Walt Disney ist der kreative Schöpfer des gleichnamigen Unternehmens, das bis heute eine riesige Welt aus Marken, Figuren und Erlebnissen aufgebaut hat. Dazu gehören Der König der Löwen, Star Wars, die Avengers, Avatar oder Ice Age, aber auch der Sport-Streamingdienst ESPN oder der Naturfilmsender National Geographic.

Die Disney-Welt besteht aus Freizeitparks, Merchandise, Kinos und mittlerweile auch Streaming. Gerade durch die Coronaphase haben die Freizeitparks gelitten, während das Streaminggeschäft erste Erfolge verzeichnen konnte: Fast 180 Mio. zahlende Abonnenten zählt allein das Videostreaming heute.

Starke Markenwelt: Disney hat eigene Marken und Figuren, die über unterschiedliche Wege vermarktet und nicht einfach kopiert werden können

Einstieg in den Streaming-Markt mit einem bestehenden, großen Angebot an Inhalten, die direkt und ohne große Zusatzkosten angeboten werden können. Anfangs gab es große Erfolge, heute wird das Geschäft kritisch gesehen - zu Recht?

Eigenes Ökosystem: Disney berührt den Kunden in unterschiedlichen Bereichen, vom Freizeitpark über Fanartikel bis zum Streaming zuhause

Kursverlust: Der Aktienkurs liegt nach dem letzten Kurssturz etwa auf dem Niveau von 2016.

Alter CEO kehrt zurück: Der ehemalige CEO Bob Iger, der als einer der erfolgreichsten Disney-Manager gilt, kehrt nach 2-jähriger Abwesenheit zurück und soll Disney wieder zum Erfolg führen. Kann das klappen?

Mehr als genug Gründe also, dass wir uns die Aktie genauer anschauen und herausfinden, ob sich eine Investition aktuell lohnen könnte. Ist die Disney Aktie attraktiv? Kann man die Disney Aktie jetzt kaufen und auf gute Rendite hoffen? Das finden wir in der Analyse heraus.

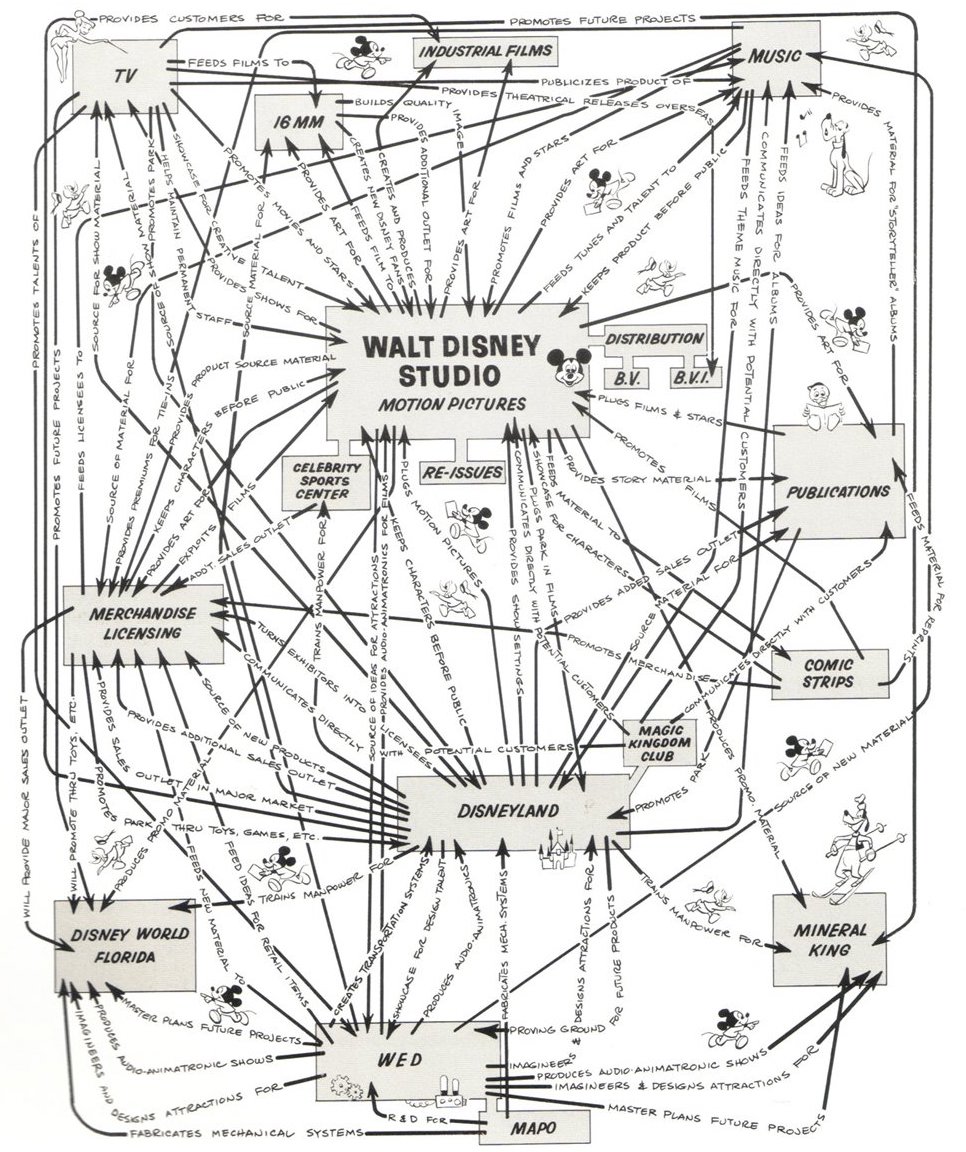

Dabei erfährst du, wie das Geschäftsmodell funktioniert und wie gut es ist, woraus der Burggraben wirklich besteht, wer die Konkurrenten sind, wie die 60 Jahre alte "Strategy Map" von Disney aussieht und ob die Aktie heute attraktiv bewertet ist oder nicht. Viel Spaß!

More...

Überblick & Entwicklung

Walt Disney (oder nur "Disney") wurde 1923 von den Brüdern Walt und Rob Disney gegründet. Es ist heute einer der größten Medienkonzerne der Welt.

Heute bündelt der Konzern viele Marken und Geschäftsmodelle, die sich um diese Marken entwickelt haben. Zu den bekanntesten Marken gehören Star Wars, High School Musical, Monster AG, Toy Story 4, Avengers und andere Disney-Klassiker (Rapunzel, Winnie Puuh, Die Eiskönigin, Der König der Löwen usw.). Aufkäufe von Pixar, Marvel, Lucasfilm, 21st Century Fox und mehr haben das Portfolio über die letzten 15 Jahre stark erweitert. Um einen kurzen Überblick zu geben:

- Disney: Pinocchio, Der König der Löwen, Peter Pan, Nachts im Museum, Ice Age, Winnie Puuh, Rapunzel, Die Eiskönigin, High School Musical, Monster AG, Toy Story

- Marvel: Avengers, Guardians of the Galaxy, Black Panther, Blade, Hulk, Loki, Black Widow

- Pixar: Luca, Cars, Soul, Dug Days

- Lucasfilm: Komplette Star Wars Reihe und mittlerweile auch Serienableger (The Mandalorian) und Spin Offs (bspw. Obi-Wan Kenobi)

- National Geographic

- Streamingdienste wie ESPN (Fokus auf Sport) und Hulu

Walt Disney vermarktet die eigene Markenwelt über unterschiedliche Wege: Eigene Freizeitparks, Filme, Lizenzverkäufe, eigene TV Kanäle und Fanartikel sind die wichtigsten Bestandteile. Mittlerweile ist noch das Streaminggeschäft rund um Disney+, hulu und ESPN+ dazu gekommen. Gleich graben wir hier noch tiefer.

Der Aktienkurs liegt heute etwa 50% unter dem Allzeithoch. Noch vor einem Jahr war die Entwicklung trotz der Pandemie sehr positiv, gerade das Streaming-Geschäft hat die Fantasie angefacht. Auch ich selbst habe Anfang 2020 investiert.

Seit der letzten Analyse Mitte 2021 haben sich einige Dinge verändert:

- Der Aktienkurs ist deutlich gefallen.

- Der Umsatz ist deutlich gestiegen, auch über das Vor-Pandemie-Niveau, die Margen hängen aber noch deutlich zurück.

- Das Streaming-Geschäft hat viele Nutzer gewinnen können, verliert aber viel Geld - was Investoren zunehmend kritisch sehen.

Die Investment-These, die ich hier prüfe:

Investment-These

Walt Disney ist ein großer Konzern mit starken Marken und einem breit aufgestellten Geschäftsmodell, das sich gegenseitig befeuert. Das Streaming-Geschäft ist eine weitere Ausbaustufe. Langfristig sollte sich diese Qualität durchsetzen.

Geschäftsmodell, Markt & Burggraben

Unternehmens-DNA

Die Strategie von Disney lässt sich noch heute aus der vor 60 Jahren veröffentlichte Strategy Map ablesen.

Wer ins Disneyland geht, kauft eher auch Fanartikel und wird eher zuhause nochmal ins Kino gehen, um einen Disney-Film zu sehen. Wer einen Disney-Film sieht, will mit den Kindern eher ins Disneyland. So dreht sich der Kreislauf im Disney-Ökosystem immer weiter.

Es ist das, was wir in der heutigen Welt als Flywheel bezeichnen würden. Ein System, in dem die unterschiedlichen Produkte und Geschäftsmodelle aufeinander einzahlen und sich gegenseitig befeuern. Der neueste Baustein darin ist das Streaming-Geschäft, den wir uns gleich genauer anschauen.

Wie verdient das Unternehmen Geld?

Die Erlöse kommen aus vielen Quellen:

- Disney Media and Entertainment Distribution (66%): Alles digitale. Dazu gehören Umsätze durch Lizenzrechte (bspw. von YouTube) sowie Werbeumsätze auf eigenen Kanälen und Sendern. Auch Werbeumsätze aus internationalen TV Kanälen und die Streamingdienste, die direkten Kundenzugang und Umsätze durch ein Abo-Modell bieten. Ebenfalls: Umsätze aus Kino-, DVD- und Blu-ray-Verkäufen aus Produktionen von Walt Disney Pictures, Twentieth Century Fox, Marvel, Luxasfilm, Pixar und mehr.

- Disney Parks, Experiences and Products (34%): Dazu gehören die Parks (wie das Disneyland Paris und viele andere), die Disney Cruise Line und andere Aktivitäten rund ums Disney-Universum. Außerdem fließen hier Umsätze aus dem Verkauf von Merchandise-Produkten.

Alle physischen Aktivitäten rund um Parks und Produkte haben 2022 ein Drittel des Umsatzes ausgemacht, alles digitale zwei Drittel. Das Offline-Geschäft ist um 73% gewachsen, was vor allem daran liegt, dass es kaum noch pandemiebedingte Schließungen gab.

Schauen wir genauer in das große Segment "Media and Entertainment" sehen wir, dass das recht neue Direct-to-Consumer Geschäft (inkl. Streaming) schon fast 20 Mrd. Dollar an Umsatz beisteuert, aber noch deutlich defizitär ist. Am größten und profitabelsten ist das Segment "Linear Networks", was vor allem eigene TV-Kanäle und die Erlöse daraus umfasst.

Konkurrenz

Es gibt einige Konkurrenten von Disney, wobei es kaum ein Unternehmen gibt, dass in Summe ein ähnliches Geschäftsmodell wie Disney anbietet.

- Im Streaming-Bereich sind die größten Konkurrenten Netflix, Amazon Prime Video und viele weitere, kleinere Streaming-Anbieter. Netflix ist mit über 200 Mio. Abonnenten der Marktführer, auch Disney liegt nun aber schon bei 150 Mio. Abonnenten (wenn auch in der Regel zu niedrigeren Preisen).

- Im Bereich der Freizeitparks sehe ich keinen direkten Konkurrenten, sondern viele kleine Nischenanbieter.

- Im Bereich der Film- und Markenwelt gibt es viele Konkurrenten, da nahezu jede andere Marke irgendwo Konkurrenz ist. Dieser Markt ist aber immer ein Markt, in dem viele Figuren, Marken und Filme nebeneinander existieren.

Das heißt: Ja, es gibt Konkurrenz, aber nur im Video-Streaming Bereich sehe ich die Konkurrenz auch als relevanten Risikofaktor.

Bewertung des Geschäftsmodells

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Disney baut mit den Streaming-Dienste erstmals wirklich wiederkehrende Umsätze auf. Andere Ansätze sind im TV-Bereich, der eine gewisse Konstanz mit bringt. Die anderen Segmente wie Filme und Freizeitparks sind wenig bis nicht wiederkehrend.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Die Netzwerkeffekte sind begrenzt. Aber: Ich glaube, dass Disneys Fans und Zuschauer selbst das Produkt weiter tragen. Kinder, die zusammen Kinofilme gucken oder ihrer Lieblingsfigur nacheifern sind das beste und natürlichste Marketing.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

Disney ist enorm groß und hat dadurch die Möglichkeit, ein eigenes Ökosystem zu schaffen. Es braucht genug Marken und Kapazität, um Freizeitparks aufzubauen, einen eigenen Streamingdienst und eigene TV-Sender. All das können nur wenige Unternehmen, zu denen Disney gehört.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Technologisch sehe ich wenig entscheidende Differenzierungsmerkmale, die andere Anbieter nicht erreichen könnten. Aber: Sicherlich ist Disney in vielen Bereichen (Filmproduktion, Streaming, Parks) technologisch vorne dabei.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Die Markenwelt ist die große Stärke von Disney und das Fundament des gesamten Ökosystems.

Geschäftsmodell-Bewertung: 17 / 25

Zahlencheck

Langfristige Unternehmensentwicklung

Von 2005 bis 2019 (dem letzten Jahr vor der Pandemie) ist Disney mit 11% pro Jahr im operativen Gewinn gewachsen.

Der Umsatz ist seit 2013 jährlich um 7% gewachsen, 2020 und 2021 waren pandemiebedingt Rückschläge. Durch das Streaminggeschäft ist der Umsatz zuletzt stark gestiegen.

Die Margen sind zuletzt deutlich zurückgegangen. Woran liegt das?

2019 und 2020 durch die Pandemie und die dadurch bedingten Schließungen der Parks. Außerdem wurde das Streaminggeschäft aufgebaut, das einerseits Investitionen fordert, andererseits selbst bisher nur Verluste beiträgt und daher die Margen auch 2022 noch drückt.

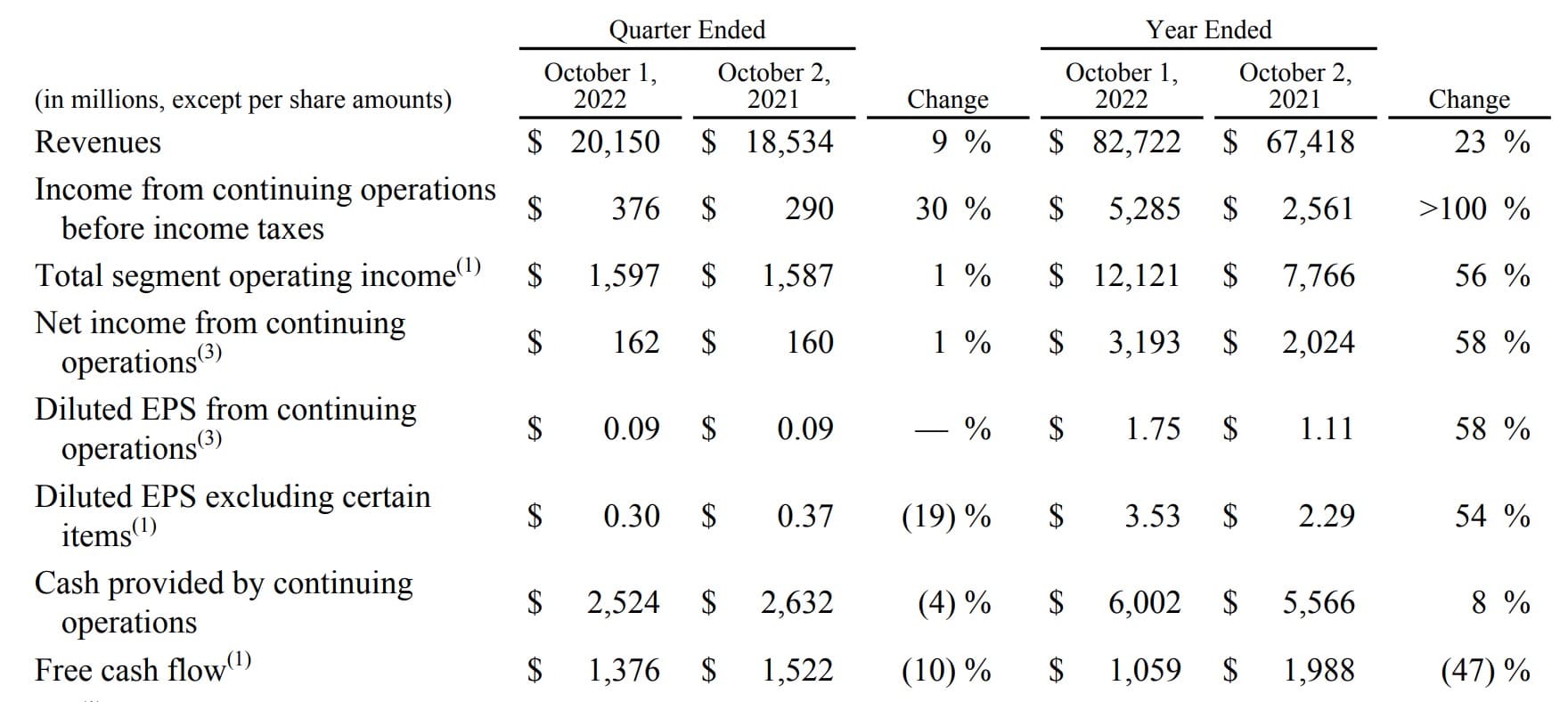

Aktuellste Quartalszahlen

Der Umsatz liegt 2022 um 23% über 2021, damit auf einem neuen Rekordhoch. Im letzten Quartal lag der Umsatz noch 9% über Vorjahr. Noch vor einem Jahr hat vor allem das Streaminggeschäft die Umsätze angetrieben, jetzt ist es die Wiedereröffnung aller Parks.

Umso positiver wirkt sich das auf das operative Ergebnis aus: 2022 hat es sich - steuerliche Effekte ausgenommen - mehr als verdoppelt, in Q4 '22 um 30% über Vorjahr gesteigert.

Der Free Cashflow hat sich 2022 fast halbiert, ist mit 1 Mrd. Dollar noch leicht positiv.

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet.

Die Eckdaten

- Land: USA

- Branche: Freizeitparks & Filme

- Marktkapitalisierung: 168 Mrd. USD

- Umsatz: 83 Mrd. USD

- Operatives Ergebnis: 6,8 Mrd. USD

- Ergebnis: 3 Mrd. USD

- Free Cashflow: 1 Mrd. USD

Bewertung

- KUV: 2

- KGV: 50

- KGVe: 21

- KCV: 28

- PEG-Ratio: 0,7

Qualität & Wachstum

- Eigenkapitalquote: 66%

- Bruttomarge: 34%

- Operative Marge: 8% (vor Pandemie: 25%)

- Nettomarge: 4% (vor Pandemie: 16%)

- Umsatzwachstum: 23% (2022, YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More), 9% (Q4 '22, YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More)

Zukunft & Strategie

Bevor wir gleich in die SWOT-Analyse gehen, schauen wir in die Zukunft. Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Der neue, alte CEO soll's richten

Bob Iger war 15 Jahre lang CEO von Disney, hat die Geschicke von 2005 bis 2020 gelenkt. Nun kehrt er zurück, um den Konzern zu alter Stärke zurückzuführen. Die Ankündigung dazu ist wenig konkret, wird sicherlich aber auch eine Reaktion auf den gefallenen Aktienkurs sein.

"[...] with a mandate from the Board to set the strategic direction for renewed growth and to work closely with the Board in developing a successor to lead the Company at the completion of his term."

Eine Auswertung (€) zeigt, dass die durchaus nachvollziehbare These - einen etablierten CEO zurückzuholen - nicht immer aufgeht bzw. sich empirisch nicht nachweisen lässt. Entsprechend ist es kein Selbstgänger, auch wenn es durchaus optimistisch stimmen kann.

Was passiert mit dem Streaming-Geschäft?

Disney drängt mit unterschiedlichen Angeboten in den Streaming-Markt: ESPN+ als Sportangebot, Hulu als Generalist und Netflix-Konkurrent und Disney+ mit der bekannten Bandbreite an Disney-Inhalten.

Disney+ bietet etwa 7.500 Serien und 500 Filme an. In den USA ist der Dienst Ende 2019 gestartet und der Deutschland-Start ist März 2020 erfolgt. In Kurzform:

Disney wittert Chancen im Streaming-Geschäft. Dadurch ändert sich die Verwertungskette der Inhalte:

Netflix gibt Inhalte sofort fürs Streaming frei. Disney hält (meistens) noch an der traditionellen Verwertungskette bei, bei der ein Film erst im Kino anläuft und erst nach einiger Zeit dann ins Streaming-Angebot aufgenommen wird.

Disney hält also, anders als Netflix, also an der bisherigen Verwertungskette fest und macht Inhalte erst nach der Verwertung im Kino per Streaming zugänglich.

Chancen

Disney hat viele Marken, die über Jahrzehnte aufgebaut wurden, die nun ebenfalls im Streaming verfügbar sind. Diese Marken reichen von Mickey Mouse bis Star Wars. Diese sind nicht einfach kopierbar, da Disney hier der Produzent ist.

Dazu kommt: Disney erstellt die Inhalte ohnehin. Durch den Streaming-Service müssen also keine riesigen Investitionen in Inhalte getätigt werden, da diese ohnehin erstellt werden. Das Streaming-Angebot ist lediglich ein weiterer Ausspielweg.

Ben Thompson von Stratechery glaubt zudem nicht, dass Disney mit Netflix konkurriert. Netflix bedient den breiten Unterhaltungsmarkt, Disney vor allem Kinder und Familien und will diese Verbindung stärken:

„Disney is, well, it’s Disney, pursuing a strategy as unique as the company itself. Disney+ will be a popular service, but the goal is not to build an Aggregator like Netflix but rather something that enhances and expands the Disney machine. Hulu, meanwhile, will continue as a nominal Netflix competitor and general guardian of Disney’s non-branded content businesses.“

Darüber hinaus ist Disney nicht darauf angewiesen, dass der Dienst allein profitabel ist: Disney hat viele weitere Monetarisierungsmöglichkeiten, bspw. durch das Disneyland, Merchandise, Kinopremieren, Comics, TV und mehr Berührungspunkte im gesamten Disney-Ökosystem.

Disney erweitert mit Disney+ also vor allem das eigene Ökosystem, während Hulu eher der Generalist ist, der mit Netflix direkt konkurriert.

Matthew Ball, ehemaliger „Head of Strategy“ bei Amazon Prime Video, sieht Disneys Strategie sehr positiv. Die wichtigsten Gründe:

- Disneys Marke ist stark genug

- Disney kann mehrere Dienste bündeln

- Disney kann bestehenden Content weiter verwerten

- Disney ist nicht darauf angewiesen nur aus dem Streaminggeschäft möglichst viel Gewinn zu erzielen, sondern kann es auch indirekt zum Markenaufbau nutzen

Erste Erfolge

Rückblickend betrachtet hat Disney mit Ende 2019 einen guten Zeitpunkt erwischt um ins Streaming-Geschäft zu starten. In der Coronapandemie gab es einiges an Rückenwind, der zumindest ansatzweise die Verluste in den Freizeitparks und Kinos auffangen konnte.

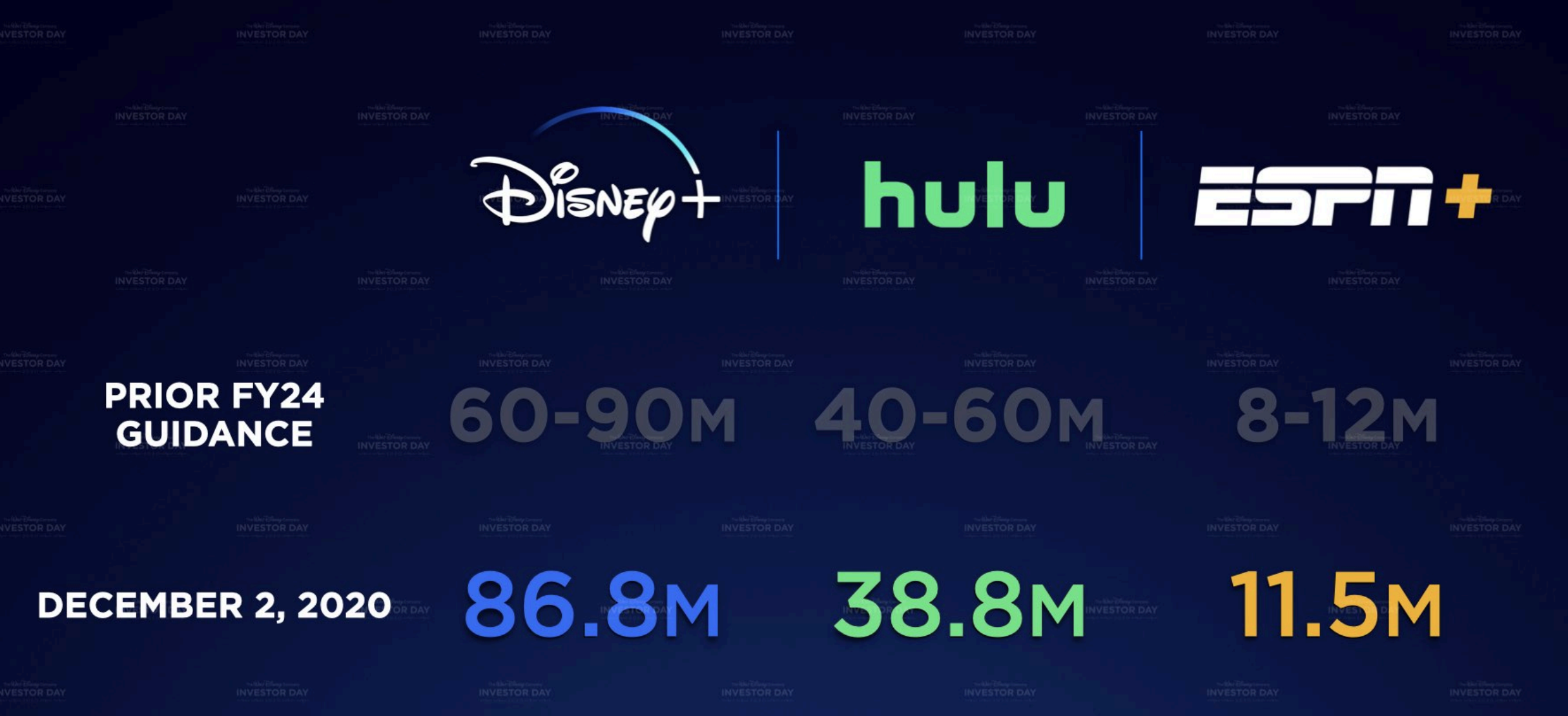

Die Zahlen, die Disney zum Start der Streamingangebote über die nächsten 5 Jahre erreichen wollte, wurden nun schon nach nur einem Jahr erreicht.

Neben Disney+, dem Streamingangebot, in dem alle Disney-Marken landen, gibt es mit ESPN noch den größten direkten Sport-Streaminganbieter.

Auch hulu ist ein Streamingservice, der schon länger als Disney+ existiert und von Disney als Mehrheitsaktionär aufgekauft wurde und sich dynamisch entwickelt.

Zuletzt ist die Anzahl zahlender Abonnenten auf fast 180 Mio. gestiegen. Disney+ konnte 39% zulegen, ESPN+ um 42% und Hulu um 8%.

Dabei variiert der durchschnittliche Umsatz je Nutzer deutlich. Disney+ Hotstar, das über 60 Mio. Abonnenten zahlt, spielt nur ~0,60$ pro Monat und User ein. Das Disney+ Abo liegt bei 6,10$ und damit 10% unter Vorjahr.

Zu unprofitabel?

Das Direct-to-Consumer Geschäft verbrennt aktuell mit Abstand das meiste Geld bei Disney - und das in einer Zeit, in der die Börse verstärkt auf Profitabilität achtet.

In 2022 hat das Streaming-Geschäft stolze 20 Mrd. Dollar zum Umsatz beigetragen, was 36% des Gesamtumsatzes beträgt und 20% Wachstum gegenüber 2021. Der operative Verlust daraus liegt allerdings bei 4 Mrd. Dollar (eine Verdoppelung gegenüber dem Vorjahr) und damit -20% operativer Marge.

Anders als Netflix, das Content extra für Streaming produziert, hat Disney den Großteil der Inhalte sowieso. Es würde mich wundern, wenn sich unter der Voraussetzung kein profitables Streaming-Geschäft, das dann vor allem aus Server- und Marketingkosten besteht, betreiben ließe.

Darin sehe ich allerdings auch eine Chance: Sollte Disney das Geschäft sofort einstampfen, was in meinen Augen möglich (aber nicht sinnvoll) wäre, würde der operative Gewinn von Disney sofort um 4 Mrd. Dollar steigen - also von 4,2 Mrd. Dollar in 2022 auf 8,2 Mrd. Dollar, was fast einer Verdoppelung entspricht.

Ob es so kommt? Kurzfristig glaube ich es ehrlicherweise nicht, es entspannt mich aber, dass das jederzeit ein Ausweg wäre, sollten sich die Hoffnungen des Streaming-Geschäfts nicht erfüllen. Was ich für realistischer halte:

- Disney wird von "alles auf Wachstum" auf "gemäßigtes Wachstum und schrittweise verbessernder Profitabilität" umschwenken.

- Disney wird mittelfristig die Services oder Länder einstellen, die nicht profitabel zu betreiben (oder dort das Marketing herunterfahren).

- Langfristig wird sich das Streaming-Geschäft profitabel in Disneys Gesamtkonzept integrieren.

Disney hat im jüngsten Earnings Call (Q4 '22) optimistisch dazu kommentiert. Demnach seien die operativen Verluste jetzt am Höhepunkt angekommen und wurden zukünftig abnehmen.

Dafür gibt es drei Gründe: 1. Preiserhöhungen und dazukommende Werbefinanzierung. 2. Kostenreduktion, vor allem in den Marketingausgaben. 3. Optimierung der Content-Ausspielung.

Our financial results this quarter represent a turning point as we reached peak DTC operating losses, which we expect to decline going forward.

That expectation is based on three factors.

First, the benefit of both price increases and the launch of the Disney+ ad tier next month.

Second, a realignment of our costs—including meaningful rationalization of our marketing spend.

And third, leveraging our learnings and experience in direct-to-consumer to optimize our

content slate and distribution approach to deliver a steady state of high-impact releases that efficiently drive engagement and subscriber acquisition.

With these factors, we believe we are on the path to profitable streaming business that

generates shareholder value long into the future.

And, assuming we do not see a meaningful shift in the economic climate, we still expect Disney+ to achieve profitability in fiscal 2024, as losses begin to shrink in the first quarter of fiscal 2023.

Streaming-Ausblick

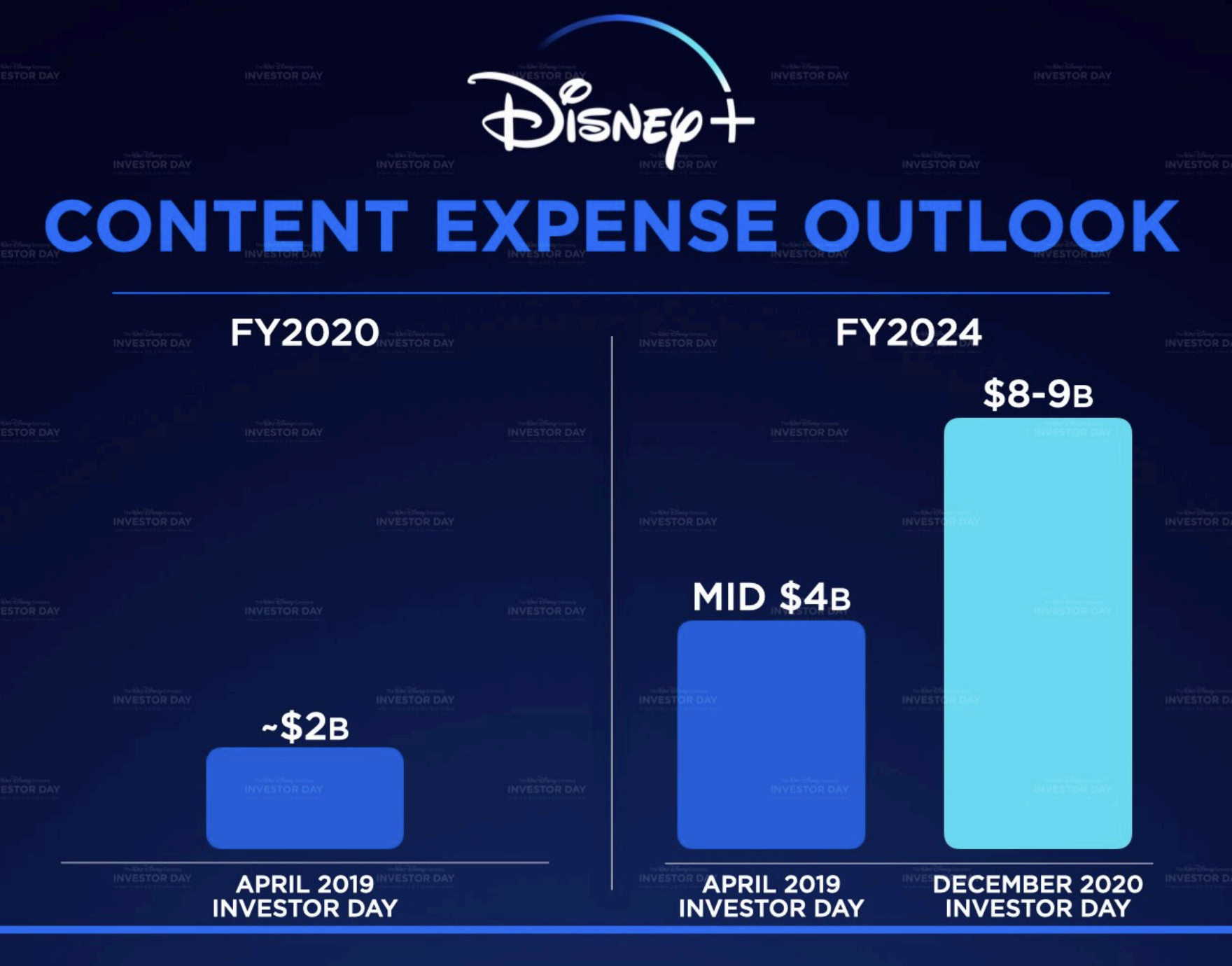

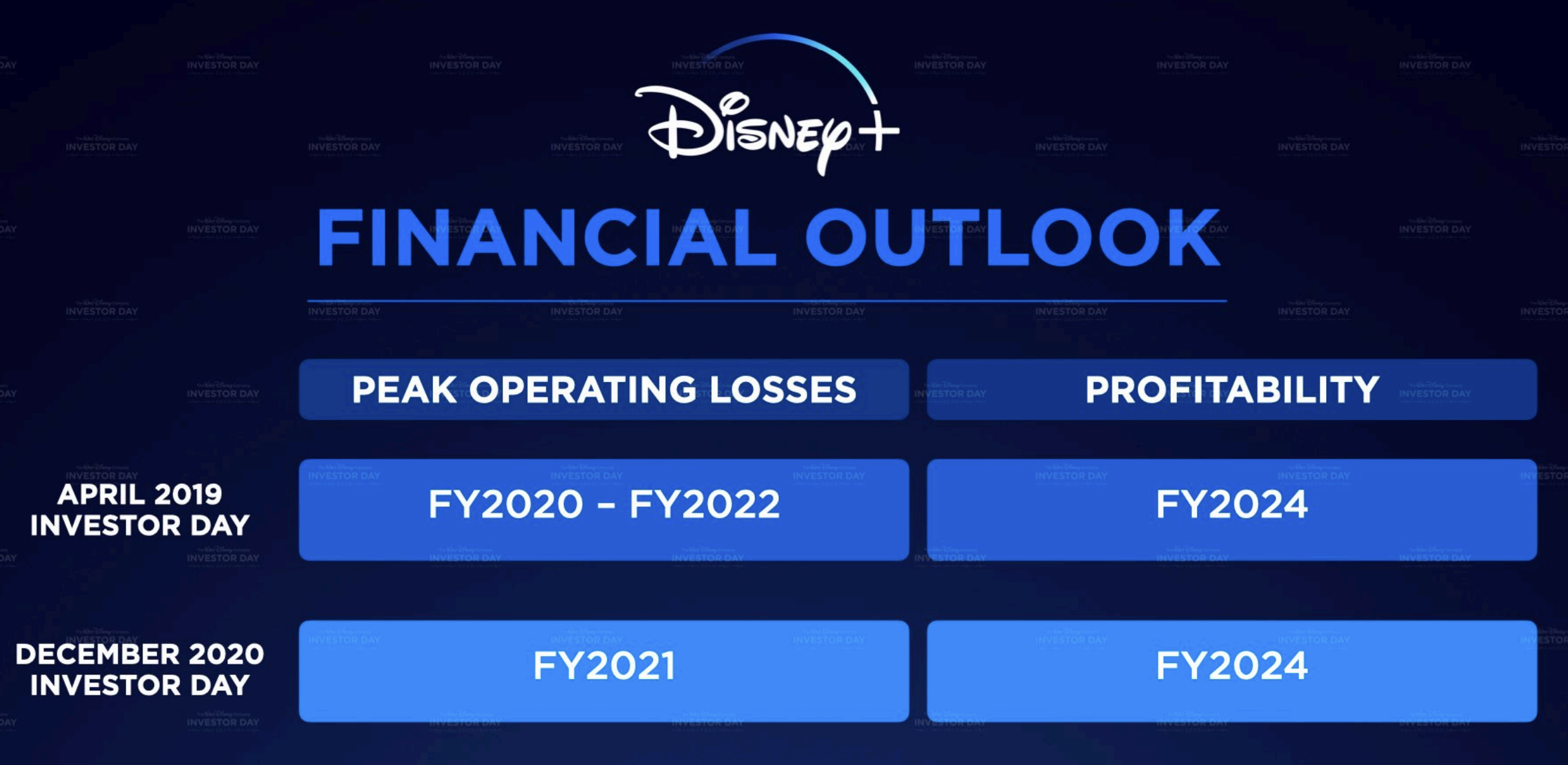

Die folgenden Prognosen stammen noch von Dezember 2020, dem letzten Investor Day.

Allein für Disney+ werden demnach bis 2024 stolze 230 bis 260 Millionen zahlende Abonnenten erwartet. Noch vor 2 Jahren lag die Prognose bei einem Viertel davon.

Dafür werden aber auch die Kosten für Inhalte deutlich hochgeschraubt. Im Geschäftsjahr 2024 rechnet Disney mit 8 - 9 Mrd. Dollar Ausgaben für Inhalte statt der ursprünglich geplanten 4 Mrd.

Das bedeutet: Disney hat in diesem Jahr die größten operativen Verluste, um das Streaming-Geschäft aufzubauen. Bis 2024 möchte es das Segment profitabel betreiben. Die Prognose, dass die operativen Verluste 2021 ihren Peak erleben, ist nicht aufgegangen, da 2022 noch höher war.

Insgesamt möchte Disney dann bei 300 - 350 Mio. Abonnenten liegen. Zum Vergleich: Netflix liegt heute bei etwa 210 Mio. Abonnenten.

Das heißt unterm Strich, dass fast eine Verdoppelung der Abonnentenzahl bis 2024 angepeilt wird. Der Umsatz könnte ähnlich stark steigen, zumal noch eine werbefinanzierte Variante nun dazu kommt. Noch wichtiger wird vor allem der Nachweis der Profitabilität sein.

Finanzielle Ziele

Im jüngsten Earnings Call gibt es einen interessanten Ausblick:

- 2022 wurden 30 Mrd. Dollar für Inhalte ausgegeben, 2023 soll es im niedrigen 30er-Mrd. Bereich liegen

- Einsparende Effekte und zusätzliche Erlöse durch Werbung im Streaminggeschäft werden erst im Laufe des Jahres, noch nicht in Q1 2023 sichtbar

- Umsatz und operatives Ergebnis sollen im hohen einstelligen Prozentbereich wachsen

We currently expect total company fiscal 2023 revenue and segment operating income to both grow at a high single digit percentage rate versus fiscal 2022.

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung & Renditeerwartung

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Der faire Wert der Aktie

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: Der Umsatz ist langfristig mit etwa 11% pro Jahr gewachsen, im letzten Quartal um 9% gegenüber Vorjahr.

- Disneys Prognose: Hoher einstelliger Prozentbereich (2023)

- Analystenerwartung: 8% p.a.

- Meine kurzfristige Annahme: Ich gehe kurzfristig von +8% pro Jahr aus. Das Disneyland in Shanghai wird irgendwann wieder öffnen, die Streamingumsätze steigen tendenziell. Kurzfristig ist auch Avatar ein großer Erfolg.

- Meine langfristige Annahme: Langfristig gehe ich von 5% aus, also ein Wachstum leicht über dem weltweiten Wirtschaftswachstum.

Nettomarge

Die Nettomarge lag zwischen 2014 und 2019 bei 14 bis 21%, meistens bei 15 bis 17%.

Da durch das Streaming eine weitere Verwertungsmöglichkeit dazu kommt, die dazu - durch den direkten Kontakt zum Kunden, ohne Zwischenhändler wie ein Kino - eine etwas höhere Marge haben sollte, könnte die Marge steigen. Bisher ist das Segment aber noch deutlich defizitär, weshalb ich hier vorsichtiger kalkuliere.

Ich glaube daher, dass die Nettomarge langfristig wieder in Richtung des alten Niveaus steigt, aber es nicht übertrifft. Ich nehme 14% an.

Bewertungsniveau

Heute ist die Aktie mit einem KGV von ~50 und einem KGVe von 21 bewertet. Die Bewertung sollte sich langfristig normalisieren, da ich Walt Disney für ein überdurchschnittlich qualitatives und stabiles Geschäftsmodell halte, finde ich eine leicht überdurchschnittliche Bewertung eines 18er KGVs gerechtfertigt.

Sonstiges

Außer bei Akquisitionen gibt es quasi keine Verwässerung. Disney hat historisch oft eine Dividende ausgezahlt und auch eigene Aktien jahrelang zurückgekauft, es ab der Pandemie aber ausgesetzt. Für die Zukunft nehme ich 25% Ausschüttungsquote an.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: DIS.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Scorecard

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Gut 🙂

Pro, Contra & Fazit: Aktie jetzt kaufen?

Pro

Contra

Fazit

Eine spannende Frage der Zukunft ist: Wird Disney es schaffen, sich im Streaming-Markt zu etablieren und die Hoffnungen zu erfüllen?

Der Streaming-Markt ermöglicht es Disney, einen weiteren, umsatzstarken Kanal zu haben, um mehr Menschen im Disney-Universum zu binden und über unterschiedliche Berührungspunkte zu binden. Das Segment bietet durch die direkte Beziehung zum Kunden Margenpotenzial, ist aktuell aber noch deutlich defizitär.

Da Disney die Inhalte - anders als Netflix - ohnehin produziert, bin ich nach wie vor optimistisch, dass es früher oder später profitabel betrieben werden kann.

Dabei ist das Risiko begrenzt: Wenn es nicht klappt, steht – anders als bei Netflix – nicht das ganze Geschäft vor dem Untergang. Es kann jederzeit abgeschaltet werden und das operative Ergebnis verbessert werden.

Die Aktie steht historisch recht günstig da, der alte CEO kehrt zurück und die strategischen Ziele klingen für mich sinnvoll. Die Disney-Aktie ist bereits in meinem Depot und das wird sie daher auch bleiben. Ich halte sie für ein starkes Langfrist-Investment, gerade bei der aktuellen Bewertung. Gegebenenfalls kaufe ich in kleinem Umfang nach.