Vonovia hat ein 90 Mrd. Euro schweres Immobilienportfolio, ist nun aber nach goldenen Jahren um 70% abgestürzt, sodass der Börsenwert nur noch bei 15 Mrd. Euro liegt.

- 🏡 Immobiliengröße: Das Portfolio ist groß und wirft über 3 Mrd. Euro an jährlichen Mieteinnahmen ab, über 2 Mrd. Euro an Überschüssen ("FFO"). Was bleibt, wenn jetzt Neu- und Anschlussfinanzierungen zu höheren Zinskosten stattfinden?

- 📉 Schwieriger Immobilienmarkt: Die Zinsen sind gestiegen und eine Sanierungswelle droht, entsprechend steht der Markt still und Preise purzeln. Wie sehr ist das bei Vonovia schon eingepreist?

- 🎯 Kritik: Vonovia ist immer wieder Zielscheibe von Kritik, sei es aufgrund von vermeintlich überzogener Nebenkostenabrechnungen oder als Sinnbild für Konzerne, die enteignet werden sollten.

- 🏦 Bisher stabil: Die Eigenkapitalquote liegt bei etwa einem Drittel, die Bonitätsratings sind zwar nicht optimal, aber immer noch gut. Ein Darlehen wirft Fragen auf.

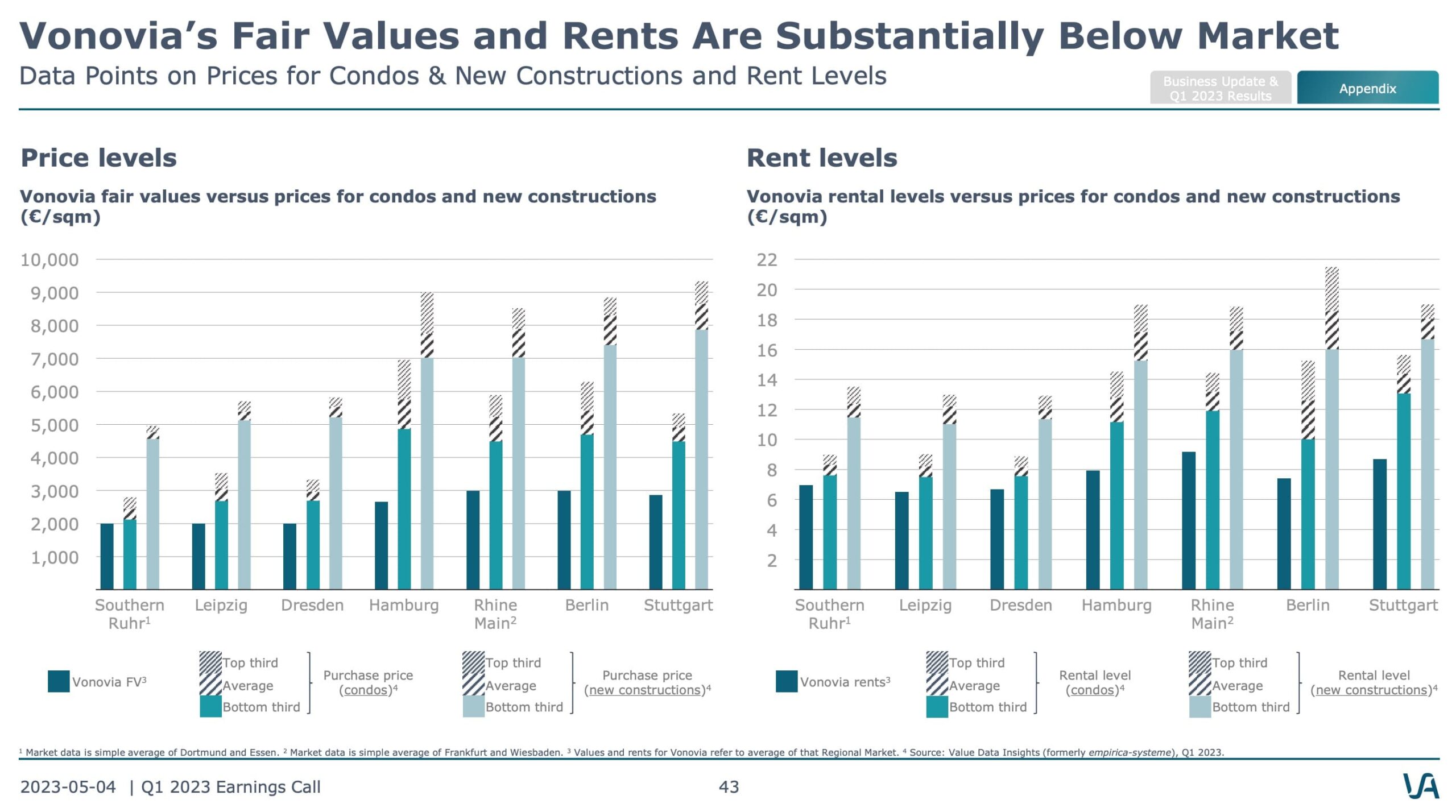

- 💸 Günstige Mieten: Vonovias Zahlen beruhen auf eher unterdurchschnittlichen Mietpreisen von 7,4 Euro Kaltmiete je Quadratmeter in Deutschland, was gerade in städtischen Bereichen eher günstig ist.

Du erfährst in dieser Analyse, ob sich eine Investition lohnen könnte, ob die Aktie überbewertet ist oder man die Aktie jetzt kaufen kann, um langfristig zu profitieren.

Diese Analyse ist anders als üblich, denn das Geschäftsmodell und die Strategie ist recht klar. Es ist nun mal eine Aktie, mit der man indirekt in Immobilien investiert. Entsprechend wichtiger sind dafür die Zahlen, die die Vonovia liefert und die Rahmenbedingungen des Immobilienmarktes.

Die Analyse beruht auf aktuellsten Kennzahlen, dem Jahresbericht, der Investorenpräsentation, den letzten Earnings Calls, Einschätzungen von Marktexperten, Interviews der Führungsebene und mehr. Viel Spaß!

More...

Überblick & Investment-These

Die Vonovia SE wurde erst 2001 gegründet und hält über 560.000 Wohnungen in Deutschland (89%), Österreich (4%) und Schweden (7%). Diese Wohnungen werden vermietet und hin und wieder auch verkauft, sodass das die relevanten Erlösquellen darstellt.

2001 hat die Deutsche Annington die Eisenbahnerwohnungen des Bundes gekauft, dann im Verlauf der nächsten Jahre und Jahrzehnte weitere Immobilienkonzerne dazu gekauft, zuletzt die milliardenschwere Deutsche Wohnen.

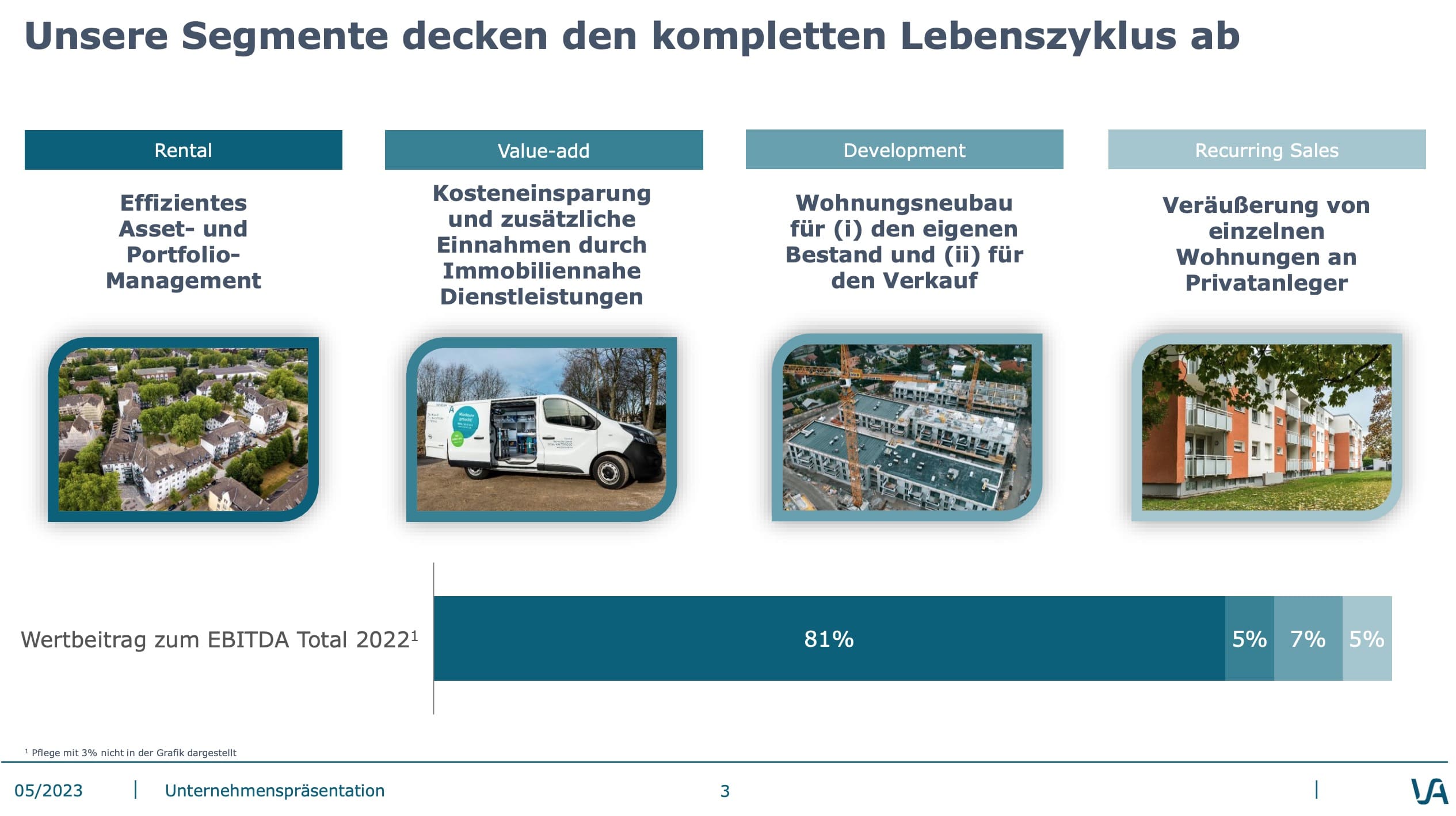

Vonovia unterteilt das Geschäft heute in mehrere Segmente (in absteigender Größe sortiert):

- Rental: Vermietung

- Value-add: Zusatzservices wie Immobilienverwaltung

- Recurring Sales: Verkaufstätigkeiten

- Development: Immobilienbau und -entwicklung

- Pflege: Pflegeimmobilien

Heute ist Vonovia 15 Mrd. Euro wert, der Aktienkurs zuletzt aber um fast 70% abgestürzt. Es gibt immer wieder Kritik von allen Seiten und nicht einmal mehr die Börsenstory ist intakt. Wo die Vonovia steht, finden wir hier genauer heraus.

Investment-These

Vonovia ist ein breit aufgestellter Immobilienkonzern, der mittlerweile deutlich günstiger bewertet ist und daher langfristig eine gute Beteiligungsmöglichkeit an einem Immobilienportfolio bietet.

Geschäftsmodell, Markt & Burggraben

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht. Außerdem: Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Marktanalyse & Konkurrenz

Vonovia ist stark vom Immobilienmarkt abhängig. Dieser wiederum ist enorm fragmentiert und besteht aus zahlreichen kleinen und großen Immobiliengesellschaften und Vermietern.

Vonovia ist also der größte Fisch im deutschsprachigen Immobilienmarkt, bildet damit aber immer noch nur einen sehr kleinen Teil des Marktes ab.

Wie entwickelt sich der Immobilienmarkt?

Marktprognosen sind enorm schwierig, auch für die langfristige Entwicklung der Immobilienmärkte. Ein paar Thesen von mir dazu:

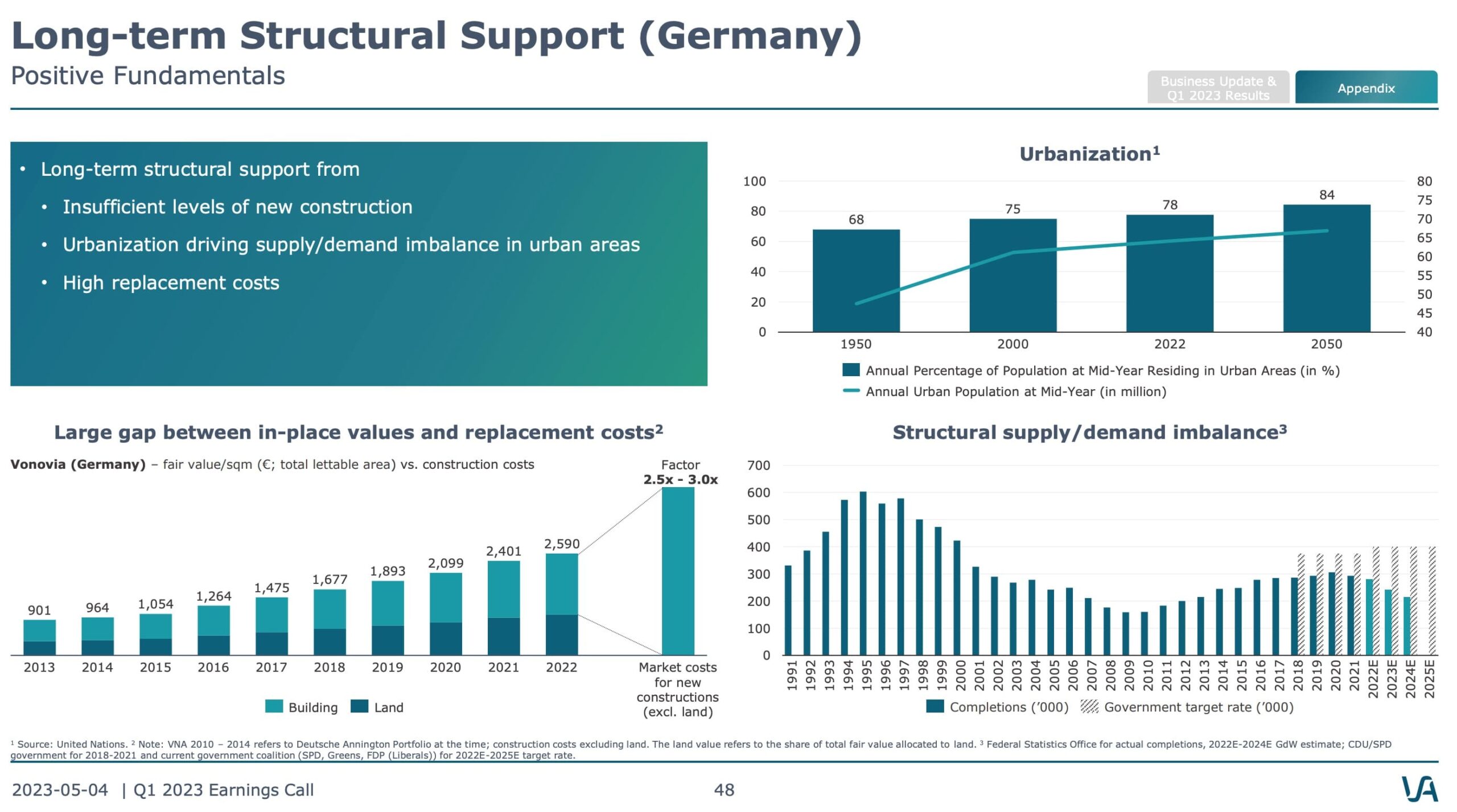

- Dass Immobilien immer im Preis steigen ist ein Irrglaube, der spätestens jetzt klar geworden sein sollte. Auch in den 80er- und 90er-Jahren gab es Phasen, wo Immobilien ziemlich unbeliebt waren.

- Mietkosten sind heute relativ hoch und werden nicht mehr so stark steigen können, allein rechtlich und regulatorisch nicht

- Die Preise von Immobilien hängen stark am Zinsniveau, wodurch sie zurzeit eher fallen. Auch ältere, unsanierte Wohnungen werden abgestraft. Zukünftige Prognosen zur Zinsentwicklung sind enorm schwer und schon vom Markt eingepreist.

- Preisentwicklungen hängen auch an der Bevölkerungsentwicklung. Die Prognosen für den deutschsprachigen Raum sind dabei langfristig eher ein Bevölkerungsrückgang, der allerdings kurzfristig vor allem durch Zuwanderung aufgefangen wird.

Ich sehe den Immobilienmarkt eher kritisch. Um das mit einer vereinfachten Überschlagskalkulation zu verdeutlichen:

- Kapitalrendite: Die Mietrendite (Verhältnis von Jahresnettokaltmiete zu Kaufpreis) in Deutschland variiert stark, liegt in Großstädten, in denen Vonovia am stärksten vertreten ist, bei etwa 3 - 5% p.a. 1 Prozentpunkt davon muss in Rücklagen und Renovierungen investiert werden. Addieren wir 2% langfristige Inflation als Wersteigerung dazu, erhalten wir 4 - 6% Kapitalrendite. Eher dürftig, sofern es keine außerordentliche Wertsteigerung wie in den letzten Jahren gibt.

- Hebel: Immobilien werden meist durch den Fremdkapital-Hebel interessant. Durch Kredite wird die Eigenkapitalrendite nach oben geschraubt. Das Problem: Baukredite liegen heute meist bei 4% pro Jahr. Selbst vor Berücksichtigung der Kredittilgung (2 - 3% p.a.) könnte die Rendite schon weg sein. Eigentlich müssten die Preise fallen, um das wieder attraktiv zu machen.

Vereinfacht gesagt: Die stark gestiegenen Zinsen und wohl steigende Sanierungskosten senken den Wert von Immobilien, die Ertragsseite (Mieteinnahmen) scheint immer mehr an eine Obergrenze zu stoßen. Entsprechend schwierig ist der Markt.

Auf der anderen Seite ist Wohnraum immer noch zu knapp und ist der Neubau durch die Zinserhöhungen eingebrochen. Um es wieder attraktiv zu machen, müssten Mieten steigen oder Zinsen deutlich sinken und im Optimalfall auch Baukosten leicht zurückgehen. Das ist zurzeit in meinen Augen nicht absehbar.

Darüber hinaus gibt es weitere Faktoren, positive wie negative, die Immobilienwerte langfristig beeinflussen:

wertsteigernd

wertmindernd

Kritik und Widerstände

Vonovia ist in Deutschland wohl der Inbegriff für Kritik an Mietsteigerungen. Das ist wohl weniger dadurch begründet, dass Vonovia horrende Mieten verlangen würde - sie sind sogar eher leicht unterdurchschnittlich - mehr damit, dass Vonovia der größte Immobilienkonzern ist und Enteignungsdebatten aufkommen.

Unabhängig davon, ob man Enteignungen für sinnvoll hält oder nicht, hat sich das gesellschaftliche Klima offener dafür gemacht. Es gibt Mietendeckel, Mietpreisbremsen und zumindest Diskussionen über Enteignen, die in Wahrheit bisher eher eine "Verpflichtung zum Verkaufen" wären.

Das variiert nochmal stark innerhalb von Deutschland, zeigt aber, dass es ein schwieriges Umfeld ist. Mieterhöhungen werden immer schwieriger. Womöglich entspannen sich die Diskussionen etwas, wenn die Kritiker sehen, dass auch Vonovia stark an Wert verloren hat, aber die Mietsituation verbessert das erst einmal nicht.

Zahlencheck

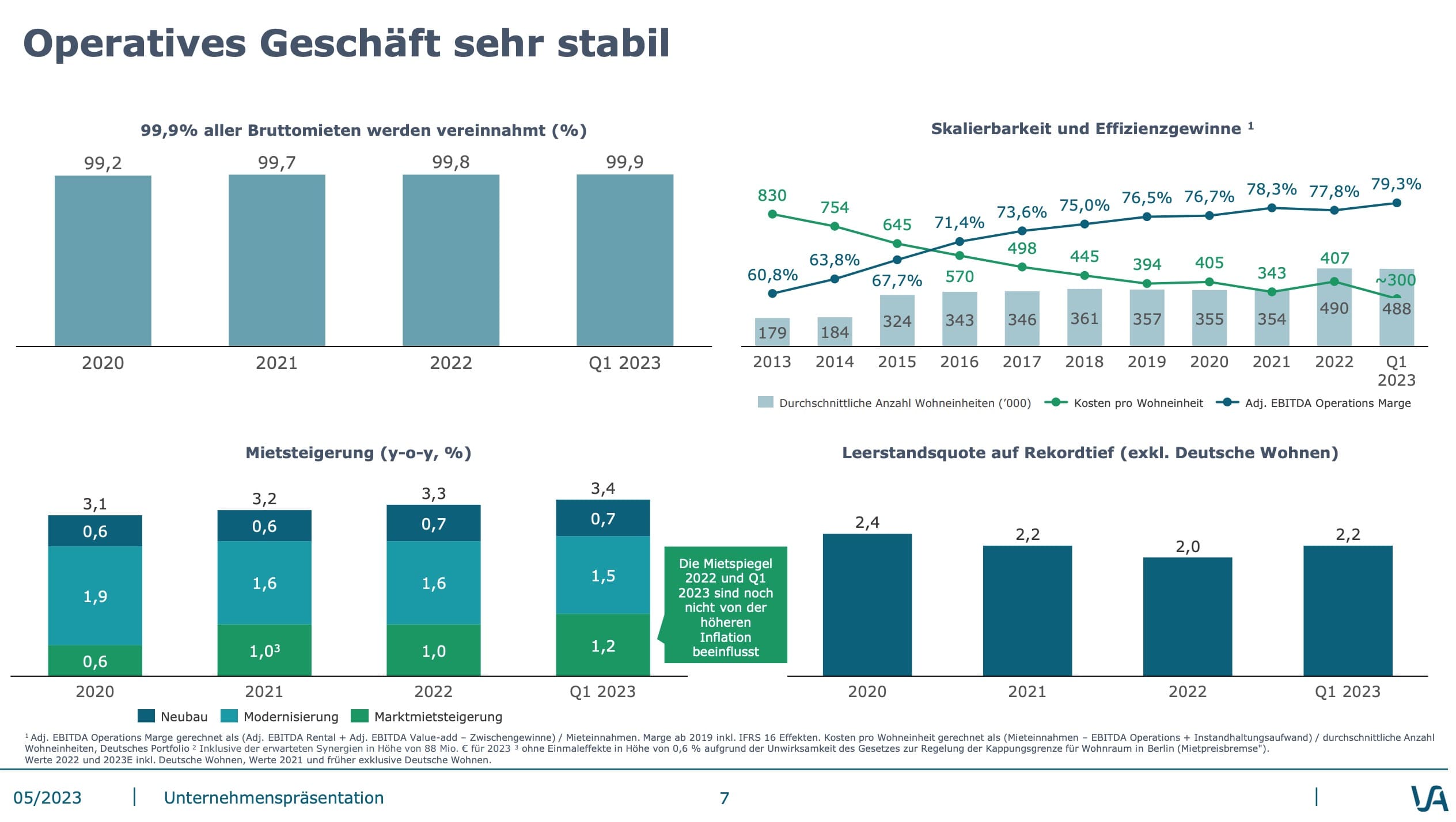

Langfristig sieht die Entwicklung sehr gut aus: Die jährlichen Einnahmen haben sich gesteigert, ebenso die Immobilienwerte und auch die Dividende. Diese Entwicklung lässt sich aber nicht mehr in die Zukunft fortschreiben.

Zwar sind die Mieteinnahmen ziemlich stabil, die Vermögenswerte aber zurückgegangen und damit auch die Dividende deutlich. Der Absturz des Aktienkurses (-70%) ist aber deutlich stärker als der Absturz des ausgewiesenen Immobilienwertes (-8%). Was steckt dahinter?

Wieviel Wert steckt heute in der Aktie?

Vonovia weist für Ende 2022 je Aktie aus:

- FFO: 2,56€ (bereinigtes EBITDA Operations nach Zinsen und Steuern)

- NAV: 57,50€ (Immobilienwert ohne Schulden)

- Aktienkurs heute: 18,70€

Auf Unternehmensebene betrachtet: In Vonovia steckt ein Immobilienvermögen von 91 Mrd. Euro, das Unternehmen wird aber nur mit 15 Mrd. Euro bewertet.

Diese Zahlen sind richtig, werden aber fälschlicherweise dafür genutzt eine Unterbewertung herzuleiten oder dem Staat zu empfehlen, jetzt Vonovia zu enteignen oder aufzukaufen. Diese Betrachtung lässt aber die Verschuldung unter den Tisch fallen.

Zum 31. März '23 hatte Vonovia eine Nettoverschuldung von 43,2 Mrd. Euro. Addieren wir das zur Marktkapitalisierung erhalten wir einen Enterprise Value von ca. 58 Mrd. Euro. Das wäre ein Abschlag gegenüber dem Immobilienwert von ~36% und sieht noch immer attraktiv aus.

Die große Unbekannte

Darin steckt zentral der Immobilienwert. Das Problem: Wieviel sind diese tatsächlich wert?

Anders als bei Aktien ist die Bewertung von Immobilien eher träge. Sie werden oftmals noch zu alten Preisen inseriert, bleiben lange auf den Immobilienportalen und erst über Monate oder Quartale werden die Preise gesenkt. Auch die Werte in den Bilanzen werden eher zögerlich angepasst.

Vonovia hat die Berechnungsgrundlagen im Mai '23 geteilt.

Am schwierigsten finde ich darin den Mietfaktor. Nach meiner persönlichen Erfahrung ist es sehr schwer, heute in Deutschland noch Immobilien für das 28-fache der Jahreskaltmiete zu verkaufen. Das entspricht nur 3,6% Mietrendite und deckt aktuell nicht einmal die Zinkosten, von Sanierung, Rücklagen oder Tilgung des Kredits ist da noch keine Rede.

Würde man diesen Faktor deutlich niedriger mit 20 ansetzen, würde der Vermögenswert basierend auf dem gleichen Ertragswert 26% niedriger ausfallen. Immerhin: Die aktuelle Bewertung scheint damit auch dieses Szenario schon einzukalkulieren.

Aber: Der Quadratmeterpreis wurde mit 2.520 Euro angesetzt (knapp 2.600 Euro in Deutschland), was für Städte eher unterdurchschnittlich ist. Auch das Mietniveau von 7,40€ Kaltmiete je QM in Deutschland scheint für Städte eher günstig zu sein und legen auch Vergleichsdaten von Vonovia selbst nahe.

Zusammengefasst: Die Zahlen sind nachvollziehbar, könnten aber beim Mietfaktor noch stärker nach unten korrigiert werden. Die Mieten sind eher niedrig.

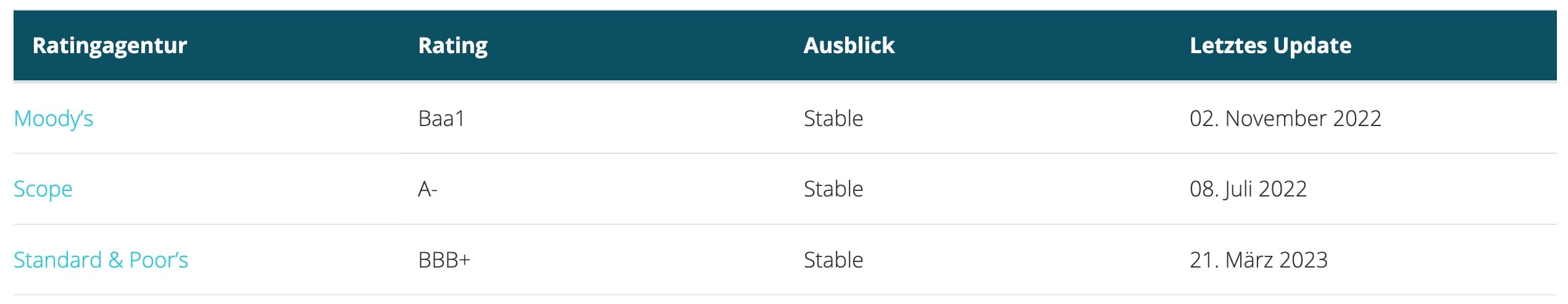

Bonität & Zinsgefahr

Die Ratingagenturen haben 2022 und 2023 ihr Rating aktualisiert. Das beste kommt mit A- von Scope, Moody's vergibt Baa1 und Standard & Poor's ein BBB+. Der Ausblick ist überall stabil.

Das BBB von S&P nennt Wikipedia "Schuldner mittlerer Güte, die momentan zufriedenstellend agieren". Insgesamt gibt's also Bedenken, bisher anhand der Ratings aber nichts existenzbedrohendes.

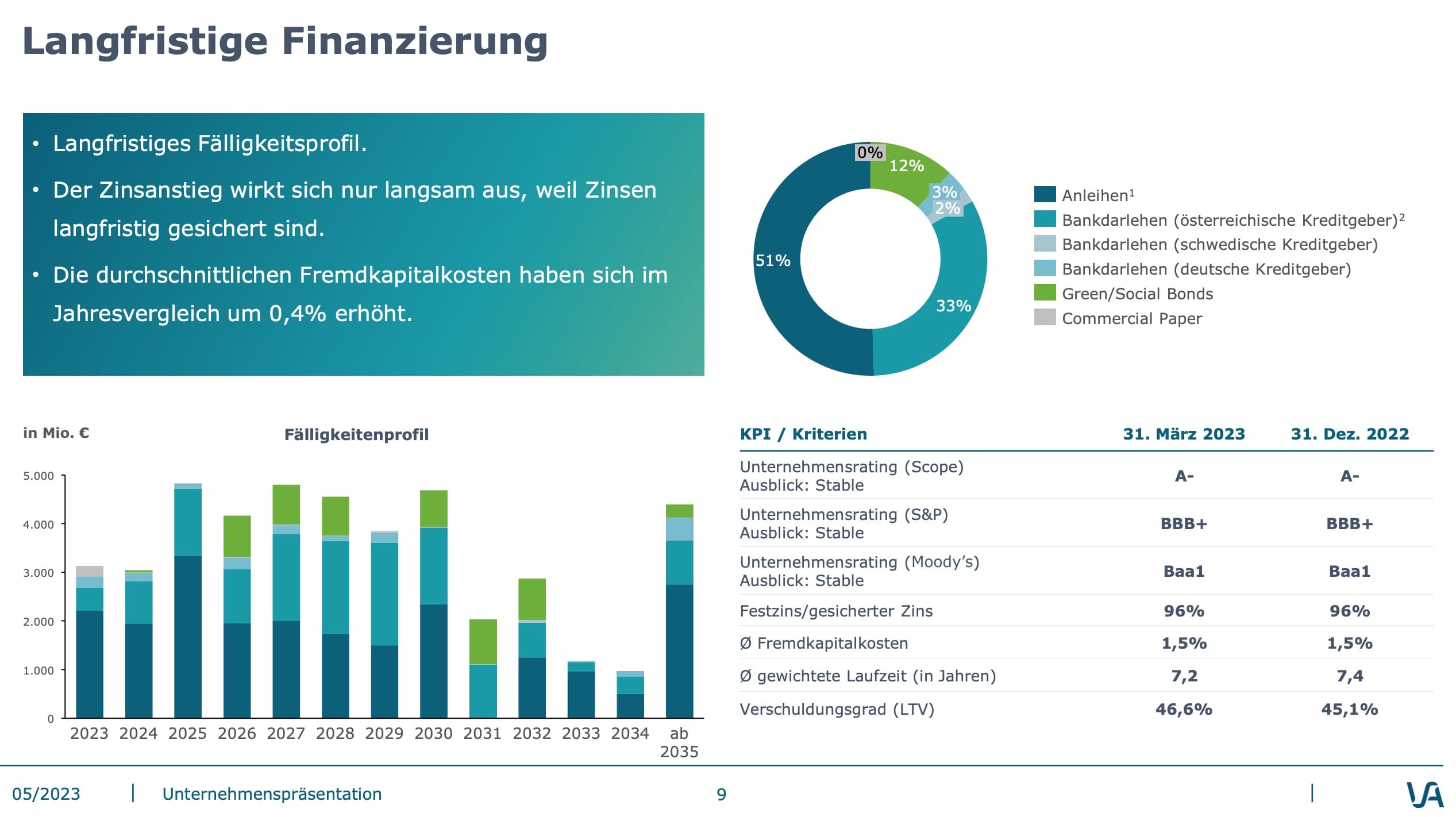

Zuletzt lag das Verhältnis von EBITDA zur Nettoverschuldung bei 16, was umgekehrt eine Rendite von 6,25% ergibt. Die Zinskosten liegen aktuell im Durchschnitt bei 1,5%, sollten durch Neu- und Anschlussfinanzierungen aber steigen. Auch das aktuelle Zinsniveau von 4% wäre damit aber gedeckt, auch wenn es deutlich an der Profitabilität zehren würde.

Der Finanzierungsbedarf für 2023 ist bereits gedeckt, sowohl durch Cash als auch unterzeichnete Kredite. Für 2024 sind zwei Drittel gedeckt, durch Assetverkäufe (mehr dazu gleich) und eigens erzielten Cashflow.

Zurzeit liegen die durchschnittlichen Finanzierungskosten bei 1,5%, im Vorjahr waren es 1,1%. Hier droht ein weiterer Anstieg mit dem Ablösen von alten Krediten durch neue, die eher bei ~4% pro Jahr liegen sollten. Der durchschnittliche Kredit von Vonovia läuft zwischen 7 und 8 Jahre lang, entsprechend schrittweise läuft der Prozess.

Factsheet

Factsheet

TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). 3J = 3-Jahres-Durchschnitt. 'e' = erwartet. 'YoY' = im Jahresvergleich.

Die Eckdaten

- Land: Deutschland

- Branche: Immobilien

- Marktkapitalisierung: 15 Mrd. EUR

- Enterprise Value: 58 Mrd. EUR

- Dividendenrendite: 4,6% p.a. (zukünftig höher geplant)

Erträge

- Umsatz: 5,2 Mrd. EUR

- Ergebnis: -0,6 Mrd. EUR

- Operatives Ergebnis: 0,45 Mrd. EUR

- Free Cashflow: 2 Mrd. EUR

- FFO: 2 Mrd. EUR

- Mieteinnahmen: 3,2 Mrd. EUR

Bewertung

- KBV: 0,51

Qualität & Wachstum

Zukunft & Strategie

4 + 2 Strategie wird 4 + 0

Die Geschäftsbereiche von Vonovia kennzeichnen auch die Kernstrategie:

- Property Management

- Financing

- Portfolio Management

- Value-add

Zwei weitere Strategien werden nur opportunistisch umgesetzt und sind vorerst stillgelegt: M&A (Zukäufe) und die europäische Expansion.

Liquidität schaffen

Vonovia verkauft einen Teil der Wohnungsbestände, um die Finanzen aufzubessern. Ein Teil geht an CBRE, ein anderer Teil an Südewo JV. Die Verkäufe sollen etwa 1,5 Mrd. Euro an Cashflow einbringen, mit anderen Teilen in Summe über 2 Mrd. Euro. Weitere Immobilienpakete sollen langfristig 13 Mrd. Euro einbringen.

Der Verkauf an CBRE bspw. erfolgte 7% unter Buchwert. Das zeigt die im Zahlencheck erwähnten Risiken.

Liquidität hilft, um Abhängigkeiten vom Kreditmarkt zu senken und möglicherweise noch bessere Preise als in den nächsten Monaten zu realisieren. Das kann allerdings nur begrenzt gemacht werden, da man sonst das Tafelsilber verscherbelt und am Ende das operative Geschäft darunter leidet, auch wenn die finanzielle Position kurzfristig gut aussieht.

Ein merkwürdiger Kredit

Vor kurzem hat Deutsche Wohnen ein bis zu 2 Mrd. Euro starkes Darlehen an den Mutterkonzern Vonovia vergeben. Das ist nicht unüblich, aber deshalb fragwürdig, da es noch ca. 12% der Deutsche Wohnen Aktien im Streubesitz gibt und diese möglicherweise benachteiligt werden, wenn DW an Vonovia einen zu günstigen Kredit vergibt.

Die Kommunikation dazu war etwas unklar, die Konditionen wohl recht fair. Die Frage ist wohl eher: Hat die Deutsche Wohnen gerade Geld übrig, das es an Vonovia geben kann oder sollte es nicht selbst Liquidität vorhalten?

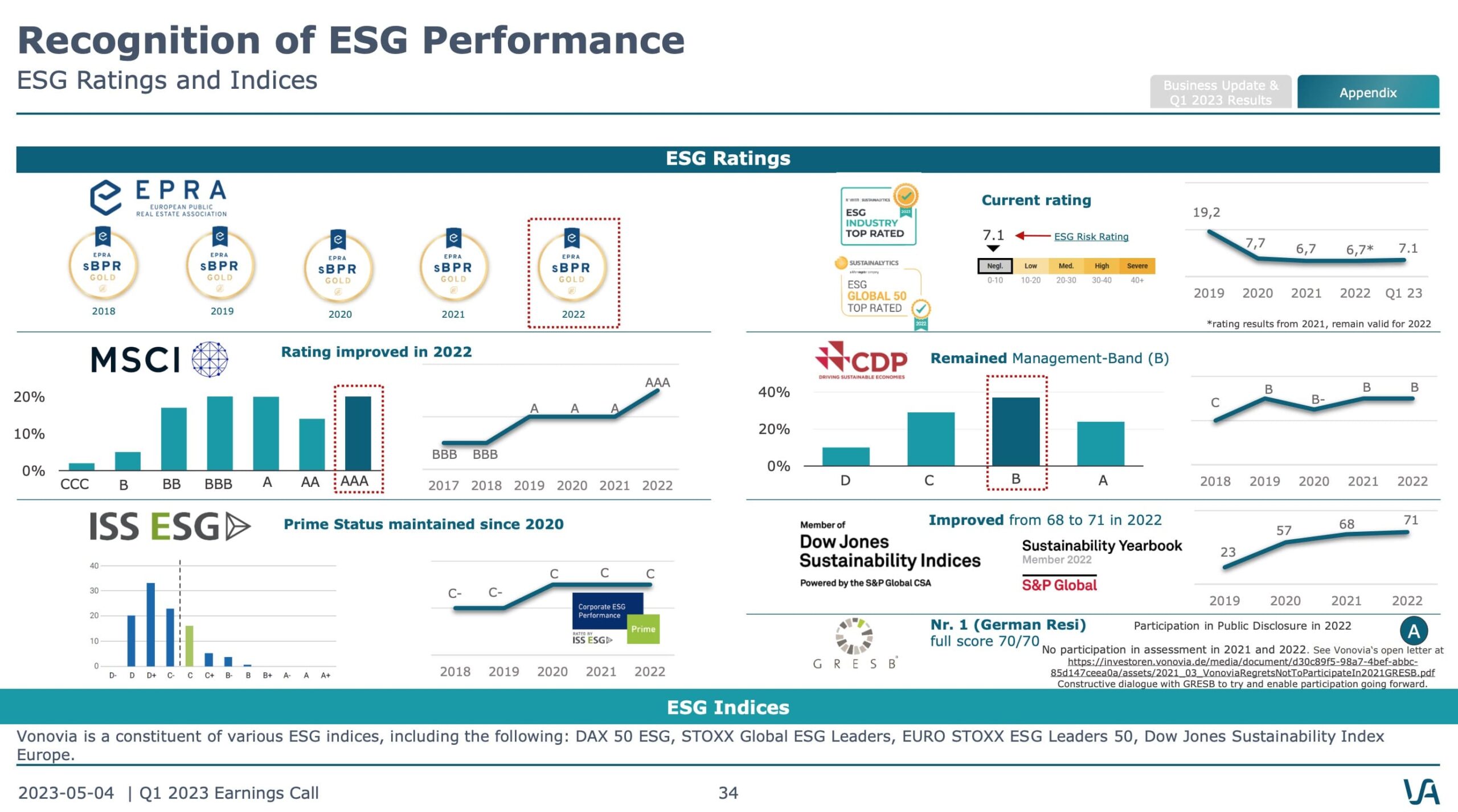

Nachhaltigkeit

Vonovia will bis 2024 CO2-neutral werden. Im MSCI Rating hat es 2022 die Bestnote AAA erhalten. Andere Ratinganbieter sind da noch etwas verhaltener.

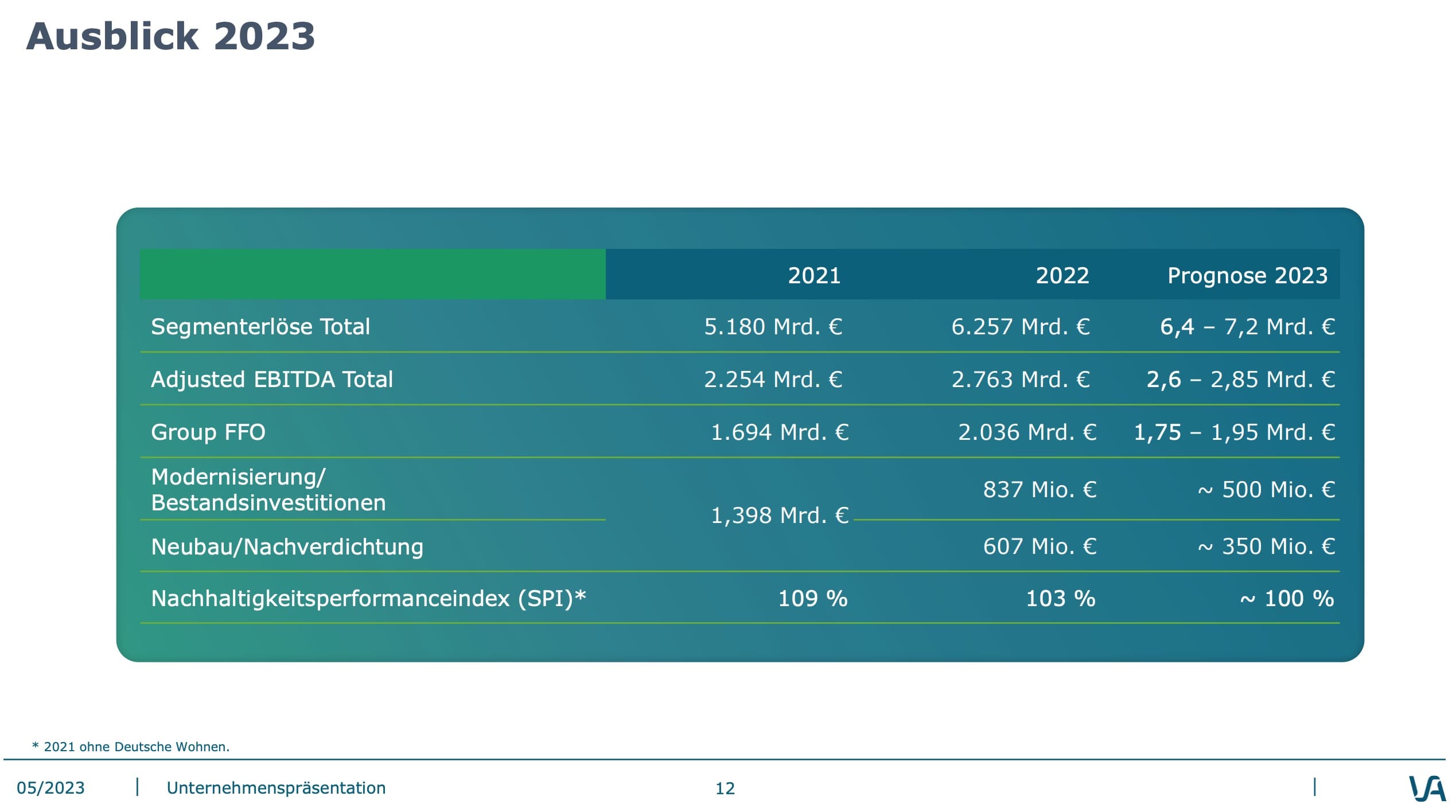

Finanzielle Ziele

Der Ausblich für 2023 blieb im letzten Zwischenbericht unverändert. Der Umsatz und die Mieten sollen im Mittel leicht steigen. Das Adj.Bei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More EBITDA bleibt etwa gleich, der FFO ca. 5 - 10% niedriger als 2022. 70% sollen ausgeschüttet werden, 2022 waren es nur 35%.

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung & Renditeerwartung

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Meine klassische Bewertungsmethode anhand des Renditerechners ist hier nicht wirklich optimal. Der Umsatz von Vonovia schwankt mit Immobilienverkäufen, die Margen mit Ab- und Zuschreibungen. Ich glaube, hier helfen andere Blickwinkel mehr.

Intrinsischer (Buch-)Wert

Das Kurs-Buchwert-Verhältnis liegt aktuell bei 0,5. Vereinfacht gesagt: Würde man das gesamte Unternehmen kaufen, dann alle Vermögenswerte zum bilanzierten Wert verkaufen und davon die Schulden tilgen, hätte man 100% Gewinn gemacht.

Das Problem ist, ob die bilanzierten Werte wirklich erlösbar sind (siehe oben). Nehmen wir 30% Abschlag auf das bereinigte Immobilienvermögen von 92 Mrd. Euro, landen wir bei 65 Mrd. Euro. Die Nettoverschuldung liegt bei 43 Mrd. Übrig bleiben ~22 Mrd. Euro, was bei der aktuellen Marktkapitalisierung von 15 Mrd. Euro ein Aufwärtspotenzial von 47% wäre.

Bierdeckel-Bewertung

Ergänzen wir eine vereinfachte Kalkulation. Nehmen wir an:

- FFO / Marktkapitalisierung liegt bei 13,5% (2 Mrd. / 15 Mrd.). Davon sollen 70% ausgeschüttet werden, was 9% Dividendenrendite wären.

- Diese FFO-Rendite könnte aber zurückgehen, da die Finanzierungskosten deutlich zunehmen. Bei 40 Mrd. Euro Nettoverschuldung würde ein Anstieg des Durchschnittszinses von 1,5% auf 3% zusätzliche Kosten von 600 Mio. Euro jährlich bedeuten. Der FFO würde also um 30% sinken, die FFO-Rendite also nur noch bei 9,5% liegen, die Dividendenrendite bei 6,6%.

- Die Mieten steigen jährlich um 3%, was leicht über der (zumindest angepeilten) Inflationsrate liegen würde.

Das ist natürlich stark vereinfacht und die Annahmen sind nicht in Stein gemeißelt. So würde sich aber über die nächsten Jahre immer noch ~6,6% Rendite aus Dividenden und 3% aus Umsatzsteigerungen durch übliche Mieterhöhungen ergeben, also knapp 10% jährliche Gesamtrendite.

Die entsprechenden Chancen und Bedrohungen könnten das Bild noch verbessern oder verschlechtern.

Pro, Contra & Fazit: Aktie jetzt kaufen?

Pro

Contra

Checkliste

In jedem Fall gilt: Beachte die folgenden Punkte, bevor du diese oder eine andere Aktie kaufen solltest.

Es kann viele Gründe, eine Aktie spannend zu finden und kaufen zu wollen. Vor dem Kauf gibt es eine Handvoll Fragen, die du dir stellen solltest, um Enttäuschungen und Anfängerfehler zu vermeiden:

- Verstehst du das Geschäftsmodell?

- Hast du dich mit den Risiken des Unternehmens beschäftigt?

- Hast du dich mit den Risiken der Aktie beschäftigt?

- Passt die Aktie in dein Depot? (hinsichtlich Klumpenrisiken)

- Verstehst du, dass es beim Investieren nie um Garantien, sondern Wahrscheinlichkeiten geht - so auch bei dieser Analyse und jedem Aktienkauf?

Ausführliches Hintergrundwissen bekommst du in der Know-How Sektion und der Academy.

Mein Fazit

Eine Investition in den breiten Immobilienmarkt ist heute auch eine Wette auf Zinsniveaus, Bevölkerungsentwicklungen, deutschen Wohlstand und Sanierungskosten. Das sind viele Abhängigkeiten, die ich ungern im eigenen Depot habe und mir nicht zutraue, diese ausreichend beurteilen zu können.

Immobilien selbst sind keine schlechte Geldanlage, aber eben nicht immer eine gute. Es funktioniert vor allem dann, wenn Bewertungen im Verhältnis zum Zinsniveau ausreichend günstig sind. In meinen Augen ist das aktuell nicht der Fall und auch deshalb wurde Vonovia stark abgewertet.

Bei all den Bauchschmerzen muss ich zugestehen: Die Bewertung scheint schon einigen Pessimismus abzubilden. Es ist für mich nicht schreiend unterbewertet, aber durchaus stark abgestraft.

Ich finde die Aktie eher günstig als teuer, aber auch eher risikobehaftet als sicher und auch eher komplex als einfach.