Volkswagen steckt in einer Dauerkrise. Der Kurs ist über die letzten Monate stärker gefallen, der CEO wurde ausgetauscht und nun verspricht der Capital Markets Day vom 21. Juni 2023 eine neue Strategie.

Darin präsentiert VW auch Ziele, die - wenn sie denn erreicht werden sollten - ein starkes Kurspotenzial darstellen würden. Schauen wir einmal darauf, was versprochen wird und wie realistisch das ist. Viel Spaß!

Tipp: Schau dir auch die ausführliche Volkswagen Aktienanalyse an, um tiefergehend zu verstehen, wo VW steht, was die Chancen und Risiken sind. Auch zu vielen anderen Automobilkonzernen gibt es Analysen.

Eine neue Strategie muss her

Es gibt sechs Stellschrauben, an denen VW arbeiten will und wofür Lösungen präsentiert werden:

- Neues Team

- Skalierbare Technologie

- Starke Marken

- Regionale Führungsrolle

- Neues internes Steuerungsmodell

- Finanzielle Ziele

Die in meinen Augen wichtigsten Punkte (#2, #3 und #6) greife ich hier auf.

Technologie & Plattform

Volkswagen hat technisch vor allem mit drei Herausforderungen zu kämpfen:

- Umstellung auf Elektromobilität

- Batteriebeschaffung

- Software (über das eigens gegründete Unternehmen CARIAD)

Diese Probleme lassen sich nicht mit irgendwelchen Wunderlösungen erledigen. Es ist aber spannend zu sehen, wie VW hier vorgeht und was das bedeutet.

Historisch hat VW die Verbrenner auf vier unterschiedlichen Plattformen produziert. Die Elektromodelle (BEVs) finden nun auf drei Modellen statt, bald sollen es nur zwei sein und dann sogar nur eine einzige.

Antriebe und Batterien sind in der Welt der Elektromobilität austauschbarer, der Unterschied zwischen einem VW Polo und einem Porsche 911er geringer. Das erlaubt wohl eine deutliche Vereinfachung und gleichzeitig starke Skaleneffekte.

VW ist noch einer der größten Automobilhersteller und diese Vereinfachung könnte enorme Einsparungen bedeuten. Erst ab 2024/25 ist aber der Schritt auf zwei Plattformen geplant.

Ab 2026 soll die SSP-Architektur die einzige sein, auf der Elektroautos gebaut werden. Die Leistung soll eine breite Spanne abdecken können und bis 1.300 kW hochgehen. Die Ladezeit soll auf 12 Minuten sinken, das autonome Fahren bis zu Level 4 unterstützt werden (wohlgemerkt "bis zu"). Nicht alle Modelle, aber die meisten sollen dann ähnlich profitabel sein wie ihr Verbrenner-Gegenstück.

Zur Batterieproduktion hat VW das Unternehmen PowerCo ausgegründet. 3 Fabriken sollen gebaut werden, die 200 GWh an Strom abdecken. Bis 2030 soll die Nachfrage bei 450 GWh für die eigenen Autos liegen (2023: 100 GWh), knapp 50% hätte PowerCo dann abgedeckt. Der Rest müsste über externe Zulieferer kommen.

Dabei wird auf die Unified Cell gesetzt, die günstiger werden soll (bis zu 50% Kosteneinsparungen laut VW) und hohe Flexibilität erlaubt.

CARIAD soll die Entwicklung der 1.2 Software-Plattform beschleunigen, der Fokus liegt weiterhin auf dem größeren Wurf, der 2.0 Version. Auch hier wurde zuletzt in der Führungsebene restrukturiert.

Mein Zwischenfazit:

Technisch sollte es stetige Fortschritte geben. Die Ziele für die 2026er-Plattform lesen sich für mich technisch gut genug, dass auch Konkurrenten wie Tesla hinsichtlich Leistung und Ladezeit keinen riesigen bzw. für Konsumenten nicht allein entscheidenden Vorsprung haben würden.

Die Vereinheitlichung der Plattform verspricht starke Skaleneffekte, die nach meinem Verständnis auch möglich sind, ohne damit die Luxusmarken zu gefährden. Der VW CEO ist auch der Porsche CEO, das wird daher sicherlich mitgedacht worden sein.

Die Batteriebeschaffung kann ich schwer einschätzen. Wenn VW in 2030 so viele Batterien braucht, könnte das allerdings auch schon - verglichen mit der Börsenerwartung - ein positives Zeichen sein.

Anspruchsvolle finanzielle Ziele

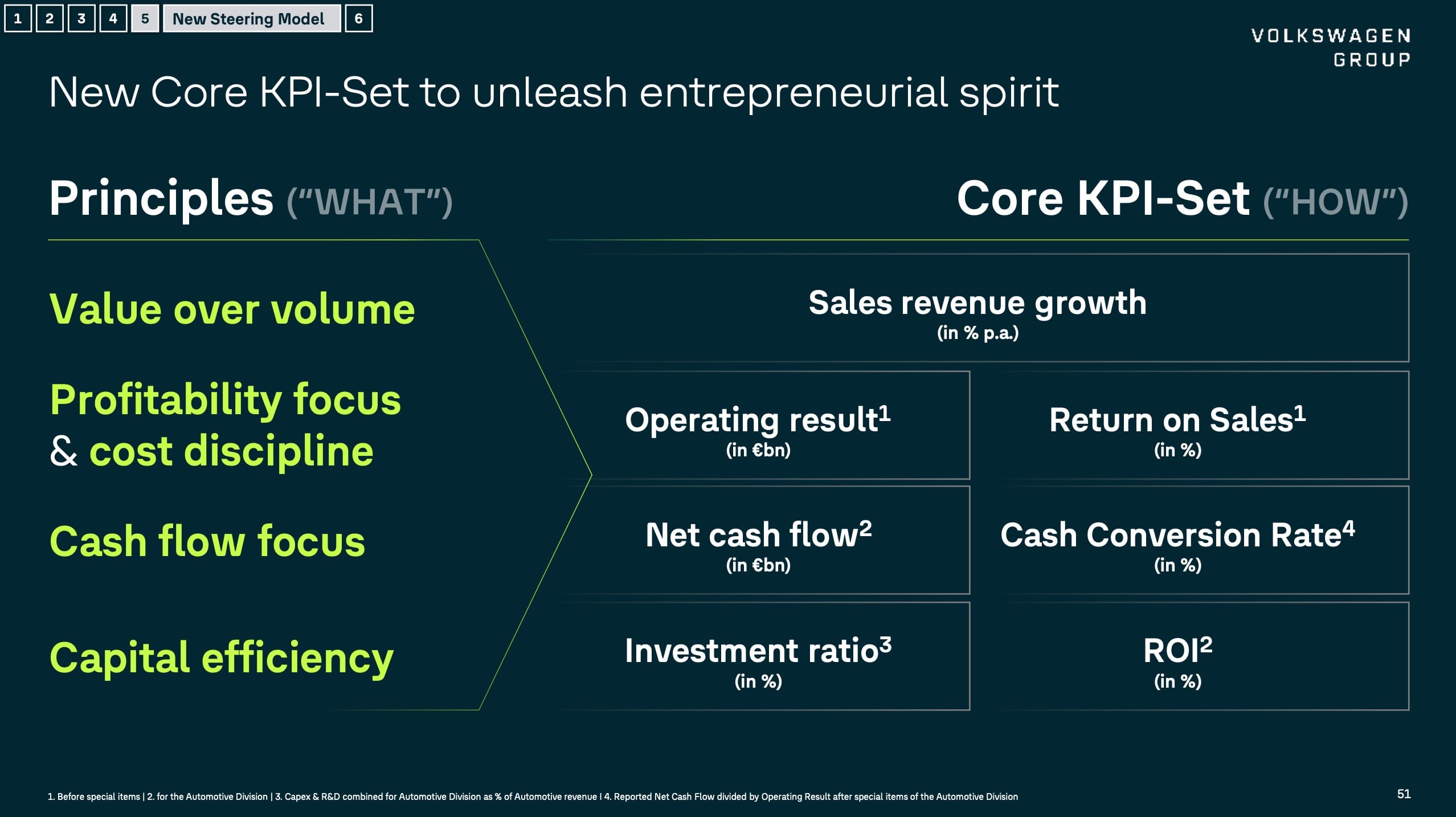

VW gibt intern neue Zielkennzahlen vor: Umsatzwachstum, operatives Ergebnis (also auch die operative Marge), den Cashflow (also auch die Cash Conversion Rate) und die Investment Ratio (wieviel wird investiert?) und den daraus resultierenden ROI.

Die Marge der Verbrenner-Autos soll weitestgehend konstant bleiben, wer genau hinschaut sieht einen minimal abflachenden Trend. Einerseits nimmt die Nachfrage ab, die Regulierung wird stärker, andererseits reduziert man die Komplexität und hat noch eine hohe Skalierung.

Die Margen der E-Autos sollen nun steigen, da gerade am Anfang hohe Investitionskosten und noch keine Skaleneffekte stehen. Bis 2026 soll die Differenz in der Gewinnmargen geschlossen sein.

Die Marken hat VW in vier Gruppen eingeteilt:

- Core: VW, Skoda, Seat, Cupra und VW Commercial Vehicles

- Progressive: Audi, Bentley, Lamborghini, Ducati

- Luxury: Porsche

- Brand Group Trucks: Scania, MAN, Navistar, VW Truck & Bus

Das Progressive-Segment sieht für mich etwas wild zusammengewürfelt aus, inhaltlich hätte ich Bentley & Lamborghini eher bei Porsche verortet.

Das Core-Segment steht bei einem RoS (= Umsatzrendite bzw. operative Marge) von 3,6% und soll auf 8% steigen. Das Progessive-Segment steht bereinigt bei 10,5%, soll auf 12% und dann auf 14% steigen. Luxury besteht nur aus Porsche, soll von 18% auf >20% steigen. Die Brand Group Trucks sollen von 4% auf 9% steigen. Die Planung läuft hier mittelfristig bis 2027 und langfristig bis 2030.

Der Anteil der E-Autos in den Segmenten soll langfristig bei 50 - 80% liegen. Gerade das Core-Segment ist hier langsamer.

Die Cash Conversion Rate soll überall steigen, also das Verhältnis von Cashflow zu operativem Ergebnis (nach Sondereffekten).

In Summe lohnt sich damit ein Blick auf die Konzernziele. 2023 sollen 307 - 321 Mrd. Euro Umsatz erzielt werden. Bis 2027 möchte man mit 5 - 7% pro Jahr im Umsatz wachsen, danach gleichauf mit der Branche.

Die operative Marge soll von 8,1% in 2022 und 7,5 - 8,5% in 2023 auf 8 - 10% bis 2027 steigen, bis 2030 auf 9 - 11%. Die These dahinter: Jetzt wird stark investiert, diese Investitionen können in einigen Jahren schrittweise zurückgeschraubt werden, Skaleneffekte treten ein und die Margen verbessern sich dadurch.

Auch die Cash Conversion Rate (CCR) soll von 29% und 35% langfristig auf über 60% steigen. Der Gewinn soll also tatsächlich durch Cashflows gedeckt sein, zumindest dann zu 60%.

Die Ausschüttungsquote, gemessen am Nettoergebnis, lag zuletzt zwischen 18 und 29%. Das liegt auch an den niedrigeren Cashflows. Langfristig möchte man hier über 30% ausschütten.

Mein Zwischenfazit:

Erstmal sind Ziele nur eine grobe Orientierung und stehen und fallen damit, ob sie erreicht werden. Dahinter steht aber auch eine genauere Steuerung der eigenen Marken, die etwas mehr Autarkie bekommen sollen als vorher.

VWs Ziele sehen eher linear und konstant steigend aus, ich würde für 2024 und 2025 aufgrund der Sonderkonjunktur der letzten Jahre eher Rücksetzer erwarten.

Neue Renditeberechnung

Nehmen wir mal diese Zahlen, um eine Renditeerwartung zu schätzen:

- ↗︎ Wieviel Rendite liefert das von VW ausgerufene Szenario?

- ➞ Wieviel Rendite liefert das Szenario, das die Analysten erwarten?

- ↘︎ Was wäre, wenn es schlechter läuft als von VW und den Analysten erwartet? Das nenne ich mal "mein" Abwärtsszenario.

Meine bisherige Renditeschätzung findest du in der ausführlichen VW Aktienanalyse.

- Börsenwert: Durch Stamm- und Vorzugsaktien, die zu unterschiedlichen Kursen notieren, sehen viele Werte zur Marktkapitalisierung unterschiedlich hoch aus. Gemittelt liegt der Börsenwert etwa bei 70 Mrd. Euro, nur auf Basis der günstigeren Vorzugsaktie bei 62 Mrd. Euro. Ich nehme den Mittelwert.

- Umsatzwachstum: 2023 wächst VW wohl noch ca. 12%. Bis 2027 sollen es 5 - 7% p.a. sein, bis 2030 dann der Branchendurchschnitt. Analysten erwarten kurzfristig 2 - 4% Wachstum pro Jahr. Ich wäre hier insgesamt etwas pessimistischer, da ich von zurückgehenden Preisen ausgehe.

- Nettomarge: Die operative Marge soll von heute 8% auf 9 - 11% steigen. Analysten sehen zumindest kurzfristig eher konstant ~5% Nettomarge.

- Bewertungsniveau: Das KGV liegt heute bei 5 - 6, was unter dem historischen und dem Marktdurchschnitt ist. Ich nehme langfristig ein KGV von 7 - 10 an.

- Ausschüttungsquote: Hier nehme ich 20 - 30% an, VW selbst peilt die optimistischeren 30% an. Ich nehme hier das Mittel von 25%.

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: VOW.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Weitere Chancen, Risiken & Vermögenswerte

Das war nur ein sehr kompakter Blick auf die neuen Strategien. Es gibt weitere spannende Aspekte der VW-Aktie.

Volkswagen als Kernmarke schwächelt

Gerade die Marke Volkswagen schwächelt. In den Diskussion sollen laut Manager Magazin vor allem die Ziele des Core-Segments fraglich gewesen sein, da sie vielen im VW-Konzern zu optimistisch erscheinen.

China

Einerseits das China-Risiko. VW will dort langfristig eine der Top 3 internationalen Automarken sein. Zuletzt waren die Anteile von VW dort deutlich rückläufig, die chinesischen Hersteller holen auf oder legen im E-Auto Bereich viel eher sogar vor.

Porsche-Beteiligung ist 75 Mrd. Euro wert

Positiv ist die Börsenentwicklung von Porsche. VW hält noch 75% der Porsche-Aktien, Porsche selbst ist ca. 100 Mrd. Euro wert. Allein der Anteil an Porsche ist also 75 Mrd. Euro wert und übersteigt damit den eigenen Börsenwert von VW (Schulden außen vor gelassen). Da ist noch nicht berücksichtigt, dass im VW-Konzern noch viele weitere Marken stecken und es zurzeit ja ein profitables Geschäft betreibt, das auch einen Wert haben sollte.

Der Wert von 75 Mrd. Euro kann sich durch den Porsche-Aktienkurs aber auch jederzeit verändern. Der Wert ist auch deshalb wohl eher theoretisch, da bei einem sofortigen Verkauf auch der Porsche-Aktienkurs sicherlich darunter leiden würde.

Die wahre Verschuldung

Verschuldung ist auch ein wichtiges Thema. Die sieht bei VW horrend aus. Das liegt allerdings daran, dass VW im Finanzierungs- und Leasinggeschäft auch eine Bank betreibt, durch die die Verschuldung hochgetrieben wird.

VW weist eine separate Bilanz für das Automobilgeschäft aus. Die Nettoliquidität darin lag in Q1 '23 bei 38,4 Mrd. Euro. Dieser Wert war durch den Porsche-Börsengang gestiegen, dann wiederum durch eine ausgeschüttete Sonderdividende verringert.

Die Berechnung dahinter: Zahlungsmittel, Zahlungsmitteläquivalente, Wertpapiere, Termingeldanlagen und Darlehensforderungen werden gegen den Kreditstand (lang- und kurzfristige Finanzschulden) aufgerechnet.

Nach meinem Verständnis könnte man hier noch strenger kalkulieren, bspw. Pensionsrückstellungen (27,5 Mrd. Euro) und Verbindlichkeiten aus Lieferungen und Leistungen (27 Mrd. Euro) abziehen, dafür "Sonstige Forderungen und finanzielle Vermögenswerte" (20 Mrd. Euro) inkludieren. Dann läge die Nettoliquidität eher bei 15 Mrd. Euro.

Würden wir diese 15 Mrd. Euro noch von dem Börsenwert von 70 Mrd. abziehen, lägen wir bei einem Enterprise Value von nur 55 Mrd. Euro.

Am Ende ist das Bilanzgeflecht hier aus meiner Sicht aber recht kompliziert, weshalb ich damit vorsichtig wäre (und es oben auch nicht inkludiert habe). Die hohe ausgewiesene Verschuldung ist aber dem Bankengeschäft zuzuordnen (und dort völlig normal), in sich scheint VW netto Liquidität zu besitzen.

Warum so wenig Cashflow?

Eine andere Auffälligkeit ist der im Verhältnis zum Ergebnis niedrige Cashflow:

- 2022: 22,5 Mrd. Euro operatives Ergebnis, aber nur 4,8 Mrd. Euro Automotive Net Cashflow, 3 Mrd. gesamter operativer Netto-Cashflow.

- 2023 soll der Automotive Net Cash Flow immerhin bei 6 - 8 Mrd. Euro liegen.

- 2021 und davor sah es etwas besser aus. 2021 standen konzernweit 14,5 Mrd. Euro Netto-Cashflow zu Buche.

Von 2021 auf 2022 ist der operative Konzern-Cashflow um über 10 Mrd. Euro gefallen. Ich habe mir das Cashflow-Statement genauer angeschaut. Der Hauptgrund: Veränderungen im Working Capital.

VW hat 2022 etwas mehr Autos im eigenen Inventar (was als Vorrat bilanziert wird, aber eben kein Cashflow ist) und höhere noch ausstehende Forderungen gegenüber Kunden.

Der Brutto-Cashflow, der solche Veränderungen exkludiert, lag 2022 konzernweit bei 49 Mrd. Euro, 2021 bei 44 Mrd. Euro.

Wenn der tatsächliche Cashflow zu sehr vom Ergebnis abweicht ist das tendenziell ein Warnzeichen dafür, dass Gewinne eher durch bilanziellen Spielraum aufgebläht werden. Das gilt auch hier, auch wenn es kein absolutes No Go, sondern übliche Schwankungen bei Automobilherstellern sind.

Mein Fazit

Ich habe im Corona-Crash, im März 2020, in VW investiert, da der Kurs mir irrational günstig erschien. Tatsächlich war das noch immer, trotz des letzten Kurssturzes, eine gute Entscheidung.

Angesichts der Größe, der aktuellen Profitabilität, der Marken, möglicher Skaleneffekte und der signifikanten Porsche-Beteiligung wundere ich mich, wie tief die VW-Aktie steht. Womöglich ist ein Restrisiko eingepreist, dass der Konzern zum Sanierungsfall wird, wenn der Wandel zu Software und E-Mobilität nicht gelingt, Zinsen steigen, das China-Geschäft zusammenbricht und die E-Auto-Margen die der Verbrenner nicht ersetzen können.

Das ist wohl ein Risiko, das mitgedacht werden muss, auch wenn es nicht mein erwartetes Szenario wäre. Die Renditeberechnung zeigt auch, dass ein leichtes Schrumpfen sowie weiterhin niedrige Gewinnmargen und Bewertungsniveaus keine tolle Rendite produzieren würden.

Auf der anderen Seite zeigt es auch, dass VWs eigene Ziele, wenn sie erreicht werden, die Aktie zu einem der Bestperformer über das nächste Jahrzehnt werden lassen würden.

Die Meinungen gehen hier stark auseinander. Ich werde aber definitiv, auch trotz der genannten Risiken, an meinen VW-Aktien festhalten.