Zum 1. April 2021 hat Volkswagen sich scherzhaft in "Voltswagen" umbenannt. Die Reaktionen darauf waren gemischt. So ein kleiner Scherz zeigt trotzdem gut, wo die Reise hingeht: Volkswagen möchte mit voller Kraft in die Elektromobilität.

Die Bewertungen von Tesla waren immer wieder Anlass für viel Kritik. Trotzdem ist Tesla weiter gestiegen, während schon der Abgesang auf die traditionellen Automobilkonzerne begonnen hat. Dabei gibt es bei VW einige positive Punkte in der Aufholjagd, aber auch interne Probleme, die gerade im Rauswurf von CEO Diess mündeten.

Gerade bei der Volkswagen-Aktie gibt es heute, neben unüblichen Thesen zur Entwicklung des Automobilmarktes, einige spannende Punkte:

Optisch günstiges Bewertungsniveau: KGV und erwartetes KGV liegen etwa bei 5, das KCV unter 3. Anders gesagt: Bei konstanten Gewinnen und Bewertungsniveau liegt die Gewinnrendite bei 20% pro Jahr. Das zeigt einerseits den Pessimismus des Marktes, andererseits die optisch günstige Bewertung.

Technologischer Wandel: Der Automobilmarkt erlebt einen Wandel, der ihn in meinen Augen so attraktiv macht wie lange nicht mehr. Es bedeutet aber auch für Volkswagen, sich in einer Welt mit neuen Maßstäben zu orientieren.

Skaleneffekte: Im Auto geht es mehr um Software und Daten. Es braucht hohe Investitionen und Fixkosten, die vor allem große Automobilhersteller - wie Volkswagen - stemmen können.

Porsche-Börsengang: VW möchte in Kürze Porsche eigenständig an die Börse bringen. Volkswagen ist heute 90 Mrd. Euro wert, Porsche allein wird auf bis zu 80 Mrd. Euro geschätzt. Ein sicherer Werttreiber?

Interne Probleme: CEO Herbert Diess wurde abgesägt, sein Software-Projekt verzögert sich massiv und erzeugt Zusatzkosten in Milliardenhöhe. Porsche-Chef Blume ist nun in einer Doppelrolle bei Porsche und VW. Kann das alles gut gehen?

Mehr als genug Gründe also, dass wir uns die VW-Aktie genauer anschauen und herausfinden, ob sich eine Investition aktuell lohnen könnte. Die Analyse beruht u.a. auf:

Dabei erfährst du, wie das Geschäftsmodell funktioniert und wie gut es ist, woraus der Burggraben wirklich besteht, wer die Konkurrenten sind und ob die Volkswagen-Aktie heute attraktiv bewertet ist oder nicht. Viel Spaß!

More...

Überblick, Entwicklung & Zahlencheck

Das Unternehmen

Volkswagen wurde 1937 gegründet und ist bis heute mit etwa 10 Millionen produzierten Autos pro Jahr der weltgrößte Automobilhersteller neben Toyota. CEO ist seit kurzem Oliver Blume, der ebenfalls Porsche-Chef ist, nachdem sein Vorgänger Herbert Diess entlassen wurde.

Volkswagen verkauft Autos. Simple as that.

Zu dem Hauptgeschäft kommt noch das Geschäft der Nutzfahrzeuge (v.a. LKWs) und Power Engineering, bspw. Großdieselmotoren, hinzu.

Viele Marken sind unter dem VW-Dach vereint:

- Volkswagen

- Porsche

- Bentley

- Seat

- Skoda

- Audi

- Bugatti (2021 verkauft)

- Lamborghini

In der Berichtsstruktur sehen wir nicht nur die relevanten Marken, sondern auch das Softwaresegment CARIAD, die Nuzufahrzeug-Segmente und das Geschäft der Finanzdienstleistungen rund um Leasing, Versicherungen und Carsharing.

Aktienkurs & bewegte Firmengeschichte

Der Aktienkurs reicht lange zurück. Nach vielen Jahren des Anstiegs gab es vor allem 2009 und Ende 2015 große Rücksetzer. Auslöser waren die Finanzkrise und der Dieselskandal. Danach ging's lange seitwärts, ehe die Aktie in den letzten Quartalen eine Achterbahnfahrt mit zwischenzeitlichem Allzeithoch hingelegt hat:

Auffällig ist, wie VW immer wieder rapide in kurzer Zeit fällt: 2008, 2015, 2020 und 2022. Das zeigt schon das Risiko der Aktie.

Dahinter steckt auch eine bewegte Firmengeschichte, die Bücher füllen kann. Gerade an der Börse sind einige Ereignisse besonders aufgefallen.

28. Oktober 2008: VW war kurzzeitig das teuerste Unternehmen der Welt. Denn es kam zu einem Short Squeeze: Leerverkäufer mussten Aktien zurückzahlen, die es durch Optionen von Porsche und das Land Niedersachsen kaum gab, wodurch der Preis stark stieg.

5. Januar 2009: Porsche möchte VW übernehmen und verkündet 50,76% der VW-Aktien zu besitzen. Die Übernahme scheitert aber an der Finanzierung. Danach kehrte es sich um und 2012 hat VW dann Porsche übernommen.

20. September 2015: VW gibt zu, in den USA durch Software Abgastests manipuliert zu haben. Nur an diesem Tag verlor die VW-Aktie 23%. In der Folge gab es Festnahmen, Klagen, Schadensersatzzahlungen und einen Imageschaden für VW. VW beziffert die Kosten des Dieselskandals bis 2019 auf 28 Mrd. Euro.

VW: Vorzugsaktie oder Stammaktie kaufen?

Von Volkswagen gibt es Stammaktien und Vorzugsaktien. Wo liegt der Unterschied und welche sind interessanter?

Im Wesentlichen erhältst du bei der Vorzugsaktie eine höhere Dividende. 2021 wurden 7,50 Euro je Stammaktie und 7,56 Euro je Vorzugsaktie ausgeschüttet.

Dazu kommt, dass die Vorzugsaktie aktuell deutlich günstiger ist: Die Stammaktie notiert aktuell bei 185 Euro, die Vorzugsaktie bei 147 Euro. Die Stammaktie ist also 26% teurer.

Die Stammaktie enthält dafür ein Stimmrecht, ist daher vor allem für aktive Investoren interessant. Für die meisten Privatanleger wird die Vorzugsaktie aber aufgrund des günstigeren Kurses und der höheren Dividende die attraktivere Wahl sein.

Zahlencheck: Wie steht VW wirklich da?

VW lag 2006 noch bei etwa 100 Mrd. Euro Umsatz. Bis heute, also über 15 Jahre, hat sich der Umsatz etwas mehr als verdoppelt und lag im Hochpunkt bei 250 Mrd. Euro.

Auf der folgenden Grafik ist der Umsatz (in USD umgerechnet) visualisiert (Quelle: macrotrends.net):

Auch das operative Ergebnis ist heute auf Rekordniveau:

Schauen wir uns den Umsatz und das operative Ergebnis an, sehen wir Spitzenwerte und ein - auf den ersten Blick - gesundes Unternehmen. Der zweite Blick verrät aber mehr.

Absatzvolumen

Die Absatzzahlen nach Segment in den letzten Jahren:

- 2021: 8,3 Mio. PKW, 270.000 Nutzfahrzeuge

- 2020: 9 Mio. PKW, 200.000 Nutzfahrzeuge

- 2019: 10,7 Mio. PKW, 240.000 Nutzfahrzeuge

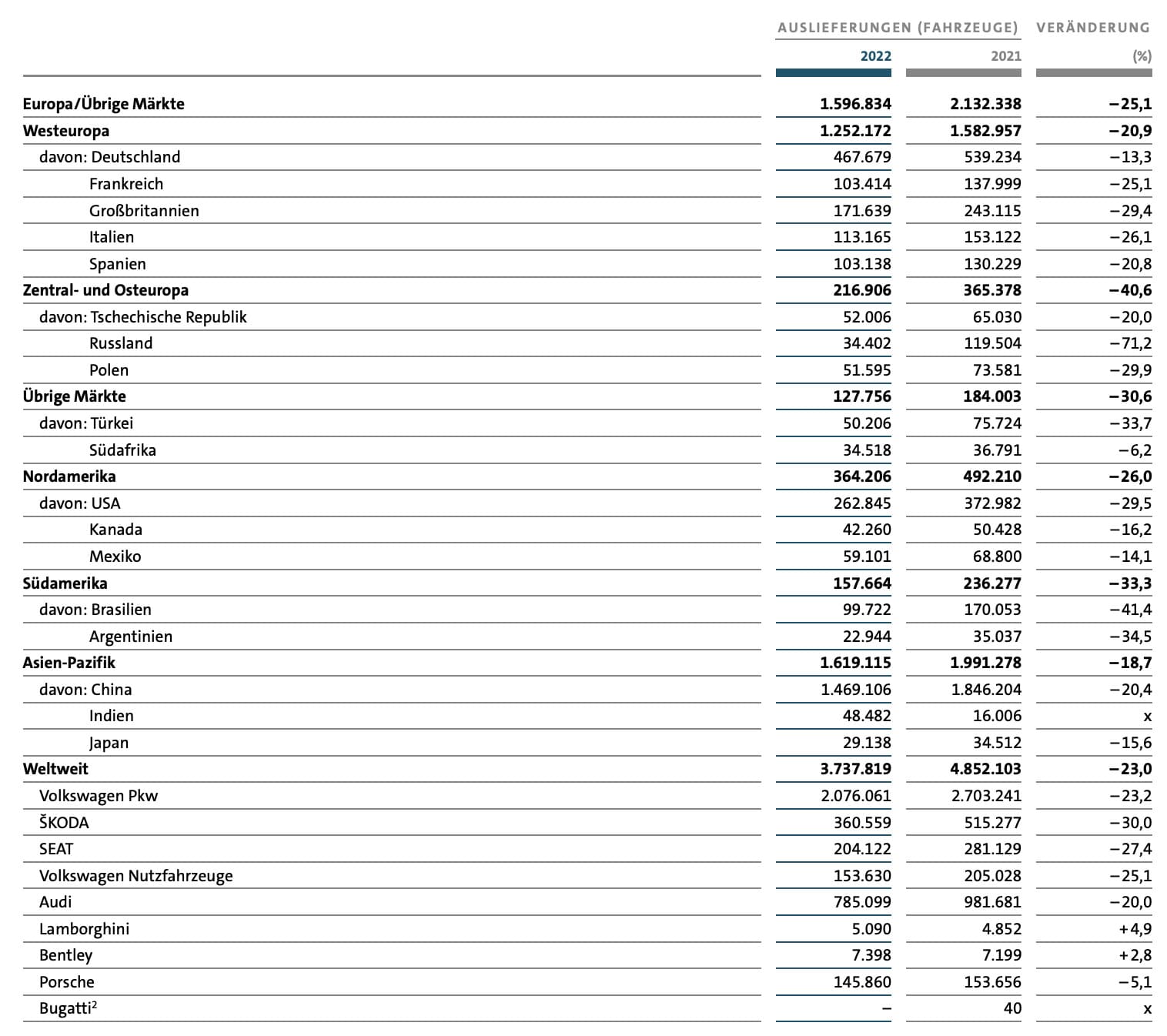

Den eigenen PKW-Marktanteil beziffert VW in 2019 und 2020 auf ca. 13%. Dieser ist im ersten Halbjahr 2022 auf eher 11% zurückgegangen.

Der Trend im PKW-Segment ist deutlich rückläufig; auch, weil der gesamte Markt einen Angebotsengpass sieht. Der Umsatz ist leicht gestiegen, da Preise erhöht werden konnten, das Volumen ging zurück. Die Nutzfahrzeuge zeigen sich stabil.

Auch der Monatsvergleich zeigt, dass 2022 beim abgesetzten Volumen unter 2021 liegt, welches schon unter 2020 lag. Der kurzfristige Trend ist immerhin sehr positiv und steigend, sodass möglicherweise in der zweiten Jahreshälfte wieder ein Wachstum steht.

Im Juli hat VW den Ausblick aktualisiert und prognostiziert eine Volumensteigerung von 5 bis 10% gegenüber dem Vorjahr.

E-Auto Entwicklung

Schauen wir speziell auf die elektrischen Modelle. Im 1. Halbjahresbericht 2022 sehen wir einige interessante Entwicklungen:

Weltweit lieferten wir im ersten Halbjahr dieses Jahres 217.064 vollelektrische Fahrzeuge an Kunden aus. Das waren 46.132 Einheiten beziehungsweise 27,0% mehr als im gleichen Zeitraum des Vorjahres. Der Anteil an den gesamten Auslieferungen des Konzerns stieg auf 5,6 (3,4)%. Die Auslieferungen unserer Plug-in-Hybridmodelle beliefen sich auf 105.832 Einheiten (-38,5%). Insgesamt sanken die Auslieferungen elektrifizierter Fahrzeuge um 5,9% und ihr Anteil an den gesamten Auslieferungen des Konzerns erhöhte sich im Vorjahresvergleich auf 8,3 (6,9) %. Zu den erfolgreichsten vollelektrischen Fahrzeugen des Konzerns gehörten ID.3 und ID.4 der Marke Volkswagen Pkw, Audi e-tron und Audi Q4 e-tron, SKODA Enyaq iV, CUPRA Born sowie Taycan und Taycan Cross Turismo der Marke Porsche. Unser Pkw-Marktanteil belief sich in einem deutlich rückläufigen Weltgesamtmarkt auf 10,7 (12,5) %.

Der Anteil vollelektrischer Autos liegt bei 5,6%. Für das gesamte 2022 werden 7 - 8% Anteil angepeilt.

Gewinnmargen

Die Margen sind zuletzt leicht angestiegen. Auch das ist auf Angebotsknappheit, dadurch Verschiebung zu profitableren Modellen und gestiegene Preise zurückzuführen.

Im Durchschnitt lag die Bruttomarge eher bei 19%, die operative Marge bei 6% und die Nettomarge bei 5%. VW war in der Historie meistens profitabel, die Margen sind aber dünn und das Geschäft kapitalintensiv.

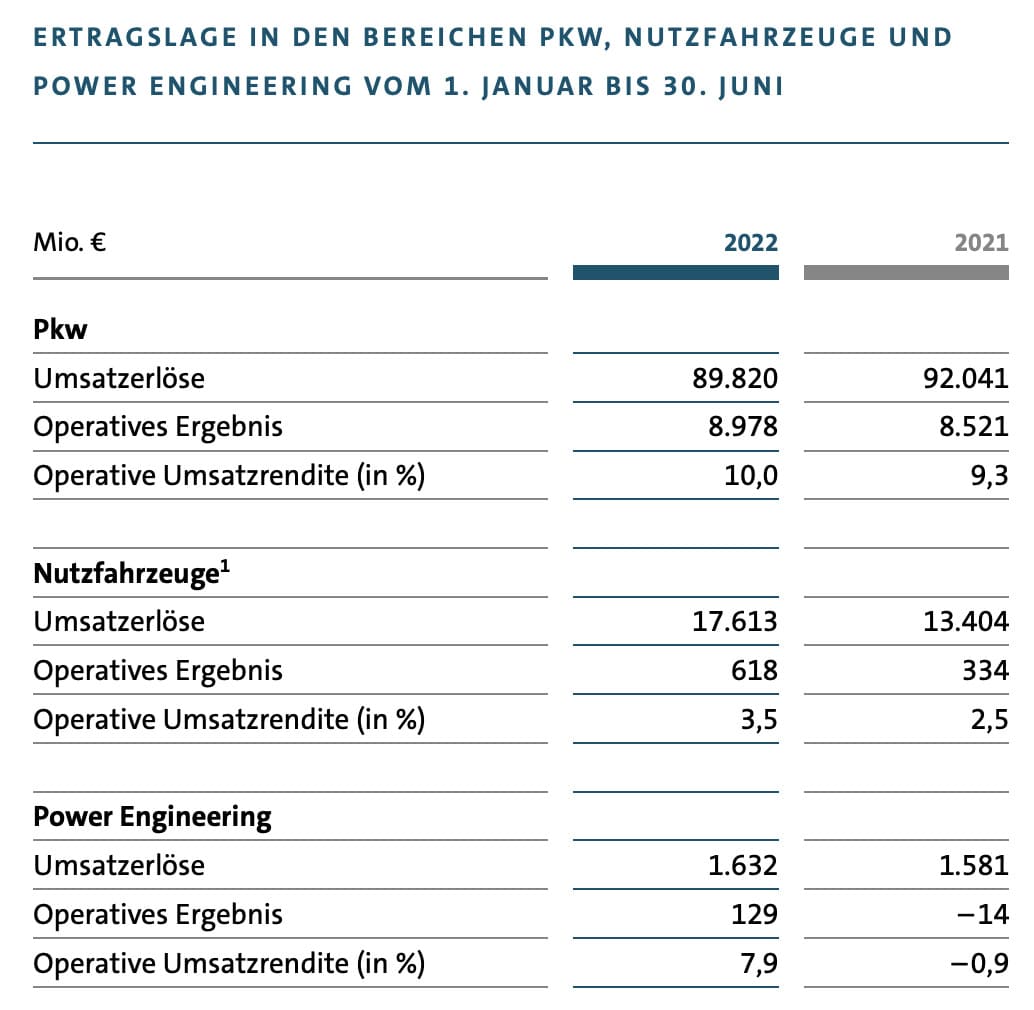

Dabei ist das PKW-Segment mit 9 - 10% noch profitabler, die kleineren Segmente Nutzfahrzeuge & Power Engineering drücken diese etwas.

Auch der Cashflow ist zuletzt konstant positiv gewesen: Im ersten Halbjahr 2022 operativ 13,6 Mrd. Euro, nach Abzug der Investitionen immer noch 2,3 Mrd. Euro Cashflow.

Absatzmärkte & China-Risiko

Die wichtigste Region ist schon jetzt der asiatisch-pazifische Raum, der 2022 fast für die Hälfte des Konzernabsatzes verantwortlich war. Danach kommt Europa. 39% der Auslieferungen gingen allein nach China. Die Risiken daraus diskutiere ich gleich.

Die relevanteste Marke im VW-Konzern nach Absatzmenge ist Volkswagen selbst, danach kommen Audi und Skoda. Gerade Porsche hat aber im Verhältnis zur Absatzmenge eine besonders hohe Profitabilität.

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet.

Die Eckdaten

- Land: Deutschland

- Branche: Automobilhersteller

- Marktkapitalisierung: 93 Mrd. EUR

- Umsatz: 250 Mrd. EUR

- Ergebnis: 15 Mrd. EUR

- Free Cashflow: 17 Mrd. EUR

Bewertung

- KUV: 0,4

- KGV: 5,4

- KGVe: 5,3

- KCV: 2,5

Qualität & Wachstum

- Verschuldungsgrad: 130 %

- Bruttomarge: 19%

- Operative Marge: 7% (5J: 6%)

- Nettomarge: 7% (5J: 5%)

- operatives Gewinnwachstum (letzte 3 Jahre): 3% p.a.

- Umsatzwachstum (letzte 3 Jahre): 2% p.a.

Schauen wir uns nun an, was hinter diesen Zahlen steckt.

Geschäftsmodell, Burggraben & Strategie

Bevor wir gleich in die SWOT-Analyse gehen, schauen wir in die Zukunft. Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Volkswagen möchte mit aller Macht und hohen Investitionen in den Markt für Elektromobilität vorstoßen. Dazu braucht es eine Vision, viel Geld und neue Produktinnovationen. Schauen wir uns das der Reihe nach an.

Vision

Das Cover der letzten Geschäftsberichte ziert immer ein Symbol der Elektromobilität. Das zeigt klar, wohin die Reise gehen soll.

Im Geschäftsbericht 2020 heißt es:

"Unser neuer Antrieb sind Daten und Strom." - Herbert Diess (CEO)

Die Richtung ist spätestens seitdem klar: E-Autos und Software sind der zukünftige Weg. Vor kurzem wurde Diess als CEO abgesetzt (mehr dazu gleich), seine Aussagen sind trotzdem noch wegweisend.

Außerdem schrieb Diess:

"Die Transformation zum klimaneutralen, softwaregetriebenen Mobilitätskonzern schreitet 2021 schnell voran. Begleiten Sie uns dabei!" - Herbert Diess (CEO)

Nach außen ist der Weg zumindest klar kommuniziert. Diess hat allerdings auch immer wieder beklagt, dass intern nicht alle Führungskräfte dieser Strategie den Rückhalt gewähren wie gewünscht. Auch viele Werke können vor der Schließung stehen, wenn Verbrennermotoren ausgedient haben, was kulturell und personell Herausforderungen mit sich bringt.

Diess hat 2016 gesagt, dass er den geplanten Umbau auf zwei Autogenerationen (etwa 14 Jahre) schätze. Ab 2040 sollen keine Verbrenner mehr gebaut werden.

6 Thesen zum Automobilmarkt

Der Automobilmarkt hat über die letzten Jahrzehnte ein recht konstantes Wachstum, etwa in Höhe des weltweiten Wirtschaftswachstums, geliefert. Jetzt erleben wir einen technologischen Wandel, der einige Mechanismen ändern könnte.

#1 Das E-Auto ist die Zukunft

Nahezu alle Neugründungen und selbst etablierte Automobilhersteller sind heute auf Elektroautos ausgerichtet. Einige entwickeln auch noch Wasserstoffautos, der Trend ist aber klar auf E-Autos ausgelegt.

#2 Das Auto wird attraktiver als je zuvor

Diese These steht gegen die verbreitete Meinung, wonach es keine Autos mehr braucht. Ja, gegen den Klimawandel wäre es wohl am besten, wenn alle von Autos auf Fahrrad, Züge und Busse umsteigen. Das halte ich in vielen Bereichen auf Sicht der nächsten Jahre nicht für realistisch, da die Infrastruktur Jahrzehnte braucht, um so umgestaltet zu werden.

Gleichzeitig wird das Auto in meinen Augen deutlich attraktiver:

- Wenn der Strommix zunehmend aus erneuerbaren Energien besteht, wird das Auto immer umweltfreundlicher.

- Durch neue Software wird das Auto sicherer und komfortabler als je zuvor.

- Ein Elektromotor hat deutlich günstigere Betriebskosten, sowohl in der Wartung und weniger Verschleissteile, langfristig auch dadurch, dass Strom günstiger ist als Benzin oder Diesel.

Klar, einige sehen auch berechtigte Nachteile: Laden dauert länger als Tanken. Dafür kann ein Auto nun überall, nicht nur an Tankstellen, geladen werden. Einige vermissen den Sound, andere sind froh, dass Autos leiser werden.

Unterm Strich glaube ich, dass Autos aktuell durch den technologischen Wandel, den Tesla angestoßen hat, besser, klimafreundlicher und günstiger werden in einem Ausmaß, das es in den letzten Jahrzehnten nicht gab.

#3 Software wird zentraler Werttreiber

In der Vergangenheit ging es um Hardware, das Zusammenbauen der Autos in einer möglichst langlebigen Form. Perfekte Spaltmaße und deutsche Ingenieursqualität.

Nun kommt die Software dazu. Ladestopp-Planung, Routenführung, Sprachbefehle, Fahrassistenten, Keyless-Go, Steuerung per App und viele weitere Features sind nun entscheidende Kaufmerkmale.

#4 Autonomes Fahren als Disruption

Autonomes Fahren gilt als Zukunftstechnologie für den Automobilmarkt. Die großen Namen dort sind Waymo (Alphabet), Tesla, Cruise und AutoX. Auch Mobileye von Intel gilt als stark, Nvidia steigt ebenfalls ein, Mercedes-Benz schreibt es sich auch auf die Fahne.

Volkswagen spielt hier kaum eine Rolle. Es entwickelt hier auch und hat gute Fahrassistenzen, der Sprung ins vollautonome Fahren - sollte er kommen - wird aber wohl von einem anderen Unternehmen getrieben werden. Für VW wäre wünschenswert, wenn sich die Technologie dann eingekauft werden könnte und es kein direkter Konkurrent wie Tesla wäre.

Über die Chancen und Irrtümer des autonomen Fahrens bei Tesla habe ich hier bereits geschrieben.

#5 Skaleneffekte und Marke sind komparative Vorteile

Software funktioniert über Skalierung: Das Entwickeln fordert hohe Fixkosten, die variablen Kosten sind gering. Es profitieren also die Hersteller, die große Mengen produzieren, um die Fixkosten auf diese verteilen zu können.

Die Marke war und bleibt ein wichtiger Faktor. Technisch waren viele Autos auch in der Vergangenheit eng beeinander. Einige VW-Marken haben quasi auf einer identischen Plattform gebaut, die relevante Unterscheidung war die Marke und was Käufer mit ihr verbinden.

#6 Der Konkurrenzdruck ist höher als je zuvor

Die Konkurrenz sind nicht nur traditionelle Automobilhersteller wie Toyota, BMW oder Daimler, sondern auch neue Anbieter wie Tesla, Nio und andere chinesische Unternehmen. Auch Apple und Amazon überlegen wohl stark in den Automobilmarkt einzusteigen; die möglichen Auswirkungen davon habe ich in 7 Thesen hier konkretisiert.

Die Absatzmengen von vollelektrischen Autos im ersten Halbjahr 2022 im Vergleich nach dem Center of Automotive Management, basierend auf den jeweiligen Geschäftsberichten:

- Tesla: 565.000, +46%

- SAIC (u.a. mit Kooperationen mit GM und VW): 335.000, +36%

- BYD: 320.000, +250%

- VW: 217.000, +27% (2019 nur auf Platz 6, 2020 noch auf Platz 2)

- Geely: 125.000, +280%

VW ist von 2019 auf 2020 von Platz 6 auf Platz 2 gestiegen, seitdem - auch durch Lieferengpässe - auf Platz 4 zurückgefallen. SAIC, BYD und Geely sind große chinesische Anbieter, die vor allem im Heimatmarkt stark gewachsen sind.

Gleich werde ich VW direkt mit Tesla, den chinesischen Anbietern und den Big Tech Unternehmen vergleichen. Schauen wir uns zuerst an, wie genau VW jetzt vorgeht.

So sieht die Volkswagen-Strategie aus

Was braucht es, um die Vision von Volkswagen umzusetzen? Geld für Investitionen, neue Produkte, Computerchips (Halbleiter), Akkus, Ladeinfrastruktur und eine neue Software. Schauen wir uns hier schrittweise VWs Strategie an.

Investitionen

Volkswagen hat 2019 und 2020 jeweils etwa 14 Mrd. Euro in Forschung- und Entwicklung gesteckt. Zum Vergleich:

- Volkswagen: 14 Mrd. Euro

- Tesla: 1,5 Mrd. Dollar

- Daimler: 8,6 Mrd. Euro

- BMW: 6,5 Mrd. Euro

- SAP: 4,5 Mrd. Euro

Volkswagen investiert hier das 10-fache im Vergleich zu Tesla. Schon vor Jahren war daher meine These, dass VW dadurch aufholt - was zugegebenermaßen deutlich länger gedauert hat und dauert als gedacht.

Produktinnovationen

Nahezu jede Marke im VW-Konzern hat mittlerweile eigene E-Auto Modelle auf dem Markt. Audi hat den e-tron, Skoda den Enyaq und Porsche den Taycan. Die großen Hoffnungen für VW selbst stecken vor allem im ID.3 und dem ID.4. Diese sind erstmals gezielt als E-Auto entwickelte Modelle, anders als bspw. beim e-Golf.

Das Center of Automotive Management hat eine Liste der innovationsstärksten Unternehmen im Bereich der Elektromobilität aufgestellt. Volkswagen landet hier auf einem starken zweiten Platz, wie auch schon 2020 und 2021.

Aber: Tesla konnte den Abstand zuletzt leicht ausbauen. Auch einige Konkurrenten konnten schneller zulegen.

Cariad: Chancen & Probleme der Software-Plattform

VW entwickelt eine eigene Software-Plattform. Der Name: Cariad. Für diese war, bis zu seinem Rauswurf, CEO Herbert Diess verantwortlich.

Diese Software wird in unterschiedlichen Etappen weiterentwickelt. Aktuell schreibt die Volkswagen AG:

Die Software 1.1 (Volkswagen) ist bereits verfügbar, Over the Air Updates sind möglich. Die Software 1.2. wird für Audi und Porsche entwickelt. Die Software 2.0. wird Grundlage für das Betriebssystem aller Marken im Konzern und führender Software Stack im globalen Mobilitätsmarkt.

Nach außen wird so etwas oft als Erfolgsstory verkauft. Wie sieht es aber intern aus? Wohl nicht so positiv, wenn es nach dem Manager Magazin und einer internen McKinsey-Analyse geht.

Über 6.000 Softwareentwickler arbeiten für VW; noch mehr, wenn die Partnerunternehmen mitgezählt werden. Ex-CEO Diess habe wohl zu ambitionierte Ziele für die Software gehabt, die nun einkassiert werden könnten.

Das Manager Magazin hatte schon vorher berichtet, u.a. auf Basis einer VW-internen McKinsey Analyse, dass die Software insgesamt langsamer vorankommt als geplant. Innerhalb des VW Konzerns gäbe es unterschiedliche Anforderungen der Marken, teilweise ungenügend spezifizierte Anforderungen, zu wenig Softwarekompetenz in der Führungsebene. All das führt zu Verzögerungen, die Mehrkosten im einstelligen Milliardenbereich verursachen. Auch Premium-Modelle von Porsche (bspw. die E-Version des Macan) und Audi sind von teuren Verschiebungen betroffen.

Neu-CEO Blume hat deshalb schon für Porsche entscheiden, dass die 2.0 Version frühestens Anfang der 30er-Jahre eingesetzt werden soll. Bis dahin soll verstärkt die Version 1.2 weiterentwickelt werden.

Hier zeigen sich auch unterschiedliche Visionen: Elon Musk kündigt seit fünf Jahren den Durchbruch für autonomes Fahren an, VW peilt Anfang der 30er-Jahre an.

Vernetzung und Innovationskraft

Das Center of Automotive Management, das die obige Rangliste erstellt hat, hat auch ein Ranking bezüglich der "Connected-Car-Innovation" herausgebracht. Dieser Faktor wird wie folgt beschrieben:

Connected-Car-Innovation (CCI) ist eine jährlich durchgeführte Branchenstudie, die die Leistungs- und Innovationsstärke von 28 globalen Automobilhersteller-Gruppen (Konzerne) in den Bereichen vernetztes Fahrzeug und vernetzte Dienstleistungen sowie deren Marktstärke anhand verschiedener Indikatoren empirisch erhebt und vergleichend darstellt. [...] Vernetzte Dienstleistungen spielen bereits heute für innovative Automobilhersteller eine wichtige Rolle, etwa in den Feldern Infotainment, autonome Dienste, E-Commerce/E-Maintenance, vernetzte Finanzdienstleistungen sowie bei Charging-Services.

Die Rangliste bei der Vernetzung:

- Volkswagen

- Mercedes Benz

- Tesla

Insgesamt verlieren die deutschen Anbieter allerdings leicht, die chinesischen gewinnen. Gerade VW wird eine gute Leistung im E-Commerce und der E-Maintenance sowie der Ladetechnologie attestiert.

Die Analyse des Leistungsstandes von vernetzten Services im Vergleich der 28 Automobilhersteller offenbart die starke Stellung von Volkswagen und Tesla. Die Wolfsburger sind vor allem in den Bereichen E-Commerce/E-Maintenance (z.B. Digital-Twin-Fahrwerk beim Porsche Taycan) und Charging (Bidirektionales Laden beim VW ID.3) innovativ unterwegs. Elektroautobauer Tesla ist dank seines Supercharger-Netzwerks ebenfalls beim Charging stark, hinzu kommen neuartige Infotainmentdienste im Bereich Gaming (Arcade-Spiele im Fahrzeug).

Ich wusste vorher nicht, was E-Maintenance (also Online-Wartung) ist, das Konzept ist aber spannend und erinnert mich an Möglichkeiten, die Nvidia für das Metaverse andeutet: Es wird ein digitaler Zwilling eines Autos erstellt, der Diagnosen ermöglicht, ohne das echte Auto jedes Mal in die Werkstatt bringen zu müssen.

Allianzen mit Big Tech?

Apple möchte das eigene Carplay stärker in Autos integrieren, wie ich hier dargestellt habe. Ex-CEO Diess hat dem eine Absage erteilt. Neu-CEO Blume hat allerdings bei Porsche schon einen bevorzugten Zugang zu Carplay verhandelt.

Auch Amazon integriert sich stärker in Autos. Es bietet an Software mitzuentwickeln und Alexa als Sprachassistenz zu integrieren.

Sollte VW (und andere deutsche Automobilhersteller) sich darauf einlassen?

Apple ist dadurch so stark geworden, dass es die Hardware (bspw. das iPhone) und die Software (iOs als Betriebssystem) besitzt. Im jetzigen Szenario besitzen die Automobilhersteller die Hardware, Apple könnte die Software übernehmen.

Ich glaube: Kurzfristig kann VW davon profitieren, langfristig ist es ein Risiko.

Aktuell geht es vor allem darum, überhaupt zu beweisen, dass preiswerte E-Autos mit ausreichend Reichweite und guter Software verkauft werden können. Bei diesem Beweis kann Apple helfen. Also: Integration erlauben, um Absätze und Kundennutzen zu erhöhen und den Abstand zu Tesla nicht noch größer werden zu lassen.

Langfristig ist das Geschäft zu wichtig um es Apple zu übergeben. Ich würde daher aus VW-Sicht parallel weiter an der eigenen Software entwickeln. Die Softwareexpertise ist geringer als bei Apple, aber VW ist hier in der Lage - wie Apple im Smartphone-Markt - Hardware und Software optimal aufeinander abzustimmen und besser, als Apple es kann.

Akkuproduktion & Reichweite

VW sorgt mittlerweile selbst dafür, für Akkus zu sorgen und baut entsprechende Fabriken auf:

Um den hohen Bedarf an Batteriezellen zu decken, wird Volkswagen allein in Europa sechs Gigafabriken mit einer Produktionskapazität von insgesamt 240 GWh errichten. Eine neu gegründete Europäische Aktiengesellschaft wird die Zellfertigung von Salzgitter aus in Großserie bringen und alle Aktivitäten entlang der Wertschöpfungskette verantworten – von Rohstoffbeschaffung und Materialverarbeitung über Entwicklung und Produktion von Einheitszellen bis zum Recycling.

Die meisten Modelle sollen mit Batterie-Einheitszellen ausgestattet werden. Diese soll 2023 kommen und bis 2030 etwa 80% ausmachen, wie zuletzt auf dem "New Auto" Event 2021 verdeutlicht wurde.

Auch bisher schneidet der ID.3 Akku von VW in Tests recht gut ab, sogar besser als die Garantie von VW suggeriert. Die größeren Schlagzeilen zu Reichweiten werden allerdings noch von Tesla und Mercedes-Benz (und dem EQS mit über 1.000km Reichweite) geschrieben.

Ich glaube: Da die Reichweite von E-Autos immer besser wird, wird sie von einem Entscheidungskriterium immer weiter in den Hintergrund rücken.

Chip-Mangel

Aktuell stehen die Bänder still, da Halbleiter fehlen. Einige Marktbeobachter erwarten Knappheiten bis 2024, auch der Skoda-Vorstand erwartet auf Sicht der nächsten Jahre einen knappen Markt.

Volkswagen kauft, wie im Markt üblich, Chips ein. Tesla hat die Chip-Knappheit weniger getroffen, da es hier stärker eingreift: Tesla designt eigene Halbleiter, die dann von TSMC und anderen Herstellern gefertigt werden.

Lade-Infrastruktur

Auch das Thema Ladeinfrastruktur hat VW erkannt. Es baut bisher keine VW-exklusiven Ladestationen wie Tesla, sondern gemeinschaftlich genutzte mit unterschiedlichen Partnern auf. Bis 2025 sollen es weltweit 45.000 Ladepunkte sein, heute sind es etwa 11.000:

Bis 2025 sind gemeinsam mit Partnern rund 45.000 High Power Charging-Punkte (HPC) in Europa, China und den USA geplant. Die Produktpalette umfasst zudem die gesamte Bandbreite der Ladelösungen für Privatkunden und Unternehmen – von der eigenen Wallbox über die flexible Schnellladesäule bis hin zu Ladediensten und innovativen, smarten Ökostrom-Tarifen. Im nächsten Schritt wird Volkswagen das E-Auto als mobile Powerbank entwickeln und dafür sorgen, dass Elektroautos künftig zu einem Teil des Energiesystems werden und für den Ladevorgang beispielsweise Grünstrom aus der Region nutzen können.

Zum Vergleich: Tesla hat heute 30.000 Ladepunkte, möchte diese innerhalb von zwei Jahren verdreifachen. Das wären 90.000 Ladepunkte.

CEO-Wechsel: Was ändert sich jetzt?

Nach langjährigen Unruhen in der Führungsebene und den Eigentümern wurde CEO Herbert Diess abgesägt und der Porsche-CEO Oliver Blume als Doppelfunktion auch als VW-CEO eingesetzt.

Dem gingen nach dem gut vernetzten Manager Magazin zahlreiche Probleme voraus:

Diess größtes Projekt war die Entwicklung einer neuen Software-Plattform, die deutliche Verzögerungen und Mehrkosten aufwies. Mehr dazu gleich. Außerdem hat Diess viele Konflikte geführt, sei es mit dem Betriebsrat, Mitarbeitern oder den eigenen Vorständen. Das Vertrauen der Vorstände und Eigentümer-Familien war am Ende nicht mehr vorhanden.

CEO Blume gilt als zurückhaltender und diplomatischer. Porsche hat er über die letzten Jahre erfolgreich geführt. Er ist also bewährt als Manager, die Doppelfunktion ist für ihn aber neu und hat er wohl auch erst nach längerer Überzeugungsarbeit angetreten.

In einigen Bereichen sind nun, gemäß Blumes Management-Stil, Erfahrungen mit Porsche und seinen Aussagen, Änderungen zu erwarten:

- Mehr Zusammenarbeit in den Vorständen

- Die einzelnen Marken sollen autonomer sein, die Volkswagen-Gruppe nur die Leitplanken vorgeben

- Die Entwicklung der Software-Plattform wird geprüft

- Markenprofil der einzelnen VW-Marken stärken

- Produktqualität verbessern und anpassen, bspw. in China, wo die ID-Reihe nicht gut angekommen ist

Porsche-Börsengang: Werthebel für VW?

Es hat sich lange angedeutet, nun ist es fix: Porsche soll eigenständig an die Börse gebracht werden. Angepeilt wird dafür Ende September bis Anfang Oktober 2022. Die wichtigsten Fakten:

- 50% des Unternehmens werden in Vorzugsaktien, 50% in Stammaktien aufgeteilt.

- 25% der Aktien erwirbt die Porsche Automobil Holding SE, die ebenfalls börsennotiert ist, aber bisher keine separaten Porsche-Aktien enthält.

- 25% der Vorzugsaktien werden an Investoren herausgegeben.

- 49% der Erlöse aus dem Porsche-Börsengang sollen Anfang 2023, wenn es auf einer außerordentlichen Hauptversammlung genehmigt wird, als Sonderdividende ausgeschüttet werden.

Soweit die offiziell bekannten Ziele. Spannend ist, zu welcher Bewertung Porsche an den Markt gebracht wird und was das heute für Volkswagen-Aktionäre bedeutet.

Unglücklich für VW ist das Timing. Durch die aktuell schwierige Börsenphase wird der Verkaufserlös sicherlich nicht maximiert.

Optimisten erwarten eine Bewertung von Porsche von 80 Mrd. Euro, andere Beobachter gehen von 60 bis 80 Mrd. Euro aus. Der Verkauf der Vorzugsaktien würde demzufolge kurzfristig 7,5 bis 10 Mrd. Euro einbringen.

Angesichts dessen, dass VW an der Börse gerade 90 Mrd. Euro wert ist, wäre das ein enormer Wert, der im Konzern steckt und nun teilweise gehoben wird. Dass der gesamte VW-Konzern ohne Porsche nur 10 bis 30 Mrd. Euro wert wäre, wäre wohl eine deutliche Unterbewertung.

Die drei großen Angreifer

Aus drei Richtungen wird VW angegriffen: Tesla, China und dem Silicon Valley.

Volkswagen vs. Tesla

2020 hat der Volkswagen-Konzern 230.000 vollelektrische Fahrzeuge verkauft. Das entspricht einer Verdreifachung gegenüber dem Vorjahr. Zum Vergleich: Tesla lag 2020 bei ca. 500.000 verkauften Autos.

Im ersten Halbjahr 2022 lag das Wachstum im E-Auto-Bereich bei VW nur noch bei 27%, der Anteil im Konzern ist damit von 3% auf 6% gestiegen. 217.000 vollelektrische Fahrzeuge wurden verkauft. Die Anzahl verkaufter Plug-In-Hybride ist zurückgegangen.

Und Tesla? Ist in Q1 '22 um 81% gewachsen, in Q2 '22 um 42%. Insgesamt wurden im 1. Halbjahr 565.000 Autos verkauft.

2020 war also erfolgreich für VW. Tesla hat zwar etwa 120% mehr E-Autos verkauft, VW ist dort aber stärker gewachsen. Heute verkauft Tesla 160% mehr E-Autos, die Wachstumsraten waren zuletzt höher.

Diese Zahlen variieren zwischen den Zeiträumen, hängen auch von Modelleinführungen und Lieferengpässen ab. Sie zeigen aber, dass die große Aufholjagd im E-Auto-Bereich seit 2020 nicht geschehen ist.

Teslas Strategie im Vergleich: 3 große Unterschiede

Tesla geht in vielen Bereichen einen anderen Weg als VW und andere traditionelle Hersteller:

- Verkauf: Tesla hat keine Autohäuser, bestellt wird online.

- Ladesäulen: Tesla hat eine eigene Ladeinfrastruktur durch ein Netz an Superchargern. VW hat hier bisher kaum nennenswerte Infrastruktur, möchte bis 2025 aber rund 18.000 öffentliche Schnellladepunkte in Europa aufsetzen. Zum Vergleich: Das wäre eine Verfünffachung und entspricht wohl einem Drittel des benötigten Gesamtbedarfs in Europa.

- Batterieproduktion: Tesla baut eigene Fabriken zur Akkuproduktion (u.a. auch die Gigafactory in Berlin). VW kauft die Akkus über andere Firmen ein, baut aber mittlerweile auch eigene Fabriken (u.a. in Salzgitter).

- Software: Tesla hat von Anfang eigene Software entwickelt. VW hat sie auch selbst entwickelt, aber eher nachträglich und weniger erfolgreich. VW schaut sich auch nach Partnern um.

Insgesamt lassen sich drei große Unterschiede feststellen: (1) Tesla setzt mehr Fokus auf Software, (2) direkten Verkauf an Endkunden und (3) hat mehr Teile der Wertschöpfung (Ladestationen, Akkus, Chips) ins eigene Unternehmen integriert, statt sie outzusourcen.

Tipp: Ausführlicher bespreche ich das in der Tesla-Aktienanalyse.

Volkswagen vs. Apple & Amazon

In den letzten Jahrzehnten hatten alle Automobilhersteller die gleichen Waffen. Sie haben Motoren optimiert, die Marken attraktiv positioniert und Modelle verändert. Es ging um operative Exzellenz.

Jetzt kommen Unternehmen in den Markt, die mit ganz anderen Waffen angreifen: Vor allem Apple, aber womöglich auch Amazon und Alphabet.

Sie haben keine Expertise im Bauen der Autos, aber in der Software. Bei VW ist es umgekehrt. Gerade Apple bringt außerdem eine starke Marke mit.

Der Wandel zeigt, dass die Software-Kompetenz zunehmend wichtiger wird. Aber: Bis zu ernsthaften Markteinstiegen dauert es wohl noch, VW kann auch von der Software von Apple oder Amazon profitieren. Wenn diese Konzerne allerdings ernsthaft in den Markt einsteigen wollen, sind sie ernstzunehmende Konkurrenten.

Volkswagen vs. China

Knapp 40% des Absatzvolumens geht nach China. Angesichts der Probleme, die sich in der Zusammenarbeit mit China auftun, ist das ein Risiko. Angesichts dessen, dass chinesische Hersteller bei E-Autos immer besser werden, wird das Risiko umso deutlicher.

China hat einen 5-Jahres-Plan bis 2025 inklusive Vision bis 2035 veröffentlicht. Darin wird klar gesagt, wie China in Schlüsselindustrien unabhängiger vom Westen sein möchte. Einer dieser Bereiche: Elektromobilität.

Der Westen oder China könnten die Wirtschaftsbeziehungen zukünftig kappen oder stark einschränken, durch Zölle oder Einfuhrbeschränkungen. In China eigene Marktführer zu entwickeln scheint der einzig logische Weg für die chinesische Regierung.

Angesichts dessen erscheint mir die Abhängigkeit von China für VW ziemlich hoch. Klar, es kann alles gut gehen, das Risiko ist aber so hoch und die chinesische Konkurrenz so stark wie lange nicht.

Bewertung des Geschäftsmodells

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab?

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Es gibt quasi keine wiederkehrenden Umsätze, auch wenn es Gedankenspiele gibt für einige Fahrservices (bspw. autonomes Fahren oder Entertainment bei Ladezeiten) Gebühren zu verlangen, sodass auch nach dem Kauf noch Umsatz erzielt wird.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Je mehr Nutzer es gibt, desto besser wird die Ladeinfrastruktur, desto mehr Fahrdaten werden gesammelt, desto besser ist die Werkstatt-Abdeckung. Diese Effekte würde ich aber größtenteils unter Skaleneffekten verbuchen, da der Vorteil des einzelnen durch mehr andere VW-Fahrer überschaubar ist.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

Als größter Automobilhersteller genießt Volkswagen Skaleneffekte: Zum einen im Materialeinkauf, zum anderen beim Entwickeln von Software und Ladeinfrastruktur, also Aspekte der Elektromobilität, die immer wichtiger werden. Dass Software nicht für 10.000, sondern für 10 Mio. Autos gebaut wird, ist bei den Fixkosten egal, senkt für VW die Kosten pro Auto aber deutlich.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

VW hat mittlerweile eigene Technologie (sowohl Software als auch Batterietechnologie), die allerdings noch nicht auf dem Stand ist wie bspw. bei Tesla. Teslas Software ist umfangreicher, funktioniert noch besser und auch die Reichweiten sind höher. Tesla besitzt darüber hinaus das wohl beste Netz an Ladeinfrastruktur. Technologisch holt VW auf, ist aber hier noch deutlich im Nachteil.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Volkswagen hat eine lang etablierte Marke, die durch die Skandale der letzten Jahre allerdings einige Kratzer bekommen hat. Das betrifft aber nur die Marke Volkswagen und längst nicht alle Marken des Konzerns. Insgesamt sind die Marken im VW-Konzern recht stark (v.a. Porsche, Lamborghini, Bentley und Audi) und bieten ein Differenzierungsmerkmal gegenüber neueren Automobilherstellern.

Geschäftsmodell-Bewertung: 14 / 25

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung & Investment-These

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Finanzielle Ziele

In einer Präsentation Ende 2020 mit dem Titel "We are on track!" hat VW die finanziellen Ziele bis 2025 kommuniziert und gesagt, diese weiterhin erzielen zu wollen:

- Die operative Marge kann kurzfristig durch Investitionen sinken, soll aber langfristig auf 7 bis 8% steigen

- Die Innovationsausgaben für Capex und Forschung sollen kurzfristig hoch bleiben, langfristig leicht sinken

- Langfristig möchte VW jährlich über 10 Mrd. Euro Free Cashflow erzielen

Für 2022 sind die ausgewiesenen Ziele ein Umsatzplus von 8 bis 13%, die operative Marge soll bei 7 bis 8,5% liegen.

We expect the sales revenue of the Volkswagen Group and of the Passenger Cars Business Area in 2022 to be 8% to 13% higher than the prior-year figure. In terms of operating result for the Group before and after special items, we forecast an operating return on sales in the range of 7.0% to 8.5% in 2022.

Der faire Wert der Aktie

Ich berechne faire Aktienwerte, basierend auf meinen Annahmen, für ein pessimistisches, realistisches und optimistisches Szenario. Es gibt aber bei jeder Aktie unbekannte Chancen und Risiken. Dabei sehe ich gerade bei Volkswagen für beide Extreme, die über die Renditeberechnungen hinaus gehen, relevante Wahrscheinlichkeiten:

- Insolvenz (Achtung!): Es gibt einige Risiken bei Volkswagen. Sollten diese zusammenkommen - stärkere Konkurrenz (inkl. Big Tech), eigene operative Fehlentscheidungen, China-Abschottung - ist eine Überschuldung und damit ein massiver Absturz der Aktie nicht auszuschließen.

- Gewinner: Volkswagen steht nach vielen Kennzahlen und Marktbeobachtern recht gut dar. Auch die Marktmechanismen entwickeln sich tendenziell zu Unternehmen mit starker Marke und Skaleneffekten. VW könnte also auch als einer der Gewinner aus dem Wandel hervorgehen und würde wohl massiv an Wert zulegen.

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) der drei Basisszenarien habe ich folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

#1 Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: ~2% p.a., davor eher Stagnation

- Analystenerwartung: +1% auf 2022 (bereits angebrochen), +4% auf 2023

- Meine kurzfristige Annahme: Aktuell lebt VW von Preissteigerungen und Knappheit, das Volumen ist rückläufig. Entsprechend glaube ich, dass kurzfristig auch das Umsatzniveau zurückgehen wird und bin damit pessimistischer als die Analysen. Ich nehme -4% an (2022 und 2023 eher stabil, dann leichter Rückgang).

- Meine langfristige Annahme: Der Automobilmarkt wächst langfristig etwa mit der Weltwirtschaft. Das Auto wird langfristig attraktiver, es gibt aber mehr Konkurrenten und womöglich weniger Autos, sollte autonomes Fahren möglich werden. Nach der Rückgangsphase sehe ich aber langfristig stabile Erträge für VW. Die Schätzung ist schwer, ich gehe von +2% p.a. aus.

#2 Nettomarge

VW liegt hier aktuell bei ~7%, was durch Angebotsknappheit und höhere Preise über dem langfristigen Durchschnitt von ~5% liegt. Daher nehme ich langfristig diese 5% an.

Volkswagen hat zuletzt etwa 25% des Gewinns als Dividende ausgeschüttet, langfristig soll die Ausschüttungsquote bei mindestens 30% liegen.

#3 Bewertungsniveau

Heute ist die Aktie mit einem KGV und KGVe von 5 bewertet. Das historische Bewertungsniveau lag eher zwischen 10 und 14, VW wurde also schon immer etwas unter dem Marktdurchschnitt bewertet. Sollten sich die anderen Annahmen so realisieren, gehe ich zukünftig von einem KGV von 11 aus.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: VOW.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die langfristigen Renditeerwartungen sehen damit okay aus. Selbst bei einem Umsatz- und Margenrückgang und einer Normalisierung des Bewertungsniveaus ist eine überdurchschnittliche Rendite möglich. Das wird allerdings auch damit bezahlt, dass wir hier viele Unsicherheiten und auch ein Insolvenzrisiko haben.

Die Scorecard

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Mittel 😐

Pro, Contra & Fazit: Volkswagen-Aktie jetzt kaufen?

Pro

Contra

Fazit

VW ist in einem ohnehin margenarmen und kapitalintensiven Markt unterwegs, der sich zudem gerade im Wandel befindet. Dieses bringt allerdings nicht nur Probleme, sondern auch Chancen mit sich durch neue Technologien und neue Nachfrage. Hausgemachte Probleme, wie der VW-Abgasskandal oder interne Firmenpolitik, sind dabei hinderlich.

Trotzdem glaube ich, dass VW innovativer ist als oft gedacht und den Abstand zu Tesla verkleinern konnte. Tesla ist bereits sehr gut und optimiert in kleineren Schritten, VW hat noch mehr Nachholbedarf, macht dafür größere Schritte. In einer Software-getriebenen Autowelt sollte VW noch stärker die Skaleneffekte ausspielen können als zuvor. Kurzfristig zeigt der Porsche-Börsengang, welche Werte im Konzern liegen.

Die Zahlen sind oberflächlich rekordverdächtig, die Bewertung dadurch heute ziemlich günstig. Unter der Haube sieht es für mich aber danach aus, als wäre das der kurzfristige Zenit und ein Gewinnrückgang absehbar.

Ich bleibe vorerst VW-Aktionär. Die Renditeerwartung ist für mich attraktiv genug, um die damit verbundenen Risiken einzugehen. Klar ist aber auch: Der Markt und das Geschäftsmodell ist schwierig, es gibt wenige dauerhafte Differenzierungsmerkmale. Daher sehe ich ein Aktieninvestment hier nicht so langfristig wie bei anderen Qualitätsaktien. Sollte die Bewertung entsprechend ansteigen, würde ich daher über einen Verkauf nachdenken.