Varta war eine der gefeierten, deutschen Tech-Hoffnungen. Der Kurs vom Batteriehersteller hat sich vervielfacht, der Umsatz ebenso, Kunden wie Apple wurden gewonnen und der Einstieg in die Akkuproduktion für E-Autos wurde angekündigt.

Nun steht Varta vor dem Abgrund. Der Kurs ist 90% abgestürzt, der Umsatz fällt, Verluste drohen - und vieles mehr. Hier geht's um die 7 großen Probleme von Varta, die hinter dem Kurssturz stecken, wie eine eigentlich gute Nachricht eine Krise auslösen kann, ob die Aktie heute schon wieder attraktiv bewertet sein könnte und meine Einschätzung. Viel Spaß!

More...

Die 7 Gründe für den Kurssturz

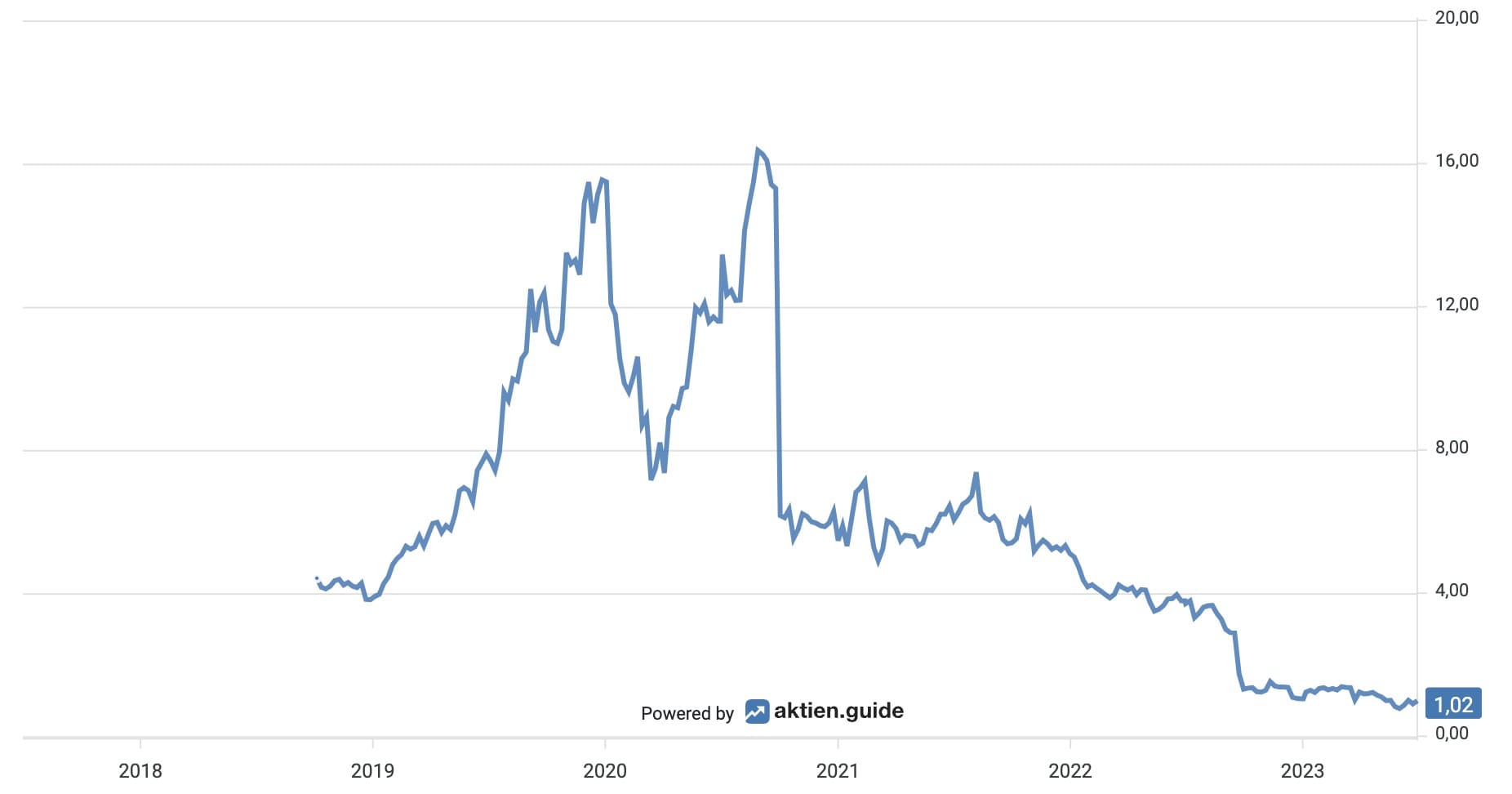

Vartas Aktienkurs gleicht einer Achterbahnfahrt. Im Vergleich zu 2017 steht er heute einige Prozentpunkte tiefer. Das Hoch wurde 2021 erreicht.

In meiner Analyse im April '22 war die Aktie schon 50% gefallen, für mich war sie immer noch zu teuer. Das gleiche gilt für mein Update im November '22, als die Aktie 80% gefallen war. Nun liegt die Aktie tatsächlich 90% unter dem Allzeithoch.

Heute liegt Vartas Marktkapitalisierung bei knapp 800 Mio. Euro.

Es gibt 7 Gründe für den Absturz, die gleichzeitig die Herausforderungen sind, an denen Varta arbeiten muss. Denn es gibt Gründe an der Börse und fundamentale Probleme des Unternehmens.

Meine Quellen, sofern nicht direkt verlinkt, sind u.a. die Earnings aus 2022 und aus Q1 '23. Den Rest der Zahlen gibt's im Investor Relations Bereich von Varta und meinen anderen Analysen.

#1 Von Optimismus zu Pessimismus

Die Marktstimmung hat sich gedreht und damit auch die Bewertungsniveaus. Der gleiche Euro Umsatz wird heute geringer bewertet als noch vor ein bis zwei Jahren.

Bei Varta bedeutet das konkret, dass das Kurs-Umsatz-Verhältnis in der Spitze bei 16 lag, heute etwa bei 1. Selbst bei gleichbleibendem Umsatz wäre der Kurs also abgestürzt.

Grafik von Partner*: aktien.guide

Im Kurs steckten vor allem Wachstumshoffnungen und Optimismus, heute sind es eher Sorgen und Pessimismus. Diese lernen wir in den folgenden Problemen kennen.

Dieser Optimismus wurde damals auch durch den Meme-Aktienhype genährt. Auf Reddit haben User gezielt Aktien hochgekauft, die Ziel von anderen Shortsellern waren. Auch Varta gehörte dazu. Auch das zeigt: Bei Hypes besonders kritisch hinschauen.

#2 Rückläufiger Umsatz

In 2021 gab es einen Umsatzsprung um über 130% bei Varta, der allerdings - wie Leser der damaligen Varta Aktienanalyse wissen - durch eine Akquisition und damit einen Sondereffekt zustande kam. Auch der organische Umsatz ist damals allerdings stark gewachsen.

Grafik von Partner*: aktien.guide

In meiner Analyse ging ich von einem Wachstum im gerade so zweistelligen Prozentbereich aus, auch Vartas eigene Guidance lag nur im hohen einstelligen Prozentbereich.

Nun sehen wir kein Wachstum, sondern sogar eine Schrumpfung. Der Umsatz in 2022 lag 11% unter Vorjahr, auch das Q1 '23 lag nochmal 11% unter dem Vorjahresquartal (das selbst schon 9% unter Q1 '21 lag). Über die letzten 12 Monate wurden noch 786 Mio. Euro umgesetzt.

Varta hat dafür eine Erklärung: Die makroökonomische Lage. Durch die gekippte Konsumentenstimmung werden Produkte, in denen Varta Batterien eingebaut sind, weniger nachgefragt. Ob das der einzige Grund ist? Mehr dazu gleich.

Nicht nur ist damit eine Wachstumsvision erloschen, jetzt hat Varta sogar mit einer Schrumpfung zu kämpfen, die gleichzeitig den Gewinn - das, was wir als Aktionäre sehen wollen - umso stärker betrifft. Mehr dazu in #4.

#3 Apple: Mehr Fluch als Segen?

Ich hatte bei Varta immer einen Dorn im Auge: Die Apple-Partnerschaft.

Grundsätzlich ist es super, wenn ein großer Tech-Konzern wie Apple sich für Varta entscheidet. Das erhöht den Umsatz signifikant. Es können allerdings auch Probleme aus so einer positiven Nachricht resultieren, die bis hin zum Untergang führen können.

Denn Apple wird wohl eine große Verhandlungsmacht gehabt haben. Entsprechend geringer sollten Vartas Margen im Deal ausgefallen sein. Um die Nachfrage zu decken, baut Varta Fabriken und kauft Maschinen. Sobald Apple die Nachfrage allerdings zurückschraubt, bleiben diese ungenutzt und produzieren Kosten. Ein so großer Deal ist für ein kleines Unternehmen immer auch eine gefährliche Abhängigkeit.

Und: Varta legt diese Abhängigkeit nicht offen. Es ist mittlerweile offiziell bestätigt, dass Varta und Apple zusammenarbeiten. In welchem Umfang ist aber nicht klar. Auch wurde mittlerweile entdeckt, dass auch chinesische Hersteller für die Airpods von Apple liefern.

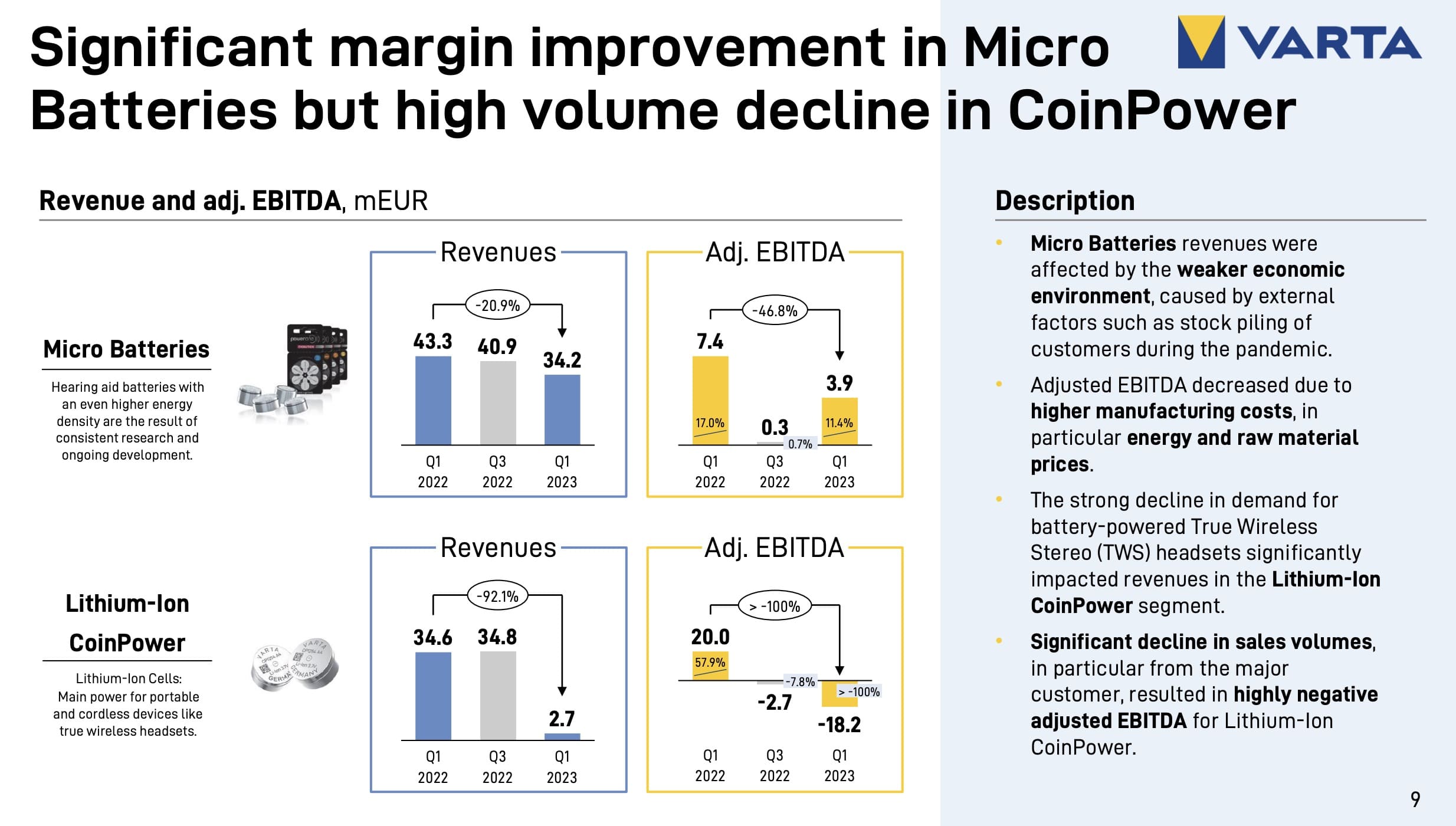

Apple hat die Airpods-Produktion etwas gedrosselt. Das könnte der Grund sein, warum das Segment "Lithium-Ion CoinPower" von Varta in 2022 sich umsatzseitig fast halbiert hat und das AdjustedBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More EBITDA um 88% gefallen ist. Davor war es das zweitwichtigste und profitabelste Segment von Varta.

In Q1 '23 ging es weiter. Es gab quasi keinen Umsatz mehr, das Segment schreibt 20 Mio. Euro Verlust - vor Abschreibungen.

#4 Das Geld geht aus

Damit kommen wir zur Profitabilität und negativen Skaleneffekten.

Wenn ein Unternehmen wie Varta wächst und die Nachfrage hoch ist, können die Fabriken und Maschinen voll ausgelastet werden. Das senkt Produktionskosten. Wenn die Nachfrage allerdings fällt, gleichzeitig das Angebot von Varta hochgeschraubt wird, passiert das Gegenteil.

Oben haben wir gesehen, dass der Umsatz um 11% und das Adjusted EBITDA um 75% gefallen ist. Bei dem "Adjusted EBITDA" als Profitabilitätsmetrik sollten die Alarmglocken angehen.

Es bezeichnet den Gewinn vor...

- AdjustedBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More: Aktienbasierte Vergütung an Mitarbeiter, Ausgaben für M&A-Transaktionen und Restrukturierungskosten

- I: Zinsen

- T: Steuern

- DA: Abschreibungen

Einmalige Sondereffekte können - und sollten - durchaus rausgerechnet werden. Regelmäßige aktienbasierte Vergütung gehört in meinen Augen nicht dazu. Auch Zinsen sind bei Varta mittlerweile relevant (siehe #5) und auch sehe ich keinen Grund, warum Abschreibungen bei einem investitions- und kapitalintensiven Geschäft wie dem von Varta nicht berücksichtigt werden sollten.

Kurz gesagt: Ich würde wenig auf Vartas Zahlen geben, sondern auf Unternehmensebene die klassischen Profitabilitätskennzahlen heranziehen.

- Bruttomarge: 9% in 2022, 1% in Q1 '23

- EBITDA-Marge: 3% in 2022, -1% in Q1 '21

- EBIT-Marge: -10% in 2022, -15% in Q1 '21

- Nettomarge: -25% in 2022, -23% in Q1 '21

Die Margen sind mittlerweile enorm dünn und nach wie vor rückläufig. Auch der Blick auf die Cashflows sieht nicht viel besser aus.

- Operativer Cashflow: 230 Mio. (2020), 115 Mio. (2021), 20 Mio. (2022)

- Free Cashflow: -70 Mio. (2020), -60 Mio. (2021), -100 Mio. (2022)

Varta nennt vor allem gestiegene Produktions- und Materialkosten als Grund. Tatsächlich war es 2022 so, dass der Umsatz 100 Mio. Euro niedriger war, die Materialkosten aber 100 Mio. Euro höher - statt ca. ein Drittel wie in 2021 haben sie in 2022 mehr als die Hälfte ausgemacht.

Die anderen Gründe sind wohl aber auch die Ineffizienzen durch negative Skaleneffekte, wo wiederum unklar ist, ob das wirklich nur an einer weltwirtschaftlichen Delle liegt oder sich Kunden wie Apple auch nach anderen, günstigeren Herstellern (bspw. aus China) umsehen.

Wenn Verluste entstehen, können diese erstmal mit eigenem Geld gedeckt werden. Irgendwann reicht das aber nicht mehr.

#5 Mehr Verschuldung, die auch noch teurer wird

Eine Lösung dafür ist das Aufnehmen neuer Kredite. Das hat Varta über die letzten Jahre gemacht, da der Free Cashflow ja schon seit Jahren negativ ist.

Entsprechend stark ist das Fremdkapital gestiegen, während das Eigenkapital eher stagniert ist. Die Verschuldung hat sich immer weiter erhöht und wurde auch in guten Zeiten nicht reduziert, was jetzt auf die Füße fällt.

Grafik von Partner*: aktien.guide

Denn die neuen Kredite werden teurer. Nicht nur deshalb, weil das allgemeine Zinsniveau gestiegen ist, sondern auch deshalb, weil Vartas Bonität abgenommen hat und Banken nun mehr Geld als Entschädigung für das höhere Risiko wollen.

Die gestiegenen Zinskosten haben wir schon in Teilen 2022 gesehen, wo die Zinskosten um 10 Mio. Euro über den Zinseinnahmen lagen.

#6 Aktionäre werden jetzt verwässert

Der andere Weg der Kapitalbeschaffung ist das Herausgeben neuer Aktien, also eine Kapitalerhöhung durchzuführen. Auch das hat Varta Anfang 2023 in Höhe von 51 Mio. Euro getan, Aktionäre wurden also um ca. 6 - 7% verwässert, um die Löcher des Unternehmens zu stopfen.

#7 Was ist von der Investment-These übrig?

All diese fundamentalen Probleme führen zur Frage: Welche Investment-These kann man heute bei Varta noch haben?

Auch wenn ich immer eher skeptisch war, glaube ich, dass viele in Varta einen Profiteur des Trends hin zu drahtlosem Laden und allgemein kabellosen Geräten sowie der E-Mobilität war. Es sollte technisch überlegen sein, weshalb auch Kunden wie Apple dazu kamen und einen Burggraben verschaffen.

Bei der technischen Überlegenheit war ich schon immer skeptisch. Vielleicht, weil ich technisch nicht verstehe, wo Varta Dinge umsetzt, die andere nicht können, zum anderen, weil Batterien für mich ein ziemlich austauschbares Produkt sind.

Die Zahlen und auch der Fakt, dass Apple mittlerweile auch auf chinesische Batteriezulieferer setzt, sollten das heute unterstreichen. Und höchstwahrscheinlich sind diese günstiger und haben aktuell eher einen Standortvorteil als einen -nachteil gegenüber Varta.

Der Einstieg in den E-Auto Markt wird weiter umgesetzt, um auch geschlossene Verträge mit Automobilherstellern zu erfüllen. Das soll nun allerdings in deutlich kleinerem Umfang passieren. Kann so wirklich ein neues Umsatzfeld entstehen - gerade dann, wenn man froh ist, den Konzern erstmal zusammenzuhalten und nicht noch mehr Kapital abfließen zu lassen?

Kurzer Bewertungscheck

Das sind eine Menge Probleme. Der Kurs hat mit -90% aber nun auch eine ganze Menge Pessimismus eingepreist. Schon kleinere, positivere Nachrichten können einen Kursanstieg auslösen.

Schauen wir aber einmal auf die Bewertung der Varta-Aktie:

- Marktkapitalisierung: 800 Mio. Euro

- Enterprise Value (EV): 1,35 Mrd. Euro ➞ Aktionäre kaufen auch die hohe Nettoverschuldung mit, weshalb der Enterprise Value deutlich über der Marktkapitalisierung liegt

- KUV: 1 ➞ eher Marktdurchschnitt in Deutschland oder leicht darüber

- EV / Umsatz: 1,7

- KBV: 3 ➞ nach klassischer Value-Lehre nicht besonders günstig, eher überdurchschnittlich

Erstaunlicherweise sehen also selbst die Bewertungskennzahlen heute nicht nach einem riesigen Schnäppchen aus.

Meine persönliche Einschätzung

Es gibt bei jeder Aktie Risiken und Ungewissheiten. Die Bewertung muss dann aber ausreichend dafür entschädigen. Die Risiken bei Varta:

- Wir kennen die Apple-Abhängigkeit nicht

- Operative Zahlen haben sich bis zum letzten Quartal weiter verschlechtert

- Steigende Zinskosten und Verwässerungen

- Unklar, ob Umsatz nur aus makroökonomischen Gründen zurückgeht und wie er mittelfristig weiter wachsen würde

- Insolvenz (worst case), wenn die Zahlen sich mittelfristig nicht bessern

Dafür, dass es so viele Probleme gibt, der Umsatz immer noch zurückgeht und Geld das Unternehmen verlässt, die Probleme bis hin zum Insolvenzrisiko reichen, finde ich die Bewertung immer noch nicht attraktiv.