Ob Kopfhörer, E-Autos, VR-Brillen, Rasenmäher oder Laptops: Nahezu jedes Gerät braucht heute Akkus und Batterien. Tendenz weiter steigend.

Varta stellt diese her. Es ist ein deutsches Unternehmen, das schon 1887 gegründet wurde, jetzt aber womöglich eine neue Blütezeit erlebt. Sogar Apple verbaut in den Airpods Batterien von Varta - in einer etwas mysteriösen Partnerschaft.

Von 2019 bis Mitte 2021 hat sich die Aktie mehr als versechsfacht. Seitdem ist die Aktie allerdings um über 80% gefallen und steht heute etwa auf dem 2018er-Kursniveau.

Daher gibt's hiermit ein Update zur Varta-Aktie. Ausführlich habe ich das Unternehmen und die Aktie in der Varta Aktienanalyse diskutiert.

Die Ausgangslage

Ich habe Varta hier Anfang April 2022 analysiert. Die Aktie lag damals etwa 45% unter dem Allzeithoch und wirkte damit für viele günstig, gerade in Kombination mit dem langfristigen Trend hin zu mehr Batterien und Akkus. Auch Wachstumsfantasien durch eine Apple-Partnerschaft und den Einstieg in die Akkuproduktion für E-Autos waren verlockend.

Mein Fazit damals, ohne zu wissen, dass sich die makroökonomische Lage weiter verschlechtern würde: Die Aktie ist immer noch ~30% überbewertet, hat nur eine langfristige Renditeerwartung von ~4% pro Jahr, was mir deutlich zu wenig war.

Seitdem ist die Aktie tatsächlich nochmal um 67% gefallen. Was sind die Gründe dafür?

- Der makroökonomische Gegenwind, der alle Unternehmen aktuell vor Herausforderungen stellt

- Individuelle Probleme von Varta, die sich in den neuesten Zahlen zeigen - mehr dazu gleich

- In der Aktie war viel Optimismus eingepreist. Ein 40er KGV für ein Batterieunternehmen schien mir immer noch hoch.

Einige Warnzeichen gab es auch im April '22 schon. Ich zitiere aus der damaligen Analyse:

Verlangsamtes Wachstum: Mit nur knapp 4% Wachstum war 2021 zwar das stärkste Jahr der Geschichte, aber auch das mit dem langsamstem Wachstum der letzten Jahre.

Rohstoffbeschaffung: Dieses Risiko listet Varta im Geschäftsbericht als einziges als "hohes Risiko" aus. Durch die globalen Lieferengpässe und den Krieg in der Ukraine sind Logistikketten ungewisser, gleichzeitig durch gestiegene Energiekosten die Verarbeitung deutlich teurer.

Abhängigkeit von Apple? Es ist unklar, wie groß die Abhängigkeit von Apple ist. Klar ist, dass Apple ein großer, aber auch gefährlicher Partner ist. Sollten Apple-Umsätze wegfallen, gehe ich stark von einem deutlichen Dämpfer fürs Geschäft von Varta aus.

Schrittweise ins Verderben

Was ist nun in der Realität passiert, dass die Aktie so stark abgestürzt ist? Schauen wir auf die Veröffentlichungen und Ad-hoc Mitteilungen nach April bekommen wir ein gutes Bild:

Mai 2022: "VARTA AG hält trotz globaler Krisen an Jahreszielen fest".

August 2022: "VARTA AG blickt trotz globaler Herausforderungen zuversichtlich auf zweite Jahreshälfte"

September 2022: "VARTA AG zieht Prognose für Geschäftsjahr 2022 und das dritte Quartal 2022 zurück". Der Kurs stürzt danach deutlich ein.

September 2022: "Herbert Schein legt Amt als Vorstandsvorsitzender mit sofortiger Wirkung nieder"

Schrittweise sehen wir also den wachsenden Pessimismus, der im Abgang des CEOs mündet und dann auch den Kurs endgültig abstürzen lässt. Nun steht das Kapital "Neuausrichtung" auf dem Programm.

November 2022: "VARTA AG blickt auf Herausforderungen und startet Neuausrichtung"

Neue Zahlen & enttäuschender Ausblick

Erst vor wenigen Tagen, am 15. November, wurden neue Zahlen und strategische Schwerpunkte verkündet. Die Zahlen der ersten neun Monate in 2022 im Vergleich zum Vorjahreszeitraum:

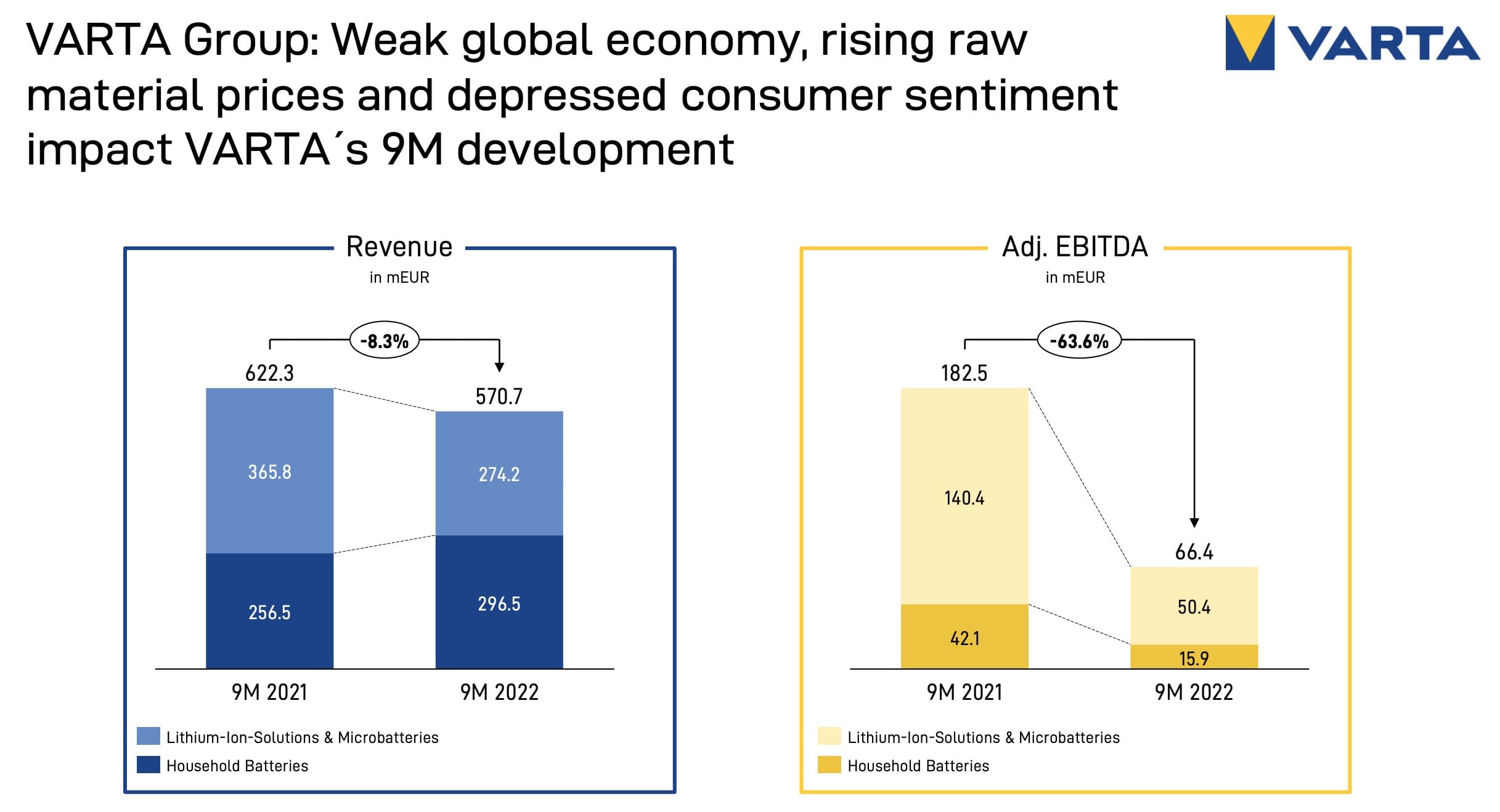

- Umsatz: -8%

- Bereinigtes EBITDA: -64% (66 Mio. statt 183 Mio. Euro)

- Bereinigte EBITDA-Marge: -18 Prozentpunkte (11,6% statt 29,3%)

Was sind die inhaltlichen Gründe dafür?

"Die herausfordernde wirtschaftliche Lage für die VARTA AG hält weiter an. Globale Krisen mit den daraus resultierenden steigenden Energie- und Rohstoffpreisen, pandemiebedingte Produktionsunterbrechungen auf Kundenseite, geringe Verfügbarkeit von Halbleitern sowie negative Konsumentwicklungen belasten das Unternehmen weiterhin."

Dabei gibt Varta die Preiserhöhungen teilweise an Kunden weiter, was nicht vollständig durch bestehende Verträge möglich ist. Der Großteil des geringeren EBITDAs entsteht allerdings durch gesunkene Nachfrage.

Sowohl die Angebotsseite als auch die Nachfrageseite sind also betroffen. Gerade das Segment "Lithium-Ion Solutions & Microbatteries" ging zurück, das Segment der "Household Batteries" konnte noch wachsen. Vereinfacht gesagt: Es wurden weniger kabellose Kopfhörer gekauft, dafür mehr Energiespeicherlösungen für zuhause.

Auch der Ausblick enttäuscht:

- Umsatzerwartung für 2022: 805 - 820 Mio. Euro (2021: 900 Mio. Euro), also 10% unter Vorjahr

- Umsatzerwartung für 2023: 850 - 880 Mio. Euro (+6,5% ggü. 2022, immer noch unter 2021)

- Erwartete bereinigte EBITDA-Marge in 2023: ca. 11 - 12%

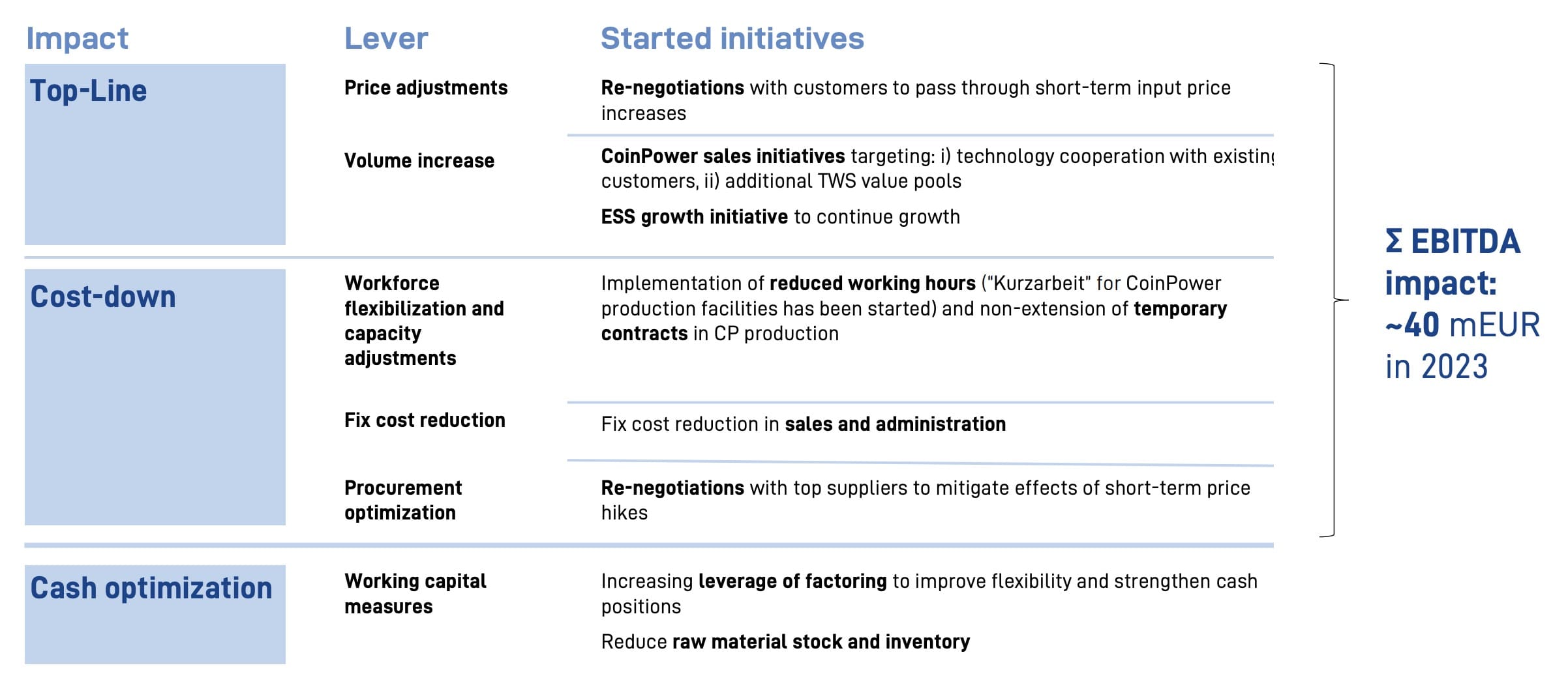

Wie reagiert Varta? Vor allem mit Kostensenkungen. Wichtige Projekte sollen nicht eingeschränkt werden bzw. können es vertraglich womöglich auch gar nicht:

In Reaktion darauf hat der Vorstand der VARTA AG ein umfassendes Maßnahmenpaket zur Kostensenkung und Profitabilitätssteigerung gestartet und arbeitet an weitreichenden Lösungskonzepten. Der Fabrikneubau für die Rundzelle/V4Drive wird erst nach verbindlichen Kundenzusagen fortgesetzt. Der Betrieb der ersten Serienfertigungsanlage wird planmäßig fortgesetzt und stellt zukünftig die Zellen bereit, um den OEM-Vertrag mit einem Premium-Automobilhersteller zu erfüllen.

In 2023 soll das EBITDA um 40 Mio. Euro gesteigert werden. Maßnahmen: Preisanpassungen, Verkaufsinitiativen, Kurzarbeit, geringere Fixkosten (was ich als Reduktion der Mitarbeiterzahl lese), neue Vertragsverhandlungen und Inventar abbauen.

Update der Renditeberechnung

Im Vergleich zur Analyse gibt's deutliche Änderungen in der Renditeberechnung:

- Der Börsenwert hat sich etwa gedrittelt

- Der Umsatz ist stagniert

- Die kurzfristige Wachstumserwartung ist deutlich gesunken

- Die Schätzung zur Profitabilität fällt niedriger aus. Die bereinigte EBITDA-Marge liegt heute bei 11% und nicht mehr bei 29% (die auch damals wie ein Ausreißer nach oben aussah). Ich halte das EBITDA und das Ignorieren von Abschreibungen bei einem Geschäft wie Varta nicht für sinnvoll. Das aussagekräftigere EBIT war zuletzt sogar negativ. Meine Prognose war vorher schon vorsichtiger, korrigiere ich jetzt noch leicht nach unten.

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: VAR.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Mein Fazit

In Zeiten, wo alles gut läuft, kann sich jeder einfach vorstellen, wie ein Unternehmen wie Varta weiter wächst und hohe Renditen liefert. Genauso haben jetzt viele den Glauben an Varta verloren.

Dabei spricht wenig dafür, dass die langfristige Vision erschüttert wurde. Es sind vor allem kurze, aber signifikante Probleme, die dazu auf eine optimistische Bewertung stießen, weshalb der Kurs so stark gefallen ist.

Ich sehe nach wie vor langfristige Risiken, vor allem die Frage: Wie abgrenzbar ist das Geschäft wirklich von der Konkurrenz, bspw. aus China oder anderen Niedriglohnländern?

Hier sehe ich keinen großen Burggraben, weshalb ich keinen großen Bewertungsaufschlag zahlen würde. Wer an große Wetten, wie den Einstieg in die Akkus für Elektromobilität glaubt, könnte tatsächlich profitieren - heute scheint die Bewertung zumindest wieder deutlich realistischer.