Amazon ist quasi zurück auf dem Allzeithoch. Erst hat die Aktie sich halbiert, von diesem Hoch ist sie nun wieder +100% gestiegen. 1,8 Bio US-Dollar misst der Börsenwert. Wie hoch kann es noch gehen?

Amazon ist selbst eine meiner größten Aktienpositionen. Gekauft habe ich zuletzt im Mai '22, seitdem steht der Kurs ca. 60% höher. Auch in den Zahlen von Amazon hat sich einiges getan.

Ich habe die Amazon Aktie bereits ausführlich analysiert. Deshalb werde ich hier nicht das gesamte Geschäftsmodell neu erklären, sondern hier auf die wichtigsten Updates und Überlegungen eingehen sowie die Renditeerwartung zu aktualisieren. Viel Spaß!

More...

Status Quo: Kurs & Zahlen

Der Aktienkurs steht in Euro schon über dem Allzeithoch, in der sinnvolleren Notierung in US-Dollar etwa auf dem Allzeithoch.

Die neuesten Zahlen wurden am 1. Februar 2024 für das abgelaufene Geschäftsjahr 2023 vorgelegt und hat die Börse erfreut. Was wurde reported?

- Umsatz: +14% (Q4), +12% (2023)

- AWS-Umsatz: +13% (Q4 und 2023)

- Operative Marge: 8% (Q4), 6% (2023), 2% im Vorjahr

- Free Cashflow: 37 Mrd. Dollar (2023), -12 Mrd. Dollar im Vorjahr

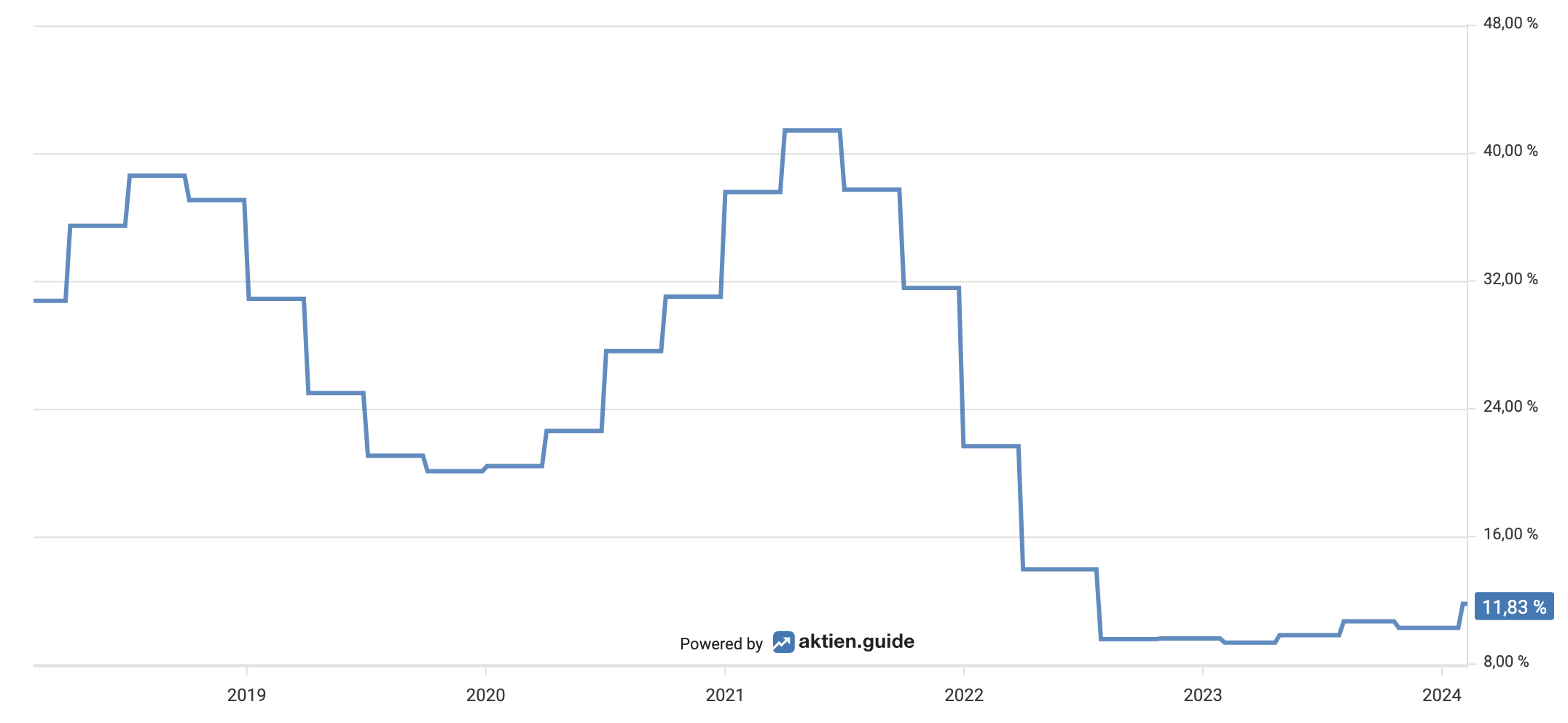

Amazon wächst also weiter (siehe folgende Grafik), dazu wurde die Profitabilität deutlich gesteigert. Das AWS-Umsatzwachstum ist stabil, die Zeit der Kosteneinsparungen der Cloud-Kunden scheint vorbei.

Amazons Umsatzwachstum in rollierenden 12-Monats-Perioden. Quelle: aktien.guide*

Aber: Die Marge ist insgesamt immer noch nicht wirklich hoch und auch das Umsatzwachstum ist nicht mehr rasant. Rechtfertigt das ein KUV von 3, ein KGV von 60, ein KGVe von 43 und ein EV-FCF-V von 60? Die Aktie ist damit nach wie vor deutlich überdurchschnittlich bewertet. Schauen wir genauer hin.

E-Commerce bewährt sich

Vielen E-Commerce Aktien geht es immer noch schlecht. Bei Amazon fand ich die öffentlichen Narrative unter Anlegern immer wieder kurios.

Zur Gründung wurde Amazon belächelt. Dann wurde es irgendwann verehrt. Dann kam AWS und alle sagten, Amazon sei nur noch wegen AWS etwas wert, der E-Commerce verdiene kein Geld. Nun kommt der E-Commerce zurück und diese Meinungen sind verstummt.

In Nordamerika wurde eine 4%-Marge erzielt, international war man noch minimal negativ. Das Wachstum lang insgesamt 2023 knapp unter AWS, in Q4 '23 über dem von AWS.

Der E-Commerce ist ein großer Umsatzblock, aber ein kleinerer Gewinnanteil. Nichtsdestotrotz hat er seine Daseinsberechtigung und einen Wert.

AWS: Nur noch 13% - reicht das?

AWS finde ich über die letzten Quartale enttäuschend. Zwar konnte die Wachstumsverlangsamung erstmal gestoppt werden, aber die Ambitionen - und auch die Erwartungen bei meinem Kauf - waren höher.

Nach wie vor ist AWS die größte Cloud, Microsoft und Google holen aber auf. Microsoft hat mit OpenAI einen KI-Coup gelandet und wächst mit ca. 30% pro Jahr. Die Google Cloud ist um 26% gewachsen und wurde deutlich in die Profitabilität gedreht (auf ca. 10% operative Marge nach vorherigen Verlusten).

Relativ gesehen ist die Position damit in meinen Augen deutlich schlechter geworden. Nach wie vor ist man gut, man ist Marktführer, vielleicht baut Amazon eigene Chips oder kommt mit eigener Super-KI um die Ecke. Ich sehe hier aber keinen großen Burggraben gegen die aufstrebenden Konkurrenten.

Das muss alles kein Drama sein, da eine günstigere Bewertung dafür entschädigen kann. Da werde ich mich gleich annähern.

AWS spielt aber eben eine große Rolle bei der zukünftigen Profitabilität. Wenn AWS schneller wächst als das E-Commerce-Geschäft, zieht es die Marge nach oben. Wenn nicht, bleibt die Marge auf aktuellen Niveaus.

Quelle: aktien.guide*

Moonshots & Einsparungen

Amazon ist irgendwo auch eine Wette auf breite Innovation und das ständige Erobern neuer Märkte. Das hat Vor-, aber auch Nachteile.

Einerseits haben wir nun gesehen, dass Kosten eingespart werden und so schaut auch Amazon kritischer auf die eigene Kostenbasis. Das Team rund um Alexa oder auch Twitch sparen ein.

Auf der anderen Seite gibt es nach wie vor die Moonshots. Eines davon: Projekt Kuiper. Hier will Amazon einen Konkurrenten zu Starlink aufbauen und Satelliten ins All schießen, um damit ein Mobilfunknetz aufzubauen. 10 Mrd. Dollar sollen investiert werden, vermutlich langfristig mehr.

Nun könnte ich in bester Unternehmensberater-Manier (keine Kritik 😉) Hochrechnungen und Thesen anstellen. Ehrlich gesagt finde ich das bei solchen vagen Projekten aber zu viel Rumgerate.

Die Mechanismen dahinter finde ich intuitiv spannend. Amazon könnte ein Mobilfunknetz betreiben, ist also noch dichter an den Kunden und hätte eine noch einschüchterndere Marktmacht.

Es zeigt aber nach wie vor: Es sind große Wetten im Amazon-Konzern, die vor allem vom E-Commerce Geschäft und von AWS querfinanziert werden. Weitere habe ich in der Amazon Aktienanalyse skizziert.

Und darin steckt die große Unbekannte: Wenn Amazon sich wirklich auf Profitabilität konzentrieren würde, wie profitabel könnte es sein? Oder: Welche riesigen Segmente - wie damals AWS - schlummern schon heute im Amazon-Konzern?

Ich glaube: Es wurden einige Effizienzen gehoben. Nach wie vor sind aber Innovationsprojekte bei Amazon, deren genaue Auswirkungen wir noch nicht beziffern können.

Eine unvollständige Liste an umsatz- und margensteigernden Chancen:

- AWS wächst wieder überproportional

- KI-Lösungen für AWS

- Amazon erhöht die Preise fürs Prime-Abo, wo ich eine hohe Preissetzungsmacht vermute

- Projekt Kuiper: Ein eigenes Satellitennetzwerk

- Online-Apotheke

- Kleinere Hebel: Gaming, Streaming, mehr Amazon Basics, Rivian-Beteiligung,...

Wieviel Rendite ist ab heute drin?

Ich ziehe einmal die Analystenschätzungen und aktuelle Zahlen heran, um eine Renditeerwartung zu schätzen. Gleichzeitig können wir uns damit fragen - und das ist vielleicht die noch spannendere Frage: Was muss Amazon erreichen, um eine attraktive Rendite zu liefern?

- Umsatzwachstum: Analysten erwarten kurzfristig 12%, mittelfristig etwa 10% pro Jahr.

- Nettomarge: Heute liegt Amazon bei 5% Nettomarge. Das sollte gesteigert werden und Analysten erwarten sogar mittelfristig (bis 2028) 11%. Ich halte das für Amazon-Verhältnisse und angesichts des langsamen AWS-Wachstums für optimistische Annahmen und gehe hier etwas vorsichtiger vor.

- Bewertungsniveau: Amazon war nach KGV immer hoch bewertet, heute liegt das KGV bei 60 und das KGVe von 43. Langfristig nehme ich ein KGV von 20 an.

- Sonstiges: Es wird aktuell ein positiver Free Cashflow erzielt. Auch wenn nichts ausgeschüttet wird, verbleibt Kapital im Unternehmen, weshalb ich eine geringe Ausschüttungsquote annehme. Als Börsenwert nehme ich das Mittel aus Marktkapitalisierung und Enterprise Value.

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: AMZN.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die wichtigen Fragen & mein Fazit

Auch hier müssen wir an die Verhältnisse denken: Im optimistischen Szenario entsteht eine gute Rendite. Dort würde der Umsatz von 575 Mrd. Dollar auf 1,66 Bio. Dollar (!) steigen. Amazon müsste sich also verdreifachen, an diesem Umsatz dann 11% Nettomarge verdienen (heute: 5%) und mit einem KGV von 25 bewertet werden.

Das prozentuale Wachstum ist das eine. Bei Amazon nimmt es aber schon enorme Größenordnungen ein, wo es immer schwerer wird, "mal eben" noch 50 Mrd. Dollar Zusatzumsatz aufzutreiben, was dann nicht mal 10% Wachstum wären.

Vielleicht bin ich zu pessimistisch. Die Analysten haben definitiv optimistischere Schätzungen. Aber für mich ergibt sich aktuell keine starke Renditechance.

Außer: Amazon hat noch einen Moonshot in der Hinterhand. Eine Innovation, die auf AWS-Niveau das Geschäft bereichert. Das traue ich wenigen Unternehmen wie Amazon zu. Es ist aber auch eine gewagte und ungewisse Wette.

Auch AWS selbst ist noch eine Variable: Wenn sich das Wachstum wieder erhöht, verbessern sich auch die Margen und einige Annahmen können nach oben geschraubt werden. Aber auch das ist nicht garantiert.

Ich glaube nicht, dass die Amazon-Aktie völlig falsch bewertet ist, eher im Gegenteil: Ich sehe eine weitestgehend faire Bewertung. Ich muss aber ehrlich festhalten, dass ich die Bewertung nicht mehr so attraktiv finde, als dass Amazon noch meine größte Einzelaktien-Position sein sollte - neben dem Fakt, dass Amazon auch in einigen ETFs präsent vertreten ist.

Ich werde daher meine Amazon-Position mindestens kürzen, ggf. auch auflösen. Nicht, weil ich auf den Untergang setze, sondern weil das Chance-Risiko-Verhältnis in meinen Augen nicht mehr das beste ist.