Twilio bietet eine Plattform, auf der andere Unternehmen ihre Kommunikationskanäle aufbauen können. "Platform-as-a-Service".

Unternehmen wollen überall Kontakt mit Kunden aufnehmen: Marketing-Mails, Produktupdates, Benachrichtigungen bei Lieferstatus oder Bestellprozessen, Kundensupport und vieles mehr.

Dabei passiert das nicht mehr nur über Mail, sondern unterschiedlichste Kanäle: E-Mail, WhatsApp, Chatbots, SMS und viele weitere.

Diese Komplexität zu managen ist nicht einfach. Hier kommt Twilio ins Spiel: Es bietet die Tools und Schnittstellen an, damit andere Unternehmen und deren Entwickler und Marketer diese einfach integrieren können.

Ich sehe drei Gründe, warum die Aktie aktuell spannend ist:

- 📈 Enorm hohes Wachstum: Durch organisches Wachstum und Zukäufe hatte Twilio über die letzten Quartale ein Wachstum von über 60% pro Jahr.

- 💻 Platform-as-a-Service Geschäftsmodell: Twilio stellt die technische Infrastruktur, auf der andere Lösungen arbeiten können. Das verspricht ein skalierbares, profitables Modell.

- ⛓ Tief integrierte Lösung: Viele Services und Lösungen unterschiedlichster Art werden von Unternehmen auf Basis von Twilio entwickelt. Damit ist Twilio fester Bestandteil der Wertschöpfung der Unternehmen.

Finden wir also heraus, ob sich eine Investition aktuell lohnen könnte. Ist die Twilio Aktie überbewertet? Oder sollte man jetzt noch Twilio Aktien kaufen? Diesen Fragen versuchen wir uns zu nähern.

Dabei erfährst du, wie das Geschäftsmodell funktioniert und wie gut es ist, woraus der Burggraben besteht, wie die aktuelle Strategie aussieht, wie die Chancen von dieser sind, gegen wen sich das Unternehmen behaupten muss und ob die Aktie heute attraktiv bewertet ist oder nicht. Viel Spaß!

More...

Überblick: Das steckt hinter Twilio

Das Unternehmen

Twilio wurde 2008 in den USA gegründet. CEO ist bis heute der Gründer Jeff Lawson.

Produkt & Geschäftsmodell

Twilio ist eine Plattform, die Unternehmen Tools und Schnittstellen bereitstellt um mit ihren Kunden über alle möglichen Kanäle zu kommunizieren.

Twilio beschreibt sich selbst so:

Twilio's mission is to fuel the future of communications.

Millions of developers around the world have used Twilio to unlock the magic of communications to improve any human experience. Twilio has democratized communications channels like voice, text, chat, video, and email by virtualizing the world’s communications infrastructure through APIs that are simple enough for any developer to use, yet robust enough to power the world’s most demanding applications. By making communications a part of every software developer’s toolkit, Twilio is enabling innovators across every industry — from emerging leaders to the world’s largest organizations — to reinvent how companies engage with their customers.

Die Mission, die noch auf der Investor Relations Seite prangt, wurde allerdings aktualisiert. CEO Lawson sagte dazu zuletzt:

Long time observers of Twilio may note that we changed our mission statement this year. Our mission is now to "Unlock the Imagination of Builders", which gets at the core of what drives Twilio. To us, every company needs to eventually build their future. And as daunting as that may be, great platforms like Twilio make it possible. In fact, that's the point of the whole API Economy. We've evolved past our old mission, to "Fuel the Future of Communications" because, while Twilio started in the realm of communications, our customers have continually led us to even bigger opportunities for how we can unlock their imaginations.

Was sind konkrete Anwendungsfälle?

- Automatisiertes Versenden von Mails, Benachrichtigungen bei bestimmten Aktionen, Mails rund um Bestellprozesse

- WhatsApp Newsletter & Kommunikation

- Automatisierte Sprachantwort bei Anrufen, Vorsortierung von Anfragen, ggf. automatisierte Antwort

- Chat-Tools, SMS (bspw. für Bestätigungscodes), Videochat

Twilio stellt für all diese und weitere Kommunikationswege die technische Plattform bereit, über die Unternehmen eigene Lösungen dafür aufbauen können. Unterschiedlichste Produkte gehören daher heute zur Produktlandschaft.

Aktienkurs

Der Aktienkurs hat sich über die letzten Jahre stark entwickelt, zuletzt aber etwas deutlicher korrigiert:

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet, 'YoY' = im Jahresvergleich.

Die Eckdaten

- Land: USA

- Branche: Kommunikationsplattform

- Marktkapitalisierung: 50 Mrd. USD

- Umsatz: 2,6 Mrd. USD

- Ergebnis: -0,8 Mrd. USD

- Free Cashflow: -0,1 Mrd. USD

Bewertung

- KUV: 18

- KGV: -

- KGVe: -

- KCV: -

- PEG-Ratio: 28

Qualität & Wachstum

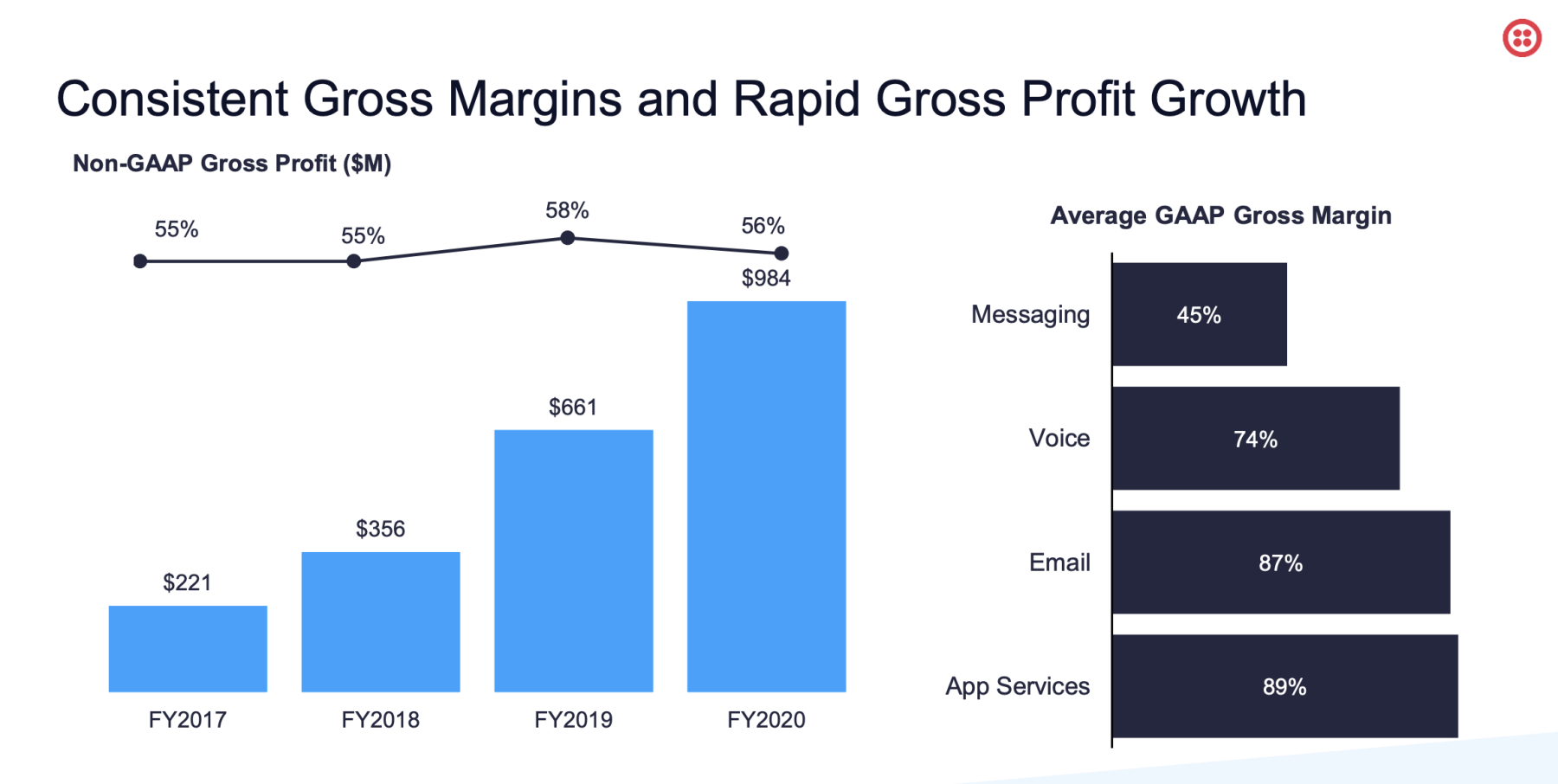

- Bruttomarge: 54% (Non-GAAPBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More: 58%)

- Nettomarge: -30%

- Umsatzwachstum: 60% p.a.

Schauen wir uns nun an, was hinter diesen Zahlen steckt.

Business Breakdown: Geschäftsmodell analysiert

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht.

Unternehmensentwicklung

Das Unternehmen wächst konstant, sowohl im Umsatz, als auch im Gewinn und im Cashflow.

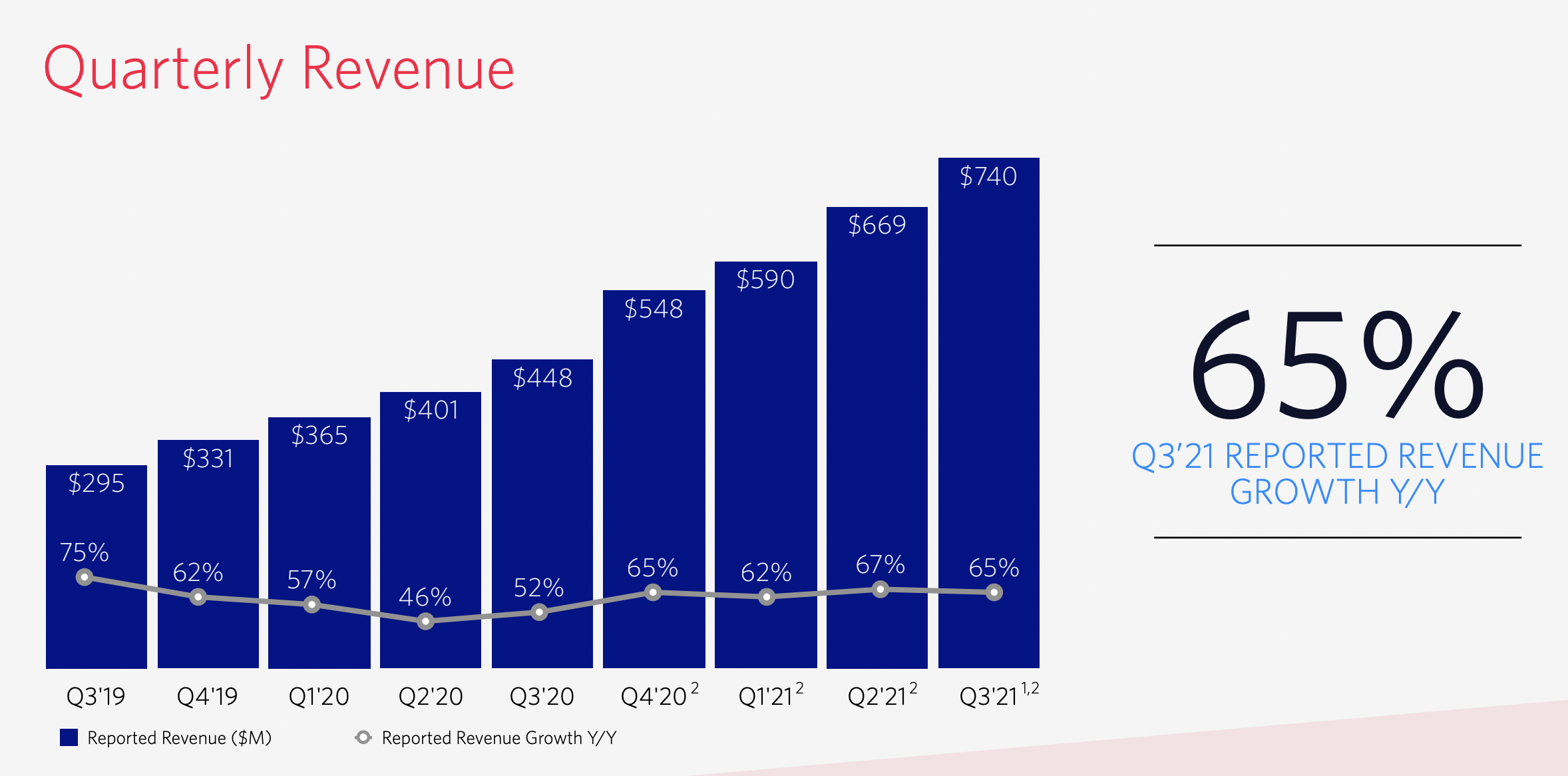

Im letzten Quartal konnte der Umsatz um 65% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More gesteigert werden. Die Anzahl aktiver Accounts hat die Marke von 250.000 überstiegen.

Die prozentualen Gewinnmargen sind weitestgehend konstant. Die Bruttomarge ist leicht auf ca. 50% zurückgegangen, alle anderen Margen liegen bei -20 bis 30%. Profitabilität ist noch nicht in Sicht, wobei der Cashflow zuletzt nur noch knapp unter Null war.

Die Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More (Summe aus EBITDA-Marge und Umsatzwachstum) zeigt an, wie kapitaleffizient ein Unternehmen wächst. Alles über 40 gilt als sehr gut. Hier liegt Twilio knapp über 40, würde man nur das organische Wachstum einbeziehen deutlich darunter.

Tieferer Blick in die Geschäftszahlen

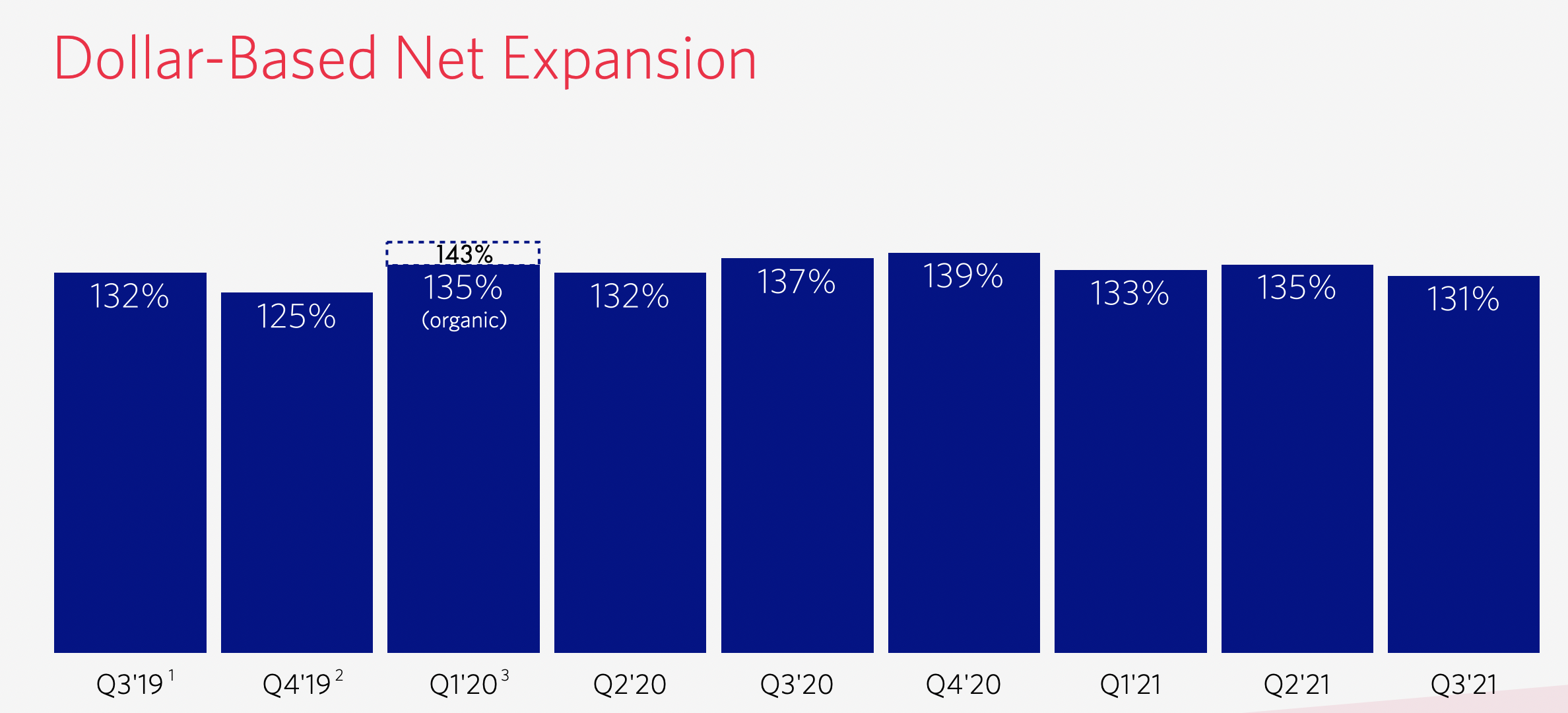

Die Dollar-Based Net Expansion Rate (Umsatzwachstum von Kunden, die auch vor einem Jahr schon Kunden waren) lag zuletzt bei starken 131%. Das bestätigt die These von Twilio: Kunden nutzen erst einen Service, dann den zweiten, den dritten usw.

Twilios Stärke ist das Abdecken des gesamten Kommunikationssegments, was eine übergreifende Kommunikation ermöglicht bzw. vereinfacht. Wer schon E-Mails über Twilio verschickt, wird auch WhatsApp eher über Twilio abwickeln.

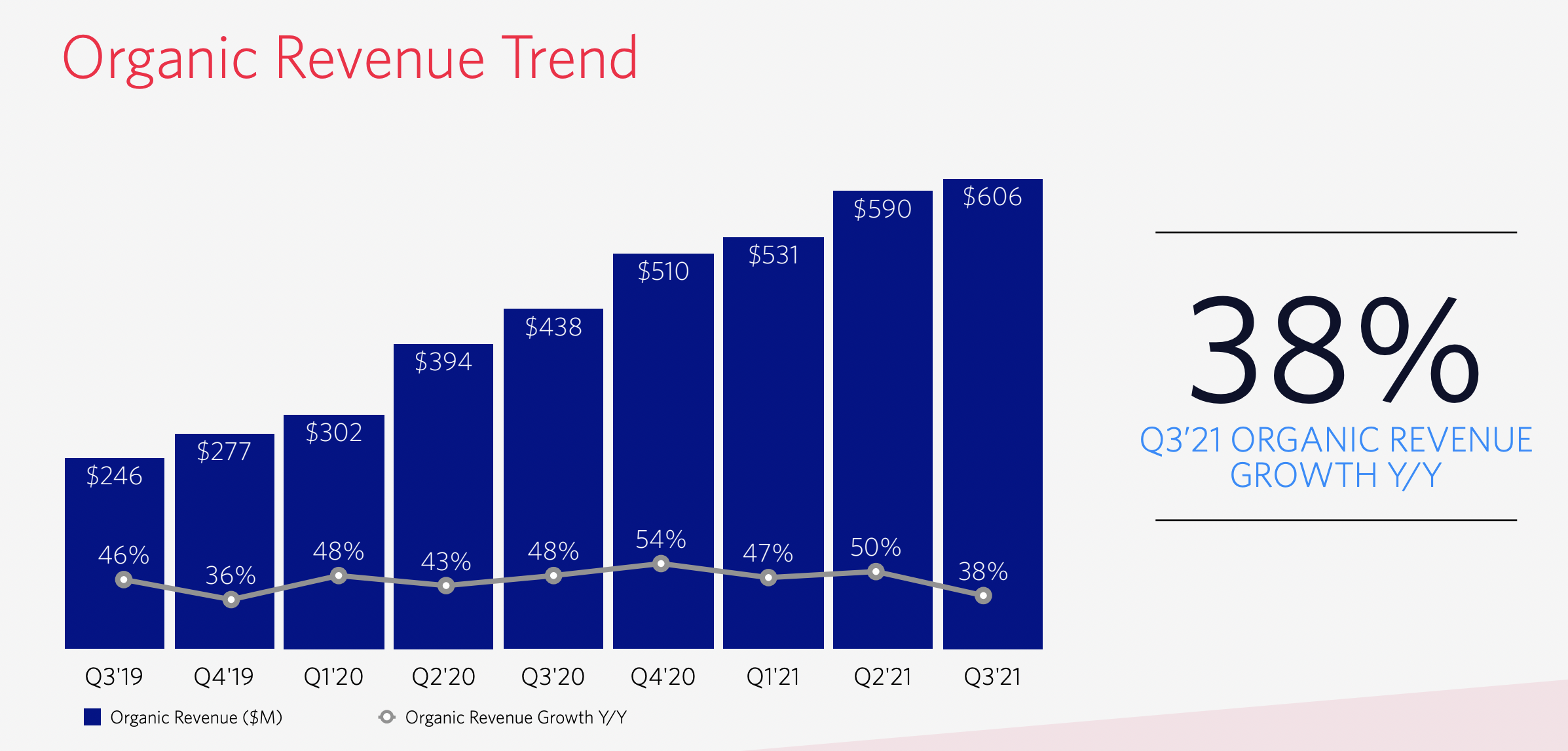

Das Umsatzwachstum bei Twilio entsteht zum einen durch organisches Wachstum, zum anderen durch Zukäufe. Das organische Wachstum, das im Zweifelsfall die langfristige Wachstumsfähigkeit besser widerspiegelt, betrug zuletzt 38% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More.

Erlösquellen: Der Umsatz stammt heute zu zwei Dritteln aus den USA, zu einem Drittel aus anderen Regionen.

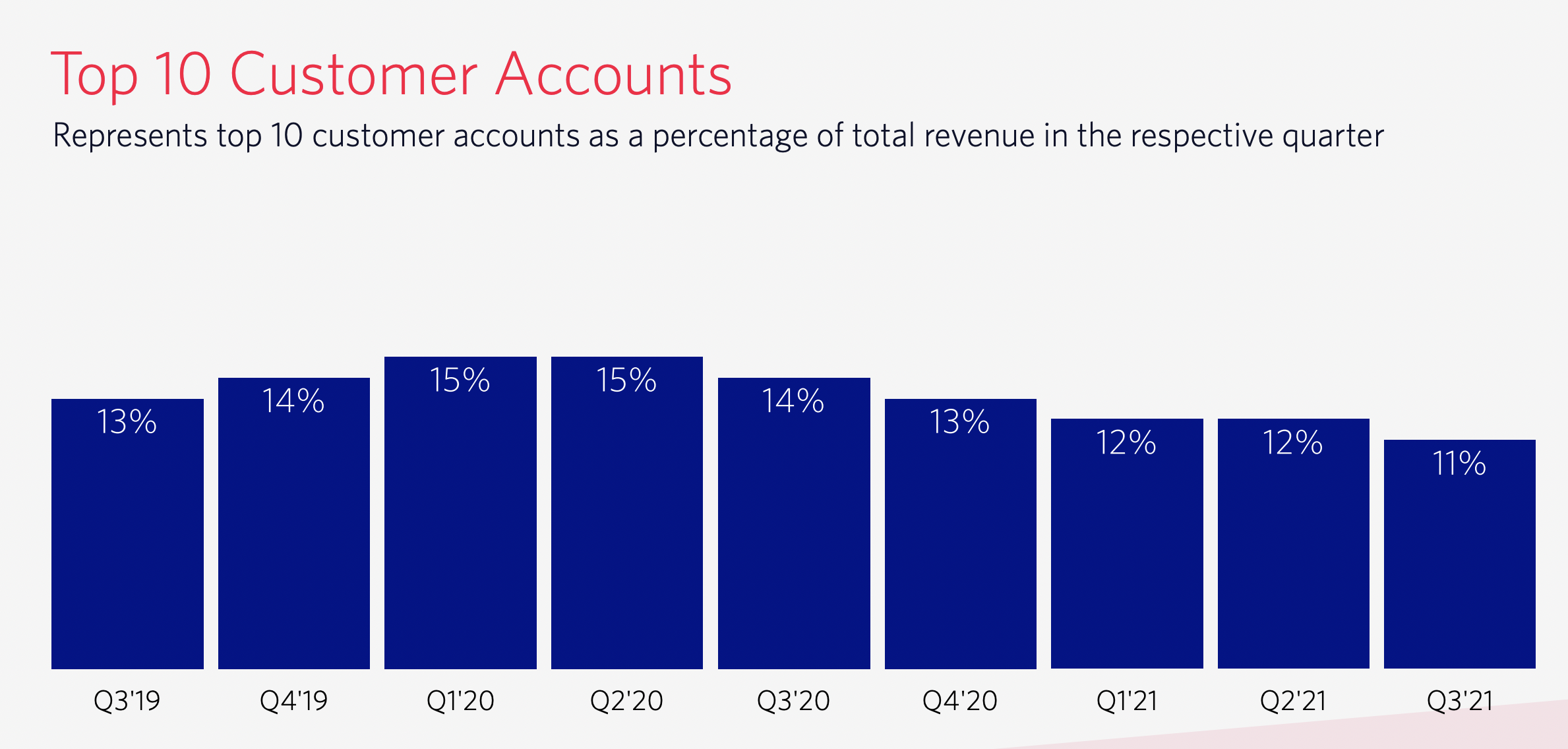

Der Umsatzanteil der 10 größten Kunden nimmt über den Zeitverlauf ab und lag zuletzt bei 11%. Das ist ein gutes Zeichen: Twilio ist ziemlich unabhängig von einzelnen Kunden.

Die offizielle GAAP-Bruttomarge lag zuletzt bei 54%, die bereinigte Bruttomarge bei 58%. Der Wert ist recht konstant, minimal abnehmend. Beides sind für solche digitalen Software- bzw. Plattformgeschäftsmodelle eher niedrige Werte.

Woran liegt das?

Im Kernsegment, Messaging, fallen höhere Kosten der Zustellung an. Die anderen Segmente, bpsw. E-Mails, Voice oder App Services, haben deutlich höhere Bruttomargen.

Bewertung des Geschäftsmodells

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Die Umsätze sind zum Großteil wiederkehrend. Twilio ist als technische Lösung fest in eigene Lösungen integriert - und um funktionierende Lösungen auszubauen muss es schon große Anlässe geben. Meistens wird es so sein, dass Twilio weiter genutzt und zusätzliche Services auch über Twilio angebunden werden. Je mehr Services, desto schwieriger wird es auf Twilio zu verzichten. Dazu kommt, dass oft Kundendaten (bspw. E-Mail Adresse) bei Twilio hinterlegt sind, die den Umzug umso schwerer machen.

Netzwerkeffekte

Wird das Produkt für einen Nutzer besser, je mehr andere Nutzer es gibt?

Die Netzwerkeffekte sind wenig vorhanden. Wenn ich einen Newsletter oder Benachrichtigungen an meine Kunden versende ist es für mich ziemlich egal, ob andere das auch über Twilio machen.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger?

Ich glaube hier stark an Skaleneffekte. Je größer, desto mehr Kommunikationswege lassen sich über Twilio abbilden. Gleichzeitig sollte der Umsatz von Twilio schneller steigen als die Kosten. Auch Herausforderungen wie Datenschutz lassen sich als großes Unternehmen viel besser angehen.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Twilio beruht auf technologischen Lösungen. Diese sind nicht völlig einzigartig und der Konkurrenz weit überlegen, in ihrer Breite und Qualität aber sicherlich weit vorne.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Die erfolgreiche Börsenstory trägt dazu bei, dass Twilio so bekannt ist und als führendes Unternehmen für Kommunikationstools gehandelt wird. Ich glaube aber auch: Die Marke ist hier nicht das entscheidende Kaufargument, sondern eher eine starke Hilfestellung im Marketing.

Geschäftsmodell-Bewertung: 18 / 25

Zukunft: Burggraben, Strategie & Wachstumsperspektiven

Bevor wir gleich in die SWOT-Analyse gehen, schauen wir in die Zukunft. Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Marktanalyse & Konkurrenz

Den adressierbaren Markt beziffert Twilio bis 2023 auf über 100 Mrd. US-Dollar.

Auf dem Vergleichsportal Gartner bekommt Twilio im Segment "Communications Platform as a Service" die meisten Bewertungen, die gleichzeitig mit 4,6 von 5 Sternen zu den besten gehören. Es gibt keine 1- oder 2-Sterne-Bewertungen. Auch bei Capterra hat Twilio die meisten Bewertungen.

Ein Konkurrent des gleichen Segments mit ähnlich guter Bewertung, wenn auch weniger an der Zahl, ist Mitel aus Kanada. Der Umsatz von Mitel lag zuletzt 2018, ähnlich wie bei Twilio, bei 1,3 Mrd. USD.

Weitere Konkurrenten als Kommunikationsplattformen: MessageBird aus Niederlande (2011 gegründet), Vonage aus Kanada (2020 über 1 Mrd. USD Umsatz) oder plivo. Auch diese sind relevant, scheinen aber bei Bewertungen und Größe leicht hinter Twilio zu sein.

Statista hat die Marktanteile bei den Kommunikationsplatformen verglichen:

- Twilio: 38%

- Vonage: 12%

- Sinch: 8%

- Bandwith: 7%

- MessageBird: 6%

- Sonstige: 30%

Darüber hinaus gibt es Konkurrenten in einzelnen Segmenten, bspw. im E-Mail Marketing gibt es viele Anbieter.

Strategie & Chancen

Twilio verfolgt weiter das Ziel, die bestmöglichen Schnittstellen und Tools für Unternehmen zu liefern, um mit Kunden zu kommunizieren und diese enger zu binden.

Twilio positioniert sich als Gegenspieler zu den großen Tech-Giganten. Es wirkt wie ein natürlicher Verbündeter von Shopify. Die Story:

Die großen Tech-Giganten haben Umengen an Daten, mit denen sie das Erlebnis und die Kommunikation der Kunden gestalten und optimieren können. Für Marken und Händler sind die großen Tech-Giganten notwendige, aber ungeliebte Zwischenstationen.

Twilio möchte den Unternehmen die Werkzeuge der Tech-Riesen an die Hand geben. Daten, Tools und Schnittstellen, mit denen direkt mit dem Kunden kommuniziert und dieser an die Marke gebunden werden kann.

"Great businesses know that the key to winning is to own their data, own their customer relationships, and ultimately, own their future." - Jeff Lawson (Twilio CEO)

Im Fokus stand im letzten Quartalsbericht das neue Produkt "Twilio Engage". Dahinter steckt eine Marketingplattform, über die hyperpersonalisierte Marketingkampagnen ausgesteuert werden können. Die Basis stellen SMS, E-Mails und Werbeanzeigen dar sowie eine gemeinsame Datenauswertung durch Twilio Segment.

Go-to-Market Strategie

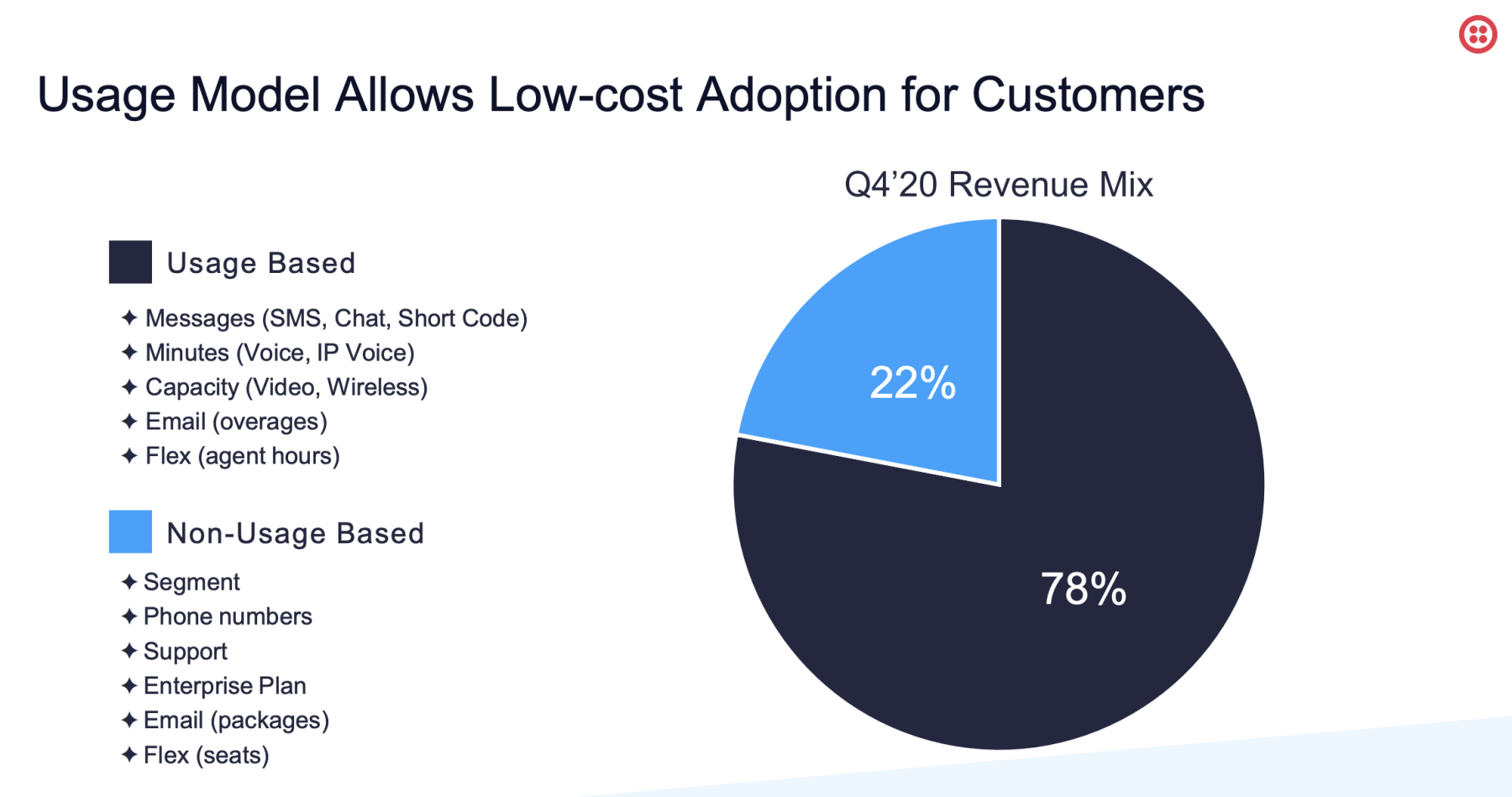

Twilio rechnet zum Großteil über ein nutzungsbasiertes Modell ab. Sprich: Je mehr die Produkte genutzt werden (mehr Nachrichten, mehr Mails, mehr Benachrichtigungen), desto mehr wird abgerechnet.

Je größer die Kunden werden, desto stärker wächst auch Twilio. Kleine Kunden können auf der anderen Seite günstig starten.

Akquisitionsstrategie

Twilio kauft ziemlich offensiv weitere Lösungen und Services hinzu. Einige der Zukäufe:

- 2015: Authy, Service für 2-Faktor-Authentifizierung

- 2017: Beepsend, schwedischer SMS-Provider

- 2018: Ytica, tschechische Sprachanalyselösung

- 2018: SendGrid, E-Mail Marketing Plattform für 2 Mrd. US-Dollar

- 2018: Core Network Dynamics aus Berlin

- 2020: Electric Imp, IoT Unternehmen

- 2020: Segment, Cross-Channel Datenlösung für 3,2 Mrd. USD

- 2021: Zipwhip, Nachrichtenprovider für knapp 1 Mrd. USD

Finanzielle Ziele

Für Q4 2021 gibt Twilio als Guidance ein Umsatzwachstum von 39 - 40% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More.

Langfristig peilt Twilio an (bekannt gegeben Anfang 2021):

- Umsatzwachstum von 30%+ über die nächsten 4 Jahre

- Bruttomarge von 60 bis 65%

- Operative Marge von mind. 20%

SWOT-Analyse: Stärken, Schwächen, Chancen und Risiken analysiert

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung: Der faire Wert der Aktie

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Dafür kalkuliere ich drei Szenarien: Ein pessimistisches, ein optimistisches und das Szenario, das ich im Mittel erwarte. Ausreißer nach unten und oben sind naturgemäß auch immer möglich.

worst case

pessimistisch

erwartet

optimistisch

best case

Der faire Wert der Aktie

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

#1 Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: 65% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More, rein organisch 38% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More.

- Analystenerwartung: Für Q4 '21 geht Twilio von 39 - 40% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More Wachstum aus. Das Jahr 2021 endet nach Analystenmeinung mit +57%, 2022 mit +31%.

- Meine kurzfristige Annahme: Ich gehe kurzfristig von 35% p.a. aus.

- Meine langfristige Annahme: In zehn Jahren halte ich 10% p.a. für realistisch.

#2 Nettomarge

Die Nettomarge ist heute deutlich negativ. Langfristig peilt Twilio eine operative Marge von 20%+ an. Hier halte ich angesichts dessen und der Bruttomarge von 50 bis 60% langfristig 12% Nettomarge für realistisch.

#3 Bewertungsniveau

Ich gehe davon aus, dass die Aktie - basierend auf den anderen Annahmen - noch mit einem leicht überdurchschnittlichen KGV von 22 bewertet sein wird.

Verwässerung

Twilio hat noch Kapitalbedarf, da es Verluste erzielt. Auch deshalb wurden in der Vergangenheit immer neue Aktien herausgegeben. Ende 2018 gab es knapp 100 Mio. Aktien, Ende 2019 130 Mio. Aktien (+30%), Ende 2020 knapp 150 Mio. (+15%), heute knapp 180 Mio. (+20%).

Von 2017 bis heute hat sich die Anzahl der Aktien damit etwa verdoppelt, was eine starke Verwässerung der Aktionäre bedeutet. Durch bestehende Verluste und die Akquisitionsstrategie gehe ich davon aus, dass das noch weitergeht und nehme eine vorsichtige Verwässerung in Zukunft von 15% an.

Je stärker Twilio andere Unternehmen dazu kauft, desto höher das Wachstum, desto höher aber auch die Verwässerung.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: TWLO.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Scorecard

Der Score ist mit 59 leicht überdurchschnittlich.

Pro, Contra & Fazit: Twilio Aktie jetzt kaufen?

Pro

Contra

Mein Fazit

Twilio ist etwas günstiger geworden, aber immer noch recht teuer bewertet. Dafür finde ich das Geschäftsmodell sehr gut, die Zahlen aber schlechter, als es die Bewertung suggerieren würde. Im Vergleich zu ähnlich hoch bewerteten Konkurrenten ist die Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More deutlich niedriger (vor allem durch den hohen Cash-Burn). Wenn wir statt des offiziellen Umsatzwachstums das organische Umsatzwachstum heranziehen wäre die Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More nicht ansatzweise in Reichweite.

Anders gesagt: Organisches Umsatzwachstum von 38% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More bei -30% Verlust pro Jahr sind nicht die Zahlen, die ich mir bei einem Unternehmen vorstelle, das fast mit dem 20-fachen der Umsätze bewertet ist.

Daher finde ich das Unternehmen enorm spannend, das Geschäftsmodell stark und glaube auch, dass Twilio im Markt sehr gut positioniert ist. Aktuell liegen mir die Erwartungen, die heute in der Bewertung stecken, aber noch leicht über dem, was ich anhand der gelieferten Zahlen für realistisch halte.