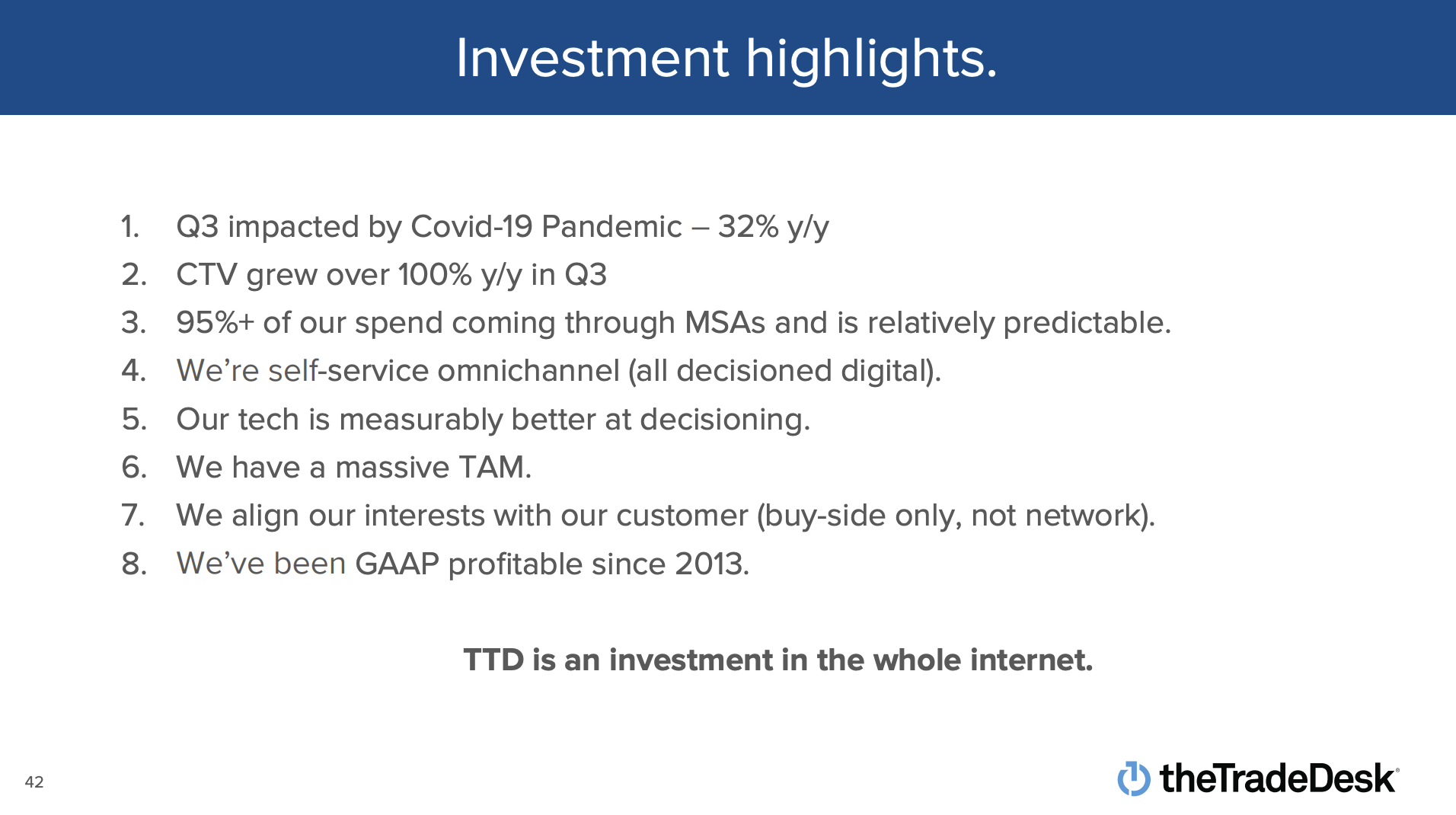

"The Trade Desk ist ein Investment ins gesamte Internet."

Das schreibt The Trade Desk selbst in den eigenen Investment Highlights.

The Trade Desk stellt eine Plattform für Unternehmen und Agenturen, um vor allem digitale Werbung zu buchen, auszuwerten und optimieren zu können. Es ist also die unabhängige Schnittstelle der Zukunft zwischen Werbetreibenden und Werbeplattformen (Google, Facebook, Amazon, TV und mehr).

Die Zahlen lesen sich beeindruckend: Wachstum von knapp 50% über die letzten Jahre, durchgängig profitabel seit 2013 und ein riesiger Markt vor der Brust.

Ich sehe damit vor allem drei Gründe, warum die Aktie aktuell spannend ist:

- Junges Wachstumsunternehmen (knapp +50% p.a.) in einem enorm großen und wachsenden Markt

- Software-Unternehmen mit potenziell hohen Gewinnmargen, das schon heute profitabel ist

- Geringe direkte Konkurrenz durch das Geschäftsmodell

Mehr als genug Gründe also, dass wir uns die Aktie genauer anschauen und herausfinden, ob sich eine Investition aktuell lohnen könnte.

Dabei erfährst du, wie das Geschäftsmodell funktioniert, woraus der Burggraben wirklich besteht, wie die Umsatzgleichung aussieht, wer die Konkurrenten sind und ob die Aktie heute attraktiv bewertet ist oder nicht. Viel Spaß!

More...

Überblick: Das steckt hinter dem Unternehmen

Das Unternehmen

The Trade Desk (TTD) wurde 2009 in den USA gegründet und wird noch heute vom Gründer und CEO Jeff Green und dem Co-Gründer und CTO Dave Pickles geleitet. TTD beschäftigt 1.300+ Mitarbeiter und peilt in Kürze einen Umsatz von 1 Mrd. USD an.

CEO Green hat vorher bereits ein Online-Werbeunternehmen an Microsoft verkauft, wo er CTO Pickles kennengelernt hat, der bei Microsoft gearbeitet hat.

Um die finanziellen Meilensteine (jeweils bezogen auf das über The Trade Desk ausgegebene Werbebudget) zu verdeutlichen:

- Mai 2011 - $.08 Day

- 2012 - First $1M Month

- 2014 - First $1M Day

- 2015 - First $2M and $3M Day

- 2016 - First $100M Month

- 2017 - First $5M Day and $200M Month

- 2018 - First $10M Day

- 2019 - First $1B Quarter

Seit 2013 ist TTD außerdem profitabel.

Produkt & Geschäftsmodell

The Trade Desk ermöglicht es digitale Werbekampagnen zu buchen - datengetrieben, über unterschiedliche Werbeformate und Geräte. Damit ist TTD die größte unabhängige Plattform für digitale Werbekäufe weltweit.

TTD wird auch als "Demand Side Programmatic (DSP) advertising platform" bezeichnet, also eine nachfrageorientierte, programmatische Werbeplattform. "Nachfrage" bezieht sich hier auf die Nachfrage nach Werbeplätzen und "programmatisch" bezeichnet das automatische und individualisierte Ein- und Verkaufen von Werbefläche in Echtzeit.

Die digitalen Werbekanäle werden immer komplexer. Unterschiedlichste Formate (Video, Bild, Audio, Text - und alles in unterschiedlichsten Auflösungen und Längen) treffen auf unterschiedlichste Kanäle und Anbieter (TV, Internet, Smart TV, Radio, Audio-Streaming, Video-Streaming, Kino, Print,...). TTD hilft hier den Unternehmen und Agenturen Übersicht zu verschaffen, Daten auszuwerten und zu vergleichen.

TTD schreibt selbst:

We provide a platform for ad buyers.

Most buyers are ad agencies or other technology companies.

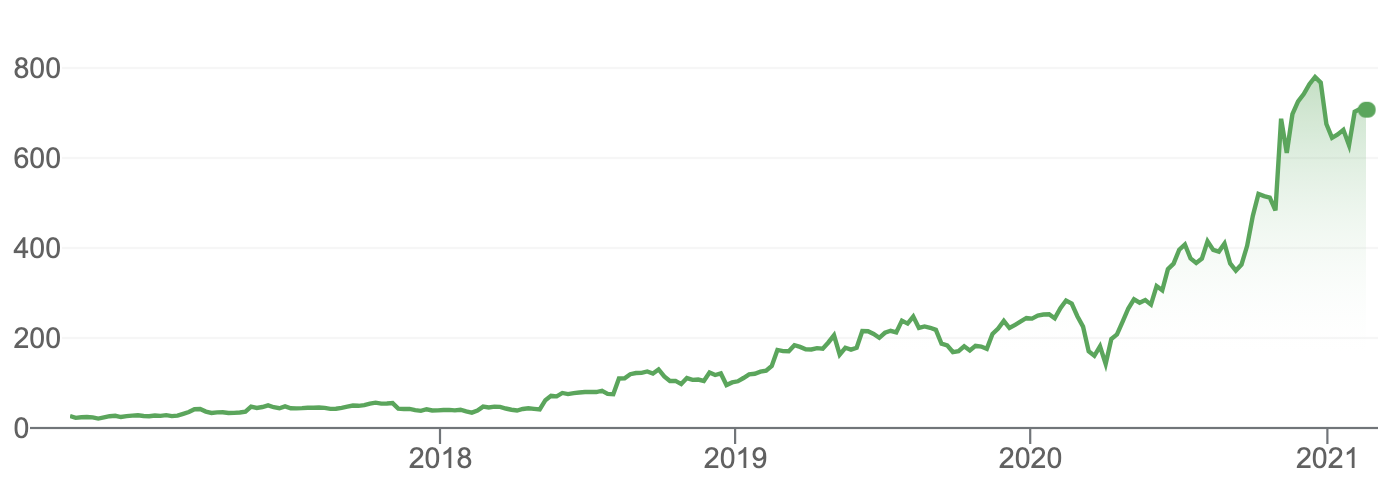

Aktienkurs

Der Aktienkurs hat sich über die letzten Jahre und speziell ab Mitte 2018 ziemlich stark entwickelt:

Quartalszahlen

Übrigens: In wenigen Tagen werden die neuen Quartalszahlen von The Trade Desk veröffentlicht. Ggf. kann es da zu höheren Schwankungen kommen.

Chance

- Junges Wachstumsunternehmen in einem enorm großen Markt, dem digitalen Werbemarkt

- Software-Unternehmen mit potenziell hohen Gewinnmargen, das schon heute profitabel ist

- Geringe direkte Konkurrenz durch das Geschäftsmodell

TTD selbst schreibt außerdem:

"TTD is an investment in the whole internet."

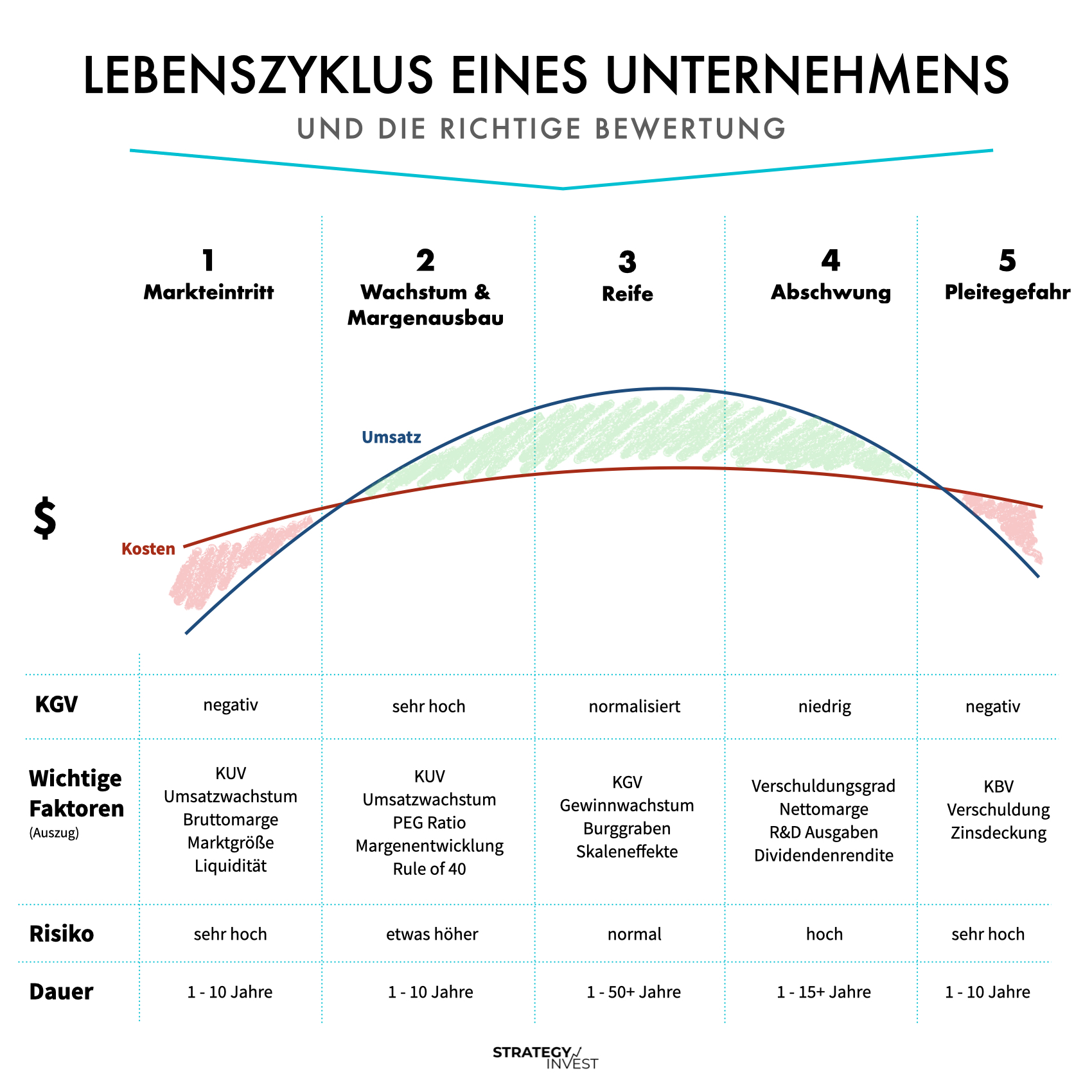

Phase & entscheidende Fragen

The Trade Desk sehe ich zwischen Phase 1 und 2. Es ist vor allem wichtig, die Marktgröße zu sehen, die Entwicklung von TTD und wie gut TTD aufgestellt ist, um relevante Anteile am Markt gewinnen zu können.

Schauen wir uns nun an, was hinter diesen Zahlen steckt.

Business Breakdown: Geschäftsmodell analysiert

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht.

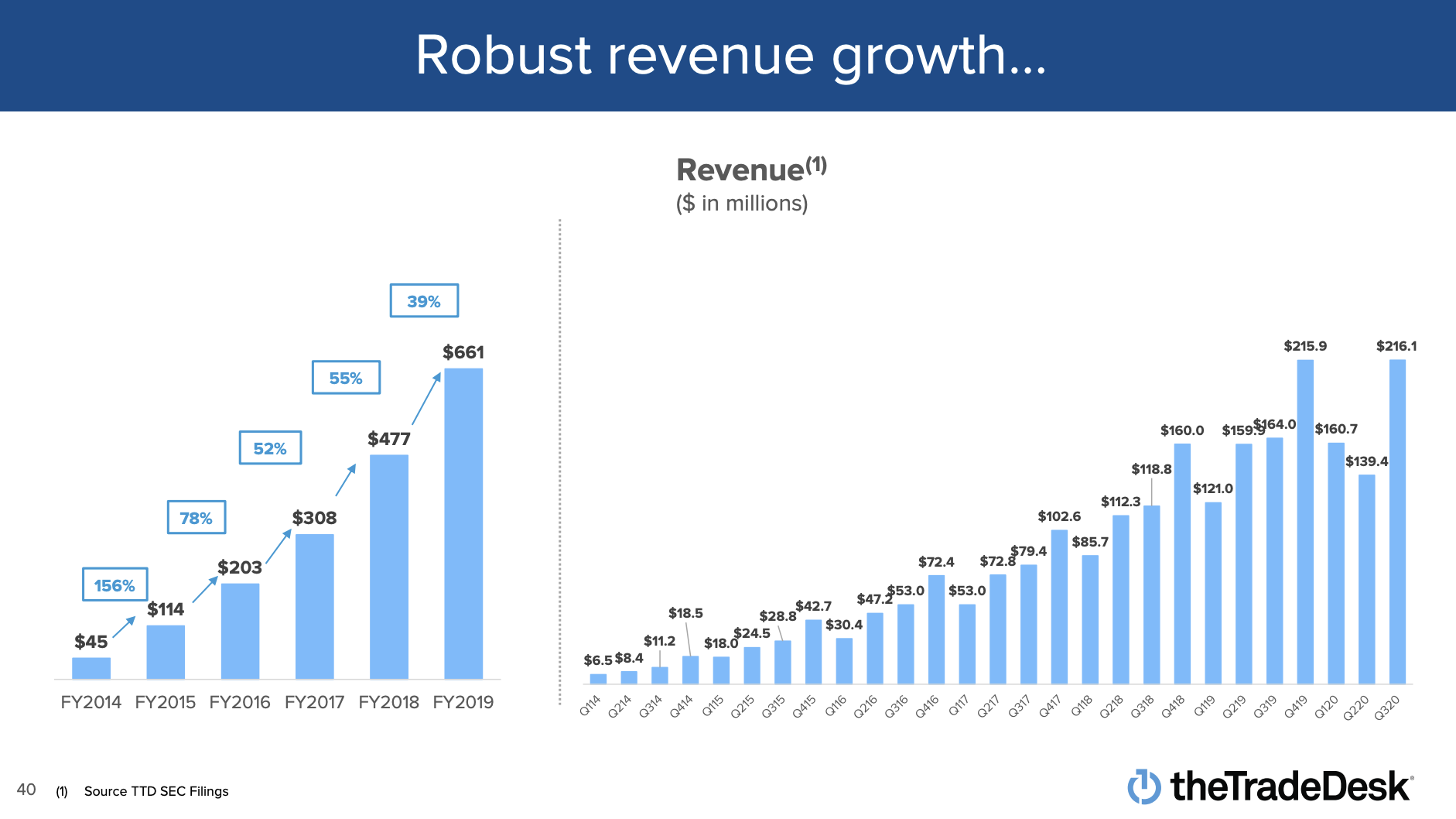

Unternehmensentwicklung

Die folgende Grafik zeigt die Entwicklung vom Umsatz (links) sowie dem über die Plattform investierten Volumen (rechts):

Genauer aufgeschlüsselt zeigen auch die Quartale das Wachstum, das vor allem um das Weihnachts-Quartal Q4 immer jeweils ausschlägt:

Auch die Ertragsseite sieht für ein Wachstumsunternehmen erstaunlich positiv aus. Nur ein einziges Quartal war in den letzten 6 Jahren leicht im Verlust, sonst waren alle Quartale profitabel.

Wie verdient das Unternehmen Geld?

TTD verdient den Großteil der eigenen Umsätze (95%+) über sogenannte Master Service Agreements (MSA). Das sind Verträge, die TTD konstante Umsätze liefern und Kunden den kontinuierlichen Zugang zur Plattform.

Damit einhergehend ist auch die Retention Rate, also der Anteil der Kunden, die es auch nach einem Quartal noch sind, mit über 95% sehr hoch.

Die Höhe der Gebühren orientiert sich am Werbebudget, das über TTD investiert wird, wobei es dort keine Mindestbudgets gibt.

Gemessen am Jahr 2019 betrug die durchschnittliche Gebühr ca. 20%. Sprich: Etwa ein Fünftel der Werbeausgaben bleibt bei TTD.

Darüber hinaus erzielt TTD noch einen kleinen Teil der Umsätze durch das Bereitstellen von Daten und weiteren Zusatzfeatures auf der Plattform.

Our clients are primarily the advertising agencies and other service providers for advertisers, with whom we enter into ongoing master services agreements (“MSAs”). We generate revenue by charging our clients a platform fee based on a percentage of a client’s total spend on advertising. We also generate revenue from providing data and other value-added services and platform features.

Diversifizierter Kundenstamm

Die Kunden von TTD kommen dabei aus allen möglichen Branchen, was für eine gute Diversifikation spricht. Gerade die Corona-Krise hat gezeigt, dass das Wegbrechen einiger Branchen (bspw. Touristik) sonst große Auswirkungen haben kann (was u.a. Facebook aufgrund der Werbelogik besser wegstecken konnte als Google):

Deep Dive: Mechanismen des Geschäftsmodells

TTD bedient zwei Seiten: Die Werbeplattformen (Facebook, Google, Amazon und viele weitere Unternehmen mit Reichweite) und Werbetreibende.

Das Interesse der Werbeplattformen ist klar: Sie wollen, dass sie Werbebudgets abbekommen. Aber warum nutzen Werbetreibende TTD und geben dafür Geld aus?

Ich sehe drei zentrale Gründe:

- Zeitersparnis: Wer große Werbebudgets verwaltet, teilt diese auf viele unterschiedliche Kanäle und Webseiten auf. Für jede gibt es unterschiedliche Zugänge und Daten in unterschiedlichen Formaten. Es spart enorm viel Zeit, wenn diese gebündelt werden.

- Transparenz: Werbetreibende möchten mit jedem investierten Euro einen möglichst hohen Return haben (quasi die Aktionäre der Medienwelt ?). The Trade Desk bietet dafür Vergleiche, Auswertungsmöglichkeiten und Transparenz.

- Tracking-Integrationen: Welcher Kunde kam von wo? Wie oft wurde ein Kunde angesprochen? Wer ist der typische Kunde? Hat der TV-Spot uns auch bessere Performance in der Audio-Werbung beschert? Es gibt zahlreiche Dienstleister, die Daten bereitstellen, um diese Fragen bestmöglich zu beantworten. Diese bündelt TTD und integriert sie auf die Plattform.

Das sind starke Vorteile von TTD, die aber vor allem auf große Unternehmen zutreffen, die ihre Budgets über viele unterschiedliche Kanäle und Medienformate streuen.

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet.

Die Eckdaten

- Land: USA

- Branche: Digitale Werbung

- Marktkapitalisierung: 40 Mrd. USD

- Umsatz: 0,7 Mrd. USD

- Gewinn: 0,14 Mrd. USD

- Free Cashflow: 0,13 Mrd. USD

Bewertung

- KUV: 57

- KGV: 300

- KGVe: 170

- KCV: 200

- PEG-Ratio: 7

Qualität & Wachstum

- Verschuldungsgrad: 37 %

- Bruttomarge: 76 %

- Operative Marge: 12 % (langfristiger Durchschnitt: 22 %)

- Nettomarge: 19 % (langfristiger Durchschnitt: 14 %)

- operatives Gewinnwachstum (letzte 3 Jahre): 25 % p.a.

- Umsatzwachstum (letzte 3 Jahre): 48 % p.a.

Zusammenfassung

The Trade Desk ist eine digitale Plattform zum Buchen und Auswerten von Werbung. Es bietet Kunden vor allem Zeitersparnis, Transparenz und bessere Tracking-Möglichkeiten. Es ist seit 2013 profitabel und ist zuletzt mit knapp 50% pro Jahr gewachsen.

Zukunft: Burggraben, Strategie & Wachstumsperspektiven

Bevor wir gleich in die SWOT-Analyse gehen, schauen wir in die Zukunft. Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Wir haben schon gesehen: TTD wächst stark, ist profitabel und arbeitet damit sehr kapitaleffizient. Es ist ein hervorragendes Unternehmen.

Die Chance auf einen riesigen Markt

Der Markt ist enorm groß. Bevor wir ihn beziffern, ist die Frage, ob wir uns nur den Markt für digitale Werbelösungen anschauen oder den gesamten Werbemarkt.

Denn: TTD ist überzeugt (und ich auch), dass es auch weiterhin Offline-Werbung (bspw. in Zeitschriften oder an Fassaden) geben wird, diese aber digital gekauft und ausgewertet wird. Damit ist der gesamte Medien- und Werbemarkt ein Zielmarkt für TTD.

Je nach Definition variiert die Marktgröße, aber jede Größe - ob 50, 230 oder 725 Mrd. US-Dollar - ist enorm groß. Halten wir die ca. 4 Mrd. USD dagegen, die über TTD abgewickelt werden, ist hier noch viel Potenzial.

Connected TV als Chance

Speziellen Fokus richtet TTD auf das TV-Geschäft und vor allem auf das Segment "Connected TV".

Vereinfacht gesagt: Statt einfach jedem Zuschauer die gleiche Werbung zu zeigen, wäre es viel effizienter für Werbetreibende (was zu einer höheren Zahlungsbereitschaft führt), wenn die Werbung individualisierter und personalisierter ausgestrahlt werden könnte.

Zum gleichen Sendeplatz also Pampers-Werbung für eine Familie mit jungen Kindern und Brillenwerbung für ein älteres Ehepaar.

Das gilt nicht nur für das traditionelle TV, sondern auch für Pay-TV und Video-Streaming Lösungen.

TTD sagt:

"The time is now for Connected TV"

... und sieht unterschiedliche Treiber für die Entwicklung:

Zunahme an Streaming, zusätzliche Erlösmöglichkeiten für Streaming-Anbieter sowie eine stagnierende oder leicht abnehmende Zahlungsbereitschaft von Streaming-Kunden (die ausgeglichen werden kann durch Werbeerlöse).

Und was macht die Konkurrenz?

Ich sehe kaum Gefahr, dass Facebook, Google oder Amazon selbst eine Plattform bauen, die unabhängig Werbung steuert. Genau deshalb, da es nicht unabhängig wäre - und ich nicht glaube, dass Facebook Lust hätte, über eine Google-Plattform Werbung einbuchen zu lassen.

Nichtsdestotrotz: Google hat eine eigene Marketing Platform, die natürlich für die eigenen Werbelösungen optimiert ist. Sie bietet also nicht die große Abdeckung wie TTD, aber für Googles Werbemöglichkeiten sehr gute Analysemöglichkeiten.

Eine andere Konkurrenz könnte Roku sein (zu der auch in naher Zukunft hier eine Analyse kommen wird). Roku bietet eine Streaming-Plattform und Hardware an, über die unterschiedliche Streaming-Angebote gebündelt und abgerufen werden können. Auch Roku hat dort mittlerweile Werbelösungen integriert. Aber: Auch wenn hier im Bereich TV- und Streaming-Werbung Überschneidungen sein können, gehen die Großteile der Geschäftsmodelle sich aus dem Weg.

Am ehesten besteht die Konkurrenz in anderen AdTech-Anbietern wie Adobe und Amobee, die ebenfalls eine Lösung anbieten, um der Nachfrage-Seite bei der Werbebuchung zur Seite zu stehen und zu unterstützen.

Das renommierte Analyse-Haus Gartner sieht Google im AdTech-Bereich vorne - was wohlgemerkt keine Aussage über direkte Konkurrenz, sondern sich vor allem auf die Fähigkeiten bezieht. Kurz danach kommen The Trade Desk, Adobe und Amobee. Gerade die letzten drei stehen in direkterem Wettbewerb.

Nicht nur bei Gartner, sondern auch auf der Review-Plattform G2 schneidet TTD besser ab als Amobee. Dort schlägt TTD auch Adobe. Auch die Gartner Peer Insights Plattform zeichnet das gleiche Bild, auch wenn die Plattformen dort enger beeinander liegen.

Zusammenfassung

TTD hat einen großen Markt vor sich. Strategisch steht der Ausbau der Plattform, insbesondere auch der Ausbau des "Connected TV" Geschäfts im Vordergrund. Auch wenn große Unternehmen wie Google, Facebook und Amazon den digitalen Werbemarkt dominieren, sind diese nicht als direkte Konkurrenz für TTD zu sehen - Google noch am ehesten. Direkte Konkurrenten sind vor allem andere unabhängige DSPs wie Adobe oder Amobee.

SWOT-Analyse: Stärken, Schwächen, Chancen und Risiken analysiert

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Beginnen wir mit den Stärken. Was zeichnet das Unternehmen aktuell aus?

Schon profitabel

TTD ist seit Jahren profitabel, sowohl im Ergebnis, als auch im Cashflow. Das Wachstum kann also selbst finanziert werden und die Frage. ob TTD ein profitables Geschäftsmodell auf die Beine stellen kann, ist jetzt schon positiv beantwortet.

Hohe Bruttomarge bietet Potenzial

Die Bruttomarge von The Trade Desk ist - typisch für Software-Unternehmen - sehr hoch und liegt über die letzten Jahre bei 70 - 80%. Das bietet noch Potenzial, um langfristig die Profitabilität zu erhöhen.

Hohes Wachstum

TTD hat als Wachstumsunternehmen vor allem eine Aufgabe: Wachsen. Das schafft TTD mit knapp 50%. Dazu kommt noch, dass dieses Wachstum in einem großen Markt und profitabel stattfindet.

Rule of 40 übertroffen

TTD hat eine positive Free Cashflow Marge und ist im Umsatz zuletzt mit knapp 50% pro Jahr gewachsen. Die Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More, die kapitaleffizientes Wachstum kennzeichnet, ist damit mit einem Wert von > 65 mehr als erfüllt.

Diversifikation im Geschäftsmodell

Ich gehe stark davon aus, dass Facebook und Google auch in Zukunft hoch relevant bleiben werden. Trotzdem hat TTD noch einen starken Vorteil: Es ist plattform-unabhängig. Das ist das Konzept, auf dem das Geschäftsmodell beruht.

Das heißt: Egal, welche Plattformen in Zukunft relevant sein wird und welche nicht - wenn TTD alle abdeckt, ist das Risiko dort ziemlich begrenzt. Werbebudgets werden immer investiert und vor allem auch in digitale Kanäle, wovon TTD langfristig profitiert.

Wiederkehrende Umsätze, Self-Service & mehr

Auch TTD hebt einige Stärken hervor. Unter anderem:

- 95%+ des Volumens kommt über MSAs (Verträge) und ist damit sehr vorhersehbar

- Self-Service senkt eigenen Mitarbeiteraufwand

- Kein Interessenskonflikt: Je besser die Kunden von The Trade Desk Werbung schalten können, desto besser geht es The Trade Desk

Schwächen

Wo Licht ist, ist meist auch Schatten. Und klar, auch bei TTD ist der Erfolg nicht garantiert. Aber: Ich sehe keine großen Schwachstellen im Geschäftsmodell, dem Markt oder den Zahlen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Riesiger Markt

Der Werbemarkt ist riesig und verschiebt sich immer stärker in die digitale Welt. Nicht nur auf digitale Medien, sondern auch der Einkauf und die Abwicklung von Werbung auf analogen Medien.

Fokus auf China

TTD ist Anfang 2019 in China gestartet. Anbieter wie Google und Facebook sind dort hingegen quasi nicht existent.

China gilt als größter Wachstumsmarkt durch die große Bevölkerung und die schnelle Digitalisierung. Auch Werbetreibende sehen das und möchten dort werben.

Unter anderem Tencent ist dort ein Partner. Aber: Auch Alibaba und Tencent beherrschen dort große Teile des Werbegeschäfts, wodurch auch dort Marktmacht herrscht, die nachteilig für TTD sein kann.

Kurzfristig wird China wohl keine großen Auswirkungen auf das Ergebnis von TTD haben, langfristig kann es aber eine große Chance sein.

Digitalisierung als Rückenwind

Je mehr Menschen das Internet nutzen, desto Angebot und Nachfrage für Werbung gibt es dort. Die Digitalisierung ist also ein natürlicher Rückenwind, der das Grundwachstum von The Trade Desk über das Wirtschaftswachstum heben sollte.

Mehr Komplexität = mehr Kunden

Je komplexer die digitale Welt wird, desto besser für TTD. Denn: Kunden suchen Vereinfachung. Sie wollen dann nicht 27 unterschiedliche Kanäle steuern, sondern diese über eine Plattform (möglichst automatisiert) steuern (lassen).

Das ist Fluch und Segen zugleich: Da Facebook und Google heute große Teile des Werbemarktes auf sich vereinen, verringert das die Komplexität für Werbetreibende. Sollte die Komplexität aber zunehmen oder sich Werbelösungen abseits von Google und Facebook auftun, profitiert TTD.

Connected TV

Eine dieser Chancen abseits von Facebook und Google ist der TV-Markt. Dabei kann Werbung in TV Apps oder im Video-Streaming individuell und dynamisch gebucht werden.

Der Fernsehmarkt schrumpft, während der Streaming-Markt wächst. Hier muss sich zeigen, welche Bewegung überwiegt und ob TTD als unabhängige Plattform gewinnt oder Video-Streaming-Anbieter wie Netflix, Disney oder HBO lieber ihre eigenen Werbelösungen bauen.

Nichtsdestotrotz sehe ich hier eine gute Chance abseits der großen, etablierten Werbeunternehmen eine starke Stellung zu etablieren.

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Jetzt analysieren wir aber: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Verschärfte Cookie-Regulatorik

Seit Jahren verschärft der Datenschutz vor allem in Europa, aber mittlerweile auch in den USA die Situation für Werbetreibende.

Je mehr Daten zur Verfügung stehen, desto besser kann Werbung ausgesteuert und optimiert werden. Das Erheben dieser Daten wird allerdings immer weiter erschwert.

Vor allem sind den Regulatoren sogenannte "Third-Party-Cookies" ein Dorn im Auge: Bspw. dann, wenn Facebook im Hintergrund auf anderen Webseiten eingebunden wird. "First-Party-Cookies", also Daten die beim Surfen auf Facebook selbst gesammelt werden, sind in der Regel kein Problem.

Das ist u.a. ein Grund, warum viele Experten durch verschärften Datenschutz eine Bevorteilung der großen Plattformen sehen, die ohnehin an ihre Daten kommen. Das kann ein Nachteil für TTD sein, die auf dem Konzept beruhen, dass es nicht nur große Plattformen gibt. Je stärker der Datenschutz und die Regulatorik, desto mehr wird die Effektivität digitaler Werbung gebremst.

The Trade Desk weiß das auch und hat u.a. 2017 AdBrain gekauft, das dabei unterstützt. Als einer der Marktführer ist TTD dort auch in der Lage zu investieren. Nichtsdestotrotz bleibt hier ein Risiko.

Eintrittswahrscheinlichkeit: mittel | Auswirkung bei Eintritt: gering

Konkurrenz von Google, Adobe und Amobee

The Trade Desk ist gegenüber der Konkurrenz stark aufgestellt und hat im Bereich der unabhängigen DSPs aktuell die Nase vorn. Das ist ein gutes Zeichen, aber auch andere Unternehmen sind TTD auf den Fersen und kämpfen um Marktanteile.

Eintrittswahrscheinlichkeit: hoch | Auswirkung bei Eintritt: mittel

Marktmacht der großen Werbeplattformen

Ich habe beschrieben, dass ich kaum glaube, dass bestehende Werbeplattformen eine eigene, unabhängige Buchungsplattform bauen. Aber: Diese Unternehmen haben eine Marktmacht. Sie kann dazu führen, dass sie Regularien zu ihren Gunsten beeinflussen - oder dass sie sich vor The Trade Desk verschließen und nur noch Werbebuchungen über die eigene Plattform erlauben.

Auch wenn das ein Risiko ist, schätze ich die Eintrittswahrscheinlichkeit eher niedrig ein: The Trade Desk senkt nicht die Marge von Facebook oder anderen Werbeplattformen. Es wird vor allem von Unternehmen bezahlt, die dadurch Zeit und Arbeitskräfte sparen. Außerdem könnte eine effektivere Aussteuerung sogar für höhere Zahlungsbereitschaft sorgen, was auch Werbeplattformen zu Gute kommt.

Deshalb sehe ich weder Veranlassung der großen Plattformen (a) selbst eine unabhängige Werbeplattform zu bauen oder (b) The Trade Desk einen Riegel vorzuschieben. Eine gewisse Abhängigkeit bleibt aber.

Eintrittswahrscheinlichkeit: gering | Auswirkung bei Eintritt: mittel

Aktienbewertung: Der faire Wert der The Trade Desk Aktie

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Der faire Wert der Aktie

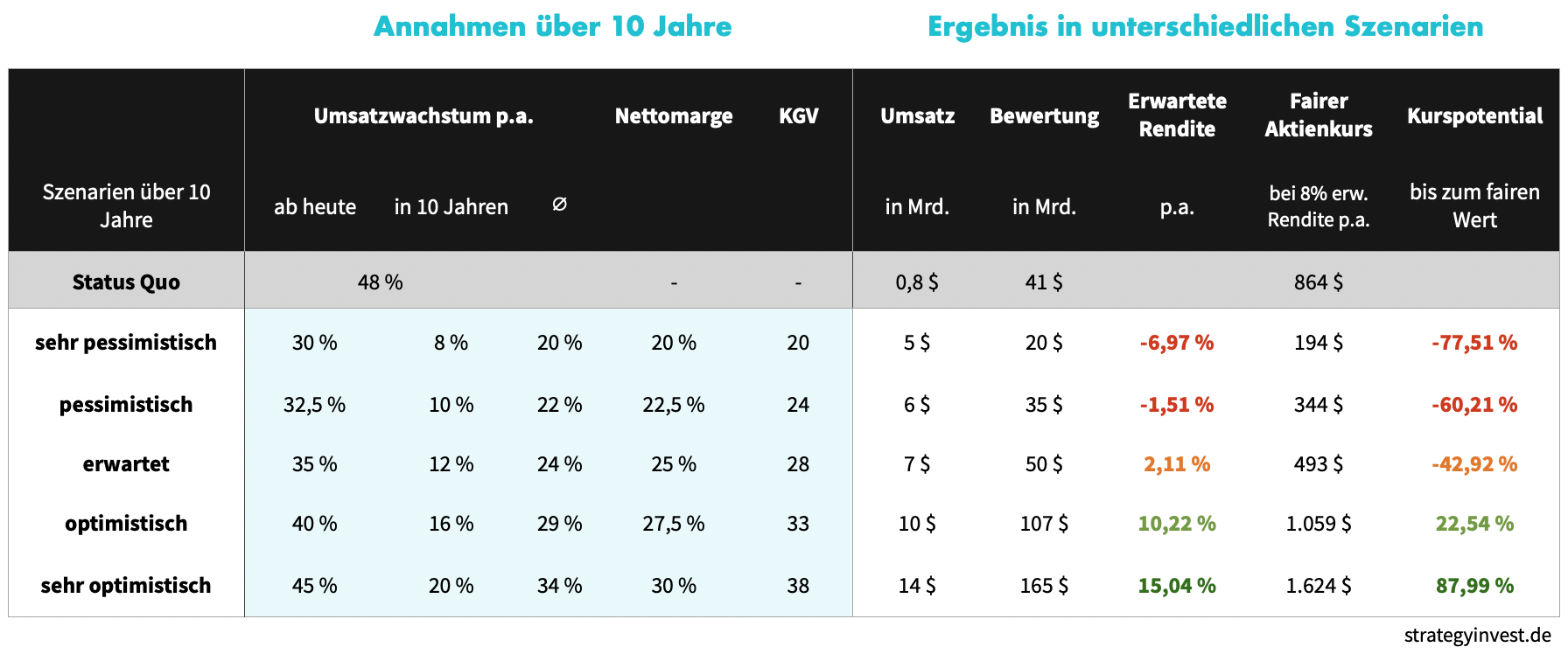

Für die Ermittlung des fairen Werts habe ich folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

#1 Umsatzwachstum

The Trade Desk hat zuletzt ein jährliches Umsatzwachstum von ca. 48 % mit abnehmender Tendenz hingelegt. Analysten erwarten +35% für das kommende Jahr. Daher gehe ich davon aus, dass das Umsatzwachstum kurzfristig bei 35% liegt und sich dann schrittweise dem langfristigen Umsatzwachstum annähert.

Ich nehme an, dass das Umsatzwachstum sich langfristig (> 10 Jahre) bei 12 % p.a. einpendelt. Es entsteht dadurch ein jährlicher Umsatz von 22 Mrd. USD.

#2 Nettomarge

Die Nettomarge lag über die letzten Jahre durchschnittlich bei 14%, die operative Marge bei 22%. Da aktuell noch in Wachstum investiert wird und zukünftig Skaleneffekte auftreten können, gehe ich davon aus, dass die Nettomarge durchaus auf 25% gesteigert werden kann.

#3 Bewertungsniveau

Das heutige KGV ist vor allem aufgrund der Erwartungen so hoch. Ich gehe davon aus, dass die Aktie - basierend auf den anderen Annahmen - langfristig noch mit einem überdurchschnittlichen KGV von 28 bewertet sein wird. Das resultiert vor allem aus der Stärke des Geschäftsmodells, wie in der SWOT-Analyse ersichtlich.

Meine Renditeerwartung in fünf Szenarien

Ich erwarte basierend auf diesen Annahmen langfristig eine jährliche Rendite von nur 2%.

Wie sehen die abschätzbaren Ränder nach oben und nach unten aus?

- Im sehr pessimistischen Szenario: -7% p.a.

- Im sehr optimistischen Szenario: +15% p.a.

Insgesamt ist damit in meinen Augen schon ein großer Teil des zukünftigen Wachstums in der heutigen Bewertung enthalten. Die größte Unsicherheit in der Aktienbewertung liegt in meinen Augen im Wachstum, das TTD langfristig erreichen kann.

Die Scorecard

Mein Fazit inkl. Pro & Contra: The Trade Desk Aktie jetzt kaufen?

Pro

Contra

Fazit

The Trade Desk ist ein großartiges Wachstumsunternehmen: Es wächst stark, ist profitabel, bringt einen klaren Mehrwert, wird von Experten und Kunden geschätzt und hat einen großen Markt vor sich.

Aber: Die Bewertung nimmt viel vorweg. Aktuell zahlen Anleger mehr als das 50-fache des Umsatzes. Dafür ist das erwartete Umsatzwachstum von 30 - 40% womöglich etwas zu niedrig (bspw. Alibaba oder Amazon liegen auf ähnlichem Wachstumsniveau bei geringeren Bewertungen und weniger Risiko). Daraus resultiert dann auch eine in meinem erwarteten Szenario unterdurchschnittliche Renditeerwartung.

Deshalb - und da ich mit Facebook, Alphabet und Amazon schon am digitalen Werbemarkt partizipiere - investiere ich aktuell nicht in die Aktie. Wer eine optimistischere Wachstumserwartung (schon bei leicht optimistischeren Erwartungen gibt es eine Renditeerwartung von 10%+) hat könnte hier aber zuschlagen.