Die deutsche Volksaktie hat ihren Glanz verloren. Ende der 90er Jahre war die Aktie überzeichnet, es liefen TV-Werbespots zum Kauf der Telekom-Aktie und im Dotcom-Hype erreichte die Telekom Rekordbewertungen über 300 Mrd. Euro.

Das ist Geschichte. Heute ist die Telekom stabil profitabel und schüttet konstant Gewinne aus (die interessanterweise für deutsche Aktionäre steuerfrei sind), war aber in den letzten Jahren kein wirklicher Renditebringer.

Dabei ist die Telekom die Infrastruktur, die die Digitalisierung braucht. Sie hat außerdem eine wesentliche Beteiligung in den USA, die sich in den letzten Jahren stark entwickelt hat. Zuletzt wurde außerdem die Marke von 100 Mrd. Euro Jahresumsatz geknackt.

Ich sehe also drei Gründe, warum die Aktie aktuell spannend ist:

- Günstige Bewertung: Die Telekom ist mit weniger als dem eigenen Umsatz bewertet und einem erwarteten KGV von 14

- US-Telekom: Die Telekom ist stark an der US-Telekom beteiligt, die sich zuletzt stark entwickelt hat

- Ein Geschäftsmodell, dass als Infrastruktur für das digitale Zeitalter der Zukunft dienen kann

Mehr als genug Gründe also, dass wir uns die ehemalige Volksaktie genauer anschauen und herausfinden, ob sich eine Investition aktuell lohnen könnte.

Dabei erfährst du, wie das Geschäftsmodell funktioniert, woraus der Burggraben wirklich besteht, wie die Telekom Geld verdient und ob die Aktie heute attraktiv bewertet ist oder nicht. Viel Spaß!

More...

Überblick: Das steckt hinter dem Unternehmen

Das Unternehmen

Die Telekom ist Europas größtes Telekommunikationsunternehmen. CEO Tim Höttges ist seit 2014 an Bord.

Die Telekom hat eine bewegte Börsenhistorie: Zur Dotcom-Blase war die Telekom zeitweise mit über 300 Mrd. Euro ein Vielfaches von heute wert. Die große Hoffnung damals lag auf UMTS-Lizenzen.

Davor galt die Telekom als Volksaktie. Die Wertentwicklung, aber auch TV Werbespots tragen zur Euphorie bei. Hier ist eine chronische Auflistung der Ereignisse von 1996 bis 2003 aus dem Manager Magazin.

Produkt & Geschäftsmodell

Die Telekom ist ein Netzbetreiber: DSL, Gigabit, 3G, 4G und 5G, Telefone, Mobilfunknetze, Datennetze und mehr sind das Geschäft von der Telekom.

Die Deutsche Telekom betreibt ihr Geschäft vor allem in Europa, hat aber auch Beteiligungen an der US-amerikanischen Telekom.

Steuerfreie Dividende & Bund als Aktionär

Die Telekom-Aktie hat eine spannende Besonderheit: Die Dividende ist steuerfrei. Zumindest für inländische, also deutsche Aktionäre. Der Grund: Die Dividende wird aus dem "steuerlichen Einlagekonto" gezahlt.

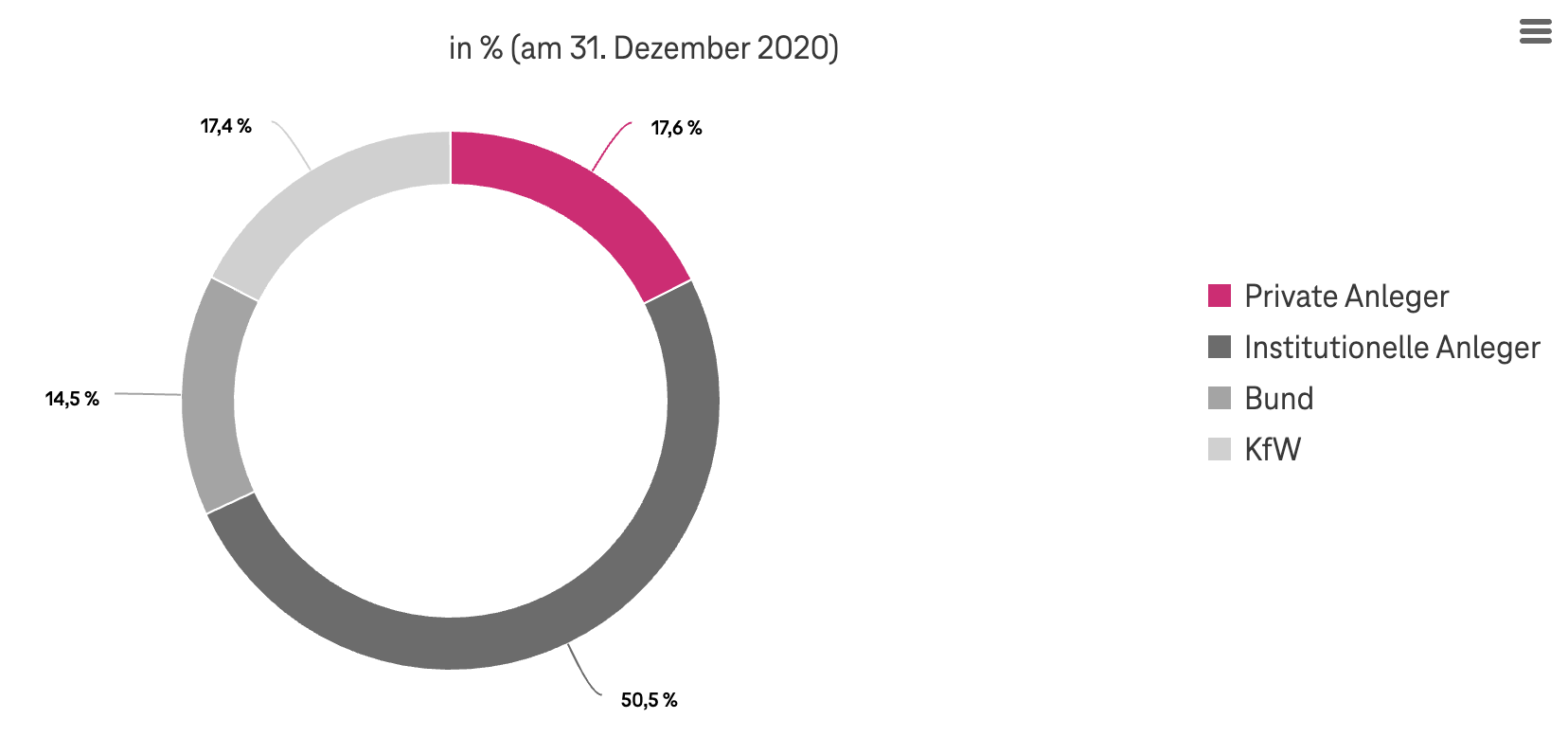

Außerdem sind Bund und KfW bei der Telekom relevante Investoren:

Aktienkurs

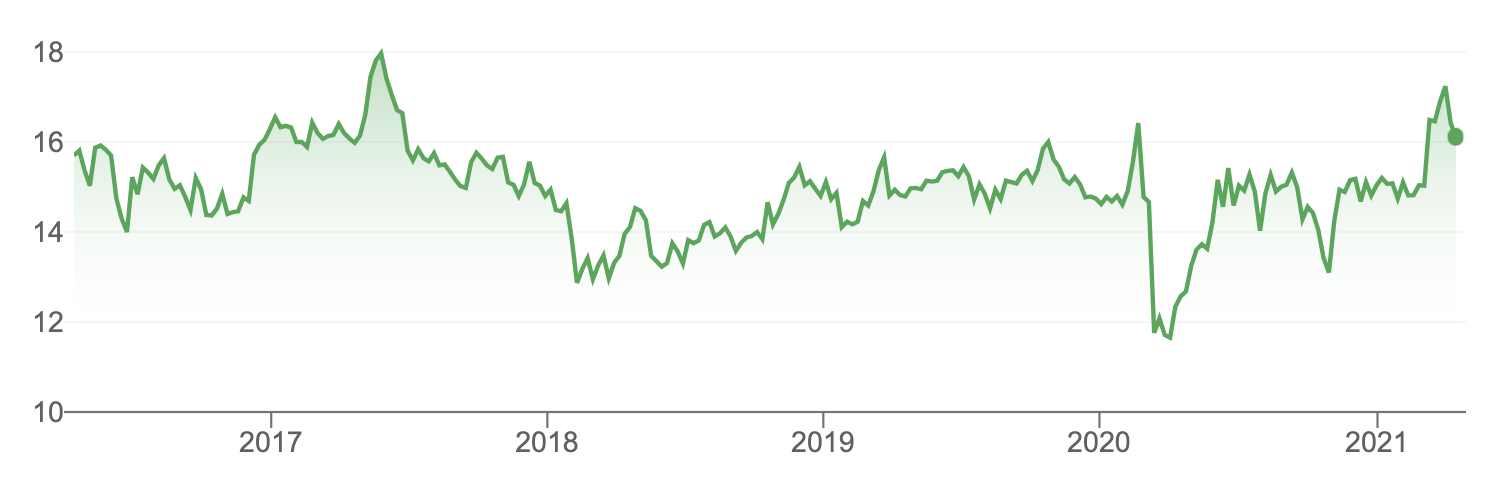

Der Aktienkurs hat sich über die letzten Jahre eher seitlich entwickelt. Dazu hat die Telekom jedes Jahr aber etwa 3 - 4 Prozent des Kurses als Dividende ausgeschüttet.

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet.

Die Eckdaten

- Land: Deutschland

- Branche: Telekommunikation

- Marktkapitalisierung: 90 Mrd. EUR

- Umsatz: 100 Mrd. EUR

- Gewinn: 4 Mrd. EUR

- Free Cashflow: 5 Mrd. EUR

Bewertung

- KUV: 0,8

- KGV: 18

- KGVe: 14

- KCV: 3

- PEG-Ratio: 0,6

Qualität & Wachstum

- Verschuldungsgrad: 350 %

- Bruttomarge: 58 %

- Nettomarge: 4 %

- operatives Gewinnwachstum (letzte 3 Jahre): 24 % p.a.

- Umsatzwachstum (letzte 3 Jahre): 10 % p.a.

Schauen wir uns nun an, was hinter diesen Zahlen steckt.

Business Breakdown: Geschäftsmodell analysiert

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht.

Unternehmensentwicklung

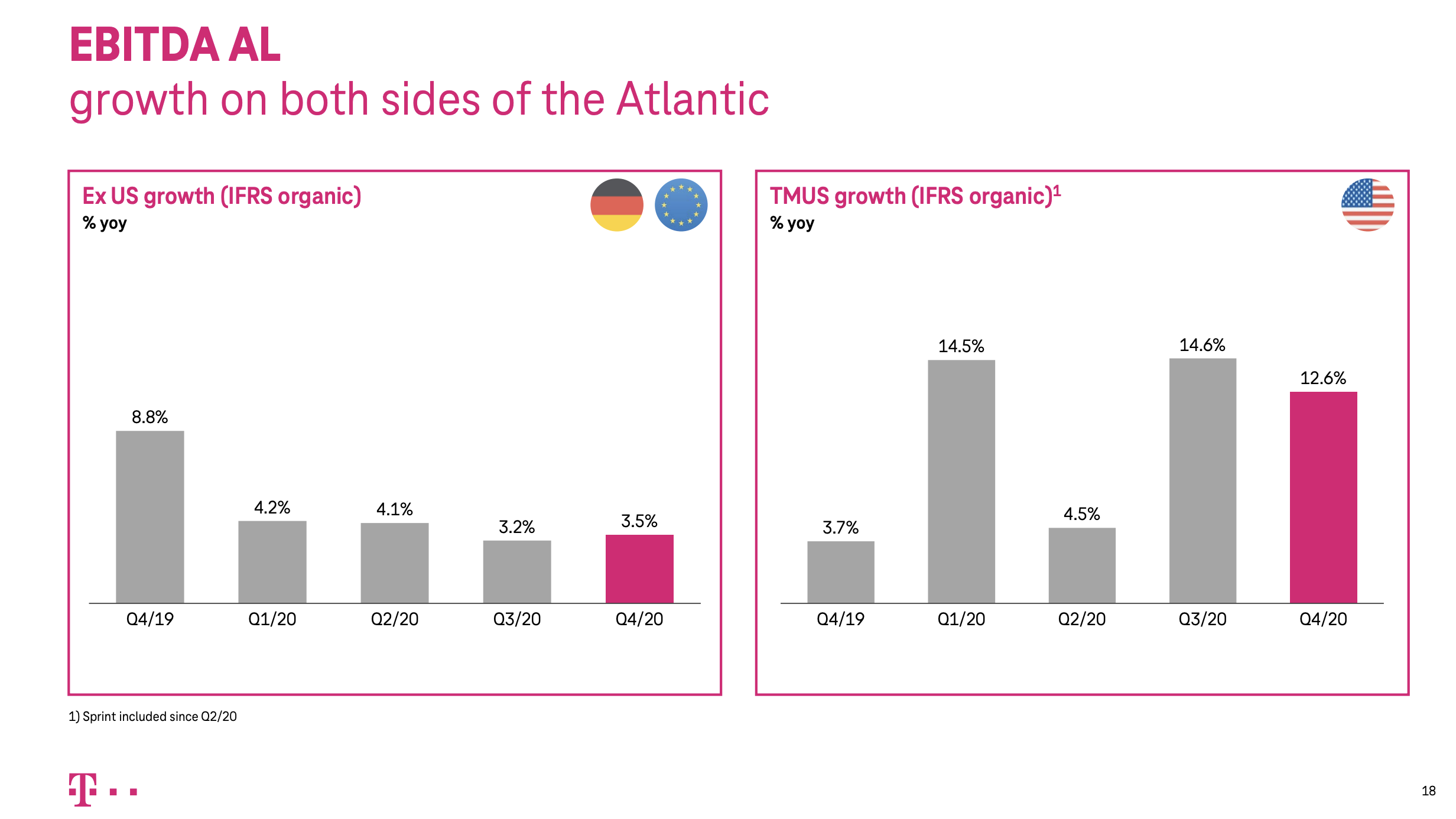

Im letzten Jahr konnte die Telekom den Umsatz um +25% steigern, das angepasste EBITDA um über 40%. Auch das Nettoergebnis wurde um 16% verbessert.

Zentral dafür verantwortlich ist die Fusion mit Sprint in den USA, mehr dazu gleich. Ohne diesen Effekt aus der Fusion, also organisch, ist die Telekom mit +8% im Umsatz gewachsen.

Der Großteil des operativen Gewinns kommt nicht etwa aus dem europäischen oder deutschen Kernmarkt, sondern aus den USA. Der US-Teil der Telekom macht über 50% des EBITDA aus.

Auch in der quartalsweisen Gegenüberstellung zeigt sich die Stärke in den USA:

Die Telekom hat mit 100 Mrd. Euro einen neuen Umsatzrekord gefeiert. Maßgeblich mitverantwortlich dafür ist der erwähnte Zusammenschluss mit dem Mobilfunk-Anbieter Sprint in den USA. Zusammengerechnet sollen beide Unternehmen (Sprint und Telekom USA) 110 Mrd. Dollar wert sein, 140 Mio. Kunden bedienen und 80 Mrd. Dollar Umsatz erzielen.

Im Geschäftsbericht heißt es dazu:

Beim Konzernumsatz sind wir in neue Dimensionen vorgestoßen. Nicht weniger. Denn erstmals erwirtschaften wir in einem Geschäftsjahr mehr als 100 Milliarden Euro Umsatz. Das ist für uns historisch. Maßgeblich dafür ist ein Umsatzplus, das wir durch den Zusammenschluss mit dem Mobilfunk-Anbieter Sprint in den USA erreicht haben.

Aber: Auch die Verschuldung ist durch Sprint etwas angestiegen.

Die Beteiligung an der US-Telekom

Die US-Telekom gehört nicht der Telekom alleine. Die US-amerikanische Telekom, die mit Sprint fusioniert ist, ist eigenständig an der Börse gelistet und heißt "T-Mobile USA". Die Telekom hält 43% am US-Konzern. Dieser hat sich über die letzten Jahre, entsprechend der Fundamentalzahlen, auch an der Börse stark entwickelt:

Die T-Mobile USA ist heute ca. 160 Mrd. US-Dollar wert, der Anteil der Deutschen Telekom also knapp 70 Mrd. Dollar (entspricht knapp 60 Mrd. Euro).

Wie verdient das Unternehmen Geld?

Die Telekom hat unterschiedliche Geschäftsfelder:

- Mobilfunk (242 Mio. Kunden, Marken wie "Telekom" und "congstar" sind Teil des Konzerns)

- Festnetz (27 Mio. Kunden)

- Breitband (22 Mio. Kunden)

In der Vergangenheit war die Telekom vor allem für Netze und Anschlüsse verantwortlich, möchte aber auch weitere Dienste dazu nehmen:

Damit wir auch weiterhin erfolgreich sein können, entwickeln wir uns schon heute von der klassischen Telefongesellschaft hin zu einer Servicegesellschaft ganz neuen Typs. Das Kerngeschäft, also der Be- und Vertrieb von Netzen und Anschlüssen, bleibt dabei die Basis. Aber zugleich engagieren wir uns offensiv in Geschäftsfeldern, in denen sich für uns neue Wachstumschancen eröffnen.

Hinter diesen Geschäftsfeldern stehen sowohl Privat- als auch Geschäftskunden.

Laut dem letzten Geschäftsbericht werden ca. 75% der Erlöse im Ausland und 25% im Inland erzielt. Außerdem erwähnenswert:

- EBIT-Marge: 13%

- EBIT +35% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More

- Operativer Cashflow +3% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More

- Free Cashflow -10% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More (v.a. durch Folgekosten von der Sprint-Fusion)

- Die Anzahl der Mobilfunkkunden ist um +31% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More gewachsen, während Breitbank-Kunden nur um +3% wachsen und Festnetz-Anschlüsse sich sogar seit Jahren leicht rückläufig entwickeln.

Deep Dive: Mechanismen des Geschäftsmodells

Infrastruktur der Digitalisierung

Telekom selbst nennt es die "Gigabit-Gesellschaft". Dahinter steckt die Digitalisierung, die es immer wichtiger macht, möglichst viele Geräte möglichst schnell mit dem Internet zu verbinden. Die Telekom stellt hierfür die Infrastruktur.

In der „Gigabit-Gesellschaft“, in der schnelles Internet zu Hause wie unterwegs völlig selbstverständlich ist, hat sich unsere Kommunikation grundlegend verändert. Internetanwendungen sind längst unverzichtbarer Bestandteil des Lebens: Filme aus dem Internet laden, Fußballspiele auf dem Handy sehen, Fotos oder Video-Aufnahmen mit dem Smartphone verschicken und sie über soziale Netze mit Freunden teilen. Technisch gesehen müssen also immer größere Datenmengen in immer größerer Geschwindigkeit transportiert werden.

5G als Zukunftstechnologie

5G bezeichnet die fünfte Generation des Mobilfunks, der den vorherigen Standard "LTE" weiterentwickelt.

Um die eben genannten Anforderungen zu erfüllen, wird große Hoffnung auf die neue Mobilfunkgeneration gesetzt. Auch die Telekom investiert hier stark.

In diesem Standard ist Sicherheit ein wichtiges Thema, weshalb u.a. der chinesische Anbieter Huawei wenig Chancen hat, in Industrienationen dort mitzumischen. Für die Telekom ist die Position als etablierter und vertrauenswürdiger Anbieter umso besser.

Aber: So ein Ausbau ist auch sehr kapitalintensiv und das Geschäft damit voraussichtlich ähnlich margenarm wie in der Vergangenheit. Die 5G Lizenzen in Deutschland wurden für 6,5 Milliarden Euro an die Telekom, Vodafone, Telefonica und 1&1 Drillisch versteigert.

Lizenzauktionen im Telekommunikationsmarkt

Seit Jahrzehnten werden Lizenzen, um die jeweils neue Netzgeneration anzubieten, versteigert. Im Jahr 2000 hat das 100 Milliarden D-Mark in die Kasse des Bunds gespielt, die die Mobilfunkanbieter gezahlt haben.

Diese kritisieren seitdem: Die Kosten für die Lizenzen seien zu hoch und dadurch erschweren sie das Tätigen großer Investitionen, um den Ausbau auch stark genug voranzutreiben. Je günstiger die Lizenzen, desto höher wäre die Investitionsbereitschaft im Ausbau.

Auch darin schlummert eine Mechanik, die für geringe Margen sorgt: Solange es noch Marge gibt, wird ein Konkurrent höher bieten. Naturgemäß wird durch so eine Auktion der maximale Preis erlöst, der keine großen Margen für den einzelnen Anbieter zulässt.

Zusammenfassung

Die Telekom liefert die Infrastruktur für weltweite Vernetzung. Dabei setzt sie auf die jeweils neueste Technologie und ist für flächendeckenden Netzausbau verantwortlich. Zuletzt gab es einen Wachstumsschub durch die Fusion mit dem US-Anbieter Sprint, ohne diesen ist die Telekom zuletzt mit ca. 8% gewachsen. Die Mechanismen des Mobilfunktmarktes, der das dominierende Segment ist, führen meist zu geringen Margen.

Zukunft: Burggraben, Strategie & Wachstumsperspektiven

Bevor wir gleich in die SWOT-Analyse gehen, schauen wir in die Zukunft. Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Schauen wir zuerst auf die Kriterien eines "großartigen Unternehmens", müssen wir festhalten, dass die Telekom vieles davon nicht erfüllt. Dünne Gewinnmargen, langsames Wachstum, kapitalintensiv, austauschbar. Trotzdem kann die Aktie attraktiv bewertet sein

Der starke US-Markt

Im Geschäftsbericht beschreibt CEO Höttges die Strategie, um in den USA der Marktführer zu werden:

In den USA haben wir dafür die richtige Ausgangslage geschaffen: Durch den Zusammenschluss mit Sprint hat unsere US-Tochter T‑Mobile US jetzt die Chance, die Nummer Eins auf dem wichtigsten globalen Mobilfunk-Markt zu werden. Die neue T‑Mobile US spielt in einer Liga mit den beiden großen Konkurrenten Verizon und AT&T. Das einstige Duopol existiert in der Form nicht mehr. Denn wir schließen auf und haben AT&T nach Kundenzahlen und Service-Umsätzen im Mobilfunk bereits überholt. Durch den Zusammenschluss hat sich unsere Spektrumsposition deutlich verbessert. Heute versorgen wir schon über 100 Millionen Menschen in den USA allein über das „Ultra Capacity“-Band mit extrem schnellem 5G. Bis Ende 2021 wollen wir in diesem Frequenzbereich bis zu 200 Millionen US-Bürger erreichen und ihnen so genau das bieten, was sie von uns erwarten: Das beste landesweite 5G-Netz. Das ist DIE Grundlage für die Fortsetzung unserer erfolgreichen „Un-carrier“-Strategie.

Die Telekom will also die Nummer 1 in den USA werden und setzt dabei auf Größe und Fusionen, aber auch auf das Premium-Angebot der Telekom.

In den USA ist T-Mobile USA der jüngere Herausforderer mit modernerer Technik und flexibleren Vertragsmöglichkeiten als die alteingesessenen Konkurrenten. Bei Verizon und AT&T sind Jahresverträge Standard, bei T-Mobile USA nicht.

Auch beim Ausbau des Mobilfunkstandards 5G liegt T-Mobile vorne. CEO Mike Sievert sagt, dass T-Mobile USA sogar in der Abdeckung weiter ist als Verizon und AT&T zusammen. Entsprechend teurer ist mittlerweile auch die Bewertung.

Konkurrenz

In den USA sind die größten Telekommunikationsunternehmen:

- Verizon

- Börsenwert: 240 Mrd. USD

- Umsatz: 130 Mrd. USD

- Wachstum: +1% p.a.

- AT&T

- Börsenwert: 215 Mrd. USD

- Umsatz: 170 Mrd. USD

- Wachstum: +2% p.a.

- T-Mobile USA (43% Anteil hält die Deutsche Telekom)

- Börsenwert: 165 Mrd. USD

- Umsatz: 70 Mrd. USD

- Wachstum: +19% p.a.

In Europa:

- Deutsche Telekom

- Telefonica

- Vodafone

- Orange (France Telecom)

In der Liste der von Experten meist bewundertsten Unternehmen von Fortune liegt die Deutsche Telekom nur auf Platz 6 von 8 in der Kategorie "Telekommunikation".

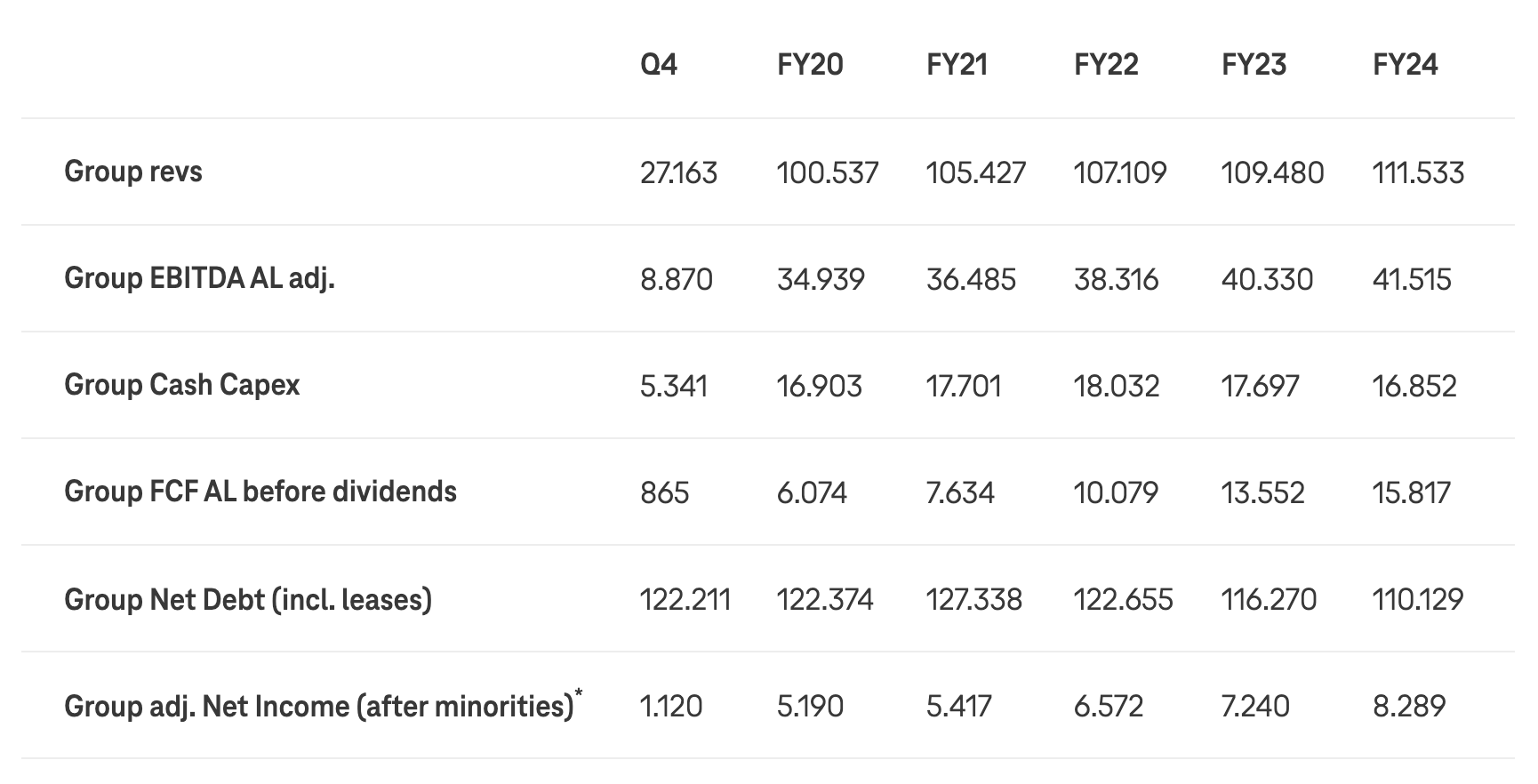

Finanzielle Ziele

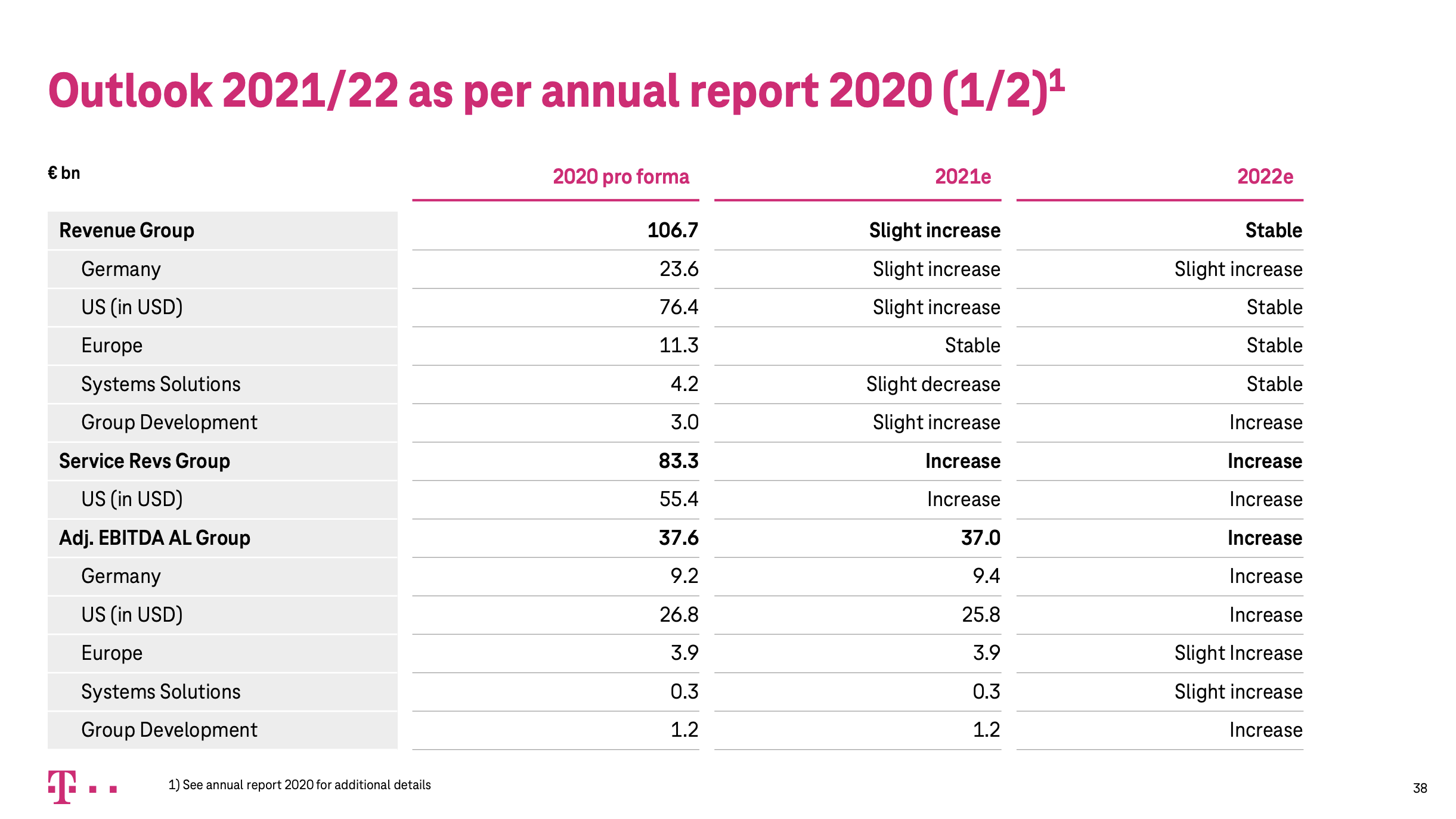

Die Telekom erwartet für sich selbst in nahezu allen Bereichen eher eine Stagnation oder maximal einen leichten Anstieg. Der Anstieg wird vor allem auf der Erlösseite (EBITDA) angepeilt.

So sehen die mittelfristigen Analystenerwartungen aus:

Das Umsatzwachstum pendelt sich bei +2% p.a. ein, das EBITDA-Wachstum bei +5% p.a. Das Nettoergebnis soll sogar um ca. 10 - 15% p.a. steigen und die Schulden leicht abgebaut werden.

Zusammenfassung

Die Telekom wird keinen großen Wachstumskurs einschlagen. Die größten Hoffnungen liegen allerdings in den USA. Dazu peilt die Telekom eine weitere Steigerung der operativen Gewinnmarge an. Durch die US-Beteiligung ist die Telekom sowohl in Europa, als auch in den USA stark vertreten.

SWOT-Analyse: Stärken, Schwächen, Chancen und Risiken analysiert

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken des Unternehmens zusammen.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Marktanteile im US-amerikanischen Markt gewinnen

Der US-Markt ist sehr kaufkräftig. Dort dominieren die alteingesessenen Unternehmen, die nun von T-Mobile US herausgefordert wird. Die Bewertung für die US-Telekom ist schon dem erwarteten Wachstum etwas vorausgeeilt, es ist aber durchaus möglich, dass es hier auf Sicht der nächsten Jahre eine Wachablösung gibt.

Die Deutsche Telekom profitiert durch den 43%-Anteil an T-Mobile US auch von dieser Entwicklung. Marktführer in Europa und Großaktionär am möglichen USA-Marktführer der Zukunft klingt nach einer spannenden Kombination.

Verlässlichkeit als USP der Zukunft?

Meine These ist: Telekommunikationsanbieter bleiben weitestgehend austauschbar. Je wichtiger das Internet, desto wichtiger wird aber auch (a) der durchgehende Zugang dazu und (b) in einer hohen Geschwindigkeit.

Die Standards sind höher als vor 10 Jahren. Vor 10 Jahren wäre jeder überglücklich über heutige Standards. Heute nervt es, wenn das Internet mal 20 Minuten ausfällt oder es keinen Handyempfang an der Autobahn gibt.

Neben dem privaten Erlebnis verlagert sich auch die geschäftliche Welt immer mehr ins Digitale. Auch durch Home Office wird guter Zugang zum Internet noch wichtiger. Jeder Ausfall kostet Geld.

Die Telekom positioniert sich nicht nur in Europa, sondern auch in den USA als Premium-Anbieter. Das zeigt auch der schnelle Fortschritt im 5G-Netz. Damit positioniert sich die Telekom in meinen Augen gut, um auch in Zukunft einer der präferierten Anbieter zu sein.

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Jetzt analysieren wir aber: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Konkurrenz in Schlagdistanz

Die größte Bedrohung für die Telekom die Konkurrenz. Nicht, weil sie etwas viel besser macht, sondern vor allem deshalb, da alle Anbieter ihren Job ähnlich gut machen.

Operative Fehlentscheidungen können schnell bestraft werden. Falsche Gebote bei Lizenzen, fehlgeleitete Investitionen oder öffentlichkeitswirksame Skandale können schnell bestraft werden.

Eintrittswahrscheinlichkeit: hoch | Auswirkung bei Eintritt: hoch

Aktienbewertung: Der faire Wert der Telekom Aktie

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Der faire Wert der Aktie

Für die Ermittlung des fairen Werts habe ich folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

#1 Umsatzwachstum

Niemand erwartet ein großes Wachstum bei der Telekom, weder sie selbst noch die Analysten. Wenn Wachstum entsteht, dann vor allem in den USA.

Ich gehe kurzfristig von +4% aus, was sich dann langfristig an +2% p.a. annähert und damit der Inflationsrate entspricht.

#2 Nettomarge

Die Nettomarge liegt heute bei 4%. Hier sieht die Telekom selbst, aber auch die Analysen, noch das größte Potenzial. Bis 2024 soll demnach die Nettomarge auf 7,5% steigen. Ich bin etwas vorsichtiger und nehme 6% an.

#3 Bewertungsniveau

Heute ist die Aktie mit einem KGV von 18 und einem erwarteten KGV von knapp 14 bewertet. Ich gehe davon aus, dass das KGV sich leicht unter dem jetzigen Niveau bei 16 einpendelt.

Meine Renditeerwartung

Ich erwarte basierend auf diesen Annahmen langfristig eine jährliche Rendite von 9%. Den größten Teil macht dabei die konstante Ausschüttung inkl. leichter Margensteigerung aus, während die Wertsteigerung eher niedrig ausfällt. Steuerliche Vorteile wurden hier nicht berücksichtigt.

Wie sehen die abschätzbaren Ränder nach oben und nach unten aus?

- Im pessimistischen Szenario: +1% p.a.

- Im optimistischen Szenario: +14 % p.a.

Sum-of-the-Parts Bewertung

Allein der 43%-Anteil an der T-Mobile USA ist aktuell ca. 58 Mrd. Euro wert. Die gesamte deutsche Telekom ist 90 Mrd. Euro wert. Bedeutet: Ohne den US-Anteil wird der Wert der restlichen Telekom aktuell mit 32 Mrd. Euro angesetzt.

Angesichts dessen, dass die USA stärker wächst als in Europa und die Umsätze etwa 60 (USA) zu 40 (Europa) verteilt sind, erscheint mir das Bewertungsniveau fair.

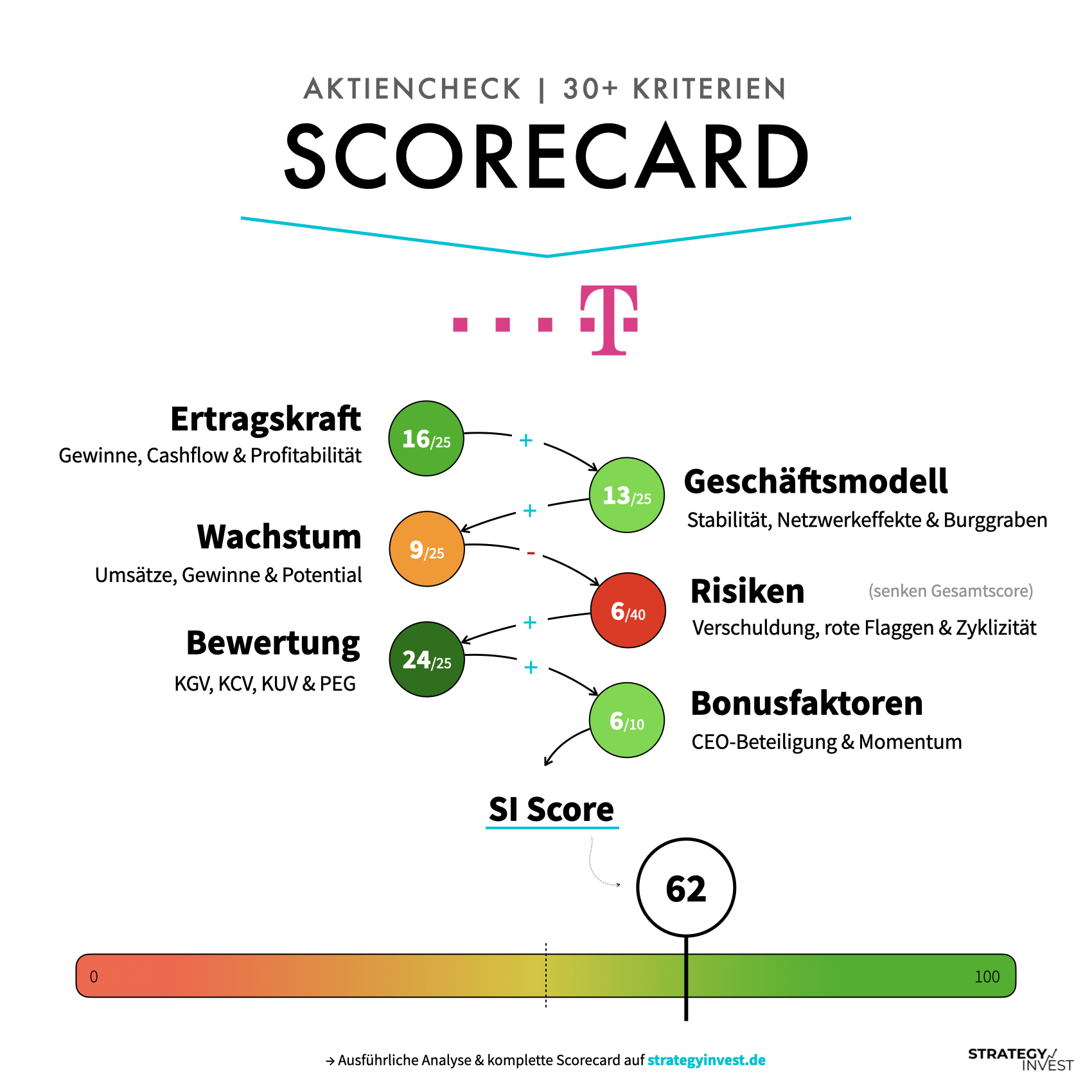

Die Scorecard

Mein Fazit inkl. Pro & Contra: Telekom Aktie jetzt kaufen?

Pro

Contra

Fazit

Die Telekom hat kein super spannendes Geschäftsmodell. Es ist eher langwierig, kapitalintensiv und hat geringe Margen.

Dafür ist es beständig, hat recht konstante Erträge und kontinuierliche Ausschüttungen für die Aktionäre, die bei der Telekom sogar für deutsche Aktionäre aktuell steuerfrei sind.

Unterm Strich halte ich die Telekom - speziell durch die signifikante Beteiligung an der US-Tochter - international für gut aufgestellt, um auch in der nächsten Welle des 5G-Standards mitzuhalten. Sowohl den Ansprüchen an Qualität, als auch einem hohen Sicherheitsanspruch kann die Telekom gerecht werden.

Unterm Strich eine eher langweilige Aktie, die durch das vergleichsweise günstige Bewertungsniveau aktuell durchaus einen Reiz bei überschaubarem Risiko hat.