Vielleicht sieht der Arztbesuch der Zukunft ganz anders aus. Musst du zwangsweise vor Ort sein oder reicht ein Video-Anruf? Kann vieles schon ohne Anruf durch deine übermittelten Gesundheitsdaten und darauf abgestimmte Fragen einer KI ermittelt werden oder zumindest Zeit vom Arzt sparen?

Das sind spannende Fragen, zu denen jeder persönliche Erfahrungen hat. Und es ist nur ein Bruchteil dessen, was Visionäre sich über die Zukunft des Gesundheitswesens ausmalen.

Ein Unternehmen in diesem Markt ist Teladoc Health. Es ist heute 11 Mrd. US-Dollar wert und wächst stark. Es ist eine Software-Plattform, die das Gesundheitswesen besser, effektiver und kostengünstiger machen soll.

Aber: Der Kurs ist seit der letzten Analyse ca. 60% gefallen. Das liegt zum einen in stark zurückgegangenen Bewertungsniveaus an der Börse, zum anderen am deutlich verlangsamten Wachstum bei Teladoc Health sowie einer womöglich zu teuren Akquisition. Allein 16 Mrd. Dollar Eigenkapital weist Teladoc heute aus.

Nicht nur die innovativen Ansätze machen diesen Bereich des Gesundheitswesens spannend, sondern auch die Umstände, dass die Gesellschaft der westlichen Industrienationen immer älter (und damit krankheitsanfälliger wird) und das Geschäftsmodell ziemlich ungehindert von wirtschaftlichen Krisen Nachfrage hat.

Der Unternehmer und Investor Marc Andreesen hat in seinem mittlerweile legendären Aufsatz "Why Software is Eating The World" von 2010 vieles von dem vorhergesagt, was wir bis heute gesehen haben. Eine seiner Thesen: In jedem Marktsegment wird ein Software-Unternehmen das wertvollste Unternehmen werden. Könnte Teladoc Health genau diese Position im Gesundheitswesen einnehmen?

Du siehst schon: Mehr als genug Gründe, dass wir uns die Aktie genauer anschauen und herausfinden, ob sich eine Investition aktuell lohnen könnte. Unter anderem erfährst du in dieser Analyse:

- Überblick: Was hinter Teladoc Health steckt und wie die Aktie analysiert werden sollte

- Wie steht das Unternehmen wirtschaftlich aktuell da, wie wird Geld verdient und was sind die wichtigsten Mechanismen des Geschäftsmodells?

- Blick in die Zukunft: Wie stark ist der Burggraben zur Konkurrenz, welche Trends zeichnen sich im Markt ab und wie sieht die eigene Strategie aus?

- Stärken, Schwächen, Chancen & Risiken eingeschätzt und gegenübergestellt

- Abschließende Bewertung inkl. Scorecard und konkreter Renditeerwartung: Ist die Aktie aktuell kaufenswert? Für wen ist die Aktie interessant?

More...

Überblick: Das steckt hinter Teladoc Health

Das Unternehmen

Teladoc Health (hier auch als "TH" abgekürzt) wurde 2002 gegründet und ist im Bereich Telemedizin und virtuelles Gesundheitswesen in mittlerweile über 130+ Ländern unterwegs. Dabei ist Teladoc Health vor allem ein Software-Unternehmen und das größte Unternehmen in diesem Markt in den USA.

Produkt & Geschäftsmodell

Teledoc Health sieht vor allem vier Ineffizienzen im aktuellen Gesundheitssystem (vor allem auf die USA bezogen), die die eigenen Chancen des Geschäftsmodells sind:

- Patienten haben zu wenig Zugang zu hochqualitativer, kosteneffektiver Gesundheitsvorsorge

- Angestellte und Gesundheitspläne haben zu wenig effektive Lösungen, um Kosten zu senken und Zugang für Leute, die es brauchen, zu liefern

- Gesundheitssysteme bieten heute keine effektiven Lösungen am Angebot- und Nachfrage-Lücken zu managen, die bspw. durch Demographie, Burn Out, örtliche Situationen (hier denke ich bspw. an die ländliche Ärzteversorgung in Deutschland) und die alternde Baby-Boomer Generation entstehen

- Anbieter der Gesundheitsversorgung (Ärzte, Krankenhäuser, Berater,...) haben zu wenig Flexibilität um ihre Produktivität zu steigern

Die Mission:

At Teladoc Health, we are transforming how people access healthcare around the world. We are creating a new kind of healthcare experience—one with greater convenience, outcomes, and value.

Teladoc Health bietet deshalb Telemedizin, medizinische Beratung, künstliche Intelligenzen und Analytics. Was heißt das konkret?

Über das Telefon, Video-Kommunikationssoftware oder mobile Apps kann medizinische Beratung abgewickelt werden, ohne den Arzt persönlich sehen zu müssen.

Ein Kunde kann sich also jederzeit einloggen und wird mit einem zertifizierten Mediziner bzw. Arzt in wenigen Minuten verbunden. Vorher wird abgefragt, um was für ein Problem es sich handelt, damit der passende Experte gefunden werden kann. Dort können dann weitere Schritte eingeleitet werden, bspw. ein persönlicher Besuch, das Verschreiben von Medikamenten oder anderen Tipps.

2014 hat TH angegeben, dass 1% der Beratungen in die Notaufnahme geschickt wurden und 6% zu einem Arzt oder in ein Krankenhaus. 2019 hat TH, dass 92% der Fälle nach dem ersten virtuellen Besuch gelöst werden konnten.

Teladoc Health stellt also letztendlich eine Plattform, für die es zwei Zielgruppen braucht: Ärzte und Patienten.

Die Vorteile aus Patientensicht:

- Zeitersparnis, da nicht jedes Mal zum Arzt gefahren werden muss

- keine Infektionsgefahr beim Arzt, bspw. im Wartezimmer

- Zugriff auf Spezialisten, die weit weg wohnen, statt auf Allgemeinärzte

- geringere Hürde, sich eine fachliche Meinung einzuholen

TH hat einige Statistiken zu positiven Effekten parat und spricht von einem "dramatischen Einfluss": 35% weniger benötigte Besuche, 18% weniger Vorfälle des Muskel-Knochen-Systems, 40% hätten ohne Teladoc Health eine Behandlung gesucht und die gesamten Kosten waren um 28% niedriger.

Aktienkurs

Der Aktienkurs hat sich seit 2017 gut entwickelt, ist zuletzt stark korrigiert.

Was ist seit der letzten Analyse passiert?

Der Kurs ist um ca. 60% gefallen. Damit liegt der Kurs tatsächlich auf dem Niveau von Ende 2018. Das liegt zum einen in stark zurückgegangenen Bewertungsniveaus an der Börse, zum anderen am deutlich verlangsamten Wachstum bei Teladoc Health.

Chance

Teladoc Health ist als Software-Unternehmen im Gesundheitswesen in einem spannenden, riesigen und zukunftssicheren Markt unterwegs. Mit einem Börsenwert von ca. 30 Mrd. US-Dollar ist Teladoc zwar im Vergleich zu den heutigen Erlösen teuer, hat aber im Vergleich zum Markt noch viel Potenzial.

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet.

Die Eckdaten

- Land: USA

- Branche: Telemedizin & virtuelle Gesundheitsbranche

- Marktkapitalisierung: 11 Mrd. USD

- Umsatz: 1,9 Mrd. USD

- Ergebnis: -0,8 Mrd. USD

- Free Cashflow: -0,1 Mrd. USD

Bewertung

- KUV: 6

- KBV: 0,7

- KGV: -

- KGVe: -

- KCV: 200

Qualität & Wachstum

- Bruttomarge: 68%

- Nettomarge: -20%

- Umsatzwachstum (letzte 3 Jahre): 69% p.a.

Schauen wir uns nun an, was hinter diesen Zahlen steckt.

Business Breakdown: Geschäftsmodell analysiert

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht.

Die Daten und Grafiken stammen aus dem aktuellsten Quartalsbericht (Q3 2021) und den Folien vom Investor Day 2022.

Unternehmensentwicklung

Der Umsatz ist seit 2018 um 69% pro Jahr gestiegen, über 40% ist das Wachstum organisch (also nicht durch Zukäufe erzielt). Alle wesentlichen Kennzahlen sind über die letzten Jahre gestiegen.

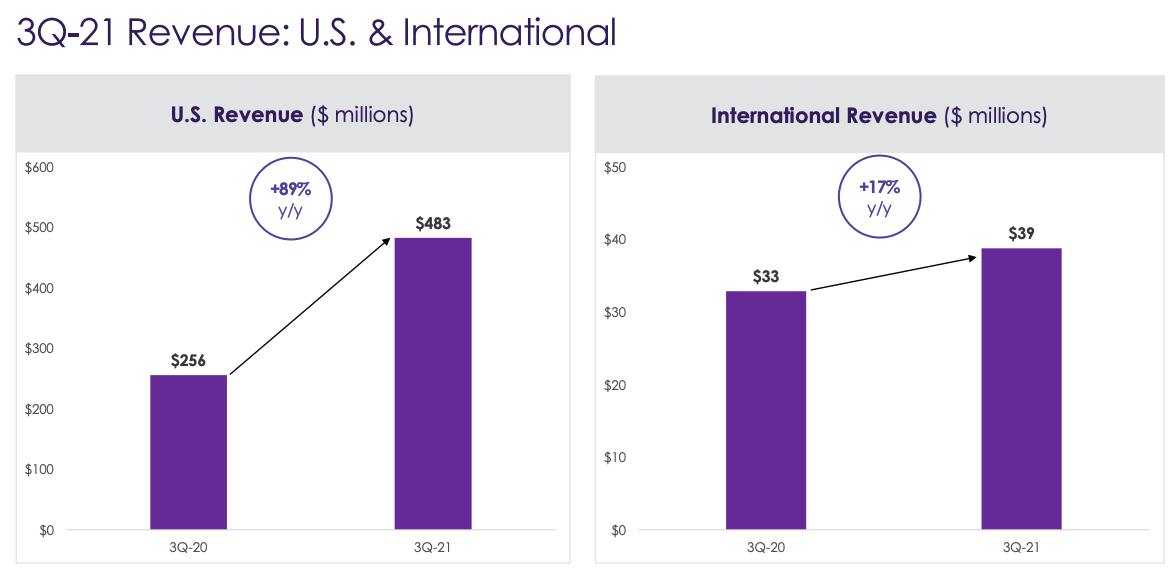

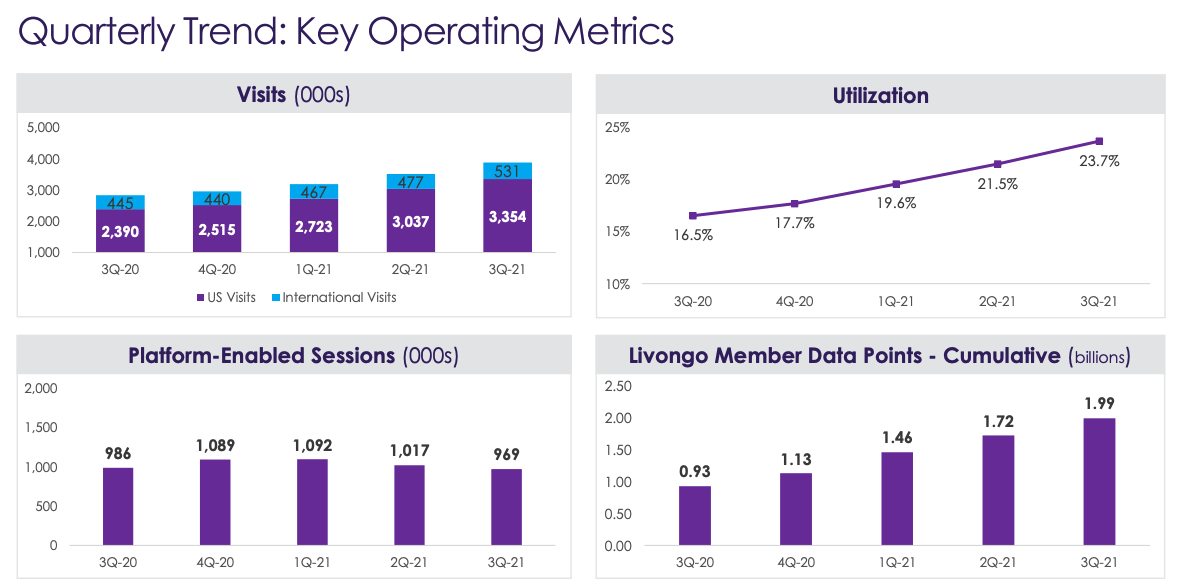

Der Umsatz ist zuletzt YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More um 81% gestiegen. Das adj.Bei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More EBITDA um 71%. Die Besuchszahlen sind um 37% gestiegen.

Umsatzzusammensetzung

Der Umsatz stammt vor allem aus "Access Fees", also pauschalen Gebühren für die Plattformnutzung. Diese sind auch am stärksten gewachsen. Der kleinere Teil, 12%, stammt aus "Visit Fees", also Gebühren pro Besuch.

Der Umsatz stammt zu ca. 90% aus den USA, der Rest international. Aber auch das Wachstum ist in den USA stärker, es deutet sich also keine große internationale Expansion an.

KPIs

Die Zahl der Besuche ist über die letzten Quartale kontinuierlich gestiegen. Auch andere Metriken zeigen in eine wachsende Richtung.

Nicht zufriedenstellend sehen allerdings die "Platform-Enabled Sessions" aus, also über die Plattform gestartete Besuche. Diese sind leicht unter dem Niveau von vor einem Jahr.

Profitabilität

Die Bruttomarge bewegt sich recht konstant bei etwa 67 bis 68%. Die adj.Bei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More EBITDA-Marge liegt ebenso konstant bei 13 bis 14%, zuletzt minimal rückläufig.

Was positiv ist: Der operative Cashflow in den ersten neun Monaten 2021 liegt bei etwas über 100 Mio. Dollar. Das sind ca. 5 - 10%.

Investitionen

Die Forschungs- und Entwicklungsausgaben liegen über die letzten 12 Monate bei 18%, was als durchschnittlich anzusehen ist.

Kundenzufriedenheit

Zuletzt wurde Teladoc Health bei der Kundenzufriedenheit in der J.D. Power U.S. Telehealth Satisfaction Study zum zweiten Mal in Folge auf Platz 1 gewählt.

Wie verdient das Unternehmen Geld?

Teladoc Health hat mittlerweile viele Unternehmen in dem Markt aufgekauft, u.a. BetterHelp (2015), Best Doctors (2017) und Advance Medical (2018). Die größte Akquisition fand im August 2020 statt, in welcher die Akquisition von Livongo Health für 18,5 Mrd. US-Dollar bekannt gegeben wurde.

Nun fällt auf: Teladoc und das akquirierte Livongo Health sind heute zusammen 11 Mrd. USD wert.

Immerhin hat Teladoc auch mit eigenen Aktien bezahlt, die damals deutlich höher standen als heute, die Akquisition aus heutiger Sicht also günstiger machte. Auch strategisch scheint so ein Deal Sinn zu machen, der Preis trotzdem hoch.

Heute hat Teladoc Health über 50 Mio. zahlende Mitglieder (vor allem in den USA), Partnerschaften mit 40% der Fortune 500 Unternehmen und ein Netzwerk aus über 55.000 Ärzten.

Teledoc Health hat Verträge mit Klienten, bspw. Krankenversicherungen oder Arbeitgebern, über die sie wiederum in Kontakt mit den potenziellen Patienten treten. Die Verträge von TH sind üblicherweise jährliche oder monatliche Abrechnungsmodelle, wir haben also wiederkehrende Umsätze. Diese machen aktuell 84% aus. Darüber hinaus gibt es auch das Modell individueller Beratungen gegen Gebühren, was 16% des Umsatzes ausmacht.

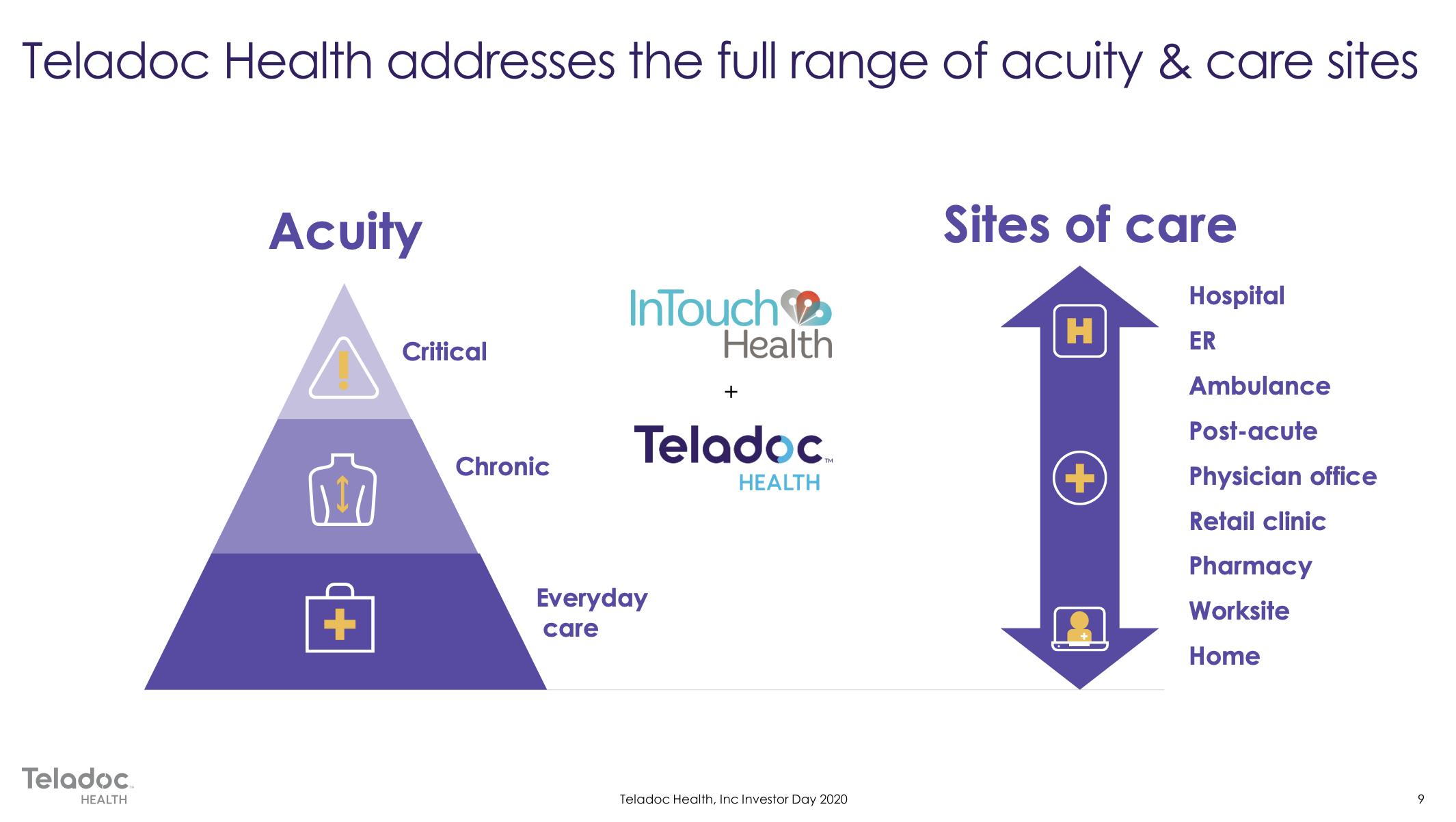

Teladoc Health adressiert unterschiedliche Situationen, Anforderungen und unterschiedlich akute Level der Betreuung:

Dazu zeigt die folgende Grafik, wie groß das Feld ist und wie Teladoc Health dieses mit den Jahren immer weiter erobert hat (u.a. auch durch die darauf platzierten Zukäufe):

Zusammenfassung

Teladoc Health bietet virtuelle Beratung und Gesundheitsvorsorge an, die effektiver, schneller und besser als das bisherige System sein soll. Der Großteil der Umsätze ist wiederkehrend und kommt aus den USA. Durch Skaleneffekte, Netzwerkeffekte und Daten bietet Größe hier einen entscheidenden Vorteil im Markt.

Zukunft: Burggraben, Strategie & Wachstumsperspektiven

Bevor wir gleich in die SWOT-Analyse gehen, schauen wir in die Zukunft. Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Deep Dive: Mechanismen des Geschäftsmodells

Software & Plattform

Teladoc Health entwickelt in erster Linie eine Software. Diese Software ist eine Plattform, die Ärzte / Mediziner mit Patienten verbindet und bestmöglich dafür ausstattet.

Der Vorteil an Plattformen und Software: Die Gewinnmargen sind vergleichsweise hoch. Sobald eine Plattform eine kritische Masse erreicht, wird sie außerdem für alle Teilnehmer der Plattform wertvoller: Die sogenannten Netzwerkeffekte.

Je mehr Patienten auf der Plattform sind, desto mehr Ärzte werden dort sein - und umgekehrt. Beide Zielgruppen profitieren davon, wenn die andere wächst. Dazu kommen Vorteile durch zusätzliche Daten, die für bessere medizinische Ergebnisse genutzt werden können.

Künstliche Intelligenz

Teladoc Health nutzt künstliche Intelligenzen. Diese werden immer besser darin, anhand von den richtigen Fragen und im Optimalfall auch Gesundheitsdaten, die in einer Datenbank sicher gespeichert werden oder bspw. durch etwas wie Smartwatches übertragen werden könnten, mögliche Risiken zu erkennen. Nicht umsonst sind auch Apples Initiativen im Gesundheitsmarkt so groß. Sogar in der Erkennung von Krebs gibt es mittlerweile künstliche Intelligenzen, die diesen besser erkennen als erfahrene Experten.

Je mehr Daten so eine künstliche Intelligenz bekommt, desto besser werden die Antworten. Auch dann, wenn sie mit Input gefüttert wird (Daten und Antworten des Patienten), aber auch mit dem Output (welche Diagnose war es letztendlich?). Dadurch kann eine KI weiter dazu lernen und immer genauer werden.

Dadurch können wichtige Standardfragen schon beantwortet werden, bevor der Arzt alles durchgehen muss. Der Arzt kann eine Tendenz der KI sehen oder möglicherweise sehen, welcher seiner Kollegen am öftesten mit so einem Krankheitsbild zu tun hatte und diesen fragen - oder der Patient wird direkt dem Arzt zugewiesen, der dafür nach der KI am besten geeignet ist.

Das alles hat regulatorische Hürden, sind aber enorm spannende und gesellschaftlich mehrwertbringende Möglichkeiten. Sie können außerdem dazu führen, dass es hier einen großen Gewinner geben wird, da der Marktführer durch mehr Daten einen Burggraben aufbauen könnte.

Marktgröße

Intuitiv ist klar, dass der Markt in der Gesundheitsbranche ziemlich groß ist. Jeder Mensch auf der Welt gehört zur potenziellen Zielgruppe und gibt einen signifikanten Anteil des Einkommens kontinuierlich für Gesundheit aus.

Teladoc hat in den USA 56 Mio. Mitglieder. Weitere 73 Mio. sind Klienten (Kunden oder Angestellte) bei Unternehmen, die bereits Teladoc-Partner sind. Außerdem gibt's dann noch die restlichen 190 Mio. Einwohner, die ebenfalls zur Zielgruppe gehören. Gemessen an der Bevölkerung in Industrienationen, die 1,1 Mrd. Menschen beträgt, macht Teladoc Health bisher ca. 1 Prozent aus. Dazu kommen perspektivisch noch Schwellen- und Entwicklungsländer mit insgesamt 6,2 Mrd. Menschen.

Der Markt ist also global, wie erwartet, riesig. In den USA selbst ist der Markt auch noch groß, aber auch schon signifikant von Teladoc besetzt.

Konkurrenz

Der größte Konkurrent ist vermutlich das Telemedizinunternehmen American Well. Es wurde 2006 gegründet, ist erst seit Ende 2020 an der Börse und erzielt heute einen Umsatz von 0,23 Mrd. US-Dollar. Es ist weder im Ergebnis noch im Cashflow profitabel. Es ist mit einem KUV von 28 außerdem nochmal ca. 40% teurer bewertet als Teledoc Health. Das Umsatzwachstum liegt etwa gleich auf.

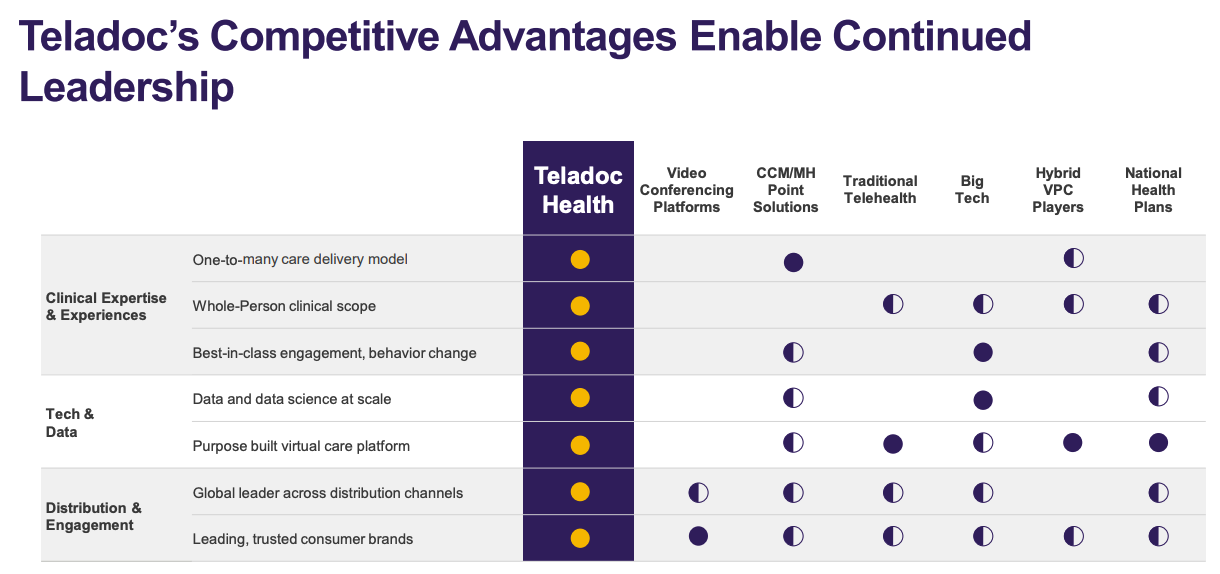

Auf den ersten Blick sieht Teladoc Health also attraktiver aus: Größer (was zu einem Burggraben führen kann), profitabel und günstiger bewertet.

Außerdem vergleicht Teladoc sich selbst mit den größten Konkurrenten:

Strategie & Ziele

TH will langfristig an vier Hebeln schrauben, um dieses dauerhaft hohe Wachstum zu erzielen:

- mehr Mitglieder

- mehr Produkte

- höhere Nutzung

- mehr Zahlungsmodelle

Indem jeder dieser Faktoren verbessert wird, soll dieses Wachstum erzielt werden.

Geschäftsmodell-Bewertung

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Die Umsätze sind weitestgehend wiederkehrend. Durch Krankheit gibt es (leider) natürlich wiederkehrende Nachfrage. Kunden sind vermutlich exklusiv bei Teladoc Health, die Lock-In Effekte sind abseits der Vertragsbindung aber nicht zu stark.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Netzwerkeffekte gibt es stark zwischen Kunden und Ärzten. Je mehr Ärzte, desto besser für Nutzer und umgekehrt. Aber: Wenn man einen passenden Arzt findet, ist es nicht wichtig, dass es noch 50 weitere geben würde. Daher gibt es definitiv Netzwerkeffekte, die aber nicht unendlich steigen.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger?

Sind stark vorhanden. Durch Größe kann man in einem stark regulierten Markt bestehen, genug Vertrauen aufbauen und die passende Plattform dafür entwickeln.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Teladoc Health hat eigene Technologie, ich halte sie aber nicht für stark differenzierend gegenüber (potenziellen) Wettbewerbern.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Die Marke ist nach meiner Einschätzung okay, aber nicht entscheidend.

Geschäftsmodell-Bewertung: 18 / 25

Zusammenfassung

Im Fokus steht weiterhin Wachstum. Das wird erzielt durch weitere Mitglieder, höhere Nutzung, weitere Zahlungsmodelle und mehr Produktlösungen. Der Markt ist riesig, die Konkurrenz überschaubar. Langfristig peilt Teladoc Health ein hohes Wachstum an und den kontinuierlichen Ausbau der Gewinnmargen.

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Beginnen wir mit den Stärken. Was zeichnet das Unternehmen aktuell aus?

Krisensicheres Nachfrage

So ärgerlich es ist: Menschen werden immer krank - unabhängig von der wirtschaftlichen Lage. Das sorgt dafür, dass die Nachfrage ziemlich gleichbleibend sein wird.

Hohes Umsatzpotenzial

Der Markt im Gesundheitswesen ist riesig. Er wächst mit der Bevölkerung und auch mit dem Altern der Bevölkerung, da dies zu mehr Krankheit führt.

Wiederkehrende Umsätze

Die Verträge von TH sind üblicherweise jährliche oder monatliche Abrechnungsmodelle. Darüber hinaus gibt es Gebühren für individuelle Beratungen. Dadurch hat TH aber einen signifikanten Anteil (84%) an regelmäßig einkalkulierbaren Umsätzen.

Große Kunden

Die Kunden von TH sind vor allem Krankenversicherungen und große Arbeitgeber. TH muss also nicht hunderttausende einzelne Patienten gewinnen, sondern "nur" größere Organisationen, die wiederum den Zugang zu Patienten schaffen.

Rule of 40 übertroffen

TH hat aktuell ca. 7% Free-Cashflow-Marge (bzw. im letzten Quartal 12%) und ein Umsatzwachstum von 65%. Das sind in Summe 72, was deutlich über der Rule of 40 liegt und zeigt, dass TH enorm effizient wächst.

Gute Bruttomarge

Die Bruttomarge ist mit knapp 70% gut. Sie ist nicht überragend für ein Software-Unternehmen, aber trotzdem hoch und gerade im Vergleich mit anderen Nicht-Software-Unternehmen enorm stark. Genau wie andere Software-Unternehmen (bspw. Adobe oder Salesforce) mit so hohen Bruttomargen ihre hohe Nettoprofitabilität schon unter Beweis gestellt haben, kann es auch auf lange Sicht bei Teladoc Health aussehen.

KBV < 1

Teladoc Health hat 18 Mrd. Dollar in der Bilanz, davon 16 Mrd. Dollar Eigenkapital. Der Börsenwert liegt bei 11 Mrd. Das heißt, theoretisch könnte man Teladoc Health auflösen und verkaufen und würde 5 Mrd. Dollar Gewinn machen.

Aber: 14,6 Mrd. Dollar entfällt allein auf den Goodwill, also auf bei Übernahmen anderer Unternehmen gezahlte Mehrkosten. Diese können auch schnell abgeschrieben werden, falls sich Erwartungen nicht erfüllen.

Trotzdem ist die Bilanz unterm Strich positiv zu sehen.

Schwächen

Wo Licht ist, ist meist auch Schatten. Schauen wir auf die Schwachstellen des Unternehmens.

Global unterschiedliche Gesundheitssysteme

Das US-amerikanische Gesundheitswesen ist anders als in Deutschland und nochmal anders in anderen Länder. Einige haben eine gesetzliche Krankenversicherungspflicht, andere nicht. Es gibt unterschiedlichen Umgang mit gesetzlichen und privat versicherten Patienten. Unterschiedliche Leistungen werden unterschiedlich abgerechnet. Es gibt unterschiedliche Aufzeichnungspflichten.

Letztendlich sind sicherlich viele Probleme davon lösbar. Aber es zeigt eben: Anders als bspw. die E-Commerce Software Shopify oder der Audio-Streaming Anbieter Spotify, die ziemlich einfach weltweit ihre Software ausrollen können, muss TH genau schauen und verstehen, wie ein Markt funktioniert und sich mit oftmals eher behäbigen staatlichen Institutionen oder Versicherungen auseinandersetzen.

Teure Übernahme von Livongo

Die Akquisition scheint mir sinnvoll, mit 18 Mrd. US-Dollar aber auch recht teuer - und teurer, als das aktuelle Unternehmen insgesamt wert ist.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Alternde Bevölkerung in Industrienationen

Gerade die Bevölkerung in den Industrienation wird im Durchschnitt immer älter, da weniger Geburten nachkommen. Im Alter nehmen gesundheitliche Probleme zu. Ergo: Höhere Nachfrage nach Gesundheitsleistungen.

Allgemein steigt die Lebenserwartung in vielen Ländern. Auch das trägt dazu bei, dass Krankheiten zunehmen. Denn glücklicherweise sterben Menschen heute nicht so früh wie im Mittelalter, sobald sie einmal krank werden, sondern können behandelt werden. Was für eine Gesellschaft gut ist, bringt natürlich aber höhere Kosten mit sich. Das macht das Gesundheitssystem in Zukunft wahrscheinlich noch wichtiger als heute.

Internationale Expansion

Der Großteil der Umsätze kommt aus den USA. Teladoc ist aber schon in über 130+ Ländern ansässig und möchte auch dort Fuß fassen.

Das ist nicht ganz so einfach: Es gibt ganz unterschiedliche regulatorische Hürden bei der Beratung, aber auch beim Datenschutz, wenn Daten auf US-Servern gespeichert werden. Auch die unterschiedlichen Gesundheitssysteme sind eher nachteilig.

Die internationale Expansion ist also in jedem Fall eine große Wachstumschance. Sie kann aber auch ein Risiko werden, falls die Hürden zu groß werden oder sich durch regulatorische Hürden dort lokale Anbieter durchsetzen können.

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Jetzt analysieren wir aber: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Regulatorische Hürden

Künstliche Intelligenz in der Beratung? Kein persönliches Gespräch? Neue Abrechnungsmodelle?

Die Ideen von TH können - und werden ziemlich sicher - vielerorts auf Widerstände stoßen. Sie müssen vor allem Politiker und Versicherungen überzeugen, die wiederum nicht dafür bekannt sind, gern Risiken eingehen zu wollen oder besonders schnell in der Umsetzung neuer Ideen sind.

Das kann bei dem Wachstum, das auch in der Aktie eingepreist ist, immer wieder Sand im Getriebe darstellen, was die Entwicklung verlangsamt.

Integration der aufgekauften Unternehmen

TH hat zuletzt viele Unternehmen aufgekauft. Das bringt operative Hürden mit sich, die schon viele andere Unternehmen hatten. Neue Mitarbeiter müssen ongeboardet werden, die Ziele angepasst, die Führungsteams integriert usw. Diese Wachstumsschmerzen müssen bewältigt werden und dürften nicht zu Lasten der Produkte gehen, was die Tür für Konkurrenten offnen würde.

Aktienbewertung: Der faire Wert der Aktie

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Finanzielle Ziele

Für das letzte Quartal '21 hat TH zuletzt in Aussicht gestellt (jeweils YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More):

- Umsatzwachstum: 40 bis 42%

- US Paid Members: +1 bis +3%

- Besuchsanzahl: +32% bis +39%

Auf Jahressicht soll damit für 2021 knapp über 2 Mrd. US-Dollar Umsatz zu Buche stehen.

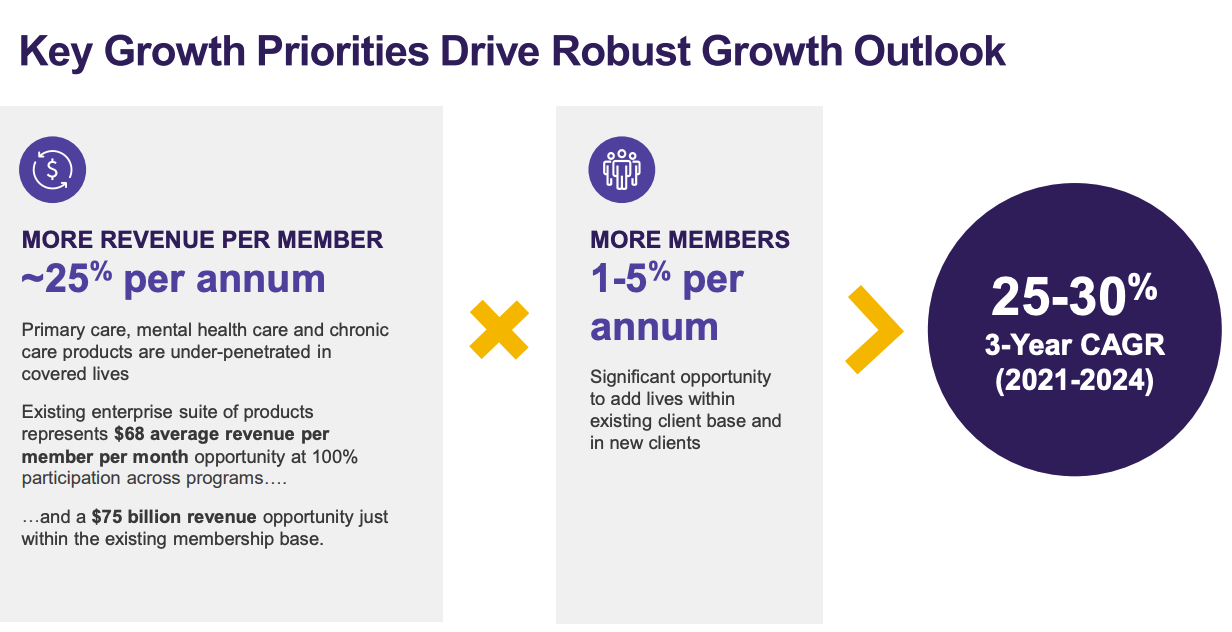

Bis 2024 möchte TH um 25 bis 30% pro Jahr wachsen. Das Wachstum soll aus 25% Wachstum beim Durchschnittsumsatz je Nutzer entstehen und nur zu 1 - 5% pro Jahr aus Neukunden.

Für 2022 peilt TH einen Umsatz von 2,6 Mrd. US-Dollar an, was 30% Wachstum entspricht. Bis 2024 möchte TH bei 4 Mrd. USD liegen.

Abseits des Wachstums soll auch die Profitabilität zulegen. Noch 2020 wollte TH 2 -3 Prozentpunkte jährliche Verbesserung bei der EBITDA-Marge erzielen, heute wird noch halb so viel (1 - 1,5 Prozentpunkte) in Aussicht gestellt.

Der faire Wert der Aktie

Für die Ermittlung des fairen Werts habe ich folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Verwässerung

Innerhalb der letzten zwei Jahre hat sich die Menge ausstehender Aktien bei Teladoc mehr als verdoppelt. Das heißt: Aktionäre wurden stark verwässert.

Der Grund dafür ist vor allem die Akquisition von Livongo. Hier wurde zum Großteil mit eigenen Aktien bezahlt. Aktionäre haben also weniger Anteil, dafür an einem größeren Unternehmen.

Davor war die Zahl der umlaufenden Aktien recht stabil, weshalb ich nicht mehr von größeren Verwässerungen in Zukunft ausgehe.

Umsatzwachstum

Teladoc Health hat zuletzt ein jährliches Umsatzwachstum von ca. 69% bzw. 40% organisches Wachstum hingelegt. Analysten erwarten im Durchschnitt +45% für 2022, Teladoc Health selbst stellt 30% in Aussicht. Ich nehme daher kurzfristig 25% an, um aufgrund des negativen Trends etwas vorsichtiger zu kalkulieren.

Ich nehme an, dass das Umsatzwachstum auch langfristig (> 10 Jahre) relativ hoch bleiben kann (da der Markt sehr groß ist und Teladoc Healths Umsatz noch vergleichsweise klein). Auch hier bin ich aber mit 11% langfristigem Wachstum etwas vorsichtiger.

Teladoc will bis 2024 einen Jahresumsatz von 4 Mrd. Dollar erzielen, in meiner Kalkulation liegt der Umsatz dann eher bei 3 Mrd. Dollar.

Nettomarge

Die hohe Bruttomarge von knapp 70% ermöglicht langfristig auch ein hohes Netto-Gewinnpotenzial. Die adj.Bei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More EBITDA-Marge liegt heute bei 13%, soll jährlich um 1 bis 1,5 Prozentpunkte steigen. Der Free Cashflow liegt dazu schon heute über dem Ergebnis. Womöglich können aber regulatorische Maßnahmen die Marge stärker drücken als bei anderen Software-Unternehmen. Ich gehe im Mittel von 13% Nettomarge aus, die langfristig erzielt werden kann.

Bewertungsniveau

Ein KGV kennen wir noch nicht. Sollten die anderen Annahmen aber so eintreten, haben wir ein solide wachsendes, profitables Unternehmen, das in einem soliden und dauerhaft existierenden Markt vorhanden ist. Daher gehe ich auch langfristig von einer Bewertung über dem Durchschnittsmarkt aus und halte ein KGV von 23 für realistisch.

Meine Renditeerwartung in drei Szenarien

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: TDOC.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Diese Spanne zeigt: Das Risiko ist hoch, da viele Szenarien denkbar sind, wie sich die fundamentalen Kennzahlen entwickeln können. Ich kann mir eine höhere, aber auch eine niedrigere Nettomarge vorstellen und mögliche Regulierungen sind Faktoren, die das Wachstum bremsen können - oder auch nicht. Insgesamt ist das Bild in meinen Augen aber trotz des letzten Absturzes der Aktie positiv.

Die Scorecard

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Gut 🙂

Mein Fazit inkl. Pro & Contra: Teladoc Health Aktie jetzt kaufen?

Pro

Contra

Fazit

Teladoc Health ist eine langfristige Zukunftswette. Sie geht mit einer großen Chance, aber auch höheren Risiken einher.

Was mich optimistisch stimmt: Der Markt ist groß, das Geschäftsmodell stark und ich sehe kein Unternehmen, das in dem Bereich aktuell besser positioniert ist als Teladoc Health. Dazu ist das Geschäftsmodell auch langfristig attraktiv, da es durch eine alternde Bevölkerung und Digitalisierung überdurchschnittlich stark wachsen sollte und zudem nicht oder kaum von wirtschaftlichen Krisen abhängig ist.

Skeptisch sehe ich die Internationalisierung, einige rückläufige Metriken und die zuletzt eher leicht heruntergeschraubten Prognosen, gerade beim Neukundenwachstum.

Aber: Die Bewertung ist auch recht günstig mit einem KUV von 5 bis 6 und einem Kursniveau, das dem von 2018 entspricht. In meiner Renditekalkulation bin ich deutlich vorsichtiger als Teladoc selbst (25% weniger Umsatz in 2024 als versprochen), komme aber trotzdem auf eine gute Renditeerwartung.

Die Aktie ist nicht risikolos, dadurch sehe ich aber geringes Abwärtsrisiko und mittleres bis hohes Aufwärtsrisiko, unterm Strich also ein gutes Chance-Risiko-Verhältnis.