In Zeiten hoher Inflation sind Unternehmen mit Preissetzungsmacht stark - und dazu gehören gerade solche, die starke Marken haben. Eine davon, die an der Börse wenig beachtet wird, ist Sonos.

Sonos bietet Audio-Systeme, die sich dadurch auszeichnen, dass diese besonders gut miteinander integriert und vernetzt sind, digital per App oder Sprachsteuerung steuerbar.

Einige spannende Punkte zur Aktie:

Verknüpfung von Hardware & Software: Sonos bietet Hardware an, die direkt vernetzt und smart geplant wird. Dazu gibt's Apps, Software und Sprachassistenten.

Kooperationen: Seit 2017 ist Amazons Sprachassistenz Alexa integriert, 2019 und 2021 kamen eigene Lautsprecher mit IKEA auf den Markt. 2021 wurde die erste Automobil-Partnerschaft mit Audio angekündigt.

Wiederkehrende Umsätze: Sonos ist kein Lautsprecher, den man einmal kauft. Es ist ein stetig erweiterbares Audio-System, das immer wieder zu Käufen von Bestandskunden führt. Dieses "Flywheel" möchte Sonos ausspielen.

Konkurrenz durch GAFA inkl. Rechtsstreit: Die großen Tech-Unternehmen integrieren sich mit Sonos, bieten aber auch eigene Hardware. Mit Google wird ein Rechtsstreit um Patente ausgefochten. Kann das gut gehen?

Akquisitionsziel: Mit einem Börsenwert von knapp 2 Mrd. Dollar können einige Unternehmen sich Sonos leisten. Würden Unternehmen wie Apple, Alphabet oder Spotify hier zuschlagen?

Finden wir also heraus, ob sich eine Investition in die Sonos-Aktie aktuell lohnen könnte. Die Analyse beruht u.a. auf folgenden Quellen & Einschätzungen:

Viel Spaß!

More...

Überblick, Entwicklung & Zahlencheck

Unternehmen & Produkt

Es gibt einige alteingesessene Audio-Unternehmen. Sonos wurde tatsächlich erst 2002 in den USA gegründet. CEO ist heute Patrick Spence, der die Position von Gründer John MacFarlane übernommen hat.

Sonos bietet Audio-Systeme, vor allem Lautsprecher, an. Das Besondere: Alle Lautsprecher sind als smarte Lautsprecher geplant. Sie sind miteinander vernetzt, per App oder per Sprachbefehl steuerbar und können miteinander integriert werden. So kann man nach und nach weitere Lautsprecher dazu kaufen und in das bestehende System integrieren.

Neben unterschiedlichen eigenen Lautsprechern gibt es Zusatzprodukte für bessere Konnektivität und Produkte, die mit Partnern entwickelt werden. Dazu gehören Lautsprecher, die von IKEA verkauft werden und Audiosysteme für Audi, u.a. den Q4 e-tron.

Im Geschäftsjahr 2021 kamen 80% aus den eigenen Lautsprechern, 15% aus den "Sonos system products" und 5% aus den Partnerprodukten.

Aktienkurs

Sonos ist 2018 zu einem Kurs von 15 Dollar je Aktie an die Börse gegangen. Seitdem gab es ein Auf und Ab, heute steht die Aktie minimal über Ausgabekurs.

Zahlencheck

Sonos hat über die letzten zwölf Monate einen Umsatz von 1,8 Mrd. Dollar erzielt und ist dabei profitabel. Schauen wir genauer auf die jüngsten Zahlen aus Q3 '22.

Der Umsatz ist währungsbereinigt um 2% gewachsen. Im Vorjahr lag das währungsbereinigte Wachstum bei 45%, im Jahr 2020 bei -3%. Die Wachstumsraten schwanken also stark.

Die Gründe für das zuletzt geringe Wachstum:

- Geringere Nachfrage ab Juni, vermutlich durch die Rezession und mehr Ausgaben der Konsumenten für Reisen & Dienstleistungen

- Lieferengpässe, sodass einige Produkte nicht hergestellt werden konnten

- Nachteilige Währungseffekte durch Aufwertung des US-Dollars

Im Earnings Call gefragt, ob wirklich nur Makro-Effekte und keine operativen Fehlentscheidungen dafür verantwortlich sind, sagt CEO Spence: Sie beobachten eng den Marktanteil, welcher stabil oder leicht gestiegen ist. Auch die Bewertungen der Produkte sind weiter sehr positiv. Entsprechend sieht er die Gründe auf der Makroebene.

Auf zwei Jahre gemittelt liegt das normale Umsatzwachstum bei ~22% pro Jahr. Das sollte die Corona-Effekte etwas ausgleichen. Über 3 Jahre liegt die Wachstumsrate bei ~15% pro Jahr.

Sowohl in Q3 '21 als auch '22 konnte ein deutlich positives AdjustedBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More EBITDA von über 10% Marge erzielt werden. Aufgrund der Adjustierung sollten wir es nicht übergewichten, ist aber ein positives Zeichen.

Profitabilität

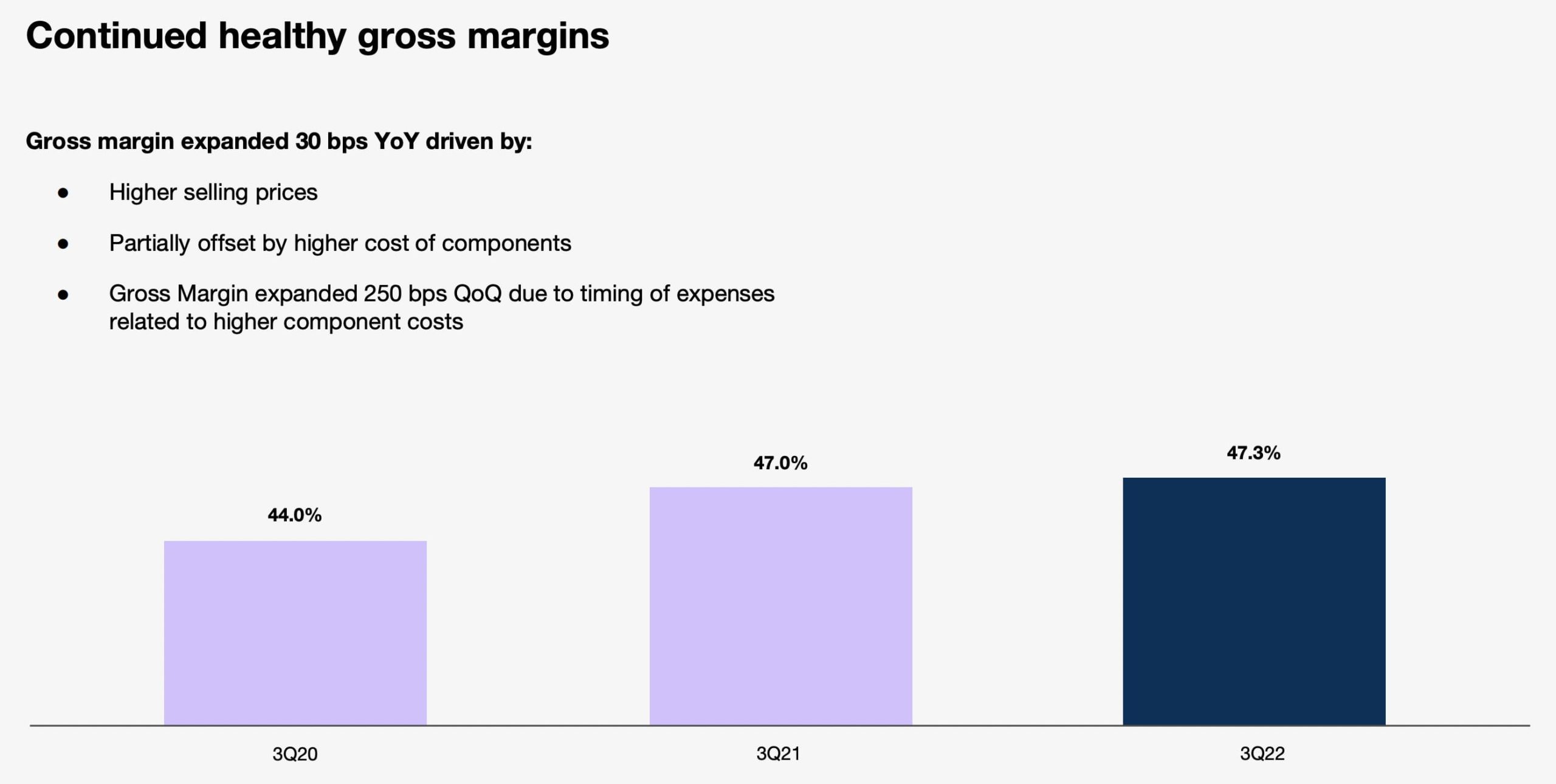

Die Bruttomarge zeigt einen erfreulich steigenden Trend: Von 44% auf 47% und nun auf 47,3%. Das konnte Sonos durch höhere Verkaufspreise realisieren, es gibt aber auch Timingeffekte von Kosten und Einnahmen, sodass wir den Effekt nicht überbewerten sollten.

Schauen wir genauer auf die Entwicklung der Profitabilität anhand von Bruttomarge, operativer Marge und Nettomarge:

- 2018: 43% / -1% / -1%

- 2019: 42% / 0% / 0%

- 2020: 43% / -2% / -2%

- 2021: 47% / 9% / 9%

- TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More: 47% / 8% / 7%

2021 war Sonos erstmals wirklich profitabel, davor bewegten sich die Margen um 0%. Entsprechend wird spannend zu beobachten sein, wie sich die Marge nun entwickeln.

Sonos hat im letzten Quartal auch für 43 Mio. Dollar eigene Aktien zurückgekauft, was Teil ist eines im letzten Jahr aufgelegten Aktienrückkaufprogramms in Höhe von 150 Mio. Dollar, von denen 33 Mio. Dollar (~1,5% des Börsenwerts) noch ausstehen.

Investitionen

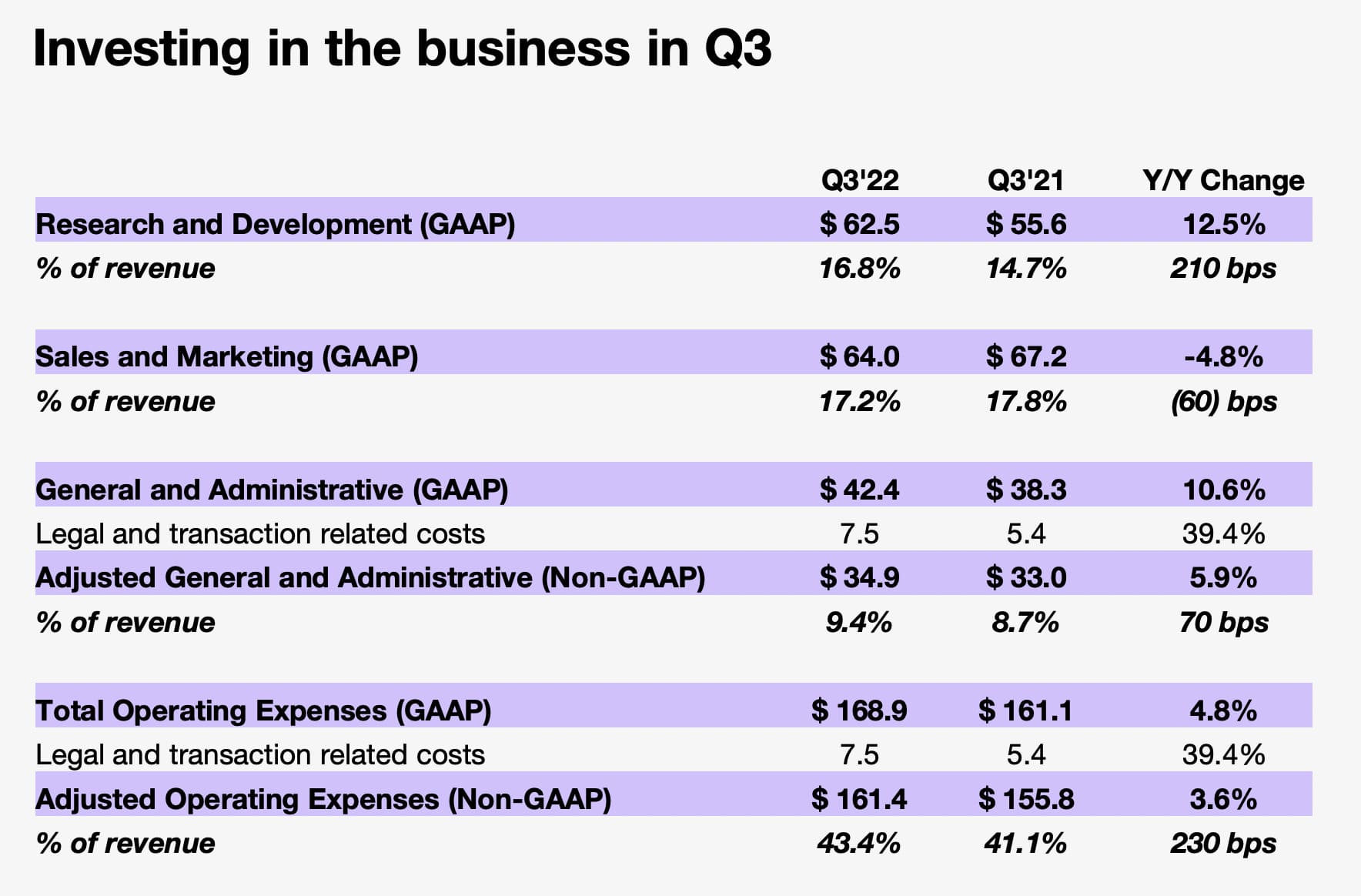

Wohin fließt das Geld, das nach Abzug der "cost of goods sold" übrig bleibt?

Mit 17% wird ein guter und wachsender Anteil in Forschung & Entwicklung investiert. Die Sales & Marketing Ausgaben liegen ebenfalls bei konstanten 17%.

Factsheet

Factsheet

Sofern nicht anders angegeben in jeweiliger Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). 3J = 3-Jahres-Durchschnitt. 'e' = erwartet. 'YoY' = im Jahresvergleich.

Die Eckdaten

- Land: USA

- Branche: Audiosysteme

- Marktkapitalisierung: 2 Mrd. USD

- Umsatz: 1,8 Mrd. USD

- Ergebnis: 0,12 Mrd. USD

- Free Cashflow: 0,05 Mrd. USD

Bewertung

- KUV: 1,2

- KGV: 18

- KGVe: 45

- KCV: 26

Qualität & Wachstum

Geschäftsmodell, Burggraben & Strategie

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht. Außerdem: Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Mechanismen des Geschäftsmodells

Sonos sieht vier komparative Vorteile, die das Wachstum langfristig befeuern sollen:

- Das "Sonos Flywheel": Wachstum entsteht durch neue Haushalte, die erstmals Produkte kaufen, aber auch durch Nachkäufe von bestehenden Haushalten. Ich finde den Begriff "Flywheel" hier etwas irreführend, da er für mich eher sich selbst verstärkende Effekte beschreibt, was ich darin weniger sehe. Nichts desto trotz hat Sonos hier Bestandskundenwachstum, im Geschäftsbericht '21 wird angegeben, dass ein Haushalt durchschnittlich drei Sonos Produkte besitzt. 46% der Produktkäufe kamen von bestehenden Nutzern.

- Sortimentserweiterung: Jährlich sollen zwei neue Produkte gelauncht werden.

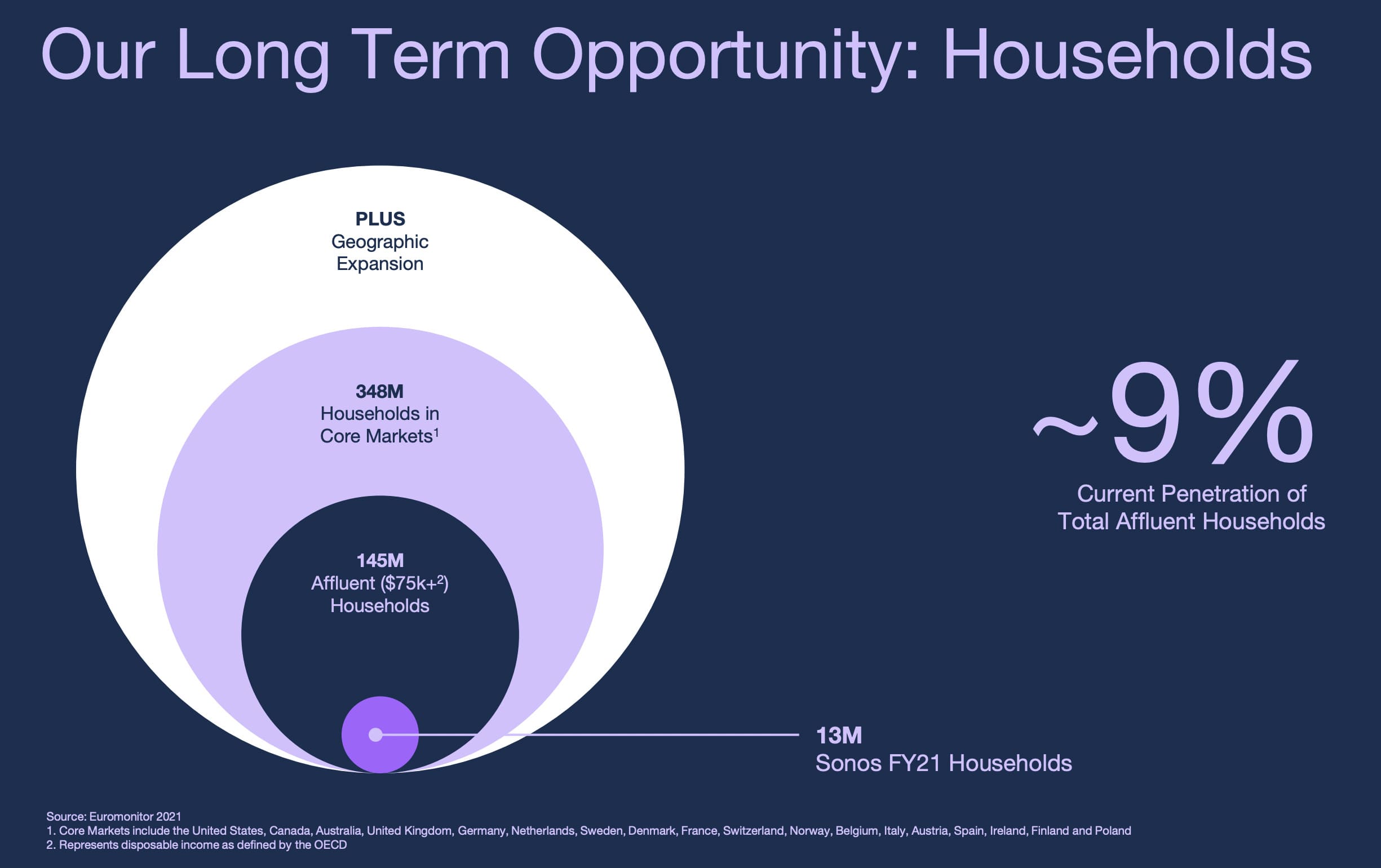

- Großer, wachsender Markt: Bisher hat Sonos nur 2% des Audio-Marktes und 9% in den Haushalten der Kernmärkte.

- Langfristige Rückenwinde: Audio- und Videokonsum wächst, Remote Work wird weiter etabliert und damit Home Audio wichtiger.

Marktgröße

Sonos zählt 348 Mio. Haushalte in den Kernmärkten, das sind vor allem amerikanische und europäische Industrienationen. In diesen konzentrieren sie sich auf wohlhabende Haushalte (> 75.000 Dollar verfügbares Jahreseinkommen). In dieser Gruppe ist Sonos in 9% der Haushalte vertreten.

Der Markt kann erweitert werden, indem a) auch die anderen Haushalte und b) weitere internationale Märkte in Angriff genommen werden.

Eine andere Betrachtung: Der Markt für Premium Home Audio liegt weltweit bei 22 Mrd. Dollar, wovon Sonos Umsatz von 1,7 Mrd. Dollar ~8% beträgt. Gemessen am gesamten Home Audio Markt liegt der Marktanteil bei 2%.

Auch hier deutet Sonos spannende Erweiterungen an: Es könnte Audioprodukte anbieten, die nicht für Zuhause gemacht sind (bspw. Kopfhörer, Autos,...) oder sogar Audio-Content (Streaming, Hörbücher etc.).

Noch ist das aber Zukunftsmusik. Wir können festhalten: Es bestehen einige Ausbaustufen. Sonos ist in den Kernmärkten und Kernzielgruppen bereits relevant mit 5 - 10% Marktanteil, kann aber auch dort noch zulegen.

Marktanalyse & Konkurrenz

Lautsprecher sind kein revolutionäres Produkt. Es erlebt eher Innovation, indem es in ein smartes Zuhause eingegliedert und vernetzt wird. Das bietet allerdings nicht nur Sonos.

Neue Konkurrenten sind die Tech-Riesen. Amazon bietet den Echo Dot, Apple den Homepod und Google den Google Nest. Auffällig ist, dass diese Unternehmen eher kleinere Lautsprecher anbieten, die nicht auf bestimmte Frequenzen spezialisiert sind. Es sind außerdem die Unternehmen, die eigene Sprachassistenten entwickeln und integrieren.

Es ist nicht auszuschließen, dass eines dieser Unternehmen den Audio-Markt noch stärker angreift. Bisher sieht es aber eher danach aus, als seien sie auf ihre Sprachassistenten fokussiert und nicht auf eine besondere Audio-Erfahrung.

Gegen Google führt Sonos sogar einen Rechtsstreit. Dabei geht es um ein Patent von Sonos zur Steuerung mehrerer Lautsprecher in unterschiedlichen Räumen, das Google verletzt haben soll. Der erste Teil davon wurde nun zugunsten von Sonos entschieden, in einem anderen Patent hat Google laut Earnings Call Q3 '22 gegen Sonos gewonnen.

Direkte Audio-Konkurrenten

Im Audio-Segment gibt es einige direkte Konkurrenten von Sonos: Harman Kardon, Bose, Teufel, JBL, Bang & Olufsen und weitere.

Bose liegt bei ~3 Mrd. Dollar Umsatz, hat allerdings noch mehr Segmente als Sonos. Harman Kardon und JBL gehören zu Harman International Industries, welche als Gruppe ~9 Mrd. Dollar Umsatz erzielt hat, 2016 von Samsung aufgekauft wurde.

Teufel ist vor allem in Deutschland bekannt, da es hier gegründet wurde. Der Umsatz lag zuletzt bei knapp 200 Mio. Euro und damit vergleichsweise gering.

Bang & Olufsen ist wie Sonos börsennotiert, der Kurs hat über die letzten Jahre stark gelitten und liegt 85% unter dem 2018er-Niveau. Das dänische Unternehmen erzielte zuletzt ~400 Mio. Euro Umsatz und konnte in 2021 um 12% zulegen, was eher unter den Konkurrenten lag. Das Unternehmen ist mit etwa 220 Mio. Euro und einem KUV von 0,55 bewertet.

Als Indikator für Kundenzufriedenheit kann Amazon dienen. Die Sonos-Produkte liegen hier fast durchweg bei 4,5 von 5 Sternen, das erreichen allerdings auch viele Konkurrenzprodukte.

Strategie & Chancen

Im Geschäftsbericht '21 nennt Sonos fünf Wachstumsstrategien:

- Neue, innovative Produkte, auch in neuen Kategorien, auf den Markt bringen

- Direct-to-Consumer, vor allem über die eigene Webseite, verkaufen

- Partner-Ökosystem (bspw. mit Streamingservices, Sprachassistenten) ausbauen, um die eigene Plattform zu weitern

- Markenbekanntheit steigern

- In neue internationale Märkte expandieren

Im Earnings Call darauf angesprochen, ob aufgrund des gestiegenen Dollars international die Preise erhöht werden sollen, zeigt sich CEO Spence vorsichtig: Die Preise wurden erst im September erhöht, es müsse zur langfristigen Strategie passen. Das könnte auch bedeuten, dass die Inflation kurzfristig nicht von Sonos weitergeben wird und die Zahlen drückt.

Frage: "[...] can you talk about your ability to adjust prices outside the U.S. for

the strong dollar?" Antwort von CEO: "[...] But obviously also took price increases last September. And so it's something that will really want to make sure is the right long-term decision for the business as we contemplate something like that."

Akquisitionen

Sonos hat im April '22 bekannt gegeben, das niederländische Unternehmen "Mayht Holding BV" für 100 Mio Dollar zu kaufen. Mayht entwickelt Lautsprecher-Bestandteile, mit denen trotz kleinerer und leichterer Bauweise die gleiche Qualität erzielt werden soll.

Kurz davor hat Sonos das Audio-Startup T2 Software gekauft, welches an der Integration der neuen Bluetooth-Technologie arbeitet. Damit verdichten sich die Gerüchte, dass Sonos auch Kopfhörer auf den Markt bringen wird.

Der VP Global Marketing & Communications Pete Pedersen hat zeitgleich Anfang 2022 auf LinkedIn nach einer Marketingagentur für "eines der ambitioniertesten Projekte der eigenen Geschichte". Auch ist konkret davon die Rede, eine neue Kategorie für eine etablierte Marke zu schaffen:

Sonos is looking to partner with a thoughtful, creative, and innovative integrated marketing firm for one of the most ambitious projects in our history. That’s all we can say right now, but if it sounds exciting and your agency is up for the challenge, we’d like to get to know you better. [...]- Launching a new brand/product/service in an established category

- Creating a new category for an established brand

- Targeting a new audience/consumer segment

Auch eine eigene Sprachsteuerung hat Sonos vor kurzem gelauncht:

Now taking requests. Enjoy a new kind of voice control exclusively for Sonos. pic.twitter.com/a7E9Tos4Yy

— Sonos (@Sonos) June 1, 2022

Wird Sonos aufgekauft?

Auf der anderen Seite könnte auch Sonos ein Ziel einer Akquisition sein. Wer würde dafür in Frage kommen?

Es gibt einige Unternehmen, die ein Interesse am Audio-Markt haben und sich Sonos bei einem Börsenwert von knapp 2 Mrd. Dollar und einem Enterprise Value von 1,5 Mrd. Dollar leisten können:

- Amazon: Bietet eigene Lautsprecher an, will die Sprachassistenz Alexa weiter verbreiten. Genug Kapital. Hat schon oft Unternehmen gekauft.

- Apple: Bietet eigene Lautsprecher an, will die Sprachassistenz Siri weiter verbreiten und das Apple-Ökosystem ausbauen. Genug Kapital, aber sehr vorsichtig bei Akquisitionen.

- Alphabet: Bietet eigene Lautsprecher an, will die eigene Sprachassistenz weiter verbreiten und das Google-Ökosystem ausbauen. Genug Kapital.

- Microsoft: Ist im Audio-Markt noch kaum vertreten, könnte Sonos aber als Einstieg in den Markt nutzen. Microsoft hat sich schon für einige Unternehmen außerhalb des Kerns interessiert, eine Verknüpfung mit der Gaming-Hardware (Xbox) wäre denkbar. Aber: Unwahrscheinlicher als die anderen Big Tech Unternehmen.

- Spotify: Spotify ist führend im Audio-Streaming, bietet aber - anders als die Big Tech Konkurrenten - keine eigene Hardware an. Sonos könnte hier gelegen kommen. Spotify hat zuletzt im Podcast-Bereich aktiv dazugekauft.

Bei all diesen Unternehmen scheint es Synergien zu geben. Einerseits würde sich durch Sonos also ein funktionierendes Geschäft, andererseits mögliche Synergieeffekte dazu gekauft werden.

Meine Bewertung des Geschäftsmodells

Ein starkes Geschäftsmodell ermöglicht Wachstum, einen Burggraben und damit Differenzierbarkeit von der Konkurrenz, höhere Gewinnmargen und Preismacht.

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Sonos hat kein klassisches Abo-Modell. Der Lock-In Effekt entsteht aber, sobald das erste Sonos-Gerät gekauft wurde, da nur weitere Sonos-Speaker dann nahtlos integrierbar sind.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Keine.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

Skalierung hilft Sonos. Hardware besteht vor allem aus hohen variablen Kosten (v.a. Materialpreise), Software vor allem aus Fixkosten. Auch wenn mehr Geräte verkauft werden sollten die Software-Entwicklungskosten nicht im gleichen Maße mit ansteigen.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Sowohl die Hardware als auch die Software sind eigene Technologie und, nach meiner persönlichen Erfahrung, meinem Umfeld und Kundenbewertungen, ziemlich gut. Gerade in der Vernetzung mehrerer Lautsprecher ist Sonos stark. Aber: In keinem Bereich ist Sonos uneinholbar vorne oder hat eine einzigartige Technologie, die Konkurrenten nicht kennen.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Die Marke ist stark, positiv besetzt und hat ein Premium-Image. Entsprechend können höhere Preise verlangt werden.

Geschäftsmodell-Bewertung: 14 / 25

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung & Investment-These

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

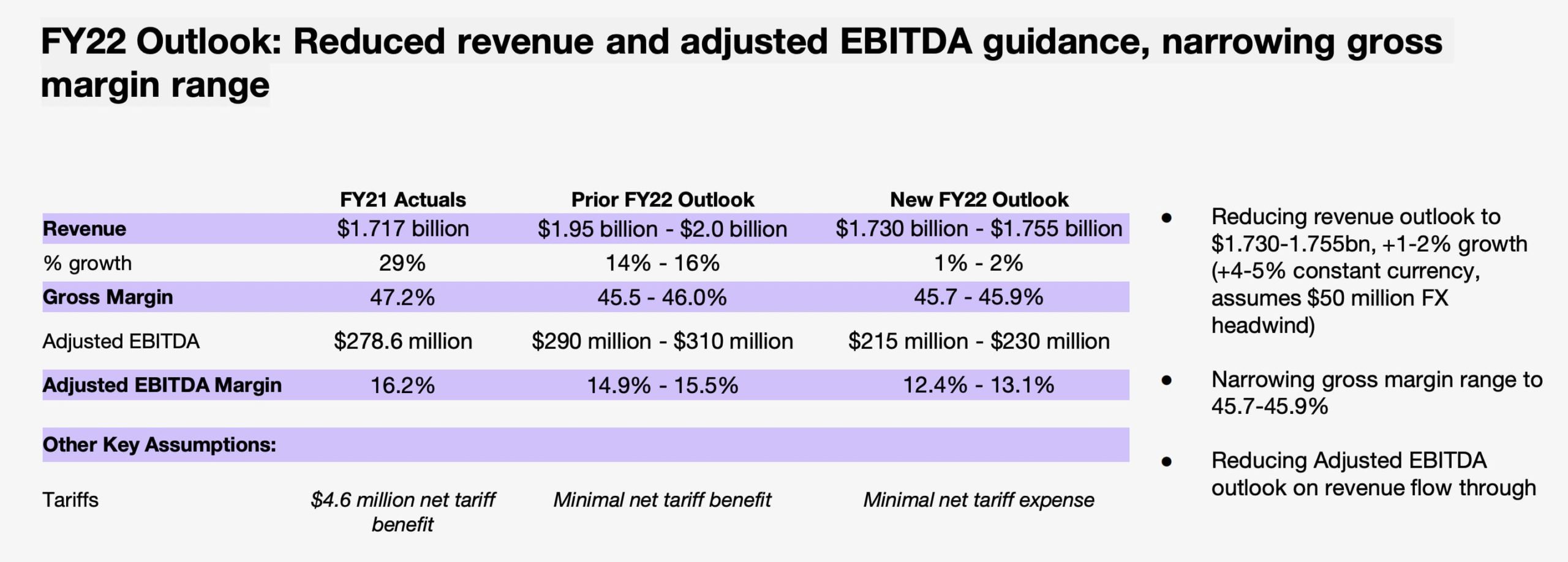

Finanzielle Ziele

Der Ausblick für 2022 wurde im letzten Quartal deutlich gekürzt. Statt einem Plus von 14 - 16% soll es nur noch 1 - 2% (währungsbereinigt 4 - 5%) wachsen. Die Bruttomarge soll niedriger als im Vorjahr sein, was allerdings vorher auch schon als Ausblick gegeben wurde.

Auch die AdjustedBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More EBITDA-Marge wurde nach unten korrigiert: Von 16% in 2021 sollen es nun 12,4 - 13,1% werden.

Sonos kommuniziert auch langfristige Ziele. Diese sollten bis 2024 erreicht werden, was Sonos allerdings aufgrund der aktuellen Ereignisse nach hinten verschoben hat.

Sonos möchte irgendwann nach 2024 einen Umsatz von 2,5 Mrd. Dollar bei 45 - 47% Bruttomarge und 15 - 18% AdjustedBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More EBITDA-Marge erzielen. Das wirkt auf Basis der letzten Zahlen nicht utopisch: Die Margen wurden 2021 schon erreicht. Wenn das Umsatzziel bis 2025 erreicht werden soll, wären es 13% Wachstum pro Jahr. Bis 2026 wären es ~10% Wachstum pro Jahr.

Im Earnings Call wurde dazu von der abgehenden CFO gesagt:

As Patrick discussed, nothing has changed regarding our conviction in the long term growth potential of Sonos. We continue to believe that Sonos can achieve $2.5 billion of revenue, 45-47% gross margins and 15-18% AdjustedBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More EBITDA margins but because of the changes in the macroeconomic environment, it will take us longer than previously anticipated to deliver these targets. When we have more certainty on these factors we will provide a further update on timing.

Renditeerwartung & fairer Wert

Berechnen wir nun die zu erwartende Rendite. Kann ich diese hellsehen? Nein (alle Versuche sind bisher zumindest gescheitert). Ich kann aber das Chance-Risiko-Verhältnis auf Basis der Analyse abschätzen und in Zahlen gießen, die sich gut interpretieren lassen.

Dafür kalkuliere ich drei Szenarien: Ein pessimistisches, ein optimistisches und das Szenario, das ich im Mittel erwarte. Ausreißer nach unten und oben sind naturgemäß auch immer möglich.

worst case

pessimistisch

erwartet

optimistisch

best case

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich im mittleren Szenario folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: ~15% über die letzten Jahre, 2% währungsbereinigt im Vorjahresvergleich (mit starkem Vergleichsquartal)

- Sonos' Prognose: Erst 14 - 16%, nun 1 - 2% (währungsbereinigt 4 - 5%)

- Analystenerwartung: Für das kommende Geschäftsjahr 2023 erwarten Analysen -1% Umsatz, also quasi eine Stagnation.

- Meine kurzfristige Annahme: Ich gehe kurzfristig von 4% Wachstum aus, eher 0 - 2% jetzt, aber hohe einstellige Wachstumsraten in zwei bis vier Jahren.

- Meine langfristige Annahme: 7% pro Jahr. Smarte Audiosysteme und Sonos haben einen geringeren Marktanteil, der schrittweise ausgebaut werden kann. Auch Segment- und Produkterweiterungen liefern noch Spielraum.

Das Wachstum zieht also in meinen Augen etwas an, nachdem es zurzeit durch Pandemie, Rezession und Inflation gehemmt ist.

Nettomarge

Die AdjustedBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More EBITDA-Marge soll bei 15 - 18% liegen, die Bruttomarge bei 45 - 47%. Die Nettomarge in 2021, dem mit Abstand profitabelsten Jahr, lag bei 9%, gleich auf mit der operativen Marge. Ich gehe langfristig von 9% Nettomarge aus.

Dieser Gewinn sollte dann zu signifkanten Teilen, wie schon in 2021, an Aktionäre (bspw. per Dividende) zurückgeführt werden.

Bewertungsniveau

Heute ist die Aktie mit einem KGV von 18 und einem KGVe von 45 bewertet. Es ist also ein deutlicher Gewinnrückgang eingepreist. Langfristig sollte Sonos etwa auf dem Marktniveau liegen, weshalb ich ein KGV von 16 annehme.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: SONO.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Scorecard

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Gut 🙂

Pro, Contra & Fazit: Aktie jetzt kaufen?

Pro

Contra

Mein Fazit

Sonos gefällt mir als Unternehmen auf vielen Ebenen. Beliebtes Produkt, starke und hochwertige Marke, ein zeitloser (nicht-disruptiver) und schrittweise wachsender Markt.

Die Renditeerwartung ist okay, obwohl die Annahmen für mich durchaus konservativ erscheinen. Sollten sich einige Erfolge einstellen - wieder erstarkende Wachstumsrate, Etablierung in neuen Kategorien oder Aufkauf durch größeres Unternehmen - sind sicherlich attraktive Renditen im zweistelligen Prozentbereich möglich.

Ich persönlich halte die Aktie im Auge, investiere Stand heute allerdings noch nicht. Sollte sich die Aktie weiter vergünstigen oder die Wachstumsraten wieder erhöhen, könnte die Aktie aber durchaus interessant werden.