Hinter Sixt steckt im Kern eine Autovermietung. Mittlerweile möchte Sixt aber viel mehr als das sein: Eine übergreifende Mobilitätsplattform. Es geht nicht um Autovermietung, sondern dem Kunden das richtige Auto im richtigen Moment und Modell zur Verfügung zu stellen.

Mit dieser Vision öffnet Sixt einen riesigen Markt, in dem auch die großen Tech-Aktien aus den USA mitspielen. Ob das Familienunternehmen Sixt aus Pullach am Isertal gegen das Silicon Valley eine Chance hat, werden wir herausfinden.

- 👨👩👦👦 Familienunternehmen: Sixt ist in mehreren Generationen familiengeführt. Damit ist das Management langfristig orientiert und nicht an kurzfristigen Kursanstiegen. Dazu kommt eine klare Vision und Strategie, wie sich Sixt entwickeln soll.

- 📈 Starke fundamentale Entwicklung: Sixt hat vor der Pandemie Wachstumsraten zwischen 8 und 20% pro Jahr erzielt, was über dem Markt lag, genau wie die Gewinnmargen. Der Pandemie-Einbruch ist längst überwunden und neue Rekordhochs im Blick.

- 💰 Niedrigere Bewertung: ... und trotzdem sieht die Bewertung heute nicht teuer aus. Man steht wieder 40% unter Allzeithoch, das KGV liegt bei 13.

- 📱 Strategischer Wandel: Die Mobilität ist im Umbruch und Sixt möchte diese mitgestalten. Es will mehr sein als nur eine Autovermietung, sondern eine Plattform der Mobilität.

Mehr als genug Gründe also, dass wir uns die Aktie genauer anschauen und herausfinden, ob sich eine Investition aktuell lohnen könnte. Ist die Sixt Aktie überbewertet? Oder sollte man jetzt Sixt Aktien kaufen? Diesen Fragen versuchen wir uns zu nähern.

Dabei erfährst du, wie das Geschäftsmodell funktioniert und wie gut es ist, woraus der Burggraben besteht, wie die aktuelle Strategie aussieht, wie die Chancen von dieser sind, gegen wen sich das Unternehmen behaupten muss und ob die Aktie heute attraktiv bewertet ist oder nicht. Viel Spaß!

More...

Überblick & Entwicklung

Das Unternehmen

Das Familienunternehmen Sixt wurde 1912 von Martin Sixt gegründet. Seit 1986 leitet Erich Sixt als CEO das Unternehmen. Außerdem sind Alexander Sixt und Konstantin Sixt seit Mitte 2021 die Co-Vorsitzenden und bereiten sich auf die Unternehmensnachfolge vor.

Einen Teil der Vision verdeutlicht eine Aussage von Erich Sixt:

We don‘t want to be the largest mobility player on the planet, but the most profitable one, thereby creating above average returns for our stakeholders.

Aktienkurs

Sixt war eine der ersten Analysen auf StrategyInvest und eine der ersten Aktien, die ich im Depot gekauft habe. Heute steht die Sixt-Aktie fast doppelt so hoch. Die Coronapandemie war schwierig, trotzdem scheint Sixt sie enorm erfolgreich gemeistert zu haben.

Im Januar 2022 habe ich Sixt zuletzt analysiert. Damals fand ich die Aktie leicht zu teuer - die Renditeerwartung lag langfristig nur bei 5,9% pro Jahr - und tatsächlich markiert das ziemlich genau den bisherigen Höchstpunkt der Aktie. Seitdem ist der Kurs ca. 40% gefallen.

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet, 'YoY' = im Jahresvergleich.

Die Eckdaten

- Land: Deutschland

- Branche: Autovermietung & Mobilität

- Marktkapitalisierung: 3,9 Mrd. EUR (gewichtetes Mittel aus Stamm- und Vorzugsaktie)

- Enterprise Value: ca. 8 Mrd. EUR, allerdings dadurch so hoch, dass die Autoflotte größtenteils finanziert und geleast wird

- Umsatz: 3,5 Mrd. EUR

- Operatives Ergebnis: 0,4 Mrd. EUR

- Ergebnis: 0,33 Mrd. EUR

- Free Cashflow: -0,65 Mrd. EUR

Bewertung

- KUV: 1,1

- KGV: 12

- KCV: -

Qualität & Wachstum

- Eigenkapitalquote: 35%

- Bruttomarge: 79% (langfristiger Durchschnitt eher 73%)

- Nettomarge: 9% (langfristiger Durchschnitt eher 8%)

- Umsatzwachstum bis 2019 (Vor-Pandemie): ca. 13% p.a.

Schauen wir uns nun an, was hinter diesen Zahlen steckt.

Geschäftsmodell & Burggraben

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht.

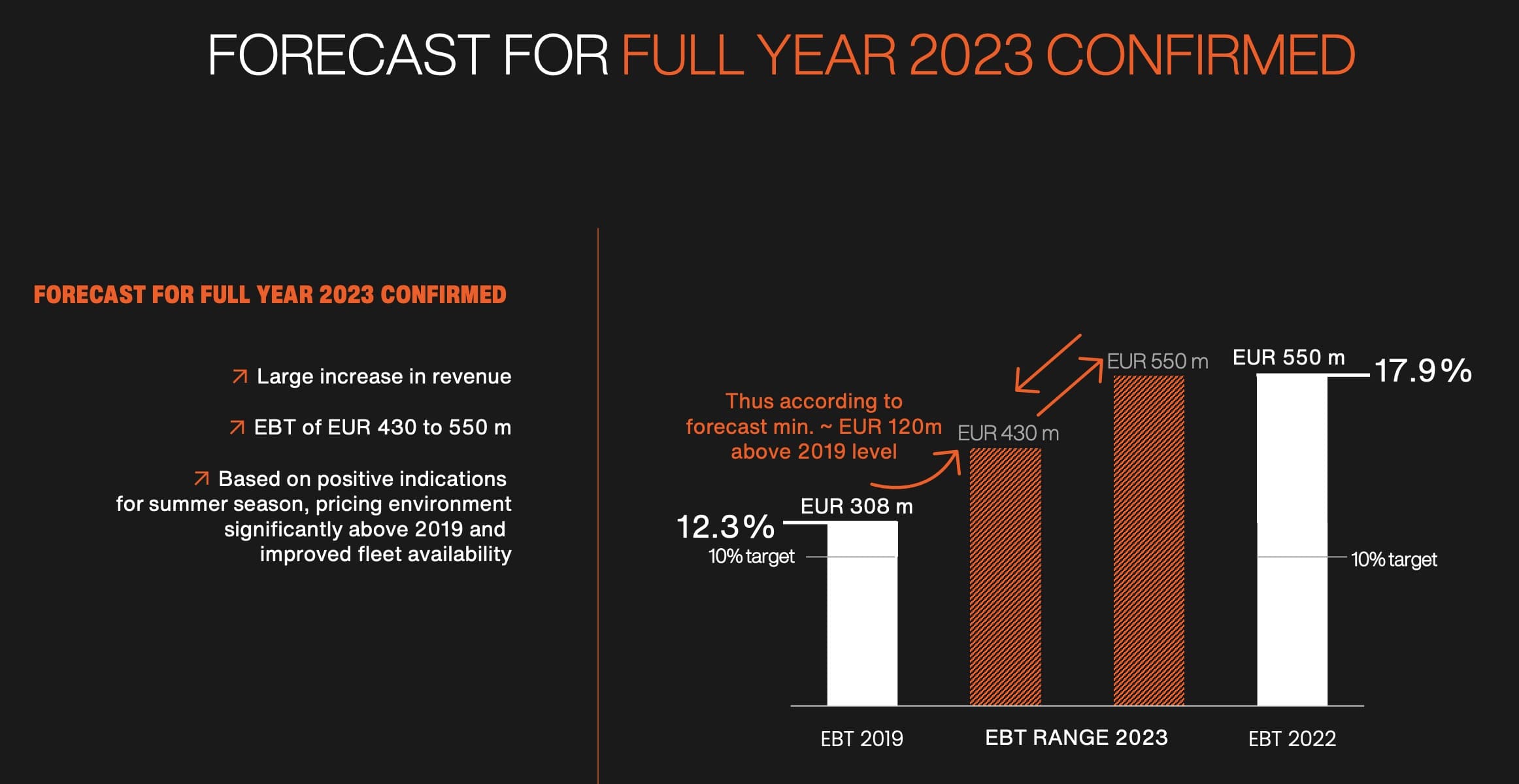

Sixt ist im Kern eine Autovermietung, wandelt sich aber gerade zur Mobilitätsplattform. Sixt hat also eine Besonderheit gegenüber vielen Mitbewerbern:

Es gibt andere Autovermietungen (Hertz, Europcar), es gibt andere Sharing-Angebote (ShareNow) und andere Taxi-Dienste (FreeNow, Uber). Es gibt aber kaum eine Plattform, die all diese Mobilitätsangebote bündelt. Sixt geht diesen Weg und will zu dieser Plattform werden. Die Vision: Immer, wenn du spontan ein Fortbewegungsmittel brauchst, greifst du zur Sixt-App.

Sixt bietet heute die Autovermietung (mehrere Tage), Carsharing (mehrere Minuten und Stunden), Autoabos (mehrere Monate), Van- und LKW Vermietung sowie Taxiservices.

Das alles möchte Sixt über eine Plattform abwickeln, die Sixt App. Wer also eines der Angebote wahrnehmen will, muss einfach die Sixt App öffnen und kann es wahrnehmen. Darin finden sich nicht nur eigene Angebote, sondern auch Angebote von Dritten, bspw. E-Roller (Tier), Lyft (Taxi) oder Swapfiets (Fahrrad-Abo).

Sixt wies bis vor Kurzem zwei Geschäftsbereiche aus: Mobility und Leasing. Allerdings hat Sixt sich vom Leasinggeschäft getrennt und es in die Sixt Leasing Aktiengesellschaft abgespalten.

Alexander Sixt, der CAO, begründete diesen Schritt folgendermaßen:

„Durch den Verkauf setzen wir ganz bewusst auf den konsequenten Ausbau unseres Kerngeschäftes und konzentrieren uns noch stärker als zuvor auf die wachstums- und innovationsgetriebene Weiterentwicklung unserer neuen Mobilitätsdienste, die Digitalisierung unseres Unternehmens sowie insbesondere die internationale Expansion in den USA und Westeuropa. Die Transaktion ermöglicht es uns ferner, durch die Entkonsolidierung des Leasinggeschäfts die Bilanz deutlich zu kürzen und unsere Spitzenposition in unserer Peer Group in Bezug auf die Eigenkapitalquote weiter auszubauen.“

Übrig bleibt also das größere Geschäftsmodell „Mobility“. Was verbirgt sich dahinter?

Die SIXT SE mit Sitz in Pullach bei München ist einer der international führenden Anbieter hochwertiger Mobilitätsdienstleistungen.

Mit den Produkten SIXT rent, SIXT share und SIXT ride bietet das Unternehmen ein einzigartiges, integriertes Mobilitätsangebot in den Bereichen Autovermietung, Carsharing und Fahrdienste. Die Produkte können über eine einzige App gebucht werden, die zudem die Services von namhaften Mobilitätspartnern integriert.

SIXT ist in rund 110 Ländern weltweit präsent. Kennzeichnend für das Unternehmen ist die konsequente Kundenorientierung, eine gelebte Innovationskultur mit starker Technologiekompetenz, der hohe Anteil an Premiumfahrzeugen in der Flotte und ein attraktives Preis-Leistungs-Verhältnis.

Sixt hat also drei Kernprodukte:

- SIXT rent. Dabei handelt es sich um das klassische Modell der Autovermietung.

- SIXT share. Dieses Segment ist recht frisch und bildet das Carsharing-Angebot von Sixt ab.

- SIXT ride. Darüber können Taxis oder Limousinen bestellt werden.

Die Umsätze dieser 3 Segmente werden leider nicht gesondert ausgewiesen, SIXT rent wird dabei aber aktuell den Großteil ausmachen.

Stärke im Marketing

Gerade im deutschsprachigen Raum erzeugt Sixt immer wieder durch provokative Kampagnen viel Aufmerksamkeit.

Erich Sixt sagt:

If you are not a brand you are a commodity.

Familiengeführtes Unternehmen

Sixt ist ein familiengeführtes Unternehmen. Das ist nicht per se ein Vorteil, denn es kann dazu führen, dass (a) eigentlich ungeeignete Personen ein Unternehmen lenken und (b) sich Streitigkeiten innerhalb der Familie bilden, auf die andere Aktionäre kaum Einfluss haben.

Gänzlich ausschließen lässt sich das hier nicht. Bisher gibt es aber keine Indizien in diese Richtung: Alexander Sixt betont selbst, dass er die Unternehmensnachfolge nur durch Leistung beanspruchen will.

Daher kommt hier eher der Vorteil durch: Sixt wird langfristig geführt. Es gibt keinen CEO, der auf 2- bis 5-Jahressicht schöne Ergebnisse produzieren will, sondern eine Familie, die langfristig denkt.

Bewertung des Geschäftsmodells

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Sixt erzielt aktuell wenig wiederkehrende Umsätze, Lock-Ins gibt es kaum. Der Großteil der Kunden kann Tag für Tag neu entscheiden, ob Sixt oder eine andere Plattform genutzt wird. In der Praxis hat Sixt aber sicherlich wiederkehrende Stammkunden und versucht durch mögliche Abo-Modelle eine engere Bindung herzustellen, auch über die App mehr Kontakte zum Kunden zu erzeugen.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Dieser Punkt vermischt sich etwas mit den Skaleneffekten. Denn prinzipiell ja: Je mehr Menschen Sixt nutzen, desto mehr Autos können bereitgestellt werden und damit steigt die Auswahl und Verfügbarkeit für alle.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

Siehe Netzwerkeffekte. Ansonsten sind die Skaleneffekte aber in meinen Augen nicht so stark. Ob eine Autovermietung global oder nur in einem Land aktiv ist, macht am Ende kaum einen Unterschied. Die Kosten steigen mit jedem weiteren Auto, die variablen Kosten sind also hoch (anders als bei Software). Weitere Skaleneffekte entstehen allerdings, wenn eine Mobilitätsplattform geschaffen werden soll, was für ein kleines Unternehmen enorm schwer wäre.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Sixt wandelt sich zu einem Technologieunternehmen. Das Kerngeschäft an sich ist allerdings nicht von einer einzigartigen Technologie getrieben, sondern technologisch ziemlich austauschbar.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Sixt ist eine Premium-Marke im Bereich der Autovermietung und erzielt hohe Kundenzufriedenheit. Darüber hinaus fällt Sixt immer wieder durch starke Marketingkampagnen auf. Gerade bei austauschbaren Angeboten (Autovermietung) greifen Kunden im Zweifelsfall zur bekannteren Marke, womit diese ein relevanter Bestandteil des Geschäftsmodells ist.

Geschäftsmodell-Bewertung: 16 / 25

Zahlencheck

Wachstum

Schauen wir kurz auf das Wachstum gegenüber dem Vorjahr.

Der Umsatz ging in der Pandemie dramatisch zurück, danach umso stärker hoch. Das macht auch jetzt noch die Vergleiche schwierig. Ich halte den langfristigen Trend für spannender.

Dort sehen wir die starken pandemiebedingten Ausschläge. Das Wachstum seit 2012 liegt gemittelt bis heute bei etwas über 8% pro Jahr.

Profitabilität

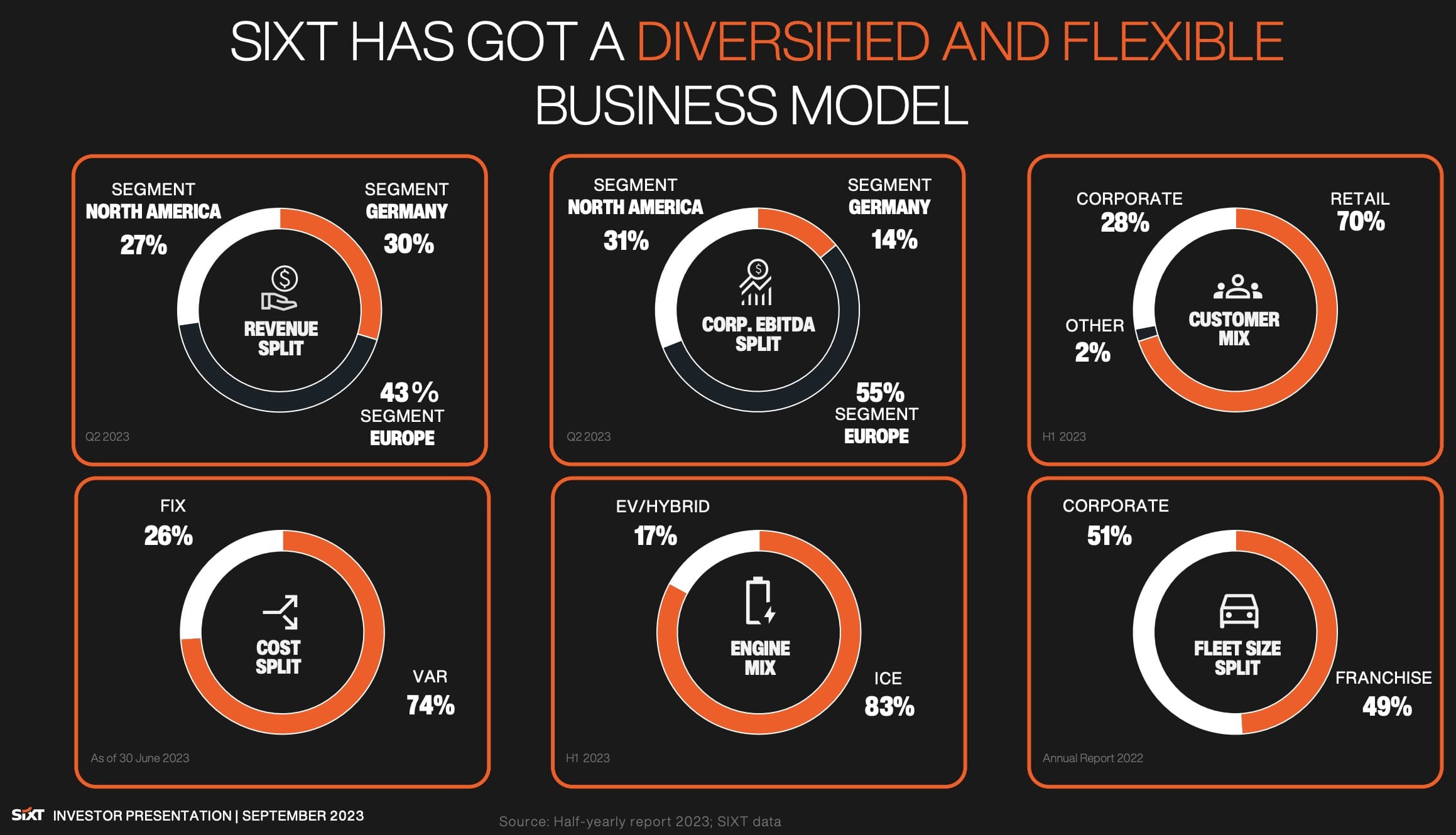

Sixt hat die Profitabilität sehr gut ausgebaut. Auch vor der Pandemie hatte gerade die Bruttomarge einen steigenden Trend und ist heute bei >60%, wo es historisch eher 50% waren. Nach der Pandemie ist die Profitabilität insgesamt kurz hochgeschnellt, aktuell geht es wieder etwas zurück.

Zum einen, weil nach der Pandemie die Nachfrage größer war als das Angebot. Zum anderen, weil die Inflation und die nun nachgelassene Nachfrage sich auch bei Sixt zeigt. Insgesamt sehen die Margen aber noch sehr gesund aus.

Wo geht der Cashflow verloren?

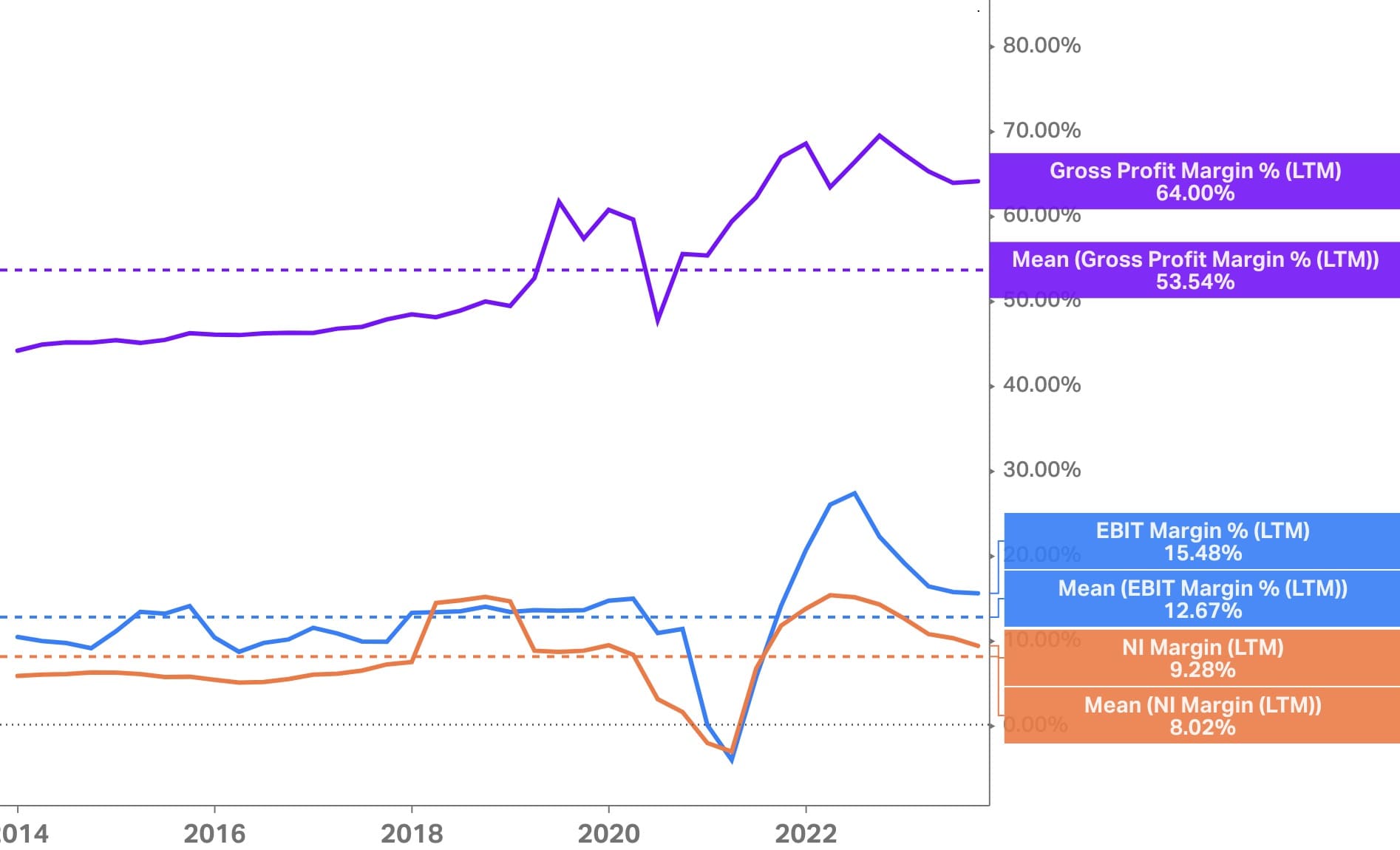

Schauen wir ins Cashflow-Statement, fällt allerdings auf, dass der operative und der Free Cashflow stark negativ sind. Über 600 Mio. Euro flossen über die letzten 12 Monate ab, obwohl Sixt ja eigentlich profitabel ist. Was passiert da?

Quelle: aktien.guide*

Das liegt daran, dass die Fahrzeugflotte vergrößert wurde. Knapp 900 Mio. Euro wurden dafür in den ersten 9 Monaten 2023 in die Hand genommen. Der "Brutto-Cashflow vor Veränderung des Nettoumlaufvermögens" (Quelle) betrug solide 530 Mio. Euro, in der Vorjahresperiode waren es 640 Mio. Euro.

Bonität

Die Eigenkapitalquote beträgt etwa 30%, was okay ist. Mindestens sollen es laut Sixt 20% sein.

Die Verschuldung ist dadurch höher, dass die vermieteten Autos größtenteils selbst finanziert werden. Allein diese machen 4,6 Mrd. Euro der 6,5 Mrd. Euro schweren Bilanz aus.

Erst am 15. Januar 2024 gab es ein neues Bonitätsrating von Standard & Poor's. Diese haben Sixt ein 'BBB' gegeben. Heißt: Geringe Ausfallwahrscheinlichkeit, der Ausblick ist ebenfalls stabil.

Kapitalverwendung

Sixt plant 35 - 60% vom Ergebnis in Dividenden fließen zu lassen. In Ausnahmefällen (bspw. einer Pandemie) ist es weniger, wenn es besonders gut läuft (bspw. nach einer Pandemie) gibt es auch mal mehr.

Der zentrale Unterschied der Stamm- und Vorzugsaktie ist bei Sixt hier zu finden: Die Stammaktie ist deutlich teurer und beinhaltet ein Stimmrecht auf der Hauptversammlung, wodurch sie bspw. für die Eigentümer-Familie sehr wichtig sind. Die Vorzugsaktie ist günstiger und erhält eine höhere Dividendenzahlung. Für Privatanleger halte ich die Vorzugsaktie dadurch langfristig für interessanter.

Finanzieller Ausblick

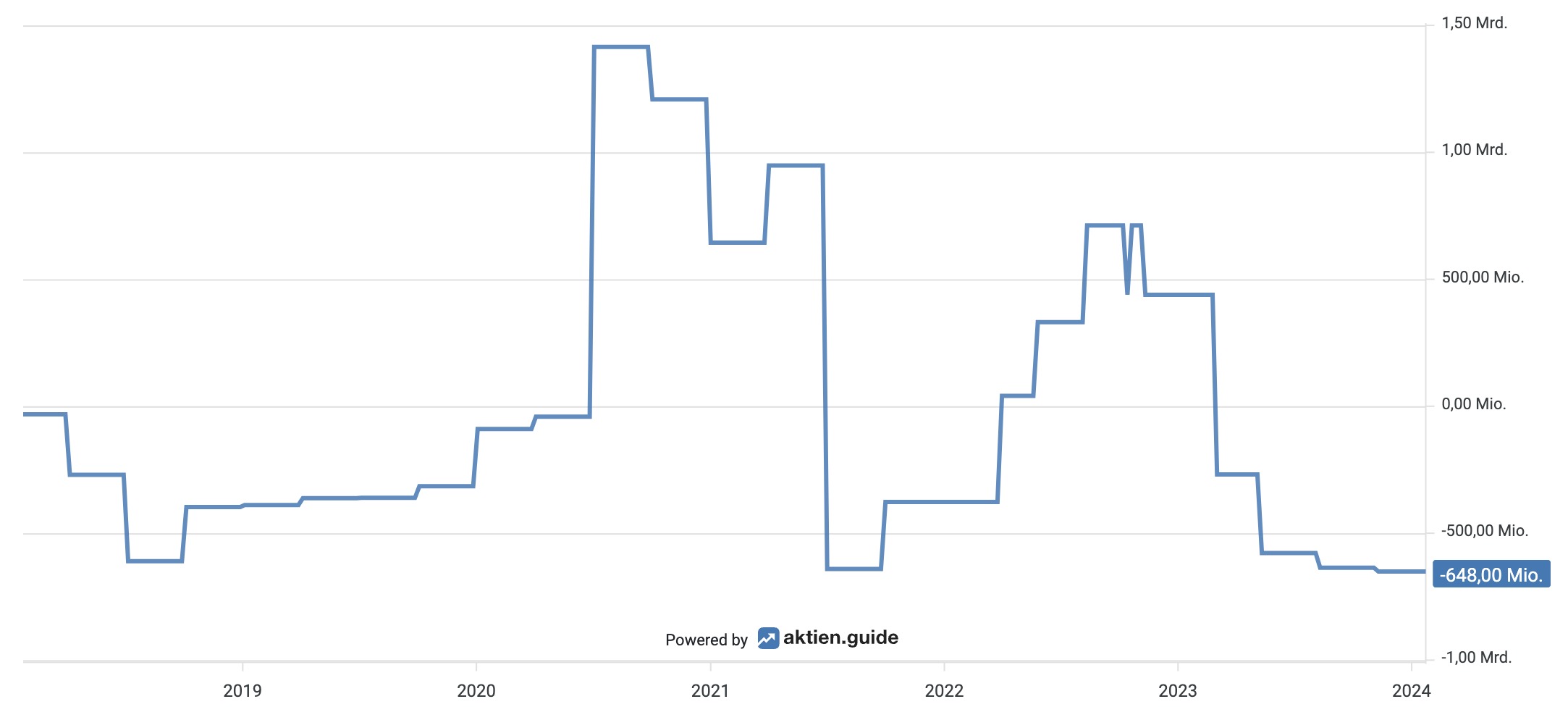

Das Geschäftsjahr 2023 ist um, aber noch nicht reported. Zuletzt wurde der Ausblick auf ein EBT zwischen 430 und 550 Mio. Euro konkretisiert. Damit läge es mindestens 120 Mio. Euro über dem Niveau von 2019.

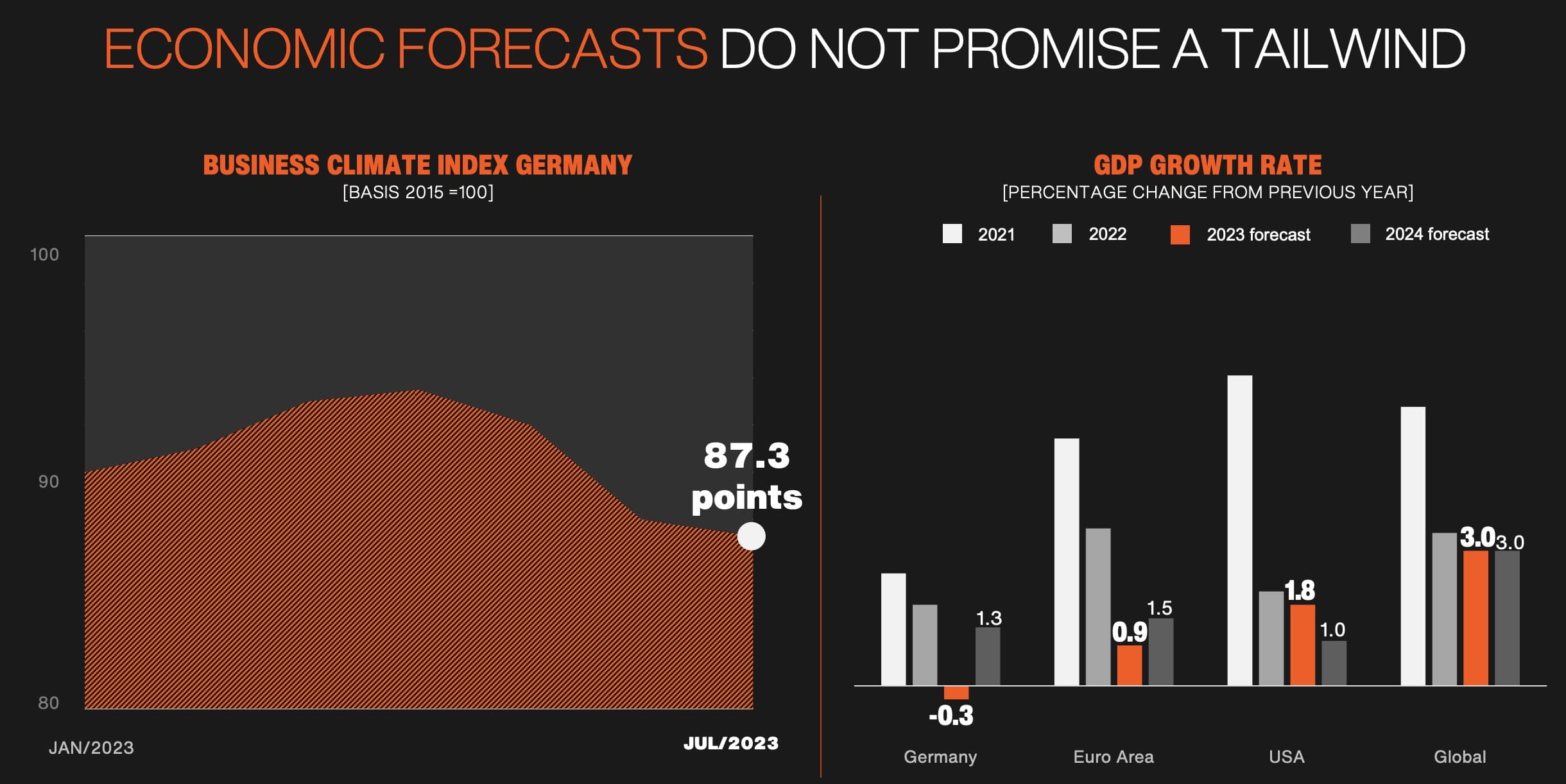

Und immerhin ist Sixt auch ehrlich, was die makroökonomische Situation angeht. Sie halten nüchtern fest: Die ökonomischen Prognosen versprechen keinen Rückenwind.

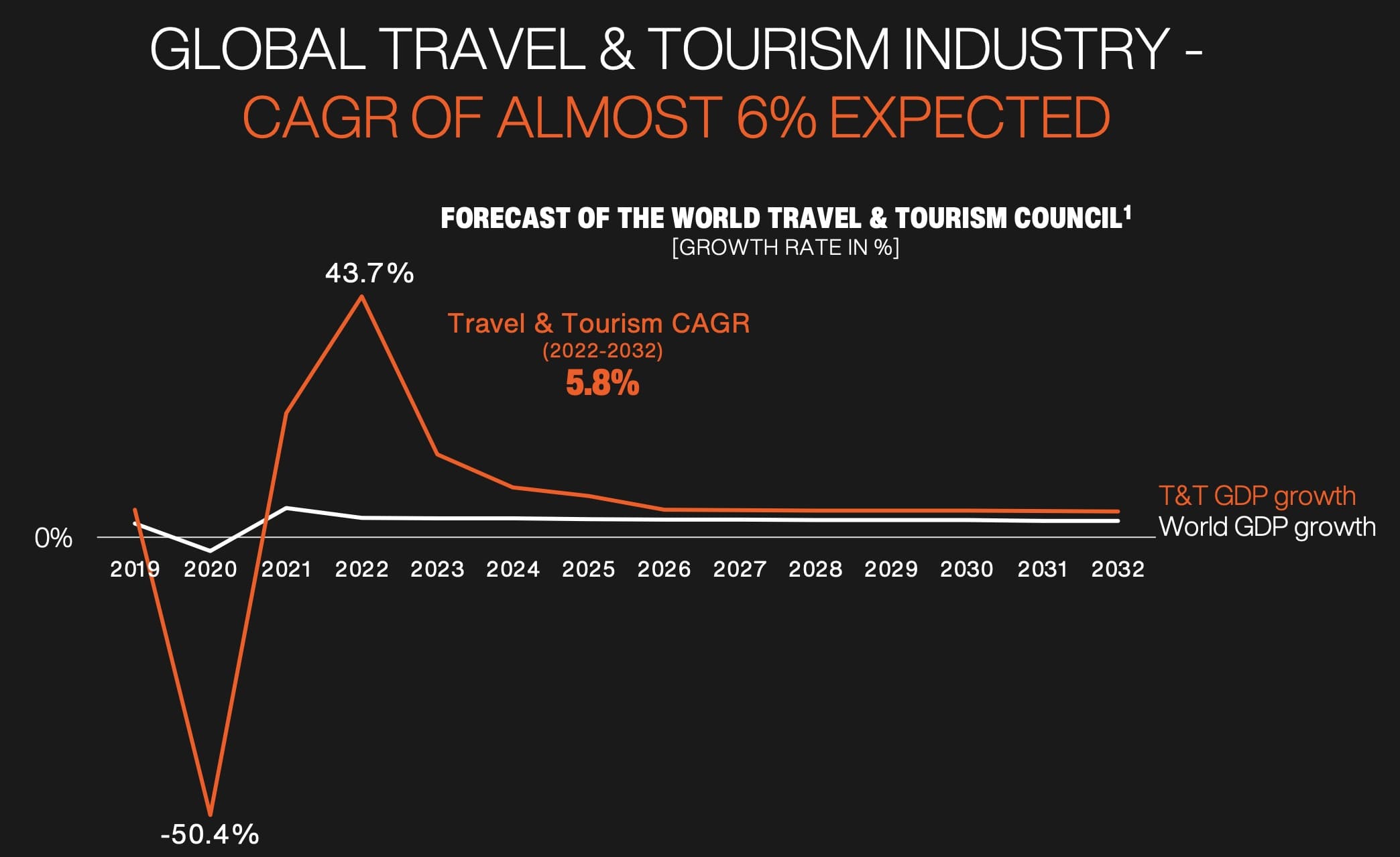

Langfristig zeigen sie aber Marktschätzungen, die auf 6% Wachstum hindeuten im Travel & Tourismus Segment. Das könnte ein leichter Rückenwind sein.

Zukunft & Strategie

Bevor wir gleich in die SWOT-Analyse gehen, schauen wir in die Zukunft. Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Marktanalyse & Konkurrenz

Sixt ist unter den Autovermietungen ein Premium-Anbieter. Dieses Premium bezieht sich auf Autos, Service und Standorte. Konkurrenten sind unter anderem Hertz, Avis Budget und Europcar. Spannend ist der strategische Unterschied, den Sixt selbst herausstellt:

Sixt möchte lieber ein geringeres Volumen, dafür höhere Preise verlangen. Es möchte mehr in Tech investieren, weniger in Zukäufe (M&A). Außerdem kauft es eigene Aktien zurück.

Die Konkurrenten wollen lieber ein hohes Volumen bei schlechteren Margen, investieren weniger in Tech, Kaufen Konkurrenten auf, aber keine eigenen Aktien zurück.

Vereinfacht gesagt verfolgt Sixt eine fokussiertere Strategie, die nicht darauf ausgelegt ist die maximale Größe zu erreichen, sondern vor allem ein starkes Geschäft aufzubauen und beibehalten zu können, ohne zu große finanzielle Risiken einzugehen.

Das passt zur Aussage von Erich Sixt:

We don‘t want to be the largest mobility player on the planet, but the most profitable one, thereby creating above average returns for our stakeholders.

Strategie & Chancen

Eine große aktuelle Herausforderung ist laut Sixt die Refinanzierung. In 2024 laufen Kredite in Höhe von 740 Mio. Euro aus, die refinanziert werden müssen - möglichst nicht mit eigenem Geld, sondern neuen Krediten.

Das Risiko: Durch die gestiegenen Zinsen wird diese Refinanzierung teurer. Und wie wir im Zahlencheck gesehen haben, ist Sixt eher höher verschuldet.

Aber schauen wir genauer hin. Dahinter stecken vor allem zwei Anleihen aus 2018 und 2020 mit einem Zinssatz von 1,5% und 1,75%. Ende 2023 musste Sixt eine Anleihe mit über 5% Coupon begeben, heute - und bei der Erwartung eines leicht fallenden Leitzinses - würde ich einen Zins von etwas über 4% für neue Anleihen erwarten.

Grob überschlagen: Die Zinslast wird um 2,5 Prozentpunkte teurer, bei 740 Mio. Euro sind das 18,5 Mio. Euro. Diese mindern die Einkünfte, das Ergebnis durch steuerliche Effekte dann etwa um 12 Mio. Euro oder umgerechnet etwa 0,3% Nettomarge.

Ich würde sagen: Alles im Rahmen.

Der Wandel zur Plattform

Sixt hat eine Besonderheit gegenüber vielen Mitbewerbern: Es gibt andere Autovermietungen (Hertz, Europcar), es gibt andere Sharing-Angebote (ShareNow) und andere Taxi-Dienste (FreeNow, Uber). Es gibt aber kaum eine Plattform, die all diese Mobilitätsangebote bündelt.

Sixt geht diesen Weg und will zu dieser Plattform werden. Die Vision: Immer, wenn du spontan ein Auto brauchst, greifst du zur Sixt-App.

Andere Initiativen verdeutlichen das. So hat Alexander Sixt vor einigen Jahren im OMR-Podcast hervorgehoben, dass auch E-Roller Anbieter wie Tier über die App buchbar sein sollen, um das Mobilitätsangebot sogar über Autos hinaus zu erweitern.

Dabei arbeitet Sixt an zwei Fokusthemen:

SIXT verfolgt vor allem zwei strategische Stoßrichtungen:

– Erschließung weiterer Schlüsselmärkte auf internationaler Ebene.

– Erweiterung des Mobilitätsangebot durch die Digitalisierung des Kundenerlebnisses.

Dabei liegt der Fokus eindeutig auf der Digitalisierung des SIXT Kerngeschäfts, der Autovermietung. Das beinhaltet sowohl die Vermietung von Fahrzeugen auch ohne Nutzung von Countern, an digitalen Stationen als auch das Verschmelzen der Autovermietung mit dem Carsharing. So integriert SIXT das Mobilitätsangebot von Partnern und schafft damit zusätzliche Kontaktpunkte zu seinen Kunden und erzielt durch sein digitalisiertes Angebot Umsatz- und Ergebniseffekte in dem großen Wachstumsmarkt der Autovermietung. Und dank seines Plattform-Ansatzes kann SIXT zudem mit geringem Investitionsaufwand in den Markt des Ride-Hailings eintreten.

Im Geschäftsbericht 2018 führte Sixt außerdem aus:

Wir erwarten, dass das integrierte Angebot dem Wachstumskurs von Sixt in den kommenden Jahren zusätzliche Impulse verleihen wird. Die Bündelung unserer Produkte in einer App und die digitale Vernetzung unserer Flotte eröffnen signifikante Cross- Selling-Potenziale, führen zu einem effizienteren Einsatz unserer Marketingbudgets und ermöglichen die Chance auf eine noch höhere Flottenauslastung. Vor allem aber wird Sixt einmal mehr seinem Anspruch gerecht, der Innovationsführer zu sein, mit dessen Lösungen Maßstäbe in der Mobilitätsbranche gesetzt werden.

Elektromobilität ist auch ein Thema: Sixt möchte alle Standorte mit Ladestationen ausstatten und sich damit auch auf E-Autos einzustellen. Der Anteil der E-Flotte soll wachsen. Hier vertraue ich Sixt, dass man die Präferenzen der Kunden mit den Kosten abwägt. Eine große Chance gegenüber anderen Vermietern sehe ich dadurch aber nicht.

Weitere Wachstumsfelder

Außerdem möchte Sixt sich auch in anderen Bereichen weiterentwickeln:

- Autos sollen vollständig digital und kontaktlos ausleihbar sein

- Expansion in die USA weiter vorantreiben

- Das Van & LKW-Segment ausbauen, das 2021 schon 23% höher lag als 2019 und damit kaum von der Pandemie betroffen ist

- Abo-Modelle etablieren

Bewertung der Strategie

Die Strategie besteht im Kern darin, dass Sixt ein umfassender Mobilitätsanbieter statt nur eine normale Autovermietung sein möchte.

Damit möchte Sixt ein Aggregator werden: Möglichst viele Services von sich selbst und Fremdfirmen auf der eigenen Plattform bündeln.

Wie flexibel wird Sixt wirklich?

Es gibt Autos, die tageweise ausgeliehen und an Stationen abgeholt und zurückgegeben werden. Andere Autos werden minuten- und stundenweise genutzt und auf irgendeinem Parkplatz abgestellt. Wieder andere Autos werden womöglich für Monate gemietet oder abonniert.

Das kann sicherlich technisch abgebildet werden. Spannend ist allerdings, ob ein und dasselbe Auto vom Kunden für unterschiedliche Zwecke genutzt werden kann oder ob ein Auto nur für eine Nutzungsart vorgesehen ist.

Ersteres ist die größere und maximal effiziente Vision. Jeder Nutzer kann jedes Auto genau so buchen, wie er möchte. Das ist allerdings eine große logistische Herausforderung, die ich mir nicht einfach vorstelle.

Asset-heavy vs. Asset-light

Sixt hat bestehende Assets: Es hat selbst Fahrzeuge und Standorte. Mittlerweile können auch Fahrzeuge standortunabhängig ausgeliehen werden.

Andere Anbieter wie Uber setzen auf ein Asset-light Modell. Sie wollen keine Autos oder Standorte besitzen, sondern nur die Plattform zur Vermittlung stellen.

Sixt hat mehr Kontrolle, aber auch mehr finanzielles Risiko. Flotten können außerdem nicht so schnell skaliert werden wie bei Uber.

Chancen durch die Strategie

Sixt kann durch Erweiterung des Mobilitätsangebots Anteile an zusätzlichen Märkten erobern und langfristiges Wachstumspotenzial sichern. Außerdem erhöht es den Burggraben gegenüber anderen Autovermietern und schafft ein echtes Alleinstellungsmerkmal.

Warum es klappen könnte:

Warum es scheitern könnte:

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung & Investment-These

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Dafür kalkuliere ich drei Szenarien: Ein pessimistisches, ein optimistisches und das Szenario, das ich im Mittel erwarte. Ausreißer nach unten und oben sind naturgemäß auch immer möglich.

- Pessimistisch: Sixt wird kaum zusätzliche Marktanteile erobern, die Stellung im Bereich der Autovermietung halten.

- Erwartet: Sixt wird über die Autovermietung hinaus expandieren, durch höheren Margendruck allerdings das Ergebnis nicht stark beeinflussen.

- Optimistisch: Sixt geht als einer der Gewinner im Mobilitätssektor hervor und sichert sich langfristiges Wachstumspotenzial.

worst case

pessimistisch

erwartet

optimistisch

best case

Der faire Wert der Aktie

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: Vor der Pandemie ca. 12% pro Jahr.

- Analystenerwartung: +16% (2023, fast um), +6% (2024), +8% (2025)

- Meine kurzfristige Annahme: Ich nehme kurzfristig +8% an.

- Meine langfristige Annahme: 6% p.a., v.a. getrieben durch die Digitalisierung den Wandel zur Plattform und das allgemeine Marktwachstum. Von dem Erfolg hängt das langfristige Wachstumspotenzial stark ab.

Nettomarge

Die Nettomarge liegt bei 9,5%. Bis 2019 waren es eher 6 - 8%, danach deutlich mehr, wobei das wohl größtenteils Sondereffekte waren. Sixt selbst hat mal eine EBT-Marge von 10% als Ziel ausgerufen, was eine Nettomarge von etwa 7% ergibt. Unklar ist, ob die neuen Digitalservices mehr Margenpotenzial bringen. Ich nehme langfristig 7,5% an.

Bewertungsniveau

Heute ist die Aktie mit einem KGV von 12 bewertet, was eher unterdurchschnittlich ist, sowohl für die eigene Historie als auch den deutschen Aktienmarkt. Ich gehe davon aus, dass die Aktie - basierend auf den anderen Annahmen - langfristig eher mit einem durchschnittlichen KGV von 15 bewertet sein wird, was etwa dem historischen Durchschnitt entspricht.

Sonstiges

Ich nehme hier die Daten, konkret den Aktienkurs, der Vorzugsaktie. Für Daten wie die Marktkapitalisierung addiere ich die Stamm- und die Vorzugsaktie (was einige Webseiten nicht machen).

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: SIX2.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Aktienbewertung & Investment-These

Pro

Contra

Mein Fazit

Ich halte Sixt für ein gut gemanagtes Unternehmen. Der Automobil-Markt ist hart umkämpft und im Wandel, Sixt kann unabhängig davon für Mobilität sorgen. Der Wunsch nach guten Lösungen darin wird immer größer und Sixt scheint ein Profiteur zu sein. Das Management denkt langfristig. Sixt ist fast immer profitabel und konnte selbst in einer schweren Tourismus-Krise die Verluste abfedern. Auch die Bewertung ist heute mit einem KGV von ~12 eher günstig.

Auf der anderen Seite ist es keine rasante Wachstumsstory. Auch die Wachstumschancen sind nicht garantiert. Und am Ende hängt vieles auch an der operativ guten Umsetzung des klassischen Vermietungsgeschäfts, bei allen neuen Tech- Überlegungen.

Insgesamt halte ich Sixt für eine gute Investition und ich werde investiert bleiben.