Wenn E-Commerce der Goldrausch ist, verkauft Shopify die Schaufeln dafür. Shopify wurde vom Deutschen Tobias Lütke gegründet, ist in der Pandemie rapide gestiegen - zu Spitzenzeiten auf einen Börsenwert von fast 200 Mrd. Dollar. Danach ist Shopify stark abgestürzt, steht nun deutlich unter dem Vor-Pandemie-Niveau, obwohl sich die Fundamentalzahlen enorm verbessert haben.

Starke Entwicklung & große Vision: Shopify ist seit 2014 mit über 35% pro Jahr gewachsen, hat auch schon die Profitabilität erreicht. Es gibt kaum ein Unternehmen, das eine größere Vision mit der neuen Strategie verfolgt, die es auch tatsächlich erfolgreich umsetzen könnte.

Shop-Plattform #1: Shopify ist für viele Online-Shops die erste Wahl. Gemessen am umgesetzten Volumen ist Shopify nach Amazon die größte E-Commerce Plattform in den USA und der größte Anbieter von Shop-Software.

Gute Mission & Kultur: Shopify gilt als Vorzeigebeispiel für eine gute Kultur in alle Richtungen - Gesellschaft, Wirtschaft, Mitarbeiter und Kunden.

Gegenwind: Der E-Commerce leidet aktuell besonders - und das spürt auch Shopify. Das Wachstum sinkt, der Gewinn ist wieder leicht in den Verlust gedreht. Wie geht's für den E-Commerce und Shopify angesichts dieses Gegenwinds weiter?

Korrektur: Shopifys Aktienkurs liegt etwa 80% unter dem Allzeithoch. Ist dadurch endlich eine gute Einstiegschance gekommen?

Genau das schaue ich mir in dieser Analyse genauer an und ich finde heraus, ob sich eine Investition aktuell lohnen könnte. Die Analyse beruht u.a. auf folgenden Quellen:

More...

Überblick & Entwicklung

Shopify wurde 2006 vom Deutschen Tobias Lütke in Kanada gegründet. Zwei Jahre zuvor hatte er eigentlich einen Snowboard-Online-Shop gründen wollen, ehe daraus Shopify entstanden ist. 2015 ist Shopify an die Börse gegangen.

Shopify bietet die Software für Online-Shops an von der Shop-Erstellung über die Zahlungsabwicklung bis mittlerweile zur Logistik und Warenfinanzierung.

Wer eigene Produkte verkaufen möchte, kann sich bei Shopify für wenige Euros im Monat einen Shop erstellen, der fertig vorkonfiguriert ist und individualisiert werden kann. Dazu kommen in der Regel anteilige Gebühren am erzielten Umsatz.

Shopify ist vor allem mit kleineren Unternehmen und Selbständigen gestartet, bedient heute aber auch immer mehr das Segment der KMUs (kleine und mittelgroße Unternehmen, "SMBs") und größere Unternehmen. Je nach Größe gibt es unterschiedliche Produkte, die im Preis steigen:

Shopify verkauft dabei keine einmaligen Lizenzen, sondern Zugang in einem Abo-Modell.

Aktienkurs

Der Aktienkurs hat sich seit Börsengang enorm stark entwickelt. Die hohe Bewertung der Aktie nach der Coronapandemie hat vor kurzem zu einer Korrektur geführt.

Ich habe Shopify erstmals Mitte 2020 analysiert. Damals fand ich das Unternehmen super, die Bewertung aber zu teuer. Danach ist die Aktie weiter gestiegen. Zur Analyse im März 2022 war die Aktie bereits 65% unter dem Allzeithoch. Mein Fazit damals: Eine immer noch überschaubare Renditeerwartung von 6,7%, weshalb ich die Aktie zwar mittlerweile akzeptabel, aber noch etwas zu teuer fand.

Das Bewertungsniveau ist immer noch hoch, wenn auch deutlich realistischer. Die Bewertung hat immer noch etwas Fallhöhe, ist aber in meinen Augen gerechtfertigt. Denn die Visionen sind ebenso enorm groß - und mir fallen aktuell keine vergleichbaren Unternehmen ein, die in der gleichen Größe denken, um die umfassende Plattform für Online-Shops zu werden.

Wie sieht es also heute aus, wo die Aktie seit März nochmal ca. 45% verloren hat?

Zahlencheck

Schauen wir uns einmal an, wie die Zahlen von Shopify aussehen. Charts und Zahlen dazu findest du u.a. hier.

Umsatzentwicklung

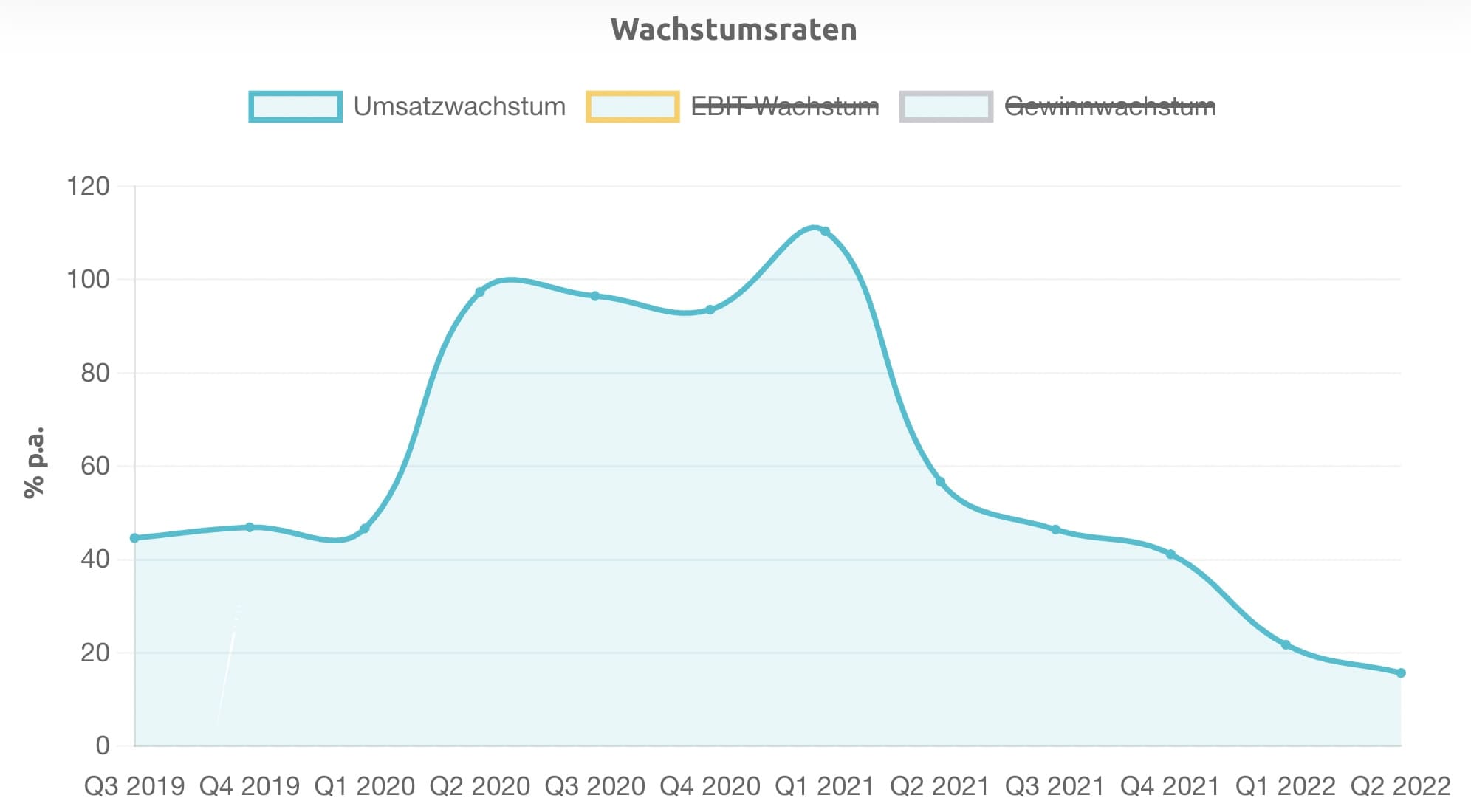

Ein Unternehmen wie Shopify wird vor allem am Wachstum gemessen. Seit 2017 liegt die durchschnittliche Wachstumsrate bei 35% pro Jahr. Auffällig ist vor allem der sprunghafte Anstieg in 2020.

Das Wachstum in den letzten Jahren:

- 2018: +59%

- 2019: +47%

- 2020: +86%

- 2021: +57%

- Q2 '22: +16%

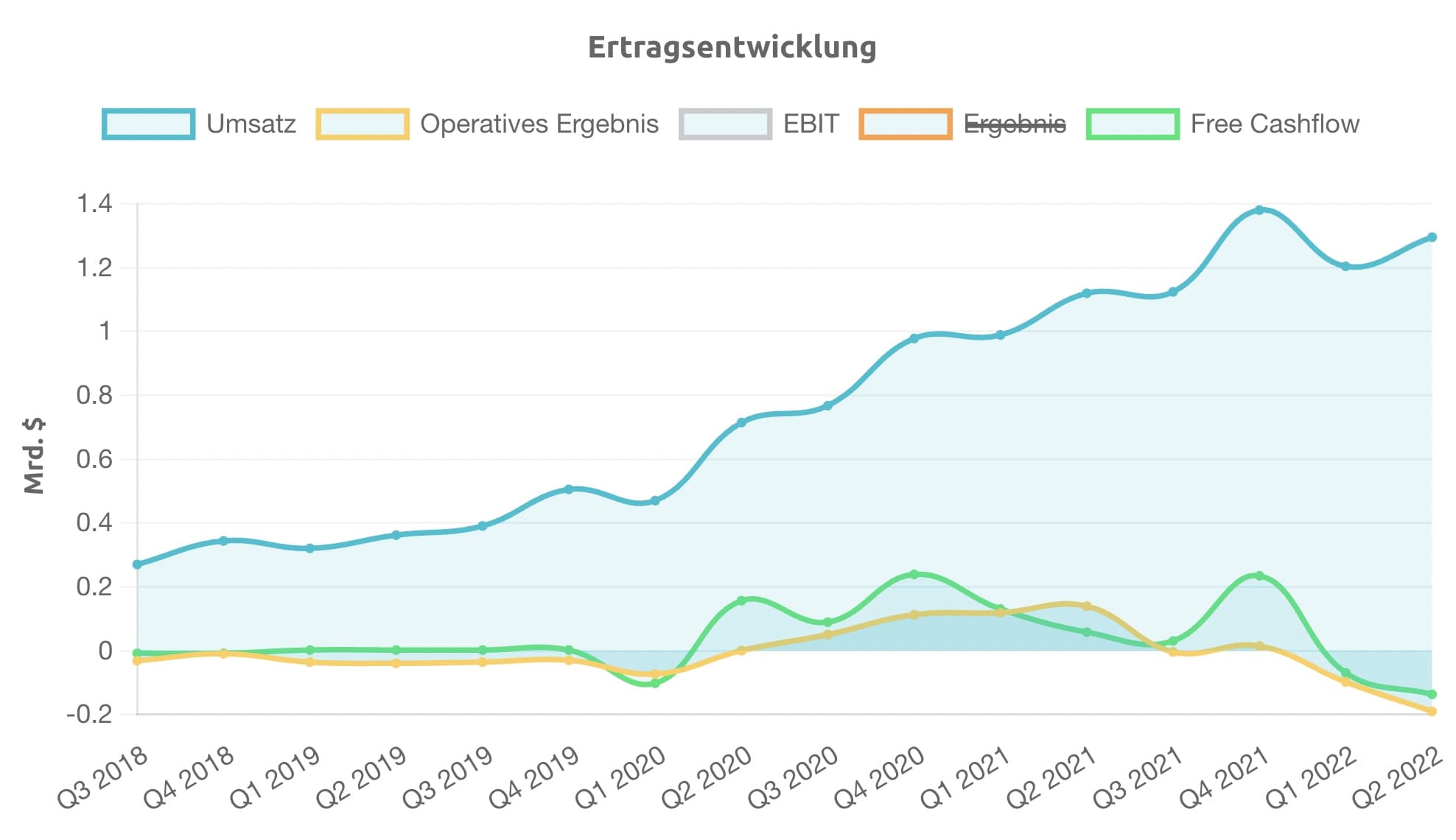

Die über 3 Jahre gemittelte Wachstumsrate liegt zum letzten Quartal bei +53% pro Jahr. Mit dem starken Wachstum ab Mitte 2020 ging auch ein deutlicher Anstieg der Margen einher, der sich in den letzten beiden Quartalen wieder umgekehrt hat.

Profitabilität & Ausgaben

Da Spotify stark investiert sind noch keine großen Gewinne zu sehen.

- Bruttomarge: 52% (5J: 55%)

- Operative Marge: -6% (5J: -4%)

- Nettomarge: -38% (5J: 8%)

In 2021 hat Shopify durch Sondereffekte einen hohen Gewinn, in 2022 einen hohen Verlust ausgewiesen. Dieser liegt weniger am operativen Geschäft, sondern mehr an Investments in Unternehmen wie Stripe und Affirm.

Entsprechend ist die Betrachtung des Nettoergebnisses bei Shopify recht schwierig, das operative Ergebnis bisher ein besserer Indikator. Dieses war 2020 und 2021 positiv mit 3% und 6% Marge.

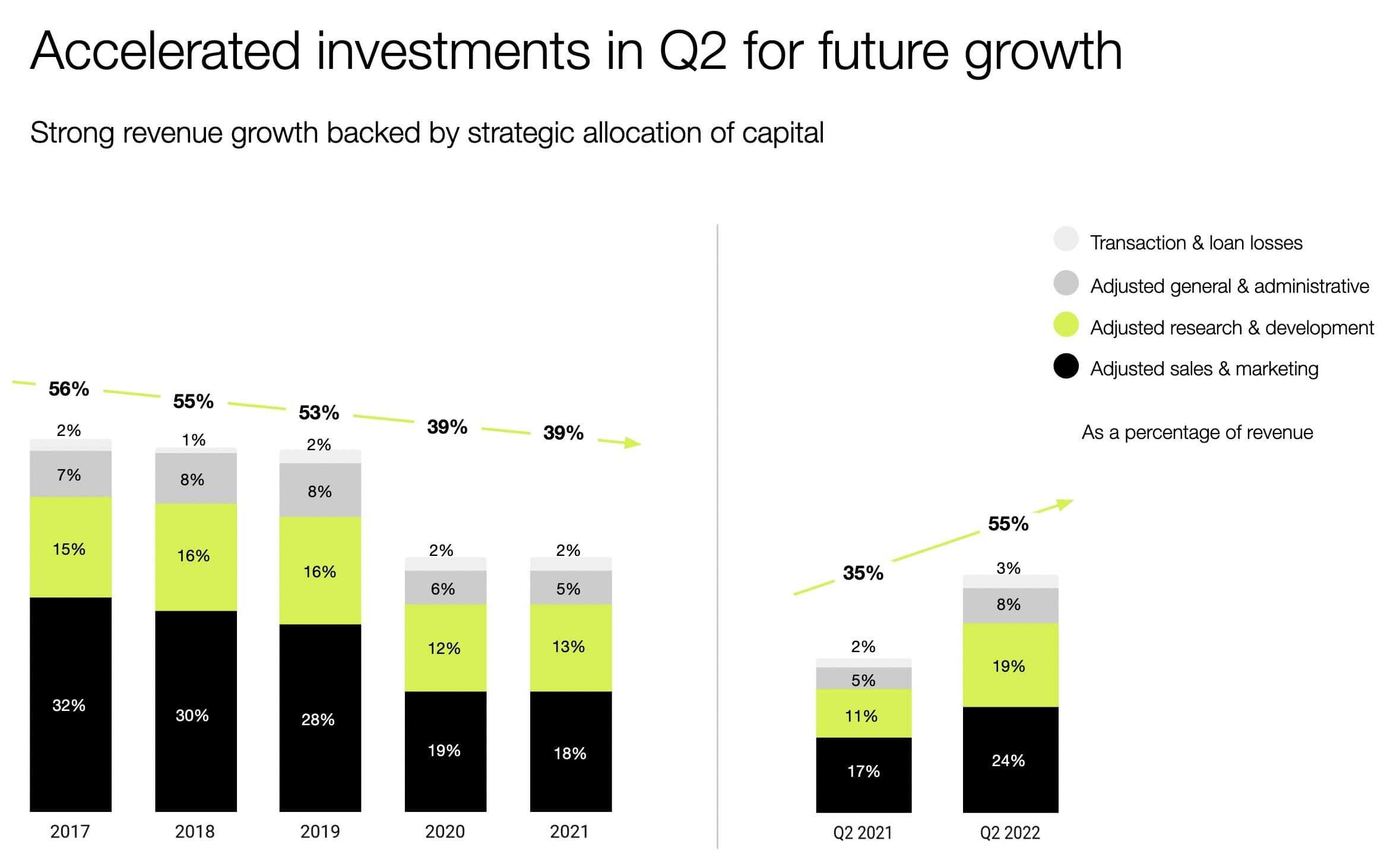

Werfen wir einen genaueren Blick auf die Ausgaben von Shopify. Diese nehmen prozentual recht kontinuierlich ab, auch hier mit einem starken Lockdown-Effekt in 2020.

Im Quartalsvergleich steigen die Kosten wieder. Das liegt auch daran, dass Shopify in höherer Wachstumserwartung mehr Menschen eingestellt hat. Im Juli 2022 wurde dies als Fehler eingestanden und Mitarbeiter mussten gehen.

Zuletzt gingen 24% des Umsatzes in Vertrieb & Marketing, 19% in Forschung & Entwicklung (was damit die größte Summe der letzten Jahre ist), 8% für Administratives und 3% Transaktionskosten.

Diese grundsätzlich abnehmenden Kosten sprechen für Skaleneffekte und zunehmende Profitabilität: Je größer, desto profitabler wird Shopify.

Was mir außerdem gut gefällt: Ein großer Teil der Kosten fließt in Investitionen. Diese steigen nicht nur dadurch, dass der Umsatz steigt, sondern auch anteilig am Umsatz.

Verluste in letzten Quartalen - ein Problem?

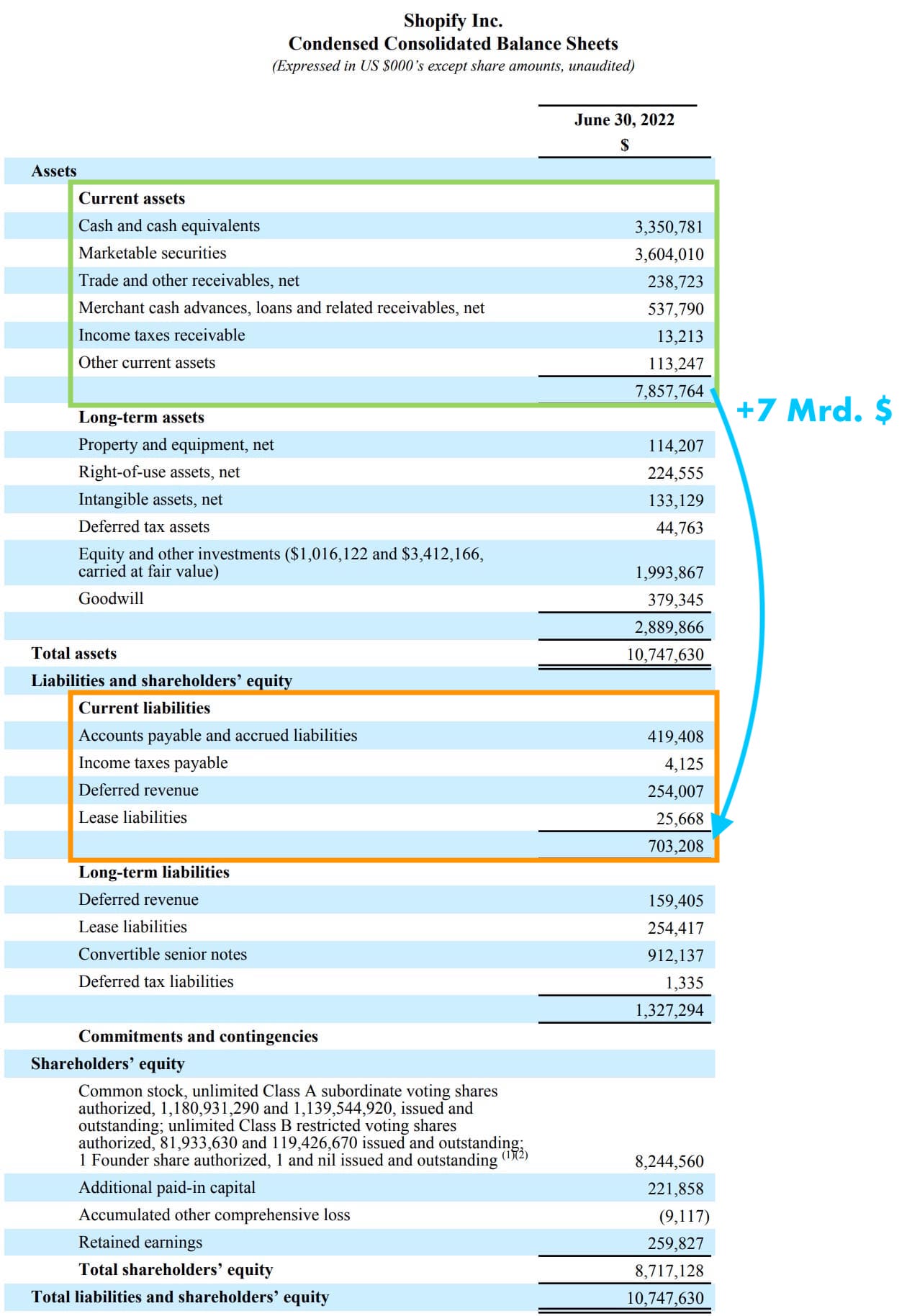

Verluste können zu einer Gefahr für Wachstumsunternehmen werden. Das Geld auf dem Konto schmilzt, Kapitalerhöhungen und Kredite werden immer teurer. Wie sieht's bei Shopify aus?

Bisher sehr gut. Die kurzfristigen Vermögenswerte übersteigen die kurzfristigen Verbindlichkeiten um 7 Mrd. Dollar. Damit könnte der zuletzt negative Free Cashflow einige Jahre gedeckt werden. Von den knapp 11 Mrd. Dollar, die in Shopify stecken, sind nur etwa 2 Mrd. Dollar Fremdkapital, der Rest Eigenkapital.

Umsatzverteilung

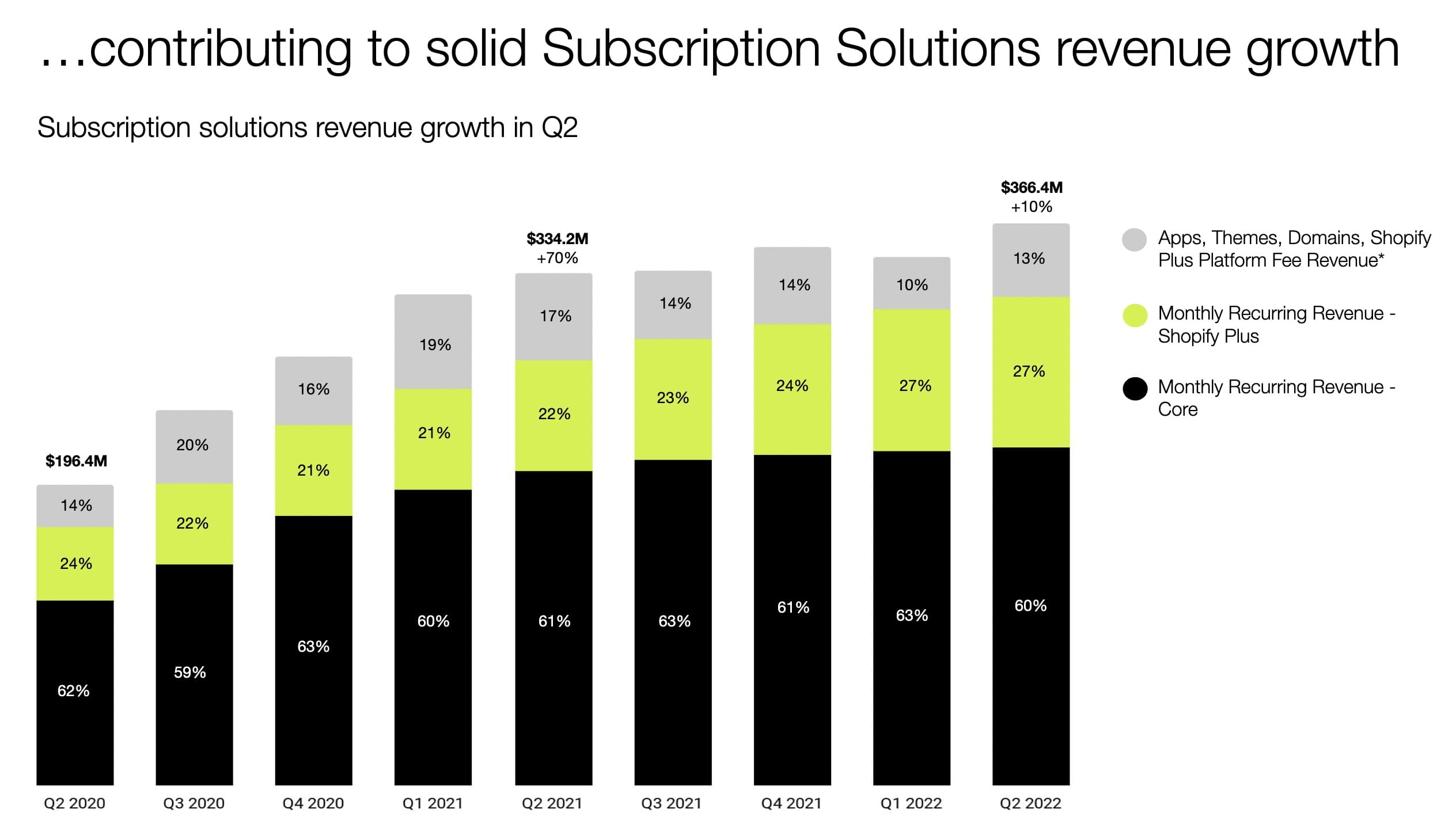

Schauen wir genauer auf die Herkunft der wiederkehrenden Umsätze sehen wir drei unterschiedliche Erlösquellen:

- Core (60%): Alle Shopify Angebote von Basic bis Advanced, die den Kern von Shopify seit Gründung darstellen. Diese Umsätze sind wiederkehrend und in den letzten Quartalen eher konstant.

- Shopify Plus (27%): Shop-Lösungen für große Unternehmen, ebenfalls im Abo-Modell. Diese sind zuletzt leicht gestiegen.

- Apps, Themes, Domains, Shopify Plus Platform Gebühren (13%): Hierzu gehören vor allem Folge- oder Zusatzkäufe aus den beiden anderen Segmenten, also Internet-Domains, Layouts für den Shop, kostenpflichtige Erweiterungen der Shops etc.

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet, 'YoY' = im Jahresvergleich.

Die Eckdaten

- Land: Kanada

- Branche: E-Commerce Software

- Marktkapitalisierung: 33 Mrd. USD

- Enterprise Value: 28 Mrd. USD

Erträge

- Umsatz: 5 Mrd. USD

- Operatives Ergebnis: -0,3 Mrd. USD

- Ergebnis: -1,9 Mrd. USD (inkl. Sondereffekte durch Verluste bei Investmentbeteiligungen)

- Free Cashflow: 0,1 Mrd. USD

Bewertung

- KUV: 6,6

- KGV: -

- KGVe: -

- KCV: 250+

Qualität & Wachstum

- Bruttomarge: 52% (5J: 55%)

- Operative Marge: -6% (5J: -4%)

- Nettomarge: -38% (5J: 8%)

- Umsatzwachstum: +16% YoY (3J: 53% p.a.)

Schauen wir uns nun an, was hinter diesen Zahlen steckt.

Geschäftsmodell & Burggraben

Das Shopify Flywheel

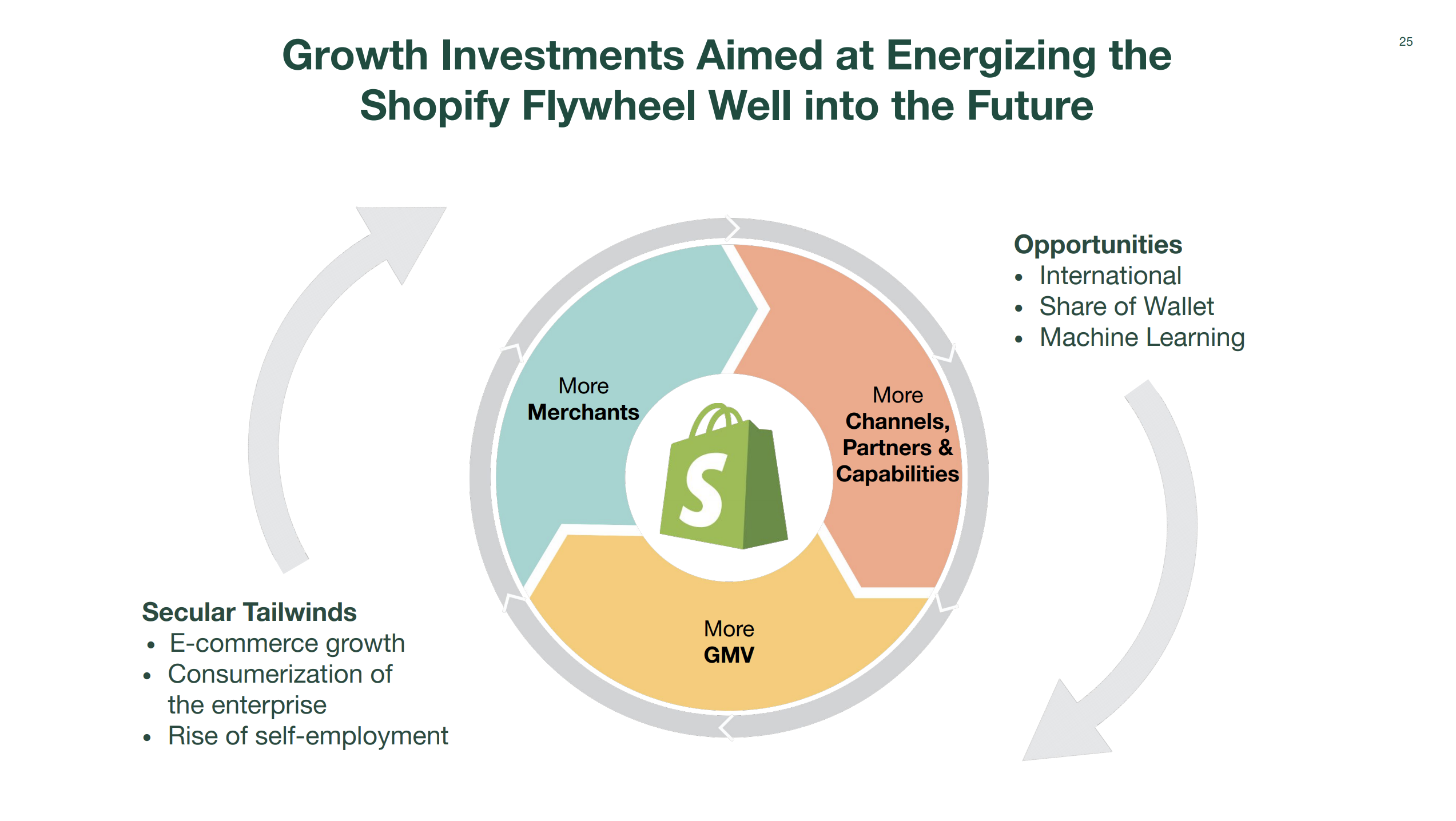

Das sogenannte Flywheel, das Netzwerkeffekte visualisiert, gibt es (wie bei Amazon oder Uber) auch bei Shopify.

Je mehr Händler ("Merchants"), desto mehr Kanäle, Partner und Möglichkeiten kann Shopify anbieten, wodurch der Außenumsatz ("GMV") steigt, was wiederum mehr Händler anzieht.

Ein weiteres Element, das Shopify so nicht öffentlich kommunizieren würde, ist der eigene App Store. Drittentwickler stellen dort Apps bereit, die Shops nutzen können. Shopify hat dadurch die optimale Quelle für die Produktentwicklung und kann Lösungen, die bisher externe Apps sind, perspektivisch ins eigene Produkt integrieren und es dadurch verbessern oder selbst zu verkaufen.

Wie Shopify mit Amazon konkurriert

Amazon ist ein Online-Händler (und mittlerweile auch mehr als das), Shopify stellt Software her. Wo treffen sich beide also?

Im E-Commerce, also im Online-Handel. Amazon stellt selbst die Plattform, auf der Angebot und Nachfrage zusammenkommen. Shopify hingegen stellt die Plattform, damit Marken ihre eigenen Online-Shops aufbauen können, unabhängig von Amazon werden und gleichzeitig die gleichen Möglichkeiten - technische Infrastruktur, Logistik, Marketing etc. - zur Verfügung haben.

CEO Tobi Lütke sagt zur Mission von Shopify:

"We have spent more than a decade democratizing commerce, simplifying it, and making it accessible for businesses of all sizes."

Die folgende Grafik ist ziemlich spannend. Sie vergleicht die E-Commerce Umsätze in den USA und setzt alle Verkäufe, die über Shopify Shops abgewickelt werden, ins Verhältnis zu anderen Unternehmen:

Amazon ist mit großem Abstand vorne. Aber: Shopify hat aufgeholt und liegt hier mittlerweile auf Platz 2, noch vor eBay, Walmart oder Apple.

Amazon ist gerade deshalb für junge Marken interessant, da sie eine große bestehende Käuferschaft, hohe Kaufraten, integrierte Lagerung, Versand und Logistik sowie Zahlungsabwicklung haben. Genau das baut auch Shopify immer weiter aus, um Marken diese lästigen Probleme abzunehmen.

Gleich im Strategie-Teil sehen wir noch, wie Shopify die Plattform werden möchte, auf der Shops eigenständig erfolgreich werden.

Konkurrenz zu anderen Shop-Softwares

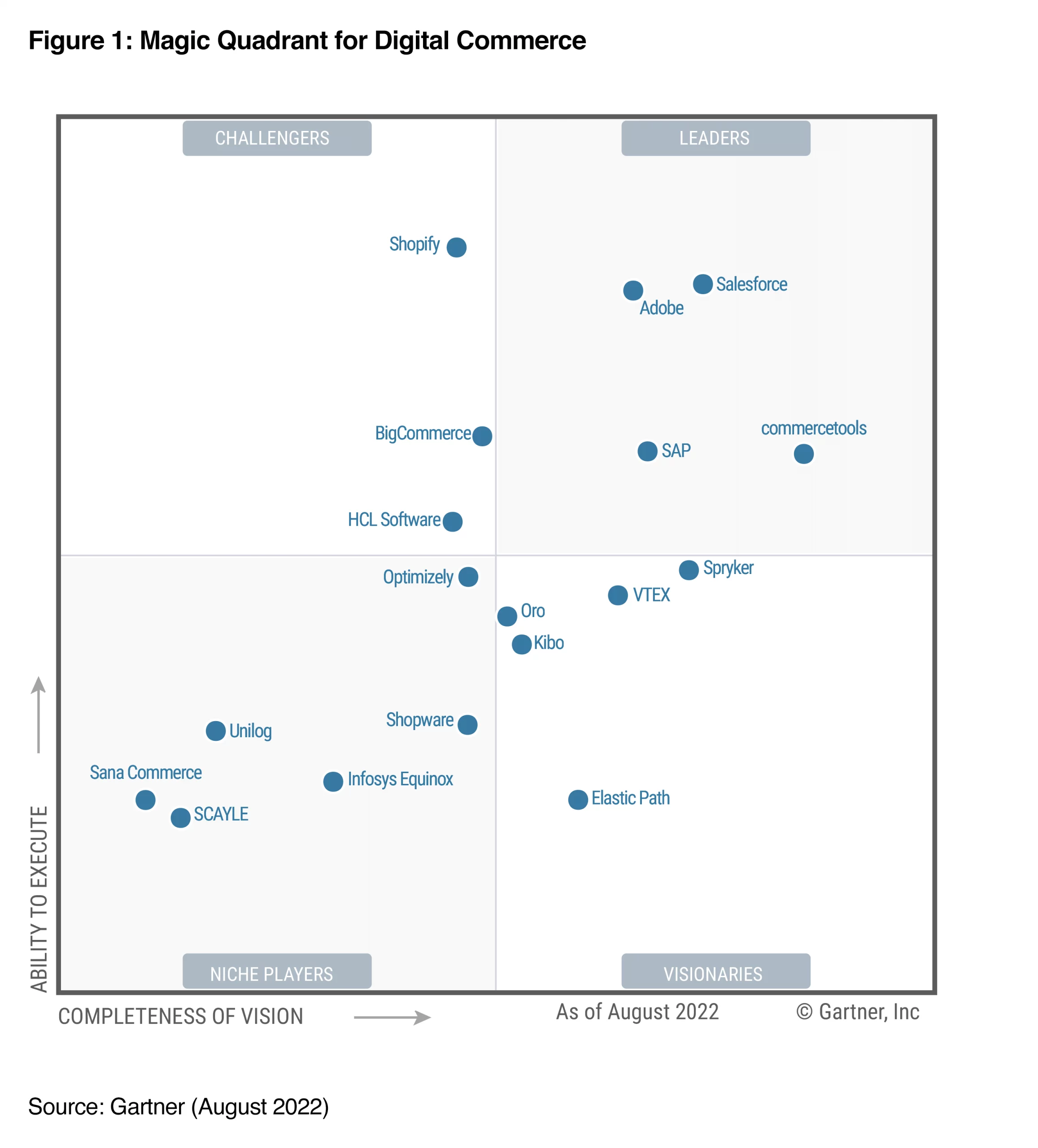

Das Researchunternehmen Gartner hat einige Unternehmen im Bereich "Digital Commerce", letztendlich Shop-Plattformen, verglichen. Darunter fallen auch deutsche Anbieter wie SCAYLE von About You, SAP, commercetools und Spryker.

Shopify ist hier im Bereich "Ability to execute" führend. Etwas ältere Anbieter wie Adobe, Salesforce und SAP stehen noch an der Spitze. Commercetools, wie Shopify erst 2006 gegründet, zählt als einziges junges Unternehmen zum führenden Quadranten.

Im Marktvergleich gilt Shopify in der Regel als bestes Einstiegsprodukt für alle Personen oder kleinere Unternehmen, die einen Online-Shop eröffnen möchte. Auch eine Skalierung auf Umsätze im zweistelligen Millionenbereich sind durchaus möglich.

Für große Kunden und Shops, die oft deutlich komplexere Anforderungen haben - eigene Programmierung, viele Länder, Kombination aus Shop und Ladengeschäften - kommen andere Unternehmen ins Spiel. SCAYLE, Spryker und commercetools fokussieren sich bspw. auf diese.

Auch Shopify hat hier mit Shopify Plus ein Angebot, meiner Einschätzung nach ist Shopify dort aber nicht so führend, wie es im Bereich kleiner und mittelgroßer Unternehmen der Fall ist.

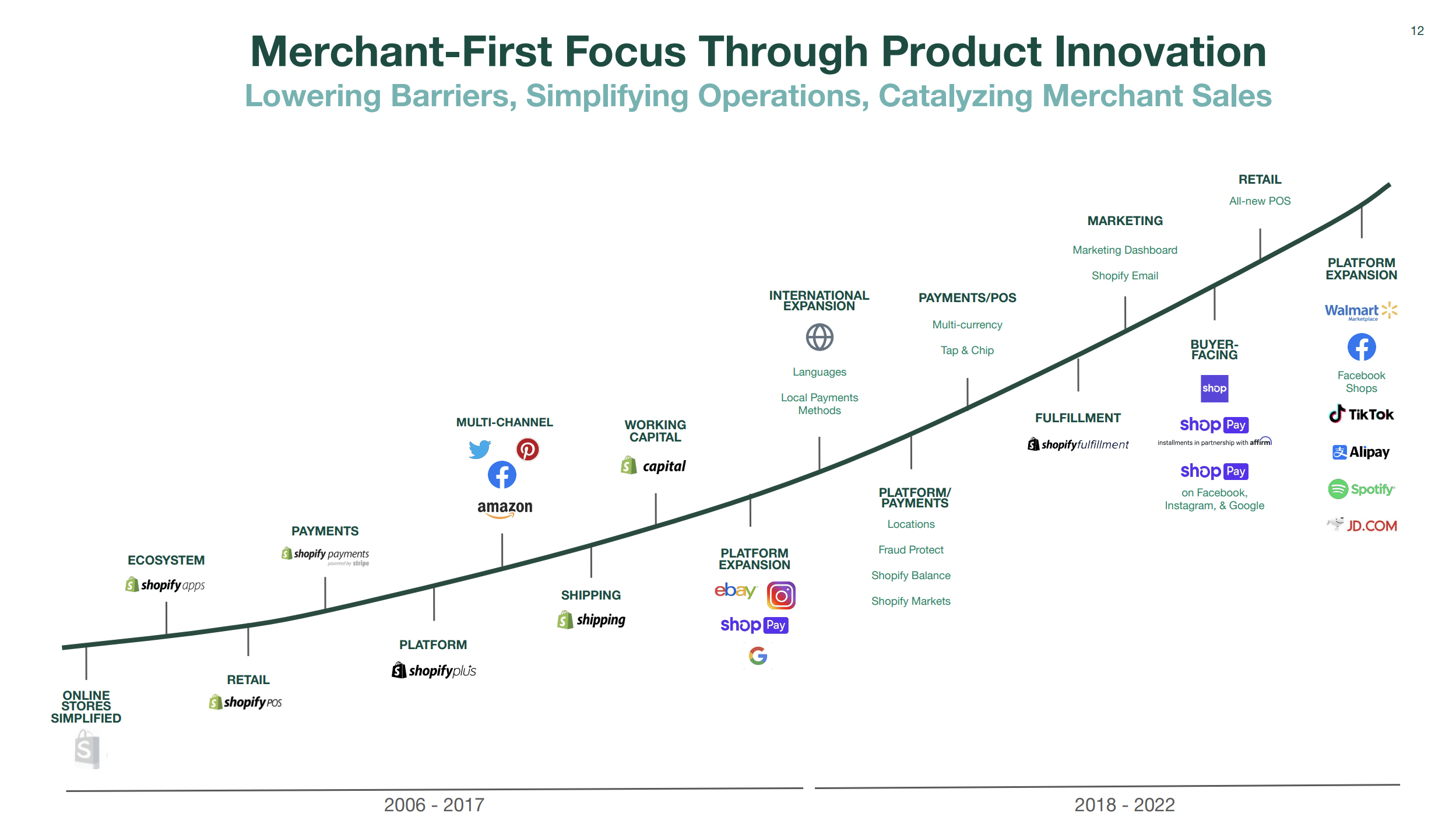

Weiterentwicklung des Angebots

Was hat Shopify dafür die letzten Jahre eingeführt?

- Shop-Software

- Zahlungsabwicklung

- Versandlösung (Shopify Shipping)

- Finanzierungsmöglichkeiten über Shopify (Shopify Capital)

- Integrationen zu wichtigen Plattformen (eBay, Instagram,...)

- Einführung von Kassen-Bezahlsystem (PoS-Lösungen)

- Lagerung und Logistik (Shopify Fulfillment)

- Eigene App um Shops darzustellen ("Shop", hier bereits beschrieben)

- Integration in weitere Plattformen (Walmart, Facebook Shops, TikTok, Spotify)

Die größten Initiativen der letzten beiden Jahre:

- Erschließung von weiteren Marketingkanälen (Spotify, YouTube, Facebook, Instagram) und eigenen Zielgruppen für Shopify-Shops

- vereinfachtes Zahlen via iPhone

- Kapital-Produkte

Meine Bewertung des Geschäftsmodells

Shopify betont selbst einige Stärken des Geschäftsmodells: Der große und wachsende Markt, das starke Produkt, gute Unit Economics, ein eigenes Ökosystem und eine gesunde Bilanz.

Ein stärkeres Geschäftsmodell ermöglicht Wachstum, einen Burggraben und damit Differenzierbarkeit von der Konkurrenz, höhere Gewinnmargen und Preismacht.

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Der Großteil der Umsätze ist wiederkehrend. Der Lock-In Effekt ist groß: Der ganze Shop, sowohl technisch als auch optisch, müsste umgezogen werden.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Mittelmäßig. Je mehr Nutzer, desto mehr Entwickler, die wiederum Erweiterungen für Shopify anbieten. Für die Shop-Software an sich gibt es aber wenig Netzwerkeffekte.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

Shopify kann enorm gut skalieren. Umsätze wachsen stärker als Kosten. Dazu kann Größe selbst einen Burggraben darstellen, wenn Shopify nicht nur Shop-Software, sondern eine umfassende E-Commerce Plattform mit Payment, Marketingkanälen, Logistik und Warenfinanzierung bietet.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Shopify beruht zentral auf Technologie und hat sich durch Produktqualität gegenüber der Konkurrenz durchgesetzt. Für komplexe und sehr große Unternehmen wird Shopify technologisch aber oft zu standardisiert und damit nicht die erste Wahl sein.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Shopify hat eine hohe Bekanntheit. Wer schnell und ohne etwas falsch zu machen einen Online-Shop aufmachen will, nimmt Shopify. Es ist "top of mind". Aber: Es hat noch einen leichten Hauch von kleinen Shops, die mittels Facebook Ads irgendwelche China-Produkte verkaufen.

Geschäftsmodell-Bewertung: 20 / 25

Zukunft & Strategie

Marktanalyse

Bevor wir gleich in die SWOT-Analyse gehen, schauen wir, welche strategischen Pläne aktuell vom Management geschmiedet werden. Schließlich beteiligst du dich an dem Unternehmen der Zukunft, nicht der Vergangenheit.

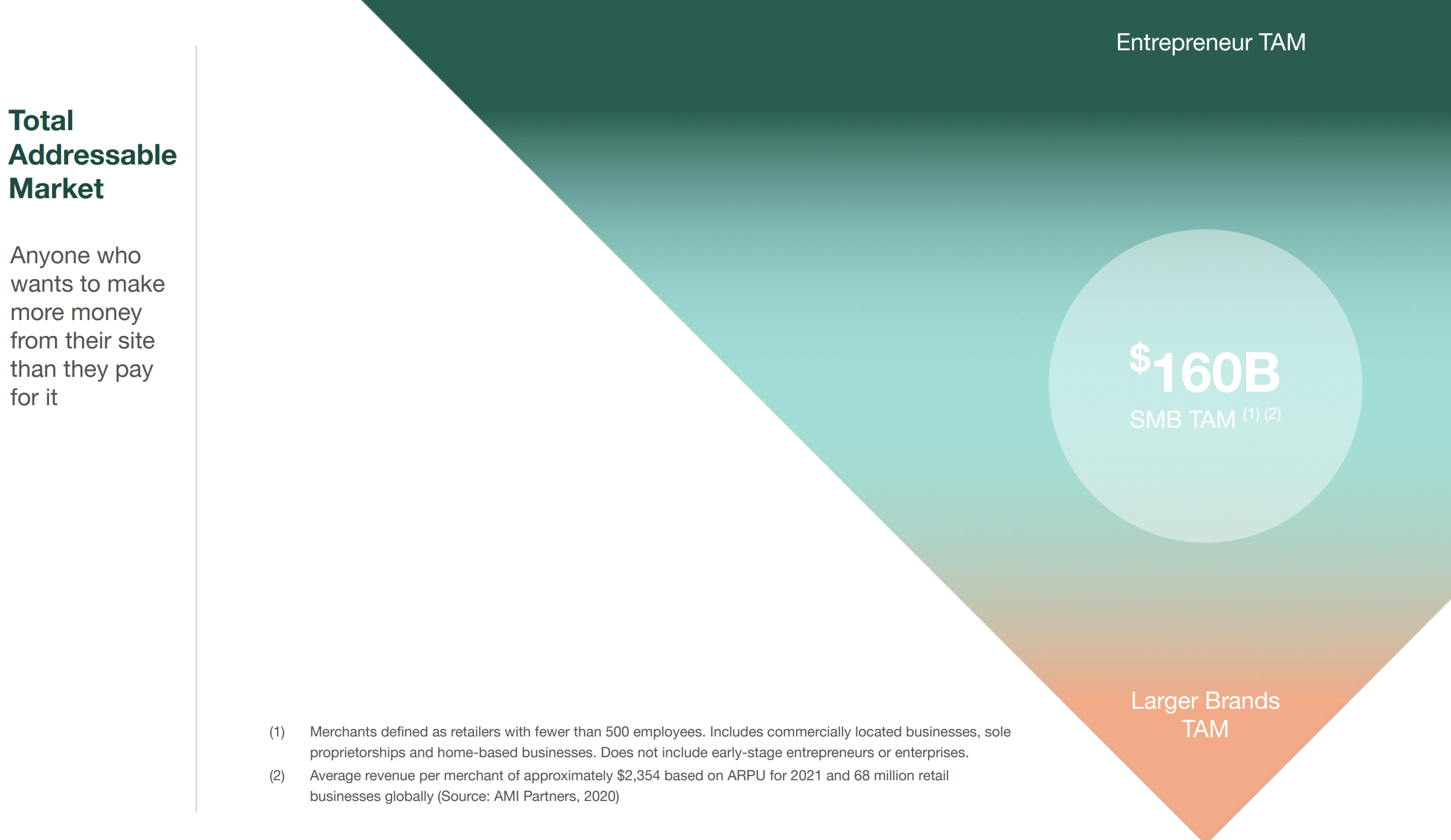

Shopify selbst schätzt allein den Markt der kleinen und mittelgroßen Unternehmen (< 500 Mitarbeiter) auf 160 Mrd. US-Dollar pro Jahr. Hier spannend: In der letzten Analyse von Mitte 2020 lag die Marktgröße mit 2019er Daten noch bei 78 Mrd. Dollar, hat sich also durch die Pandemie verdoppelt.

Entlassungen: Was passiert im E-Commerce?

Shopify musste Mitarbeiter entlassen, da sich Wachstumserwartungen nicht erfüllen. Wo steht der E-Commerce also gerade?

Die Erklärungen von CEO Lütke ans Team dazu sind lesenswert:

Shopify has always been a company that makes the big strategic bets our merchants demand of us - this is how we succeed. Before the pandemic, ecommerce growth had been steady and predictable. Was this surge to be a temporary effect or a new normal? And so, given what we saw, we placed another bet: We bet that the channel mix - the share of dollars that travel through ecommerce rather than physical retail - would permanently leap ahead by 5 or even 10 years. We couldn’t know for sure at the time, but we knew that if there was a chance that this was true, we would have to expand the company to match.

It’s now clear that bet didn’t pay off. What we see now is the mix reverting to roughly where pre-Covid data would have suggested it should be at this point. Still growing steadily, but it wasn’t a meaningful 5-year leap ahead. Our market share in ecommerce is a lot higher than it is in retail, so this matters. Ultimately, placing this bet was my call to make and I got this wrong. Now, we have to adjust. As a consequence, we have to say goodbye to some of you today and I’m deeply sorry for that.

Shopify platziert große Wetten. Sie haben erwartet, dass das E-Commerce Wachstum durch die Pandemie vorgezogen wurde - wie fast alle Analysten und Unternehmen. In der Praxis sind die Wachstumsraten aber stärker zurückgegangen.

Die These ist aber auch, dass wir weiterhin ein langfristiges E-Commerce Wachstum sehen werden, der Lockdown-Effekt aber ein positiver Ausreißer bleibt.

Die These halte ich nachvollziehbar. Aktuell haben einige E-Commerce Unternehmen große Probleme, die eher vorübergehend scheinen und auf Erwartung höheren Wachstums zurückgehen:

- mehr Mitarbeiter eingestellt als benötigt

- Lager und Logistik auf Kapazitäten erweitert, die in der Menge heute nicht gebraucht werden

- zu viel eingekaufte Ware

- stark gefallene Bewertungen und Wunsch der Börse nach Profitabilität

Das sind kurzfristige Probleme, die sich einpendeln werden. Die langfristigen Trends, wonach der Onlinehandel stärker als der stationäre wächst, sehe ich weiter in Takt - wenn auch langsamer als noch vor ein bis zwei Jahren erwartet:

- Dominoeffekt im stationären Handel: Innenstädte haben es schon jetzt immer schwerer, was sich durch erste Pleiten zeigt. Durch Leerstand gibt es weniger Fußverkehr, was zu noch mehr Insolvenzen und damit einer Negativspirale führen könnte.

- Fortschritt im Online-Handel: Die Innovation findet vor allem online statt. Kunden vertrauen Online-Shops mehr, neue Generationen haben höhere Online-Anteile und technologische Weiterentwicklungen (auch VR, AR und andere Metaverse-Technologien) sorgen für Fortschritt.

Strategie

Die Vision von Shopify:

Make commerce better for everyone.

Im Shareholder Letter von 2018 hat CEO Tobi Lütke geschrieben:

"It’s fortunate and rare that our business model is in full alignment with our mission. We succeed when our merchants succeed. Our merchants succeed when we make commerce better for everyone - and we’ve never been more ready to do so."

Um diesen Markt weiter zu erschließen sieht Shopify unterschiedliche Maßnahmen.

- Kurzfristig: Den Kern weiter ausbauen. Dazu gehört die Plattform, die Logistik, die Zahlungsabwicklung, Finanzierung sowie das Produkt für größere Kunden.

- Mittelfristig: International expandieren, Vor-Ort Kassensysteme ausbauen und mit Shopify Audiences eigene Zielgruppen für besseres Marketing der Partner anbieten.

- Langfristig: Logistiknetzwerk, eigene Reichweite über Shop-App aufbauen, B2B-Markt erschließen, Businesskonto ("Shopify Balance"). Außerdem der Ausbau von 6 River Systems, das Lösungen für Lagerstätten durch Roboter ermöglicht und von Shopify für 450 Mio. US-Dollar gekauft wurde. Auch die Logistikplattform Deliverr wurde zuletzt für 2 Mrd. Dollar akquiriert.

Das sind ziemlich ambitionierte Ziele. Wenn die Ziele so erreicht werden kann Shopify den Marken und Händlern...

- eine komplette Shop-Software inkl. Zahlungsabwicklung (Shopify Core, Plus und Payments)

- ein komplettes Netzwerk aus Lagerung, Logistik und Versand (Shopify Shipping und Fulfillment)

- ein integriertes Kassensystem für stationäre Geschäfte (PoS-Systeme) mit einer angeschlossenen E-Commerce Struktur

- eigene Reichweite (Shop-App und Integrationen in Plattformen wie Facebook, Instagram & Co.)

- ein eigenes Geschäftskonto und Finanzierungsmöglichkeiten (Shopify Balance und Capital)

... bieten.

Der Weg zum Burggraben

Das würde nicht nur unzählige Monetarisierungsmöglichkeiten, sondern auch einen enormen Burggraben bedeuten, den Shopify sich gegenüber Konkurrenten aufbauen würde.

Amazon bietet FBA (Fullfillment by Amazon) an: Die "nervigen" Dinge wie Logistik, Lagerung und Versand übernimmt Amazon. Lagerplätze sind flexibel skalierbar, ein Unternehmen kann also mehr oder weniger Platz, entsprechend der Geschäftsentwicklung, beanspruchen.

Unternehmen können sich auf ihr Kerngeschäft fokussieren und behalten ihre Flexibilität. Amazon kümmert sich darum, dass die Prozesse modern, effizient und schnell abgewickelt werden.

Genau den gleichen Komfort will Shopify den eigenen Händlern und Marken bieten. Sie fokussieren sich auf ihr Kerngeschäft - Produktentwicklung, Markenaufbau, Kundenservice und Marketing - und Shopify kümmert sich um den Rest.

Einerseits kann Shopify dadurch zusätzliche Erlöse erzielen. Den viel größeren Hebel sehe ich aber darin, dass Shopify dadurch enorm attraktiv wird für Marken und den eigenen Burggraben stärkt.

Dass Shopify in diese Richtung geht zeigen schon die Akquisitionen und die Aktivitäten. Bisher beschränken diese sich vor allem auf Nordamerika. Natürlich ist der Aufbau von Lager und Logistik deutlich langwieriger als das internationale Ausrollen einer Shop-Software.

Also: Eine große Chance, die vor allem ein langfristiges Ziel ist und Shopify mit großen Schritten angeht.

Zu langsamer Fortschritt?

Ich habe diese Initiativen einmal mit denen aus Mitte 2020 abgeglichen. Das erstaunliche: Sie sind so gut wie identisch. Das spricht einerseits für eine konsistente Strategie, auf der anderen Seite spricht das eher weniger für starken Fortschritt in der Produktentwicklung.

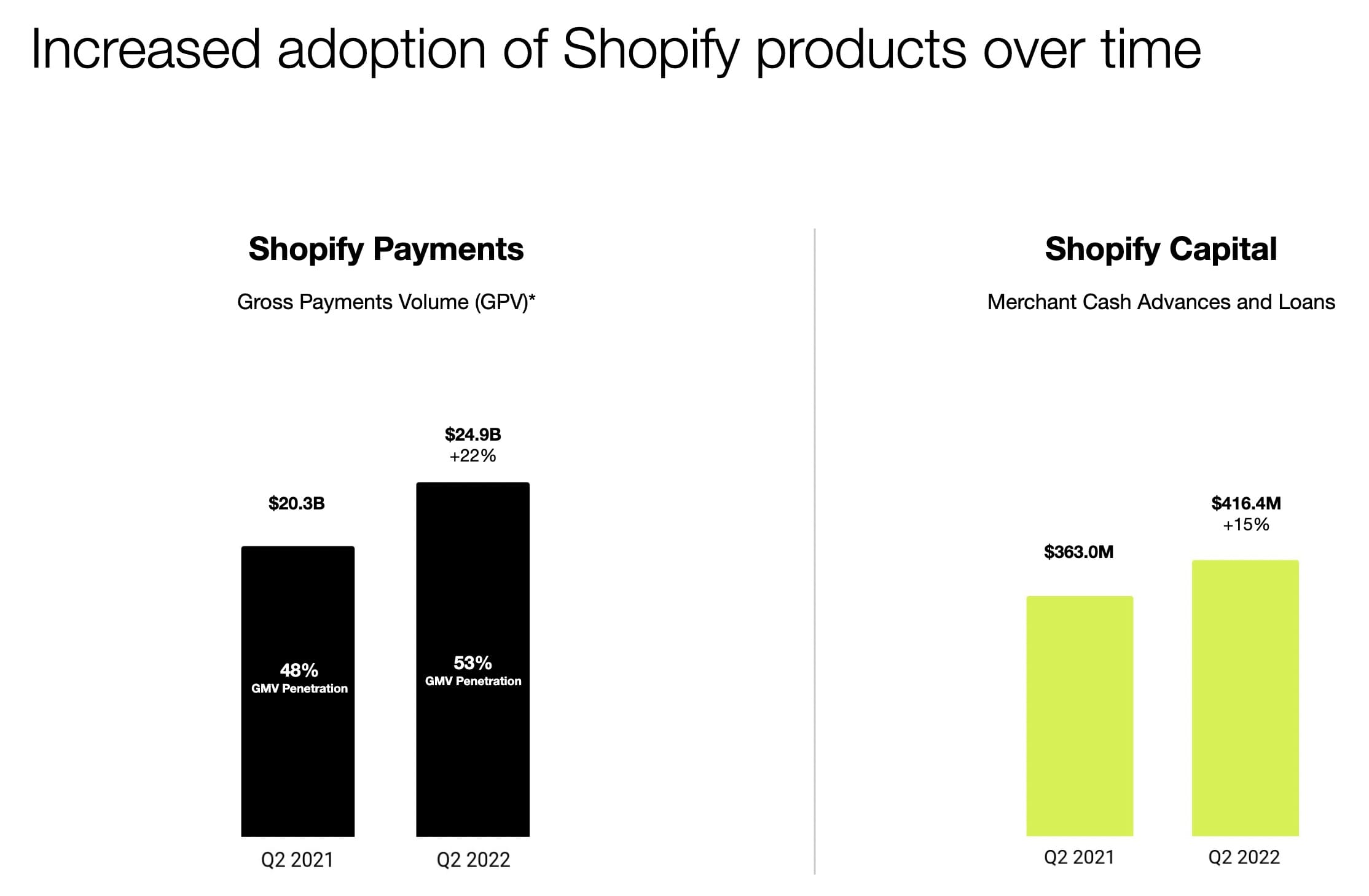

Immerhin: Die beiden Produkte Shopify Payments (Zahlungsabwicklung) und Shopify Capital (Warenfinanzierung) sind im Q4 '21 noch um 43% bzw. 45% gewachsen, im letzten Quartal Q2 '22 ist das Wachstum deutlich auf 22% und 15% zurückgegangen. Es liegt in beiden Fällen etwa gleichauf wie das gesamte Shopify-Wachstum.

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Beginnen wir mit den Stärken. Was zeichnet Shopify aktuell aus?

Schwächen

Wo Licht ist, ist meist auch Schatten. Schauen wir auf die Schwachstellen des Unternehmens.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Jetzt analysieren wir aber: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung & Investment-These

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Der faire Wert der Aktie

Für die Ermittlung des fairen Werts habe ich folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

Umsatzwachstum

- Umsatzwachstum zuletzt: +16% im letzten Quartal, +57% in 2021.

- Prognose: -

- Analystenerwartung: +19% in 2022 (bereits halb um), +24% in 2023.

- Meine kurzfristige Annahme: Ich gehe kurzfristig von +20% aus.

- Meine langfristige Annahme: Shopify kann denke ich auch langfristig gut wachsen, durch anhaltende Digitalisierungstrends, Ausbau der bestehenden Lösungen und internationale Expansion. Ich gehe von 10% aus.

Nettomarge

Die Bruttomarge liegt heute bei 53 - 57%. Ich vermute, dass diese noch Richtung 60% gesteigert werden kann. Die operative Marge und die Free Cashflow Marge lag in den letzten Jahren im Optimum bei ca. 10%. Die langfristige Profitabilität von Shopify ist zurzeit noch schwer abzuschätzen, ich würde die Nettomarge langfristig zwischen 7% und 17% erwarten. Ich gehe hier von 12% aus.

Bewertungsniveau

Basierend auf dem Gewinn kennen wir quasi noch keine nachhaltigen Bewertungsniveaus von Shopify. Mit den anderen Annahmen - einem hohen Umsatzwachstum, einer sehr soliden Nettomarge und einem starken Geschäftsmodell - halte ich eine Bewertung mit einem KGV von 22 gerechtfertigt.

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: SHOP.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Scorecard

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Gut 🙂

Pro, Contra & Fazit: Aktie jetzt kaufen?

Pro

Contra

Fazit

Der Spruch "Verkaufe Schaufeln im Goldrausch" traf auf Shopifys Geschäftsmodell in 2020 und 2021 zu: Im E-Commerce breitet Shopify sich immer weiter aus und erschafft Lösungen, die den Kunden und Shopify selbst helfen, den Goldrausch zu nutzen und voranzutreiben.

Das Unternehmen ist das, was man heute als "gutes" Unternehmen bezeichnen würde: Starkes Geschäftsmodell, Zukunftsbranche, wiederkehrende Umsätze, ein langfristig orientiertes Management, offene Kultur und Einsetzen für gesellschaftlich wichtige Themen. Aus Anlegersicht trübt die mittelmäßige Bruttomarge das Bild etwas.

Das Bewertungsniveau ist immer noch hoch, wenn auch deutlich realistischer. Die Bewertung hat immer noch etwas Fallhöhe, ist aber in meinen Augen gerechtfertigt. Denn die Visionen sind ebenso enorm groß - und mir fallen aktuell keine vergleichbaren Unternehmen ein, die in der gleichen Größe denken, um die umfassende Plattform für Online-Shops zu werden.

Unterm Strich eine spannende Aktie für Anleger, die etwas risikobereiter sind und vom Trend des E-Commerce profitieren wollen. Ich finde sie trotz des Rückgangs nicht deutlich unterbewertet, auch wenn ich Shopifys Entwicklung tendenziell auch in Zukunft optimistisch sehe und mir das Unternehmen gut gefällt.

Achtung: Shopify berichtet am 27. Oktober 2022 die neuen Quartalszahlen. Um diese Zeit gibt es womöglich höhere Volatilität.