ServiceNow ist ein unscheinbarer Name, der hinter einem der vielversprechendsten und stärksten Geschäftsmodelle der Börse aktuell steckt.

Es ist eine B2B-Plattform, mit der Prozesse automatisiert und digitalisiert werden können. Aktuell entwickelt ServiceNow sogar Lösungen, um die komplexe Versorgung mit Impfstoffen im Rahmen der Corona-Pandemie sicherzustellen.

CEO Bill McDermott, vorher CEO bei SAP, hat im letzten Quartalsbericht angekündigt, ServiceNow zum bedeutendsten Software-Unternehmen des 21. Jahrhunderts machen zu wollen:

"We are changing the world one workflow at a time and are well on our way to becoming the defining enterprise software company of the 21st century.”

Ich sehe drei Gründe, warum die Aktie aktuell spannend ist:

- Beteiligung am laut Fortune-Rangliste innovativsten Unternehmen der Welt

- Aktie mit hoher Profitabilität (Bruttomarge > 80%) und starkem Wachstum (> 30%) im Zukunftsmarkt

- Wiederkehrende Umsätze, die für hohe Planbarkeit sorgen

Mehr als genug Gründe also, dass wir uns die Aktie genauer anschauen und herausfinden, ob sich eine Investition aktuell lohnen könnte.

Dabei erfährst du, wie das Geschäftsmodell funktioniert, wie die Zahlen dahinter aussehen, was Experten darüber denken und ob die Aktie heute attraktiv bewertet ist oder nicht. Viel Spaß!

More...

Überblick: Das steckt hinter ServiceNow

Das Unternehmen

ServiceNow ist ein Tech-Unternehmen, das anderen Unternehmen verspricht, manuelle Arbeitsweisen zu automatisieren und zu digitalisieren. Es ist ein Software-as-a-Service Unternehmen, das auf einem wiederkehrenden Umsatzmodell basiert.

Es wurde 2004 gegründet und erzielt heute 4,5 Mrd. USD Umsatz pro Jahr. Der CEO Bill McDermott ist seit 2019 an Bord und kein Unbekannter: Er war vorher seit 2010 der CEO bei SAP.

Produkt & Geschäftsmodell

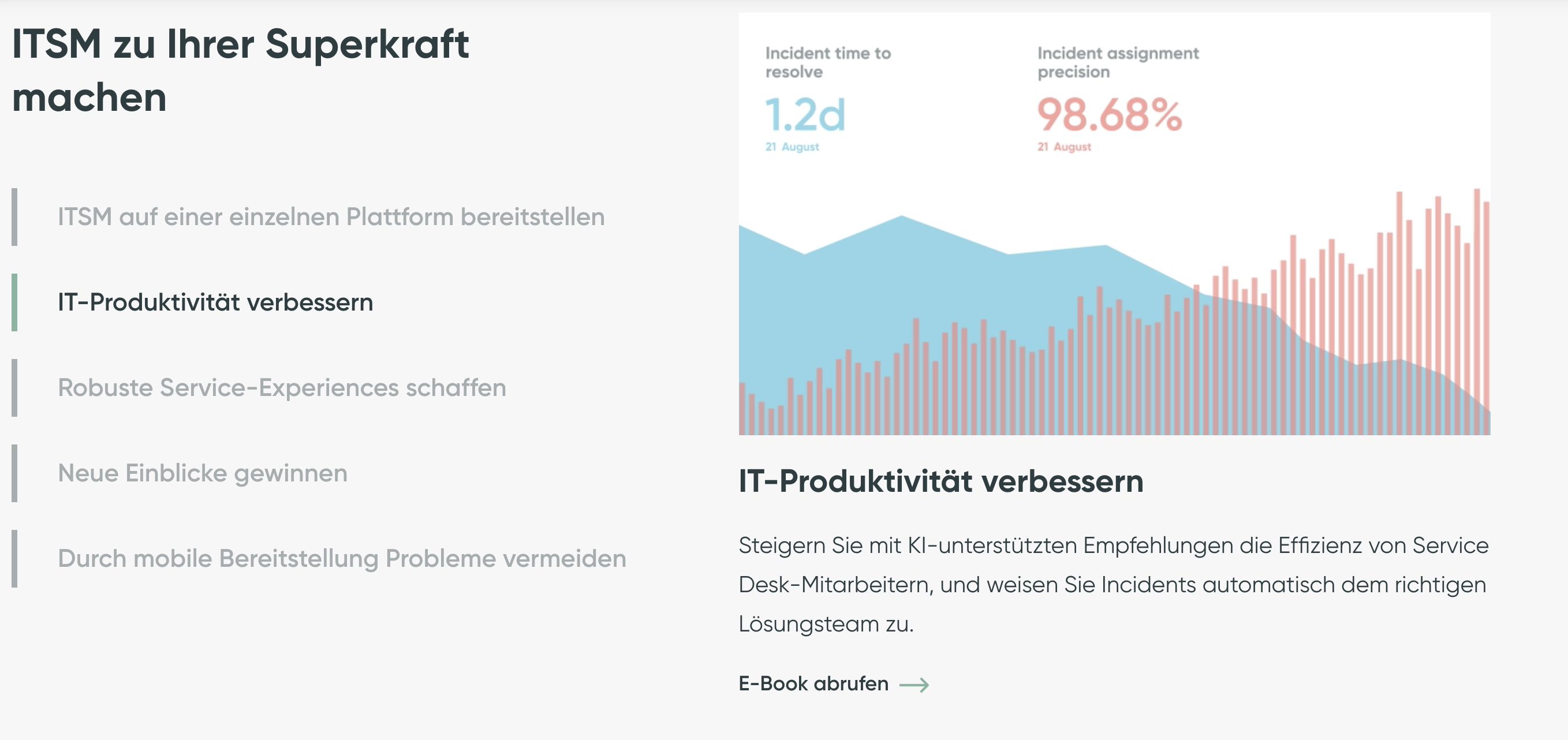

ServiceNow stellt eine Plattform bereit, auf der unterschiedliche Services angeboten werden. Diese dienen der Prozessoptimierung und -automatisierung. Der Fokus liegt auf dem IT-Bereich.

Darin hat ServiceNow eine große Palette an möglichen Lösungen. Ein paar Beispiele:

- Kundenanfragen richtig zuweisen, teamübergreifend bearbeiten und nachverfolgen

- Aufgabenpriorisierung und Nachverfolgung

- Leistungswerte über den Zeitverlauf im Überblick behalten

- Transparenz über Team- und IT-Strukturen (Tools, Datenbanken, Systeme,...)

- KI-unterstützte Empfehlungen um mögliche Serverprobleme zu entdecken

- Kapazitätsplanung, Prozessautomatisierung, Mitarbeitereinarbeitung uvm.

Kunden von ServiceNow sind also andere Unternehmen, die aus einer breiten Palette an Lösungen auswählen und diese jederzeit erweitern können.

Aktienkurs

Der Aktienkurs hat sich über die letzten Jahre stark entwickelt:

Chance

- Beteiligung am laut Fortune-Rangliste innovativsten Unternehmen der Welt

- Aktie mit hoher Profitabilität (Bruttomarge > 80%) und starkem Wachstum (> 30%) im Zukunftsmarkt

- Wiederkehrende Umsätze, die für hohe Planbarkeit sorgen

Schauen wir uns nun an, was hinter diesen Zahlen steckt.

Business Breakdown: Geschäftsmodell analysiert

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht.

Unternehmensentwicklung

Die folgende Grafik zeigt die Entwicklung vom Umsatz, dem Bruttogewinn, dem Free Cashflow und dem Gewinn (alle Kennzahlen sind im Glossar erklärt).

Zuletzt ist ServiceNow mit 33% auf Jahresbasis im Umsatz gewachsen.

Der Anteil an Ausgaben für Forschung & Entwicklung liegt bei vergleichsweise hohen 23%, was für hohe Innovationskraft spricht.

Wie lief das Q1 2021?

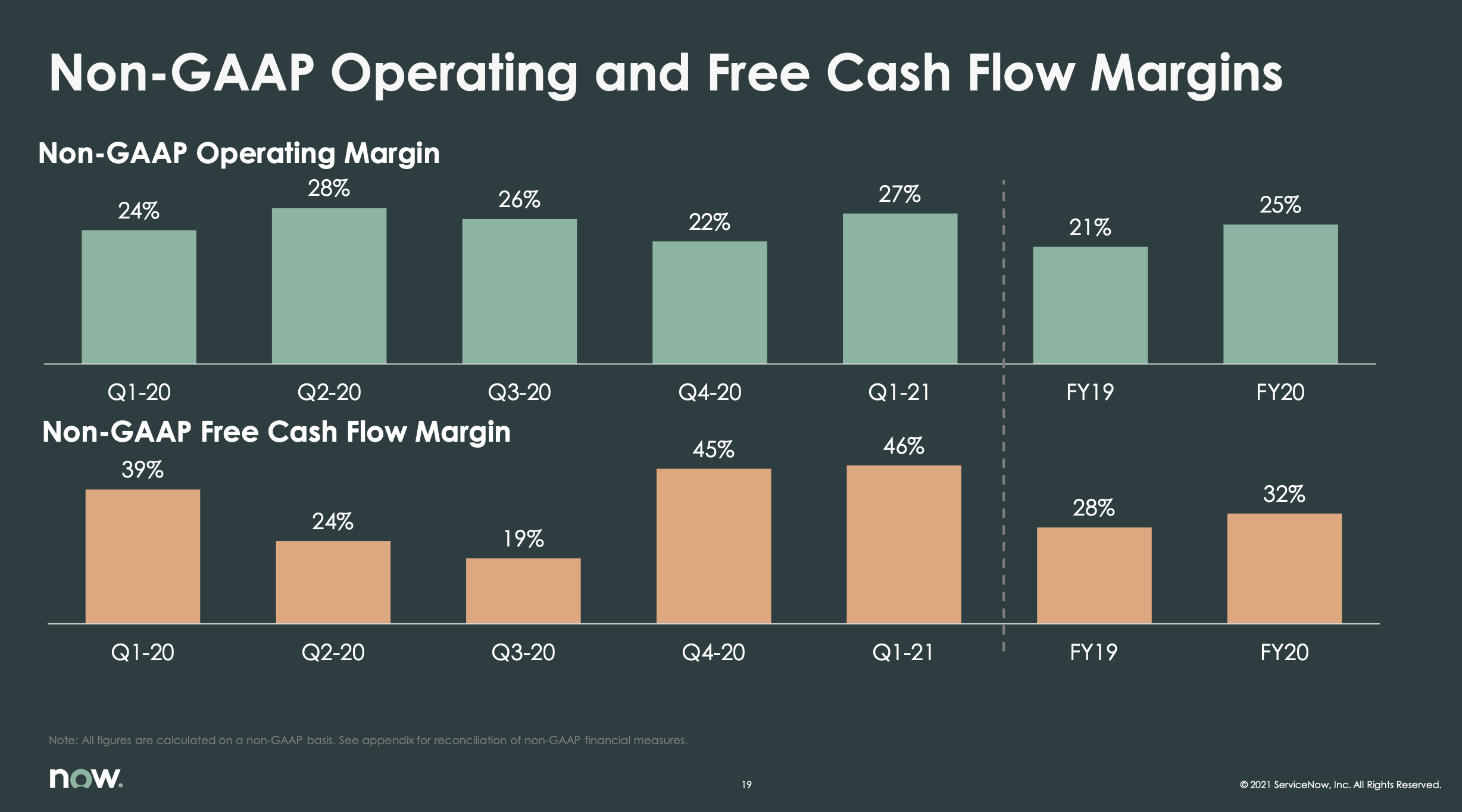

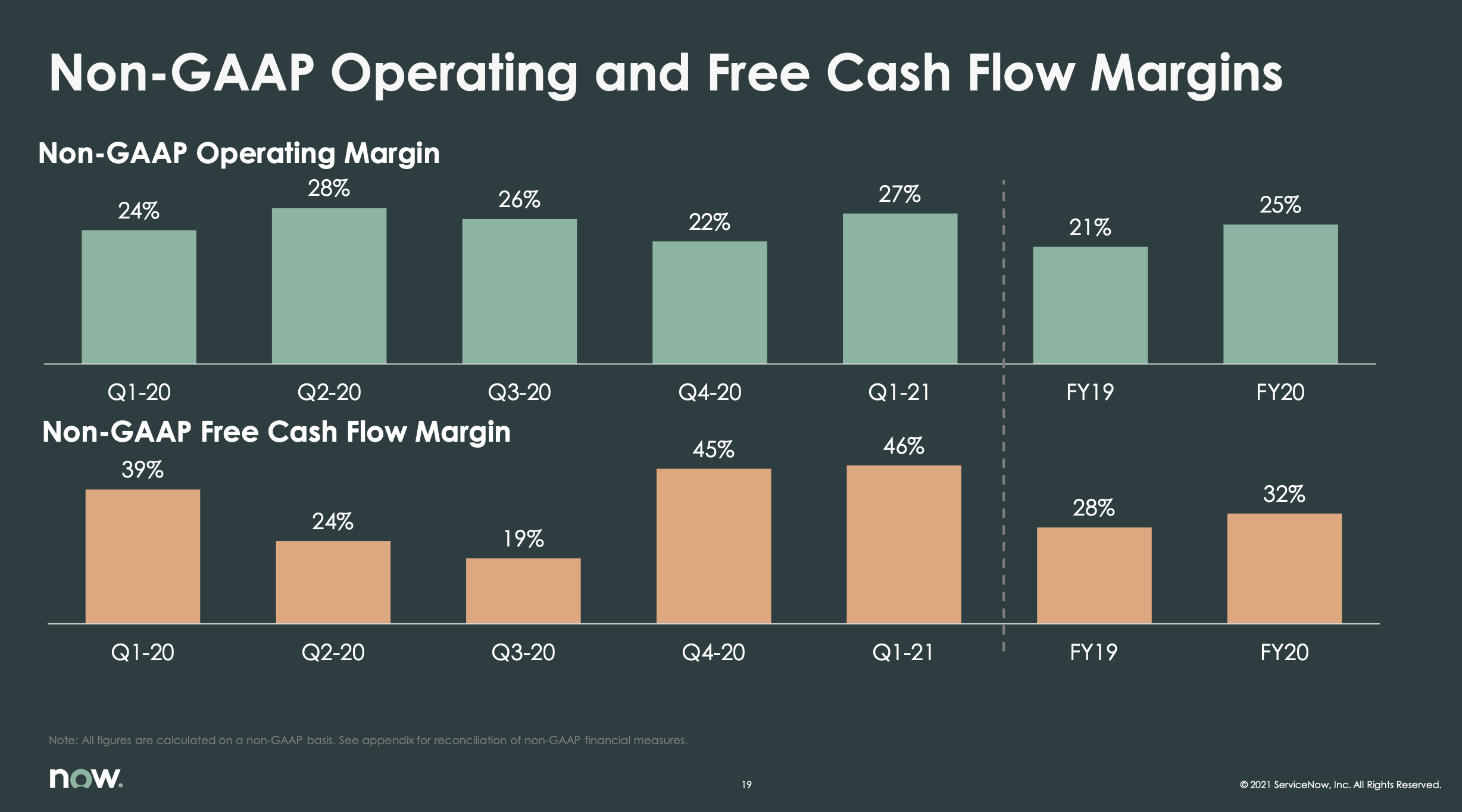

Weiterhin gut. Der Umsatz stieg um 30%, die operative Marge auf 27% und die Free Cashflow Marge auf enorme 46%.

Wie verdient das Unternehmen Geld?

ServiceNow selbst unterteilt die Plattform nach drei Nutzergruppen:

- IT Workflows (62%)

- Kunden & Mitarbeiter Workflows (23%)

- Now Plattform App Engine & andere (15%)

Die Umsätze teilen sich wie folgt auf die unterschiedlichen Regionen auf:

- 66% aus Nordamerika

- 25% aus EMEA (Europa)

- 9% aus APAC (Asien-Pazifik) und andere

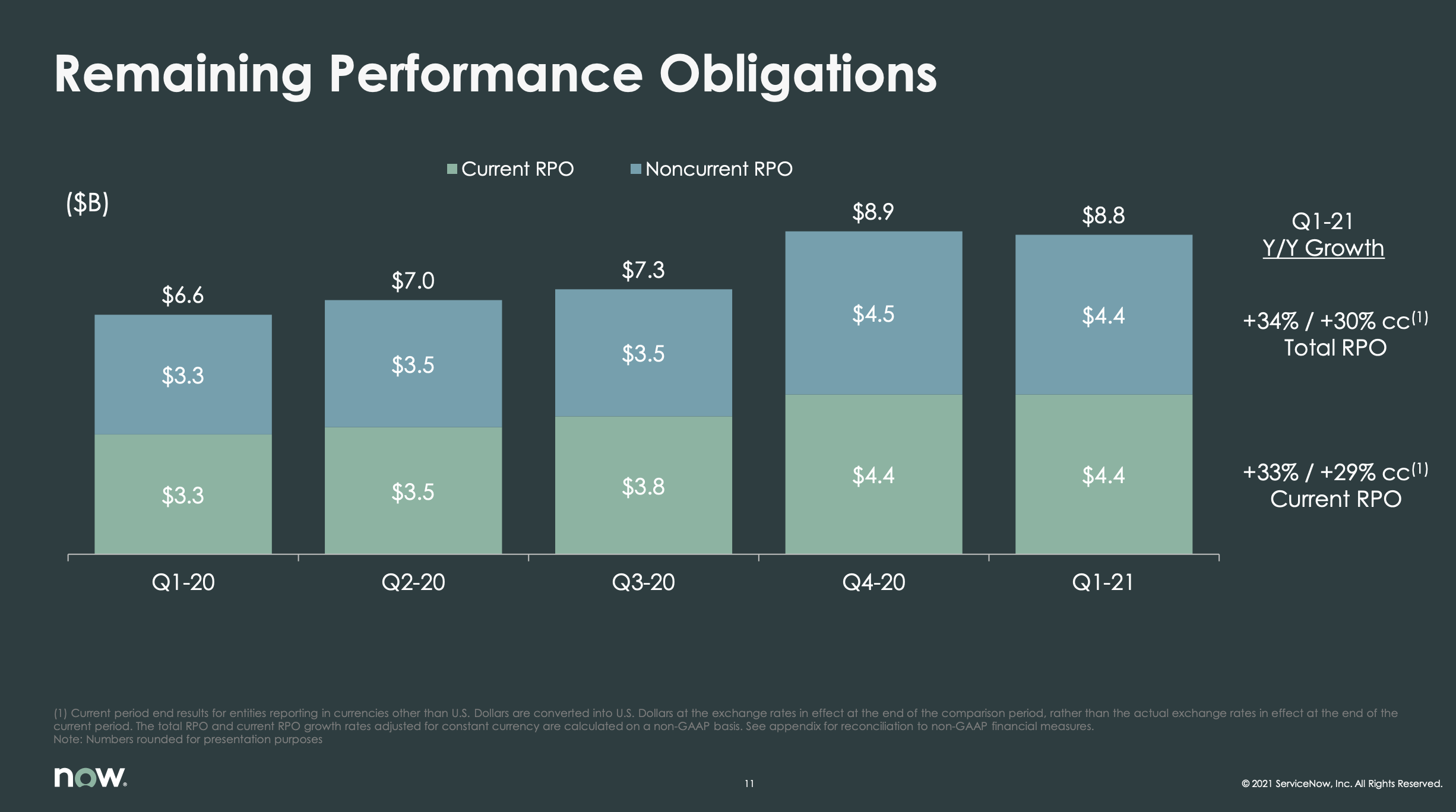

95% der Umsätze sind wiederkehrende Abo-Erlöse. Die durchschnittliche Laufzeit der Verträge liegt zwischen 25 und 38 Monaten.

Das ist eine der großen Stärken von SaaS- und Subscription-Modellen: Sie haben planbare Umsätze bereits akquiriert.

Als "RPO" werden solche Umsätze bezeichnet, die noch aus bestehenden Verträgen ausstehen. Zum letzten Stand waren es starke 8,9 Mrd. US-Dollar, von denen ServiceNow ca. 50% in den nächsten 12 Monaten und ca. 50% in den danach folgenden 12 Monaten einnehmen wird - nur auf Basis bestehender Verträge.

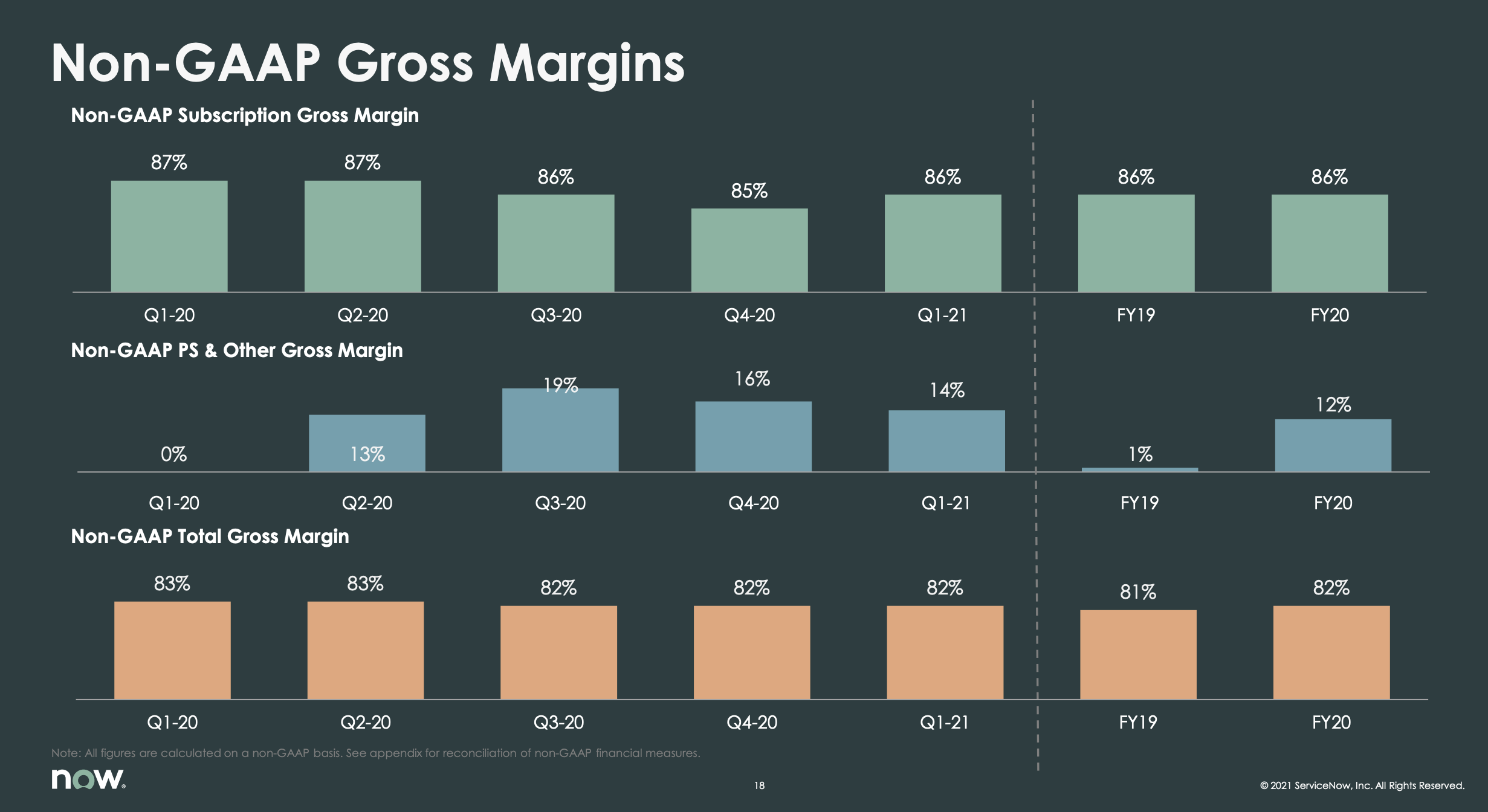

Dazu kommen starke Gewinnmargen: Die Bruttomarge liegt bei über 80%, die FCF-Marge zuletzt über 45%, die operative Marge bei 27%.

Deep Dive: Mechanismen des Geschäftsmodells

Die zwei wichtigsten Abteilungen nach Mitarbeiterzahl bei ServiceNow: Marketing & Sales (Produkt verkaufen) sowie Research & Development (v.a. IT-Entwicklung).

Gerade der Fokus auf Forschung & Entwicklung ist gut und sorgt dafür, dass ServiceNow fortschrittlich und innovativ bleibt.

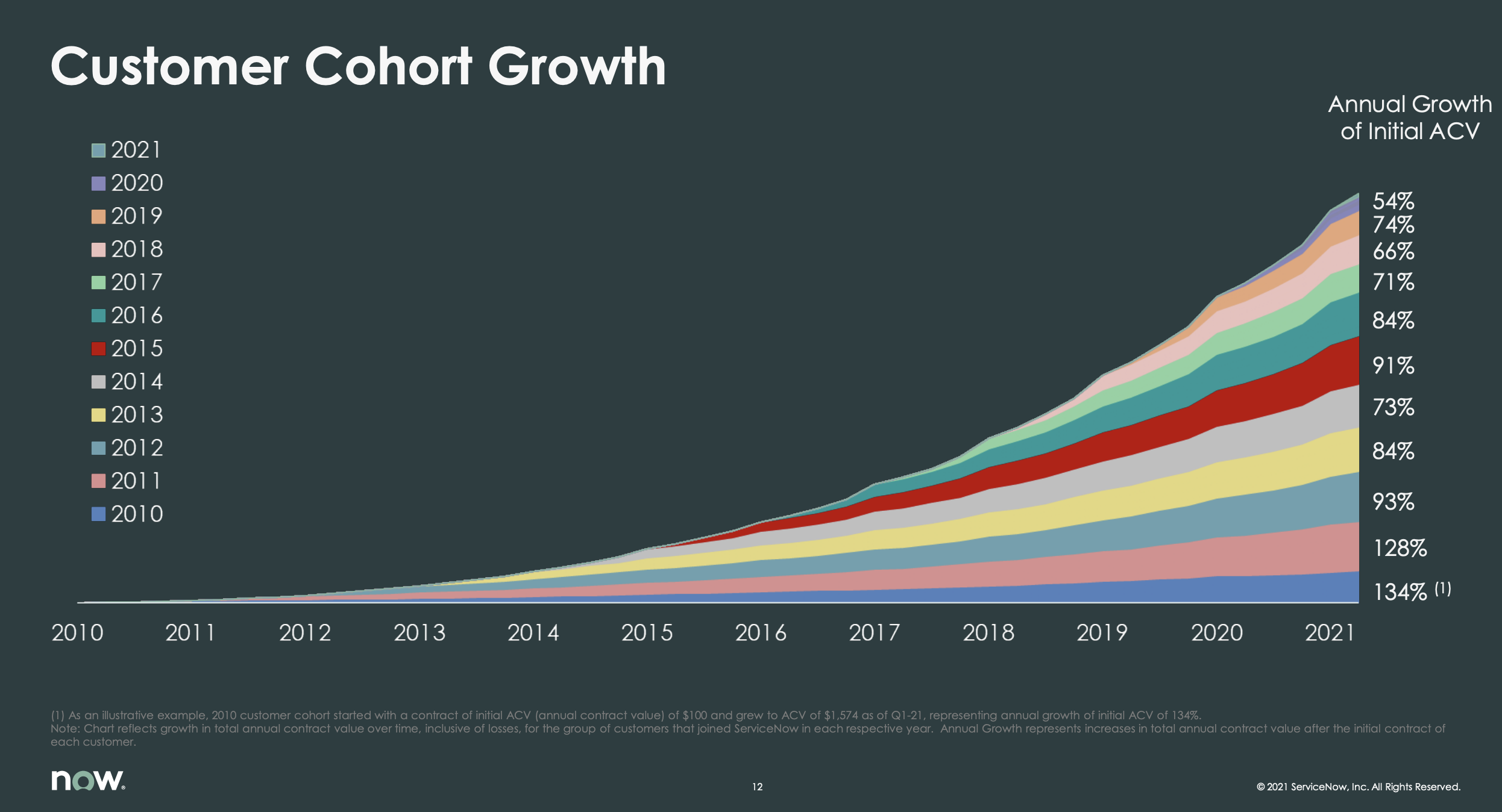

Ebenfalls stark ist die Kohortenentwicklung, also die Entwicklung der Kundengruppen nach dem Zeitpunkt, zu dem sie Kunden geworden sind. Diese Entwicklung zeigt: ServiceNow schafft es Kunden zu halten und mehr mit diesen zu verdienen.

Ein zentraler Grund dafür: Der Lock-In Effekt.

ServiceNow bedient ein Segment voller komplexer Systeme und Zusammenhänge. Je stärker ein Unternehmen mit ServiceNow zusammenarbeitet und dort Daten ablegt, Systeme integriert und Prozesse automatisiert, desto schwerer wird es, das alles irgendwann umzuziehen.

Dieser Lock-In Effekt führt in Zusammenhang mit den wiederkehrenden Umsätzen dazu, dass Kunden lange Kunden bleiben und es sich doppelt und dreifach überlegen, bevor sie ihren Zugang aufgeben.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wie oben beschrieben: Fast ausschließlich wiederkehrende Umsätze mit starkem Lock-In Effekt.

Netzwerkeffekte

Die Netzwerkeffekte sind erst einmal gering. Je mehr Nutzer, desto mehr Anleitungen, Tool-Unterstützung oder auch Berater dafür gibt es. In Summe sind die Netzwerkeffekte aber überschaubar.

Skaleneffekte (Economies of Scale)

Da es sich hier um Software handelt, stellen sich auch starke Skaleneffekte ein: Je mehr Nutzer, desto geringer fallen die Kosten der Entwickler anteilig aus. Der einmal geschriebene Code (= Software) kann beliebig und mit kaum zusätzlichen Kosten an mehr Kunden verkauft werden.

Proprietäre Technologie

SerivceNow besitzt eigene Technologie und entwickelt diese fleißig weiter.

Marke (Branding)

Die Marke ist vermutlich im B2B-Markt nicht das entscheidendste Argument bzw. auch schwerer zu messen. Aber: ServiceNow gilt bspw. bei Fortune als innovativstes Unternehmen der Welt. Das sorgt für Aufsehen und positive Bekanntheit.

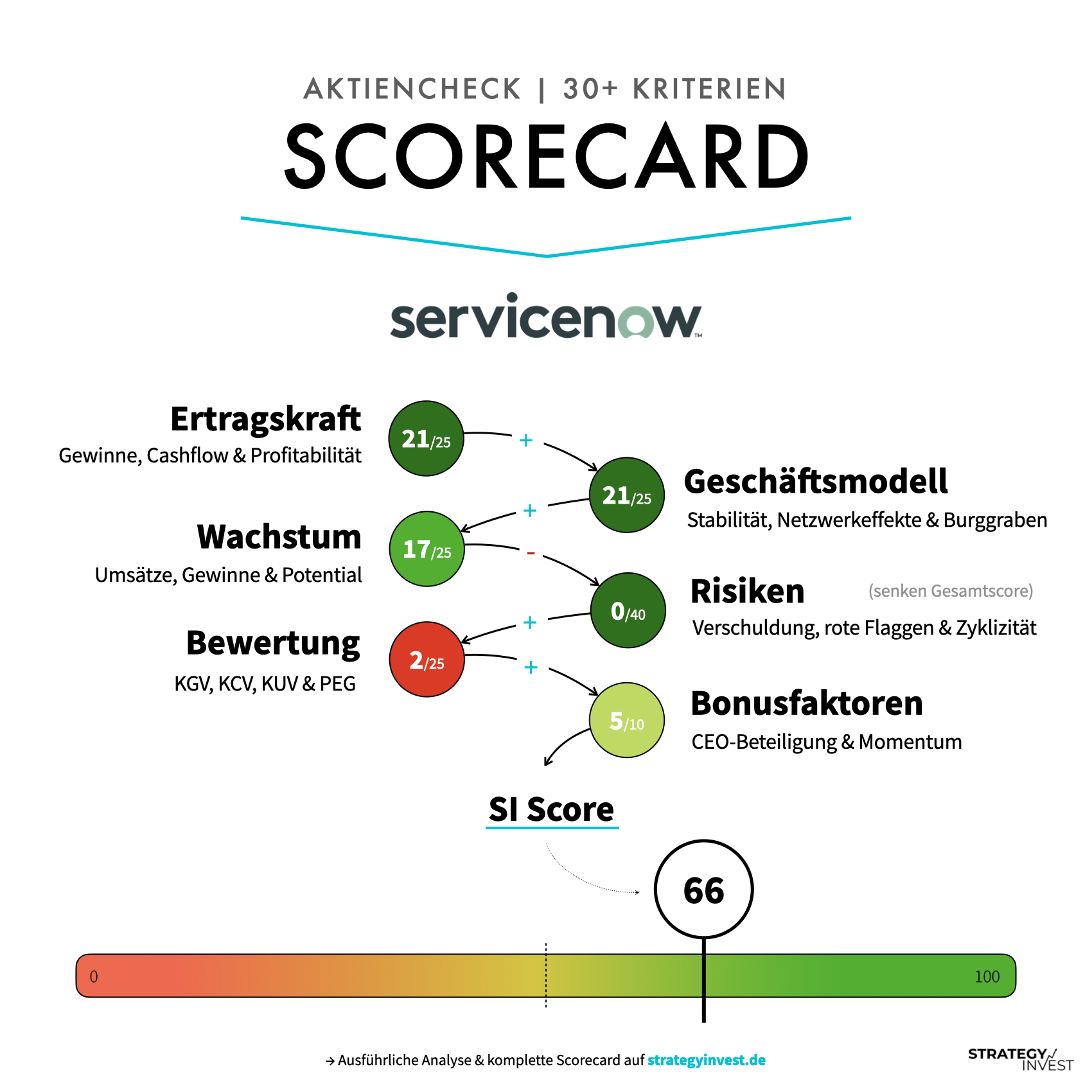

Geschäftsmodell: 21 / 25 Punkten

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet.

Die Eckdaten

- Land: USA

- Branche: Automatisierung

- Marktkapitalisierung: 99 Mrd. USD

- Umsatz: 4,8 Mrd. USD

- Gewinn: 0,2 Mrd. USD

- Free Cashflow: 1,6 Mrd. USD

Bewertung

- KUV: 21

- KGV: 800

- KGVe: 90

- KCV: 55

- PEG-Ratio: 3

Qualität & Wachstum

- Verschuldungsgrad: 75 %

- Bruttomarge: 78 %

- Nettomarge: 3 %

- Umsatzwachstum (letzte 3 Jahre): 33 % p.a.

Zusammenfassung

ServiceNow ist ein SaaS-Unternehmen, das Prozesse automatisiert, digitalisiert und optimiert. Dafür stellt es eine umfangreiche Plattform bereit. Der Umsatz wächst mit ca. 30% pro Jahr und die Kunden sind sehr loyal. Durch längerfristige Verträge hat ServiceNow schon einen großen Teil an Umsätzen für die Zukunft sicher.

Zukunft: Burggraben, Strategie & Wachstumsperspektiven

Bevor wir gleich in die SWOT-Analyse gehen, schauen wir in die Zukunft. Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

ServiceNow erreicht in vielen Hinsichten heute Bestnoten. Schauen wir auf die Zukunft und den Markt.

Marktgröße

ServiceNow ist im B2B-Umfeld, hat also zahlungskräftige Geschäftskunden. Nach eigenen Angaben zählen über 80% der Fortune 500 Unternehmen mittlerweile zum Kundenstamm.

Die Marktgröße für solche Lösungen ist schwer zu ermitteln, u.a. deshalb, da der Markt gerade erst richtig entsteht. Ich glaube: Es ist noch einiges an Potenzial im Markt.

Der IT-Bereich wird nur wichtiger in Zukunft und damit steigt auch der Bedarf für Lösungen wie ServiceNow. Die Digitalisierung bietet weiteren Rückenwind. Dazu kommt die eigene Innovationsfähigkeit von ServiceNow, neue Produkte und Services zu entwickeln, um weitere Mehrwerte für Kunden zu schaffen.

Konkurrenz

Ein Konkurrent von ServiceNow ist Workday. Workday fokussiert sich noch etwas mehr auf Finanz-, Personal- und Unternehmensplanung, während ServiceNow den Fokus auf den IT-Bereich hat. Workday ist im Umsatz etwa gleich auf, wächst aber etwas langsamer und ist etwas günstiger an der Börse bewertet. Inhaltlich ergänzen sich beide unterm Strich eher als dass sie direkt konkurrieren.

Ein weiterer Konkurrent ist Atlassian, welcher mit "Jira Service Management" in die gleiche Kerbe schlägt und vor allem preislich überzeugen will. Atlassian ist ein starkes Unternehmen, hat den eigenen Fokus aktuell aber vor allem auf Projektmanagement-Tools, allerdings auch viele IT-Teams als Kunden.

Andere Konkurrenten: BMC, Microsoft, IBM oder SAP. Die Überschneidungen sind hier aber geringer.

Unterm Strich gibt es also Konkurrenz, die allerdings noch überschaubar ist, wie die starken Zahlen von ServiceNow verdeutlichen.

Strategie

Im letzten Quartalsbericht wurden die starken Ergebnisse und Rückenwinde des letzten Jahres hervorgehoben.

The secular tailwinds of digital transformation, cloud computing, and business model innovation have all intersected at the perfect moment in time.

Aktuell verstärkt ServiceNow außerdem die Investitionen, um Lösungen zur Versorgung mit Impfstoffen zu entwickeln:

As ServiceNow continues to innovate to help its customers navigate COVID‑19, this week it launched its first vaccine management solution to solve last mile vaccine challenges and drive better healthcare outcomes for people. ServiceNow’s comprehensive approach enables workflow solutions that simplify the complex challenges of vaccine distribution, administration, and monitoring.

Außerdem gab es zuletzt einige Akquisitionen:

- Technologie-Unternehmen für künstliche Intelligenz, u.a. Element AI (2020), Passage AI (2020) und Parlo (2018)

- Analytics-Unternehmen wie Appsee (2019)

- Datenmanagement-Unternehmen wie Sweagle aus Belgien (2020)

Kurzfristige Ziele

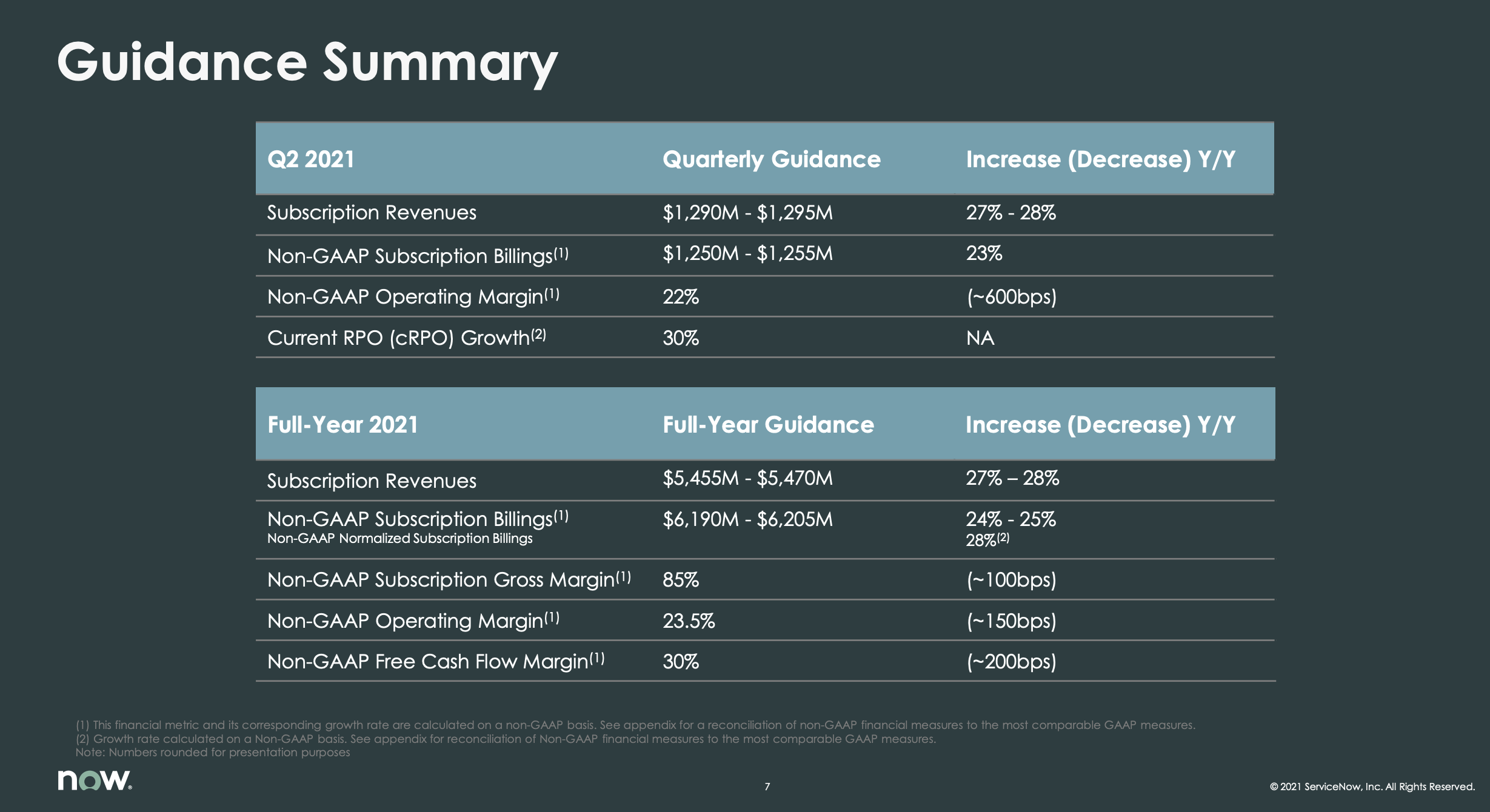

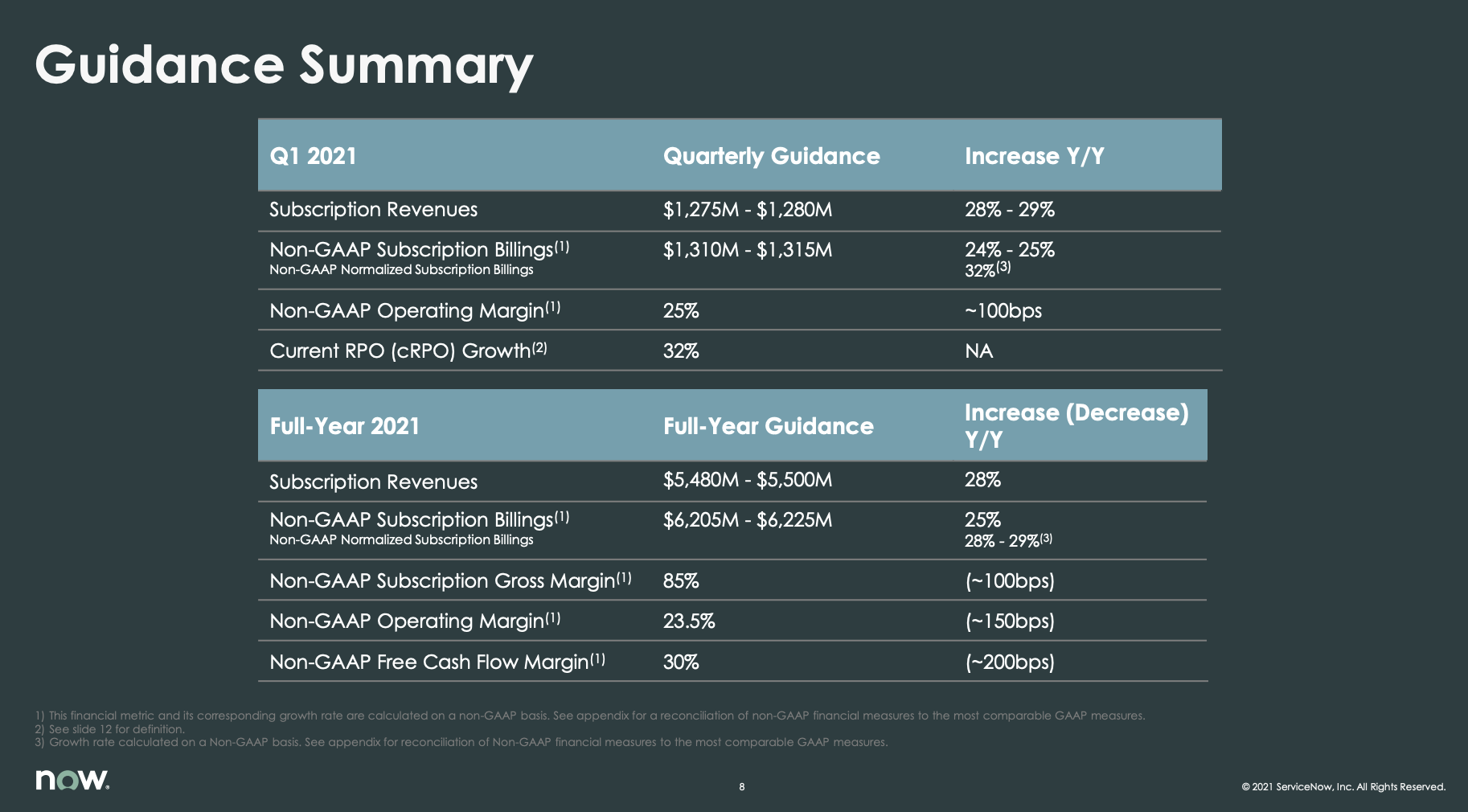

ServiceNow peilt für 2021 an:

- Umsatzwachstum: 28%

- Rückgang der Gewinnmargen von jeweils 1 - 2 Prozentpunkten

Der Vergleich zu den Zielen des aktuellen Quartals zeigt: Das Umsatzwachstumsziel würde minimal vorsichtiger gewählt, die anderen Kennzahlen sind weitestgehend identisch. ServiceNow ist also auch nach der Corona-Pandemie weiterhin auf Kurs.

Zusammenfassung

ServiceNow verfolgt weiter den Wachstumskurs der letzten Jahre und hat dabei den Rückenwind durch verstärkte digitale Transformationen. Die Coronapandemie zeigt außerdem, wie flexibel das Geschäftsmodell auf neue Herausforderungen in der Welt reagieren kann. Der Markt ist groß und wird ständig erweitert, hat aber auch einige Konkurrenten.

SWOT-Analyse: Stärken, Schwächen, Chancen und Risiken analysiert

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Beginnen wir mit den Stärken. Was zeichnet ServiceNow aktuell aus?

Rule of 40 übertroffen

ServiceNow wächst kapitaleffizient: Die Summe aus der Free Cashflow Marge (32% Non-GAAPBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More) und dem Umsatzwachstum (33%) liegt mit 65 deutlich über der magischen 40er-Marke.

1a Abo-Modell

Drei Fakten, die in Kombination die Macht des Geschäftsmodells demonstrieren:

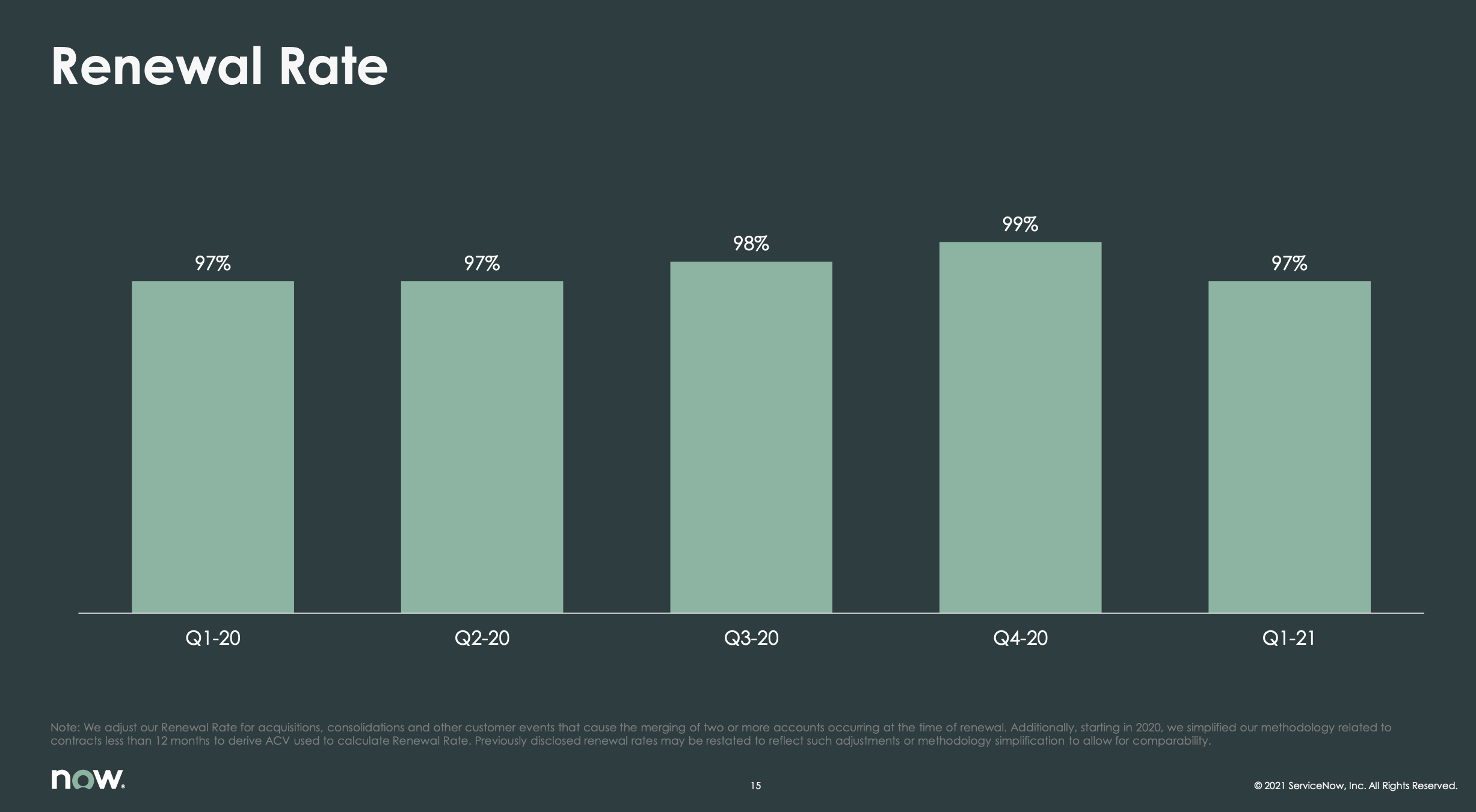

- 95% der Umsätze sind aus wiederkehrenden Verträgen

- 9 Mrd. USD Umsatz ausstehend aus bestehenden Verträgen

- 97% der Verträge wurden zuletzt verlängert

Das bringt viele Vorteile: Hohe Planbarkeit, Umsatzwachstum durch Bestandskunden, weniger Akquiseaufwand etc.

Ein Grund dafür: Der Lock-In Effekt. Kunden sind tief in die Plattform von ServiceNow integriert und ein Umzug aller Daten und Integrationen zu einem Konkurrenten ist enorm kostspielig.

Experten schätzen Geschäftsmodell

Fortune legt seit einigen Jahren zusammen mit der Boston Consulting Group (BCG) die Liste der "Future 50" auf, mit der sie die innovativsten Unternehmen küren.

Wer steht auf Platz 1 - vor Unternehmen wie Atlassian, Square oder Spotify?

ServiceNow.

Auf der Liste der meist bewundertsten Unternehmen 2021 liegt ServiceNow im Bereich "Computer Software" auf Platz 4 - nach Microsoft, Adobe und Salesforce.

Beides zeigt, dass auch Branchenexperten ServiceNow enorm schätzen.

Hohe Gewinn- und Cashflowmargen

Wer schon länger den Mitgliederbereich verfolgt, weiß, dass gerade Software-Unternehmen oft hohe Gewinnmargen aufweisen.

ServiceNow gehört hier zur oberen Spitze: Die Bruttomarge lag zuletzt bei 82%.

Die Free Cashflow Marge lag 2020 bei 32%, die operative Gewinnmarge bei 25%. Beide Werte sind sehr stark, vor allem deshalb, da sie recht kontinuierlich so erzielt wurden und ServiceNow sich noch im Wachstum befindet.

Schwächen

Wo Licht ist, ist meist auch Schatten. Aber: Bei ServiceNow konnte ich noch kein Haar in der Suppe finden.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Ausbau der Umsätze durch Bestandskunden

ServiceNow hat bestehende Kunden in dauerhaften Verträgen. Je mehr Produkte und Services entwickelt werden, desto mehr kann ServiceNow auch ohne neue Kunden erlösen.

Neue Kunden durch Digitalisierungen

Je digitalisierter gearbeitet wird, desto wichtiger wird auch ServiceNow.

Das Beispiel der Lösungen für Corona-Impfstoffe zeigt: Durch neue Situationen wird auf einmal auch für Offline-Unternehmen so eine Plattform wie die von ServiceNow interessant.

Akquisitionen als Wachstumshebel

ServiceNow hat zuletzt vor allem in den Bereichen Analytics, Daten und KI Unternehmen aufgekauft. In Zukunft wird da höchstwahrscheinlich noch einiges folgen.

Für ServiceNow ist das spannend: Es hat die finanziellen Möglichkeiten, um dadurch (a) den eigenen Burggraben zu stärken, (b) Konkurrenten aufzukaufen, (c) die eigene Plattform zu erweitern und es direkt bestehenden Kunden zugänglich zu machen und (d) sich Kunden einzukaufen, denen dann eigene Produkte angeboten werden können.

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Jetzt analysieren wir aber: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Konkurrenz

Ich sehe aktuell von außen keinen direkten Konkurrenten. Außerdem ist in den Zahlen von ServiceNow nicht zu erkennen, dass Kunden wechseln oder unzufrieden sind.

Nichtsdestotrotz: Der profitable Markt lockt auch andere Unternehmen an und kann zumindest Marktanteile kosten.

Eintrittswahrscheinlichkeit: mittel | Auswirkung bei Eintritt: mittel

Aktienbewertung: Der faire Wert der ServiceNow Aktie

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Der faire Wert der Aktie

Für die Ermittlung des fairen Werts habe ich folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

#1 Umsatzwachstum

Als Indikatoren:

- Umsatzwachstum zuletzt: 30% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More

- Eigenes Ziel für 2021: 27 - 28%

- Analystenerwartung: +27% (2021), +25% (2022)

Ich gehe daher von den 27% für dieses Jahr aus, auch wenn ich mir vorstellen kann, dass durch Lösungen in der Corona-Pandemie auch minimal mehr drin sein könnte.

Langfristig gehe ich davon aus, dass sich das Umsatzwachstum etwa 11% pro Jahr annähert. Dadurch entsteht in 10 Jahren ein Jahresumsatz von 30 Mrd. US-Dollar.

#2 Nettomarge

Die Bruttomarge liegt bei > 80%. Schon heute liegt die FCF-Marge bei 32% (2020) oder 46% (Q1 2021) und die operative Marge bei 25%, auch wenn ServiceNow hier kurzfristig einen leichten Rückgang von 1-2 Prozentpunkten ausgeht.

Langfristig halte ich eine höhere Gewinnmarge für realistisch, denn: Durch Skaleneffekte sollte sich das Verhältnis von Umsatz zu Kosten verbessern, Investitionen werden schrittweise zurückgefahren und erst später auf Margenoptimierung fokussiert. Auch Unternehmen wie Salesforce und Adobe, die sehr ähnliche Eigenschaften aufweisen, zeigen, dass hohe Gewinnmargen möglich sind.

Ich gehe daher langfristig von 30% Nettomarge aus, kann mir hier aber auch noch leicht niedrigere und leicht höhere Werte vorstellen.

#3 Bewertungsniveau

Unternehmen wie Salesforce und Adobe weisen, wie eben erwähnt, ähnliche Charakteristiken und Zahlen wie ServiceNow auf, sind aber noch deutlich größer. Salesforce hat heute ein KGV von 48 und ein KGVe von 62, Adobe liegt bei 41 und 39.

Das sind hohe Bewertungsniveaus, die aber u.a. durch die starken Geschäftsmodelle - wie bei ServiceNow - auch gerechtfertigt sind. Ich ziele hier etwas niedriger, da wir aktuell im Durchschnitt recht hohe Bewertungsniveaus an der Börse haben.

Daher gehe ich davon aus, dass ServiceNow langfristig ein KGV von 28 zusteht.

Meine Renditeerwartung

Wie sehen die erwarteten Renditen in unterschiedlichen Szenario aus?

- Im eher pessimistischen Szenario: +3% p.a.

- Im von mir erwarteten Szenario: +9,5% p.a.

- Im eher optimistischen Szenario: +15% p.a.

Insgesamt ein positives Bild. Im erwarteten Szenario winkt eine gute Rendite, auch wenn die "Margin of Safety", also die Kursdifferenz zum fairen Wert, mit 29% nicht riesig ist. Es bleiben also Risiken, die aber in meinen Augen langfristig überschaubar sind. Kurzfristig sind Rückschläge aufgrund des aktuell hohen Bewertungsniveau durchaus möglich.

Die Scorecard

Mein Fazit inkl. Pro & Contra: ServiceNow Aktie jetzt kaufen?

Pro

Contra

Fazit

ServiceNow ist eines der stärksten Unternehmen, das ich bisher analysiert habe. Ich sehe es auf einem ähnlichen Niveau wie Adobe und Salesforce und kann mir gut vorstellen, dass ServiceNow auch bei der Bewertung an diese Unternehmen anknüpft.

Langfristig deutet alles darauf hin, dass ServiceNow bestehen bleibt und hochprofitabel wird. Durch den jüngsten Kursrückgang von etwa 15 bis 20% ist die Aktie jetzt auch in eine Region gerutscht, in der ich sie trotz des hohen Kurs-Umsatz-Verhältnisses attraktiv bewertet finde.

Kurzfristig bleiben natürlich durch die hohe Bewertung Risiken im Aktienkurs, die durch allgemeine Marktschwankungen ausgelöst werden können oder wenn ein Quartal mal nicht so überzeugt wie erwartet. Unterm Strich sehe ich das Chance-Risiko-Verhältnis aber positiv und ServiceNow damit als Kaufkandidaten, den ich nach der Analyse ins Depot aufgenommen habe.