Ich habe Salesforce 2020 gekauft. Überzeugt hat mich vor allem das starke Geschäftsmodell mit Abo-Modell und Lock-In Effekten, hoher Bekanntheit und der hohen Brutto-Profitabilität eines Software-Geschäftsmodells.

Seitdem ist Salesforce tatsächlich stark gewachsen. Wirkliche Profitabilität hat es bisher aber nicht wirklich gezeigt - bis jetzt.

Genau das war auch die These in meinem letzten Salesforce-Update, wo es auch um interne Probleme mit Tableau, Slack und dem abgetretenen Co-CEO ging:

Vielleicht könnte die aktuelle Phase sogar etwas Positives haben: Salesforce muss endlich auch auf Margen optimieren und zeigen, wieviel Profitabilität eigentlich in dem Modell steckt. Gewissermaßen könnten die nächsten Quartale zeigen, ob die These aufgeht.

Die Aktie steht jetzt +44% höher als bei meinem letzten Salesforce-Update. Trotz der positiven Meldungen sehe ich einige dunkle Wolken und hinterfrage meine Kaufthese kritisch, die auch schon davor keine besonders hohe Renditeerwartung hatte.

More...

Neueste Zahlen wecken Hoffnung

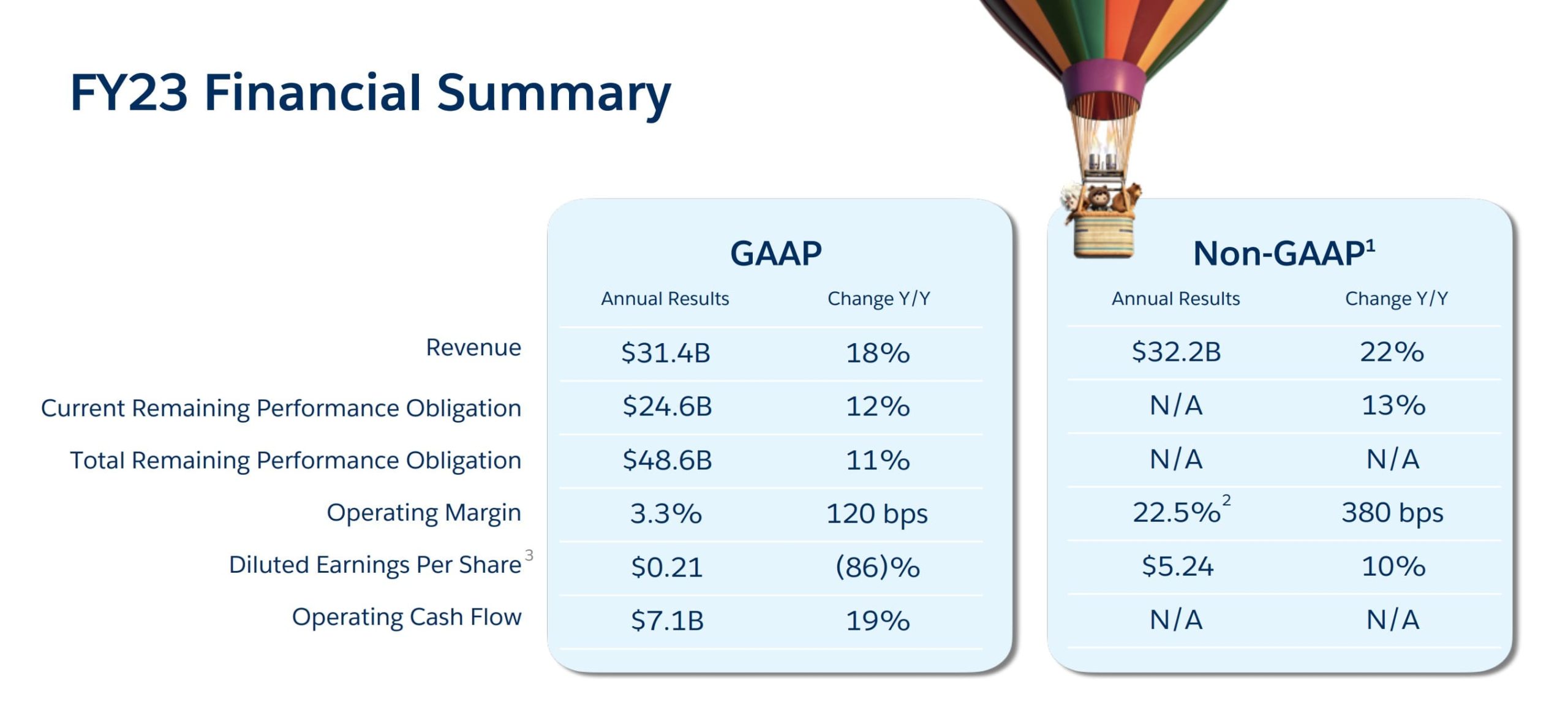

Nach den neuen Quartals- und Geschäftszahlen für 2023 ist die Aktie um +15% nach oben geschossen. Die Zahlen des neuesten Quartals:

- Umsatz: +14% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More, +17% währungsbereinigt

- Current Remaining Performance Obligations (bereits vereinbarter, aber erst in Kürze offiziell verbuchter Umsatz): +12% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More, +13% währungsbereinigt

Gesamtes Geschäftsjahr 2023:

- Umsatz: +18%, +22% währungsbereinigt

- Operative Marge: 3% (GAAP), 23% (adjustedBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More)

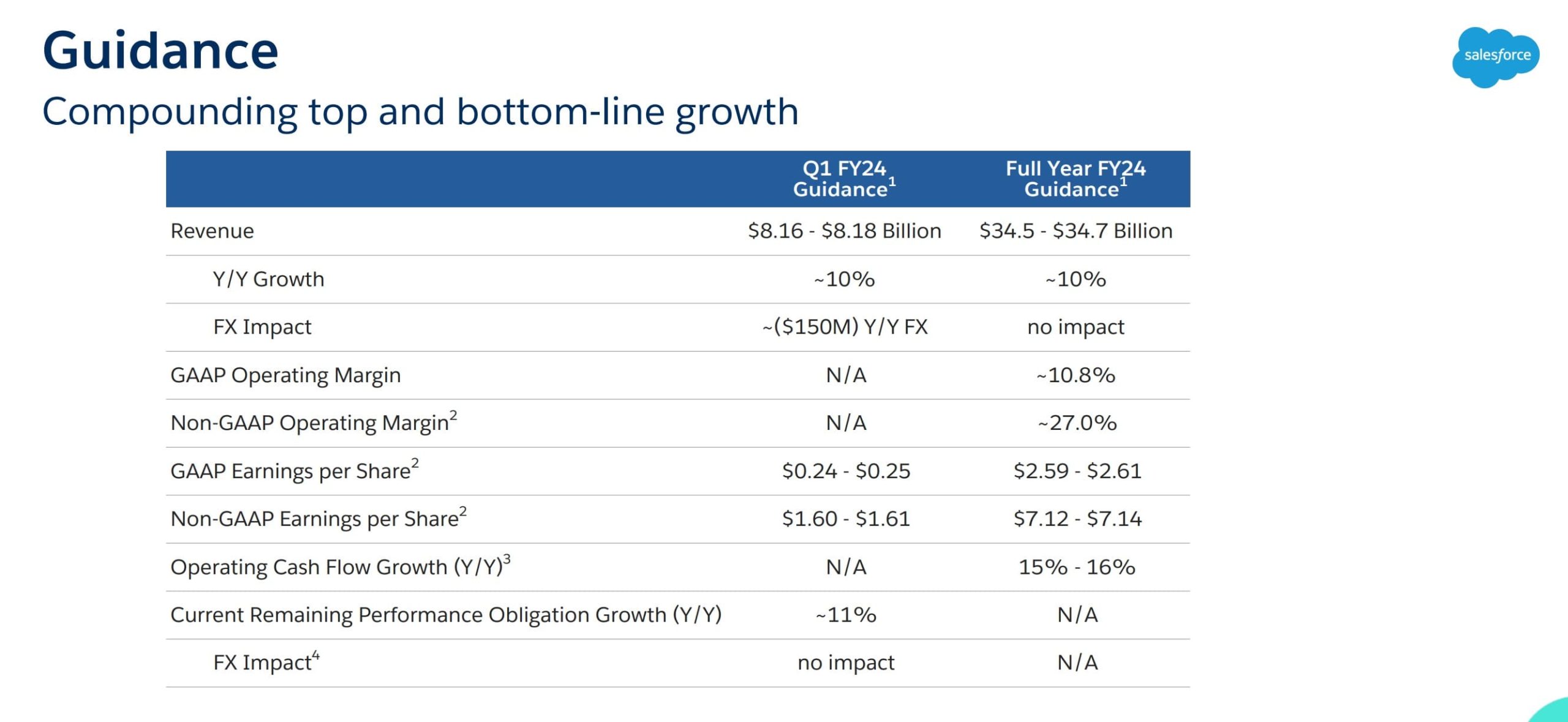

Ausblick auf 2024:

- 10% Umsatzwachstum

- Operative Marge: 11% (GAAP), 27% (adjustedBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More)

- Aktienrückkaufprogramm in Höhe von 20 Mrd. Dollar angekündigt

Wo liegt die Marge wirklich?

Bei Salesforce sehe ich seit jeher ein Margenrätsel. Hohe Bruttomargen eines Software-Modells, das sich noch nicht in eine hohe operative oder Nettomarge umsetzt.

Von der adjustierten Marge von Salesforce halte ich prinzipiell wenig, da dort zu viel rausgerechnet wird. Das führt auch zu tendenziell zu hohen Cashflows. Schauen wir einmal genauer hin.

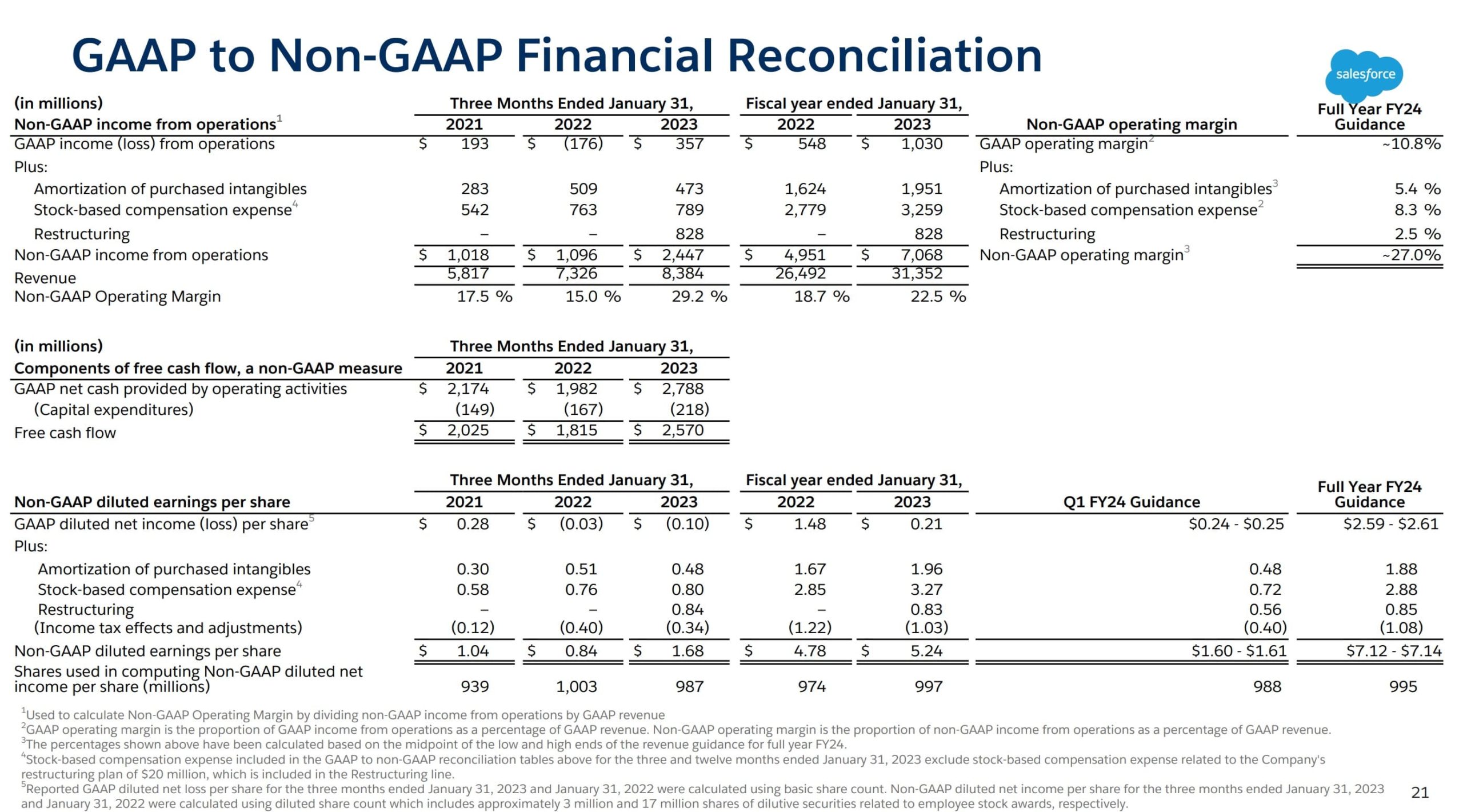

Für 2024 werden 11% operative Marge angepeilt, was ein Bestwert für Salesforce ist. Adjustiert sind es 27%, da dort drei Punkte rausgerechnet werden:

- Abschreibung von immateriellen Vermögenswerten (5,4%): Schwer zu sagen, ob die immateriellen Vermögenswerte einen Wertverlust haben oder nicht. Im Zweifelsfall halte ich mich lieber ans GAAP und kalkuliere vorsichtiger, weshalb ich diese Bereinigung eher kritisch sehe.

- Aktienbasierte Vergütung von (8,3%): Das zu exkludieren ist in meinen Augen nicht sinnvoll, da es wie Gehalt behandelt werden sollte und bei Salesforce keine Einmaleffekte sind.

- Restrukturierung (2,5%): Das sind wohl tatsächlich Sondereffekte in Zusammenhang mit den Entlassungen, die wir daher bereinigen können.

Das ergibt grob eine tatsächlich angepeilte operative Marge von ~15%. Nach dem gleichen Schema läge die operative Marge 2023 bei ~6%.

Sinnvolle Strategie, die empirisch fraglich ist

Salesforce hat, inklusive aller Marken, starke Produkte und ein starkes Geschäftsmodell. Die Strategie der letzten Jahre beruht auf milliardenschweren Akquisitionen.

Die Vision sind Synergien: Gemeinsam können Kosten gesenkt werden, Produkte zusammen über die gleichen Sales-Mitarbeiter an andere Unternehmen vertrieben werden. Diese Synergieeffekte gibt es tatsächlich, werden aber oft von Unternehmen überschätzt.

Auf der anderen Seite bedeuten Akquisitionen auch viel Reibung, wie wir zuletzt bei Salesforce gesehen haben. Das kostet Geschwindigkeit, Mitarbeiter werden unzufrieden, womöglich zahlt man einen zu teuren Preis, verschuldet sich und hat dadurch auch viele Probleme.

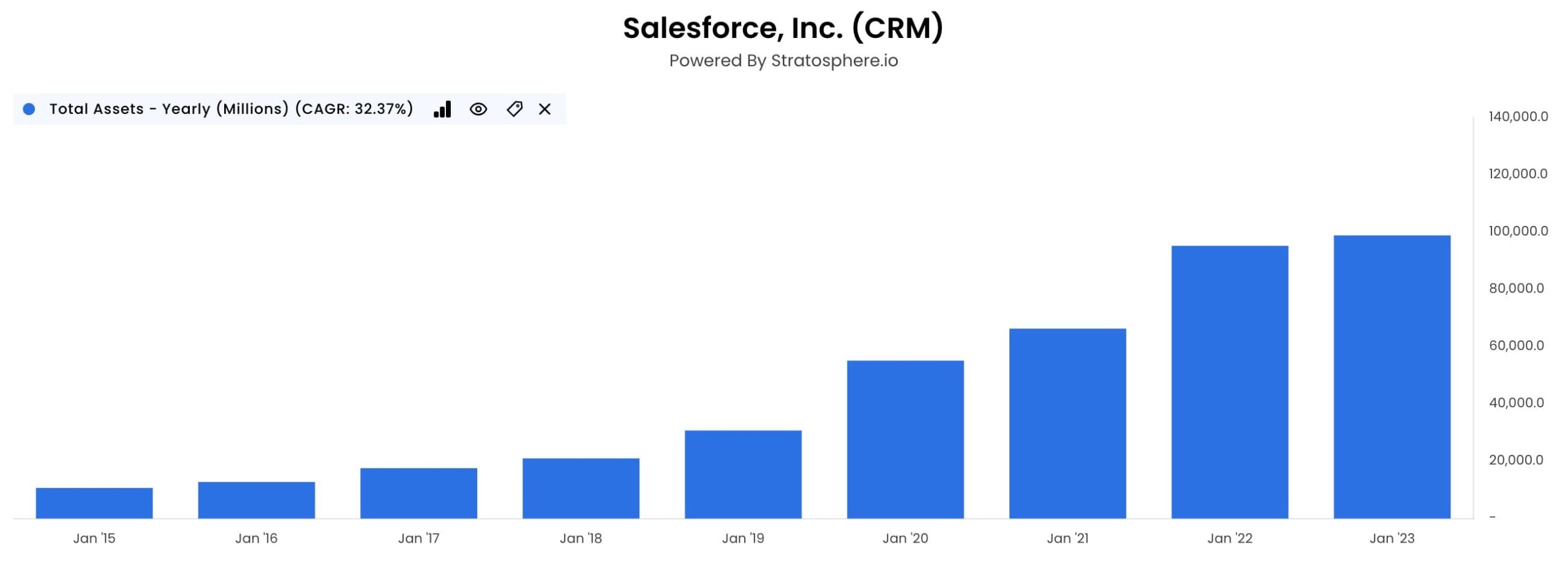

Auch empirisch sind solche Akquisitionen eher kritisch zu sehen, auch wenn es hier sinnvoll klingt. Auch eine Ausweitung der Bilanzsumme, wie Salesforce sie durch die Akquisitionen erlebt hat, ist empirisch eher ein Indikator für niedrigere Aktienrenditen.

Das Geschäftsmodell wird intransparenter

Was mich stört, auch wenn es keine handfeste Kritik ist: Das Geschäftsmodell wird immer intransparenter.

Einerseits durch die vielen Akquisitionen, die ich prinzipiell positiv sehe, aber die Bilanz aufblähen und deren Rentabilität sich noch zeigen muss.

Andererseits durch die hohe aktienbasierte Vergütung, die auf mehr Profitabilität hindeuten als tatsächlich da ist und auch erwartete KGVs verzerren - mehr dazu gleich.

Neben der Intransparenz, die das Beurteilen erschwert, ermöglichen solche Konstrukte Beschönigungen der Zahlen, ohne dass wir es unbedingt merken. Es könnte auch dazu führen, dass Anleger auf Basis aufgeblähter Kennzahlen investieren, was den Kurs nach oben verzerrt.

Wie gesagt: Das ist keine fundamentale Einschätzung, aber in meinen Augen ein einzubeziehender Kritikpunkt.

Renditeberechnung

Salesforce sieht bei einem Blick auf die üblichen KGVs durchaus günstig(er) aus: Das KGV liegt noch bei 880, das KGVe aber nur noch bei 26 und damit leicht über dem Marktniveau.

Das Problem: Die meisten Finanzwebseiten und Datenprovider weisen beim KGVe die adjustierten Zahlen aus, die - wie oben gezeigt - wenig mit der Realität zu tun haben. Realistischer ist ein KGVe von 50 - 80, dem ein kurzfristiges Umsatzwachstum von 10% und ein Gewinnwachstum von 15% gegenübersteht.

Ich habe die Zahlen aktualisiert und orientiere mich nach wie vor eng an den Annahmen des letzten Updates und der ausführlichen Aktienanalyse:

- Umsatzwachstum: Analysten erwarten 11% p.a. über die nächsten 3 Jahre, Salesforce peilt 2024 10% an. Ich gehe kurzfristig von 12% aus (v.a. durch mittelfristige Erholung), langfristig von 8% p.a. Das Wachstum könnte auch durch weitere Akqusitionen befeuert werden, das würde dann aber auch zusätzliche Verschuldung oder die Ausgabe neuer Aktien (Verwässerung) bedeuten.

- Nettomarge: Kurzfristig nehme ich 4% an (basierend auf 6% operativer Marge), langfristig 14%. Ich beziehe mich hier immer auf die konservativeren GAAP-Zahlen. Die Marge ist für mich die größte Unbekannte.

- Bewertungsniveau: Ich nehme auch langfristig ein leicht überdurchschnittliches KGV von 23 an.

- Kapitalrückfuhr: Salesforce plant hohe Aktienrückkäufe (20 Mrd. Dollar über die nächsten Jahre). Der Free Cashflow lag 2022 bei 5,5 Mrd. Dollar, abzüglich der aktienbasierten Vergütung aber nur bei 2,7 Mrd. Erst 2022 wurden außerdem 6,7 Mrd. Dollar an Nettoverschuldung aufgenommen, was rechnerisch allein 1/3 der geplanten Aktienrückkäufe aufhebt. Ich nehme 50% Ausschüttungsquote des (niedrigeren) Ergebnis an.

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: CRM.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Was könnte meine Rechnung falsifizieren?

Optimistischer gedacht: Salesforce könnte, wenn die Wirtschaft wieder besser da steht und optimistischer wird (weniger Inflation, mehr Gründungen, mehr Investitionen), auch wieder höhere Wachstumsraten sehen. Dabei darf nicht vergessen werden, dass die hohen Wachstumsraten der Vergangenheit von 20 - 30% auch immer von (teuren) Akquisitionen begleitet wurden.

Ein organisches Wachstum von 15% wäre schon stark und würde meine gewählten Annahmen (und die der Analysten) übertreffen.

Auch die langfristige Nettomarge ist schwer zu schätzen. Adobe liegt hier eher bei 30%, was zugegebenermaßen ein Bestwert der Branche ist, aber zeigt, dass Software prinzipiell sehr profitabel sein kann.

Pessimistischer gedacht bietet die Nettomarge aber auch Abwärtspotenzial. Auch die angepeilten 15% sind erstmal nur eine Prognose und inkludiert leichte Bereinigungen. Für eine angenommene Nettomarge von 14% müsste die operative Marge weiter Richtung 20% steigen. Das halte ich für machbar, ist aber nicht garantiert - oder könnte auf der anderen Seite des Wachstum bremsen, wenn es durch Preissteigerungen realisiert wird.

Mein Fazit

Das Geschäftsmodell bleibt stark, Salesforce wird wachsen und wichtige Software anbieten. Die Kunden sind fest mit den Salesforce-Produkten integriert. Es gibt allerdings auch in jedem Bereich Konkurrenz, die mit neuerer Technologie das versucht, was Salesforce gegen SAP geschafft hat.

Die Salesforce-Aktie liegt in meinem Depot minimal im Plus. Durch die stark zurückgegangene Wachstumserwartung sehe ich aktuell eher mehr Risiken als Chancen, dass die Aktie den Markt outperformt. Entsprechend erwäge ich tatsächlich schweren Herzens den Verkauf der Salesforce-Aktie.