Plug Power ist seit Monaten bei vielen Brokern die meistgehandelte Aktie. Sie ist spektakulär gestiegen, war dann vor ein paar Wochen die am höchsten bewertete Aktie in meinem Kosmos und hat sich zuletzt fast ebenso spektakulär korrigiert.

Sie steht sinnbildlich für die große Hoffnung auf den Wasserstoff-Markt. Auch im Index der regenerativen Energien ist Plug Power die größte Aktie.

Amazon ist ein Kunde von Plug Power - aber im Grunde sogar mehr als das. Ich verrate dir in der Analyse, was hinter dem Amazon-Deal steckt und was das über die Plug Power Aktie verrät.

Ich sehe drei Gründe, warum Anleger aktuell gespannt auf Plug Power schauen:

- Wasserstoff im riesigen Zukunftsmarkt der regenerativen Energieerzeugung

- Plug Power fokussiert sich nicht aufs Endprodukt, sondern auf die Technologie ("Verkaufe im Goldrausch nicht Gold, sondern Schaufeln")

- Politischer Anschub, der Rückenwind für Wasserstoff-Unternehmen bedeuten kann

Auf der einen Seite stehen diese Hoffnungen und Rückenwinde. Auf der anderen Seite steht eine enorm hohe Bewertung, Probleme mit der Bilanz und kurzfristige Rückschläge in den Quartalszahlen.

Mehr als genug Gründe also, dass wir uns die Aktie genauer anschauen und herausfinden, ob sich eine Investition aktuell lohnen oder rächen könnte.

Dabei erfährst du, wie das Geschäftsmodell funktioniert, wie die Ertragsseite von Plug Power aussieht, welche Hoffnungen Anleger haben und ob die Aktie heute attraktiv bewertet ist oder nicht. Viel Spaß!

More...

Überblick: Das steckt hinter dem Unternehmen Plug Power

Das Unternehmen

Plug Power wurde 1997 gegründet und ist schon zwei Jahre danach an die Börse gegangen. Seit Gründung hat Plug Power allerdings noch kein Jahr im Gewinn abgeschlossen.

Es steht zentral für die Hoffnung auf Wasserstoff als nachhaltigeren Weg der Energieerzeugung.

Plug Power schreibt selbst über sich:

The architect of modern hydrogen and fuel cell technology, Plug Power is the innovator that has taken hydrogen and fuel cell technology from concept to commercialization.

Produkt & Geschäftsmodell

Plug Power entwickelt Brennstoffzellen. Diese werden in der Elektromobilität eingesetzt, in Notstromanlagen oder Flurfördergeräten. Auch andere Services rund um Wasserstoff bietet Plug Power an, u.a. Wasserstoffspeicherung und Zapfanlagen.

Aktienkurs

Der Aktienkurs hat sich über die letzten Jahre stark entwickelt. Von Mai 2020 bis Februar 2021 ging es um +1.300% (!) nach oben. Zuletzt hat die Aktie um etwa 50% korrigiert. Unterm Strich steht die Aktie heute noch ca. 650% höher als vor einem Jahr.

Chancen

- Wasserstoff als Zukunftsmarkt für Klimawandel

- Plug Power fokussiert sich nicht aufs Endprodukt, sondern auf die Technologie ("Verkaufe im Goldrausch nicht Gold, sondern Schaufeln")

- Politischer Anschub, der Rückenwind für Wasserstoff-Unternehmen bedeuten kann

Schauen wir uns nun an, was hinter diesen Chancen und dem Unternehmen steckt.

Business Breakdown: Geschäftsmodell analysiert

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht.

Unternehmensentwicklung

Seit 2016 steigt der Bruttoumsatz von Plug Power, nachdem er lange stagniert ist.

- 2016: 83 Mio. $

- 2017: 100 Mio. $ (+20%)

- 2018: 175 Mio. $ (+75%)

- 2019: 230 Mio. $ (+31%)

- 2020: 340 Mio. $ (+48%)

Im Durchschnitt ist Plug Power damit etwas mehr als 30% pro Jahr gewachsen.

Aber: Der nach GAAP-Richtlinien festgestellte Umsatz ist im Q4 2020 mit -316 Mio. US-Dollar deutlich negativ, wodurch der Jahresumsatz -100 Mio. USD beträgt und beim Ergebnis ein Minus von -467 Mio. USD zu Buche steht.

Negative Umsätze durch Amazon-Deal

Der Grund für den Negativumsatz: "Nicht liquiditätswirksame Kundengarantien".

Was dahinter steckt: Amazon ist Kunde von Plug Power und hat in 2017 Optionen erhalten, mit denen Amazon bis zu 55 Mio. Aktien von Plug Power für 1,20 USD kaufen kann. Eine Art Rabatt, den Plug Power Amazon so geboten hat. Dafür musste Amazon im Laufe der Zeit 600 Mio. USD für Produkte von Plug Power ausgeben.

Heute sind die Aktienoptionen von Amazon deutlich mehr wert als die vereinbarte Summe, die Amazon bezahlt. Daher muss der Umsatz rückwirkend angepasst werden.

Für den operativen Umsatz kann das daher ignoriert werden, spannend ist dieses Vorgehen trotzdem. Gleich in der SWOT-Analyse dazu mehr.

Bilanzprobleme

Kurz danach musste Plug Power außerdem rückwirkend einige Bilanzen korrigieren, was die Aktie zeitweise bis zu 20% hat fallen lassen. Aus dem Briefing dazu:

Nun sind Bilanzfehler bei Plug Power bekannt geworden. KPMG hat Fehler gefunden, wodurch gleich drei Jahresabschlüsse korrigiert werden mussten. Die Aktie ist dann um 14% gefallen. An den zukünftigen Erwartungen soll sich laut Plug Power nichts ändern.

Wie verdient das Unternehmen Geld?

Plug Power listet vier unterschiedliche Segmente:

- 70% - Brennstoffzellen und verwandte Infrastruktur

- 9% - Services zu Brennstoffzellen

- 9% - Power Purchase Agreements (Stromkaufvereinbarungen)

- 11% - An Kunden gelieferter Wasserstoff

- 1% - Sonstiges

Die Bruttomarge ist aktuell nur knapp über 0%. Sprich: Produkte und Services werden etwa zum Selbstkostenpreis verkauft, Erträge darüber hinaus gibt es noch nicht.

Deep Dive: Mechanismen des Geschäftsmodells

Plug Power steht und fällt mit der Brennstoffzelle, der Wasserstoff-Technologie und der Adaption des Marktes - vor allem neu angetrieben durch Bemühungen, den Klimawandel abzuschwächen.

Kurze Begriffsklärung: Wasserstoff & Brennstoffzellen

Eine Brennstoffzelle ist ein Wandler von Energie, also von einer Energieform in eine andere. Meistens (und auch hier) wird mit der Brennstoffzelle die Wasserstoff-Brennstoffzelle gemeint, es können aber auch andere Brennstoffe genutzt werden.

Hier wird also Wasserstoff als Brennstoff genutzt, der wiederum durch eine Brennstoffzelle zu Energie führt. Wasserstoff selbst entsteht durch die Aufspaltung von Wasser in Wasserstoff und Sauerstoff. Dabei wird auch Strom eingesetzt. Wenn hier regenerativer Strom verwendet wird, spricht man auch vom grünen Wasserstoff.

Genau hier möchte auch Plug Power ansetzen und bezeichnet sich durch die Kombination aus grünem Wasserstoff und Brennstoffzellen-Technologie als "einzigartiges Unternehmen".

Wo wird dieser Prozess nun vor allem eingesetzt?

Einsatzgebiete

Mit dieser Energie können Autos, LKWs und Gabelstapler angetrieben, Wohnungen beheizt oder "netzferne Geräte" betreibt (bspw. Camping- oder Messgeräte).

Große Anwendungsgebiete bisher ist die Versorgung von Gebäuden mit Wärme und Strom, abseits des normalen Netzes. Auch im Bereich von industriellen Transportmitteln wie Hubwagen und Gabelstaplern wird Wasserstoff bereits eingesetzt.

Vor- und Nachteile von Wasserstoff

Der große Vorteil von Wasserstoff ist, dass er aus Wasser entsteht und damit ein regenerativer Brennstoff ist - anders als ein fossiler Brennstoff wie Öl.

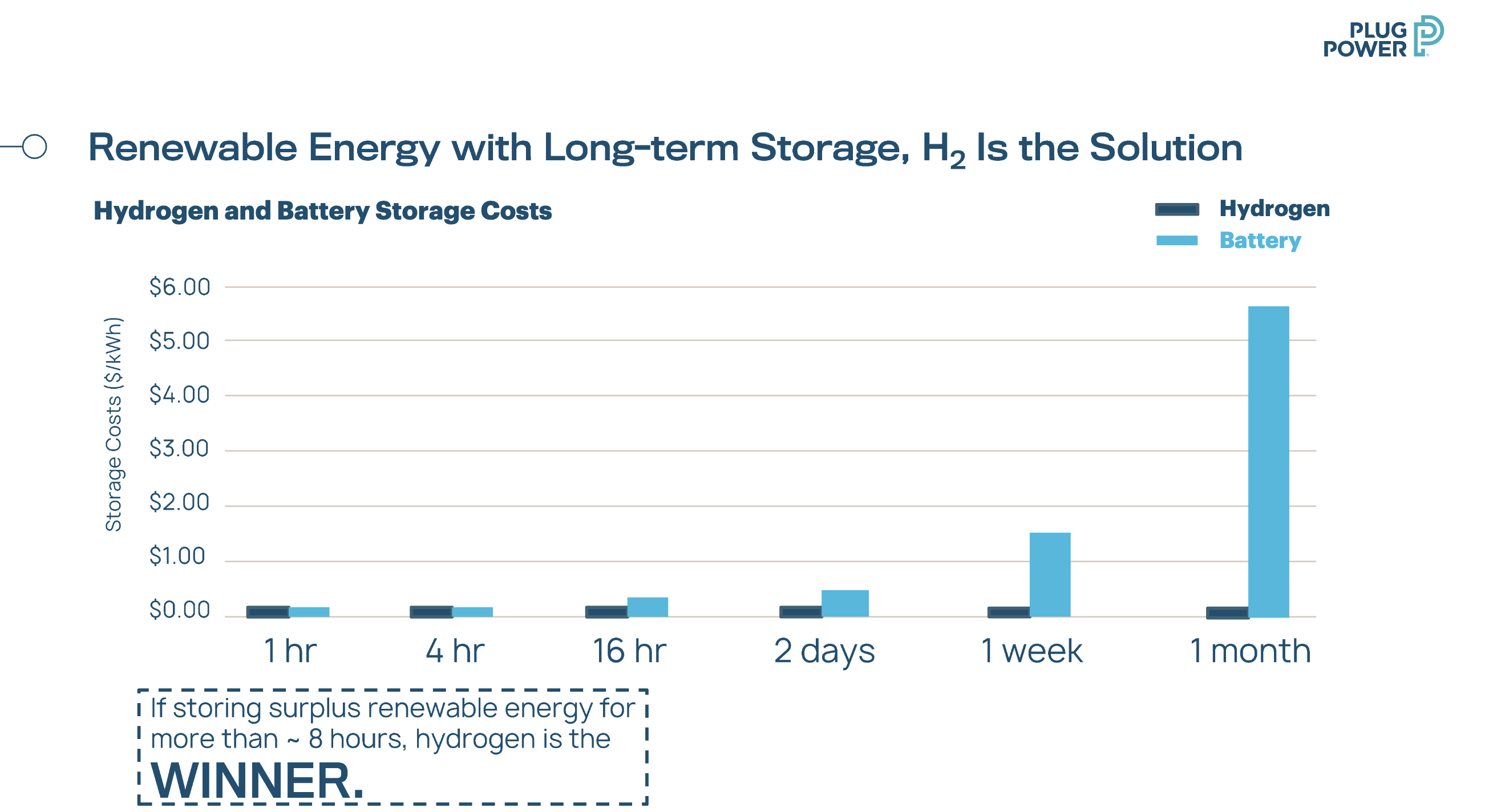

Deshalb wird die Wasserstoff-Technologie oft mit Elektrizität verglichen, die aus regenerativen Energien (bspw. Wind- oder Solarenergie) erzeugt wurde. Letztendlich sind Wasserstoff und Batterien/Akkus unterschiedliche Speichermöglichkeiten für Energie.

Hier erklärt Volkswagen, warum es in der Elektromobilität vor allem auf Elektromobilität setzt. Dort heißt es u.a.:

Prof. Maximilian Fichtner, stv. Direktor des Helmholtz-Instituts Ulm für Elektrochemische Energiespeicherung und ausgewiesener Experte in der Wasserstoff-Forschung, sagte gegenüber der „Wirtschaftswoche“, die „sehr schlechte Energieeffizienz well-to-wheel“ der Brennstoffzellen-Pkw sorge dafür, dass batteriebetriebene E-Autos „um ein Mehrfaches effizienter“ seien. Fichtner weiter: „Ich bin ganz und gar nicht gegen Wasserstoff als Energiespeichermedium. Nur muss man ihn dort einsetzen, wo er auch Sinn ergibt – und das ist eher nicht im Pkw, sondern im stationären Bereich.“

Das zeigt: Es gibt unterschiedliche Anwendungsfälle, bei denen nicht überall zweifelsfrei geklärt ist, welche Technologie in Zukunft die beste sein wird.

Im Falle der Elektromobilität beschreibt VW den Prozess so:

Auch Plug Power stellt auf der folgenden Grafik dar, dass die Speicherkosten bei Wasserstoff relativ gesehen immer günstiger werden, je länger Energie gespeichert werden muss:

Außerdem werden hier die wichtigsten Vor- und Nachteile von Wasserstoff (speziell in der Elektromobilität, tlw. aber auch allgemein) dargestellt:

Marktgröße & -wachstum

Plug Power beziffert den Markt auf eine Größe von 200 Mrd. USD.

Unterschiedliche Prognosen sagen dem Brennstoffzellen-Markt darüber hinaus ein Wachstum von ca. 14% (bis 2026) und bis 17% (bis 2022) pro Jahr voraus.

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet.

Die Eckdaten

- Land: USA

- Branche: Wasserstoff & Brennstoffzelle

- Marktkapitalisierung: 20 Mrd. USD

- Umsatz: 0,3 Mrd. USD

- Nettoergebnis: -0,1 Mrd. USD

- Free Cashflow: -0,2 Mrd. USD

Bewertung

- KUV: 33

- KGV: -

- KGVe: -

- KCV: -

Qualität & Wachstum

- Verschuldungsgrad: 110 %

- Bruttomarge: 4 %

- Nettomarge: -34 %

- Umsatzwachstum (letzte 3 Jahre): 41 % p.a.

Zusammenfassung

Plug Power ist im Wasserstoff- und Brennzellen-Markt ansässig und wächst durchschnittlich mit 35 bis 40% pro Jahr. Dabei ist es bisher durchgehend defizitär. Vor kurzem gab es eher ernüchternde Quartalsergebnisse und Bilanzprobleme. Der Wasserstoff-Markt bietet aber weiterhin den Ausblick auf einen großen potenziellen Markt.

Zukunft: Burggraben, Strategie & Wachstumsperspektiven

Bevor wir gleich in die SWOT-Analyse gehen, schauen wir in die Zukunft.

Der Markt für die Wasserstoff-Technologie ist enorm groß, auch wenn sich noch zeigen muss, wo sie wie stark eingesetzt wird. Spannend ist bei Plug Power vor allem die Frage: Welche Ziele hat das Unternehmen, hat es einen Burggraben oder wird es ein hart umkämpfter Markt werden?

Plug Powers Ziele

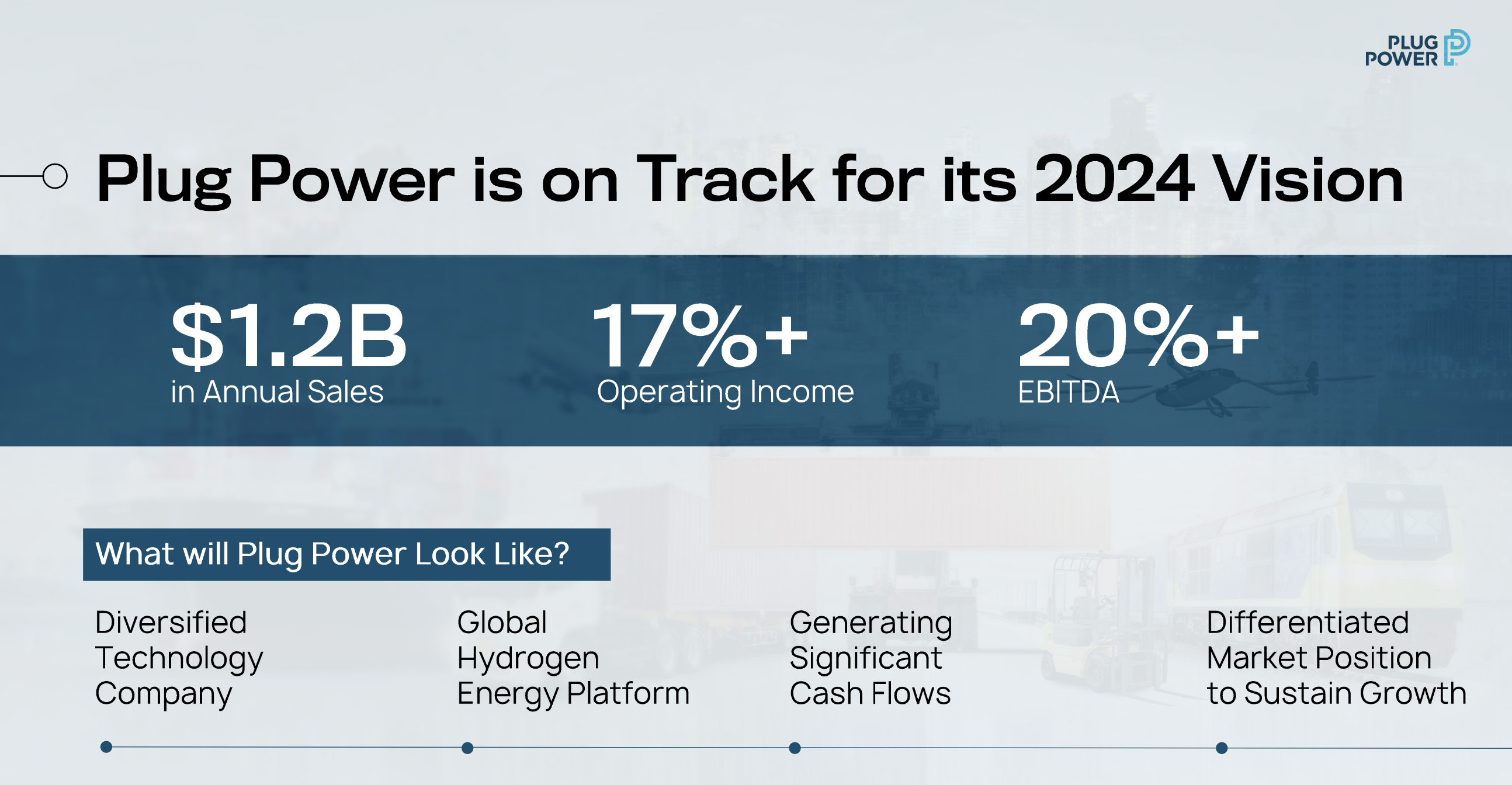

Bis 2024 möchte Plug Power den Umsatz von aktuell 330 Mio. USD auf 1,2 Mrd. USD erhöhen und im EBITDA als auch im EBIT schwarze Zahlen schreiben.

Laut eigener Aussage ist man "on track". Die EBIT- und EBITDA-Margen liegen dann bei 17%+ und 20%+.

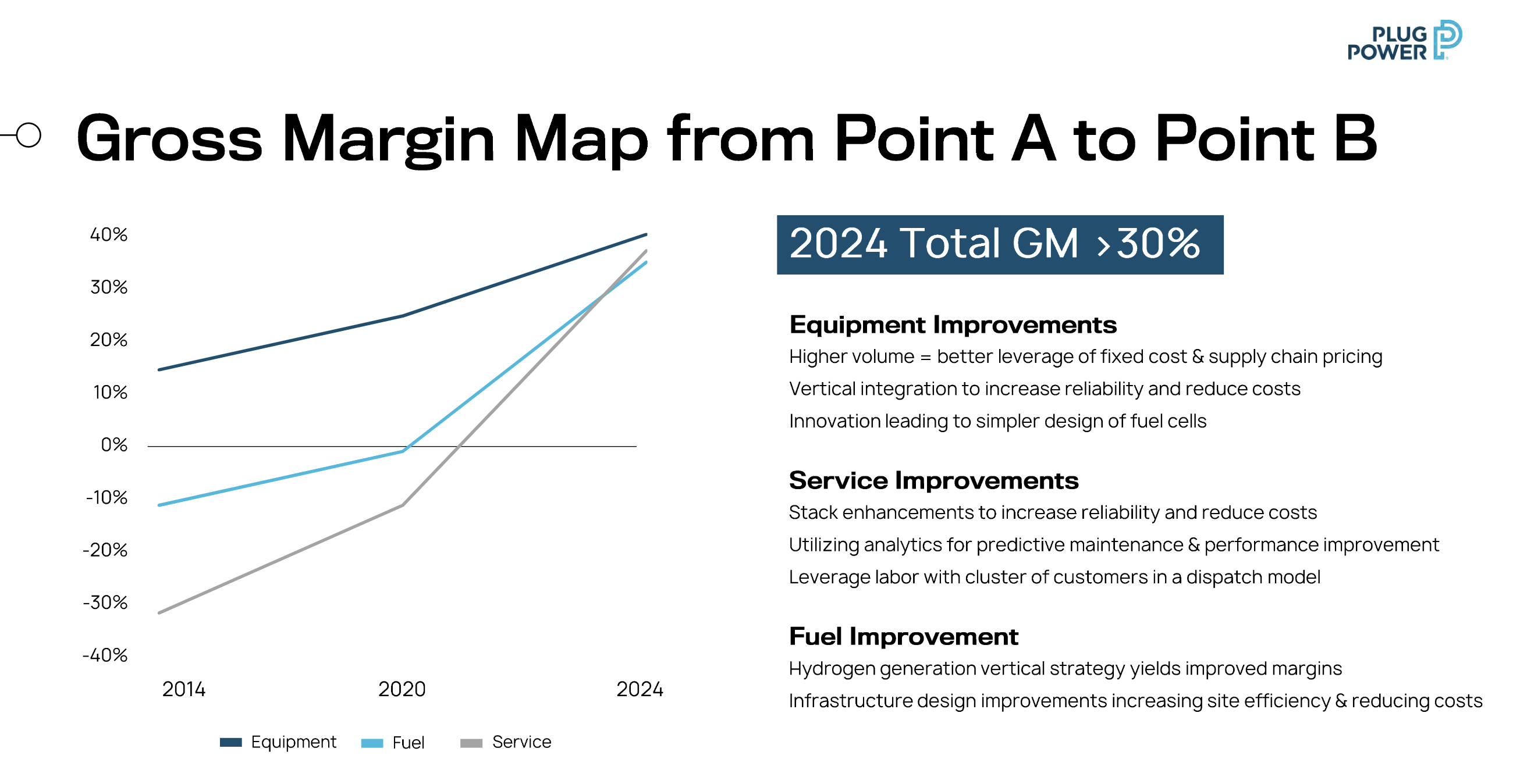

Schauen wir uns die geplante Margenentwicklung ein, möchte Plug Power die Bruttomarge weiter erhöhen, Gesamtkosten senken und dadurch schrittweise profitabler werden.

Bis 2024 soll dann eine Bruttomarge von 30% oder mehr erreicht werden. Zentrale Hebel: Höheres Volumen, technischer Fortschritt und reduzierte Kosten.

Abschließend sind die Stärken, die Plug Power selbst nennt:

- Beste Technologie und Erfahrungen mit PEM-Elektrolyse

- Klarer Weg zur Skalierung und 75% Kostenreduktion aus heutiger Sicht

- Markt ist größer als 200 Mrd. USD

- Große Investitionen in Elektrolyse

Burggraben

Sehr erfolgreiche Unternehmen haben oft einen starken Burggraben. Apple hat das Ökosystem aus perfekt ineinander integrierten Produkten, Amazon hat Amazon Prime und enorme Skaleneffekte, Plattformen und Marktplätze wie Facebook, Etsy, Amazon etc. haben starke Netzwerkeffekte (Je mehr Nutzer, desto wertvoller das Produkt).

Diese starken Burggraben gibt es vor allem in der digitalen Welt. Durch diesen Burggraben können die Unternehmen lange wachsen und dabei enorm hohe Gewinnmargen realisieren, ohne, dass diese direkt von Wettbewerbern zunichte gemacht werden.

In der herkömmlichen Industriewirtschaft gibt es wenige solcher Beispiele. Automobilhersteller (Volkswagen, Daimler, Toyota,...), Siemens, Thyssen Krupp und viele andere haben in der Regel:

- ein kapitalintensives Geschäft

- geringe Gewinnmargen

- Kostenvorteile durch die eigene Größe, also Skaleneffekte

Plug Power wird eher bewertet wie ein Digitalunternehmen mit hohen Margen und Burggraben, ich sehe es aber eher in der Gruppe der Industrieunternehmen.

Hat Plug Power eine besondere Technologie oder eine Wunderformel, auf die sonst niemand kommt? Ich bin kein Wasserstoff-Experte, habe dafür aber bisher (auch nicht in den 117 Folien Investorenpräsentation und Quartalsberichten) noch keine Indizien gesehen - auch wenn Plug Power sicherlich technologisch zu den besseren Unternehmen hier gehört.

Gibt es Skaleneffekte? Zumindest ist Plug Power Marktführer.

Bei 300 Mio. USD Umsatz ist es aber noch weit von Skaleneffekten entfernt, was auch die Zahlen (bspw. die Bruttomarge) verdeutlichen. Immerhin möchte Plug Power diese in Zukunft erreichen und dafür stark investieren. Darin wird wohl am ehesten ein möglicher Burggraben bestehen: Viel investieren, große Fabriken bauen und dadurch Kostenvorteile nutzen.

Klingt wieder eher nach einem Industrieunternehmen.

Unterm Strich sehe ich hier aber keinen starken Burggraben, sondern eher einen Markt, der aus vielen unterschiedlichen Unternehmen bestehen wird, die gegenseitig dafür sorgen werden, dass die Gewinnmargen begrenzt bleiben.

Konkurrenz

Wer sind Konkurrenten von Plug Power?

- Ballard Power, ebenfalls börsennotiert. Das kanadische Unternehmen wurde schon 1979 gegründet, ist heute ca. 7 Mrd. USD wert und macht ca. 100 Mio. USD Umsatz.

- viele weitere, eher unbekanntere Unternehmen: Pajarito Powder, Ceres, ZeroAvia, EnergyNova, Bloom Energy, FuelCell Energy,...

Viele dieser Unternehmen haben eine ziemlich ähnliche Kursentwicklung wie Plug Power hingelegt. Die Anleger scheinen also vor allem die Wasserstoff-Technologie zu bewerten und weniger die einzelnen Unternehmen.

Perspektivisch können auch andere Unternehmen in diesen Markt einsteigen. Amazon baut gern eigene Lösungen und könnte das auch bei Lagerlösungen machen. Thyssen Krupp überlegt grünen Wasserstoff großflächig einzusetzen. Auch andere Industrieunternehmen, die es zuletzt schwer hatten, könnten im Wasserstoff neue Perspektiven sehen.

Zusammenfassung

Plug Power möchte den Umsatz bis 2024 etwa um den Faktor 3 bis 4 steigern und damit stärker wachsen als in den letzten Jahren. Die Bruttomarge soll auf 30%, die EBITDA-Marge auf 20% und die EBIT-Marge auf 17% oder mehr steigen. Langfristig ist in meinen Augen kein starker Burggraben in Sicht. Am realistischen scheinen Kostenvorteile durch Skaleneffekte.

SWOT-Analyse: Stärken, Schwächen, Chancen und Risiken analysiert

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Beginnen wir mit den Stärken. Was zeichnet das Unternehmen aktuell aus?

Erste große Partner

Plug Power hat mit Amazon und Walmart schon namhafte Partner gewinnen können. Die Umstände sind zumindest bei Amazon etwas kurios, nichtsdestotrotz hilft Plug Power das an der Börse, aber auch in der realen Wirtschaft zum Gewinnen weiterer Kunden.

Riesiger Markt

In welchem Markt Wasserstoff wirklich wie überlegen ist, wird an einigen Stellen noch diskutiert. Dass Wasserstoff eine Lösung ist, um Energie möglichst klimafreundlich zu erzeugen und zu speichern, steht außer Frage.

Märkte wie das gesamte Transportwesen, Mobilität, Energiespeicher und mehr stehen dieser Technologie offen.

5 Mrd. USD Cash

Plug Power hat aktuell ca. 5 Mrd. USD an Cash in der Bilanz. So ein Unternehmen hat natürlich Kapitalbedarf, der kann dadurch aktuell aber recht entspannt bedient werden.

Schwächen

Wo Licht ist, ist meist auch Schatten. Schauen wir auf die Schwachstellen des Unternehmens.

Probleme in Bilanzen

Bilanzprobleme sind immer ein Warnzeichen. Manchmal sind es wirklich nur Unstimmigkeiten in einer Wachstumsphase, mal steckt tatsächlich Kalkül dahinter, um den Aktienkurs zu verschönen, ggf. Boni zu erhöhen oder die Kapitalbeschaffung zu vereinfachen. Getreu dem Motto "fake it 'till you make it".

Was bei Plug Power der Fall ist, ist noch unklar. Erstmal sieht es nicht nach einem Betrugsfall aus. Trotzdem unschön für Aktionäre.

Dürftige Margen

Die Bruttomarge von Plug Power war in den letzten Jahren negativ und bewegt sich aktuell im einstelligen Prozentbereich. Bis 2024 soll die Bruttomarge auf 30% erweitert werden, was aus aktueller Sicht optimistisch klingt.

Diese 30% sind okay für ein Unternehmen, das (auch) industriell arbeitet. Im Vergleich zu anderen Unternehmen, die so teuer bewertet sind wie Plug Power, ist das aber recht wenig. Viele davon sind Software-Unternehmen, die schon heute reale Bruttomargen von 75% und mehr haben.

Amazon: Eigentümer = Kunde?

Plug Power hat Amazon 2017 nicht nur durch die Produktqualität gewonnen, sondern auch durch das Angebot, bis zu 55 Mio. Aktien für 1,20 USD kaufen zu dürfen. Dafür muss Amazon 600 Mio. USD für Produkte von Plug Power bezahlen.

Das ist auch deshalb spannend, da Plug Power von 2017 bis heute, also über 4 Jahre, ca. 850 Mio. USD umgesetzt hat. Dieser Deal, der vermutlich noch nicht komplett abgeschlossen ist, ist also verhältnismäßig groß.

Umso skeptischer macht es mich, dass Amazon so gelockt werden musste. Ist das ein nachhaltiges Konzept der Kundengewinnung?

Amazon ist ein namhafter Kunde, so bekommt das aber einen faden Beigeschmack.

Mehr Konzepte als Fakten

Die Investorenpräsentation, die Plug Power selbst "Plug Symposium" nennt, hat mich an Tesla vor vielen Jahren erinnert (oder an Nikola heute).

Es geht mehr um Konzepte und Visionen als um Fakten. Es werden Konzepte und Ideen vorgestellt, die bis 2024 realisiert werden sollen, aber wenig, was es bis jetzt gibt.

Von 117 Folien haben - großzügig gezählt - fünf Folien einen Bezug zur Entwicklung der letzten Jahre. Wer die 117 durchschaut, erfahrt quasi nichts darüber, wie das Unternehmen sich zuletzt entwickelt hat, sondern bekommt nur eine Vision gezeigt.

Kritisch gefragt: Ist eine Vision 20 Mrd. US-Dollar wert? Während Tesla sich gut entwickelt hat, gab es viele andere Unternehmen, bei denen dieser Fokus auf Konzepte und Visionen ein negatives Anzeichen war.

Auf der einen Seite ist klar, dass Plug Power als Wachstumsunternehmen eher in die Zukunft schaut. Auf der anderen Seite gibt es Plug Power schon über 20 Jahre - und es muss Anlegern klar sein, dass sie hier vor allem eine Hoffnung kaufen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

In großen Markt reinwachsen (und diesen vergrößern)

Plug Power ist auf Wachstumskurs und wird weiter wachsen. Je besser auch Plug Power den eigenen Job macht, sprich - je besser die Technologie wird - desto größer ist auch der Markt, der dieser Technologie offen steht.

Politischer Rückenwind durch Klimawandel

Die Klimaziele auf der Welt werden strenger und müssen strenger werden. Dadurch sind gerade Unternehmen gezwungen ihre Co2-Bilanzen zu verbessern. Auch Staaten, die ohnehin immer irgendwas subventionieren, richten ihren Subventionsfokus mehr auf klimafördernde Unternehmen und Technologien.

All das sind Rückenwinde, die die Politik mit sich bringt. Man sagt "politische Börsen haben kurze Beine", was in der Regel auch stimmt, hier geht es aber vermutlich um einen sehr langfristigen Trend.

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Jetzt analysieren wir aber: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Die Pläne verzögern sich

Plug Power will bauen, entwickeln, konzeptionieren und umsetzen. Speicherlösungen, Brennstoffzellen, Fabriken und mehr.

Das geplante Umsatzwachstum kann nur dadurch realisiert werden. Solche Prozesse können erfahrungsgemäß immer zu Verzögerungen kommen.

Eintrittswahrscheinlichkeit: mittel | Auswirkung bei Eintritt: mittel

Wasserstoff wird langsamer angenommen als erwartet

Plug Power kann außerdem nur schnell wachsen, wenn auch der Markt schnell Wasserstoff-Lösungen adaptiert. Investitionszyklen bei Industrieunternehmen, gesetzliche Vorgaben und auch wirtschaftliche Realisierbarkeit spielen dabei eine wichtige Rolle.

Eintrittswahrscheinlichkeit: hoch | Auswirkung bei Eintritt: mittel

Wettkampf der Technologien

Dabei spielt auch eine Rolle, ob sich Alternativen wie die Elektrobatterie schneller noch breiter durchsetzen oder nicht.

Je besser das Ladenetz für Batterien, je höher die Ladekapazität, je schneller die Ladezeit, desto attraktiver werden Elektrobatterien. Daran geknüpft sind auch Subventionen, die bspw. in Deutschland im Bereich der Mobilität vor allem in Richtung der Elektroautos, kaum aber in Richtung der Wasserstoffautos gehen.

Eintrittswahrscheinlichkeit: hoch | Auswirkung bei Eintritt: hoch

Konkurrenz

Ohne starken Burggraben in einem Markt mit niedrigen Eintrittsbarrieren kann Geld verdient werden, allerdings in der Regel keine hohen Margen. Sobald hohe Margen entstehen, zieht es genug Wettbewerber an, die diese wieder drücken.

Eintrittswahrscheinlichkeit: mittel | Auswirkung bei Eintritt: hoch

Aktienbewertung: Der faire Wert der Aktie

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Der faire Wert der Aktie

Für die Ermittlung des fairen Werts habe ich folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

#1 Umsatzwachstum

Plug Power hat zuletzt ein jährliches Umsatzwachstum von ca. 40% hingelegt. Analysten erwarten +39% (2021) und +54% (2022). Plug Power selbst peilt mit den 2024er Zielen ein jährliches Wachstum von ca. 40% pro Jahr an.

Ich gehe davon aus, dass das Umsatzwachstum kurzfristig bei 40% liegt und sich dann schrittweise dem langfristigen Umsatzwachstum annähert.

Die langfristige Wachstumsperspektive ist enorm schwer zu beurteilen. Plug Power könnte vom Markt weitestgehend verschwunden oder führend sein. Ich nehme hier an, dass sich das Umsatzwachstum langfristig (> 10 Jahre) bei 14 % p.a. einpendelt. Dies entspricht dem mittelfristigen Wachstum im Markt. Es entsteht dadurch ein jährlicher Umsatz von 4 Mrd. USD.

#2 Nettomarge

Bis 2024 möchte Plug Power auf 17% EBIT-Marge kommen. Das scheint mir schon etwas optimistisch geschätzt. Ich nehme trotzdem eine Nettomarge von langfristig 10% an.

#3 Bewertungsniveau

Heute ist die Aktie mit einem KUV von über 30 bewertet. Ich sehe außer dem großen Markt und dem politischen Rückenwind nicht sehr viele Faktoren, die ein so deutlich überdurchschnittliches Bewertungsniveau auch langfristig rechtfertigen sollten. Ich nehme ein trotzdem noch überdurchschnittliches KGV von 25 langfristig an.

Meine Renditeerwartung in fünf Szenarien

Ich erwarte basierend auf diesen Annahmen langfristig eine jährliche Rendite von -6%. Ja, tatsächlich deutlich negativ, selbst nach der jüngsten Kurskorrektur.

Wie sehen die abschätzbaren Ränder nach oben und nach unten aus?

- Im pessimistischeren Szenario: -16% p.a.

- Im sehr optimistischen Szenario: +4% p.a.

Unterm Strich ist keines der Szenarien in der Nähe eines attraktiven Investments, vor allem angesichts des erhöhten Risikos.

Die Abweichung zu dem, was der Markt sieht, ist hier sehr groß. Natürlich kann ich hier irgendwo falsch liegen - und Garantien gibt es ja bekanntlich ohnehin nicht. Die größte Abweichung in den Annahmen wird es vermutlich bei der langfristigen Wachstumsrate geben.

Vergleich mit ähnlich teuren Aktien

Zum Höchststand vor ein paar Wochen war Plug Power mit knapp dem 70-fachen der Umsätze bewertet. Jetzt liegt Plug Power bei 33.

In diesem Bereich gibt es in meinen Augen andere Aktien aus unterschiedlichsten Branchen, die auf reiner Zahlenbasis deutlich attraktiver aussehen: Mehr Wachstum, deutlich höhere Margen und profitabler.

Aktie | KUV | Umsatzwachstum | Bruttomarge | FCF-Marge |

|---|---|---|---|---|

Plug Power | 33 | 41% | 4% | -60% |

Crowdstrike | 50 | 94% | 74% | 30% |

Amazon | 4,5 | 39% | 24% | 8% |

Delivery Hero | 14 | 62% | 18% | -30% |

Cloudflare | 49 | 47% | 77% | -20% |

Etsy | 18 | 58% | 67% | 40% |

Natürlich stecken dahinter unterschiedliche Geschäftsmodelle und unterschiedlich große Märkte. Ein rein quantitativer Anleger würde die Plug Power basierend auf diesen Zahlen aber vermutlich direkt aussortieren.

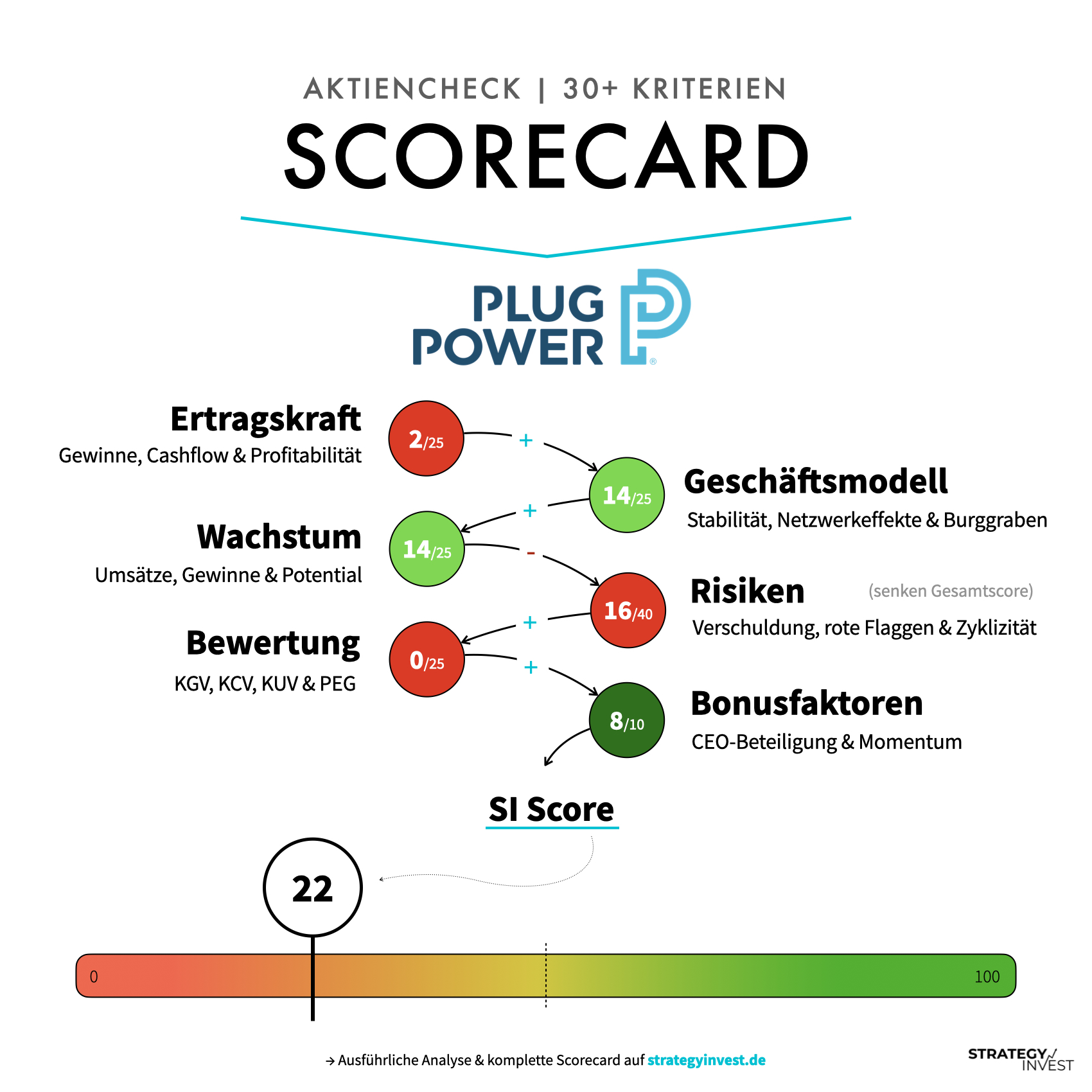

Die Scorecard

Auch in der Scorecard, die zum größten Teil auf objektiv messbaren Kriterien beruht, kommt Plug Power nicht gut weg. Vor allem der Risikoteil zieht den Score runter (u.a. durch mittelmäßige Bonität, dauerhafte Verluste, unklare Bilanzierung und hohe Kursvolatilität), aber auch ohne wäre der Score mit 38 Punkten maximal unterer Durchschnitt.

Mein Fazit inkl. Pro & Contra: Plug Power Aktie jetzt kaufen?

Pro

Contra

Fazit

Plug Powers große Chance ist der riesige Markt, der durch den Klimawandel erobert und ausgebaut werden soll. Ich glaube an den großen Markt, bin aber etwas skeptisch, dass Plug Power die aktuelle Bewertung rechtfertigen kann.

Vor allem aus drei Gründen kaufe ich aktuell, auch nach der 50% Kurskorrektur, daher trotzdem nicht die Plug Power Aktie.

1. Es ist mir zu viel Vision, zu wenig Bestehendes.

2. Es gibt bei dem jetzigen Bewertungsniveau andere Aktien, die stärker wachsen, deutlich profitabler sind und auch zukünftig profitabler sein werden.

3. Ist die Technologie hinter Plug Power zu komplex, als dass ich mir zutraue, hier einzuschätzen, wer die beste Lösung am Markt anbietet oder in Zukunft anbieten wird. Auch bisherige Kunden sagen darüber in meinen Augen noch wenig aus.

Ja, Plug Power kann erfolgreich werden und kann auch möglicherweise die aktuell hohe Bewertung rechtfertigen. Ich sehe da aber auch viele Risiken nach unten und andere Aktien, die ich auf dem Bewertungsniveau attraktiver finde.