PepsiCo ist ein Gigant im Getränke- und Food-Bereich, den die aktuelle Krise kalt lässt: Die Aktie ist auf ein neues Allzeithoch geklettert, der Ausblick wurde nochmal erhöht. Ein langweiliges Unternehmen, das für viel Stabilität und sogar signifikante Rendite in Depots gesorgt hat.

Warum es sich lohnt einen genaueren Blick auf die Aktie zu werfen:

Dividendenkönig: Seit 50 Jahren hat PepsiCo nicht nur immer eine Dividende ausgezahlt, sondern sie Jahr für Jahr erhöht.

Stabilität: Der Aktienkurs von PepsiCo ist besonders stabil, fällt deutlich schwächer als der Markt in Krisen. In der aktuellen Krise hat er ein neues Allzeithoch erreicht.

Preissetzungsmacht: PepsiCo ist zuletzt um 9% gegenüber Vorjahr gewachsen, die Prognose für 2022 wurde angehoben. Die gestiegenen Kosten können an Kunden weitergegeben werden, die Zahlen profitieren.

Höhere Bewertung: PepsiCos Kurs ist etwas stärker gestiegen als die Fundamentalzahlen, entsprechend ist die Bewertung auch höher. Wieviel Rendite ist also noch realistisch?

Du erfährst in dieser Analyse, ob sich eine Investition lohnen könnte, ob die Aktie überbewertet ist oder man die Aktie jetzt kaufen kann, um langfristig zu profitieren. Konkret geht es dabei um:

Die Analyse beruht auf aktuellsten Kennzahlen, dem Jahresbericht, der Investorenpräsentation, den letzten Earnings Calls, Einschätzungen von Marktexperten, Interviews der Führungsebene und mehr. Viel Spaß!

More...

Überblick & Investment-These

1965 gab es den Zusammenschluss der Firmen Pepsi-Cola und Frito-Lay zu PepsiCo. Die Cola ist damit namensgebend und der große Konkurrent von Coca-Cola. Beide Unternehmen sind heute ähnlich mit über 200 Mrd. Dollar bewertet.

Zahlreiche Marken, sowohl aus dem Getränke- als auch dem Food-Bereich, gehören zum Markenportfolio: Unter anderem:

- Pepsi & Pepsi Max

- Lay's (Chips)

- Lipton (Ice Tea)

- Mointain Dew

- Cheetos

- Mirinda

- 7up

- sodastream

- Rockstar (Energy Drink)

Der Aktienkurs hat sich über die letzten Jahre stark und enorm konstant entwickelt. Erstaunlich ist auch, wie schwach die größten Abstürze im Vergleich zum Gesamtmarkt waren (siehe März 2020), was die Stabilität des Geschäfts verdeutlicht:

Daraus ergibt sich eine klare Investment-These, die es zu prüfen gilt:

Investment-These

PepsiCo hat ein starkes Markenportfolio und liefert konstant Wachstum ab. Die Aktie könnte dadurch einerseits ein wenig riskantes und andererseits sogar auch rentables Investment sein.

Geschäftsmodell, Markt & Burggraben

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht. Wie funktioniert es? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz?

Vision, Mission und Prioritäten

PepsiCo steuert nach einer Mission und Vision, wo erstere aussagekräftiger ist als bei vielen anderen Unternehmen.

"Create more smiles with every sup and every bite"

Die Vision macht klar, dass sich auf Getränke und Convenience Food ("bequemes Essen", oft Junk Food und Snacks) fokussiert wird. Es steht nicht die Gesundheit im Fokus, sondern das Lächeln im Gesicht, also kurzfristiger Genuss.

Außerdem schreibt PepsiCo sich viele Arbeitsweisen (kundenzentriert, schnell Dinge umsetzen etc.) auf die Fahne. Das mag durchaus sein, behaupten aber erstmal alle Unternehmen über sich und sehe ich nicht ansatzweise als Differenzierungsmerkmal gegenüber der Konkurrenz.

Gleich schauen wir genauer auf die aktuelle Strategie. Der folgende Chart zeigt aber schon, was die Kerndisziplinen von PepsiCo sind:

- Marken

- Produktion

- Logistik (Supply Chain)

- Distribution ("Go-To-Market Systems")

- Menschen

Marktanalyse & Konkurrenz

Der Markt der Getränke und Lebensmittel ist weltweit stark fragmentiert und besteht aus unzähligen Marken. Die Unternehmen dahinter sind schon etwas konzentrierer, dazu gehören PepsiCo, Coca-Cola, Nestlé, Unilever, Kraft Heinz und weitere.

Allgemeiner gesprochen besteht der Markt aus Unternehmen, die...

- enorm groß sind und dadurch starke Verhandlungsmacht haben (dazu gehört PepsiCo)

- eher kleinere Start-Ups sind und sich teilweise gezielt gegen Großkonzerne positionieren

- Eigenmarken der Supermärkte

Beide Märkte sind enorm groß. PepsiCo macht 8% und 9% in diesen aus. Auch das erwartete Wachstum der Märkte liegt bei 4 - 5% über die nächsten 5 Jahre, was entsprechend auch PepsiCos Wachstum ist, wenn die Marktanteile gleich bleiben.

Porters Five-Forces-Analyse

Schauen wir uns PepsiCo im Five-Forces-Modell von Michael Porter an. Demnach gibt es fünf Kräfte, gegen die sich PepsiCo behaupten muss.

- Verhandlungsmacht der Lieferanten: Schwach. PepsiCo bezieht größtenteils austauschbare Rohstoffe - Wasser, Zucker, Getreide und mehr von viele unterschiedlichen Lieferanten. Dazu hat PepsiCo große Verhandlungsmacht in der Abnahme.

- Verhandlungsmacht der Kunden: Schwach. Der Endkunde hat keine Verhandlungsmacht, der Einzelhandel allerdings schon. Wenn Preisverhandlungen scheitern bleiben auch mal Regale leer. Erfahrungsgemäß sind das meist aber nur temporäre Probleme.

- Bedrohung durch neue Wettbewerber: Schwach. Ist jederzeit möglich, gerade in den letzten Jahren sind mehr Marken entstanden. Das Risiko sehe ich aber nicht als essenziell, da der Markt immer aus vielen Marken besteht und PepsiCo hier auch diversifiziert ist. Es droht keine Disruption.

- Bedrohung durch Ersatzprodukte: Mittel. Kunden können jederzeit zu Alternativen greifen; ich habe kein Produkt gesehen, zu dem es nicht eine direkte Alternative gäbe. Realistisch ist es aber nur dann, wenn der Gesamtkonzern oder die größten Marken relevante Imageprobleme bekommen.

- Wettbewerbsintensität in der Branche: Hoch. Es werden Rabatte gegeneinander ausgespielt und hohe Beträge in Marketing investiert. Da der Markt langsam wächst, müssen für höheres Wachstum Marktanteile gewonnen werden. Auch der Einzelhandel mischt mit Eigenmarken mit.

Ergebnis der Five-Forces-Analyse: Keine große Bedrohung für PepsiCo. Die größte Herausforderungen sind die Austauschbarkeit der Produkte und der intensive Wettbewerb.

Meine Bewertung des Geschäftsmodells

Ein starkes Geschäftsmodell ermöglicht Wachstum, einen Burggraben und damit Differenzierbarkeit von der Konkurrenz, höhere Gewinnmargen und Preismacht.

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Es gibt kurz- und mittelfristige Abnahmeverträge, Kunden können aber jederzeit zu Alternativen greifen.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Keine.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

PepsiCo ist eines der größten Unternehmen, hat relevante Marken (vor allem im US-Markt) und große Verhandlungsmacht. Auch die aktuellen Preissteigerungen zeigen das.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Bei PepsiCo geht es weniger um Technologie, höchstens um eigene Patente und Rezepte. Hier mag es durchaus gute und auch mal einzigartige geben, einen Burggraben sehe ich darin aber nicht.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Marken sind das zentrale Argument, über das PepsiCo höhere Preise und damit höhere Margen abrufen kann.

Geschäftsmodell-Bewertung: 12 / 25

Zahlencheck

Ertragsentwicklung & Wachstum

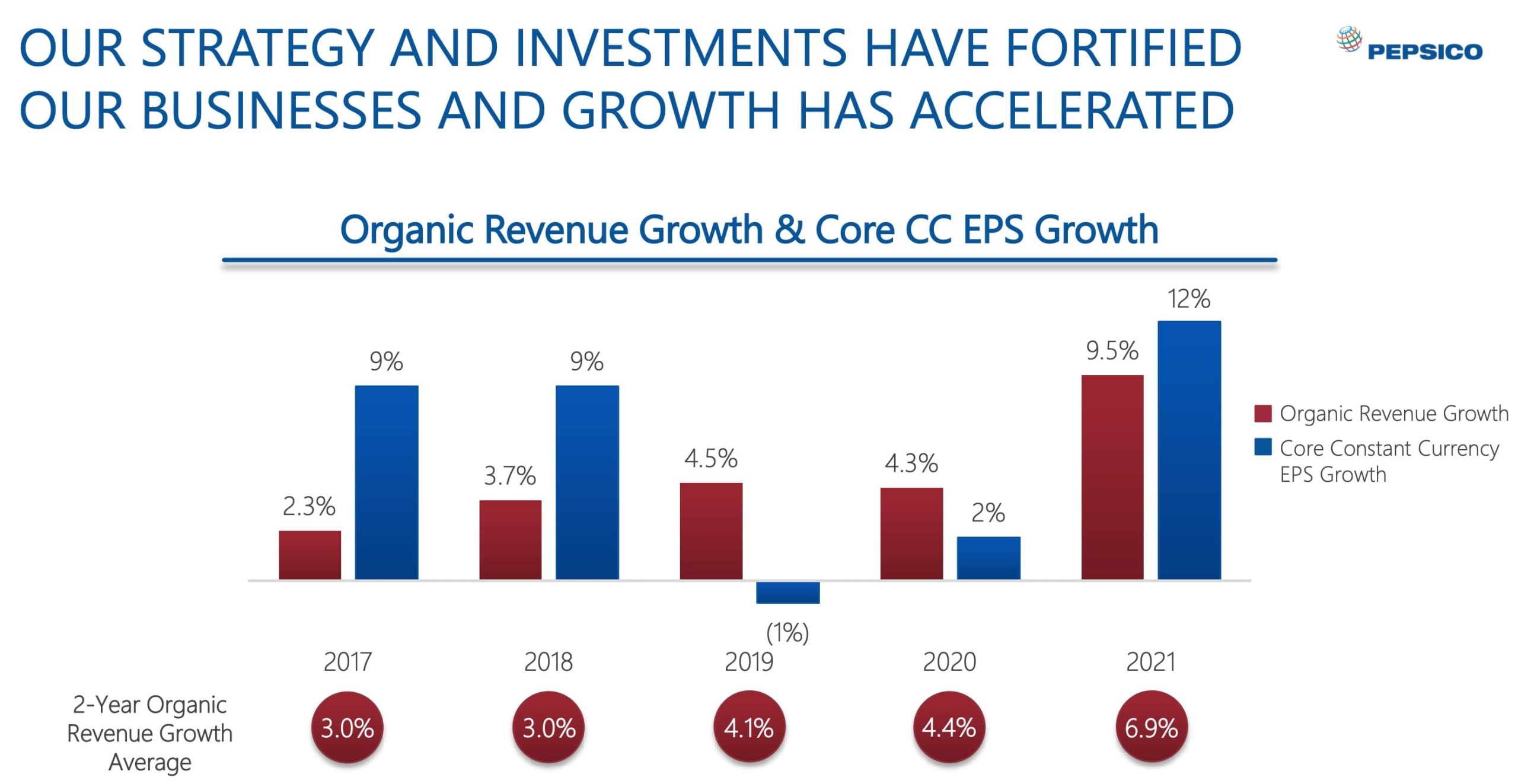

In der Investorenpräsentation 2022 bekommen wir gute Einblicke in PepsiCos Zahlenwelt. Das organische Umsatzwachstum lag zwischen -1% und 12%, im Durchschnitt bei 6%. Der Gewinn pro Aktie hat sich ähnlich entwickelt.

Neueste Quartalsergebnisse

Im letzten Quartal hat PepsiCo stark abgeliefert. Trotz Inflation - oder gerade deshalb - konnte der Umsatz gesteigert werden, was zu einem wesentlichen Teil auf Preissteigerungen von PepsiCo zurückzuführen ist.

- Umsatzwachstum: 9% über Vorjahr

- Organisches Umsatzwachstum: 16% über Vorjahr

- Gewinn pro Aktie: 22% über Vorjahr (trotz 3% negativem Wechselkurseffekt)

- Bereinigter Gewinn pro Aktie: 14% über Vorjahr

PepsiCo unterscheidet zwischen offiziellem Wachstum und der eigenen Kennzahl "organic" oder "core". Darin werden Sondereffekte wie Akquisitionen und Verkäufe von Unternehmen sowie Wechselkurseffekte ignoriert.

Umsatzverteilung

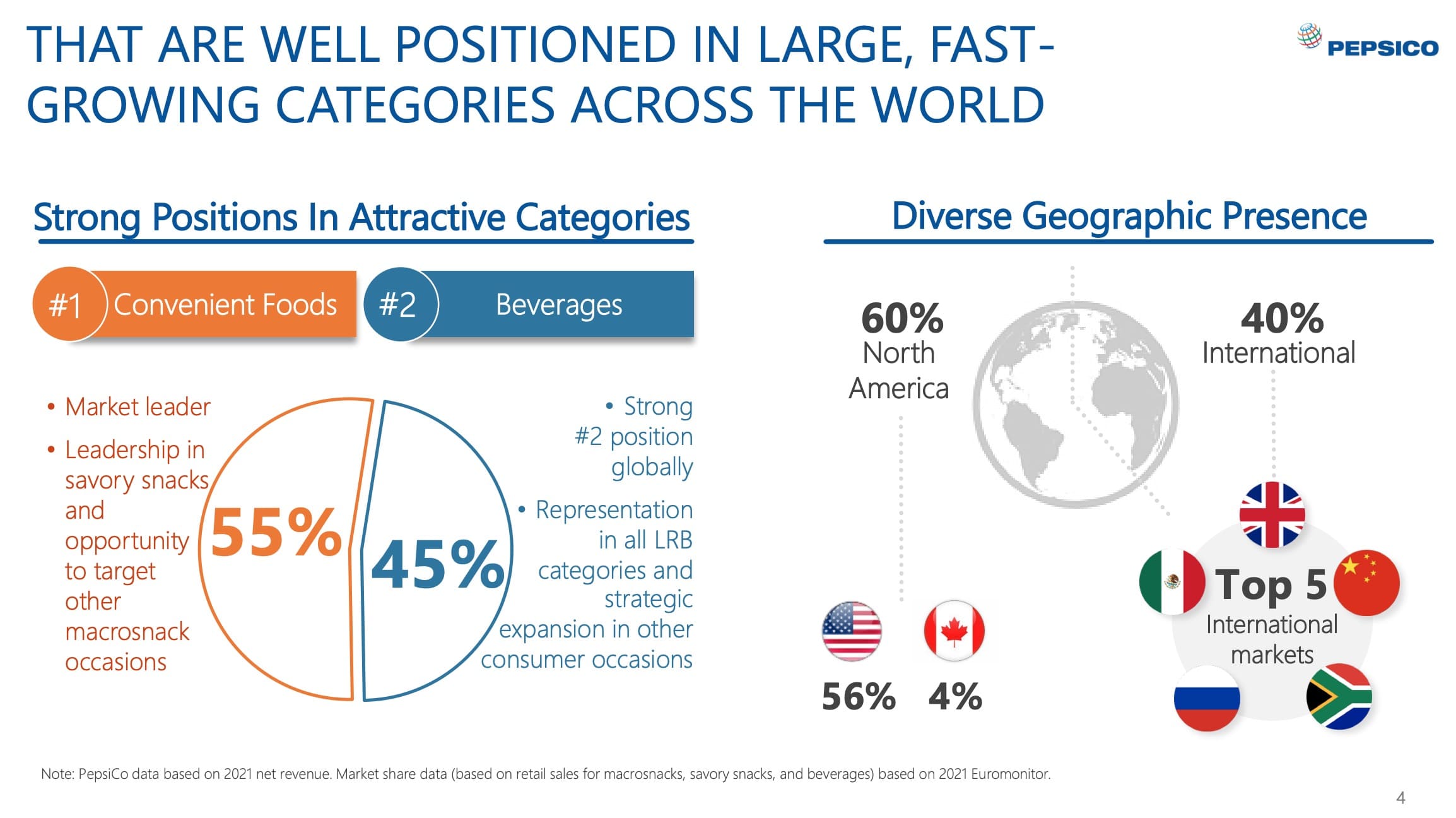

PepsiCo erzielt 60% der Umsätze in Nordamerika, 40% international. 55% der Umsätze werden im Bereich Convenience Food erzielt, womit PepsiCo nach eigener Aussage Marktführer ist, 45% mit Getränken (und damit global die #2).

Profitabilität

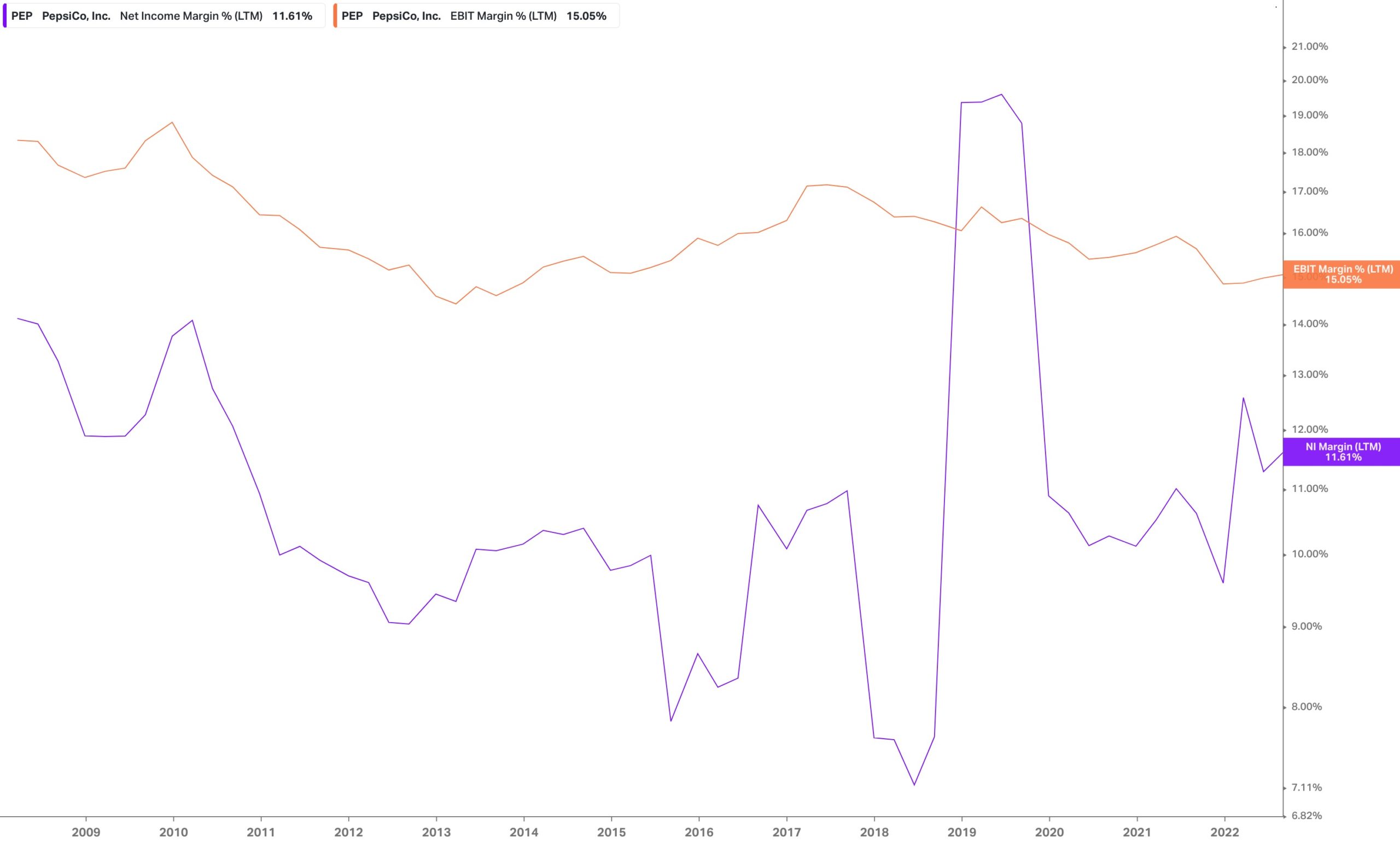

Die Margen auf Basis der letzten 12 Monate:

- Bruttomarge: 53%

- Operative Marge: 14% (5-Jahres-Durchschnitt: 15%)

- Nettomarge: 12% (5-Jahres-Durchschnitt ohne Sondereffekte: ~11%)

Die Nettomarge ist heute leicht überdurchschnittlich, alle anderen Margen eher auf dem Durchschnitt der letzten Jahre.

Bilanzcheck

Da PepsiCo dauerhaft profitabel ist gibt es wenig kurzfristige Existenzrisiken. In guten Zeiten sollte aber auch die Bilanz nicht überstrapaziert werden.

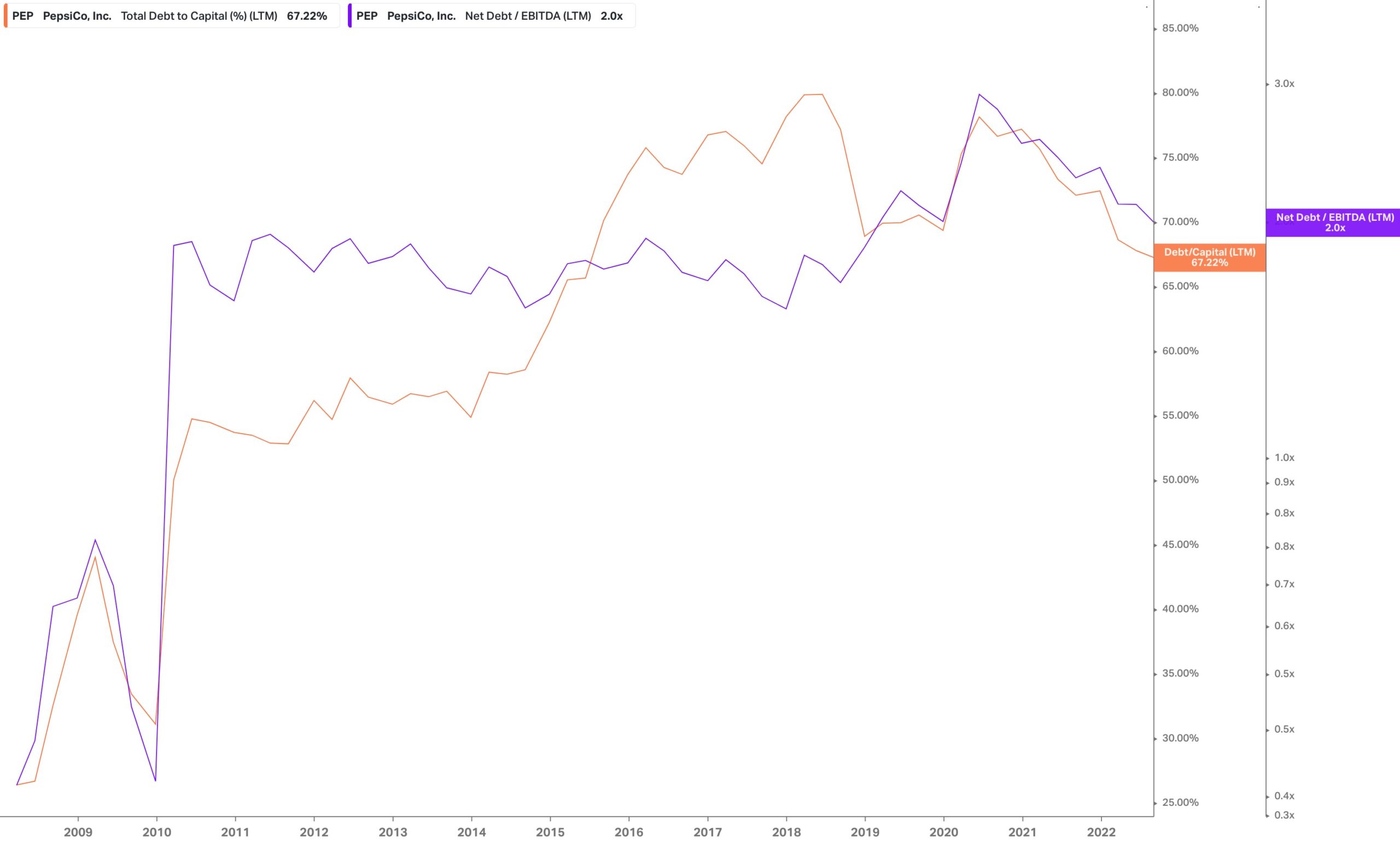

Seit 2010 ist der Anteil von Schulden an der Bilanz von ~55% auf zuletzt ~70% gestiegen. Das entspricht einem Verschuldungsgrad von etwa 2 und ist recht normal. Coca-Cola liegt bei ~1,6.

Die Frage, wie gut PepsiCo mit Erträgen die Verschuldung zurückzahlen kann, zeigt uns das Verhältnis von Nettoverschuldung zu EBITDA. Dieses liegt bei 2 und damit leicht über dem historischen Durchschnitt, aber noch im guten Bereich (alles unter 3 gilt grob als solide).

Die Bilanz sieht daher gut aus, auch wenn etwas Spielraum in den letzten Jahren genutzt wurde.

Factsheet

Factsheet

Sofern nicht anders angegeben in jeweiliger Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). 3J = 3-Jahres-Durchschnitt. 'e' = erwartet. 'YoY' = im Jahresvergleich, '3J' = letzte 3 Jahre.

Die Eckdaten

- Land: USA

- Branche: Getränke & Lebensmittel

- Marktkapitalisierung: 253 Mrd. USD

- Umsatz: 84 Mrd. USD

- Ergebnis: 10 Mrd. USD

- Free Cashflow: 7 Mrd. USD

Bewertung

- KUV: 3

- KGV: 26

- KGVe: 25

- KCV: 23

- PEG-Ratio: 3

Qualität & Wachstum

Zukunft & Strategie

Strategie

PepsiCo steht für Konstanz. Es gibt keinen Umbruch oder Strategiewechsel, eher Feinheiten im Markenportfolio, die geschärft werden. Einige ähneln denen von Coca-Cola.

Einerseits gibt es Akquisitionen, die das Portfolio erweitern. Es gibt Partnerschaften mit anderen Herstellern und Marken. Dazu wurden auch Marken wie Tropicana oder Naked verkauft.

Die Zukunftstrends, die auch PepsiCo aufgreift:

- Zuckerfreie Getränke

- Nährstoffreichere und gesündere Snacks

- neue Geschmäcker

- Nachhaltige Verpackungen

- Energydrinks

- Kaffee

Kapitalverwendung

PepsiCo liefert kontinuierlich Überschüsse. Was passiert mit diesen?

Ein Teil wird reinvestiert (mehr dazu gleich). Seit 50 Jahren hat PepsiCo die Dividende in jedem Jahr erhöht. Dazu kommen die eben gezeigten Portfolioerweiterungen sowie Aktienrückkäufe.

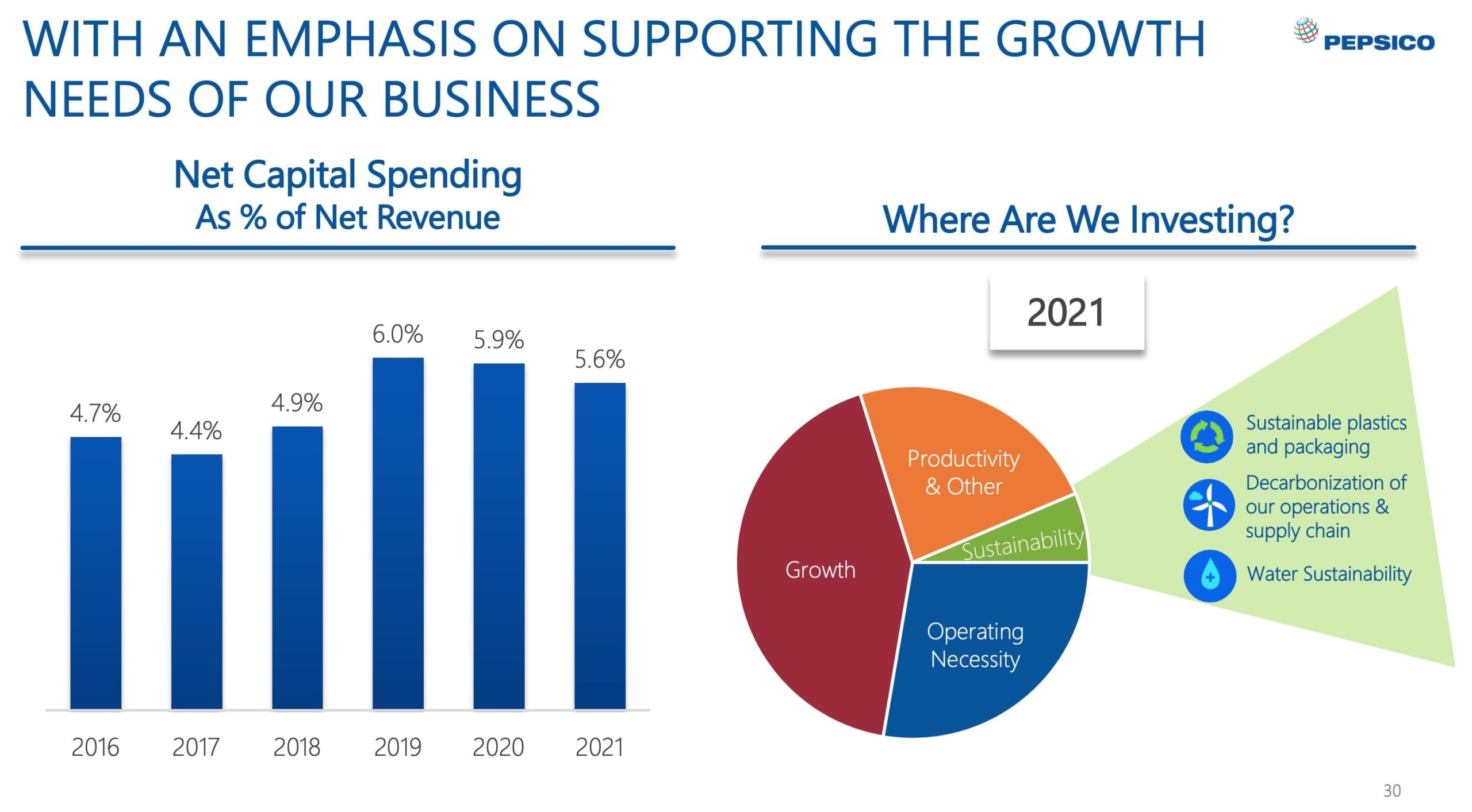

Etwa 4,5 - 6% investiert PepsiCo historisch ins eigene Geschäft. Der Großteil geht ins eigene Wachstum, ein prozentual gesehen vergleichsweise kleiner Teil in Nachhaltigkeitsinitiativen.

Finanzielle Ziele

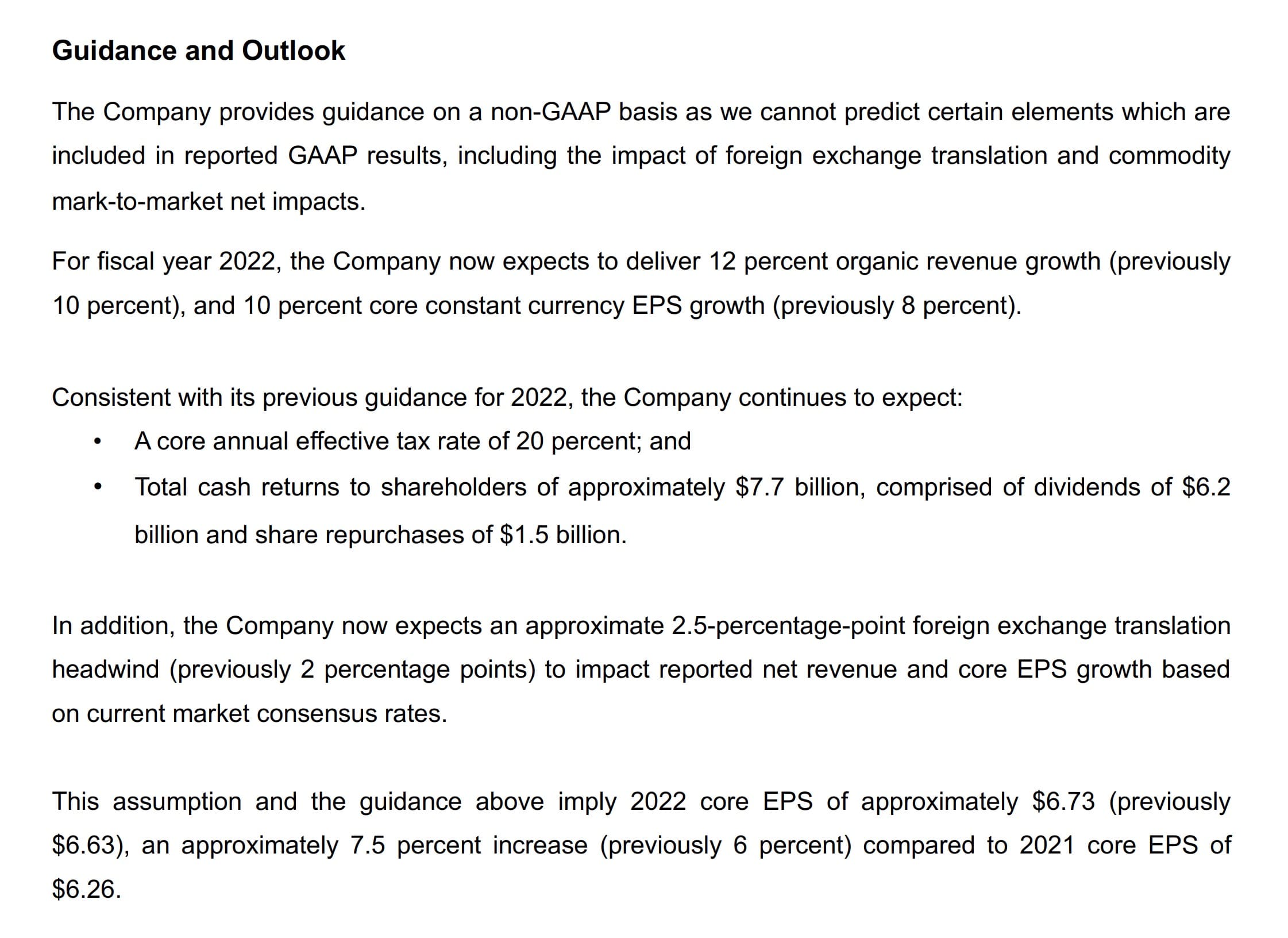

PepsiCo hat im jüngsten Quartalsbericht den bisherigen Ausblick erhöht. 2022 sollen demnach:

- 12% organisches Wachstum erzielt werden (vorher 10%)

- 10% Wachstum des währungsbereinigten Gewinns pro Aktie (vorher 8%)

- 7,7 Mrd. Dollar werden über Dividenden und Aktienrückkäufe an Aktionäre zurückgeführt, was etwa 75 - 80% des Gewinns entspricht

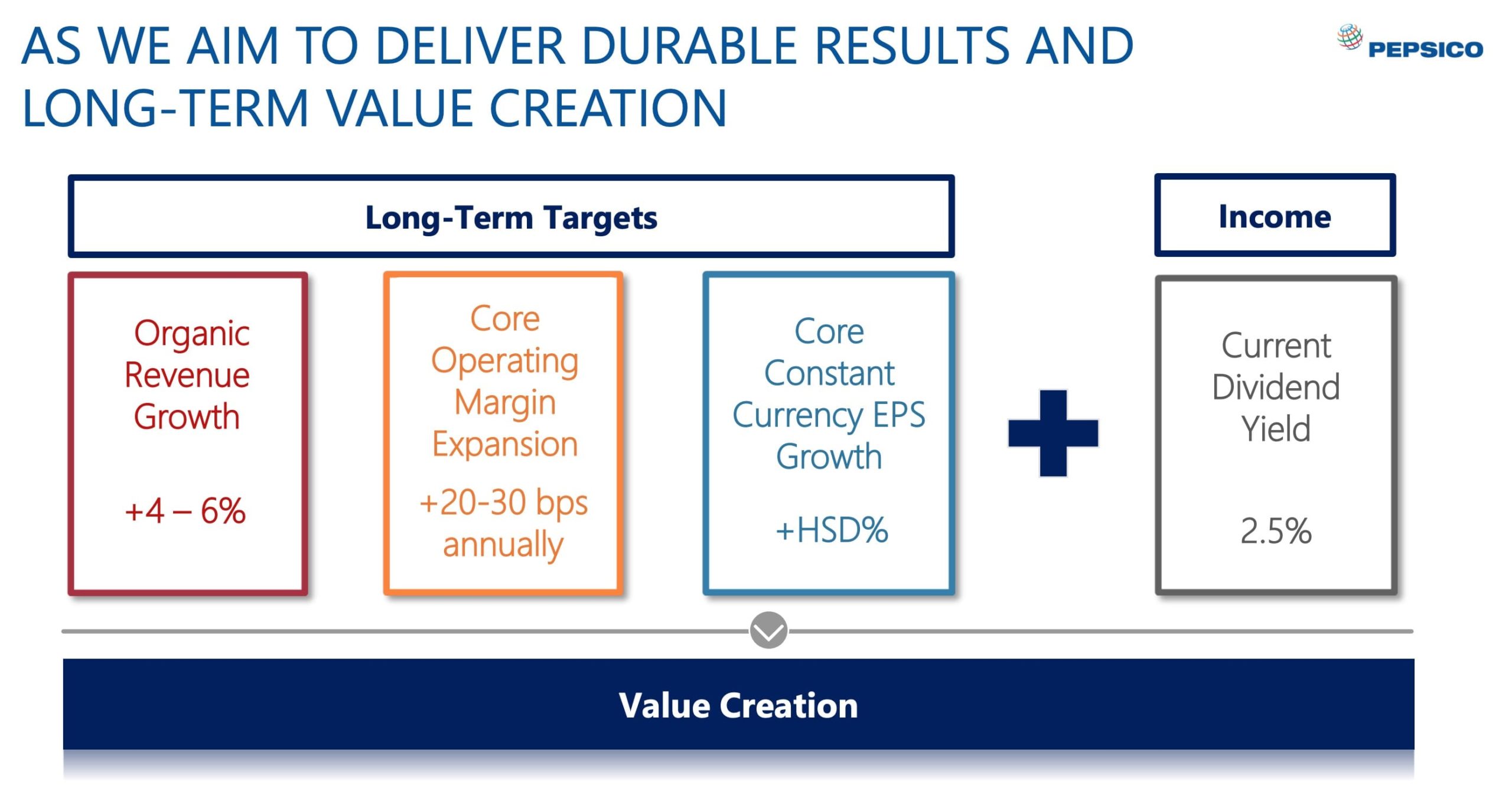

In der Investorenpräsentation 2022 wurden die langfristigen Finanzziele angegeben. Demnach soll das langfristige Umsatzwachstum bei 4 - 6% pro Jahr liegen, die operative Marge jährlich um 20 - 30 Basispunkte (also 0,2 - 0,3 Prozentpunkte gesteigert werden). Der Gewinn pro Aktie soll jährlich im hohen einstelligen Prozentbereich wachsen. Dazu kommt eine angepeilte Dividendenrendite von 2,5%.

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung & Renditeerwartung

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Berechnen wir dafür die zu erwartende Rendite. Kann ich diese hellsehen? Nein, definitiv nicht. Wir können aber das Chance-Risiko-Verhältnis auf Basis der Analyse abschätzen und in konkrete Zahlen gießen.

Dafür kalkuliere ich drei Szenarien: Ein pessimistisches, ein optimistisches und das Szenario, das ich im Mittel erwarte. Auch Ausreißer nach unten oder oben sind immer möglich.

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich im mittleren Szenario folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: 7% p.a. (3J), zuletzt 9% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More

- Prognose: +12% in 2022 (schon größtenteils um). Langfristig 4 - 6% p.a., der Markt soll mit 4 - 5% p.a. wachsen.

- Analystenerwartung: 5% Umsatzwachstum, 8% Gewinnwachstum

- Meine kurzfristige Annahme: 7% (auch inflationsbedingt)

- Meine langfristige Annahme: 4%

Nettomarge

Die Nettomarge liegt heute bei 12%. Da das leicht überdurchschnittlich ist nehme ich langfristig 11% an.

Bewertungsniveau

Das Bewertungsniveau ist bei einer recht konstanten Aktie wie PepsiCo besonders wichtig. Margen und Wachstum verändern sich nur langsam, ändert sich das Bewertungsniveau kann das daher schon viel ausmachen.

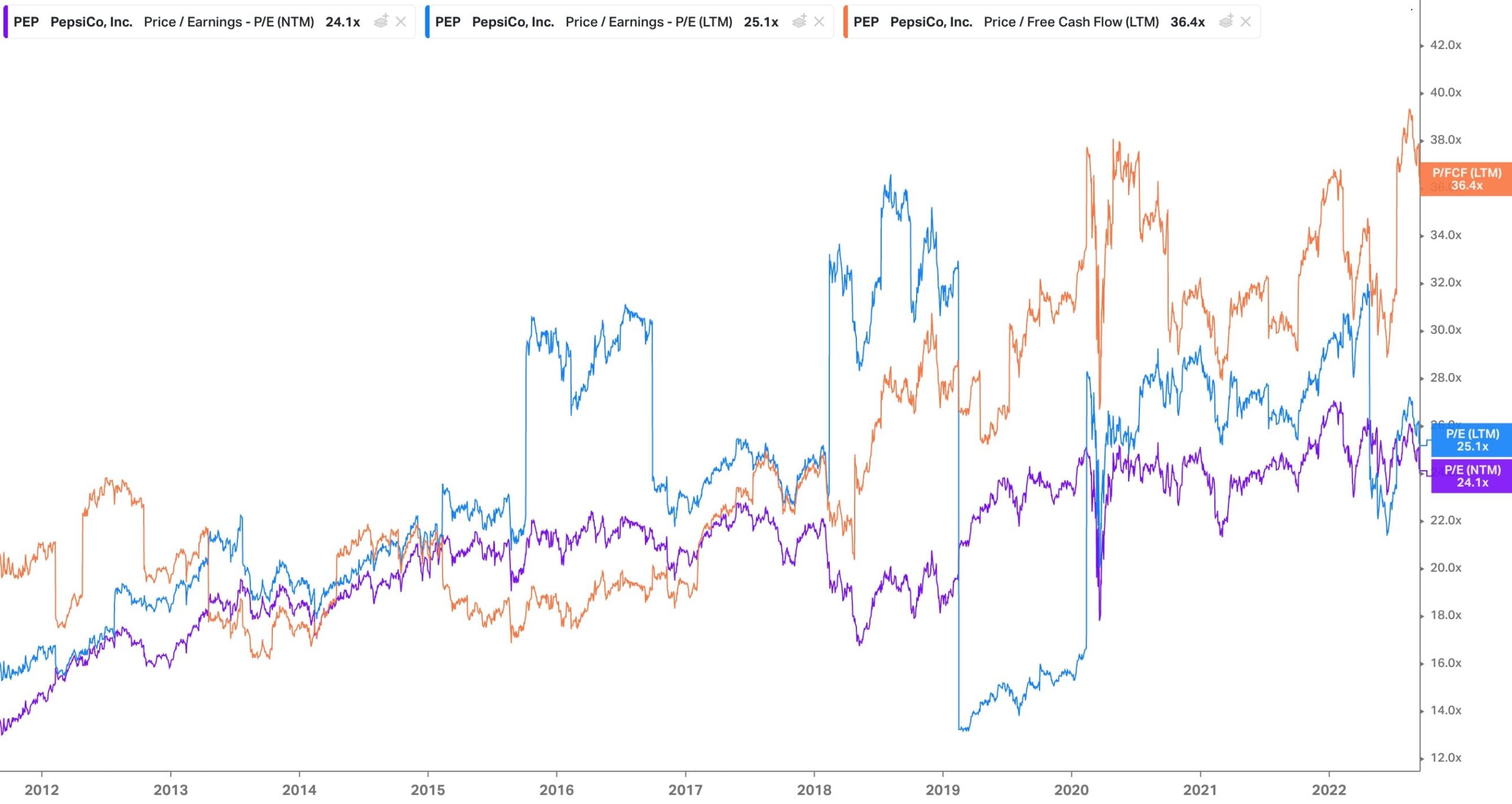

Heute ist die Aktie mit einem KGV von 26 und einem KGVe von 25 bewertet. Das ist im historischen Vergleich überdurchschnittlich, gerade das erwartete KGV war über die letzten 10 Jahre fast nie höher. AUch das Kurs-Cashflow-Verhältnis ist mit 35 am Maximum der letzten 10 Jahre.

Ich gehe davon aus, dass die Aktie durch das geringere fundamentale Risiko noch mit einem leicht überdurchschnittlichen KGV von 20 bewertet sein wird.

Sonstiges

PepsiCo hat eine Ausschüttungsrate von durchschnittlich 70% des Gewinns. In geringem Umfang wurden über die letzten Jahre auch Aktien zurückgekauft. Die langfristige Prognose von PepsiCo sieht keine deutlich gesteigerte Ausschüttungsquote vor.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: PEP.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Scorecard

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Mittel 😐

Coca-Cola vs. PepsiCo

Coca-Cola bietet ausschließlich Getränke an, PepsiCo auch Lebensmittel. Allein wegen den beiden starken Cola-Marken bietet sich hier aber ein quantitativer Vergleich an.

Coca-Cola vs. PepsiCo (der bessere Wert ist fett markiert):

- Jährl. Umsatzwachstum über letzte 3 Jahre: 4% vs. 7%

- Jährl. Umsatzwachstum der nächsten 3 Jahre (erwartet): 6% vs. 5%

- Nettomarge: 26% vs. 11% (liegt vor allem daran, dass Coca-Cola die Produktion und Abfüllung auslagert)

- Verschuldungsgrad: 1,5 vs. 2

- Kurs-Gewinn-Verhältnis: 25 vs. 25

- Dividendenrendite: 2,8% vs. 2,6%

Auf den ersten Blick und zahlenseitig liegt Coca-Cola für mich vorne. Fundamental gibt es auch sehr ähnliche Mechanismen der Geschäftsmodelle. PepsiCo ist besser diversifiziert. Im Zweifelsfall wäre aber wohl Coca-Cola für mich die bevorzugte Wahl, wobei ich beide Aktien heute recht teuer finde.

87,6 Mrd. Dollar. So viel ist laut Interbrand die Marke "Coca Cola" wert, die vor 135 Jahren gegründet wurde. ... lesen →

Pro, Contra & Fazit: Aktie jetzt kaufen?

Pro

Contra

Mein Fazit

Die Aktie von PepsiCo ist eine, die ich mir bei einer Bewertung unter dem historischen Durchschnitt gern ins Depot legen würde. Aktuell ist das allerdings nicht der Fall.

Insgesamt ist der Sektor nach meinem Geschmack teuer bewertet. Während die Big Tech Unternehmen durchschnittlich bei einem KGVe von 23 liegen, liegen PepsiCo und Coca-Cola eher bei 25. Das liegt wohl vor allem am geringeren Risiko dieser Aktien und der aktuellen Preissetzungsmacht. Das Wachstum und die Profitabilität der Big Tech Aktien ist allerdings immer noch deutlich höher.

Die Entwicklung von PepsiCo ist beeindruckend und das Unternehmen auch zukünftig spannend. Wegen der hohen Bewertung greife ich persönlich aktuell aber nicht zu.

In jedem Fall gilt: Beachte die folgenden Punkte, bevor du diese oder eine andere Aktie kaufen solltest.

Es kann viele Gründe, eine Aktie spannend zu finden und kaufen zu wollen. Vor dem Kauf gibt es eine Handvoll Fragen, die du dir stellen solltest, um Enttäuschungen und Anfängerfehler zu vermeiden:

- Verstehst du das Geschäftsmodell?

- Hast du dich mit den Risiken des Unternehmens beschäftigt?

- Hast du dich mit den Risiken der Aktie beschäftigt?

- Passt die Aktie in dein Depot? (hinsichtlich Klumpenrisiken)

- Verstehst du, dass es beim Investieren nie um Garantien, sondern Wahrscheinlichkeiten geht - so auch bei dieser Analyse und jedem Aktienkauf?

Ausführliches Hintergrundwissen bekommst du in der Know-How Sektion und der Academy.