Jahrelang galt PayPal als sichere Aktie, Musterbeispiel für erfolgreiches Management und Zukunft des Payments. Nun ist die Aktie in kurzer Zeit um fast 80% gefallen und die Börsenstory bekommt Kratzer. Bietet sich nun ein lange ersehnter, günstiger Einstiegszeitpunkt?

Marktführer: Alle Produkte der Welt müssen bezahlt werden, was den Payment-Markt so groß macht. Zahlungen werden immer digitaler. PayPal ist hier Vorreiter, genießt hohes Vertrauen und hohen Marktanteil, ergänzt dazu immer neue Features.

Niedrige Bewertung: Ein KCV von 17 und ein KGV von 18 gab es bei PayPal lange nicht. Die Aktie steht fast 80% unter Allzeithoch.

Konkurrenzdruck: Große Gatekeeper wie Apple und Alphabet bieten heute mobile Zahlungen an. Ökosysteme wie Amazon und Shopify bauen eigene Lösungen. Plattformen wie Stripe und Adyen bieten technische Infrastruktur. Was bedeutet das alles für PayPal?

Abnehmendes Wachstum: Das Wachstum, das langfristig ziemlich konstant um 20% schwankte, pendelt sich gerade bei einstelligen Wachstumsraten ein. Reicht das für eine gute Rendite für Aktionäre?

- 💸 Cashflows: Auch trotz des Rückgangs ist PayPal seit Jahren profitabel und liefert kontinuierlich ab. Hier gibt es einige Feinheiten beim Cashflow, aktienbasierter Vergütung und der Margenentwicklung.

Gründe genug, dass wir uns die Aktie nach dem Kursverlust nochmal genauer anschauen und herausfinden, ob sich eine Investition aktuell lohnen könnte.

Die Analyse beruht auf aktuellsten Zahlen bis zum letzten Quartal (Q3 '23), dem Geschäftsbericht, Earnings Calls, Marktexperten, ständige Beobachtung des Marktes, Aussagen der Führungsebene und mehr. Viel Spaß!

More...

Überblick, Entwicklung & Zahlencheck

Das Unternehmen

PayPal ist ein Online-Bezahldienst, der 1998 in Palo Alta in den USA gegründet wurde. Zu den Gründern gehörten u.a. Peter Thiel und Elon Musk, welcher heute der reichste Mensch der Welt ist. Seit September 2023 ist Alex Chriss der neue CEO.

PayPal ist vor allem 2002 groß geworden, als es auf eBay als sicherer Zahlungsdienst integriert wurde, bei dem u.a. Käuferschutz gewährleistet wurde. PayPal wurde dann auch komplett von eBay gekauft.

Anschließend wurde PayPal unabhängiger von eBay, wurde 2015 eigenständig an die Börse gebracht und hat sich als Payment-Unternehmen etabliert, sowohl bei Unternehmen, aber auch bei Privatpersonen. Exklusivvereinbarungen mit eBay werden nun aufgehoben, was die Unabhängigkeit der Unternehmen vorantreibt.

PayPal hat sich im Payment-Markt zu einem Top-Player aufgeschwungen - u.a. durch eine einfache Nutzbarkeit, Käuferschutz, geringe Gebühren und weiteren Ideen von der PayPal Mafia. Das hier ist sie:

Quelle: Wikipedia

Die "PayPal Mafia" ist eine Gruppe von ehemaligen PayPal Gründern und Angestellten, die danach enorm erfolgreich weitere Unternehmen gegründet und entwickelt haben. Dazu gehören Tesla (Elon Musk), LinkedIn, Palantir (Peter Thiel), YouTube, Reddit, Sequoia Capital, Yelp und viele weitere.

PayPal ist also nicht nur ein erfolgreiches Payment-Unternehmen, sondern auch die Brutstätte vieler Menschen, die danach die Tech-Welt zentral geprägt haben.

Geschäftsmodell

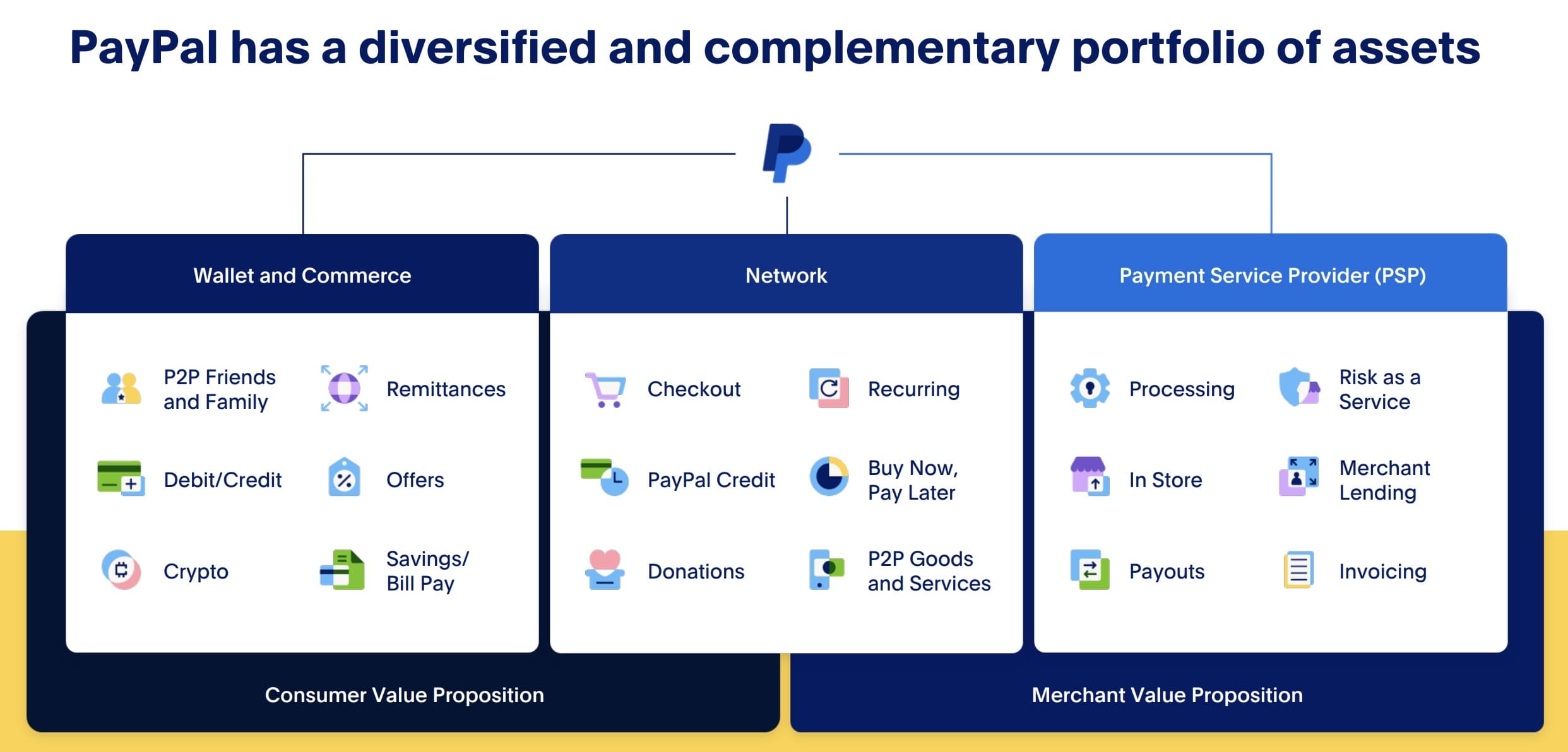

Zu Beginn wichtig: PayPal ist einerseits das Unternehmen, aber auch die bekannteste Marke und das bekannteste Produkt des Unternehmens. Daneben sind aber vor allem Venmo und Braintree als weitere Segmente spannend.

PayPal wickelt grundsätzlich Zahlungen ab. Sowohl C2C, also zwischen Privatpersonen, aber auch B2CB2C steht für "Business-to-Customer". Damit werden Produkte und Geschäftsmodelle bezeichnet, die vor allem Privatpersonen als Kunden haben. More und B2BB2B steht für "Business-to-Business". Damit werden Produkte und Geschäftsmodelle bezeichnet, die wiederum andere Unternehmen als Kunden haben. More. Sobald Unternehmen involviert sind, zahlen diese eine anteilige Gebühr am Transaktionsvolumen. Dazu kommen viele weitere Services rund um die Zahlungsabwicklung.

PayPal verdient in erster Linie Geld durch diese Transaktionsgebühren. Diese variieren von Land zu Land, liegen aber im Durchschnitt bei etwa 2% des vermittelten Volumens.

In Deutschland liegt die Gebühr für das Empfangen von Geld für gewerbliche Konten bei 0,35 Euro + 2,49 Prozent des Umsatzes, wobei diese Kosten mit steigendem Volumen sinken.

Darüber hinaus bietet PayPal aber auch kostenfreie Geldtransfers an - warum das klug ist, erfährst du gleich - und auch Zusatzservices wie Mini-Kredite für Unternehmen oder die Möglichkeit Kryptowährungen zu kaufen und zu verwahren.

2013 wurde Braintree von PayPal übernommen. Braintree ist bei PayPal der "unbranded checkout". Dahinter steckt eine Zahlungsabwicklung, die Braintree im Hintergrund ausführt und für den Kunden nicht oder kaum sichtbar ist. Das Modell ist vergleichbar zu Stripe oder Adyen.

Zu PayPal gehört mittlerweile auch Venmo, eine Mobile-Payment-App in den USA, die vor allem für das Teilen von Zahlungen mit Freunden inklusive sozialer Interaktion genutzt wird. Ein Konkurrent ist hier die Cash App von Block.

2018 wurde außerdem das schwedische Unternehmen iZettle für 2,2 Mrd. US-Dollar gekauft, welcher mobile Zahlsysteme für stationäre Läden anbietet und damit auch ein direkter Konkurrent für Square (Block) ist.

Zuletzt ist PayPal in den "Buy now, pay later" Markt eingestiegen, hat allerdings auch einen Teil der Forderungen an KKR weiterverkauft. In Japan wurde dafür Paidy für 2,7 Mrd. US-Dollar gekauft. Die bisher größte Akquisition war Honey, ein Browser-Plugin für Gutscheine.

Insgesamt hat PayPal damit das eigene Angebot über Jahrzehnte erweitert, dabei unterschiedliche Angebote für Konsumenten und für Anbieter geschaffen.

Aktienkurs

Der Aktienkurs hat sich über die letzten Jahre stark entwickelt, hat zuletzt aber einen deutlichen Absturz erlebt. Der Kurs steht heute auf dem Niveau von 2017.

Im Januar '21, als die Aktie der Liebling der Börse war, habe ich geschrieben:

Ich erwarte basierend auf diesen Annahmen langfristig eine jährliche Rendite von 5 %. Das ist okay, da ich die PayPal Aktie für vergleichsweise risikoarm halte. [...] Aber eine wirklich attraktive Rendite ist das auf dem aktuellen Bewertungsniveau auch nicht. [...] Die Bewertung ist aus meiner Sicht aber aktuell etwas zu hoch, um eine attraktive Rendite zu erwarten, auch wenn das langfristige Risiko beim Geschäftsmodell eher unterdurchschnittlich ist.

Mein Fazit aus August '22, als die Aktie schon 75% unter Allzeithoch stand:

Prinzipiell mag ich PayPals Geschäftsmodell. [...] Die Bewertung sieht heute für mich okay aus. Ich glaube aber nicht daran, dass PayPal in der nächsten Zeit das alte Hoch wieder erreicht. Ich habe PayPal-Aktien zu einem kleinen Anteil bei etwa ~90 Dollar gekauft und überlege eher, sie abzustoßen. Nicht, weil ich glaube, dass PayPal direkt fällt, sondern eher, weil ich (a) die langfristige Perspektive kritischer sehe und (b) andere Unternehmen, auch Big Tech, bei besseren Zahlen günstiger bewertet sind.

Tatsächlich habe ich den größeren Teil meiner PayPal-Aktien dann etwa bei ~100 Euro je Aktie verkauft. Heute steht sie bei 55 Euro.

Im Mai 2023 war mein Fazit (seitdem steht der Kurs ca. 20% niedriger):

Die Bewertung sieht heute insgesamt für mich okay, auch wieder leicht attraktiv aus. Ein riesiges Schnäppchen sehe ich trotz des Absturzes aber nicht.

Investment-Hypothese

PayPal ist ein etabliertes Payment-Unternehmen, das konstant wächst und Überschüsse erzielt. Aktuell hat es die Gunst der Börse verloren, was die Bewertung attraktiv machen könnte.

Zahlencheck

Neueste Quartalsergebnisse: Q3 2023

Die Zahlen des jüngsten Quartals:

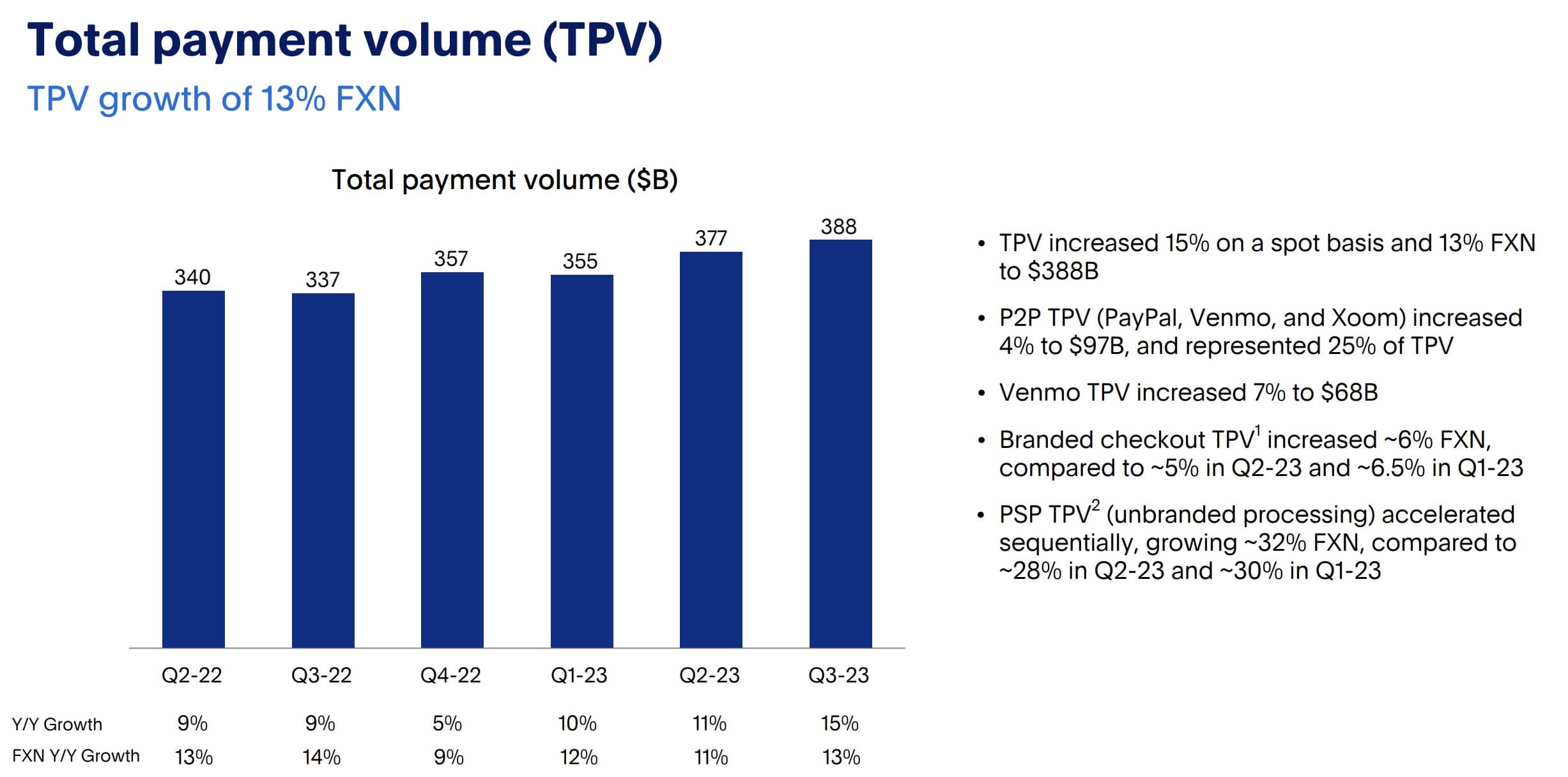

- 11% mehr Transaktionen

- 13% mehr Zahlungsvolumen abgewickelt (währungsbereinigt)

- 9% mehr Umsatz (währungsbereinigt, sonst 8%)

Umsatzentwicklung

Der langfristige Trend des abgewickelten Zahlungsvolumens zeigt den Siegeszug von PayPal. Kurzfristig schwankte das Zahlungsvolumen, hat aber im neuesten Quartal ein Rekordhoch markiert.

Die Wachstumsrate im jüngsten Quartal ist die höchste der letzten sechs Quartale, also ein kurzfristig sehr positiver Trend. Überproportional stark gewachsen ist das "unbranded processing", worin vor allem Braintree steckt.

Aber wieviel Umsatzwachstum bleibt dabei hängen?

Ein geringeres als beim Zahlungsvolumen. Das liegt eben an Braintree, wo die Marge etwas niedriger ist als beim herkömmlichen "branded checkout" von PayPal.

Das Wachstum liegt etwa im Mittel der letzten sechs Quartale: 9% währungsbereinigt, 8% reportet. Damit liegt der Umsatz ebenfalls auf einem Rekordhoch.

Langfristig war das Umsatzwachstum recht konstant, selbst in der Pandemie. Im Durchschnitt sind es 17% pro Jahr. Das Jahr 2023 ist allerdings bisher schwach mit 8 - 9% Wachstum gegenüber Vorjahr. Es ist auch das erste Jahr, in welchem tatsächlich eine wirtschaftliche Krise eingetreten ist - im Pandemiejahr war das wider Erwarten nicht der Fall.

Profitabilität

Schauen wir nun, was dabei übrig bleibt. Die Erträge sind recht konstant mit den Umsätzen gestiegen. Das operative Ergebnis liegt auf Rekordhoch. Das Ergebnis ist zuletzt gesunken, hat sich aber wieder erholt. Der Free Cashflow ist noch auf einem eher absteigenden Ast.

Stark und selten ist, dass der FCF fast immer über dem Ergebnis liegt. Aber: Das liegt auch an aktienbasierter Vergütung. Mehr dazu gleich.

Schauen wir genauer auf den Cashflow. Der Quartalsblick verrät, dass bis auf Q2 '23 in jedem Quartal mind. 1 Mrd. US-Dollar an Free Cashflow erzielt wurde. Bereinigt um den Verkauf von BNPL-Krediten wären es zuletzt sogar 1,9 Mrd. USD gewesen.

Aber: Mindestens die aktienbasierte Vergütung der Mitarbeiter sollten wir exkludieren und wie Gehalt behandeln. Über die letzten 12 Monate waren es 1,4 Mrd. USD. Subtrahieren wir das von der bereinigten Zahl von PayPal, landen wir bei 3,8 Mrd. Dollar an Free Cashflow.

Basierend auf 29 Mrd. Dollar Umsatz wäre das eine FCF-Marge von 13%. Mit dem Börsenwert von 62 Mrd. Dollar ergibt sich ein FCF-EV-Verhältnis von knapp 17, umgekehrt eine FCF-Rendite von 6%.

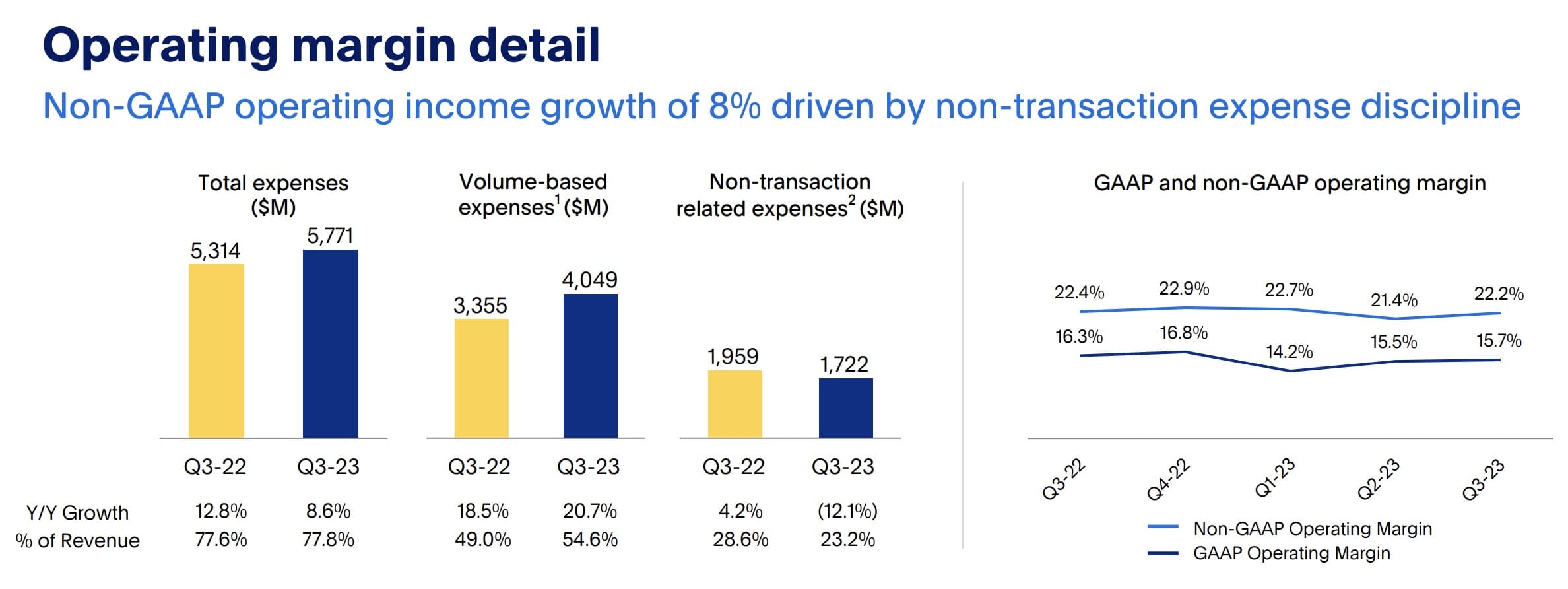

Die Margen sind langfristig recht konstant. Die Bruttomarge liegt langfristig bei 47%, aktuell bei 40%. Die operative Marge langfristig knapp unter 16%, zuletzt minimal darüber. Die Nettomarge bei 13 - 14%. Das Tief der Margen, das es im letzten Jahr gab, scheint damit überwunden.

Ein großer Teil der Kosten steht und fällt mit dem abgewickelten Volumen. Besser beeinflussbar sind die Kosten, die nicht im Zusammenhang mit Transaktionen führen. Diese sind im Vorjahr noch um 4% gestiegen, nun aber um 12% gesenkt worden.

Dadurch ist die operative Marge mit 15,7% etwa im Mittel der letzten Quartale.

Kapitalallokation

Die Überschüsse investiert PayPal konsequent. Aus Anlegersicht wurden leider auch einige Milliarden zu Höchstkursen 2021 und 2022 in Aktienrückkäufe gesteckt.

Deutlich sichtbar ist aber, wie seit 2022 Akquisitionen und CapEx zurückgeschraubt wurden, die Aktienrückkäufe dafür höher. Das gefällt mir gut, nachdem ist lange Kritiker der Kapitalallokation war, da nun bei deutlich günstigeren Bewertungsniveaus der Cashflow massiv genutzt wird.

Mit 4,4 Mrd. Dollar werden knapp 7% der jetzigen Marktkapitalisierung in nur einem Jahr zurückgekauft. Auf der anderen Seite wird allerdings ein kleiner Teil wieder an Mitarbeiteraktien ausgegeben, womit es effektiv eher ~5% Reduktion der ausstehenden Aktien sind.

Finanzielle Ziele

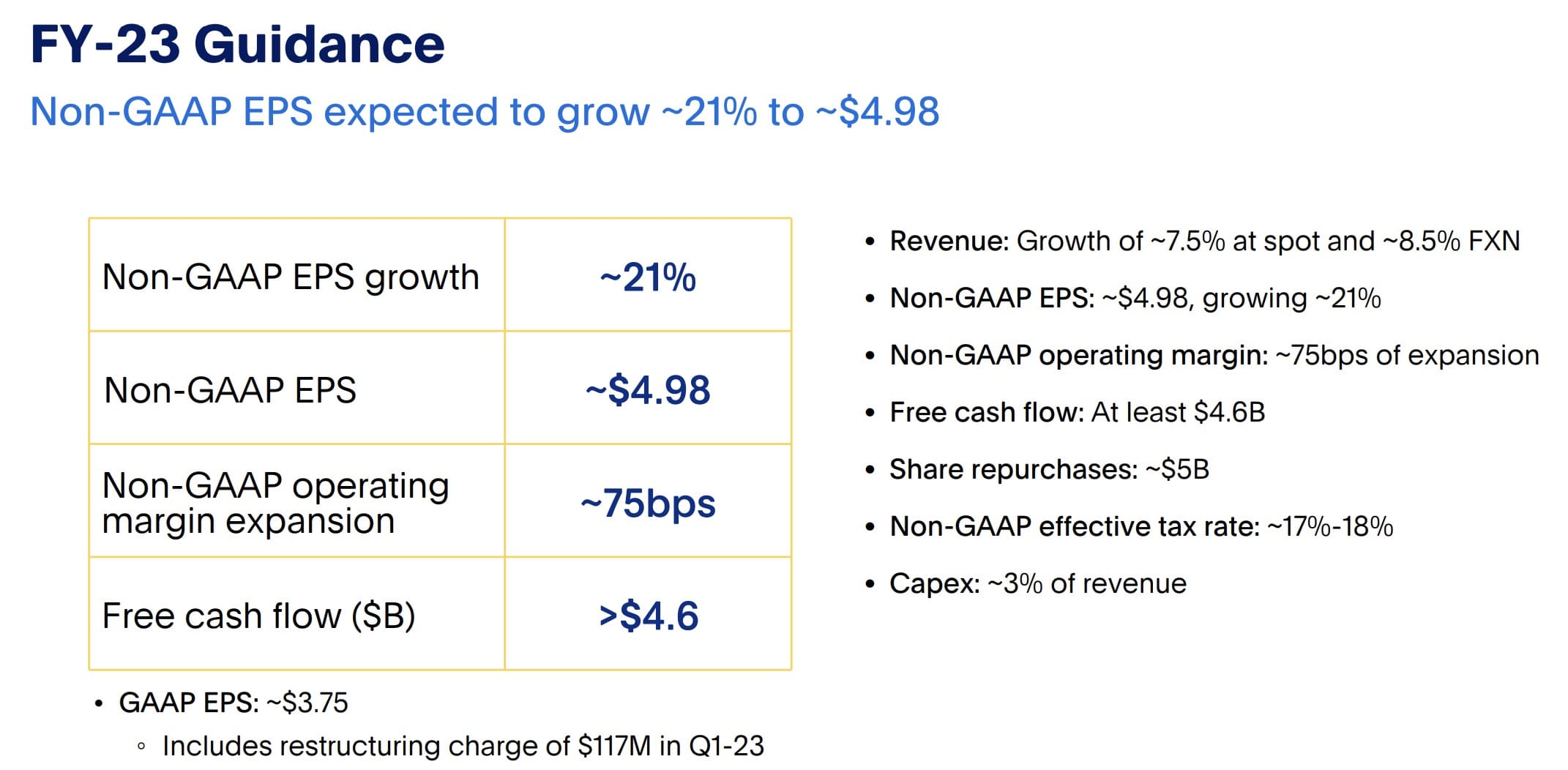

Für 2023 soll der FCF bei >4,6 Mrd. Dollar liegen. Der Umsatz soll währungsbereinigt um 8,5% steigen, die Aktienrückkäufe auf 5 Mrd. Dollar steigen.

Da nur noch ein Quartal aussteht, gibt's hier keine großen Überraschungen. 7 - 8% Umsatzwachstum sollen es währungsbereinigt in Q4 '23 werden.

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet.

Die Eckdaten

- Land: USA

- Branche: Payment

- Marktkapitalisierung: 62 Mrd. USD

- Enterprise Value: 62 Mrd. USD

Erträge

- Umsatz: 29 Mrd. USD

- Operatives Ergebnis: 4,6 Mrd. USD

- Ergebnis: 3,8 Mrd. USD

- Free Cashflow: 3,8 Mrd. USD (nach meiner Bereinigung, siehe oben)

Bewertung

- KUV: 2,2

- KGV: 18

- KGVe: 16

- EV-FCF-V: 17 (mit bereinigtem FCF)

Qualität & Wachstum

Schauen wir uns nun an, was hinter diesen Zahlen steckt.

Geschäftsmodell, Burggraben & Strategie

Deep Dive: Mechanismen des Geschäftsmodells

PayPal hat in meinen Augen eine zentrale Aufgabe: Das Schaffen von Netzwerkeffekten. Dafür muss PayPal zwei Zielgruppen optimal bedienen.

Netzwerkeffekte

PayPal muss zwei Seiten zufrieden stellen, um selbst gut da zu stehen: (1) Konsumenten und (2) Unternehmen, vor allem Online-Händler.

Je mehr Händler PayPal als Zahlungsoption einbinden, desto wertvoller wird PayPal für Konsumenten. Je mehr Konsumenten PayPal nutzen, desto mehr Händler binden PayPal ein. Das ist das Flywheel sich selbst verstärkender Netzwerkeffekte.

Dafür hat PayPal einiges getan.

PayPals Vorteile aus Konsumentensicht

- Käuferschutz: Käufer können ihre Zahlung zurückziehen, sollten sie auf einen Betrüger reingefallen sein

- Einfachheit: PayPal ist simpel zu nutzen, sowohl am PC als auch mobil

- Abdeckung: PayPal hat eine hohe Abdeckung, denn Kunden wollen an möglichst vielen Orten mit möglichst wenigen Zahlungsdienstleistern zahlen

- Geld an Freunde verschicken, ohne dass dafür Kosten anfallen oder privat Kosten sammeln (bspw. für gemeinsame Geschenke)

Gerade der letzte Punkt ist ziemlich unscheinbar. Schließlich verdient PayPal daran nicht einmal Geld, zahlt sogar leicht drauf. Warum macht PayPal das also?

Die Gründe sind die Netzwerkeffekte: Durch diesen Service schafft es PayPal Nutzer auf die Plattform zu holen. Wer einen Account macht um Freunden Geld zu schicken oder von Freunden Geld zu bekommen, wird viel eher auch Online-Käufe perspektivisch über PayPal bezahlen. Strategisch in meinen Augen enorm smart.

PayPals Vorteile aus Unternehmenssicht

- Günstig: PayPal wickelt Zahlungen günstig ab

- Geschwindigkeit: PayPal zahlt Geld schnell aus, damit Unternehmen ihre Liquidität erhalten

- Conversion: Je einfacher der Bestellprozess, desto mehr Kunden schließen auch Online-Käufe ab. Je mehr Vertrauen, je einfacher der Bestellprozess, je flexibler die Zahlungsoptionen, desto besser für den Online-Verkäufer

Unterm Strich muss PayPal also so viele private Kunden und so viele Unternehmen auf die Plattform bekommen indem die aufgeführten Faktoren bestmöglich erfüllt und weiterentwickelt werden.

Die jüngsten Herausforderungen

Etwa bis 2021 wurde PayPal von Anlegern geliebt. So ist es nun mal oft, wenn der Kurs scheinbar nur steigt.

Damals stieg die Wachstumsrate, die Welt wurde durch die Pandemie noch digitaler, PayPals Margen stiegen und das Bewertungsniveau hat viel Optimismus eingepreist. Der Kursverfall um knapp 80% liegt vor allem in den gesenkten Erwartungen, die Fundamentalzahlen selbst sind eher leicht gestiegen.

Aber was waren inhaltliche Gründe dafür?

- Korrelation zur Weltwirtschaft: Wird mehr gekauft, verdient auch PayPal mehr. 2022 und 2023 waren erstmals ernstzunehmende Krisenjahre, in denen der Konsum zurückging.

- Exposure zum E-Commerce: Gerade der Onlinehandel hatte es umso schwerer, was sich auch bei PayPal niederschlägt.

- Wachstumskurs: PayPal hatte voll auf Wachstum gesetzt und damit geplant, andere Unternehmen akquiriert und Mitarbeiter eingestellt. Der Umsatz wuchs langsamer, entsprechend ging die Marge durch die gestiegenen Kosten zurück.

- Mehr Konkurrenz wie Apple Pay und Google Pay - mehr dazu gleich

PayPals Strategie

PayPal musste die Strategie stark adaptieren. Erst ging es um Wachstum, mehr Produkte, Akquisitionen. Das muss man verstehen, um PayPal heute zu verstehen:

- Akquisition von Honey: 2020 wurde Honey für 4 Mrd. Dollar gekauft, wohlgemerkt nur ein Browser-Plugin für den besten Rabattcode.

- Buy now, pay later: Ein großer Trend war das, was man wohl auch langweilig Ratenzahlung nennen kann. Hier hat PayPal eigene Lösungen gebaut, auch zugekauft, zuletzt aber auch Kredite an KKR verkauft. Ich war nie ein großer Fan des Modells, da es nicht unbegrenzt funktioniert Konsum vorzuziehen.

- Kryptowährungen: Diese wurden über PayPal kaufbar gemacht. Ich halte das für klug, selbst wenn ich nicht der größte Krypto-Fan bin. PayPal hat Vertrauen, das nötig ist für eine Anlageklasse, die wenig Vertrauen ausstrahlt. Allerdings ist der Handel parallel zu den Kursen eingebrochen, in den letzten Wochen ging es dort wieder bergauf.

- eBay Ausstieg: 2018 wurde das Auslaufen der Partnerschaft mit eBay angekündigt. Diese wurde jetzt bereits heruntergefahren, bis 2023 werden noch Zahlungen akzeptiert. Die PayPal-Aktie hat direkt bei Ankündigung darauf negativ reagiert. Die Zahlen von PayPal zeigen: Ohne eBay sinkt der Umsatz, die Wachstumsrate ohne eBay ist allerdings höher.

Was hierbei nicht unter den Tisch fallen sollte, ist, dass PayPal durchaus auch Erfolge verzeichnet hat. Sicherlich sind viele davon aus heutiger Sicht zu teuer erkauft, sie sind aber nicht weg. Beispielsweise ist PayPal wohl der führende BNPL-Anbieter geworden, noch deutlich vor Firmen wie Klarna.

Zuletzt ist PayPals Umsatzwachstum, die Margen und auch der Ausblick immer wieder gesenkt worden. Das hat Anleger enttäuscht. Abseits davon - und gerade deshalb - hat PayPal zuletzt ganz andere Maßnahmen ergriffen.

- Kapitalallokation: Überschüsse fließen konsequent in Aktienrückkäufe, Investitionen und Akquisitionen werden zurückgeschraubt.

- Organisches Wachstum der Kernprodukte PayPal, Venmo und Braintree

- Kostendisziplin, was dazu führt, dass die nicht-transaktionsbasierten Kosten nach jahrelangem Anstieg gegenüber dem Vorjahr um 12% gefallen sind.

Der CEO schreibt im Geschäftsbericht 2022:

"We have taken many essential steps to right-size our cost structure, streamline our operating model and sharpen our focus, and we believe this has set the stage for our next phase of growth."

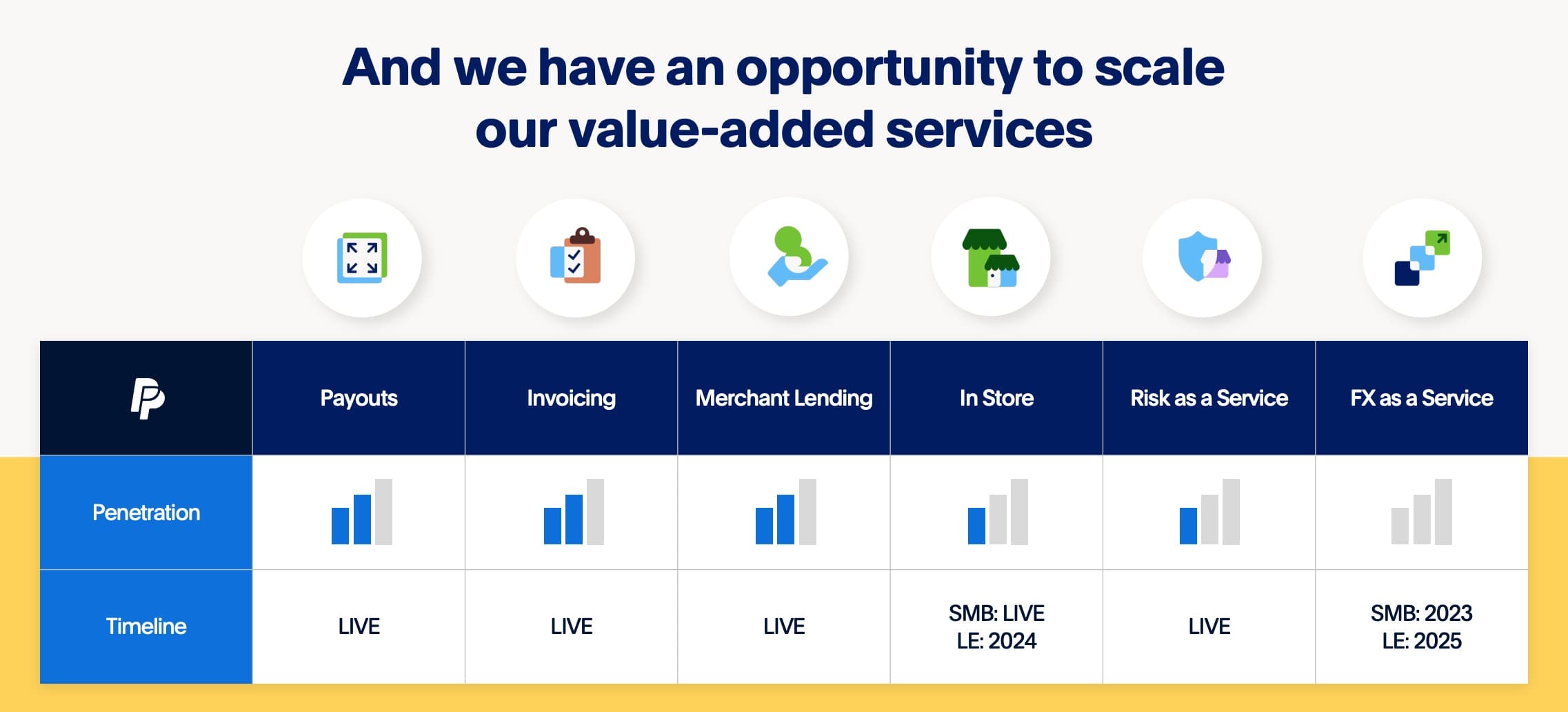

So werden auch die Value-added services weiter ausgebaut, die über die Transaktionsgebühren hinaus Geld einbringen sollen. Auch Zahlungen in stationären Geschäften sollen ausgebaut werden, Risikoerkennung und Umgang mit Devisen. Auch wenn PayPal schon länger existiert scheint das Potenzial noch nicht ausgeschöpft.

Konkurrenz

Es gibt tatsächlich viele Unternehmen im Markt der Zahlungsdienstleister, die direktere und indirektere Konkurrenten von PayPal darstellen.

- Kreditkartenunternehmen wie Visa, Mastercard und American Express

- Apple Pay und Google Pay als Zahlungssysteme der Tech-Giganten, die direkten Kundenzugang dadurch haben, dass sie die beiden einzigen Anbieter von Smartphone-Betriebssystemen sind und Apple darüber hinaus auch PC-Hardware in Form ihrer iMacs und Macbooks anbietet

- In China sind Alibaba mit AliPay und Tencent mit WeChat die Unternehmen, die den mobilen Zahlungsmarkt einnehmen

- Meta & WhatsApp Pay, das nach dem chinesischen Vorbild ebenfalls den bestehenden Kundenzugang nutzen und direkt Zahlungen in den Apps anbieten will

- Zahlungsabwickler wie Klarna aus Schweden und Block (ehemals Square) aus den USA

- B2B-Zahlungsinfrastruktur-Anbieter wie Adyen aus der Niederlande oder Stripe aus den USA, mit denen PayPal allerdings weniger konkurriert

- E-Commerce Softwareanbieter wie Shopify, die mit Shop Pay eine eigene Zahlungsabwicklung anbieten

Die größte Konkurrenz sind die Tech-Giganten Alphabet und Apple. Wenn reibungsloses und kontaktloses Bezahlen ein Standardfeatures eines Smartphones wird, kann das für viele einfache Zahlungen die bessere Lösung und PayPal ein lästiger Umweg werden.

Je komplexer und je mehr Zusatzfeatures (Ratenzahlung, Käuferschutz, unterschiedliche Konten) benötigt werden, desto eher wird PayPal bevorzugt. Die Dominanz von Alphabet und Apple gilt dazu vor allem bei Smartphones, aber auch am Computer haben beide sich gut positioniert: Beide bieten selbst Computer und auch Internet-Browser an.

Geschäftsmodell-Bewertung

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Zahlungen sind in der Regel einmalig. Allerdings sind Integrationen von Zahlungsanbietern und Verknüpfungen mit Konten ein gewisser Lock-In Effekt für Konsumenten und Anbieter.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Sind der Kern eines globalen Finanzdienstleisters wie PayPal.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

Je weiter die Technologie eingesetzt werden kann, desto besser die Wirtschaftlichkeit dahinter.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

PayPal beruht auf eigener Technologie. Allerdings sehe ich hier keinen großen Unterschied zu Konkurrenten oder kleineren Anbietern der jeweiligen Features. Vereinfacht gesagt: Zahlungen können alle abwickeln, PayPal hat vor allem Vertrauen und bündelt viele Features.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Ist ein Vorteil. PayPal ist global bekannt und hat eine gute Wahrnehmung, vor allem viel Vertrauen.

Geschäftsmodell-Bewertung: 17 / 25

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Beginnen wir mit den Stärken. Was zeichnet PayPal aktuell aus?

Schwächen

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Jetzt analysieren wir aber: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

GAFAs direkter Kundenzugang

Der Payment-Markt zeigt die Stärke der GAFA-Ökonomie bestehend aus Google, Amazon, Facebook und Apple. Alle diese Unternehmen haben direkten Zugang zum Kunden, oft vor allen anderen Unternehmen, und bieten mittlerweile Zahlungslösungen an, die sie damit einhergehend vor allen anderen platzieren können.

Apple Pay und Google Pay sind optimal ins Smartphone integriert, da Apple und Google die Betriebssysteme (iOs & Android) dafür stellen. Facebook Pay ist noch sehr klein, Facebook möchte hier aber weiter dran arbeiten, um bspw. direkte Checkouts in Instagram oder Zahlungen über WhatsApp zu ermöglichen. Amazon hat ebenfalls mit Amazon Pay eine eigene Zahlungslösung, die mittlerweile auch außerhalb von Amazon angeboten wird.

Die GAFA-Unternehmen haben einen unfairen Vorteil: Sie haben den Kundenzugang, wodurch sie es viel einfacher haben als bspw. PayPal, den Payment-Markt zu erobern.

Trotzdem: Apple Pay hat das Problem, dass nur ca. 25% der Smartphone-Nutzer ein iPhone haben. Google Pay hat über Android auf Smartphones größere Marktanteile, ist aber wiederum am Computer kaum etabliert. Facebook Pay wird noch kaum genutzt und hatte erste Launches in Schwellenländern, muss dabei vor allem das Vertrauensproblem in den Griff bekommen. Amazon Pay ist im Mobile Payment kaum vertreten und v.a. bei Shops eingebunden, die aber aufgrund zu großer Macht von Amazon dort auch wachsend skeptisch sind.

Also: Die GAFA-Konkurrenz ist real, aber hat auch einige Hürden. Viele davon sind außerdem auf die reine gewerbliche Zahlung fokussiert, während PayPal noch viele weitere Dienste (Geld an Freunde schicken, Geld einsammeln, Kryptowährungen kaufen, Käuferschutz etc.) anbietet.

Eigene Zahlungsabwicklungen & Platform-as-a-Service Modelle

Einige Unternehmen entwickeln eigene Zahlungsabwicklungen. Beispielsweise Shopify entwickelt eine Lösung mit Shopify Pay, die dann die aufgesetzten Shops über Shopify nutzen und integrieren können.

Das ist natürlich nicht ganz so einfach. Auch so ein Zahlungsdienst muss erst etabliert werden und Vertrauen sammeln, das PayPal schon über Jahre und sogar Jahrzehnte aufgebaut hat.

Es steht aber viel mehr sinnbildlich für ein mögliches Geschäftsmodell, das u.a. auch Adyen und Stripe anbieten: Eine technische Plattform, die jeder nutzen kann, um eine eigene Zahlungsabwicklung zu installieren. Das würde theoretisch jedem Unternehmen den Einstieg in diesen Markt erleichtern oder sogar Zahlungen selbst abwickeln lassen.

So visualisiert es Ben Thompson:

Stripe (oder Adyen) stellt die Plattform, die Banken auf der einen und Internet-Unternehmen (hier Shopify als konkretes Beispiel aus der Realität) auf der anderen Seite verbinden.

Aber: Auch ich hier sehe ich als große Hürde, dass nicht jedes Unternehmen das Vertrauen genießt, dass Nutzer das so einfach akzeptieren.

Wirtschaftskrise

Je besser es der Wirtschaft geht, desto mehr Zahlungen und Transaktionen gibt es. In dem Sinne waren die letzten 12 Jahre sehr gut für PayPal. Sobald es aber zu einer Rezession kommt, wie wir sie jetzt 2022 und 2023 sehen und gesehen haben, kann das Transaktionsvolumen temporär deutlich zurückgehen.

Aktienbewertung & Investment-These

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Der faire Wert der Aktie

Ich sehe drei Szenarien für PayPal über die nächsten 10 Jahre:

- Pessimistisch: Die Konkurrenz ist zu stark, weshalb PayPals Wachstum gebremst wird und Druck auf die Margen entsteht. Die Bewertung geht stark zurück.

- Mittel: PayPal wächst weiter, wenn auch mit abnehmender Geschwindigkeit. Es kann seinen Platz aber behaupten, während andere Anbieter auch ihre Stellung im Markt festigen.

- Optimistisch: PayPal wächst kurzfristig stärker, hält das Wachstum lange höher und kann sich durch die starke Stellung auch die neue Konkurrenz vom Leib halten.

Für die Ermittlung des fairen Werts habe ich folgende Annahmen über einen Zeithorizont von 10 Jahren für das mittlere Szenario getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: 9% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More, langfristig 17% p.a.

- Management-Prognose: 7 - 8% währungsbereinigt in Q4 '23, für 2024 wollte das Management noch keine Prognose abgeben

- Analystenerwartung: +8,5% in 2024, +9% in 2025

- Meine kurzfristige Annahme: Der Trend im Zahlungsvolumen wurde ins Positive umgedreht, im Umsatzwachstum ist man zumindest konstant und nicht mehr fallend. Ich nehme kurzfristig trotzdem vorsichtigere 8% an.

- Meine langfristige Annahme: Langfristig könnte PayPal pessimistisch betrachtet so austauschbar sein wie es andere Zahlungsanbieter auch heute sind. Ich gehe von 5% aus, also minimal über der Wachstumsrate der Weltwirtschaft. Das sollte allein durch weitere Digitalisierung und stärkerem Wachstum von Braintree sowie neuen Produktentwicklungen möglich sein.

Nettomarge

Die Margen sind langfristig recht stabil und PayPal konnte die Flaute der Krise überwinden. Die Nettomarge liegt langfristig bei 13%. Meine bereinigte Free Cashflow Marge der letzten 12 Monate steht ebenfalls bei 13%.

Langfristig sehe ich den Anstieg des unbranded checkouts, der geringere Margen aufweist und sich auch schon jetzt in den Zahlen sehen lässt. Auf der anderen Seite setzt PayPal jetzt konsequenter auf Effizienz, was Margen steigen lassen sollte und bei nachlassendem Wachstum die kluge Alternative ist. Entsprechend gehe ich kurzfristig von 13% Nettomarge aus und nehme das auch als langfristige Schätzung.

Bewertungsniveau

Heute ist die Aktie - je nach Provider - mit einem KGV von 18 bzw. einem KGVe von 11 - 16 bewertet (jeweils nach härteren GAAP-Zahlen). Das historische KGV liegt eher bei ~50, ich glaube aber, dass es endgültig der Vergangenheit angehört. Das Verhältnis von Firmenwert zu Free Cashflow liegt nach meiner Berechnung bei 17, offiziell bei 16.

Ich gehe davon aus, dass die Aktie - basierend auf den anderen Annahmen - noch mit einem eher durchschnittlichen KGV von 17 bewertet sein wird, was für die USA sogar leicht unterdurchschnittlich wäre. Ehrlicherweise halte ich das eher für eine vorsichtige Annahme, da ich zwar glaube, dass PayPal nicht mehr den stärksten Burggraben hat, aber auch kein schlechtes Modell ist.

Sonstiges

PayPal hat über die letzten Jahre regelmäßig für Summen zwischen 1 und 3,5 Mrd. Dollar eigene Aktien zurückgekauft. Das allein entsprach 30 - 70% des Gewinns. 2023 sollen es sogar 5 Mrd. Dollar werden, quasi der gesamte Free Cashflow und mehr als das Ergebnis.

Ich nehme daher kurzfristig etwas nachhaltigere 70% des Gewinns als Ausschüttungsquote an (also weniger als 2023), die sich langfristig bei abnehmendem Wachstum auf 80% erhöhen.

Ich kalkuliere keine separate Verwässerung ein, da die ausgegebenen Mitarbeiteraktien bereits die Nettomarge senken und ich hier nicht die von PayPal bereinigte (und in meinen Augen zu optimistische) nehme.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: PYPL.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Scorecard

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Gut 🙂

Pro, Contra & Fazit: Aktie jetzt kaufen?

Pro

Contra

Quellen

- Q3 2023 Investor Update von PayPal

- 2022 Geschäftsbericht

- Q3 2023 Earnings Call

- PayPal Management Meeting von Juni 2023

- Andere Aktienanalysen wie bspw. zu Adyen und Block

- Tools wie koyfin* und aktien.guide* und weitere, sowie Primärkennzahlen aus dem Investor Relations Bereich von PayPal

Fazit

Prinzipiell mag ich PayPals Geschäftsmodell. Es ist skalierbar, eine gute Marke, dauerhaft profitabel und bringt einen positiven Kundennutzen. Aber ich sehe reale Risiken, dass Zahlungsabwicklung in Zukunft in großen Teilen ein austauschbares Feature werden könnte, was der Konkurrenz die Tür öffnet und Margendruck bedeutet.

Ich sehe eine konstant gute operative Marge, die aber eben nicht so hoch ist, wie PayPal es uns durch "Bereinigung" und die Free Cashflows weismachen möchte. PayPal wächst immer noch, auch in einem schweren makroökonomischen Klima, wenn auch langsam.

Das klingt nun alles nicht nach einer Wahnsinns-Tenbagger-Story, aber doch solider, wenn wir es ins Verhältnis zur Bewertung setzen. Diese ist auf dem historischen Tiefpunkt, knapp unter dem US-Marktdurchschnitt. Entsprechend viel Pessimismus, der in Teilen berechtigt ist, in meinen Augen aktuell aber leicht überzogen.

Ob die Aktie kurzfristig steigen wird? Keine Ahnung. Vielleicht geht es auch nochmal 20% runter. Langfristig sehe ich persönlich aber (endlich) ein gutes Chance-Risiko-Verhältnis und werde wohl investieren.