Der Marktführer der Cybersecurity-Welt ist Palo Alto Networks. Es beschleunigt gerade das Wachstum und erreicht die Gewinnschwelle trotz des schwierigen Umfelds. Schauen wir uns daher heute die Aktie an.

- 📈 Positives Momentum: Das Umsatzwachstum konnte sich zum Vorquartal trotz des makroökonomischen Umfeldes beschleunigen, auch der Ausblick wurde angehoben.

- 🤖 Zukunftsmarkt: Einerseits digitalisiert sich die Welt weiter und inkludiert nahezu jedes Gerät, auf der anderen Seite wird der Bedarf nach Cybersecurity-Lösungen immer präsenter.

- 🏆 Marktführer: Nach Umsatz und Börsenwert ist Palo Alto Networks das größte reine Cybersecurity-Unternehmen.

- 💰 Profitabel: Seit kurzer Zeit schreibt Palo Alto Networks nach allen Ertragsmetriken schwarze Zahlen und kann damit nun profitabel wachsen.

Du erfährst in dieser Analyse, ob sich eine Investition lohnen könnte, ob die Aktie überbewertet ist oder man die Aktie jetzt kaufen kann, um langfristig zu profitieren. Konkret geht es um:

Die Analyse beruht auf aktuellsten Kennzahlen, dem Jahresbericht, der Investorenpräsentation, den letzten Earnings Calls, Einschätzungen von Marktexperten, Interviews der Führungsebene und mehr. Viel Spaß!

More...

Überblick & Investment-These

Palo Alto Networks (Ticker: PANW) ist ein US-amerikanisches Cybersecurity-Unternehmen. Es wurde 2005 gegründet, CEO ist heute Nikesh Arora (ehemals Google und Softbank), CTO ist Mitgründer Nir Zuk.

Es bietet eine Plattform mit unterschiedlichen Cloud-basierten Securitylösungen. Bekannt ist vor allem die Network Firewall, die einen Schutz für Netzwerke darstellt.

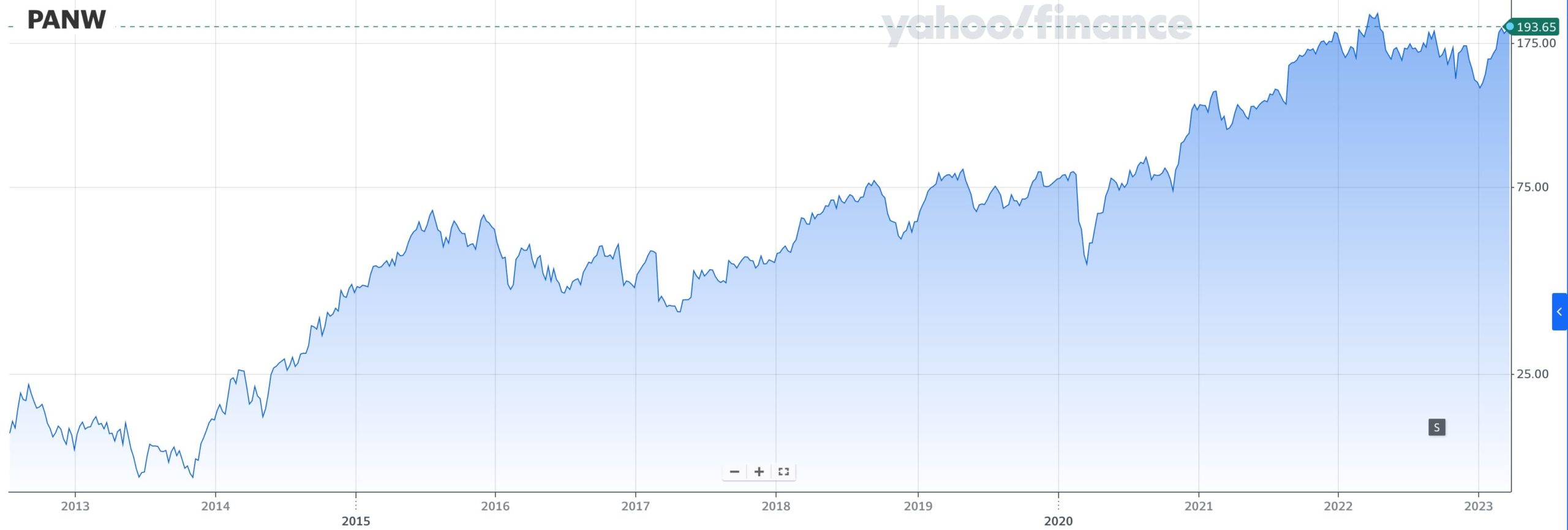

Der Aktienkurs (logarithmische Darstellung) zeigt, dass der Aktienkurs langfristig gestiegen ist und mehr als eine Verdoppelung seit 2020 hingelegt hat.

Investment-These

Palo Alto Networks ist das aktuell wertvollste und umsatzseitig größe Cybersecurity-Unternehmen, hat außerdem gerade die Gewinnschwelle erreicht und den eigenen Ausblick erhöht. Es könnte vom langfristigen Rückenwind profitiert und auch für eine mögliche Konsolidierung im Markt gut aufgestellt sein.

Geschäftsmodell, Markt & Burggraben

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht. Außerdem: Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Geschäftsmodell

Der Bereich der Cybersecurity wimmelt vor kryptischen Fremdworten. Vereinfacht gesagt: Palo Alto Networks bietet Unternehmen Produkte, um sich vor Angriffen von außen zu schützen. Diese können über unterschiedliche Wege kommen:

- Eindringen ins Netzwerk durch Sicherheitslücken

- Eindringen oder Auslesen von Zugangsdaten in Software durch Sicherheitslücken

- Kompromittierte Geräte

- Identitätsdiebstahl

Unternehmen haben geschäftskritische Anwendungen und sensible Daten, entsprechend groß kann der Schaden dort werden. Palo Alto Networks bietet die Lösungen zum Schutz. Das Kernprodukt besteht in der Netzwerk-Firewall. Es schützt aber auch Clouds und Endgeräte, lässt Log-Dateien analysieren und bietet Verschlüsselungen.

PANW weist auch Next-Gen Security aus. Darin stecken die modernsten Lösungen, die Prisma und Cortex umfassen, welche Zero Trust Netzwerkzugänge sind. Das Grundkonzept hinter solchen Ansätzen lautet „glauben Sie nichts ungeprüft“. Nur, weil etwas innerhalb eines Netzwerks stattfindet und jemand einmal Zugang dazu bekommen hat, heißt es nicht, dass danach keine Aktion mehr geprüft werden sollte. Im Gegenteil: Jede sollte geprüft werden.

Marktanalyse & Konkurrenz

Vergleichen wir einmal die Zahlen einiger Cybersecurity-Anbieter.

Header | Palo Alto Networks | CrowdStrike | Cloudflare | ZScaler |

|---|---|---|---|---|

Börsenwert | 58 Mrd. | 31 Mrd. | 18 Mrd. | 16 Mrd. |

Umsatz-wachstum | 26% | 48% | 42% | 52% |

Operative Marge | 1% | -8% | -21% | -23% |

KUV | 10 | 14 | 19 | 12 |

Palo Alto Networks ist mit Abstand am größten und wertvollsten. Es ist auch am profitabelsten und erzielt auch offiziell einen leichten Überschuss. Auf der anderen Seite wächst es nicht mehr so stark wie die Konkurrenz. Die Bewertung anhand des KUVs ist die günstigste.

Gartner zählt PANW seit 11 Jahren als Leader im Bereich Network Firewall. Auf der Bewertungsplattform der gleichnamigen Kategorie bekommt es 4,6 von 5 Sterne bei 1.200 Ratings.

Dabei geht Palo Alto Networks von einer Konsolidierung im Markt aus. Die Kunden wollen nicht mehr bei zig Einzelanbietern Lösungen einkaufen, sondern möglichst eine vollintegrierte Lösung. Das typische Prinzip von Bundling und Unbundling.

Untermauert wird es damit, dass die Zahl größerer Deals deutlich stärker zunimmt. Es gibt also immer mehr Verträge mit großem Volumen im Verhältnis zu denen mit kleinem Volumen.

Meine Bewertung des Geschäftsmodells

Ein starkes Geschäftsmodell ermöglicht Wachstum, einen Burggraben und damit Differenzierbarkeit von der Konkurrenz, höhere Gewinnmargen und Preismacht.

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Die Umsätze sind wiederkehrend. Cybersecurity-Lösungen sind fest in die Unternehmen integriert und werden nur ungern angefasst, solange sie funktionieren.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Je mehr Kunden, desto mehr Daten und Signale, die wiederum die Kunden besser schützen.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

Software ist skalierbar und profitiert von Skaleneffekten. Palo Alto Networks ist hier Marktführer. Je mehr Ressourcen in eine Abwehrlösung investiert werden können, desto besser sollte das Produkt werden.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Die Technologie ist zentral und gut. Ich sehe aber aus meiner Perspektive noch nicht, wo sie deutlich besser ist als die der anderen Anbieter.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Als Marktführer genießt Palo Alto Networks hohe Bekanntheit und den "top of mind" Effekt. Insgesamt sind aber auch die anderen Konkurrenten im IT-Bereich recht bekannt.

Geschäftsmodell-Bewertung: 20 / 25

Zahlencheck

Kurz zur Erinnerung, worüber wir bei SaaS-Unternehmen sprechen: Billings sind das gezahlte Volumen des Vertrags. Im Revenue (Umsatz) wird nur die aktuelle Periode auch verbucht. Die Remaining Performance Obligation (RPORemaining Performance Obligations. Sie geben die Summe von vertraglich vereinbarten Zahlungen an, die noch nicht offiziell als Umsatz verbucht wurden. More) geben an, wieviel Umsatz bereits eingenommen, aber noch nicht als Umsatz verbucht wurde.

Das Geschäftsjahr von Palo Alto Networks endet zum 31. Juli, entsprechend haben wir zum Ende des Kalenderjahres 2022 etwa das Q2 '23 abgeschlossen.

Ertragsentwicklung & Wachstum

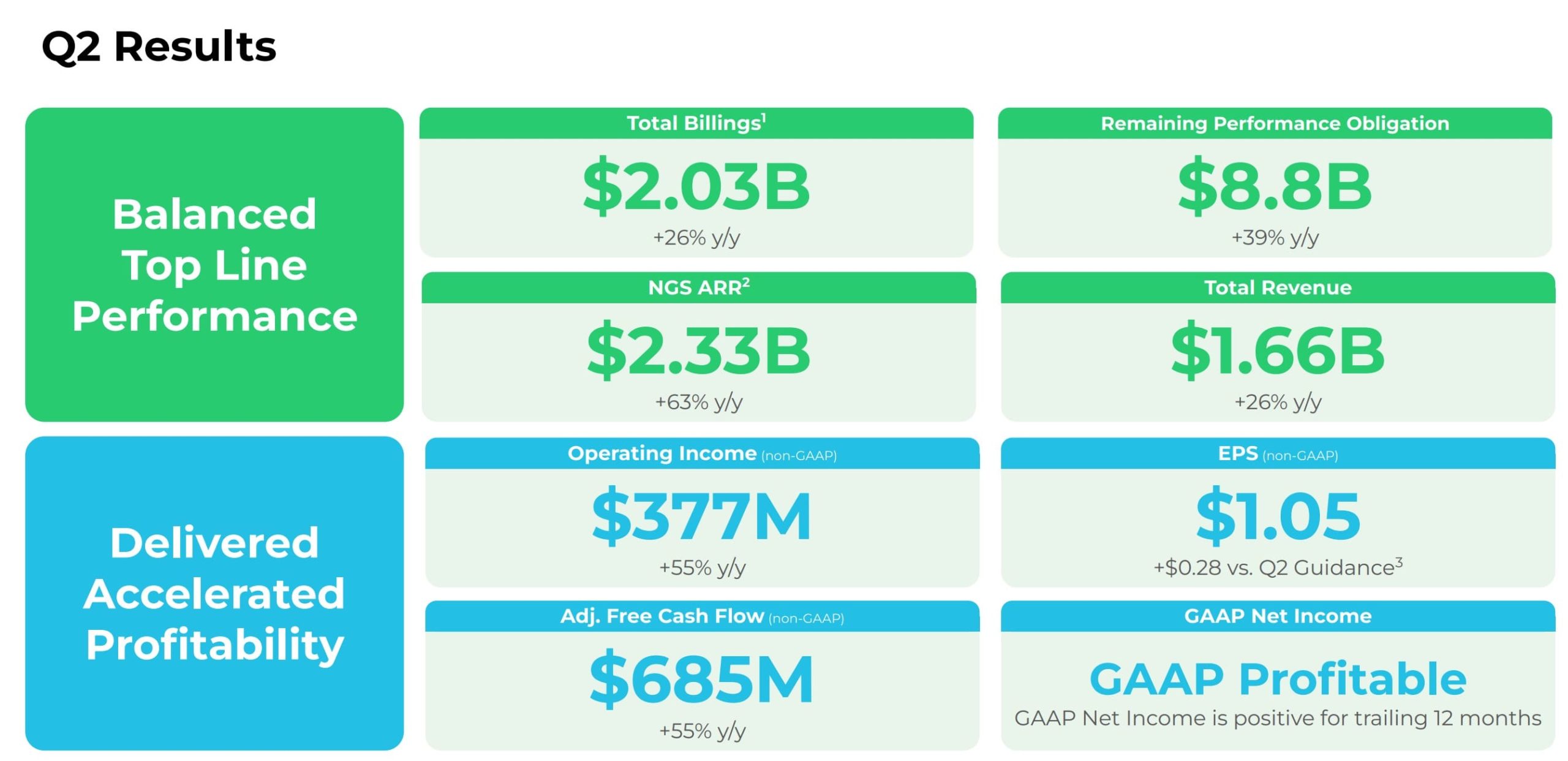

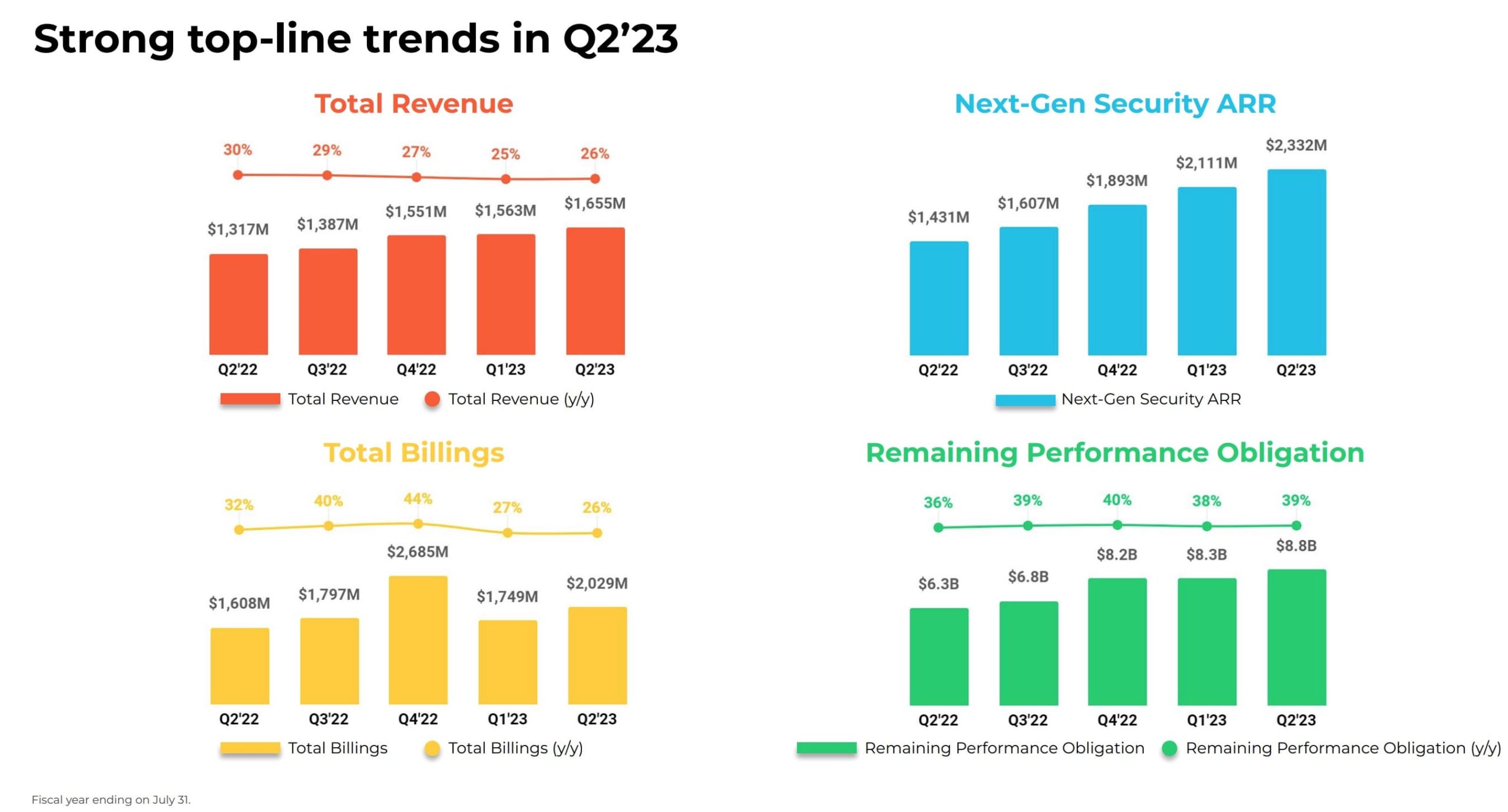

PANW hat ein starkes Quartal geliefert. Umsatz und Billings sind um 26% gestiegen, die RPO sogar um 39%. Die Beträge, die erst noch als Umsatz verbucht werden, sind deutlich stärker gestiegen (ggf. mehr längerfristige Verträge abgeschlossen), was ein positives Zeichen ist.

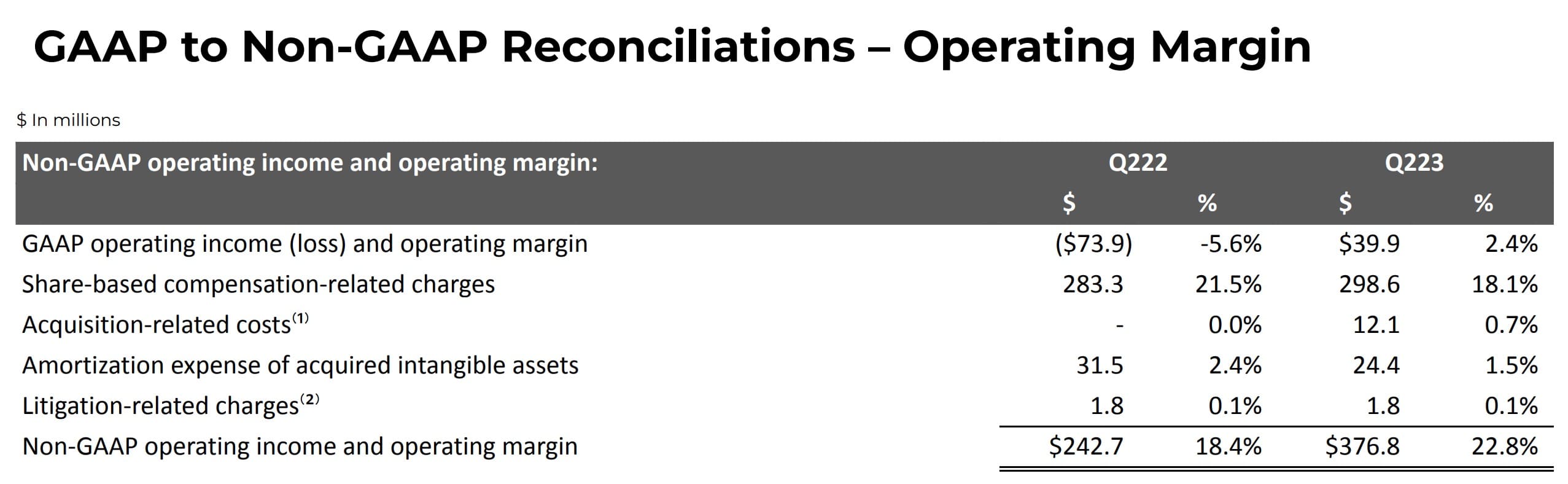

Die Profitabilität sieht nach Non-GAAPBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More ebenfalls stark aus. Durch starke Bereinigung sind das aber eher Fantasiezahlen. Mehr dazu gleich. Immerhin: Auch nach offizieller GAAP-Messung steht ein Gewinn zu Buche.

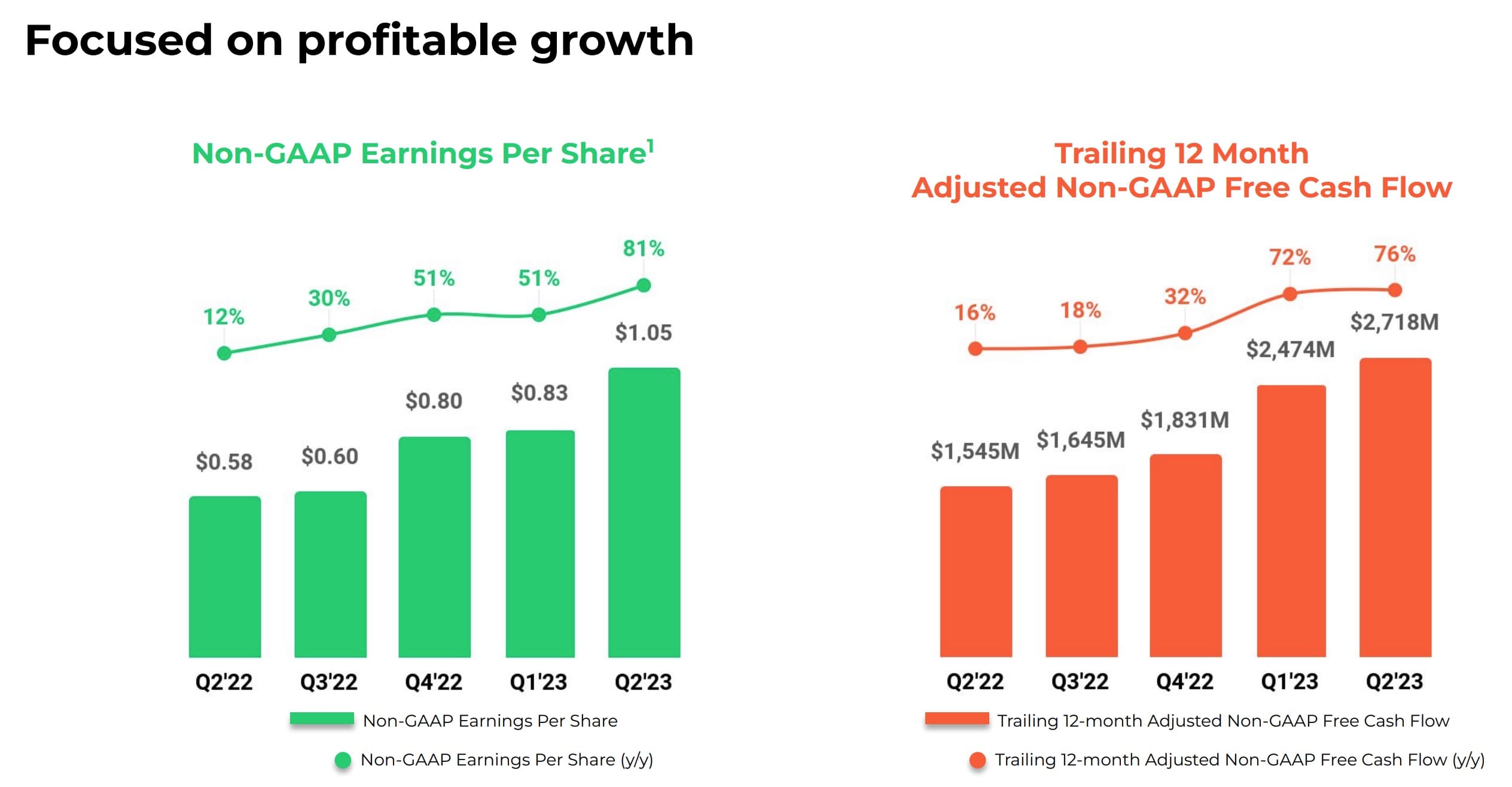

Im Vergleich der letzten fünf Quartale zeigt sich ein positiver Trend. Alle Ertragsmetriken weisen nach oben. Der Free Cashflow liegt über die letzten 12 Monate bei 2,7 Mrd. Dollar, was angesichts eines Umsatzes von ~6,2 Mrd. Dollar ein enormer Cashüberschuss ist.

Umsätze und Billings wachsen, allerdings ist die Wachstumsrate eher rückläufig. Positiv ist, dass der Umsatz im Vergleich zum Vorquartal nun erstmals seit 1,5 Jahren wieder gestiegen ist (von 25% auf 26%).

Profitabilität

Nach der bereinigten (adjustedBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More) Darstellung ergeben sich hohe Überschüsse. Die operative Marge lag damit zuletzt bei 23%, vor einem Jahr bei 18%. Die Free Cashflow Marge ist noch etwas höher.

Dabei werden unterschiedliche Posten bereinigt. Der mit Abstand größte Posten ist die aktienbasierte Vergütung, die 18% des Umsatzes ausmacht. In meinen Augen ist diese als Gehaltsbestandteil zu behandeln und nicht bereinigt werden. Ohne diese liegen wir in Q2 '23 bei einer realen operativen Marge von 5%.

Über die letzten 12 Monate liegen Nettomarge und operative Marge, ohne jegliche Bereinigung, bei 0 - 1%.

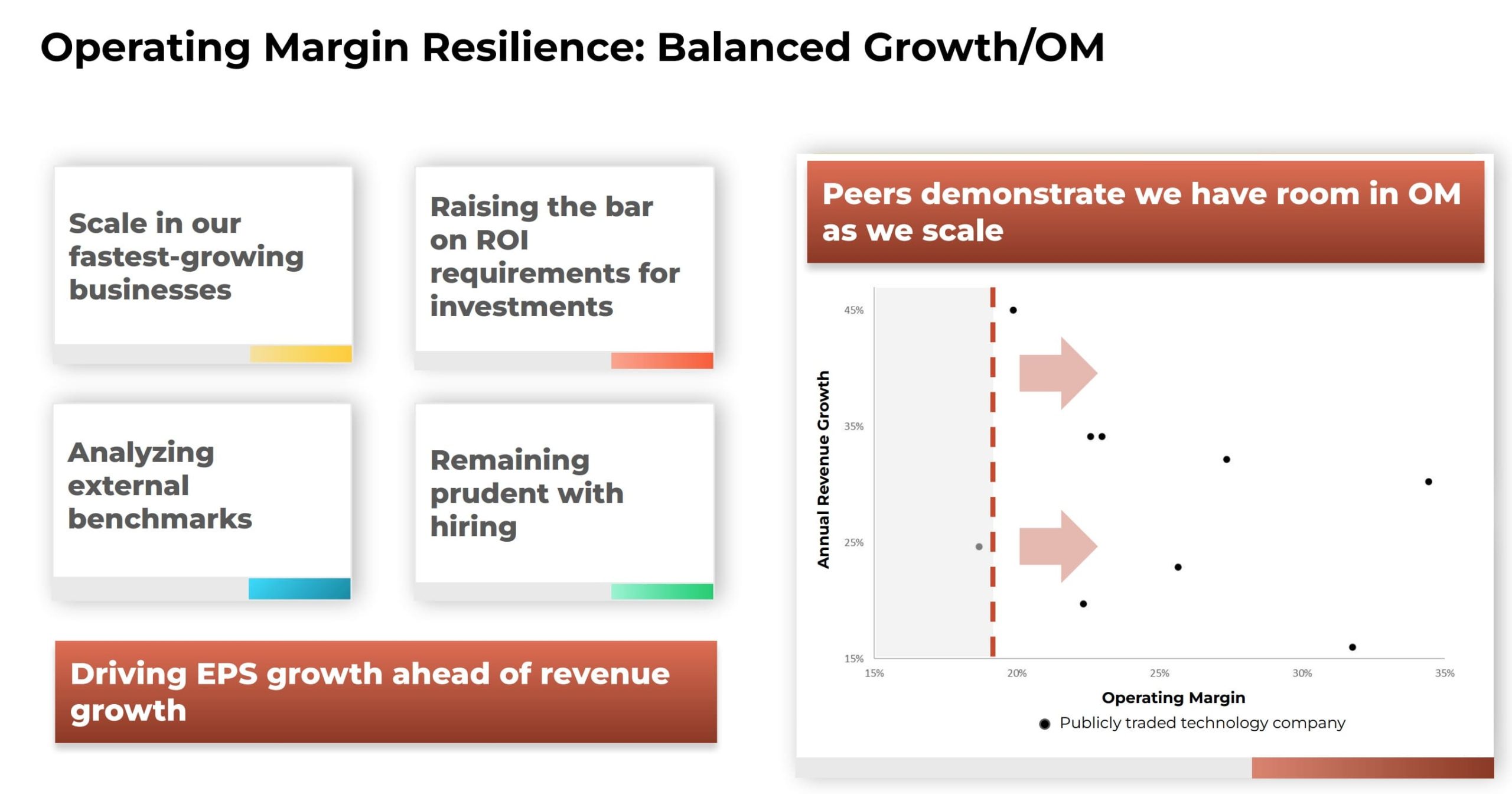

Fürs Steigern der operativen Marge sieht PANW noch Potenzial. Viele Konkurrenten (siehe oben) liegen in der bereinigten Variante noch höher.

Rule of 40

Die Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More (Summe aus EBITDA-Marge und Umsatzwachstum) zeigt an, wie kapitaleffizient ein Unternehmen wächst. Alles über 40 gilt als sehr gut.

Das Umsatzwachstum lag zuletzt bei 26%. Die EBITDA-Marge lag bei 12%. Der Wert von 40 ist also nicht ganz erreicht, insgesamt ist das aber ein guter Wert.

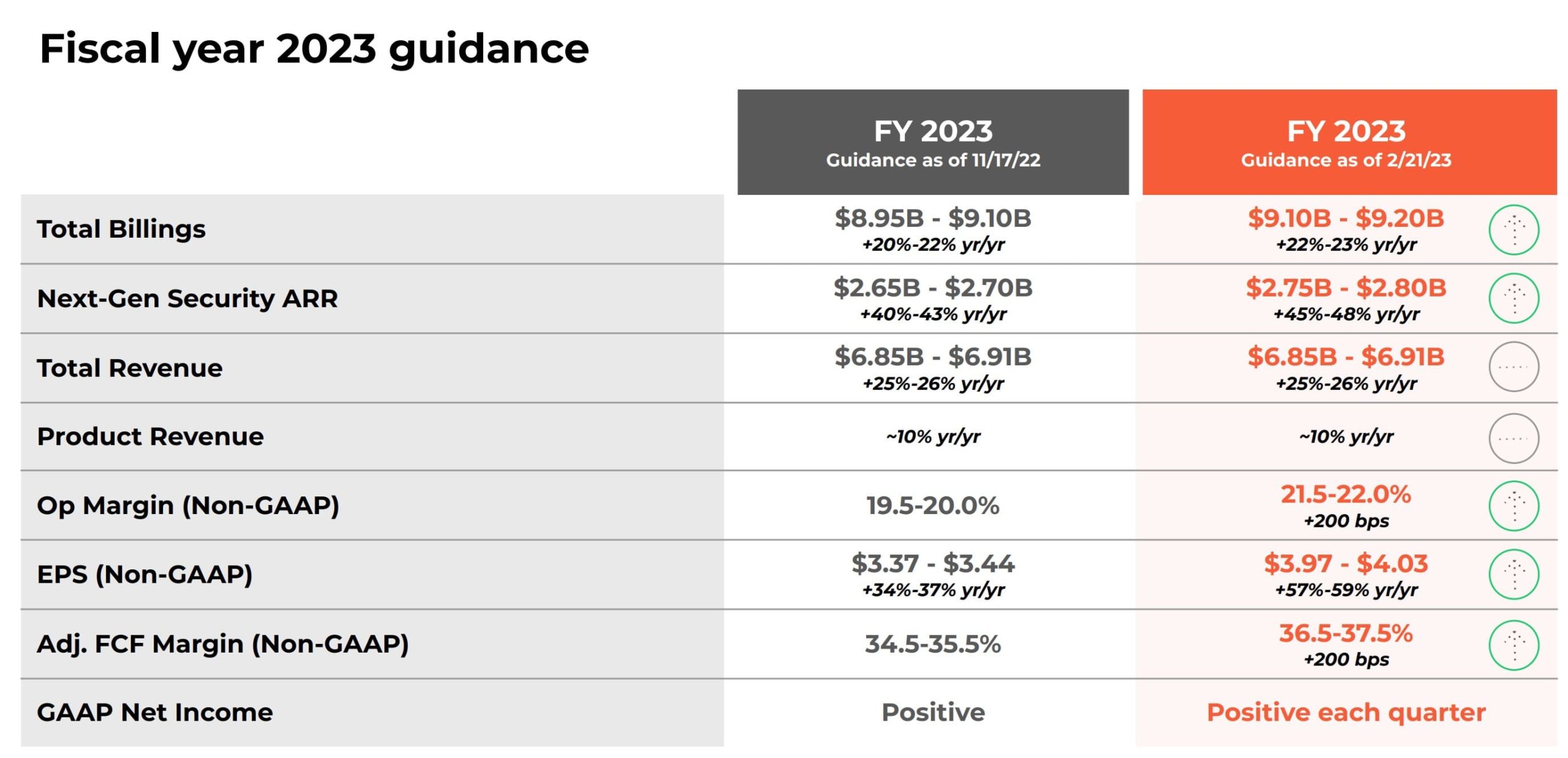

Finanzielle Ziele

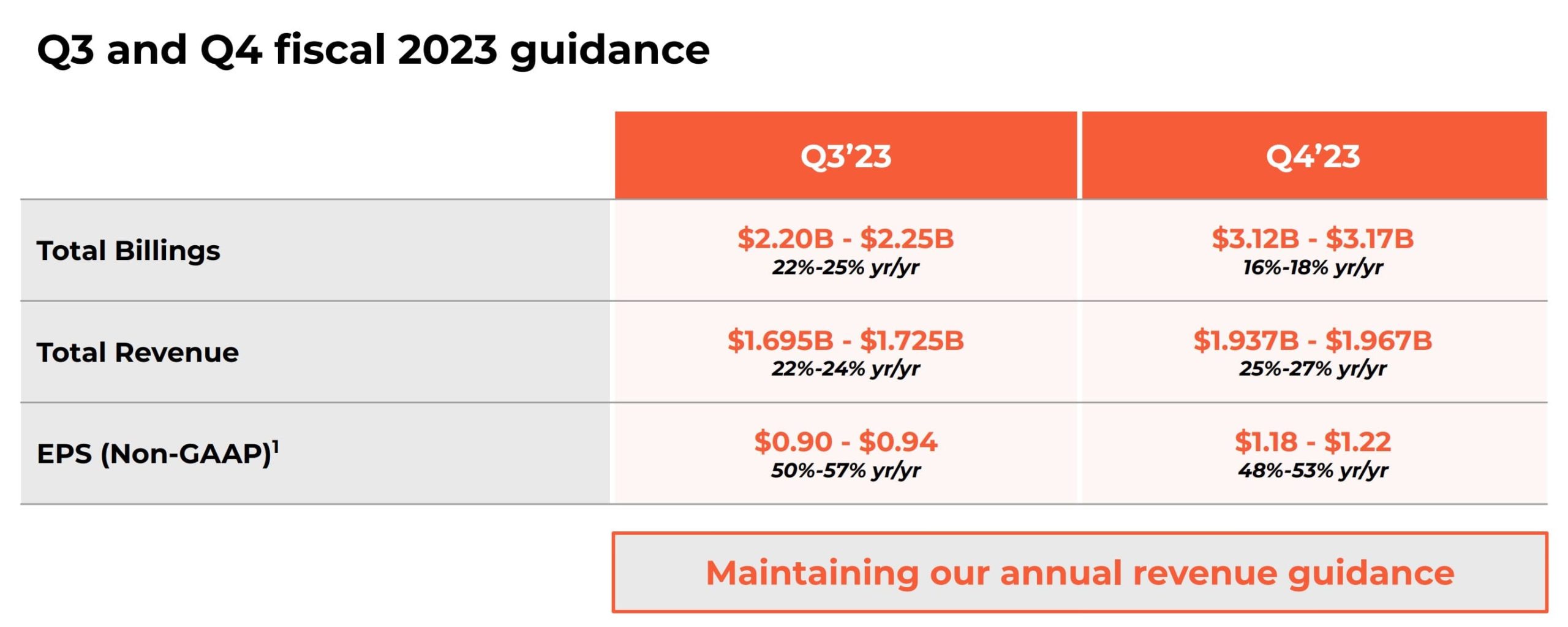

Der Ausblick wurde zuletzt leicht hochgeschraubt. Für das gesamte Geschäftsjahr werden nun 25 - 26% Umsatzwachstum angepeilt. Auch die operative Marge soll höher liegen, das Ergebnis in jedem Quartal positiv sein.

Die beiden kommenden Quartale stecken in der obigen Prognose. Das Umsatzwachstum ist recht ähnlich, die Billings fallen in Q4 '23 ab. Das liegt in der Regel an den Zahlungsintervallen, die sich nicht gleichmäßig auf alle Quartale verteilen.

Factsheet

Factsheet

TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). 3J = 3-Jahres-Durchschnitt. 'e' = erwartet. 'YoY' = im Jahresvergleich.

Die Eckdaten

- Land: USA

- Branche: Cybersecurity

- Marktkapitalisierung: 58 Mrd. USD

- Enterprise Value: 59 Mrd. USD

Erträge

- Umsatz: 6,2 Mrd. USD

- Ergebnis: 0,03 Mrd. USD

- Operatives Ergebnis: 0,02 Mrd. USD

- Free Cashflow: 2,7 Mrd. USD

Bewertung

- KUV: 10

- KGV: 1.000+

- KGVe: 230

- KCV: 21

Qualität & Wachstum

Zukunft & Strategie

Palo Alto Networks investiert stark in die Weiterentwicklung eigener Lösungen. 24% des Umsatzes wurden in Forschung & Entwicklung gesteckt.

Der Bereich Next-Gen-Security wächst überdurchschnittlich stark (zuletzt 63%), die Anzahl großer Produkt-Releases lag 59% höher.

Vier Säulen stehen gerade im Mittelpunkt:

- Umsatzwachstum erhalten, v.a. durch starkes Wachstum der Next-Gen Angebote

- Operating Leverage erzielen, also Umsatz stärker wachsen lassen als Kosten und dadurch Profitabilität erhöhen

- Hohe Free Cashflow Margen erhalten durch Erhöhung der operativen Marge

- Stock-based-Compensation "managen" (was soviel wie begrenzen oder reduzieren) heißen könnte, um auch offizielle GAAP-Profitabilität auszuweisen

Gerade der letzte Punkt ist spannend. Bei vielen Tech-Aktien, wie auch hier, werden wesentliche Bestandteile des Gehalts in Aktien ausgegeben. Das sieht im Cashflow und den bereinigten Margen super aus, verwässert aber Aktionäre. Das wird immer stärker kritisiert, entsprechend will auch Palo Alto Networks hier gegensteuern.

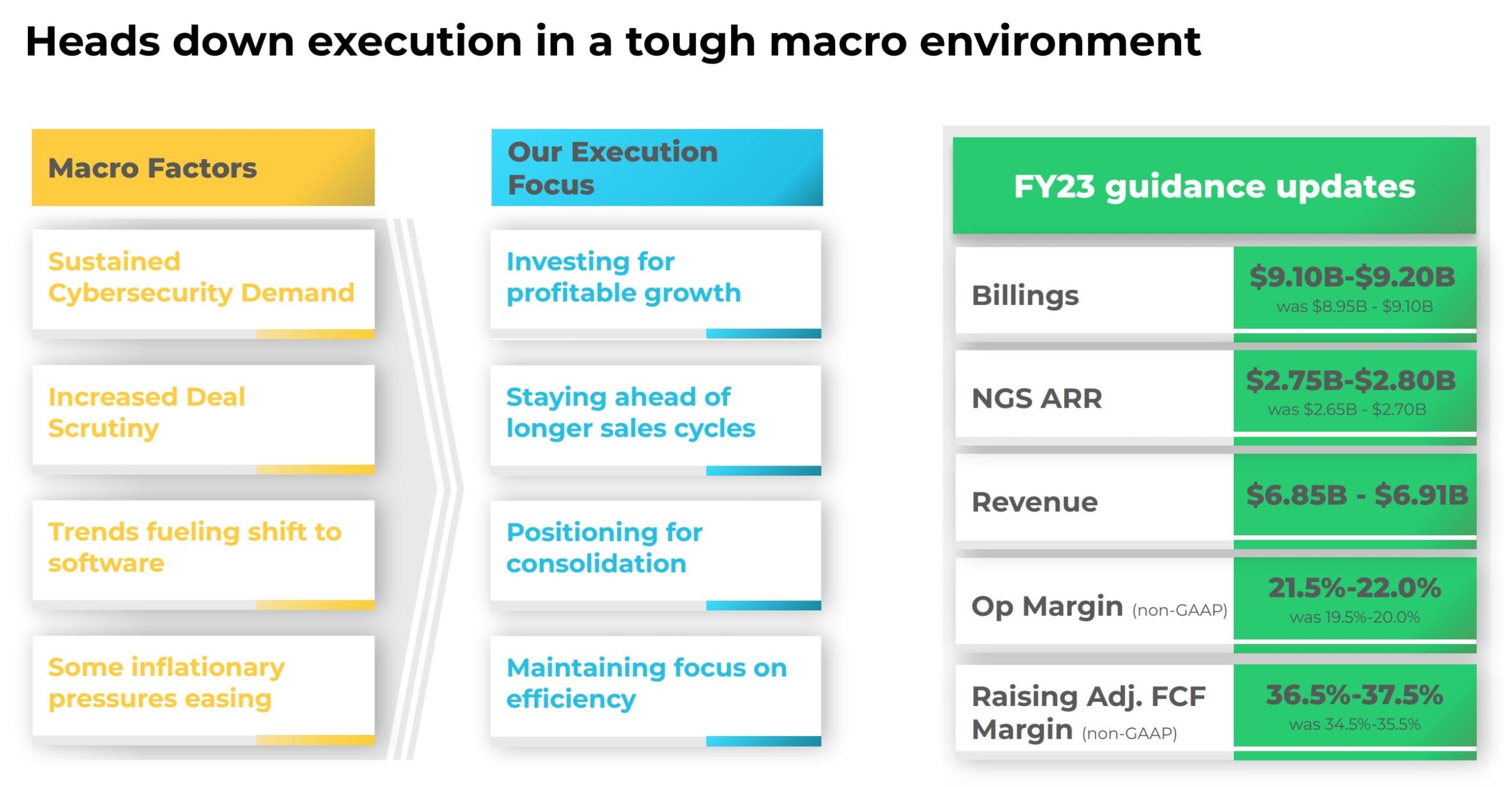

Einer der größten Risikofaktoren ist zurzeit das makroökonomische Umfeld. Hier sieht Palo Alto Networks aber für sich keine großen Risiken, sieht auch weiter einen Trend zu Software-Unternehmen und den inflationären Druck abnehmen.

Es wird weiter investiert, man positioniert sich für eine mögliche Marktkonsolidierung (denkbar durch Akquisitionen oder Fusionen) und legt den Fokus weiter auf Effizienz.

Sehr erfreulich: Die Guidance wurde in dieser Phase angehoben. Die Billings sollen etwas höher ausfallen, genauso auch die operative und die Free Cashflow Marge.

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung & Renditeerwartung

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Berechnen wir dafür die zu erwartende Rendite. Kann ich diese hellsehen? Nein, definitiv nicht. Wir können aber das Chance-Risiko-Verhältnis auf Basis der Analyse abschätzen und in konkrete Zahlen gießen.

Dafür kalkuliere ich drei Szenarien: Ein pessimistisches, ein optimistisches und das Szenario, das ich im Mittel erwarte. Auch Ausreißer nach unten oder oben sind immer möglich.

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich im mittleren Szenario folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: 26% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More, 24% p.a. (letzte 3 Jahre)

- Management-Prognose: Die beiden nächsten Quartale sollen bei 23 - 26% liegen.

- Analystenerwartung: 25% in 2023 (halb gelaufen), 22% in 2024

- Meine kurzfristige Annahme: 24% p.a.

- Meine langfristige Annahme: 10% p.a.

Nettomarge

Die Nettomarge liegt heute bei knapp 1% und soll kurzfristig steigen. Hier halte ich langfristig 15% für realistisch mit einer recht breiten Spanne.

Bewertungsniveau

Ich gehe davon aus, dass die Aktie - basierend auf den anderen Annahmen - noch mit einem leicht überdurchschnittlichen KGV von 18 bewertet sein wird.

Sonstiges

Etwa für 1 Mrd. Dollar kauft PANW aktuell eigene Aktien zurück. Das gibt der hohe Cashflow her. Da der Renditerechner auf dem Ergebnis beruht und dies deutlich niedriger ist, setze ich die heutige Nettomarge etwas höher an, die Ausschüttungsquote kurzfristig auf 100% des Ergebnis (ist damit noch niedriger als in der Realität), langfristig dann auf 60%.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: PANW.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Scorecard

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Stark 🥳

Pro, Contra & Fazit: Aktie jetzt kaufen?

Pro

Contra

Checkliste

In jedem Fall gilt: Beachte die folgenden Punkte, bevor du diese oder eine andere Aktie kaufen solltest.

Es kann viele Gründe, eine Aktie spannend zu finden und kaufen zu wollen. Vor dem Kauf gibt es eine Handvoll Fragen, die du dir stellen solltest, um Enttäuschungen und Anfängerfehler zu vermeiden:

- Verstehst du das Geschäftsmodell?

- Hast du dich mit den Risiken des Unternehmens beschäftigt?

- Hast du dich mit den Risiken der Aktie beschäftigt?

- Passt die Aktie in dein Depot? (hinsichtlich Klumpenrisiken)

- Verstehst du, dass es beim Investieren nie um Garantien, sondern Wahrscheinlichkeiten geht - so auch bei dieser Analyse und jedem Aktienkauf?

Ausführliches Hintergrundwissen bekommst du in der Know-How Sektion und der Academy.

Mein Fazit

Der Cybersecurity-Markt ist enorm spannend, wird wichtig bleiben bzw. nur wichtiger werden. Es könnte ein "Winner takes it all" Markt werden, wo die gewinnenden Unternehmen relevante Marktanteile besitzen und hohe Margen erzielen.

Auf der anderen Seite sind die Bewertungen im Markt immer noch mit die höchsten an der Börse, liegen bei KUVs von 10 bis 20. Entsprechend umkämpft ist der Markt auch, wobei es zurzeit noch genug Wachstum für alle zu geben scheint.

So ein umkämpfter Markt bedeutet aber auch Verdrängungswettbewerb. Das führt zu höheren Kosten und geringeren Preisen und damit insgesamt niedrigeren Margen, bis es zur möglichen Konsolidierung kommt.

Ich investiere aktuell noch nicht, halte Palo Alto Networks aber zurzeit für eine der am besten bewerteten Aktien im Cybersecurity-Bereich. Es ist wohl hier auch die risikoärmste, da sie günstiger, aber auch profitabler als die Konkurrenz ist.