Eigentlich wollte Palantir nicht an die Börse gehen. Zu geheim und vertraulich seien die Projekte, als dass man so ein Unternehmen öffentlich und transparent führen könnte.

Nicht verwunderlich: Von russischen Verbrechersyndikaten über chinesische Hackergruppen und Osama Bin Laden bis zu FBI, NSA und CIA klingt Palantirs Geschichte nach dem Who-is-who der digitalen Hacker- und Verteidigerszene.

2020 ist der Schritt aber trotzdem geschehen und Palantir zu einer zweistelligen Milliardenbewertung in den USA an die Börse gegangen. Die Aktie hat sich nach dem IPO gut entwickelt, seit meiner letzten Analyse im Februar 2021 (wo ich die Palantir-Aktie für 40 bis 50% zu teuer bewertet sah) knapp 40% verloren. Gleichzeitig sind deutliche Schritte Richtung Profitabilität zu erkennen. Damit könnte nun ein faires Bewertungsniveau erreicht sein.

Aber was ist das "geheime" Geschäftsmodell von Palantir? Es geht um viele Daten ("Big Data"), künstliche Intelligenz und Terrorabwehr. Kunden sind Finanz- und Pharmaunternehmen, aber auch Nachrichtendienste und Behörden, vor allem in den USA. Zeitweise war Peter Thiel, PayPal Mitgründer und erster Facebook Investor, der größte Investor von Palantir.

Ich sehe drei Gründe, warum die Aktie aktuell spannend ist:

- 🥷 Einzigartiges Geschäftsmodell: Es gibt wenige andere Unternehmen, die in diesem kritischen Bereich unterwegs sind - mit allen positiven und negativen Facetten, die dazu gehören

- 🛡 Absicherung: Viele Aktien sind zyklisch, sie steigen und fallen mit der Konjunktur. Palantir könnte entgegengesetzt funktionieren (was wir noch genauer analysieren)

- 💻 Software, wo sie gebraucht wird: Viele Nachrichten und Signale produzieren viele Daten, die sich nur durch Software und KI analysieren lassen

Mehr als genug Gründe also, dass wir uns die Aktie genauer anschauen und herausfinden, ob sich eine Investition aktuell lohnen könnte.

Dabei erfährst du, wie das Geschäftsmodell funktioniert, woraus der Burggraben wirklich besteht (und wo ich ihn nicht sehe), wie groß Palantir werden kann, moralische Fragen und ob die Aktie heute attraktiv bewertet ist oder nicht. Viel Spaß!

More...

Überblick: Das steckt hinter dem Unternehmen

Das Unternehmen

Palantir wurde 2004 offiziell gegründet. U.a. Peter Thiel war daran beteiligt. Das hat geholfen: Das erste Software-Konzept basierte auf einer Betrugserkennung bei PayPal. Palantir wollte dabei künstliche Intelligenzen mit dem Wissen von Analysten, bspw. Geheimdienst-Analysten, erweitern.

Viele Geschichten rund um die Einsatzzwecke von Palantirs Software lesen sich wie ein Krimi: Russische Syndikate. Chinesische Cyber-Spionagenetzwerke, die u.a. das Büro des Dalai Lama, einen NATO-Computer und Botschaften gehackt haben. Osama Bin Laden, der mit Hilfe von Palantir "neutralisiert" werden konnte. NSA, FBI und CIA spielen auch eine Rolle, da sie zu Palantirs Kunden gehören.

Produkt & Geschäftsmodell

Aber was genau bietet Palantir jetzt eigentlich an?

Im Kern: Daten sammeln, auswerten und für Kunden auswertbar machen. Mit Hilfe von großen Datenbanken, künstlicher Intelligenz und Analysten. Palantir bewegt sich also im Bereich Business Intelligence, Data & Analytics.

Unzählige Datenpunkte und Signale fallen heute an. Diese sind für viele Organisationen enorm interessant. Zum einen für staatliche Behörden, Geheim- und Nachrichtendienste. Sie dienen dazu, Gefahren frühzeitig zu erkennen und abzuwehren - und sind der Punkt, den viele Menschen kritisch sehen, die einen Überwachungsstaat befürchten.

Zum anderen sind Daten auch für die Finanzindustrie interessant, weshalb auch große Banken oder Hedgefonds zu den Kunden von Palantir gehören.

Im Kern gibt es damit drei Segmente bei Palantir:

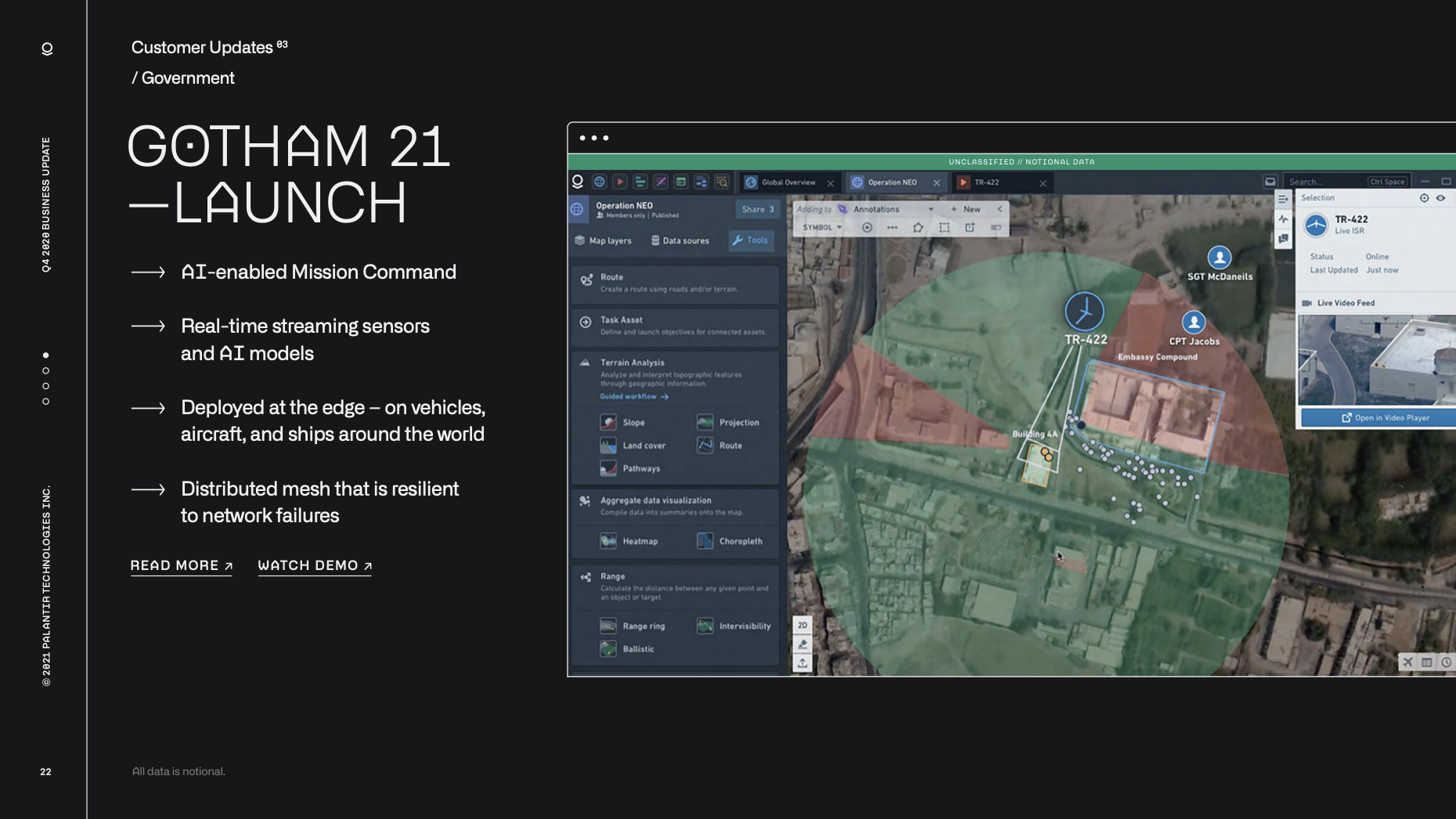

- Gotham: Lösung für staatliche Behörden

- Metropolis: Lösung für Finanzunternehmen

- Foundry: Lösung für private Unternehmen (bspw. Airbus und Merck sind Kunden)

Ein Eindruck der neuesten Gotham-Version:

Aktienkurs

Die Aktie hat sich nach dem IPO gut entwickelt, über die letzten Monate aber stetig verloren.

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet.

Die Eckdaten

- Land: USA

- Branche: Software & KI

- Marktkapitalisierung: 34 Mrd. USD

- Umsatz: 1,1 Mrd. USD

- Ergebnis: -1,2 Mrd. USD

- Adj.Bei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More operatives Ergebnis: 0,3 Mrd. USD (erste 9 Monate 2021)

- Free Cashflow: 0,2 Mrd. USD

Bewertung

- KUV: 30

- KGV: -

- KGVe: -

- KCV: -

Qualität & Wachstum

- Bruttomarge: 68 %

- EBIT-Marge: -32%

- Adj.Bei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More operative Gewinnmarge: 29% (erste 9 Monate 2021)

- Umsatzwachstum: 36 % YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More (Q3 '21)

Schauen wir uns nun an, was hinter diesen Zahlen steckt.

Business Breakdown: Geschäftsmodell von Palantir analysiert

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht.

Unternehmensentwicklung

Die öffentlichen Zahlen von Palantir reichen leider noch nicht sehr lange zurück und beschränken sich auf die letzten Jahre. Das liegt an Möglichkeiten für "Emerging growth companies" in den USA, welche vorsehen, dass Unternehmen wie Palantir so wenig Informationen wie nötig veröffentlichen müssen.

Im S-1 Filing heißt es konkret:

We are an “emerging growth company” as that term is defined in the Jumpstart Our Business Startups Act of 2012, and, as such, we have elected to comply with certain reduced public company reporting requirements for this prospectus and may elect to do so in future filings.

Die Zahlen, die wir sehen, sehen aber stark aus: Der Umsatz ist um +36% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More gewachsen.

Nach vielen Jahren des Geld Verbrennens scheint nun die Profitabilität erreicht zu sein.

Wie verdient Palantir Geld?

Palantir schlüsselt die Umsätze nicht nach Regionen auf, nahezu alle Umsätze werden aber voraussichtlich in den USA erzielt. Auch die Wachstumsraten in den USA liegen über den gesamten Wachstumsraten, was das bekräftigt.

Staatliche Kunden machen 56% der Umsätze aus, das Segment ist um +34% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More gewachsen. Die restlichen 44% entfallen auf gewerbliche Kunden. Dieser Umsatz ist um 37% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More gewachsen, also leicht stärker als der Anteil staatlicher Kunden.

Die Profitabilitätsmetriken zeigen bei Palantir - vorbehaltlich der gleichen folgenden Kritik - in eine gute Richtung. Der operative Gewinn ist deutlich gestiegen auf zuletzt 30% Marge.

Der AdjustedBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More Free Cashflow ist auf ähnlich hohem Niveau, lag im Vorjahr noch im negativen Bereich.

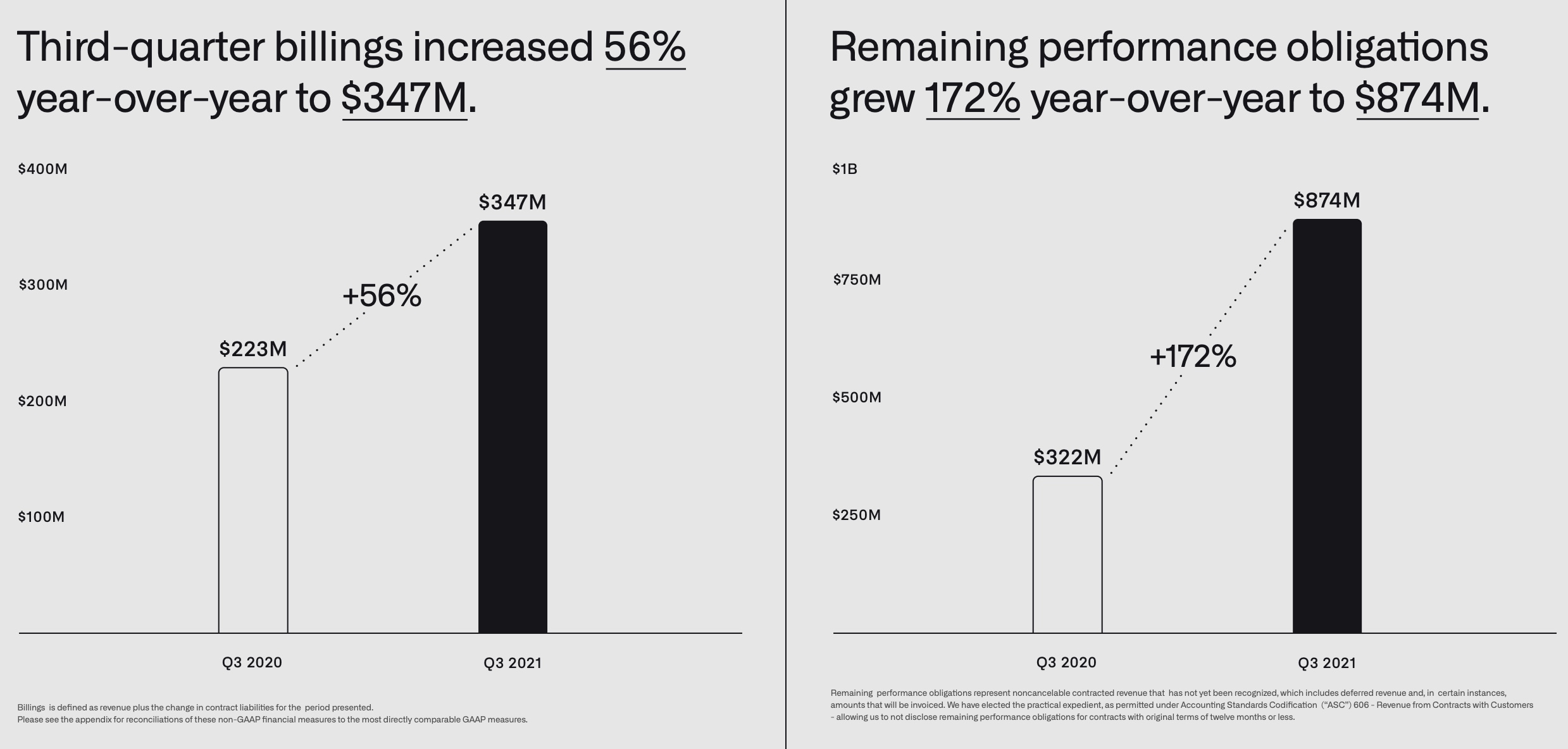

Die RPOs ("Remaining performance obligations") geben an, wie hoch das Volumen an bereits abgeschlossenen Verträgen ist, die noch nicht als Umsatz verbucht wurden. Bei Palantir betragen diese knapp 900 Mio. USD, im Vergleich zum Vorjahr wurde das Auftragsvolumen um 170% erhöht.

Die Billings, die das Volumen der Zahlungseingänge (unabhängig davon, wann die Leistung erbracht wird) angeben, sind um 56% gestiegen und liegen damit leicht unter dem Umsatz.

Kurz zusammengefasst:

56% staatliche Kunden (+34% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More), 44% gewerbliche (+37% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More). Beide Segmente wachsen ähnlich stark. Die adj.Bei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More Margen entwickeln sich sehr positiv. Der Großteil des Umsatzes und des Wachstums stammt aus den USA.

Palantirs Zahlen kritisch hinterfragt

Palantir kommuniziert vor allem "Adjusted" Kennzahlen, also um bestimmte Effekte bereinigte Kennzahlen. Dabei fällt auf, dass diese ziemlich positiv aussehen, während nicht nicht-bereinigten Kennzahlen deutlich schlechter aussehen.

Woran liegt das?

Vor allem an Aktienoptionen, der "Stock-Based Compensation", die Mitarbeitern als Alternative oder Ergänzung zum Lohn gezahlt wird. Um den Effekt konkret zu machen:

- Bruttomarge: In Q3 '20 lag sie bereinigt bei 81%, unbereinigt etwa bei 50%. In Q3 '21 war der Unterschied geringer (82% vs. 78%).

- Operatives Ergebnis: Ohne Bereinigung ist es seit Q1 '20 durchgehend negativ, in den ersten 9 Monaten 2021 mit 350 Mio. Dollar Fehlbetrag. Bereinigt ist das Ergebnis seit Q2 '20 durchgehend positiv, in den ersten 9 Monaten mit 350 Mio. Gewinn, was einer Marge von 32% entspricht.

Hier ist fraglich, wie aussagekräftig eine so starke Bereinigung für die zukünftige Profitabilität wirklich ist.

Deep Dive: Mechanismen des Geschäftsmodells

Schauen wir auf die Alleinstellungsmerkmale (USPs) von Palantir, die ziemlich spannend sind.

Vollintegrierte Lösung

Palantir bildet alle Bestandteile der Datenanalyse ab:

- Daten sammeln und aggregieren

- Daten visualisieren

- Daten analysieren

- KI-basierte Entscheidungen treffen oder vorbereiten

- Lösungen implementieren (bspw. durch Berater und Entwickler)

Die meisten anderen Unternehmen, gleich dazu mehr, bilden nur Teilbereiche ab.

Confidential-Level als USP

Das größte Alleinstellungsmerkmal von Palantir gegenüber anderen Unternehmen, die sich auf Daten spezialisiert haben (bspw. Snowflake, Amazon AWS, Microsoft Azure,...), liegt im "Confidential"-Level.

Also: Wer sehr sensible und geheime Daten verwahren will, wird das am ehesten mit Palantir machen.

Gleichzeitig erhöht das die Zahlungsbereitschaft und damit die Margen von Palantir. Wer zu Palantir möchte wird dort nicht das günstigste Angebot erwarten.

Eine politische Mission

Außerdem ist Palantir wertegetrieben: Es ist ein US-amerikanisches Unternehmen, weshalb es primär US-amerikanische Interessen - und die der Verbündeten - verfolgt und unterstützt.

Es wäre aber auch vermutlich nicht im Interesse der russischen oder chinesischen Regierung, sensible Daten auf den Servern eines US-Unternehmens zu speichern und umgekehrt.

Customized Software & Lock-In-Effekt

Es gibt standardisierte Software wie Spotify oder Netflix. Bspw. SAP ist eine Software, die v.a. mit SAP-Beratern funktioniert, die diese aufsetzen und installieren.

Palantir ist viel eher beim SAP-Ansatz: Die Software wird auf die Bedürfnisse der Kunden angepasst und individuell installiert. Das kostet auf beiden Seiten mehr Geld, führt aber langfristig zu einem Lock-In-Effekt. Die Hürde steigt, nochmal den Datenanbieter zu wechseln.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Palantirs Umsätze sind zum Großteil wiederkehrend. Die Lock-In Effekte sind stark: Palantir ist eine vollintegrierte Lösung, die tief in die Wertschöpfung und Prozesse von Unternehmen und Institutionen integriert ist.

Netzwerkeffekte

Die Netzwerkeffekte sind begrenzt. Am ehesten treten sie auf, wenn Palantir durch andere Kunden Dinge lernt (oder eine bessere KI entwickeln kann), die auch für andere Kunden einen Mehrwert bringen.

Skaleneffekte (Economies of Scale)

Palantir sollte größtenteils Skaleneffekte nutzen können. Wie bei Software-Unternehmen üblich sind die Fixkosten der wesentliche Anteil, die variablen Kosten ziemlich gering. Bei Palantir ist das etwas eingeschränkt, da die Saleskosten und das Implementieren einer komplexen Lösung etwas teurer sind.

Proprietäre Technologie

Palantir ist zentral ein Technologieunternehmen. Es ist aber schwer festzustellen, ob und wie stark die Technologie anderen tatsächlich überlegen ist oder die Vorteile eher durch höhere Geheimhaltung entstehen. In vielen Bereichen von normalen Geschäftskunden sehe ich Palantir technologisch gut, aber nicht einzigartig vorne.

Marke (Branding)

Palantir ist bekannt, gerade im Bereich der staatlichen Dienstleister ist es sicherlich eines der bekanntesten Unternehmen. Das Image von Palantir ist allerdings umstritten und die Marke daher auch nicht nur positiv wahrgenommen.

Geschäftsmodell: 16 / 25 Punkten

Zusammenfassung

Palantir hat staatliche (56%) und gewerbliche (44%) Kunden, die primär mit drei unterschiedlichen Produkten bedient werden. Der Umsatz ist zuletzt um +36% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More gewachsen. Das größte Alleinstellungsmerkmal von Palantir ist die Geheimhaltungsstufe der Daten.

Zukunft: Burggraben, Strategie & Wachstumsperspektiven

Bevor wir gleich in die SWOT-Analyse gehen, schauen wir in die Zukunft. Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Marktgröße

Wie groß ist der Markt, in dem Palantir unterwegs ist?

Der Markt an Geschäftskunden ist riesig und von Palantir noch wenig erschlossen. Gemessen an den größten Unternehmen der USA sind nur 8 - 12% bereits Palantir-Kunden. Insgesamt ist das theoretische Potenzial sehr groß, auch wenn ich skeptisch bin, dass Palantir hier der beste Anbieter ist - mehr dazu gleich in der SWOT-Analyse.

Der Markt für staatliche Behörden ist schwer abschätzbar. Wie viel sind CIA, FBI (und viele weniger bekannte, aber oft ebenso wichtige Organisationen) bereit für so eine Infrastruktur auszugeben?

Die ehrliche Antwort: Keine Ahnung. Das aktuell hohe Wachstum scheint aber darauf hinzu deuten, dass hier noch Potenzial liegt.

Die nächste Frage ist aber: Wie viele Staaten außer der USA können gewonnen werden?

Hier bin ich eher skeptisch. Selbst befreundete Staaten werden sich doppelt und dreifach überlegen, ihre mittelfristige Datenhoheit an einen US-Konzern zu geben. Allein die Außenwirkung wäre schwierig. Zudem wäre das bspw. aus Sicht der EU, die mit neuen Datenschutzverordnungen hantiert, eher ein Schritt in die andere Richtung.

Konkurrenz

Schauen wir auf Unternehmen, die Daten speichern und deren Analyse ermöglichen, gibt es viele mögliche Konkurrenten:

- Amazon (mit AWS)

- Microsoft (mit Azure)

- IBM

- Snowflake

- Datadog

- SAP

- MongoDB

Einige davon sind direktere, andere indirektere Konkurrenten. Vor allem Amazon, Microsoft, IBM und Snowflake sehe ich als Konkurrenten im Geschäftskunden-Bereich. Am ehesten traue ich Microsoft darüber hinaus auch zu (und bspw. eher als Amazon), eine Datenbasis für sehr vertrauliche Daten zu schaffen.

Aus Palantirs Sicht muss man aber positiverweise festhalten: Im Haifischbecken Big Data hat Palantir sich - zumindest bei staatlichen Behören - in einer Nische stark positioniert. Die größte Konkurrenz wären hier Eigenentwicklungen der Staaten, um gar keine privaten Unternehmen einbinden zu müssen.

Ausblick

Palantir selbst peilt folgende Zahlen für die Zukunft an:

- 2021: Umsatzwachstum von 40%, 400 Mio. USD Free Cashflow (entspricht ca. 30%)

- mindestens 30% Umsatzwachstum für die nächsten 4 Jahre, also bis einschließlich 2025

Zusammenfassung

Palantir hat insgesamt noch viel Potenzial. Es ist aber unklar, wie groß das Potenzial im stärksten Bereich, der staatlichen Kunden, wirklich ist. Im Geschäftskunden-Bereich gibt es starke (und in meinen Augen stärkere Konkurrenz), im staatlichen Bereich mit streng geheimen Daten und Methoden ist Palantir weitestgehend konkurrenzlos.

SWOT-Analyse: Stärken, Schwächen, Chancen und Risiken analysiert

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Beginnen wir mit den Stärken. Was zeichnet Palantir aktuell aus?

Hohes Wachstum

In beiden Kundengruppen wächst Palantir stark, was die Nachfrage des Markts zeigt.

Antizyklisches Investment

Unternehmen, die bei negativen Ereignissen profitieren, sind oft unbeliebt. Ob zu Recht oder zu Unrecht muss jeder für sich selbst beurteilen. Fakt ist: Es gibt solche Unternehmen - und viele davon brauchen wir. Man denke nur an Bestattungsunternehmen oder Insolvenzverwalter.

Aus Geschäftsmodell-Sicht müssen wir bei Palantir festhalten: Je mehr Unruhe und Komplexität es gibt und je mehr sich Auseinandersetzungen in die digitale Welt verlagern, desto eher beflügelt es das eigene Geschäftsmodell.

Wie gesagt: Das heißt nicht, dass das gut ist. Nebenbei bemerkt glaube ich auch nicht, dass Palantir-Aktionäre auf eine schlechtere Welt hoffen.

Zahlungsstarke Kunden

Die Unternehmen, die Kunden sind, sind vor allem große und damit zahlungskräftige Unternehmen. Dazu kommen staatliche Institutionen, die per Definition zahlungskräftig sind - ähnlich wie Staatsanleihen die sichersten Wertpapiere sind.

Damit hat Palantir einen vergleichsweise zahlungskräftigen Kundenstamm.

Starkes Geschäftsmodell

Das Geschäftsmodell basiert auf wiederkehrenden Umsätzen, starken Lock-In Effekten und recht hohen Gewinnmargen.

Gute Margenentwicklung

Die Margen sind zwar von hohen aktienbasierten Vergütungen betroffen, trotzdem entwickeln sie sich positiv und stellen baldige Profitabilität in Aussicht.

Schwächen

Wo Licht ist, ist meist auch Schatten. Schauen wir auf die Schwachstellen des Unternehmens.

Unmögliches Monopol

Palantir gehört zu den USA. Per eigener Definition wird nur mit Verbündeten der USA zusammengearbeitet. Ein Brechen dieses Versprechens würde wahrscheinlich das Ende des Unternehmens bedeuten.

Das bedeutet aber auch: Der globale Markt für staatliche Institutionen ist begrenzt. Länder wie China und Russland fallen direkt raus. Auch andere Staaten werden vorsichtig sein.

Das nimmt einen der größten Vorteile von Software-Unternehmen: Sie können schnell skalieren und ihr Produkt weltweit ausrollen. Ihre Umsätze steigen irgendwann deutlich schneller als die Kosten, wodurch sie enorm profitabel werden.

Aber was, wenn das Wachstum in den USA selbst ausgeschöpft ist? Es ist schwer zu sagen, wie hoch die Zahlungsbereitschaft allein in den USA für einen Dienst wie Palantir ist. Und natürlich kann auch die Internationalisierung gelingen. Hier müssen aber deutlich mehr Hürden beseitigt werden als bei anderen Software-Unternehmen.

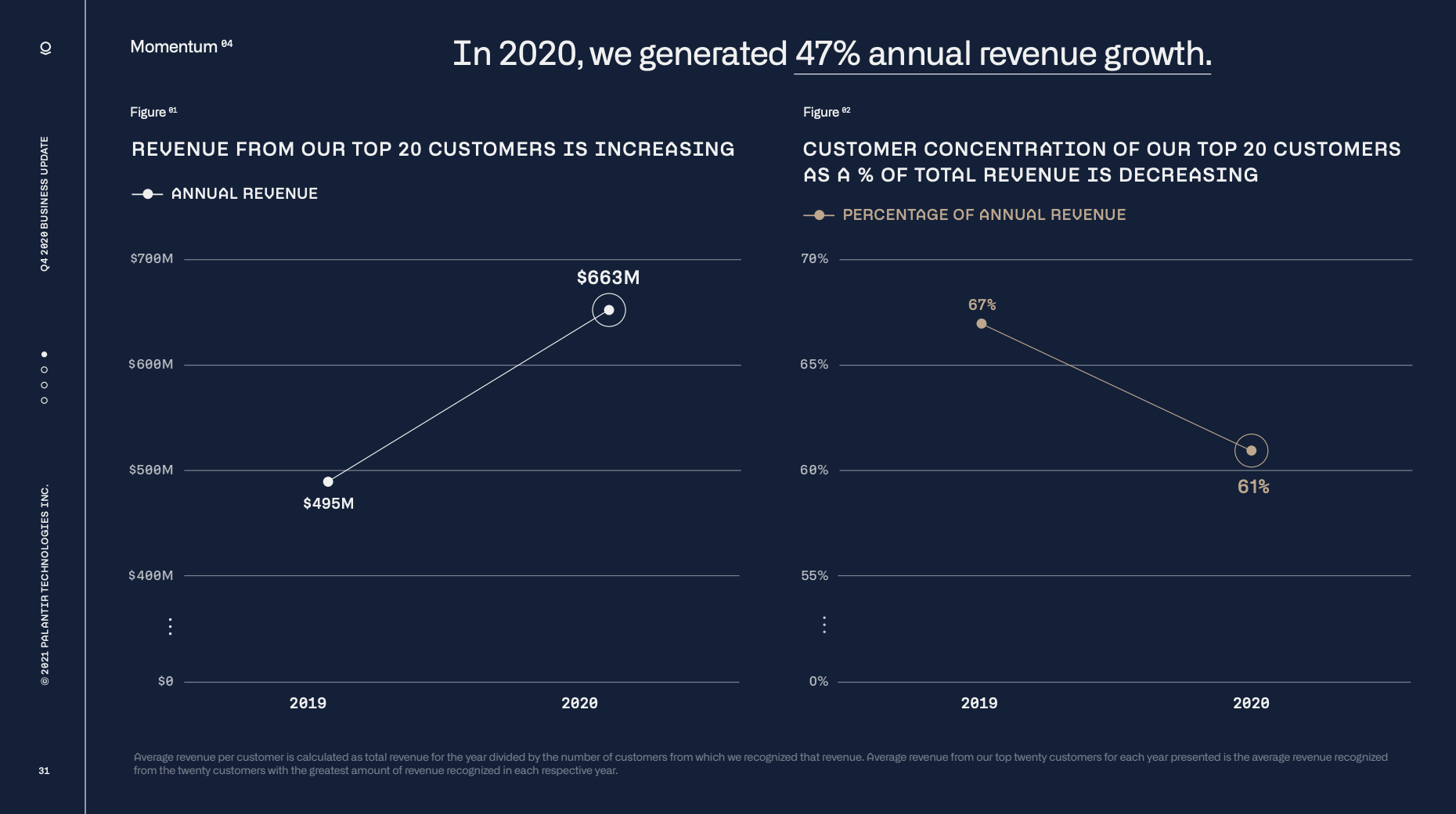

Hohe Kundenkonzentration

Die 20 größten Kunden von Palantir sorgen 2020 für 61% der Umsätze. Brechen große Auftraggeber weg, kann das viel Umsatz treffen.

Immerhin: Der Anteil hat sich 2020 verringert. Er lag 2019 noch bei 67%.

Mangelndes Alleinstellungsmerkmal für gewerbliche Kunden

Staatliche Institutionen wollen höchste Geheimhaltungsstufe und ein individuelles Produkt. In meinen Augen ist das aber kein Alleinstellungsmerkmal, das Palantir bei gewerblichen Kunden differenziert.

Der Großteil der Daten von "normalen" Unternehmen kann nach meiner Wahrnehmung auch problemlos bei anderen Anbietern gelagert werden (wo sie natürlich auch nicht für jeden einsehbar sind). Dort ist der Burggraben also kaum vorhanden.

Dazu kommt: Wie wirkt es auf die Außendarstellung, wenn ein Unternehmen die eigenen Daten bei Palantir lagert? Aus PR- und Marketing-Sicht ein Risiko.

Unterm Strich finde ich hier - bei immerhin ca. 40% des Umsatzes - den Burggraben recht überschaubar.

Adjustments überall & Verwässerung

Bei Palantir gehen die offiziellen Zahlen nach GAAP-Richtlinie und die eigenen Zahlen, die angepasst wurden, recht deutlich auseinander. Das liegt vor allem an Aktienoptionen, also "Stock-Based Compensation", die ziemlich hoch ist.

Durch die so herausgegebenen Aktien steigt die Anzahl herausgegebener Aktien und damit sinkt (verwässert) der Anteil der Aktionäre über die Zeit. Seit Ende 2020 ist die Anzahl der Aktien von 1,72 Mrd. auf 2 Mrd. gestiegen (+16%).

Skalierung möglicherweise eingeschränkt durch manuelle Implementierung

Das charmante bei Software-Unternehmen: Mit zunehmender Nutzerzahl steigt der Aufwand nicht oder kaum. Palantir bietet allerdings eine komplexe Software, die gleichzeitig bei Kunden installiert werden muss. Mit zunehmendem Wachstum steigt also der Aufwand stärker als bei klassischen Software-Unternehmen.

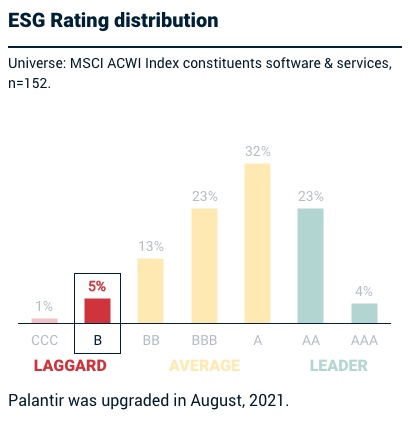

Schlechtes ESG-Rating

Ein schlechtes ESG-Rating (Umwelt, Soziales & Unternehmensführung) ist einerseits für Anleger ein unterschiedlich wichtiges Kriterium, in jedem Fall aber ein Risiko für Unternehmen, das auch viele Studien dazu bestätigen.

MSCI bewertet Palantir mit einem B, was ein ziemlich schlechter Wert ist. Im August 2021 wurde Palantir auf B hochgestuft, nachdem es vorher bei CCC mit am schlechtesten abgeschnitten hat.

Zur Verdeutlichung: So sieht die Verteilung innerhalb der Software & Service Unternehmen aus.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Gewerbliche Großkunden

Bisher hat Palantir nur einen kleinen Teil der großen Unternehmen als Kunden gewonnen. Das zeigt, dass hier noch viel theoretisches Potenzial liegt. Oder wie Palantir schreibt:

"And this is only the beginning."

Ausbau der Margen

Palantir ist nach (vermutlich) langen Jahren der Unprofitabilität aktuell auf einem guten Weg. Die angepasste Bruttomarge konnte auf über 80% gesteigert werden, was ein sehr starker Wert ist. Auch alle anderen Metriken haben sich verbessert, auch wenn die hohen aktienbasierten Vergütungen das Bild etwas trüben.

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Jetzt analysieren wir aber: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Politischer Spielball

Die großen Nationen der Welt nutzen unterschiedliche Wege, um selbst Macht zu gewinnen oder aufrecht zu erhalten: Handelsembargos, Zölle und Drohungen gehören dazu. Bspw. dürfen einige chinesische Unternehmen nicht in die USA exportieren oder in Deutschland von Investitionen ausgeschlossen werden. Anders herum dürfen Google, Facebook oder Wikipedia in China nicht existieren.

Hier spielt auch Palantir mit. Diese Bedrohung trifft kaum bestehende Umsätze, senkt aber viel mehr die Chance auf Umsätze von Staaten, aber auch von Unternehmen aus Ländern, denen die USA nicht so wohlgesonnen sind.

Es gäbe immer das Risiko, bestehende Kundenbeziehungen zu gefährden. Oder vielleicht kommt ein Politiker in den USA an die Macht, der Unternehmen wie Palantir radikal abschaffen will?

Eintrittswahrscheinlichkeit: mittel | Auswirkung bei Eintritt: mittel

Bessere und friedlichere Welt

Die Welt wird langfristig betrachtet besser: Es gibt weniger Morde, weniger Kindersterblichkeit, eine längere Lebenserwartung und insgesamt höheren Wohlstand - bei all den Problemen, die es natürlich auch immer noch (oder gerade jetzt) zu bewältigen gibt (Buchtipp dazu: Factfulness von Hans Rosling).

So zynisch es klingt: Je friedlicher die Welt wird, desto weniger wird Palantir gebraucht.

Auf der anderen Seite: Daten werden nicht weniger und nur weil es friedlicher werden könnte, heißt das nicht, dass Staaten darauf verzichten.

Eintrittswahrscheinlichkeit: mittel | Auswirkung bei Eintritt: niedrig

Größe als Wachstumsbremse und Risiko

Es gibt Unternehmen, die ein schlechtes Image haben: Blackrock, Nestlé und Amazon zum Beispiel.

Es gibt natürlich auch haufenweise kleine Unternehmen, die Mist bauen. Aber das öffentliche Interesse richtet sich auf die Großen.

Das gleiche kann Palantir treffen: Je größer es wird, desto größer wird das mediale Interesse - und ich kann mir nicht vorstellen, dass es allzu positiv ausfallen wird.

Das kann gerade gewerbliche Kunden abschrecken, die - ähnlich wie kurzfristige Werbeboykotts bei Facebook - nicht das Risiko eingehen wollen, als Palantir-Kunden ein negatives Image abzubekommen.

Wie groß darf auch der Scheck sein, den US-Behörden Palantir ausstellen? Oder will die USA dann irgendwann eine eigene Datenbasis aufbauen?

Je größer Palantir wird, desto mehr könnten sich Probleme aufdrängen.

Eintrittswahrscheinlichkeit: hoch | Auswirkung bei Eintritt: mittel

Aktienbewertung: Der faire Wert der Palantir Aktie

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Ist Palantir gut oder böse?

Ich bin nicht die Instanz, die moralisch bewertet, was richtig und was falsch ist. Auch hier nicht.

Generell ist oft nicht klar ersichtlich, was gut und was böse ist oder wann etwas zu "böse" ist, um zu investieren. Dinge, die im ersten Moment klar als schlecht erscheinen, sind es oft beim genaueren Hinsehen nicht unbedingt.

Klar ist aber: Hier drängt sich diese Frage auf, die jeder für sich selbst beantworten muss.

Was sagen Kritiker?

- Palantir geht's gut, wenn es der Welt schlecht geht.

- Es ist das Werkzeug, das zu einem Überwachungsstaat führen kann.

- Es ist politisch zu eng an die USA gebunden.

Was ist die Argumentation dagegen?

- Palantir sorgt für mehr Sicherheit, bspw. durch verhinderte Terroranschläge oder Hacking-Angriffe.

- Es macht die Welt nicht unruhig, nur weil es selbst von Unruhe profitieren könnte (genau wie es nicht weniger Tote geben würde, wenn man Bestattungsunternehmen verbietet).

- Es gibt deutlich schlimmere Verbündete als die USA.

- Ob man investiert oder nicht ändert nichts daran, ob Staaten mehr oder weniger überwachen.

Auch MSCI gibt Palantir ein vergleichsweise schlechtes ESG-Rating.

Wie gesagt: Keine Wertung von mir, aber Überlegungen, die hier neben allen Finanzkennzahlen nicht unerwähnt bleiben sollen.

Der faire Wert der Aktie

Letzte Analyse

Zuletzt habe ich Palantir im Februar '21 analysiert. Das Ergebnis damals: Eine Überbewertung von ca. 44%, damit eine erwartete jährliche Rendite für die nächsten 10 Jahre von nur 1,9%. Tatsächlich ist die Aktie seitdem um knapp 40% gefallen.

Mein im Durchschnitt erwartetes Szenario sieht so aus:

Ich glaube, dass Palantir weiter vor allem im Bereich der staatlichen Kunden und Institutionen wächst. Dieser wird sich vor allem auf die USA beschränken. Ich glaube nicht, dass Palantir langfristig im Geschäftskunden-Bereich führend sein kann oder wird.

Auf diesem Szenario basieren auch die Annahmen, die ich dann noch etwas pessimistischer und optimistischer variiere.

Für die Ermittlung des fairen Werts habe ich folgende konkrete Annahmen über einen Zeithorizont von 10 Jahren getroffen:

#1 Umsatzwachstum

- Umsatzwachstum zuletzt: 36% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More. In den Jahren davor zwischen 23% und 50%.

- Eigene Erwartung: 40% in 2021, mind. 30% p.a. über die nächsten vier Jahre. Bis 2025 möchte Palantir damit ca. 4 Mrd. USD Umsatz erreichen.

- Analystenerwartung: 40% in 2021, 30% in 2022

Kurzfristig gehe ich von 32% p.a. aus. Langfristig sollte das Wachstum deutlich abnehmen, ich gehe hier von 10% Wachstum in zehn Jahren aus. Unterm Strich liegt meine Erwartung damit unter der von Palantir selbst.

#2 Nettomarge

Die hohe adjustierte Bruttomarge von 70 - 80%, die zuletzt eine positive Tendenz hatte, lässt auf eine hohe mögliche Profitabilität schlussfolgern. Durch hohe aktienbasierte Vergütung ist sie aber tendenziell die Obergrenze. Gleiches gilt für die adj.Bei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More operative Marge von 30%.

Wo sich eine realistische Nettomarge langfristig einpendelt ist schwer einzuschätzen, im mittleren Szenario nehme ich 18% an.

#3 Bewertungsniveau

Heute ist die Aktie mit einem KUV von etwa 30 bewertet. Grundlegend ist das Geschäftsmodell aus reiner Anleger-Sicht attraktiv: Software, Big Data und KI. Dazu hohe Lock-In Effekte und zahlungskräftige Kunden. Auf der anderen Seite gibt es politische Risiken, wenig Transparenz und mögliche Wachstumslimits.

Unterm Strich gehe ich trotzdem davon aus, dass ein leicht überdurchschnittliches Bewertungsniveau langfristig gerechtfertigt ist. Ich gehe von einem KGV von 25 aus.

Sonstiges

Durch die hohe aktienbasierte Vergütung gehe ich auf Sicht der nächsten 10 Jahre davon aus, dass die Verwässerung noch bei 25% liegen wird. Also: Wer heute investiert, hat nach 10 Jahren 25% weniger Anteil am Unternehmen. Die Prognose ist schwer, da sie stark vom Aktienkurs abhängt. Langfristig könnte Palantir erste Gewinne ausschütten oder eigene Aktien zurückkaufen.

Meine Renditeerwartung in drei Szenarien

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: PLTR.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Scorecard

Mein Fazit inkl. Pro & Contra: Palantir Aktie jetzt kaufen?

Pro

Contra

Fazit

Ich kann gute Gründe sehen, warum Anleger sich für Palantir interessieren. Vor allem ist es ein ziemlich einzigartiges Geschäftsmodell.

Für mich gibt es aber drei Hauptgründe nicht zum aktuellen Bewertungsniveau zu investieren:

- Das Investment ist mir insgesamt zu politisch.

- Der US-Fokus des staatlichen Segments senkt den Skalierungsvorteil von Software-Unternehmen.

- Ich sehe den Burggraben gegenüber den gewerblichen Kunden nicht.

Gerade die beiden letzten Gründen führen zu meinen Annahmen, die das langfristige Wachstum pessimistischer sehen als der Markt.

Ich sehe Palantir nicht als per se schlecht an und finde das Unternehmen zumindest interessant. Aus Anleger-Sicht finde ich das Unternehmen ebenfalls spannend, da es anders ist als viele andere Modelle. Und: Es ist heute attraktiver bewertet als noch vor einem Jahr.