Oatly kämpft gegen die herkömmliche Milchindustrie. Die Klagen, die Oatly abbekommt, stärken das Image nur. Das hat vor allem die letzte Woche gezeigt, denn in dieser ist das schwedische Unternehmen für über 10 Mrd. US-Dollar an die Börse gegangen.

Oatly bietet nicht nur eine Hafermilch (oder, rechtlich in Deutschland korrekt, "Haferdrink") an, sondern auch Produkte, die auf dieser basieren. Zu den namhaften Investoren gehören der Starbucks-Gründer, Oprah Winfrey und Jay-Z.

Dazu gehören viele begeisterte Kunden - von denen einige aber tatsächlich auch schnell mit Boykott-Aufrufen ins Gegenteil umkehren, sobald direktere oder indirektere Verbindungen nach China oder zu Trump-Unterstützern bekannt werden.

Ich sehe drei Gründe, warum die Aktie aktuell spannend ist:

- Oatly bietet ein veganes, möglichst klimafreundliches und gesundes (so das Versprechen) Produkt an, womit es in die gleiche Kerbe schlägt wie u.a. Beyond Meat

- Oatly hat sich zuletzt im Umsatz etwa verdoppelt, was enorm stark ist für ein Unternehmen, das physische Produkte vertreibt

- Die Produkte stehen mittlerweile in fast jedem Supermarkt, wodurch das Geschäftsmodell auch aus Nutzersicht sehr greifbar ist

Mehr als genug Gründe also, dass wir uns die Aktie genauer anschauen und herausfinden, ob sich eine Investition aktuell lohnen könnte.

Dabei erfährst du, wie das Geschäftsmodell funktioniert und wie gut es ist, woraus der Burggraben wirklich besteht, wer die Konkurrenten sind und ob die Oatly Aktie nun nach dem IPO attraktiv bewertet ist oder nicht. Viel Spaß!

More...

Überblick: Das steckt hinter Oatly

Das Unternehmen

Oatly ist ein Startup aus Schweden, das heute auch in fast jedem deutschen Supermarkt zu finden ist. Es stellt vegane Produkte im Getränke- und Lebensmittelbereich her, vor allem die namensgebende Hafermilch. Die Vision ist die Welt zu verbessern:

We have a bold vision for a food system that’s better for people and the planet.

Obwohl Oatly erst jetzt richtig Fahrt aufnimmt, wurde das Unternehmen schon 1994 gegründet. Welt verbessern kostet Geld: Vor kurzem hat Oatly deshalb bestätigt, dass ein Börsengang in den USA ansteht. Angepeilt wurde eine Bewertung von stattlichen 10 Mrd. US-Dollar, die nun noch leicht übertroffen wurde.

2019 konnte der Umsatz auf 200 Mio. Euro verdoppelt werden. In der langen Historie entsteht also jetzt ein starkes Wachstum, getrieben von der Suche nach alternativen veganen Lebensmitteln. CEO Toni Petersson bekleidet diese Rolle seit 2012.

Produkt & Geschäftsmodell

Der Kern von Oatly besteht darin nicht auf herkömmliche Milch zu setzen, sondern auf Hafermilch. Auf dieser Basis werden verschiedene Produkte angeboten: "Haferdrinks", die letztendlich die direkte Milch-Alternative darstellen, in unterschiedlichen Ausführungen.

Dazu kommen Varianten zum Kochen, die an Schlagsahne und Creme Fraiche angelehnt sind. Auch Aufstriche gehören mittlerweile zum Sortiment.

Warum überhaupt Hafermilch? Oatly selbst sieht darin einige Vorteile und schreibt selbst:

Oatly oatmilk is a vegan, plant-based milk alternative made from gluten-free oats. It’s pretty simple really. Our oat base is just oats and water. But it’s what we do with those oats and that water that makes Oatly so special.

Die Vision ist bei Oatly stark mit dem Unternehmen verknüpft. Ich würde sogar sagen: Sie ist wesentlicher Bestandteil des Geschäftsmodells. Oatly führt im S-1 Filing aus, warum die eigenen Produkte überlegen sind:

Traditional food production is one of the biggest drivers of environmental impact. Food production uses about half of all habitable land on earth, requires large amounts of resources, emits greenhouse gases and harms biodiversity. At the same time, today’s food system—and often our eating habits—does not meet our nutritional needs, driving the prevalence of non-communicable diseases like malnutrition, obesity and heart and vascular diseases. Through our products and actions as a company, we work to grow the plant-based movement and help people shift from traditional dairy to plant-based products and enact positive societal and industry change.

Konkret bedeutet das:

- Hafermilch ist vegan und umgeht die Nachteile für die Tiere, die die klassische Milchproduktion mit sich bringt

- Bei Laktose-Intoleranzen bietet sich Hafermilch an

- Hafermilch bzw. speziell Oatly soll für die meisten Menschen gesünder sein als herkömmliche Kuhmilch (was bei meiner Recherche, u.a. hier, mal bestätigt und mal hinterfragt wird)

Wertentwicklung

Oatly ist erst seit einigen Tagen an der Börse. Die Bewertungen vorher sind aber, wie üblich vor einem Börsengang, stark gestiegen.

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet.

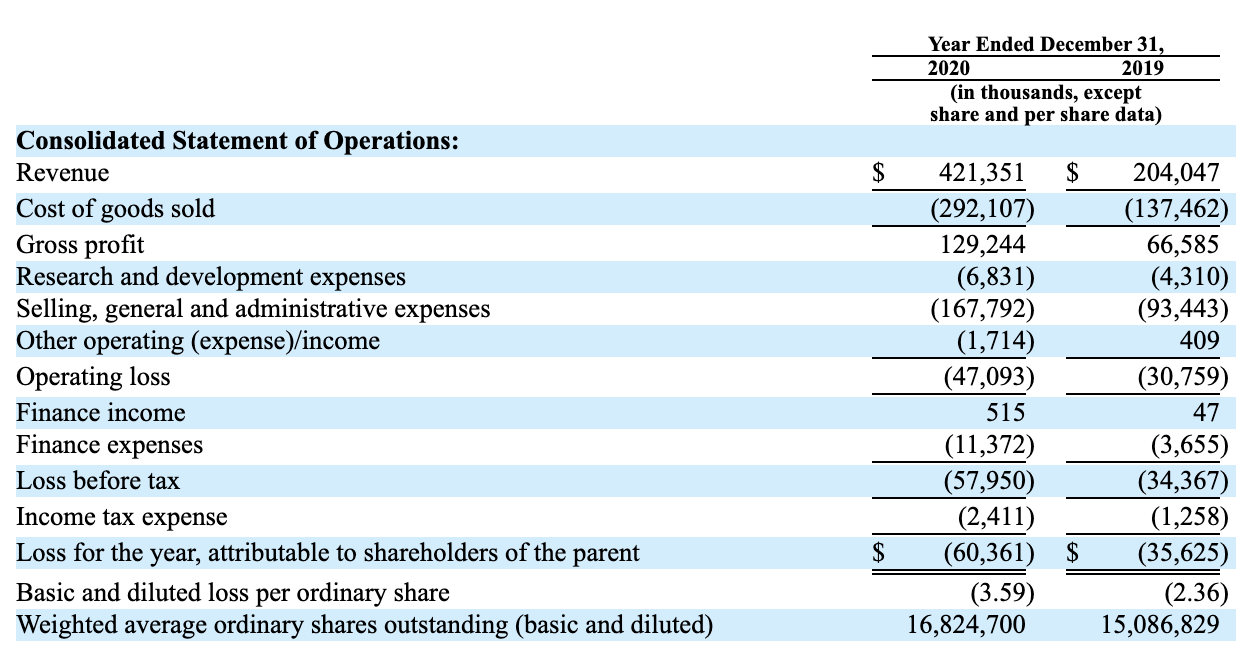

Die Eckdaten

- Land: Schweden

- Branche: Lebensmittel

- Marktkapitalisierung: 13 Mrd. USD

- Umsatz: 0,5 Mrd. USD

- Ergebnis: -0,1 Mrd. USD

- Free Cashflow: -0,2 Mrd. USD

Bewertung

- KUV: 27

- KGV: -

- KGVe: -

- KCV: -

Qualität & Wachstum

- Verschuldungsgrad: 115 %

- Bruttomarge: 30 %

- Nettomarge: -

- Umsatzwachstum: +105% von 2019 auf 2020, zuletzt +66% von Quartal zu Quartal

Schauen wir uns nun an, was hinter diesen Zahlen steckt.

Business Breakdown: Geschäftsmodell analysiert

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht.

Unternehmensentwicklung

Die Umsätze haben sich stark entwickelt:

- 2018: 118 Mio. USD

- 2019: 204 Mio. USD (+73%)

- 2020: 420 Mio. USD (+ 107%)

Oatly legt also gerade umsatzseitig zu, hat bisher aber noch kein Geld verdient. Sowohl Ergebnis als auch Cashflow sind negativ.

Allzu viele historische Daten sind allerdings nicht bekannt, was natürlich daran liegt, dass Oatly erst seit Kurzem an der Börse ist.

Wie verdient das Unternehmen Geld?

Die Umsätze konzentrieren sich noch auf Europa:

- EMEA: 64%

- Amerika: 24%

- Asien: 13%

Die Vertriebskanäle teilt Oatly in drei Segmente auf, wobei der Verkauf aus dem Handel dominiert:

- Food retail: 71%

- Foodservice: 25%

- Other: 4%

"Food retail" ist hier der normale Produktverkauf in Supermärkten. Hinter Foodservice steckt der Verkauf an bspw. Cafés, die damit Kaffee zubereiten.

Oatly steigt in neuen Märkten v.a. über Foodservices ein (also bspw. dadurch, dass ein Kaffee mit Oatly zubereitet wird) und geht erst danach in den Handel. So ergänzen sich also beide Segmente strategisch.

Bewertung des Geschäftsmodells

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab?

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Etwa 25% der Umsätze stammt aus Foodservices, die vermutlich über monatliche Abnahmeverträge verfügen. Auch Supermärkte nehmen gewisse Kontingente. Oatly hat also kein klassisches Abo-Modell, aber sicherlich zu einem großen Teil planbare Abnehmer. Einen wirklichen Lock-In gibt es nicht, Oatly kann jederzeit ausgetauscht werden.

Netzwerkeffekte

Keine. Es macht für den einzelnen Kunden keinen Unterschied, ob jemand anderes auch Oatly kauft.

Skaleneffekte (Economies of Scale)

Skaleneffekte treten ein. Es stärkt Verhandlungsmacht im Vertrieb und bei der Beschaffung der Rohstoffe. Allerdings ist Oatly hier noch auf vergleichsweise geringem Umsatzniveau, sodass die Skaleneffekte noch stärker aufgebaut werden müssen.

Proprietäre Technologie

Oatly beruft sich selbst auf Patente und 25 Jahre Expertise und hat sicherlich eines der besten Produkte am Markt. Was wäre aber, wenn jemand das zweitbeste nehmen müsste? Vermutlich aus reiner Produktsicht wäre es ziemlich vergleichbar. Mehr dazu gleich noch.

Marke (Branding)

Die Marke, verknüpft mit den Werten und der Vision, ist die große Stärke von Oatly.

Geschäftsmodell-Bewertung: 14 / 25

Zukunft: Burggraben, Strategie & Wachstumsperspektiven

Bevor wir gleich in die SWOT-Analyse gehen, schauen wir in die Zukunft. Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Konkurrenz

Als große Konkurrenz sehe ich alle Unternehmen, die heute die Produkte von Oatly verkaufen: Supermärkte, Drogeriemärkte, Bio-Märkte, Essenslieferdienste, Restaurants und Cafés. Dazu kommen die Lebensmittelgiganten wie Nestlé oder Unilever, die bisher die Regale und Kühlschränke der Welt füllen. Dazu kommen mögliche andere Start Ups, die ein ähnliches Konzept wie Oatly verfolgen.

Viele dieser Unternehmen haben direkten Kundenkontakt: Starbucks, Walmart, DM oder Rewe verkaufen direkt an den Endkunden. Lieferdienste wie Gorillas oder Delivery Hero versenden direkt an Endkunden. Oatly muss immer über diese Zwischenhändler gehen und hat nur indirekten Kundenzugang. Das wird dann schwierig, wenn die Unternehmen mit direktem Kundenkontakt ihre Marge erhöhen und Oatly durch ein eigenes Produkt austauschen wollen.

Und dieses Risiko wird größer: Je wertvoller und größer Oatly wird, desto aggressiver werden auch diese Unternehmen in den Markt drängen. Warum sollten diese sich schließlich einen Milliardenmarkt entgehen lassen? Alle notwendigen Kontakte, Netzwerke und Vertriebsstrukturen haben diese Unternehmen schon.

Wie stark ist also Oatlys Burggraben vor diesem Hintergrund?

Burggraben

Oatly selbst sieht einige Faktoren, in denen es sich von der Konkurrenz abhebt:

- Missionsgetrieben um ein pflanzenbasiertes Ernährungssystem zu schaffen

- Authentische und von Kunden geliebte Marke (mehr dazu gleich)

- Marktführendes Produktportfolio, das bestehende Milchindustrie disruptiert

- Innovation basierend auf 25 Jahren Expertise und Patenten aus dieser Zeit

- Multi-Channel Vertrieb, der zuerst durch Foodservice überzeugt

- Visionäre Führung mit Fokus auf Menschen und Planet

Ehrlicherweise sehe ich hier keine großen Faktoren, die einen starken Burggraben schaffen.

Die Marke? Ja, ist definitiv ein Vorteil.

Innovation und Produkt? Ich glaube, dass auch andere Anbieter eine vergleichbar gut schmeckende Hafermilch erschaffen können.

Oatly selbst schreibt sich Innovation auf die Fahne. Ein Blick auf die Geschäftszahlen zeigt aber: Oatly hat in den letzten 12 Monaten nur 2% des Umsatzes in Forschung & Entwicklung (R&D) gesteckt. Wirklich innovative Unternehmen liegen eher bei 10% aufwärts.

Oder in absoluten Zahlen ausgedrückt: 8,7 Mio. Dollar. Das ist ein Betrag, den die Konkurrenz locker stemmen kann. Selbst 2019 und 2020 kombiniert liegen diese bei ca. 11 Mio. Dollar.

Zum Vergleich: Unilever lag über die letzten 12 Monate zwar auch nur bei knapp 2% R&D, was dann aber absolut gesehen 800 Mio. EUR sind.

Distribution? Ich schätze Oatly hier stark ein. Das Wachstum zeigt, dass Oatly den Vertrieb meistert. Es tritt aber gegen Unternehmen an, deren einziges Geschäft der Vertrieb ist und die in der Regel direkteren Kundenkontakt haben.

Unterm Strich glaube ich, dass Oatly sich gut entwickeln wird, glaube aber nicht an einen großen Burggraben.

Strategie

Oatly sieht einen riesigen Markt vor sich, den sie auf 600 Mrd. Dollar beziffern. Der Markt ist hier der "Dairy Market", also der weltweite Verzehr von Milchprodukten (Milch, Käse, Butter, Joghurt etc.).

Wie möchte Oatly laut Börsenprospekt in Zukunft wachsen?

- Die Kundenbasis soll durch größere Markenbekanntheit und das Wachstum pflanzenbasierter Lebensmittel steigen

- Die Distribution und Abdeckung in neuen und bestehenden Märkten soll ausgebaut werden

- Die Produktionskapazität soll erhöht werden (was laut Oatly historisch das Wachstum gehemmt hat, da die Nachfrage das Angebot überstiegen hat)

- Das Produktsortiment soll erweitert werden

- Weiter das Versprechen erfüllen das Richtige für den Planeten zu tun (was dann u.a. nachhaltige Lieferketten und Verpackungen bedeutet)

SWOT-Analyse: Stärken, Schwächen, Chancen und Risiken analysiert

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Jetzt analysieren wir aber: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Die "gute Seite" schafft Fallhöhe

Dadurch, dass Oatly als positiv für die Welt wahrgenommen wird, hat Oatly viele Unterstützer. Das bringt aber auch schneller Kritik mit sich als bei anderen Unternehmen. Utopia schreibt:

Kritiker:innen der Marke bemängeln einen umstrittenen Investment-Deal, den Oatly Mitte Juli 2020 einging: Der schwedische Konzern verkaufte zehn Prozent seiner Anteile an die Investmentgesellschaft Blackstone. Diese hält ebenfalls Anteile an Firmen, die maßgeblich für die anhaltende Zerstörung des Amazonas-Regenwaldes verantwortlich sein sollen. Zudem soll der CEO von Blackstone, Stephen Schwarzman, bekennender Anhänger und ein enger Vertrauter von Donald Trump sein.

Bereits 2016 geriet Oatly in Kritik, als der chinesische Staatskonzern China Resources einen großen Teil des Unternehmens übernahm. China gehört zu den größten CO2-Verursachern der Welt und steht regelmäßig für die Verletzung von Freiheits- und Menschenrechten in der Kritik.

Auch hier schreibt die Autorin eines "Eco Magazine" Peppermynta Ende 2020:

NOatly. No to Oatly! Der schwedische Hersteller von veganen Milchalternativen soll seit Kurzem mit treuen Trump-Unterstützern und auch mit fragwürdigen Rodungen im Amazonas Regenwald in Verbindung stehen. Warum wir persönlich aus politischen und auch aus gesundheitlichen Gründen ab sofort die Finger von der Oatly » Hafermilch « lassen und welche Alternativen zur Oatly » Hafermilch « es gibt.

Und zack - Boykott. Nach meinem Geschmack eine ziemlich hohe Messlatte, die man da anlegt. Es zeigt aber, wie penibel bei Oatly hingeschaut wird.

Zusammengefasst:

Aktienbewertung: Der faire Wert der Aktie

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

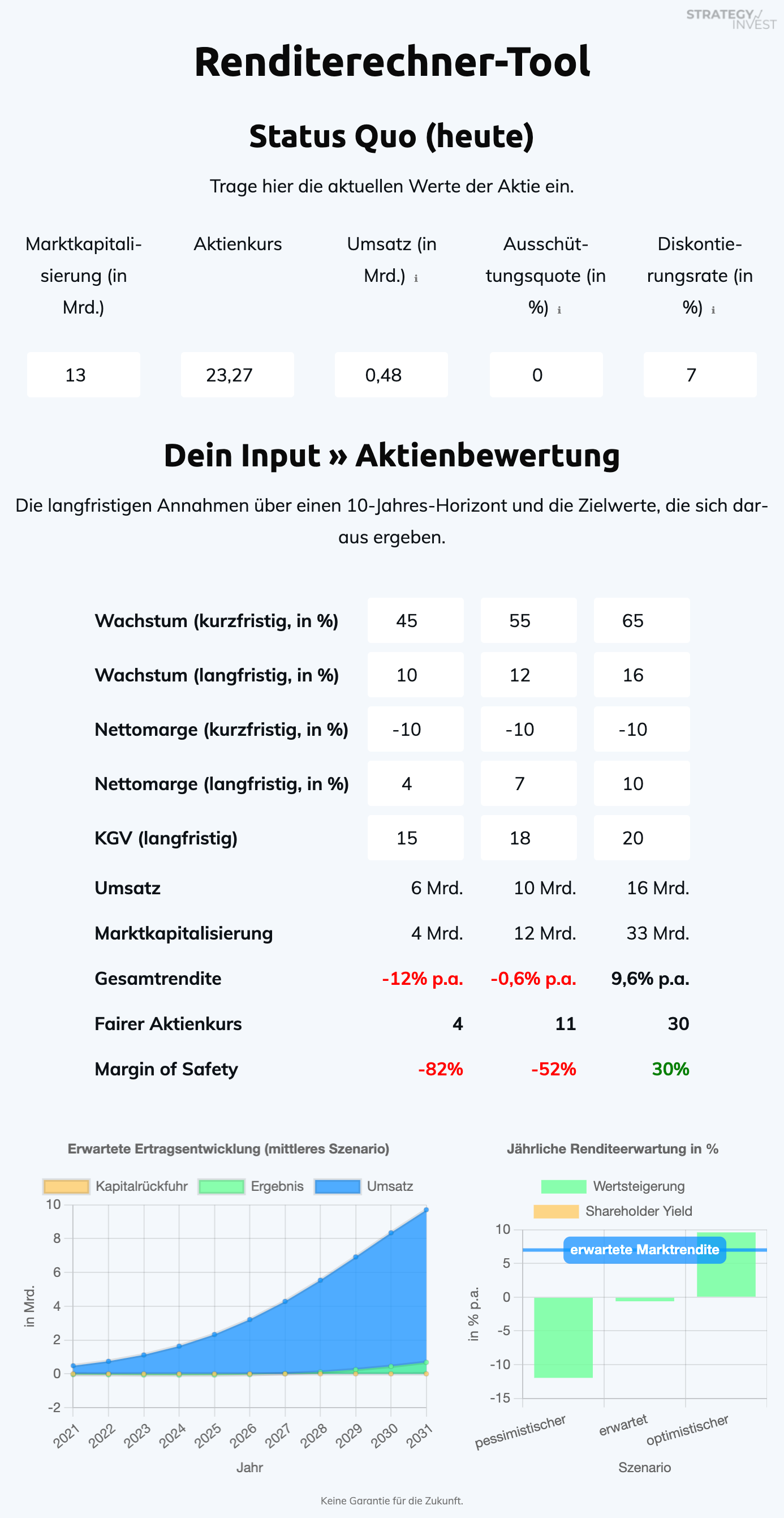

Der faire Wert der Aktie

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

#1 Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: +105% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More, +66% QoQ

- Meine kurzfristige Annahme: Ich gehe für die kommenden 12 Monate von einem Wachstum von 55% aus, ich nehme also an, dass sich das Wachstum. auf hohem Niveau etwas reduziert

- Meine langfristige Annahme: Der Markt bietet auch noch in 10 Jahren das Potenzial über dem Markt zu wachsen, wird allerdings weitestgehend gesättigt sein. Ich gehe von 12% p.a. aus, die langfristig drin sein können.

Daraus ergibt sich über 10 Jahre eine Ver-20-fachung des Umsatzes von heute ca. 0,5 Mrd. auf 10 Mrd. Dollar.

#2 Nettomarge

Die Nettomarge ist heute mit etwa 10 bis 20 Prozent negativ. Langfristig bin ich optimistisch, dass Oatly diese nach den Wachstumsinvestitionen ins Positive drehen kann. Das Geschäft bleibt aber eins mit dünnen Margen. Ich nehme 7% an.

#3 Bewertungsniveau

Ich gehe davon aus, dass die Aktie - basierend auf den anderen Annahmen - noch mit einem KGV von 18 bewertet sein wird. Darin ist auch ein generell leicht gesunkenes Bewertungsniveau am Markt enthalten.

Meine Renditeerwartung

Ich erwarte basierend auf diesen Annahmen langfristig eine jährliche Rendite von -0,6%.

Wie sehen die abschätzbaren Ränder nach oben und nach unten aus?

- Im pessimistischeren Szenario: -12% p.a.

- Im optimistischeren Szenario: +10% p.a.

Unterm Strich ergibt sich ein eher schwieriges Chance-Risiko-Verhältnis: Nur im optimistischsten Szenario ergibt sich eine attraktive Rendite. Dieses Szenario schließt aber in allen Kriterien überdurchschnittliche Entwicklung über 10 Jahre ein. Der Umsatz würde sich von 0,5 Mrd. auf 16 Mrd., also um Faktor 32, vervielfachen müssen.

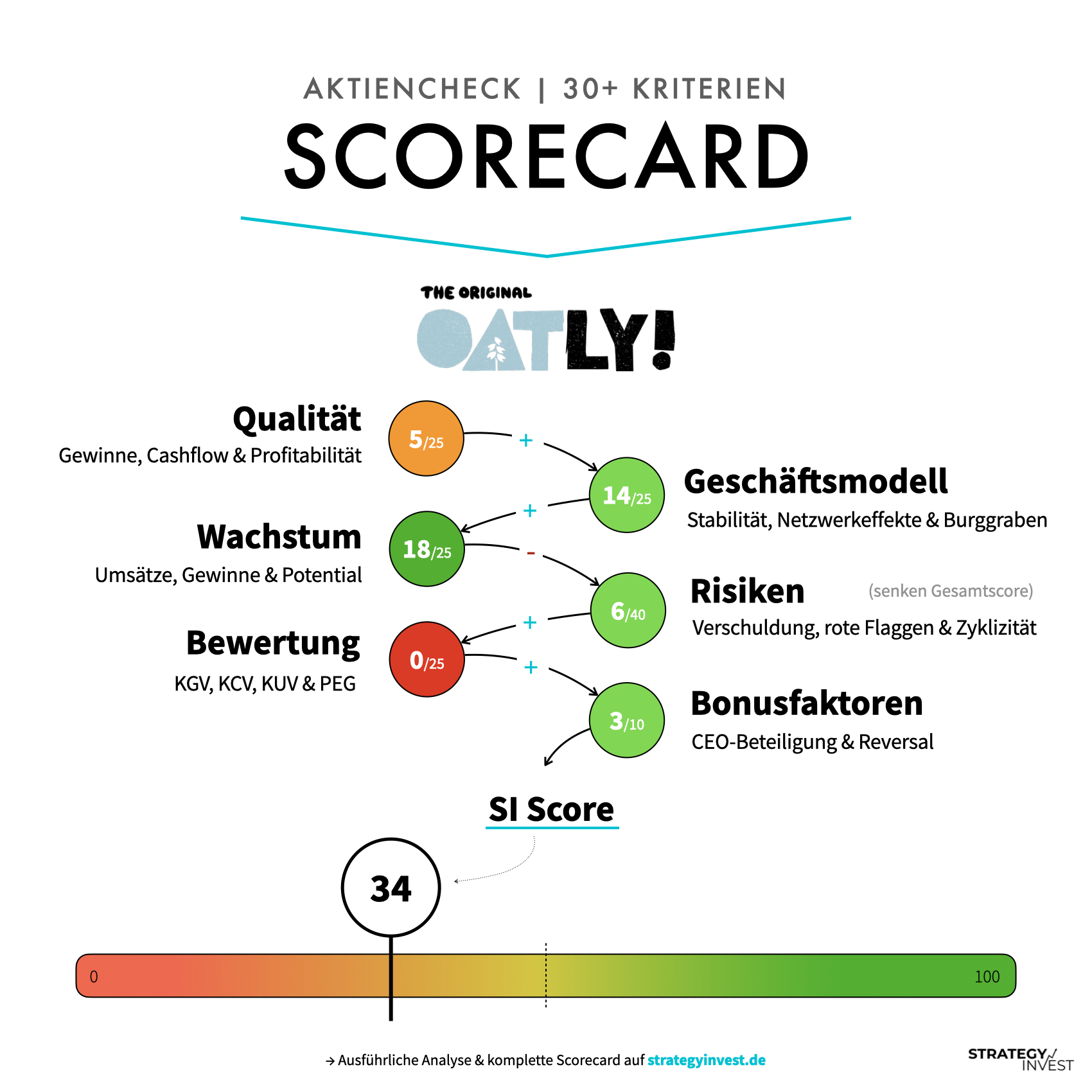

Die Scorecard

Vor allem aufgrund der Verluste und der hohen Bewertung erreicht Oatly in der Scorecard nur eine unterdurchschnittliche Punktzahl.

Mein Fazit inkl. Pro & Contra: Oatly Aktie jetzt kaufen?

Pro

Contra

Fazit

Oatly ist in meinen Augen ein tolles Unternehmen, das aber viel zu teuer bewertet ist. Klar, der Markt ist riesig und Oatly kann noch einiges an Markt erobern. Das ist aber nicht ganz einfach bei einem Produkt, das kaum dauerhafte Differenzierung bietet und eine kapitalintensive Produktion braucht.

Die Bewertung ist auf dem Niveau von Software-Unternehmen, die mindestens doppelt so hohe Bruttomargen haben und schon profitabel sind. Ich würde mir wünschen, dass Oatly weiter wächst und gedeiht, finde die Bewertung aber schon sehr optimistisch, weshalb ich nicht investiere.