Forbes nennt Nvidia "Amerikas wichtigstes Unternehmen". Tech-Investorin Beth Kindig geht davon aus, dass Nvidia größer als Apple wird. Und Nvidia sagt selbst:

Nvidia is powering the next era of computing.

In der Analyse werden u.a. folgende fünf spannende Punkte vertieft:

-

Starkes Wachstum: Zuletzt hat Nvidia das stärkste Jahr der Firmengeschichte hingelegt, hat den Umsatz um über 50% gesteigert und die Profitabilität erhöht. Die Aktie hat sich ebenfalls vervielfacht. Aber: Der Ausblick zeigt, dass der Trend gerade zu kippen droht.

Geschäftsmodell: Nvidia ist gestartet mit Hardware, v.a. Grafikchips für PC- und Videospiele. Mittlerweile bietet Nvidia Hard- und Software, mit der ein Großteil der Supercomputer, die Datenzentren der großen Cloud-Anbieter, Metaverse-Lösungen und autonome Fahrlösungen führender Automobilhersteller betrieben werden.

Billionenmarkt? Nvidias Chips und Prozessoren werden für Gaming, KI, autonomes Fahren, Datenzentren und vieles mehr gebraucht. All das sind stark wachsende Branchen. Nvidia selbst spricht von einem Billionenmarkt. Eine erfolgreiche Tech-Analystin geht davon aus, dass Nvidia wertvoller wird als Apple.

Enorm profitabel: Nivida erzielt eine Nettomarge von über 30%, was für ein Unternehmen, das nicht nur auf Software setzt, ziemlich stark ist.

Heißer Markt & 50%-Kurssturz: Der Markt für Halbleiter ist umkämpft. Historisch war er immer volatil, zuletzt gab es deutliche Lieferengpässe. Nvidias Aktienkurs hat sich in den letzten Monaten halbiert.

Mehr als genug Gründe also, dass wir uns die Aktie genauer anschauen und herausfinden, ob sich eine Investition aktuell lohnen könnte. Sollte man jetzt noch Nvidia Aktien kaufen oder nicht? Dieser Frage versuchen wir uns zu nähern.

Die Analyse beruht u.a. auf folgenden Quellen & Einschätzungen:

Viel Spaß!

More...

Überblick & Entwicklung

Das Unternehmen

Nvidia ist ein Entwickler von Computer-Chips und Grafikprozessoren. Das Unternehmen wurde 1993 gegründet. CEO ist der Mitgründer Jensen Huang.

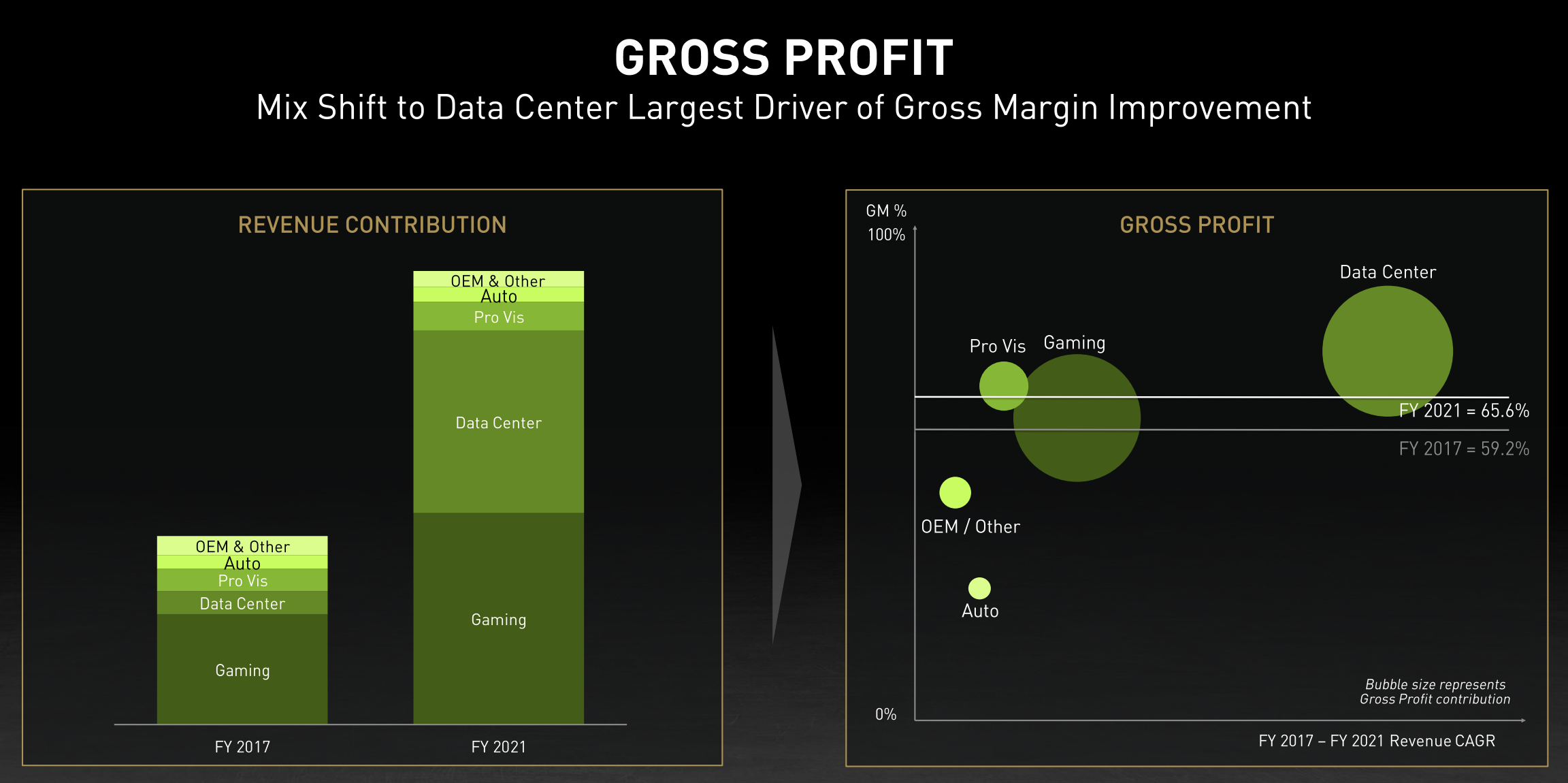

1999 ging es quasi nur um kleine GPU Chips mit 30% Bruttomarge. 2014 um Grafikkarten und 50% Bruttomarge. Heute liegt die Bruttomarge bei über 60% und Nvidia ist in zahlreichen Branchen und Bereichen unterwegs, die durch eine übergreifende Architektur bedient werden.

Neben dem Gaming-Segment ist heute vor allem das Data Center Segment stark gewachsen.

Produkt

Nvidia arbeitet nach dem Fabless-Prinzip. Das heißt: Es betreibt keine eigene Produktion, sondern entwickelt die Chips nur. Die Produktion selbst übernehmen dann Dienstleister wie bspw. TSMC. Dieses Prinzip setzt auch AMD um und Intel schwenkt womöglich darauf um.

Diese Chips stecken in Computern, Spielekonsolen, Autos und großen Rechenzentren. Mehr zu den Anwendungsfällen gleich.

Aber welche Chips entwickelt Nvidia?

Oft wird zwischen CPUs (Zentraleinheiten) und GPUs (Grafikprozessoren) unterschieden. Beides sind Computerelemente, Mikroprozessoren und basieren auf Halbleitern. Nvidia entwickelt vor allem GPUs.

CPUs werden vor allem für das Abarbeiten von Programmierbefehlen oder Datenbanken genutzt. Sie steuern bspw. Computer ganzheitlich.

GPUs haben speziellere Anwendungsfälle. Die Darstellung von 3D-Grafiken und Videospielen war einer der ersten, mittlerweile sind GPUs aber vielfältiger einsetzbar. Gerade im Bereich der künstlichen Intelligenzen wird vermehrt auf GPUs gesetzt.

Nvidia spricht außerdem oft vom "accelerated computing". Im Jahresbericht heißt es "Accelerated computing is the path forward". Durch spezielle Prozessoren und ganzheitliche Computer Science Ansätze sollen dabei sehr rechenintensive Anwendungen bestmöglich umgesetzt werden.

Nvidia bietet damit u.a. Hard- und Software, mit denen Unternehmen künstliche Intelligenzen aufbauen und nutzen können.

Es gibt viele Anwendungsfälle, bei denen künstliche Intelligenzen eingesetzt werden: Erkennung von Körperhaltung, Objekte auf Kameraaufnahmen (bspw. von Autos) unterscheiden, Bilder und Objekte klassifizieren, Emotionen erkennen, Übersetzungen und mehr. Das zeigt schon, welchen Einfluss Nvidia branchenübergreifend hat und haben kann.

Der Highlights-Zusammenschnitt von der Entwicklerkonferenz von März '22 zeigt, wo Nvidia gerade steht und hin möchte: Die Infrastruktur der KI-Welt zu stellen mit integrierter Hard- und Software.

Aktienkurs

Der Aktienkurs hat sich über die letzten Jahre stark entwickelt:

Zahlencheck & Business Breakdown

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht.

Hinweis: Nvidia hat zuletzt das Q2 '23 abgeschlossen, hat also ein versetztes Geschäftsjahr, das im Januar '23 endet.

Ertragsentwicklung

Jedes Quartal legt Nvidia neue Rekordzahlen vor - bis zum aktuellsten Quartal. Die Grafik zeigt den dramatischen Einbruch in Umsatz und Bruttomarge, die in Kombination das Ergebnis viertelt.

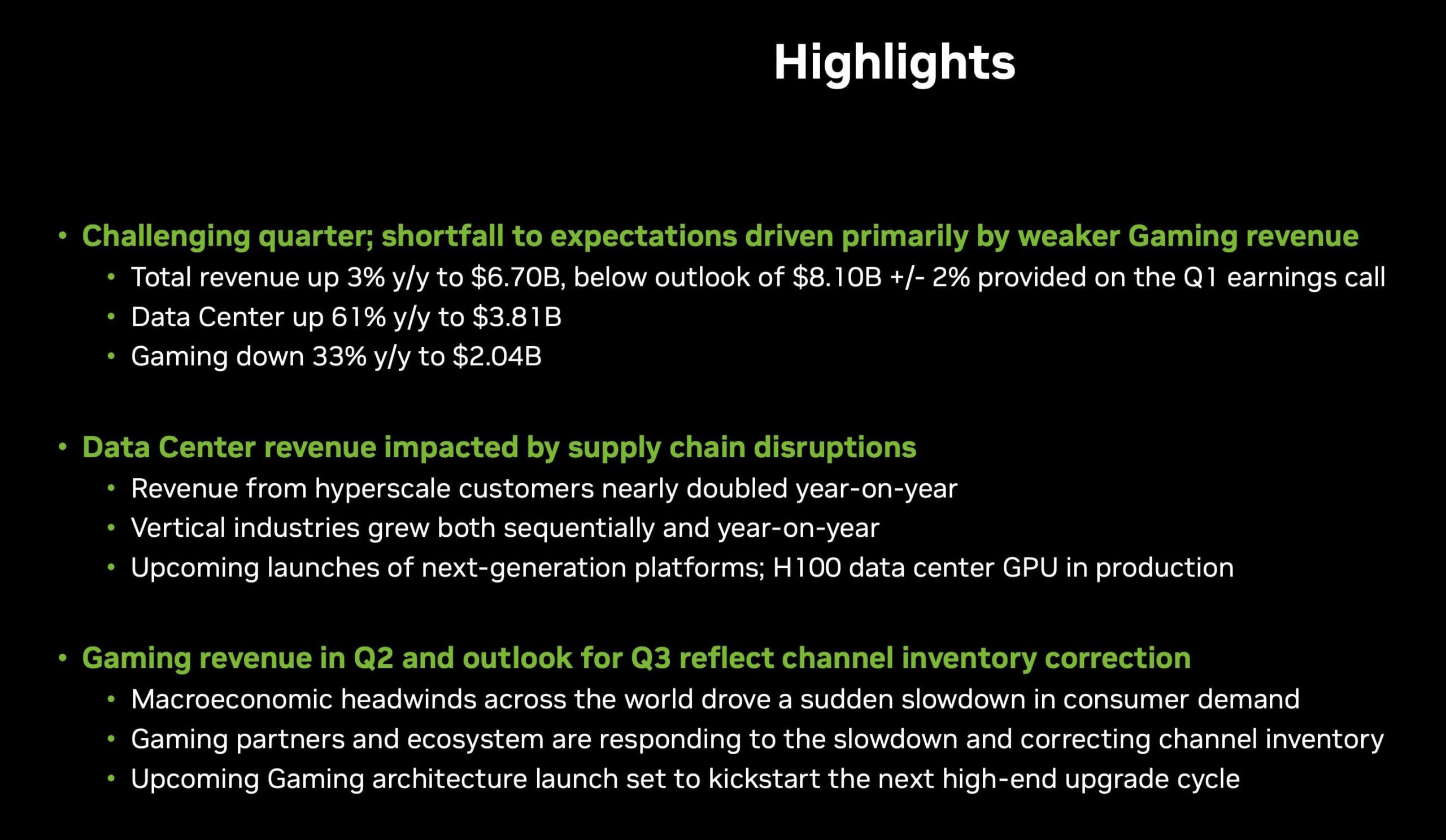

- Umsatz: +3% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More, -19% QoQ

- Bruttomarge: 44%, zuvor 67%

- Nettoergebnis: -72% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More, -59% QoQ

- Operativer Cashflow: -53% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More, -27% QoQ

Den auffälligen Abfall der Bruttomarge erklärt der CFO primär durch Abschreibungen von Inventar, da dies durch gedämpfte Nachfrage wohl nicht zu dem bilanzierten Wert abgesetzt werden kann.

GAAP and non-GAAPBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More gross margin decreases were primarily due to a $1.34 billion charge, comprised of $1.22 billion for inventory and related reserves and $122 million for warranty reserves.

- Der Umsatz sollte bei 8,1 Mrd. Dollar liegen, erreichte nur 6,7 Mrd. Dollar.

- Das Data Center Segment wuchs um 61%

- Das Gaming Segment fiel um 33%

Der Umsatz hat im Geschäftsjahr 2021 um +53% und 2022 um +61% zugelegt, wovon allerdings in 2021 ca. 10% laut Geschäftsbericht aus der Akquisition von Mellanox stammen, die dem Data Center Markt zugeordnet werden.

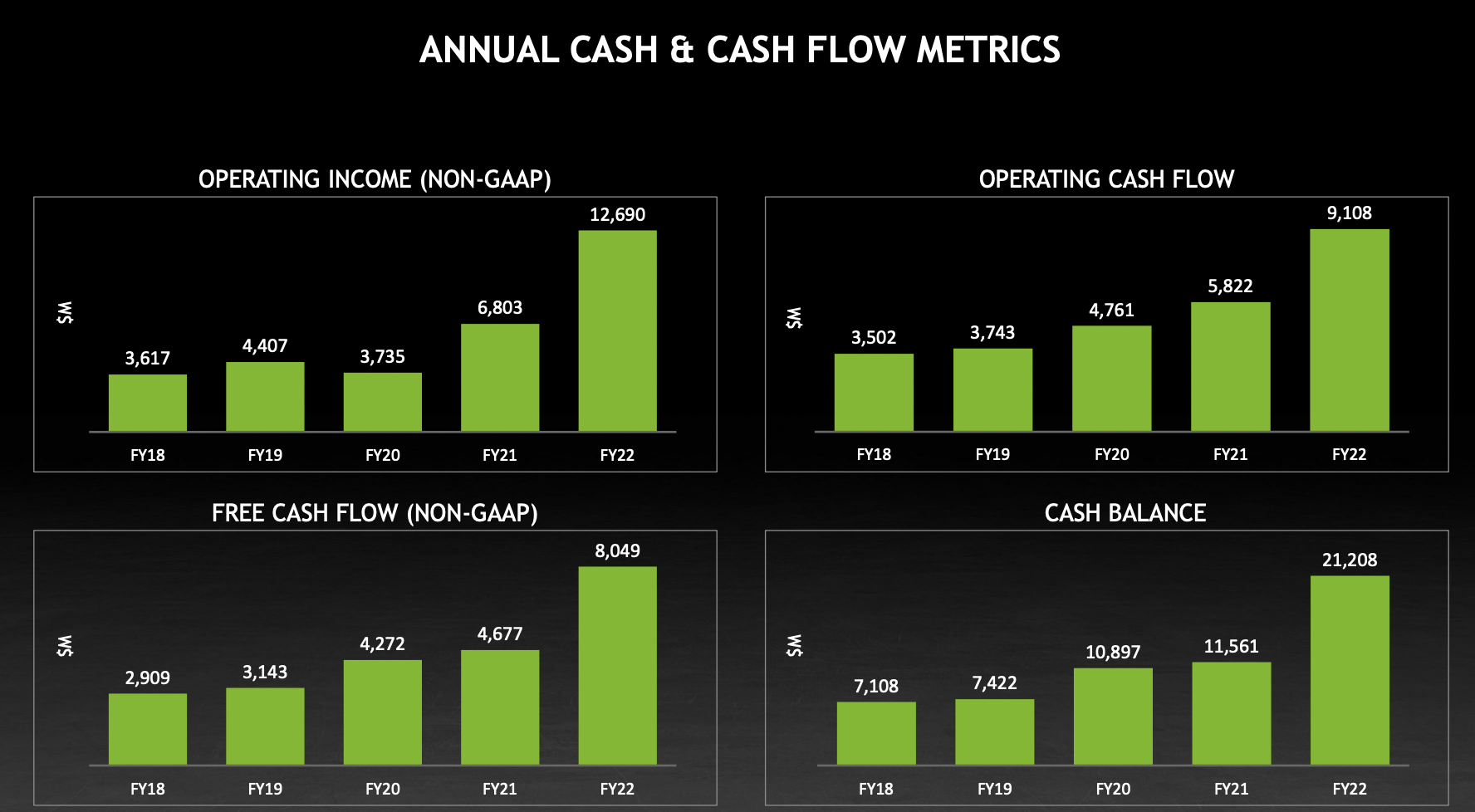

Auch der operative Gewinn, der operative Cashflow und der Free Cashflow haben sich über die letzten Jahre stark entwickelt. Das Geschäftsjahr 2023 wird an diesen Trend allerdings nicht anknüpfen können.

Ende 2020 hatte Nvidia außerdem bekannt gegeben, dass es das Unternehmen Arm für 40 Mrd. US-Dollar kaufen möchte. Der Kauf sollte mit Cash und eigenen Aktien bezahlt, wurde aber kürzlich von den Kartellbehörden gekippt.

Entwicklung der Gewinnmargen

Die Bruttomarge konnte Nvidia zuletzt von Jahr zu Jahr steigern. Mit Ausnahme vom GJ 2020 ist auch die operative Marge konstant gestiegen. Im letzten Quartal ist die Marge mit 65% Bruttomarge, 39% operativer Marge und 32% Nettomarge an einem der höchsten Stände.

Woher kommt dieser Margengewinn? Vor allem daher, dass das Data Center Segment immer größer geworden ist und dieses die größte Bruttomarge aller Segmente hat.

Investitionen & Innovation

Die Ausgaben für Forschung und Entwicklung betragen etwa 25% des Umsatzes. Das zeigt, dass ein großer Anteil der Kosten weiter in technologischen Fortschritt investiert wird.

Von den 500 stärksten Supercomputern der Welt sind in 342 Systemen Chips von Nvidia verbaut. 70% der neuen Systeme werden mit Nvidia-Chips ausgestattet.

Deep Dive: So verdient Nvidia Geld

Nvidia teilt das Kerngeschäft in vier Teile auf, absteigend nach Größe sortiert und mit dem Wachstum über die letzten 5 Jahre:

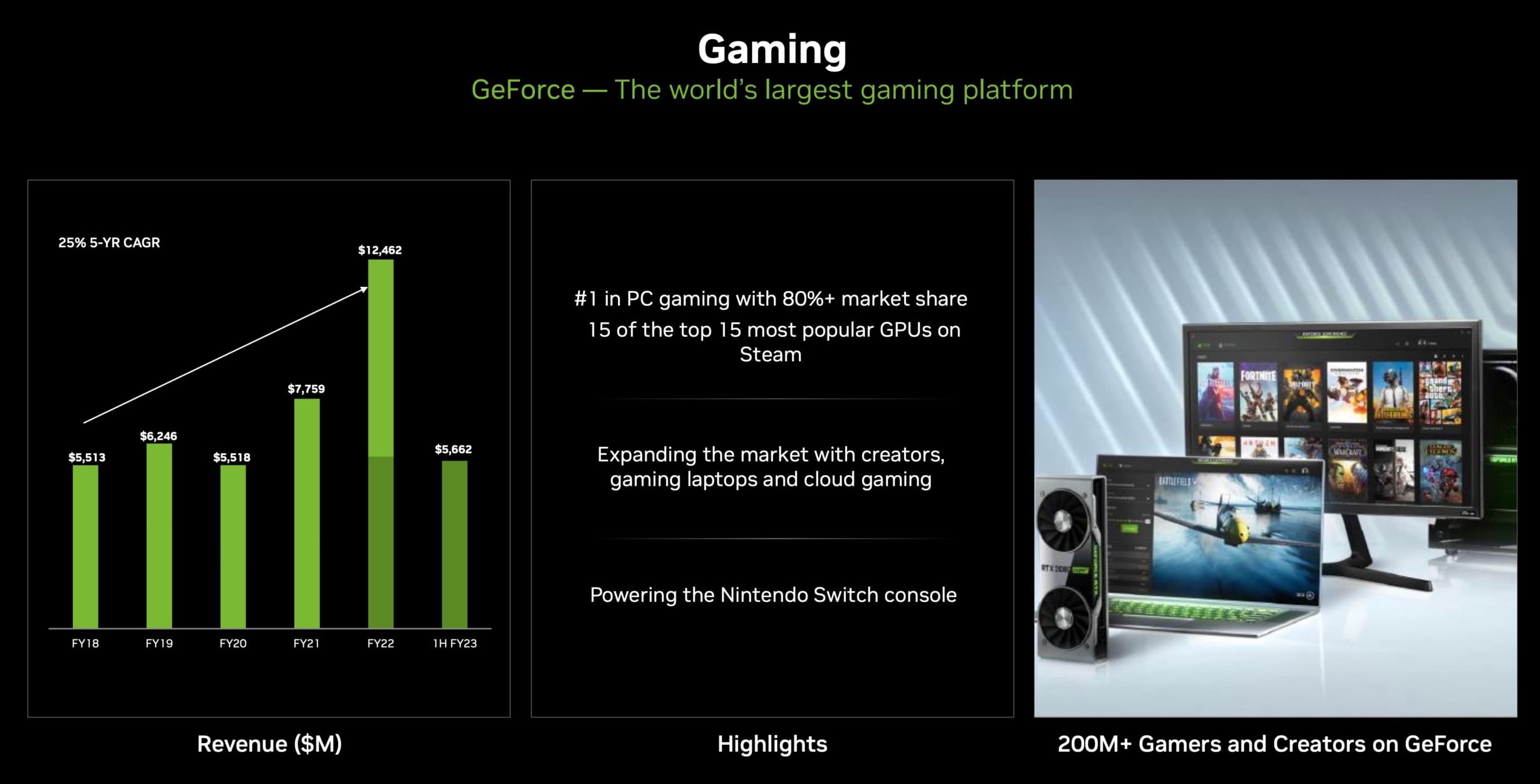

- Gaming: 46% Umsatzanteil, +25% p.a.

- Data Center: 40% Umsatzanteil, +66% p.a.

- Professional Visualization: 8% Umsatzanteil, +20% p.a.

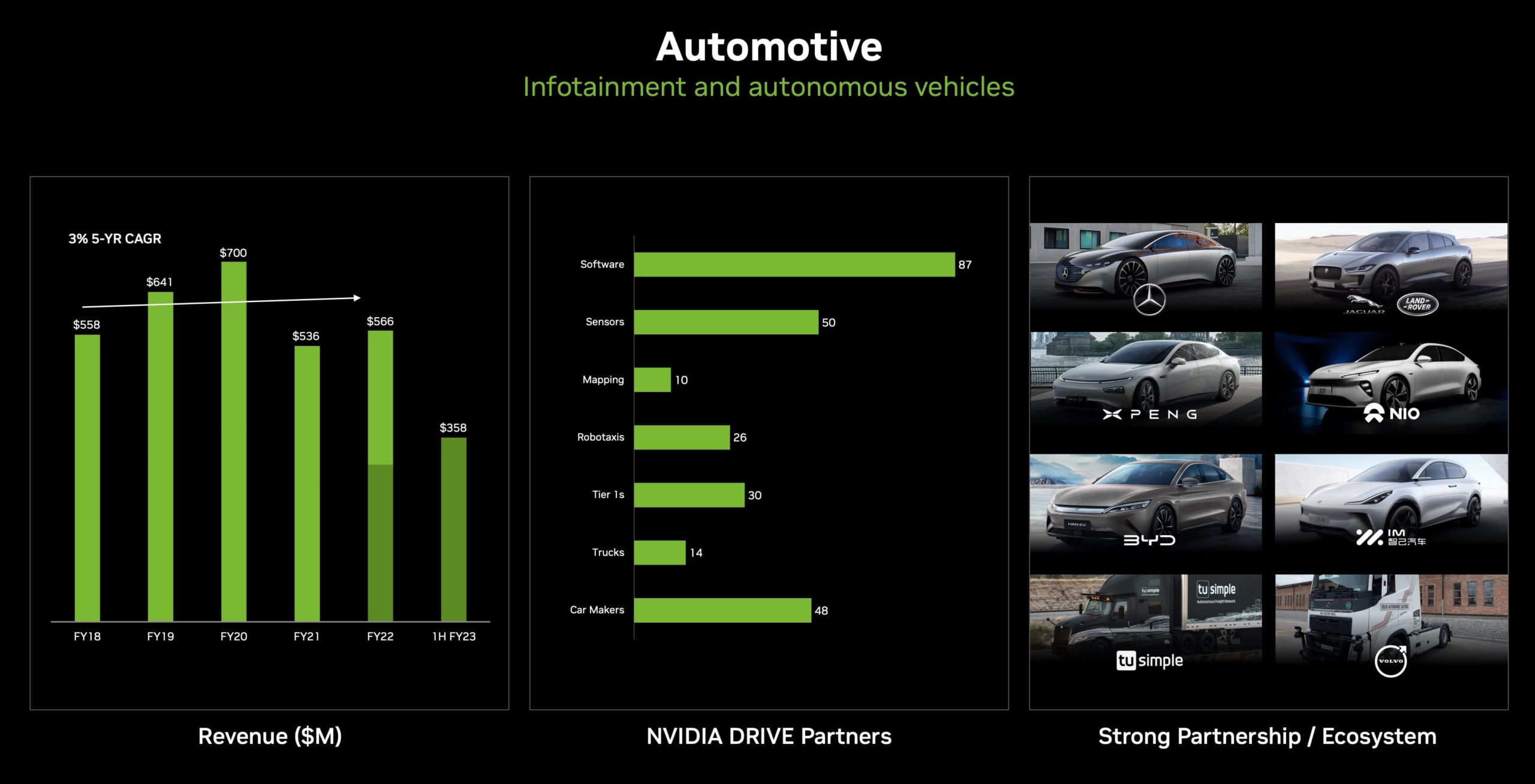

- Automotive: 2% Umsatzanteil, +3% p.a.

Die Zahlen zeigen: Sowohl im heutigen Anteil als auch im Wachstum dominieren das Gaming- und das Date Center Segment.

Ein genauerer Blick auf die Segmente

Schauen wir nun einmal auf die einzelnen Segmente und die Treiber dahinter.

Gaming

Das größte Segment ist Gaming. Hier bietet Nvidia Grafikkarten auf der GeForce Plattform an, die in vielen Computern und Spielekonsolen wie der Nintendo Switch verbaut sind. Diese werden übrigens auch für das Mining von Kryptowährungen genutzt, wo die steigenden Preise für Krytowährungen auch die Nachfrage nach Mining-Equipment erhöht haben.

Nvidia schreibt im Jahresbericht:

Gaming is the world’s largest entertainment industry. With more than 200 million gamers, NVIDIA GeForce is its largest platform. GeForceRTX GPUs and the GeForce Experience application transform everyday PCs into powerful gaming machines.

Der Umsatz liegt 33% unter Vorjahr. Das liegt wohl auch daran, dass viele Krypto-Miner durch die gefallenen Preise von Kryptowährungen aufgeben haben und keine neuen Nvidia-Grafikkarten einsetzen.

Data Center

Dem Data Center Geschäft ist ebenfalls das KI-Geschäft zuzuordnen.

Auch Amazons AWS zeigt die Partnerschaft nach außen und schreibt für Kunden:

AWS und NVIDIA arbeiten seit über 10 Jahren zusammen, um kontinuierlich leistungsstarke, kostengünstige und flexible GPU-basierte Lösungen für Kunden zu liefern. [...]

Kunden auf der ganzen Welt nutzen AWS- und NVIDIA-Lösungen für Machine Learning (ML), virtuelle Workstations, High Performance Computing (HPC) und IoT-Services. Amazon-EC2-Instances mit NVIDIA-GPUs liefern die skalierbare Leistung, die für schnelles ML-Training, kostengünstige ML-Inferenz, flexible virtuelle Remote-Workstations und leistungsstarke HPC-Berechnungen benötigt wird.

Es gibt immer nur mehr Daten mit der Digitalisierung. Um diese schnell und auf Basis künstlicher Intelligenz analysieren zu können, werden u.a. die GPUs von Nvidia eingesetzt. Nvidia selbst sagt, dass knapp 70% der 500 stärksten Supercomputer mit Nvidia ausgestattet sind.

Professional Visualization

Auch das Segment Professional Visualization wächst langfristig, ist aber seit zwei Quartalen rückläufig. Die Lösungen darin zielen auf Architekten und Designer ab, die Rechenkraft für Visualisierungen, bspw. im 3D-Bereich und simulierten Welten, brauchen.

Auto

Am Ende kommt das Automobil-Segment. Hier hätte ich angesichts des Software-Fokus der Automobilbranche stärkeres Wachstum vermutet. Hier hat Nvidia viele Partnerschaften, u.a. mit Toyota, Mercedes-Benz und Volvo.

1,5 Jahre zuvor, bis Ende des vorherigen GJs '21, sahen die Zahlen der Partner recht identisch aus. Bei Sensoren, Mapping und Robotaxis gab es damals sogar noch mehr Partner als heute.

Nvidia erklärt die Entwicklung besser: Es gab Rückgänge im Infotainment-Segment der Autos, aber einen stärkeren Anstieg im Bereich des autonomen Fahrens.

Stand vor einem Jahr (GJ 2021)

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet, 'YoY' = im Jahresvergleich.

Die Eckdaten

- Land: USA

- Branche: Halbleiterentwicklung

- Marktkapitalisierung: 310 Mrd. USD

- Umsatz: 29,7 Mrd. USD

- Ergebnis: 7,8 Mrd. USD

- Free Cashflow: 6,3 Mrd. USD

Bewertung

- KUV: 11

- KGV: 41

- KGVe: 27

- KCV: 42

- PEG-Ratio: 2,4

Qualität & Wachstum

Geschäftsmodell & Burggraben

Bevor wir gleich in die SWOT-Analyse gehen, schauen wir in die Zukunft. Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Geschäftsmodell & Burggraben

Das Geschäftsmodell bestimmt den langfristigen Erfolg und den Burggraben eines Unternehmens, mit dem es seine Stellung verteidigen kann.

Das Nvidia-Ökosystem

Nvidia betont immer wieder das eigene Ökosystem als Vorteil gegenüber der Konkurrenz. Demnach setzt Nvidia in allen Geschäftsbereichen auf die gleiche zugrundeliegende Plattform, sodass die Investitionen in diese sich gleichzeitig in allen Segmenten auszahlen.

Im Jahresbericht schreibt Nvidia zum Beispiel:

This full-stack innovation approach allows us to deliver order-of-magnitude performance advantages relative to legacy approaches in our target markets, which include Gaming, Professional Visualization, Data Center, and Automotive. While the requirements of these end markets are diverse, we address them with a unified underlying architecture leveraging our GPUs and CUDA as the fundamental building blocks. The programmable nature of our architecture allows us to make leveraged investments in R&D: we can support several multi-billion-dollar end markets with the same underlying technology by using a variety of software stacks developed either internally or by third party developers and partners. We utilize this platform approach in each of our target markets.

Die Anforderungen sind unterschiedlich, werden von Nvidia aber über eine gemeinsame Architektur bedient, die das Fundament darstellt und die GPUs und CUDA gehebelt werden. Nvidia bedient mehrere Märkte mit der gleichen Architektur (und kann dort Milliarden investieren), statt für jeden Markt komplett eigene Lösungen entwickeln zu müssen.

Darüber hinaus nutzen mittlerweile viele Entwickler die Produkte und Plattform von Nvidia. Je weiter verbreitet solche Lösungen bei Entwicklern sind, desto stärker werden sie auch in Zukunft genutzt.

Investment-These von Beth Kindig

Beth Kindig, Tech-Analystin und Fondsmanagerin, hat schon 2018, als Nvidia stark abgekauft wurde, auf Nvidia gesetzt. Damals wurde Nvidia vor allem wegen das Gaming- und Krypto-Geschäfts kritisiert. Aus ihrer Sicht gab es aber zwei entscheidende kompetitive Vorteile für Nvidia:

- Die hohe Nutzung bei Entwicklern. Diese entwickeln seit Jahren KI-Lösungen auf der Plattform von Nvidia, da diese einfacher und flexibler seien als die Chips der Konkurrenten.

- Die GPU-betriebene Cloud. Große Cloud-Anbieter können es sich nicht erlauben auf zweitklassige Chips zu setzen, greifen daher auf Nvidia zurück.

Diese Thesen wiederholte sie zuletzt im August 2021 wieder und sieht vor allem Nvidia als Infrastruktur der KI-getriebenen Welt als Grund dafür.

CEO Huang im Interview

Tech-Analyst Ben Thompson hat CEO Huang Ende März '22 interviewt und sich selbst über Nvidia geäußert. Er beschreibt den Weg, wie Nvidia über knapp 30 Jahre immer weiter daran gearbeitet hat die Infrastruktur für die Technologien der Zukunft zu werden - und dass sich so eine sehr starke Position erarbeitet wurde.

That, needless to say, is an attractive position to be; like many such attractive positions, it is one that was built not in months or years, but decades.

Beide sprechen über GPUs. Der Name "graphics processing unit", der aus dem Einsatz für Videospiele stammt, ist veraltet, da dies mittlerweile Chips sind, die vielfältige Rechenaufgaben übernehmen.

Ben Thompson sagt, dass heute alles danach aussieht, als habe Nvidia den perfekten Plan verfolgt: Erst den schwierigsten Anwendungsfall knacken (Computergrafik), diese programmierbar machen, dann für Anwendungen außerhalb von Computergrafik programmierbar machen, eine eigene Software entwickeln, diese kostenfrei anbieten und weiter Chips dafür anbieten.

Huang sagt: Genau das war immer der Plan.

BT: [...] what is fascinating about NVIDIA is if you look backwards, it seems like the most amazing, brilliant path that makes total sense, right? You start by tackling the most advanced accelerated computing use case, which is graphics, [...]. You’re like, “Well, no, we should make it programmable.” You invent the shader, the GeForce, and then it opens its door to be programmed for applications other than graphics. NVIDIA makes it easier and more approachable with CUDA, you put SDKs on top of CUDA, and now twenty-five years on NVIDIA isn’t just the best in the world at accelerated computing, you have this massive software moat and this amazing business model where you give CUDA away for free and sell the chips that make it work. Was it really that much on purpose? Because it looks like a perfectly straight line. I mean, when you go back to the 90s, how far down this path could you see?JH: Everything you described was done on purpose.

Außerdem interessant:

- Nvidia sah die Gefahr, im damaligen GPU-Markt irgendwann austauschbar zu werden, wenn die meisten Rechner genug Grafikleistung haben. Daher der starke Fokus auf Programmierbarkeit und Erweiterung des reinen Hardware-Geschäfts.

- Der Anfang dieses Umschwungs war hart, da Nvidias Lösungen leistungsstark waren, aber kaum Anwendungen darauf zurückgegriffen haben. Für diese war Nvidia damals nur zu teuer, entsprechend schwächelten Nvidias Zahlen.

- Erst wurden die GPUs entwickelt, für die immer mehr Anwendungsfälle erkannt wurden, sodass daraus eine GPU-Architektur entwickelt wurde. Gleiches für KI-Lösungen: Die Architektur wird so entwickelt, dass unterschiedliche Anwendungsfälle damit gelöst werden können.

"You build one thing and you generalize it and you realize it could be used for other things, and then you build that thing derived from the first thing and then you generalize it and when you generalize it, you realize, “Hold on a second, I can use it for this and as well”. That’s how we built the company." - Jensen Huang, Nvidia CEO

Meine Bewertung des Geschäftsmodells

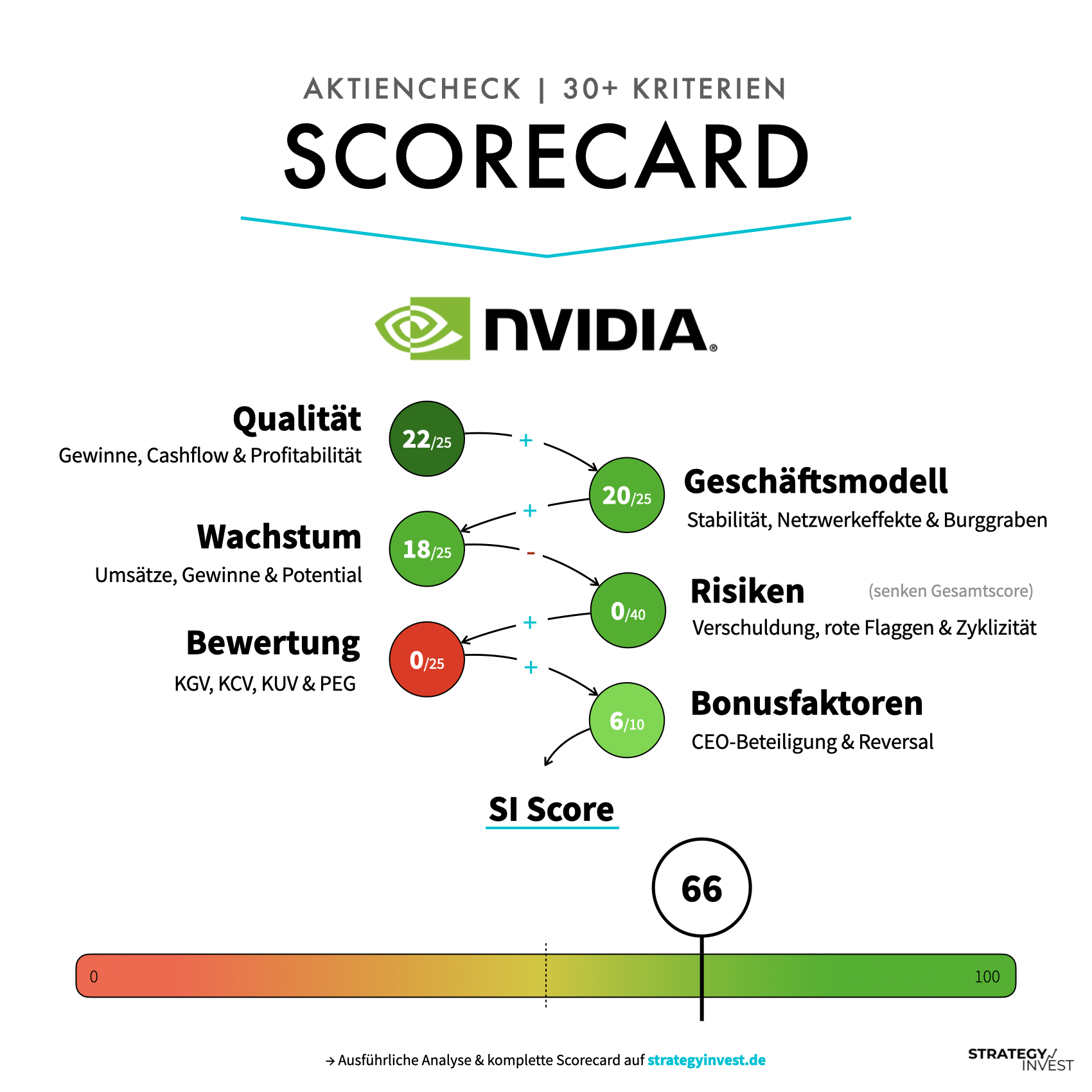

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Mittlerweile gibt es auch längerfristige Abo-Modelle, während früher nur einmalig Komponenten verkauft wurden. Wenn Nvidia genutzt wird, ist der Lock-In stark, da man so zentrale Produkte nicht einfach austauscht.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Die Netzwerkeffekte sind etwas vorhanden. Am ehesten tauchen sie im KI Bereich auf, da bspw. im Automobilbereich Kunden davon profitieren, wenn auch andere Kunden auf Nvidia setzen, damit die Hard- und Software verfeinert werden kann. Dazu kommen noch Entwickler: Je mehr Entwickler auf Nvidias Produkte setzen, desto besser finden Unternehmen Mitarbeiter dafür, desto besser ist der Austausch und desto mehr Lösungen können dafür entwickelt werden.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

Die Skaleneffekte sind stark ausgeprägt: Die Margen sind langfristig immer weiter gestiegen und das Wachstum auf hohem Niveau geblieben.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Nvidia setzt zentral auf eigene Technologie und eine eigene Architektur. Diese ist ineinander integriert und mittlerweile auf einer Skalierung, die kaum andere Unternehmen so bieten können.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Auch die Marke von Nvidia ist recht stark, sodass Nvidia das Hebeln der eigenen Marke (gleich dazu mehr) als Wachstumsfeld sieht. Sowohl private Endnutzer (bspw. im Gaming) als auch im B2B-Bereich (bspw. für Datencenter) nehmen Nvidia positiv wahr.

Geschäftsmodell-Bewertung: 20 / 25

Zukunft & Strategie

Marktanalyse & Konkurrenz

Was sind entscheidende Kriterien, wie sich Anbieter unterscheiden?

- Leistung

- Breite des Angebots

- Zugang zu Kunden, Partnern und Vertriebswegen

- Software Support

- Anbindung an standardisierte APIs (digitale Schnittstellen)

- Produktionskapazitäten

- Preise

Allgemein ist die Fähigkeit entscheidend, neue Technologietrends zu erkennen und bestmöglich Produkte für diese zu entwickeln.

Nvidia geht im aktuellsten Jahresbericht von steigender Konkurrenz im Markt aus, sowohl von bestehenden als auch von neuen Marktteilnehmern:

We expect competition to increase from both existing competitors and new market entrants with products that may be lower priced than ours, or may provide better performance or additional features not provided by our products. In addition, it is possible that new competitors or alliances among competitors could emerge and acquire significant market share.

Die beiden häufigst genannten Konkurrenten von Nvidia sind AMD und Intel. Alle unterscheiden sich noch etwas voneinander.

Intel ist umsatzseitig am größten, wächst aber langsamer und gilt oft als nicht auf dem neuesten technischen Stand. Nvidia und AMD sind die beiden Wachstumswerte im Markt. Dieser Trend lässt sich im GPU-Markt seit 2015 leicht erkennen.

Statista hat die Entwicklung der Marktanteile visualisiert:

Größere Konkurrenz entsteht zukünftig durch Intel, die angekündigt haben in den Markt für hochleistungsfähige GPUs einzusteigen.

A significant source of competition comes from companies that provide or intend to provide GPUs, including Intel’s recent announcement that they will introduce high performance GPUs, embedded SOCs, and other accelerated, AI computing processor products, and providers of semiconductor-based high-performance interconnect products [...]

Darüber hinaus nennt Nvidia auch Alphabet und Amazon als Konkurrenten, die mit internen Teams an Chips arbeiten. Im Automobilbereich sind auch viele andere Unternehmen aktiv, bspw. AMD, Broadcom, Intel und Qualcomm oder auch Tesla, die intern Chips entwickeln.

Marktgröße: Worum geht's beim Kuchen?

Womöglich ist aber die Frage nach der Aufteilung nicht die richtige, sondern die Frage wichtiger, wie groß der Kuchen werden kann.

Nvidia sieht einen riesigen Markt vor sich: Die Industrien, die Nvidia bedient, würden 100 Bio. US-Dollar umsetzen, für Nvidia selbst besteht die Chance auf 1 Bio. Dollar Umsatz. Am größten sieht Nvidia dabei "Chips & Systems" sowie das Automobil-Segment. Zumindest bei letzterem klafft noch eine große Lücke zwischen Wunsch und Status Quo.

CTO Michael Kagan war vor wenigen Tagen im Alphalist Podcast zu Gast. Er selbst vor vorher bei Magellan Research, ehe sie von Nvidia gekauft wurden. Er verantwortet v.a. den Data Center Bereich.

Er stellt dabei CEO Huang als den Visionär heraus, beschreibt wie überrascht er von Nvidias Innovationskraft war, als er dazu gestoßen ist (und er bis heute immer noch Neues entdeckt) und die Philosophie von Nvidia:

Es geht nicht darum, wieviel sie vom Kuchen abbekommen, sondern wie sie den Kuchen vergrößern können.

Das bezieht sich v.a. auf künstliche Intelligenz. Er sieht also viel weniger den Vergleich zur Konkurrenz, sondern dass Nvidia eines der Unternehmen ist, dass überhaupt erst dafür sorgen kann, wie groß dieser Markt werden kann.

Auch CEO Huang betonte im Interview als einziges KI-Unternehmen der Welt mit jedem anderen KI-Unternehmen zusammenzuarbeiten:

"One of the things that I’m really proud of is we’re the only AI company in the world that works with every AI company in the world."

Nvidias Strategie & Wachstumstreiber

Im Jahresbericht nennt Nvidia fünf zentrale Pfeiler der Wachstumsstrategie:

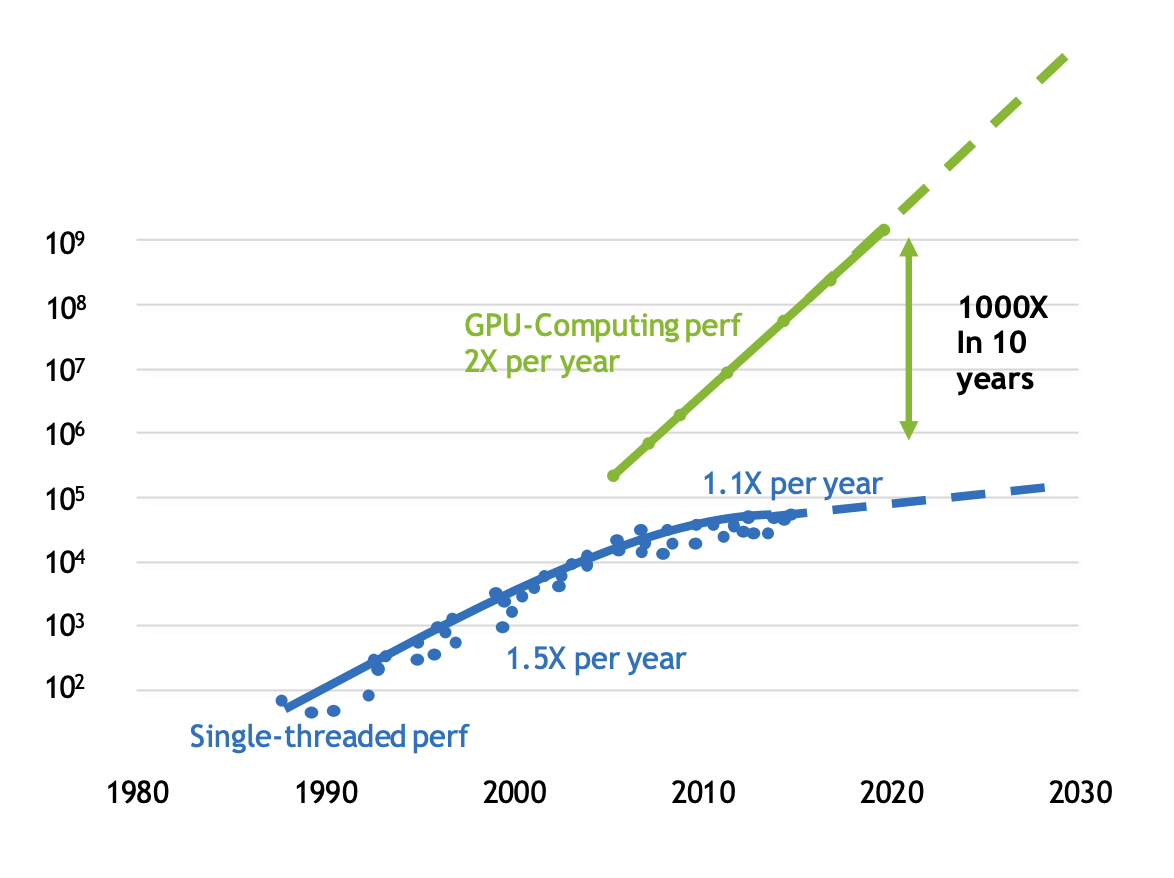

- Die "accelerated computing plattform" ausbauen: Nvidia möchte komplexe Probleme mit weniger Zeit und Energie noch schneller lösen, also technologisch voranschreiten. Es sollen Leistungssprünge entstehen, die über "Moore's Law" liegen, dass sich langsam dem Ende nähern könnte (auch in der Intel Analyse diskutiert). Im GPU-Bereich sieht Nvidia eine deutlich dynamischere Entwicklung.

- Die Marktführerschaft im Technologie- und Plattformbereich von künstlichen Intelligenzen ausbauen: Nvidia möchte die notwendige Technologie liefern, um künstliche Intelligenzen noch besser nutzen zu können. Dazu zählen GPUs, vernetzte Systeme, die eigene Programmiersprache CUDA, Algorithmen und mehr.

- Die Marktführerschaft im Bereich "visual computing" ausbauen: Hier sollen noch bessere Lösungen für VR-Lösungen (siehe bspw. die Meta Aktienanalyse), den Gaming-Bereich und grafische Anwendungen bspw. bei der Video- oder Fotobearbeitung entwickelt werden.

- Fortschritte im Bereich autonom fahrender Autos: Nvidia geht davon aus, dass autonomes Fahren die gesamte Transportindustrie revolutionieren wird. Hier möchte es Hardware und Software liefern, die unter der Marke "DRIVE" über zahlreiche Partnerschaften auf den Markt kommen soll.

- Das geistige Eigentum hebeln: Hier möchte Nvidia die eigene Marke lizenzieren oder Verträge zur Entwicklung schließen.

Im aktuellsten Quartalsbericht betont Nvidia Gaming, KI, Datencenter, autonome Systeme und das Omniverse (Metaverse) als Wachstumstreiber. Schauen wir uns diese genauer an.

Metaverse-Vision

CEO Jensen Huang hat eine große Aussage über das Metaverse getätigt:

“Omniverse or the Metaverse is going to be a new economy that is larger than our current economy.”

Richard Kerris, VP vom Nvidia Omniverse, führt das weiter aus:

“[The Metaverse] is going to be many times bigger than the web because of what a virtual world can do for business, for education, for medical, for all sorts of things including entertainment; we’ve just begun to scratch the surface of these possibilities […] You’ve probably heard the term digital twin. One example is what it’s going to do to revolutionize the industrial market, design and manufacturing. Well, a digital twin is a true-to-reality twin in synthetic worlds of what happens in the physical world. We are seeing this transform these things because when you can make decisions in that synthetic world before you commit to it in the physical world, you have a lot of cost savings.” – Richard Kerris

Eine spannende Sichtweise aufs Metaverse: Es soll eine größere Wirtschaft als das Internet schaffen, bietet aber vor allem auch für Unternehmen viele Chancen, um bspw. reale Produktion in einer virtuellen Welt zu testen.

An anderer Stelle nennt er noch Beispiele: BMW kann in einer virtuellen Welt ein Umstellen der Produktionsanlage testen, bevor es real umgesetzt wird, was das Risiko senkt und Kosten spart. Autos können in einer virtuellen Welt, die eine Stadt 1:1 abbildet, risikofrei und in viel höherer Stückzahl für autonomes Fahren trainiert werden.

Kapitalverwendung

Die kontinuierlich hohen Überschüsse nutzt Nvidia auch für Dividenden und Aktienrückkäufe.

In Q2 '23 in Summe 3,4 Mrd. Dollar, in Q1 '23 2 Mrd. Fast 12 weitere Mrd. sollen bis Dezember 2023 so an Aktionäre zurückgeführt werden, was fast 4% des aktuellen Börsenwerts und nahezu dem kompletten Free Cashflow bis dahin entspricht.

During the second quarter of fiscal 2023, NVIDIA returned to shareholders $3.44 billion in share repurchases and cash dividends, following a return of $2.10 billion in the first quarter. The company has $11.93 billion remaining under its share repurchase authorization through December 2023. NVIDIA plans to continue share repurchases this fiscal year.

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung & Investment-These

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Nvidias Ausblick

Zumindest für das kommende Quartal gewährt Nvidia einen Ausblick. Der Umsatz soll im Quartalsvergleich stagnieren, demnach um 17% unter Vorjahr liegen. Die Bruttomarge soll sich wieder weitestgehend, wenn auch nicht ganz, erholen.

Der faire Wert der Aktie

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

#1 Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: 32% p.a. über die letzten drei Jahre, YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More +3%.

- Analystenerwartung: 0% in GJ 2023 (läuft bis Januar '23), +16% in GJ 2024

- Meine kurzfristige Annahme: +9% p.a. - in den nächsten Quartalen nur leichte Anstiege, aber ~10% danach.

- Meine langfristige Annahme: Langfristig halte ich 6 bis 14% pro Jahr für realistisch und nehme 9% p.a. im mittleren Szenario an.

#2 Nettomarge

Die Bruttomarge liegt bei 60 - 62%. Die Nettomarge liegt heute bei 26% (GAAP), über die letzten 5 Jahre um 30%. Nach Non-GAAPBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More bei 44%. Die operative Marge bei 31% (GAAP) bzw. 41% (Non-GAAPBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More). Hier halte ich daher langfristig 28% Nettomarge für realistisch.

#3 Bewertungsniveau

Heute ist die Aktie mit einem etwas höheren KGVe von 27 bewertet. Das liegt noch deutlich über Konkurrenten wie Intel und AMD.

Ich gehe davon aus, dass die Aktie - basierend auf den anderen Annahmen - langfristig noch mit einem leicht überdurchschnittlichen KGV von 20 bewertet sein wird.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: NVDA.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Bullenthese dahinter: Nvidia wächst langfristig weiter auf hohem Niveau, v.a. durch steigenden Bedarf im KI-Bereich. Die Bärenthese: Das Wachstum geht zurück auf Niveaus von vor 2020.

Die Scorecard

Die Scorecard ergibt einen starken Wert von 66.

Pro, Contra & Fazit: Aktie jetzt kaufen?

Pro

Contra

Fazit

Mich hat zugegebenermaßen überrascht, in wie vielen Bereichen Nvidia die eigenen Produkte absetzt. Nvidia ist heute viel mehr als nur Hersteller von Grafikkarten fürs Gaming.

Gerade der Bereich um KI hat enormes Marktpotenzial. Dieses Potenzial wittern aber auch andere Unternehmen, die in diesen Markt drängen und Investitionen hochschrauben.

Nvidia sieht enorm stark positioniert aus. Die eigene Historie (bspw. rückläufiger Umsatz in 2019) und auch der sich immer wieder wandelnde Markt von Chipentwicklern zeigen aber auch, dass sich kurzfristige Trends immer auch wieder umkehren können.

Die Zahlen und Aussichten von Nvidia stimmen. Die Bewertung ist noch hoch, wenn auch deutlich günstiger geworden. Aber: Diese Bewertung wird steigen, wenn nun schwächere Zahlen und rückläufige Erträge folgen. Der Umsatzsturz hat auch wieder gezeigt, wie volatil der Markt ist.

Das Unternehmen ist stark. Mir persönlich ist die Aktie noch etwas zu teuer, ich werde sie aber im Auge behalten und hier updaten.