Die Abnehmspritze von Novo Nordisk befördert die Aktie auf ein neues Allzeithoch. Damit steigt die Bewertung auch auf ungekannte Höhen, auf der anderen Seiten zeigen Studien ein enormes Marktpotenzial.

Wie groß ist die neue Chance - und wie neu ist sie eigentlich? Was muss Novo Nordisk erreichen, um eine attraktive Rendite zu liefern? Darauf schaue ich hier. Viel Spaß!

More...

Fangen wir hinten an: Die Bewertung

Normalerweise mache ich den Bewertungscheck am Ende. Hier mache ich es umgekehrt: Schauen wir uns also erst an, wie Novo Nordisk nun bewertet ist, um dann zu wissen, was es bräuchte, um das zu rechtfertigen.

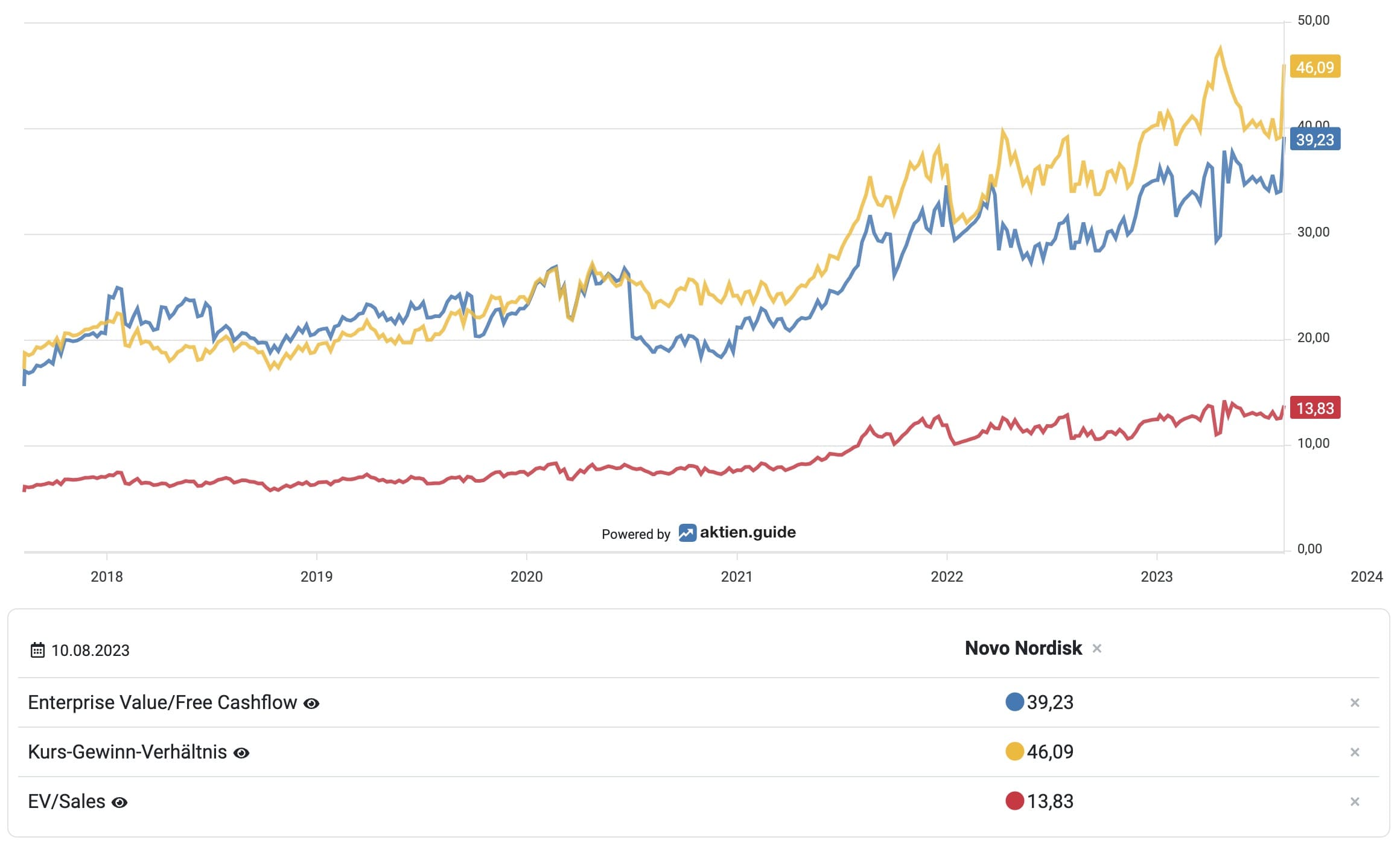

Die wichtigsten Bewertungskennzahlen:

- KGV: 42

- KGVe: 35

- KUV: 14

- EV / FCF: 39

- KBV: 31

Damit notiert Novo Nordisk mindestens doppelt so teuer wie der allgemeine Markt in Europa.

Der Blick auf die Bewertungsniveaus verrät, dass Novo Nordisk nie so hoch bewertet war. War noch vor einigen Jahren ein KGV von 15 - 20 normal, ist es jetzt eher 30 - 45.

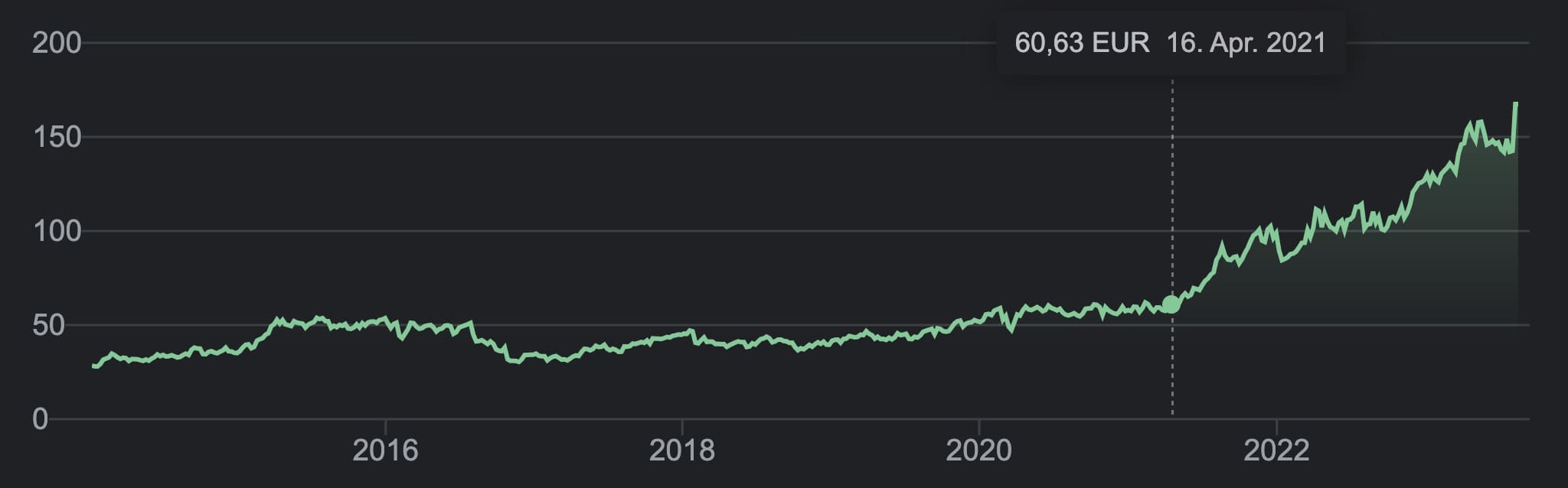

Die Erträge konnten also gesteigert werden, der Kurs ist aber umso stärker gestiegen. Seit Dezember '22, dem Zeitpunkt meiner ausführlichen Novo Nordisk Aktienanalyse, ist die Aktie um 33% gestiegen.

Damals fand ich die Bewertung schon erhöht:

Novo Nordisk ist eine der Aktien, die ich fundamental herausragend finde, mir aber immer einen Tick zu teuer ist. Das ist leider oft der Fall bei hochqualitativen, weniger riskanten Unternehmen und bestätigt sich auch hier.Die Zahlen sind stark, die Aussichten intakt, die Bewertung so teuer wie lange nicht. Trotzdem schafft Novo Nordisk es, eine positive Renditeerwartung zu liefern. Diese ist nicht enorm hoch, im aktuellen Umfeld aber durchaus noch okay und gerade für sicherheitsbewusste Anleger spannend.

Daher überrascht mich der erneute Kursanstieg definitiv, auch wenn die Qualität und die Wachstumschancen klar sichtbar waren.

Der Großteil des Kurswachstums entstand in den letzten 2,5 Jahren. Seit April '21 ist der Kurs um 180% gestiegen, in den sieben Jahren davor waren es "nur" 100%.

Die wichtigste Frage, die sich daraus für mich ableitet: Wenn Novo Nordisk auf einem deutlich höheren Bewertungsniveau notiert, muss es auch dauerhaft höhere Gewinne (durch Umsatzwachstum oder Margensteigerungen) liefern. Was ist in den letzten 2,5 Jahren also passiert, dass Aktionäre davon ausgehen?

Was ist in den letzten 2,5 Jahren passiert?

Novo Nordisk hat einen enormen Wendepunkt erlebt. Jahrelang war die Aktie nicht besonders spannend, ist eher mit dem Markt mitgelaufen. Im Diabetes-Markt war man schon lange Marktführer, es gab darin kein sprunghaftes Wachstum - und doch steht die Aktie heute fast drei Mal so hoch wie Anfang 2021, die Bewertung fast doppelt so hoch.

WeGovy: Die neue Abnehmspritze

Allein am 8. August 2023 ist die Aktie um fast 20% nach oben gesprungen. Der Grund war eine Studie zur Abnehmspritze WeGovy (mit dem Wirkstoff Semaglutid), die dieser auch eine positive Wirkung bei Herzerkrankungen zuspricht.

Übergewicht ist ein großes, weltweites und zunehmendes Problem. Hier scheint Wegovy tatsächlich wirkungsvoll zu sein, ein Sättigungsgefühl auszulösen und damit (temporär) Gewichtsreduktion zu bewirken.

In Deutschland ist das Interesse auch mit dieser Meldung laut Google Trends sprunghaft angestiegen.

Der weltweite Blick zeigt aber, dass wir nicht repräsentativ sind. Das Interesse gibt's etwa seit Ende 2022. Gerade in den USA haben viele Promis sich positiv geäußert und einen Hype um das Medikament ausgelöst.

Entwickelt wurde es seit 2012 von Novo Nordisk. Erste Zulassungen gab es dafür in den USA schon 2017, in der EU, Kanada und Japan 2018. 2021 erfolgte dann eine Genehmigung mit höherer Dosierung unter dem Namen Wegovy in den USA, im Januar 2022 in der EU.

Das zeigt, wie lang solche Forschungsprojekte sind und dass diese sich, wie hier, manchmal erst nach 10 Jahren auszahlen - und manchmal gar nicht. Es zeigt aber auch, dass der Hype in Deutschland jetzt entsteht, es aber keine Geschichte ist, die über Nacht entstanden ist.

Die nachvollziehbare Hoffnung ist, dass dieses Medikament einen neuen, enormen Wachstumsschub bringen kann. Aktuell kommt Novo Nordisk nicht einmal mit der Produktion hinterher, was zeigt, welches Potenzial hier aktuell liegt.

Allerdings entsteht dadurch auch Kritik. Der MDR schreibt:

Kritiker haben Novo Nordisk zuletzt wiederholt vorgeworfen, den Hype um die Abnehmspritze in der Öffentlichkeit und insbesondere in den Sozialen Netzwerken selbst befeuert zu haben. Seit Monaten gibt es Lieferengpässe. Das Unternehmen verweist immer wieder auf eine unerwartet gestiegene Nachfrage, aber so unerwartet wie behauptet könnte die gar nicht sein. Denn Novo Nordisk soll offenbar gezielt Zahlungen an sogenannte "Key Opinion Leaders" - also Influencer - geleistet haben. Deshalb gebe es auch erneut Kritik wegen fehlender Transparenz bei der Bewerbung der Semaglutid-Medikamente (Ozempic und Wegovy), schreibt der führende deutsche Experte Helmut Schatz von der Deutschen Gesellschaft für Endokrinologie in einem Blog. Rund 25 Millionen Euro soll Novo Nordisk an Influencer gezahlt haben, damit sie Semaglutid als "Gamechanger" beim Abnehmen bewerben. Durch die hohe Nachfrage ist vor allem das Diabetes-Medikament Ozempic vielerorts nur noch schwer zu bekommen. Kritiker werfen dem Unternehmen vor, diesen Zustand durch eine orchestrierte PR-Kampagne selbst verursacht zu haben.

Was sehen wir denn in den Zahlen, wenn die Spritze schon länger auf dem Markt ist?

Die fundamentale Entwicklung seit 2021

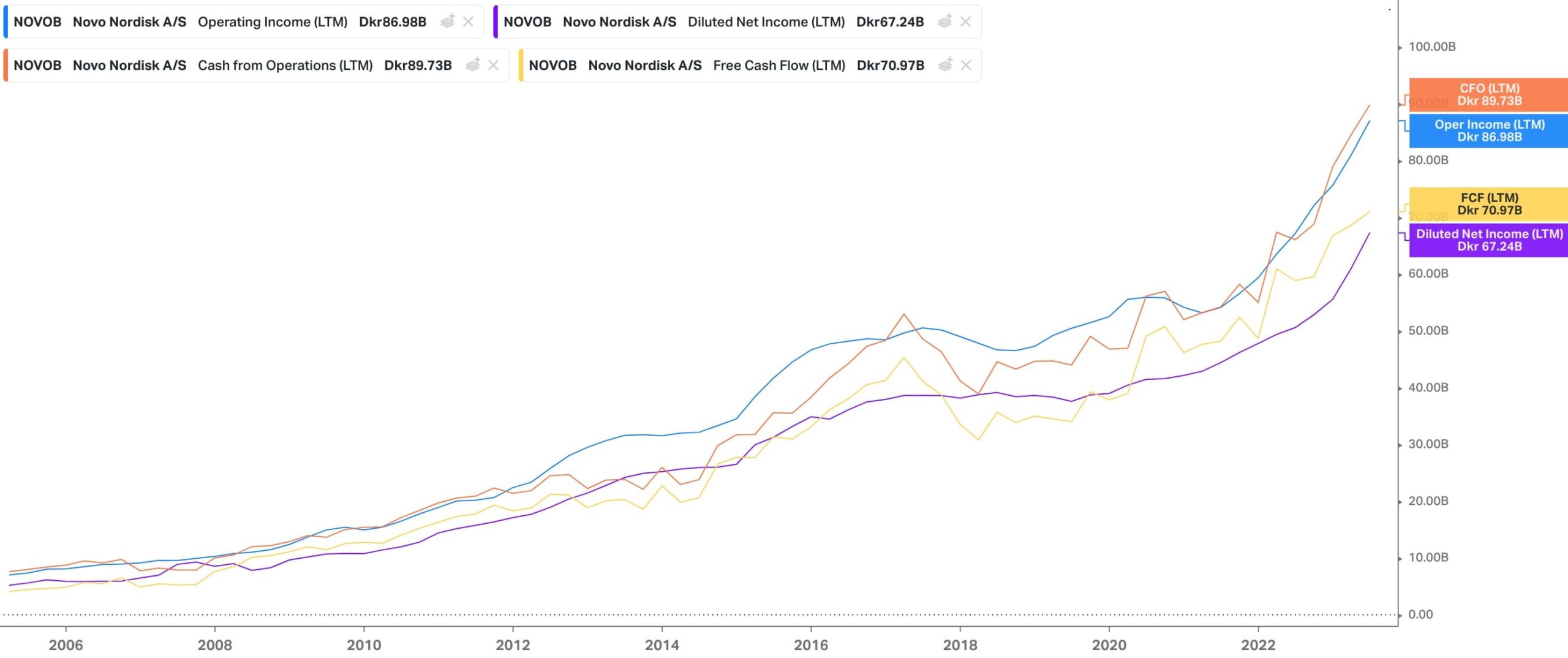

Seit zwei Jahrzehnten wächst Novo Nordisk wie an einer Schnur gezogen und das in allen Metriken. Operatives Ergebnis und operativer Cashflow liegen fast gleichauf, der Free Cashflow schwankt um das Nettoergebnis, lag zuletzt etwas höher.

Es fällt aber auch auf: Von 2016 bis 2020 haben sich alle Metriken eher seitwärts bewegt. Erst 2021 gab es überall einen deutlichen Sprung um über 50%.

Die Margen sind über den gesamten Zeitraum eher gleich geblieben, auch wenn sie im letzten Jahrzehnt höher lagen als im Jahrzehnt davor. Der Umsatz hat sich aber in nur zwei Jahren fast verdoppelt.

Das Umsatzwachstum lag von 2013 bis 2020 zwischen 0 und 9% pro Jahr (mit einem Ausreißer 2015). 2021 lag es bei 11%, 2022 bei 26%. In den letzten Quartalen ging es sogar über 30%.

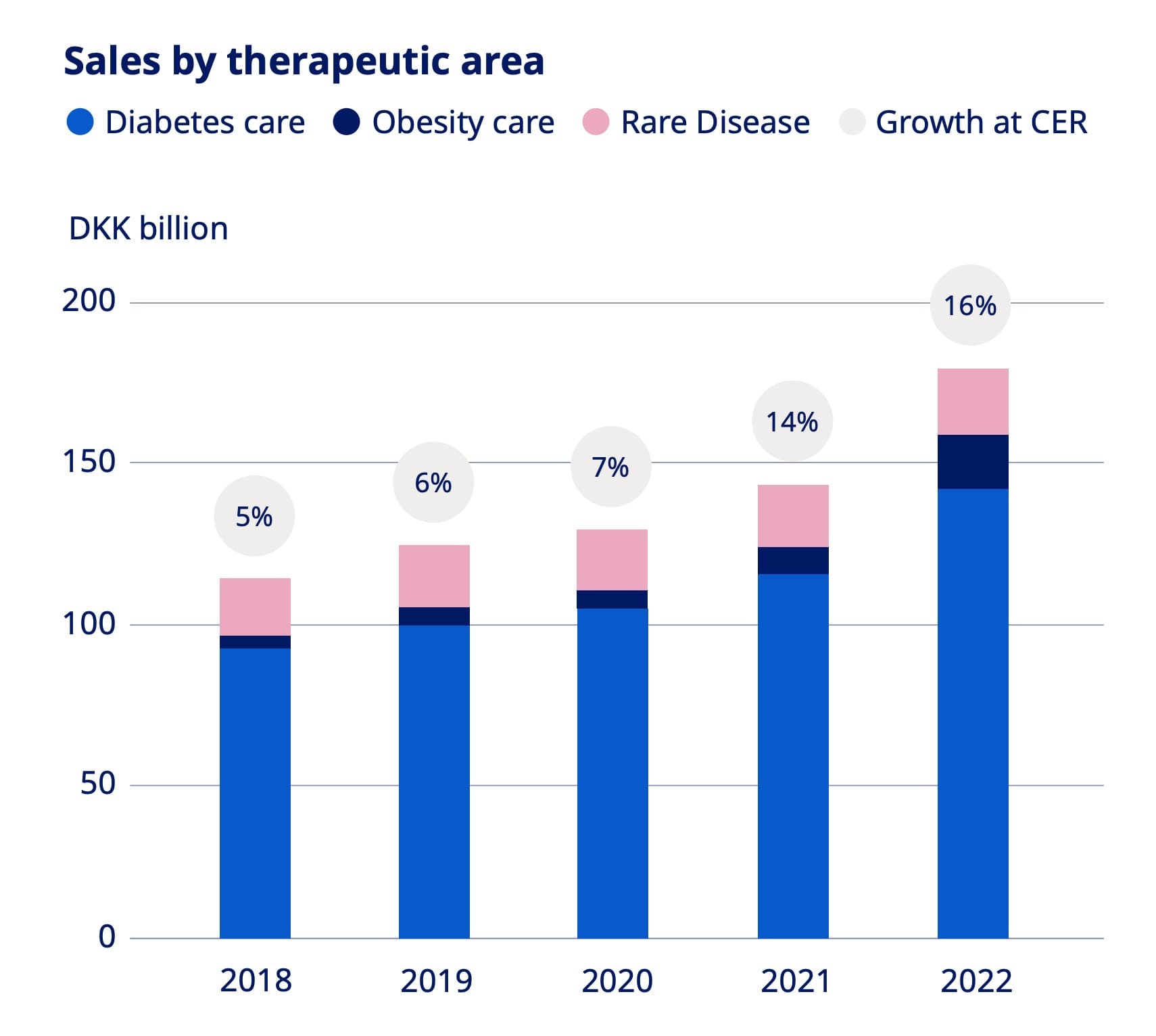

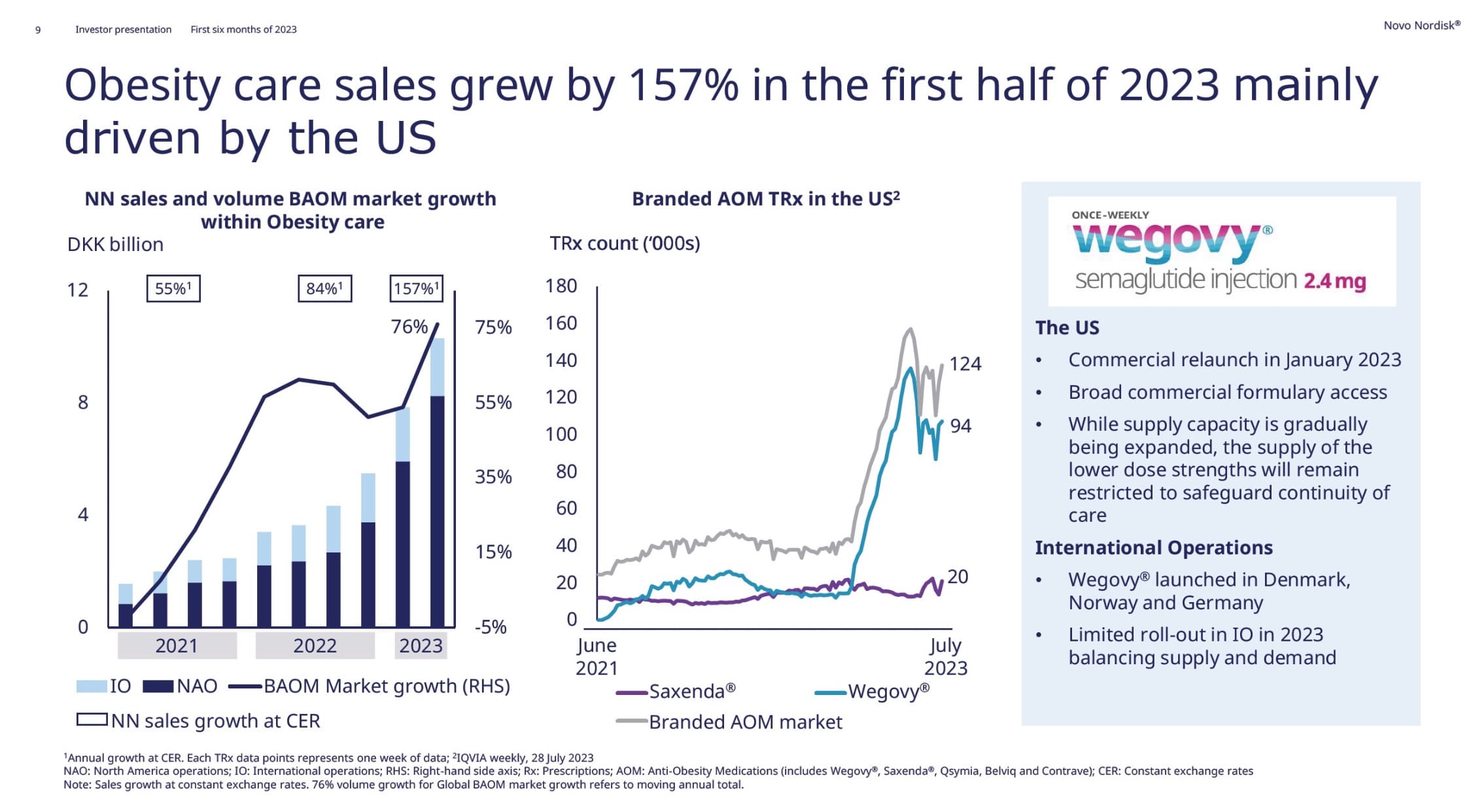

Das Obesity ("Fettleibigkeit") Segment umfasst auch Wegovy. Es ist 2021 um 55% gewachsen, 2022 dann sogar um 84%. Tatsächlich hat aber auch der mit Abstand größte Diabetes-Bereich wieder einen Sprung um 12% gemacht.

Die neuesten Zahlen (Q2 '23)

Am 10. August wurden die neuesten Zahlen veröffentlicht.

- 30% Umsatzwachstum und 32% Wachstum im operativen Ergebnis (bei konstanten Wechselkursen)

- 45 Mrd. DKK Free Cashflow im ersten Halbjahr, wovon 32 Mrd. DKK an die Aktionäre zurückgeführt wurden (71%)

- Das Diabetes-Segment ist um 24% gewachsen

- Das Wachstum im Obesity-Segment lag bei +157% (!) ggü. dem Vorjahr

- Das Rare Disease Segment ist um -18% geschrumpft. Die Gründe sollen Preisreduktionen, aber auch temporäre Produktionsreduktionen sein.

Schauen wir genauer ins Obesity-Segment. 2023 kam der Wegovy-Launch in der Breite, welcher den enormen Anstieg ausgelöst hat.

18 Mrd. DKK im ersten Halbjahr. Nehmen wir an, das Gesamtjahr liegt bei 30 Mrd. DKK. Eine weitere (rein hypothetische) Verdoppelung in 2024 würde im Gesamtwachstum 15% des Umsatzes hinzufügen.

Der Ausblick für 2023 wurde insgesamt hochgeschraubt:

- Umsatzwachstum von 27 - 33% (vorher: 24 - 30%), wobei 6 Prozentpunkte durch nachteilige Wechselkursentwicklung verloren gehen

- Der operative Gewinn wächst mit 31 -37% ebenfalls stärker (vorher: 28 - 34%), wobei die Wechselkurse hier 9 Prozentpunkte kosten

- Der Free Cashflow soll mit 64 - 72 Mrd. DKK etwas niedriger ausfallen als vorher geplant

Starke Kapitalallokation

Novo Nordisk ist enorm profitabel. Und das erwirtschaftete Geld weiß es gut einzusetzen. Es kauft eigene Aktien zurück und hat damit den Bestand in den letzten sechs Jahren um 9% reduziert. Es schüttet jedes Jahr eine steigende Dividende aus.

Zuletzt wurden ~50 Mrd. DKK an Aktionäre zurückgeführt bei 67 Mrd. DKK Gewinn und 70 Mrd. DKK Free Cashflow. Das sind ca. 70 - 75%.

Dabei noch erstaunlicher: Die Ausgaben für Forschung & Entwicklung sind nicht nur absolut gestiegen, sondern sogar relativ zum Umsatz. Heute gibt Novo Nordisk 13,7% des Umsatzes für F&E aus, was den höchsten Wert der letzten Jahre darstellt.

Der Gewinn wird also offenbar nicht dadurch gesteigert, dass man einfach an Innovation spart, sondern trotz dessen, dass dafür mehr ausgegeben wird als vorher.

Die vier Hauptrisiken

Die Zahlen sehen wirklich hervorragend aus. Das Bewertungsniveau ist aber ebenfalls hoch. Was sind die größten Risiken in der aktuellen Situation?

Preissetzung

Die Preissetzung von Medikamenten ist eine Wissenschaft für sich und international unterschiedlich. Sie hängt davon ab, ob es noch Patentschutz gibt, Einigungen mit Krankenkassen, ob es vergleichbare Behandlungsmethoden gibt und vielem mehr.

Ich habe keine klaren Zahlen dafür gefunden, ob die Gewinn- und Umsatzanstiege der letzten Jahre durch ein höheres Volumen oder durch höhere Preise erzielt wurden. Novo Nordisk berichtet von Lieferengpässen, was zumindest in nicht-regulierten Märkten die Preise und Margen nach oben schnellen lässt - so wie wir es bei Automobilunternehmen wie Volkswagen, Mercedes-Benz oder BMW gesehen haben.

Das ist wichtig, da solche Preiseffekte nur temporär wären oder sich umkehren könnten.

Ein Indikator dafür wäre eine gestiegene Bruttomarge. Preise gehen hoch, die Produktionskosten nicht in den Umfang, die Bruttomarge müsste steigen. Tatsächlich ist sie das auch bei Novo Nordisk, aber nicht deutlich über historische Werte.

Meine Wahrnehmung: Das Wachstum entstand sowohl durch höhere Verkaufsmengen, aber auch zum Teil durch Preiseffekte. Auch das zunehmende Obesity-Geschäft war ein Treiber.

Nicht nur die natürliche Umkehr von Preiseffekten wäre das Risiko, sondern auch Eingriffe von Regulierungsbehörden. Sie sollten hellhörig werden, wenn ein Unternehmen mit einem Medikament den Markt einnimmt und hohe Preise verlangen könnte, die zu hohen Margen (wie bei Novo Nordisk) führen würden.

Tatsächlich scheint die Zahl der dazu anhängigen Verfahren zugenommen zu haben. 2021 gab es acht Verfahren, von denen zwei Preisbezug hatten...

... und im Geschäftsbericht 2022 waren es 14 Verfahren, von denen drei Preisbezug hatten.

Im Bereich Insulin hat Novo Nordisk sich 2020 schon selbst einen Preisdeckel verpasst: Maximal 3$ darf eine Dosis kosten. Da hier teilweise schon Patentschütze ausgelaufen sind und der Preis auch in den USA etwas zurückgegangen ist, dürfte das keine entscheidende Limitierung sein.

Auch die Preise bei Wegovy sind spannend. In den USA kostet die höchste Dosis 1.350 US-Dollar pro Monat kosten, in Europa sind es etwa 300 Euro pro Monat. Aktuell besteht wenig Preisdruck, der aber dazu kommen könnte - mehr dazu gleich.

Selbst das Management kennt das Wachstum nicht

Das hohe Wachstum in 2022 kam für viele überraschend. Vermutlich auch für das Management selbst.

Im Geschäftsbericht 2021 wurde ein Umsatzwachstum von 6 - 10% bei konstanten Wechselkursen erwartet. Am Ende wurden es 16%.

Auch die Zahlen für 2023 mussten nun deutlich hochgesetzt werden. Auch hier scheint die starke Nachfrage, womöglich auch von Promis und Social Media getrieben, nicht vorhersehbar gewesen zu sein.

Es ist schön, dass nicht zu viel versprochen wurde. Es könnte aber auch darauf hindeuten, dass es nicht planbare Effekte im Geschäft gibt, die nicht einmal das Management prognostizieren können - und wir als außenstehende Aktionäre dann vermutlich auch nicht.

Das macht die Bewertung schwierig. Wie groß ist nun das Wachstumspotenzial? Ich würde drei Thesen formulieren:

- Es wird hier neues Wachstum geben. Aktuell ist die Limitierung das zu knappe Angebot.

- Auch die Zahlen von 2021 und vor allem 2022 spiegeln schon die Ergebnisse der neuen Diätspritze wider.

- Es ist kaum zuverlässig prognostizierbar, wie groß das Segment wird und welche Gewinnmargen entstehen.

Das zuletzt kommunizierte Ziel für das Obesity-Segment: 25 Mrd. DKK in 2025. Angesichts dessen, das im gleichen Report berichtet wird, dass der Umsatz im ersten Halbjahr 2023 allein bei 18 Mrd. DKK lag, scheint das Ziel nur noch Formsache.

Der Marktanteil von Novo Nordisk liegt nun bei 92%. Es hat den Markt also zum Großteil selbst geschaffen.

Was kommt als Nächstes?

Die nächsten Medikamente könnten schon in der Pipeline stehen. Beispielsweise duale Medikamente, die auf zwei Rezeptoren im Gehirn abzielen. Ein anderes Mittel ist ein Tirzepatid, was eine neue Klasse von Diabetesmedikament sein kann. Prof. Helmut Schatz schreibt hier dazu 2022:

Tirzepatid reiht sich somit, wenn es zugelassen werden sollte, wovon auszugehen ist, in die Medikamente ein, die bei Übergewicht oder Adipositas auch ohne Diabetes verwendet werden können wie die beiden GLP-1-Agonisten Semaglutid (Wegovy®, 1x wöchentlich s.c. ) und Liraglutid (Saxenda®, täglich s.c.).

Der Konkurrent von Novo Nordisk, Eli Lilly aus den USA, forscht am Tirzepatid. Im April wurden erste Studienerfolge verzeichnet. Ein Konkurrent steht also in den Startlöchern, auch wenn Novo Nordisk hier gerade vorne liegt. Auch Novo Nordisk forscht schon am Wegovy-Nachfolger CagriSema.

Ab hier geht's zu tief in Bereiche, die ich als Aktionär nicht durchdringe.

Hohes Bewertungsniveau

Was hingegen klar ist, ist das höhere Bewertungsniveau. Eine Rückkehr auf alte Bewertungsniveaus - bei gleichbleibendem Gewinn - würde einen Kursabschlag von ungefähr 50% bedeuten.

Dass es angestiegen ist, sieht prinzipiell aber gerechtfertigt aus: Höheres Wachstum und auch neue Wachstumschancen verdienen eben einen Aufpreis. Ob dieser fair ist, versuchen wir jetzt herauszufinden.

Meine Renditeberechnung

Auch wenn ich die Umsatzentwicklung schwer vorhersehbar finde, möchte ich es nicht unversucht lassen, ein paar Renditeerwartungen durchzukalkulieren. Eine Garantie sind sie sowieso nicht, aber wir können sie auch umgekehrt betrachten: Was muss Novo Nordisk operativ liefern, um eine bestimmte Rendite (bspw. 8% oder mehr pro Jahr) zu liefern?

Meine Annahmen:

- Umsatzwachstum: Kurzfristig 15%, langfristig 6% pro Jahr. Analysten erwarten 2023 bei 27% abzuschließen (bereits halb um), +18% in 2024 und +15% in 2025.

- Nettomarge: Liegt heute bei 33%, Analysten erwarten einen Anstieg auf den historischen Höchstwert von 35%. Ich nehme 34% an.

- Bewertungsniveau: Langfristig gehe ich von einem leicht überdurchschnittlichen Bewertungsniveau von 21 aus.

- Sonstiges: Bei der Ausschüttungsquote nehme ich 75% an.

Im Vergleich zu meiner Analyse liegt also im Wesentlichen der Umsatz deutlich höher, das kurzfristige Umsatzwachstum ebenfalls, die Ausschüttungsquote habe ich minimal niedriger angenommen, die Nettomarge ist minimal höher, das langfristige Bewertungsniveau minimal niedriger.

Hinweis: Ich habe hier alle Zahlen von DKK in USD umgerechnet.

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: NVO.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Erstaunlich, aber wahr: Die Renditeerwartung ist nun 1 Prozentpunkt im Mittel höher als noch vor einem knappen Jahr. Der gestiegene Umsatz, die Umsatzerwartungen und die verbesserte Marge machen einiges aus. Trotzdem zeigt es auch, dass das Bewertungsniveau einiges an Wachstumsfantasie schon vorwegnimmt.

Mein Fazit

Novo Nordisk ist und bleibt ein hervorragendes Unternehmen. Es ist aber auch eins, das teuer bewertet und für mich persönlich schwer zu prognostizieren ist.

Die Bewertung ist enorm angestiegen. Zu einem großen Teil halte ich das aber für gerechtfertigt und sehe hier keine große Spekulationsblase, wie es bei anderen Aktien oftmals der Fall ist. Wenn die Wachstumserwartung enttäuscht wird - oder sich die Stimmung, die das Bewertungsniveau widerspiegelt, dreht - besteht natürlich trotzdem das Risiko einer Kurskorrektur.

Ich werde vorerst nicht investieren. Dafür fehlt mir persönlich die Kalkulierbarkeit im Modell, um guten Gewissens bei so einer Bewertung einzusteigen. Rein fundamental glaube ich aber weiter an die Erfolgsgeschichte von Novo Nordisk.

Tipp: Für den ganzheitlichen Blick empfehle ich die ausführliche Novo Nordisk Aktienanalyse.