Nemetschek bietet den Architekten und Bauharren der Welt die Software, mit der Projekte realisiert werden. Gute Software spart Zeit, schafft Transparenz und erleichtert die Planung und Durchführung. Dabei hat die Baubranche noch vergleichsweise viel nachzuholen, was die Digitalisierung betrifft.

Spannende Punkte zur Aktie, die wir gleich vertiefen werden:

- 🏘 Digitale Transformation: Die Baubranche ist schwerfällig und digitalisiert sich nur langsam. Nemetschek kann hier von den Effekten profitieren, die andere Branchen schon längst gesehen haben.

Software aus Deutschland: Software-Unternehmen kommen vor allem aus den USA, gerade dann, wenn sie Milliardenbewertungen erreichen. Nemetschek ist so ein Fall und war zeitweise über 10 Mrd. Euro wert.

- 📈 Wachsend & profitabel: Zuletzt ist Nemetschek >20% gewachsen und hat eine EBITDA-Marge von >35% erzielt. Das sind enorm starke und aussichtsreiche Werte.

- 🔃 Umbau zum SaaS-Modell: 61% der Umsätze von Nemetschek sind heute wiederkehrend, mit steigender Tendenz. Der Wandel zu einem hochmargigen Software-Modell mit wiederkehrenden Umsätzen ist also im vollen Gange.

Finden wir also heraus, ob sich eine Investition aktuell lohnen könnte. Ist die Aktie überbewertet? Oder kann man jetzt Aktien kaufen und damit langfristig profitieren? Diesen Fragen werden wir uns hier nähern.

Die Analyse beruht u.a. auf folgenden Quellen & Einschätzungen:

Viel Spaß!

More...

Überblick, Entwicklung & Zahlencheck

Das Unternehmen

Nemetschek wurde schon 1963 vom Bauingenieur Georg Nemetschek gegründet. Es sitzt seitdem in München.

Begonnen hat Nemetschek mit Tragwerksplanung und hat sehr früh auf Computer und selbst entwickelte Software gesetzt. Das führte dazu, dass sie 1977 das erste eigene Programm angeboten haben. Danach folgten zahlreiche Weiterentwicklungen, Einstieg in die 3D-Modellierung und Ende der 1980er-Jahre die Internationalisierung.

1999 erfolgte der Börsengang im TecDax, heute ist Nemetschek im mDax notiert. Auf dem Weg gab es zahlreiche Zukäufe anderer Unternehmen, sodass 13 eigenständige Marken zu Nemetschek gehören.

Die heutige Aktionärsstruktur zeigt, dass etwa die Hälfte der Anteile noch in Besitz des Gründers ist:

- 48,4 % Nemetschek Vermögensverwaltungs GmbH

- 48,4 % Streubesitz

- 3,2 % Georg Nemetschek

CEO ist seit 1. März 2020 Yves Padrines, der vorher nicht bei Nemetschek war. Er besetzt vor allem die Bereiche Media & Entertainment (M&E) sowie Nemetschek Venture Investments, worunter auch die Akquisitionstätigkeiten fallen. Das könnte den Fokus vorgeben.

Produkt & Geschäftsmodell

Nemetschek bietet Software an für Bau- und Infrastrukturprojekte aller Art. Sie selbst schreiben:

Die Nemetschek Group ist Vorreiter für die digitale Transformation in der AEC/O- und der Media & Entertainment-Industrie. Sie deckt mit ihren intelligenten Softwarelösungen den kompletten Lebenszyklus von Bau- und Infrastrukturprojekten ab, führt ihre Kunden in die Zukunft der Digitalisierung und unterstützt sie dabei, die Welt zu gestalten.

AEC/O steht dabei für Architectural, Engineering, Construction and Operation.

Die Vorteile der Softwarelösungen führt Nemetschek auch aus:

Als eines der weltweit führenden Unternehmen in dieser Branche erhöht die Nemetschek Group die Qualität im Bauprozess und verbessert den digitalen Workflow aller am Bauprozess Beteiligten. Dadurch können Bauwerke effizienter, nachhaltiger und ressourcenschonender geplant, gebaut und betrieben werden. [...] Zum Portfolio gehören zudem digitale Lösungen für Visualisierung, 3D-Modellierung und Animation.

Jedes Bauvorhaben muss geplant werden. Hier gibt es viele Vorteile der digitalen Planung: Es geht schneller, statische Prüfungen können vorgenommen werden, Änderung am bestehenden Modell, orts- und personenunabhängiges Zusammenarbeiten und mehr.

Dabei hält Software in jedem Arbeitsschritt Einzug. Vor der Planung kann es Ausschreibungen geben, zu denen eine optisch ansprechende Gestaltung gehört. Nach der Planung muss weiter geplant und ggf. korrigiert, der Baufortschritt überwacht und von Behörden abgesegnet werden.

Die 13 Marken der Nemetschek Gruppe teilen sich in vier Segmente auf:

- Design

- Build

- Manage

- Media & Entertainment

Was steckt hinter den Segmenten?

Design

Das Kernsegment von Nemetschek. Hier werden vor allem Architekten, Designer und Ingenieure angesprochen. Die Produkte reichen von Planungs- über die Entwurfsphase bis zur Werk- und Bauplanung.

Build

In diesem Segment stecken Lösungen für Ausschreibungen, Kostenabrechnung, Ressourcenplanung, digitale Arbeitsprozesse und Dokumentation. Kunden sind Bauherren, Generalunternehmen, aber auch Architekten und Ingenieure.

Manage

Das kleinste Segment. Hier werden Lösungen für Immobilien- und Hausverwalter angeboten.

Media & Entertainment

Das am stärksten wachsende und wohl untypischste Segment. Neben Architekten und Designern wird hier die Unterhaltungs- und Medienindustrie adressiert. Nemetschek spricht von "Film- und Fernsehstudios, Werbeagenturen, die Videospielindustrie, Produkt- und Graphikdesigner sowie kreativschaffende Freiberufler".

Dieses Segment bedient nur die Marke "Maxon". Es bietet Lösungen für 3D-Modellierung, Animation und Renderings.

Aktienkurs

Der Aktienkurs hat sich über die letzten Jahre stark entwickelt. Auf einen steilen Anstieg ab Mitte 2021 erfolgte ein Rückgang (bedingt durch den allgemeinem Marktrückgang), etwa auf 2020er Niveau.

Zahlencheck & Business Breakdown

Ab in die Zahlen-Corner. Wie sieht das Geschäft zahlenseitig aus?

Die neuesten Quartalszahlen

Das erste Quartal 2022 hat Nemetschek gerade abgeschlossen und dabei durchaus gute Zahlen geliefert:

- +21% Umsatzwachstum, währungsbereinigt +18%

- +60% Anstieg der Abo-Umsätze (SaaSSoftware as a Service. Dahinter stecken Geschäftsmodelle, die Zugang zu einer Software, üblicherweise in einem Abo-Modell verkaufen. Dadurch haben sie üblicherweise eine hohe Planbarkeit, hohe Gewinnmargen und eine gute Skalierbarkeit. More), währungsbereinigt +54%

- +41% EBITDA-Wachstum (Anstieg der EBITDA-Marge auf 36%)

- +45% Wachstum Nettoergebnis

- Ausblick auf Geschäftsjahr 2022 bestätigt

Positiv auffällig sind für mich die Kombination aus Wachstum und einem Ausbau der Marge, gleichzeitig einem überproportionalen Anstieg der SaaS-Umsätze.

Wichtig: Ich werde nachfolgend immer von den währungsbereinigten Werten ausgehen.

Ertragsentwicklung & Wachstum

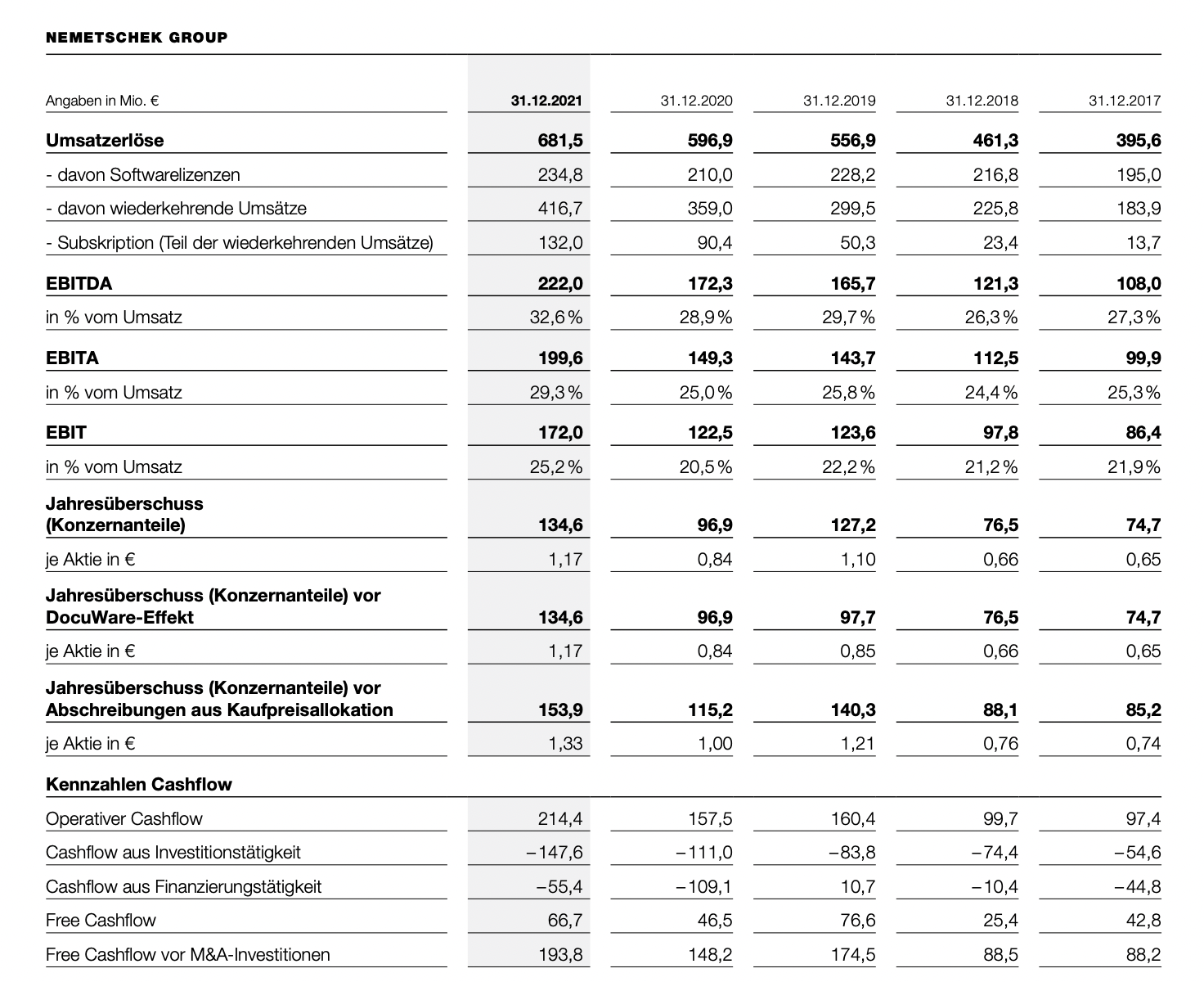

Das Umsatzwachstum nach Jahr aus dem Geschäftsbericht 2021:

- 2018: +17%

- 2019: +21%

- 2020: +7%

- 2021: +14%

Profitabilität & Kapitalverwendung

Die Bruttomarge liegt bei 60%, die operative Marge bei 26% und die Nettomarge bei 21%.

Auch die Cashflow-Metriken sehen gut aus. Die operative Cashflow-Marge liegt meistens im Bereich 25 - 30%. Der Free Cashflow ist durchgehend positiv, sowohl vor als auch nach Investitionstätigkeit und Akquisitionen anderer Unternehmen.

22% der Ausgaben flossen 2021 in Forschung & Entwicklung, was ein guter Wert ist.

25% des operativen Cashflows sollen weiterhin als Dividende an Aktionäre ausgeschüttet werden, zuletzt wurde die Dividende um 30% angehoben.

Rule of 40

Die Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More (Summe aus EBITDA-Marge und Umsatzwachstum) zeigt an, wie kapitaleffizient ein Unternehmen wächst. Alles über 40 gilt als sehr gut.

Nemetschek liegt auf währungsbereinigter Basis des letzten Quartals bei 17% Umsatzwachstum und 36% EBITDA-Marge, damit deutlich über 40.

Aufteilung nach Segmenten

Die vier Segmente nach Umsatz, YoY-Wachstum (währungsbereinigt) und EBITDA-Marge im letzten Quartal:

- Design: 93 Mio. Euro, +8%, 34% Marge

- Build: 65 Mio. Euro, +24%, 46% Marge

- Media: 26 Mio. Euro, +68%, 47% Marge

- Manage: 11 Mio. Euro, +1%, 7% Marge

Die ersten drei Segmente sind zahlenseitig die spannendsten, das Manage-Segment hinkt deutlich hinterher.

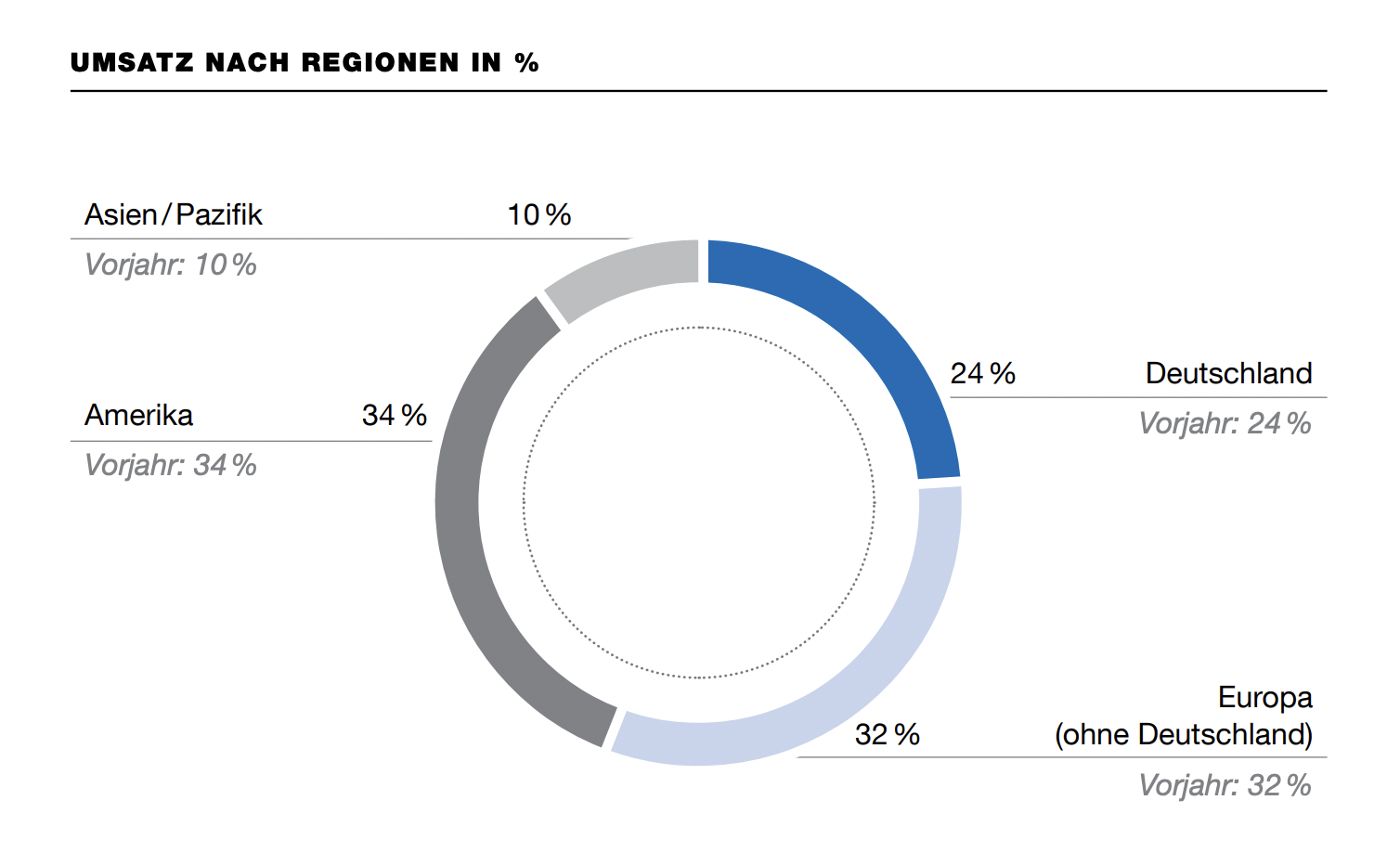

Die Umsätze kommen zu 34% aus Amerika, 32% aus Europa (ohne Deutschland), 24% aus Deutschland und 10% aus Asien/Pazifik. Damit sind die Umsätze gut diversifiziert mit einem Fokus auf das europäische Geschäft.

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet, 'YoY' = im Jahresvergleich.

Die Eckdaten

- Land: Deutschland

- Branche: Software für Baubranche

- Marktkapitalisierung: 7,5 Mrd. EUR

- Umsatz: 0,72 Mio. EUR

- Ergebnis: 0,15 Mrd. EUR

- Free Cashflow: 0,2 Mrd. EUR

Bewertung

- KUV: 10

- KGV: 50

- KCV: 35

Qualität & Wachstum

Geschäftsmodell, Burggraben & Strategie

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht. Außerdem: Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Geschäftsmodell

Nemetschek hebt die eigenen Stärken in der Equity Story hervor - simpel aufbereitet im 2000er Microsoft PowerPoint Look:

- Attraktive Endmärkte mit Wachstumspotenzial und Nachholeffekten bei Digitalisierung in der Baubranche

- Einzigartige Marktposition durch breites Produktportfolio entlang des gesamten Lebenszyklus

- Attraktives Geschäftsmodell durch hohe Margen und wiederkehrende Umsätze

- Solide finanzielle Position durch hohe EK-Quote & saubere Bilanz

- Wertschöpfende Akquisitionen

M&A-Strategie

Nemetschek ist durch Zukäufe gekennzeichnet. Vier Segmente und 13 Unternehmen zählt die Gruppe heute. Dadurch bildet Nemetschek ein breites Spektrum ab und kann Konkurrenten abwehren bzw. integrieren. Worauf es bei Akquisitionen ankommt habe ich hier beschrieben.

Warum die Media-Expansion?

Am verwundertsten war ich über die Akquisition von Maxon. Ein Unternehmen, das vor allem in der Medien- und Entertainment-Branche eingesetzt wird. Es wurde 2018 vollständig von Nemetschek übernommen, nachdem sich erstmals 2000 daran beteiligt wurde.

Die Software von Maxon wird auch im Architektur-Bereich eingesetzt. Hier sehe ich trotzdem die geringsten Synergien zu den restlichen, eher auf die Baubranche fokussierten Tochtergesellschaften.

Zahlenseitig sieht das Media-Segment von Nemetschek, in dem nur Maxon ist, allerdings stark aus. Mit +67% ist es zuletzt mit Abstand am stärksten gewachsen, ist mit 47% EBITDA-Marge außerdem hochprofitabel.

Im neuesten Brief an die Aktionäre heißt es dazu:

Mit dem Segment Media & Entertainment, das 2021 einen Anteil von rund 10% am Umsatz hatte, erschließt sich Nemetschek systematisch eine neue Kundengruppe außerhalb des AEC/OBereichs. Wir sehen für dieses Geschäft langfristig enorme Wachstumschancen. Eine weitere wichtige Stärkung des Geschäfts haben wir bereits zum Ende des Berichtsjahres durch den Erwerb des Geschäftsbetriebs der in Los Angeles ansässigen US-Firma Pixologic erreicht, eines Spezialisten für digitales 3D-Sculpting und -Painting.

Positiv sind also die Zahlen dahinter. Einerseits wird eine neue Kundengruppe gewonnen, andererseits stellt sich perspektivisch für mich die Frage nach dem Fokus der Unternehmensgruppe. Ein "Buy-and-build" Prinzip beruht vor allem darauf Synergien unter den Tochterunternehmen zu heben, was immer schwerer wird, je weiter deren Geschäftsmodelle auseinandergehen.

Marktanalyse & Konkurrenz

Wie entwickelt sich der Markt? Welche Trends befeuern ihn, gegen wen muss Nemetschek sich aber auch behaupten?

Digitale Transformation

Die gängigen Schlagworte finden sich auch bei Nemetschek im Geschäftsbericht wieder: Big Data, künstliche Intelligenz, Internet of Things.

Das sind Dinge, die einige Branchen schon seit Jahren umsetzen. Nemetschek möchte es allerdings auch in der Baubranche vorantreiben. Dafür sollen Daten übergreifend gesammelt und analysiert werden können. Programme und Berufsgruppen sollen Hand in Hand und ohne Brüche zusammenarbeiten können.

Nachfrage durch Klimawende

Wir alle wissen: Die Nachfrage nach Wohnungen ist konstant hoch. Gefühlt gibt es immer zu wenige und zu teure Wohnungen. (Was nicht heißt, dass Immobilienpreise immer so stark steigen wie in den letzten 15 Jahren)

Nun gibt es aber einen weiteren Treiber, der die Nachfrage nach Bauprojekten erhöht: Der Klimawandel.

Neue Quellen zur Energieerzeugung sollen angebunden, Solarpanele nachgerüstet und alte Häuser abgerissen oder energetisch saniert werden. Durch gesetzliche Regelungen wird das in meinen Augen die Nachfrage der Baubranche über Jahrzehnte hochhalten.

Gleichzeitig sehe ich nicht, dass das Angebot so schnell hinterherkommt: Mitarbeiter sind schwer zu finden, immer mehr Menschen wählen andere Berufe (bspw. studieren sie) und Automatisierungen und Roboter auf dem Bau selbst sind - von großen Innovationen wie 3D-Druck abgesehen - schwierig.

Meine These ist deshalb: Bauunternehmen werden noch lange genug zu tun haben, was gleichzeitig eine Nachfrage für die Software von Nemetschek sicherstellt.

Autodesk: Der Marktführer aus den USA

Der größte Konkurrent ist Autodesk aus den USA. Mit einem Börsenwert von über 40 Mrd. Dollar ist er etwa 5-mal so groß wie Nemetschek. Er ist profitabel, wenn auch nicht ganz so stark wie Nemetschek, und ist zuletzt ähnlich stark gewachsen.

Ein kurzer Vergleich von Autodesk (A) zu Nemetschek (N):

- Börsenwert: 40 Mrd. (A) vs. 7,5 Mrd. (N)

- KUV: 9 (A) vs. 10 (N)

- KGV: 80 (A) vs. 50 (N)

- KCV: 27 (A) vs. 33 (N)

- EV/FCF: 28 (A) vs. 35 (N)

- Operative Marge: 14% (A) vs. 26% (N)

- Umsatzwachstum letztes Quartal (währungsbereinigt): 17% (A) vs. 18% (N)

- Umsatzwachstum 2021: 16% (A) vs. 13% (N)

Autodesk ist größer. Nemetschek ist profitabler. Beide sind ähnlich bewertet (Autodesk tendenziell etwas günstiger) und wachsen ähnlich stark.

Meine Bewertung des Geschäftsmodells

Ein starkes Geschäftsmodell ermöglicht Wachstum, einen Burggraben und damit Differenzierbarkeit von der Konkurrenz, höhere Gewinnmargen und Preismacht.

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

61% der Erträge sind wiederkehrende Umsätze, diese wachsen zudem überproportional. Entsprechend gut steht Nemetschek hier da, auch leichte Lock-In Effekte sind vorhanden, da Nutzer Expertise in einem Programm aufbauen und es nicht beliebig wechseln.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

In Büros werden in der Regel die gleichen Programme genutzt, damit die Mitarbeiter optimal zusammenarbeiten können. Entsprechend gibt es Netzwerkeffekte und der Markt scheint zu wenigen Anbietern tendieren.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

Sind vorhanden, da wir über ein Software-Geschäft sprechen, das vor allem Fixkosten hat und mit Wachstum profitabler wird. Die Skaleneffekte sind aber bei Autodesk etwas stärker.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Nemetschek beruht auf Technologie, allerdings ist schwer auszumachen, dass sie hier bedeutend besser als Konkurrenten wie Autodesk wären.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Nemetschek besteht aus vielen Marken. Das Standing insgesamt ist gut, die Marke allein aber vermutlich kein Alleinstellungsmerkmal gegenüber Konkurrenten.

Geschäftsmodell-Bewertung: 18 / 25

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung & Investment-These

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Finanzielle Ziele

Im neuesten Quartalsbericht wurde das 2022er-Ziel bestätigt: Umsatzwachstum von 12 bis 14%, EBITDA-Marge zwischen 32 und 33%.

Nach dem sehr erfolgreichen Jahresauftakt bestätigt der Vorstand die bisherigen Ziele für das laufende Jahr 2022. Er erwartet auf Basis konstanter Währungskurse auf Konzernebene ein Umsatzwachstum in einer Bandbreite von 12% bis 14% sowie eine EBITDA-Marge zwischen 32% und 33%.

Renditeerwartung & fairer Wert

Berechnen wir nun die zu erwartende Rendite. Kann ich diese hellsehen? Nein (alle Versuche sind bisher zumindest gescheitert). Ich kann aber das Chance-Risiko-Verhältnis auf Basis der Analyse abschätzen und in Zahlen gießen, die sich gut interpretieren lassen.

Dafür kalkuliere ich drei Szenarien: Ein pessimistisches, ein optimistisches und das Szenario, das ich im Mittel erwarte. Ausreißer nach unten und oben sind naturgemäß auch immer möglich.

worst case

pessimistisch

erwartet

optimistisch

best case

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich im mittleren Szenario folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: +18% (Q1 '22)

- Prognose: 12 - 14% in 2022

- Analystenerwartung: 15% in 2022, 11% in 2023

- Meine kurzfristige Annahme: 13%

- Meine langfristige Annahme: 10%. Ich glaube an langfristige Digitalisierungschancen in der Branche, sodass das Wachstum noch etwas länger anhalten kann.

Nettomarge

Die Nettomarge liegt heute bei 20%. Über die letzten Jahre lag sie zwischen 14 und 23%. Hier gibt es langfristig Spielraum in beide Richtungen. Tendenziell glaube ich an bessere Margen durch anhaltendes Wachstum, andererseits ist die Marge aktuell schon recht hoch. Die Cashflow-Margen liegen allerdings noch höher. Ich gehe daher langfristig von einer leicht erhöhten Nettomarge von 21% aus.

Bewertungsniveau

Heute ist die Aktie mit einem KGV von 22 bewertet. Ich gehe davon aus, dass die Aktie - basierend auf den anderen Annahmen - noch mit einem leicht überdurchschnittlichen KGV von 18 bewertet sein wird.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: NEM.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Scorecard

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Stark 🥳

Pro, Contra & Fazit: Aktie jetzt kaufen?

Pro

Contra

Mein Fazit

Einerseits gefällt mir das Geschäftsmodell und die langfristige Wachstumsthese dahinter. Es gibt viele Gründe, warum ich dem Software-Bereich der Baubranche - und damit auch Nemetschek - ein langfristiges Wachstum zutraue. Das ist eine gute Grundlage für Buy-and-hold-Anleger.

Auf der anderen Seite ist mir die Bewertung zu hoch. Sie kann wohl nur erreicht werden, wenn das Wachstum 15%+ pro Jahr erzielt und die Margen leicht zunehmen. Das kann klappen, ist für mich aber schon ein optimistisches Szenario.