Microsoft ist zum wertvollsten Unternehmen der Welt aufgestiegen. Nicht zum ersten Mal: Schon Ende der 1990er-Jahre hatte Microsoft diese ruhmvolle Position inne.

Es ist nicht selbstverständlich, dass Microsoft heute wieder so gut da steht, nachdem es in den 2000er Jahren mehrmals totgesagt wurde.

Microsoft ist wohl am bekanntesten für das eigene Betriebssystem "Windows". Dazu kommt die Office-Palette rund um PowerPoint, Excel und Word. Aber mittlerweile gehört viel mehr zum Konzern: Laptops, Tablets, Cloud Hosting, aber auch Unternehmen wie LinkedIn, GitHub, Skype - und mehr, wie du gleich sehen wirst.

Beschleunigtes Wachstum: Microsoft wächst auf hohem Niveau stark. Die letzten Jahre zwischen 10 und 30%, im letzten Quartal währungsbereinigt 16%

Hochprofitabel: Microsoft erzielt quasi seit Jahrzehnten Gewinnmargen von über 20%, zuletzt auch über 30 und 40%.

Azure: Im Cloud-Geschäft ist Microsoft mit Azure stark vertreten und die Nr. 2 nach Amazons AWS. Die Sparte wächst, ist profitabel und bietet spannende Zukunftschancen.

Mega-Akquisition: Knapp 70 Mrd. Dollar zahlt Microsoft für Activision Blizzard, um das eigene Gaming-Geschäft zu starken. Kann sich so ein großer Kauf auszahlen?

Gutes Image: Microsoft scheint unter den großen Tech-Aktien am wenigsten unter Beobachtung der Behörden zu stehen, obwohl Microsoft in der Vergangenheit nur knapp einer Aufspaltung entkommen ist. Akquisitionen klappen damit heute eher, der regulatorische Druck ist geringer.

Mehr als genug Gründe also, dass wir uns die Aktie genauer anschauen und herausfinden, ob sich eine Investition aktuell lohnen könnte. Ist die Microsoft Aktie überbewertet? Oder sollte man jetzt noch Microsoft Aktien kaufen? Diesen Fragen versuchen wir uns zu nähern.

Diese Analyse beruht auf:

Dabei erfährst du, wie das Geschäftsmodell funktioniert und wie gut es ist, woraus der Burggraben besteht, wie die aktuelle Strategie aussieht, wie die Chancen von dieser sind, gegen wen sich Microsoft behaupten muss und ob die Aktie heute attraktiv bewertet ist oder nicht. Viel Spaß!

More...

Überblick & Entwicklung

Microsoft wurde 1975 gegründet, u.a. von niemand geringerem als Bill Gates. Durch Microsoft wurde Bill Gates zu einem der vermögendsten Menschen der Welt. 2000 hat er die Geschäftsleitung an Steve Ballmer übergeben. Seit 2014 ist Satya Nadella der CEO.

Der Aktienkurs hat sich über die letzten Jahre stark entwickelt. Über die letzten Monate hat der Kurs im allgemeinen Marktdruck ~25% nachgegeben.

So stark war der Kurs nicht immer. Nach einem Höhepunkt um die Jahrtausendwende gab es eine lange Abwärts- und Seitwärtsphase. Erst nach 20 Jahren wurde das Allzeithoch wieder erreicht und übertroffen.

Microsoft galt in dieser Phase als veraltet, langweilig und nicht mehr innovativ. Das Internet wurde größer, dort hat Microsoft aber keinen Fuß in die Tür bekommen. Yahoo und Google waren die dominanten Suchmaschinen, das soziale Netzwerk kam von Facebook, Apple jagte Marktanteile bei Computer-Hardware ab (neben Unternehmen wie Dell) und auch bei Smartphones und Tablets war Microsoft nur Zuschauer.

Ein Großteil des dann eingetretenen Erfolgs wird mit CEO Nadella und dem "Nadella-Moment" verbunden, als er 2014 die Leitung übernommen und Microsoft zukunftsgerichtet aufgestellt hat. Die Erfolgsfaktoren waren früher Fokus aufs Cloud-Geschäft sowie ein Ausbau der Office-Suite und Übertragung dieser in die Cloud.

Ausführlich habe ich in einem separaten Beitrag über die Gründung, Welteroberung, Fast-Zerschlagung, Fall und Wiedergeburt von Microsoft geschrieben.

Produkte & Geschäftsmodell

Microsoft selbst fasst das eigene Geschäftsmodell so zusammen:

Founded in 1975, we develop and support software, services, devices, and solutions that deliver new value for customers and help people and businesses realize their full potential.

We offer an array of services, including cloud-based solutions that provide customers with software, services, platforms, and content, and we provide solution support and consulting services. We also deliver relevant online advertising to a global audience.

Our products include operating systems; cross-device productivity applications; server applications; business solution applications; desktop and server management tools; software development tools; and video games. We also design, manufacture, and sell devices, including PCs, tablets, gaming and entertainment consoles, other intelligent devices, and related accessories.

Es wird klar: Microsoft ist mittlerweile zu großen Teilen ein B2B-Unternehmen und hat wenig mit dem Verkauf von Windows an Privatkunden zu tun, der vor 10 - 20 Jahren den Kern darstelle.

Die drei Segmente mit letztem Umsatzanteil:

- Productivity and Business Processes (32%): Im Wesentlichen B2B-Software rund um die Office-Suite und LinkedIn.

- Intelligent Cloud (40%): Cloud Hosting über Microsoft Azure.

- More Personal Computing (28%): Das Betriebssystem Windows, Gaming und Produkte Richtung Privatkunden.

Die Umsätze der drei Segmente sind recht ähnlich verteilt, am größten und am wachstumsstärksten ist allerdings das Segment "Intelligent Cloud".

Zahlencheck

CEO Nadella betonte in einem der letzten Quartal den deflationären Einfluss von Technologie und die Microsoft Cloud:

“Digital technology is a deflationary force in an inflationary economy. Businesses – small and large – can improve productivity and the affordability of their products and services by building tech intensity,” said Satya Nadella, chairman and chief executive officer of Microsoft. “The Microsoft Cloud delivers the end-to-end platforms and tools organizations need to navigate this time of transition and change.”

Im jüngsten Quartal Q4 '22 konnte Microsoft im Umsatz um 16% (währungsbereinigt) zulegen. Auch der operative Gewinn wuchs, die operative Marge ging aber leicht zurück. Das stärkste Wachstumssegment ist die Cloud.

Microsoft wächst seit Jahren wie an der Schnur gezogen: Sowohl im Umsatz, als auch im Gewinn und im Cashflow. (Die Zahlen und Diagramme gibt's hier auf der neuen Kennzahlen-Seite.)

Um das in konkrete Wachstumsraten umzusetzen: Das Umsatzwachstum liegt meistens zwischen 10 und 20%. Vor ein paar Quartalen lag es sogar etwas höher, ist nun aber rückläufig.

Die prozentualen Gewinnmargen sind auf einem weitestgehend konstanten, leicht positiven Trend. Generell sind die Margen enorm stark: Nettomarge von ~35%, EBITDA-Marge von knapp 50% und Bruttomarge von knapp 70%. Die Margen sind seit 2019 gestiegen, stagnieren aktuell eher.

Die Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More (Summe aus EBITDA-Marge und Umsatzwachstum) zeigt an, wie kapitaleffizient ein Unternehmen wächst. Alles über 40 gilt als sehr gut. Microsoft liegt hier seit 2 Jahren konstant über 40, zuletzt etwa bei 60. Das liegt allein schon an der hohen EBITDA-Marge.

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet, 'YoY' = im Jahresvergleich, '3J' = letzte 3 Jahre.

Die Eckdaten

- Land: USA

- Branche: PC- und B2B-Software

- Marktkapitalisierung: 1,76 Bio. USD

- Umsatz: 198 Mrd. USD

- Ergebnis: 73 Mrd. USD

- Free Cashflow: 65 Mrd. USD

Bewertung

- KUV: 9

- KGV: 25

- KGVe: 23

- KCV: 20

- PEG-Ratio: 1,8

Qualität & Wachstum

- Verschuldungsgrad: 40%

- Bruttomarge: 68%

- Operative Marge: 42%

- Nettomarge: 37%

- operatives Gewinnwachstum: 8% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More, 25% p.a. (3J)

- Umsatzwachstum: 12% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More, 16% p.a. (3J)

Schauen wir uns nun an, was hinter diesen Zahlen steckt.

Geschäftsmodell & Burggraben

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht. Gibt es einen Burggraben? Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Microsoft unterteilt das Geschäft in drei Segmente.

Segment 1: Productivity and Business Processes

In diesem Segment fasst Microsoft Informations-, Kommunikations- und Produktivitätsservices für Unternehmen zusammen.

- Office Commercial: Office 365 Abonnements und Lizenzen für Business-Kunden, dazu gehören Produkte wie Office, Exchange, SharePoint, Microsoft Teams, Skype for Business und mehr.

- Office Consumer: Office 365 Abonnements und Lizenzen für Privatanwender, dazu gehören Produkte wie Skype, Outlook.com und OneDrive (Cloud Speicherplatz).

- LinkedIn: Das größte soziale Netzwerk im Business-Bereich mit über 600 Mio. Mitgliedern weltweit. Dieses hat Microsoft im Jahr 2016 für 26 Mrd. US-Dollar gekauft. Dort gibt es Werbelösungen, Premium Abos und kostenpflichtige Tools für Marketing und Personalgewinnung.

- Dynamics business solutions: Angebote für Ressourcenplanung und Kundenmanagement von Unternehmen.

Im Bereich der Office-Angebote gibt es ernsthafte Konkurrenz von Google (GSuite), die im Hauptmarkt, den USA, 57% der Kunden einnimmt. Das Kollaborationstool Microsoft Teams liefert starkes Wachstum, hat allerdings Konkurrenz von Google und Slack (mittlerweile Teil von Salesforce). Skype hat über die letzten Jahre stark an Zoom, Slack und Google verloren.

LinkedIn ist in diesem Segment der Wachstumstreiber. 2021 lag das Wachstum dort bei über 40%, zuletzt bei 29% währungsbereinigt.

Segment 2: Intelligent Cloud

In diesem Segment werden die Server- und Cloud Angebote zusammengefasst, die Unternehmen flexible und zuverlässige Rechen- und Speicherleistung liefern.

- Server und Cloud Services für alles rund um Rechenkapazitäten, Datenbanken, Programmiercode und mehr. Relevante Produkte sind hier vor allem GitHub, das Microsoft 2018 für 7,5 Mrd. US-Dollar akquiriert hat, sowie Microsoft Azure, die Cloud Computing Lösung, die u.a. mit AWS (größter Gewinnfaktor bei Amazon) und der Google Cloud konkurriert. Diese Cloud Computing Lösungen liefern die IT-seitige Infrastruktur für andere Unternehmen.

- Enterprise Services, u.a. Premium Support und Beratungsleistungen.

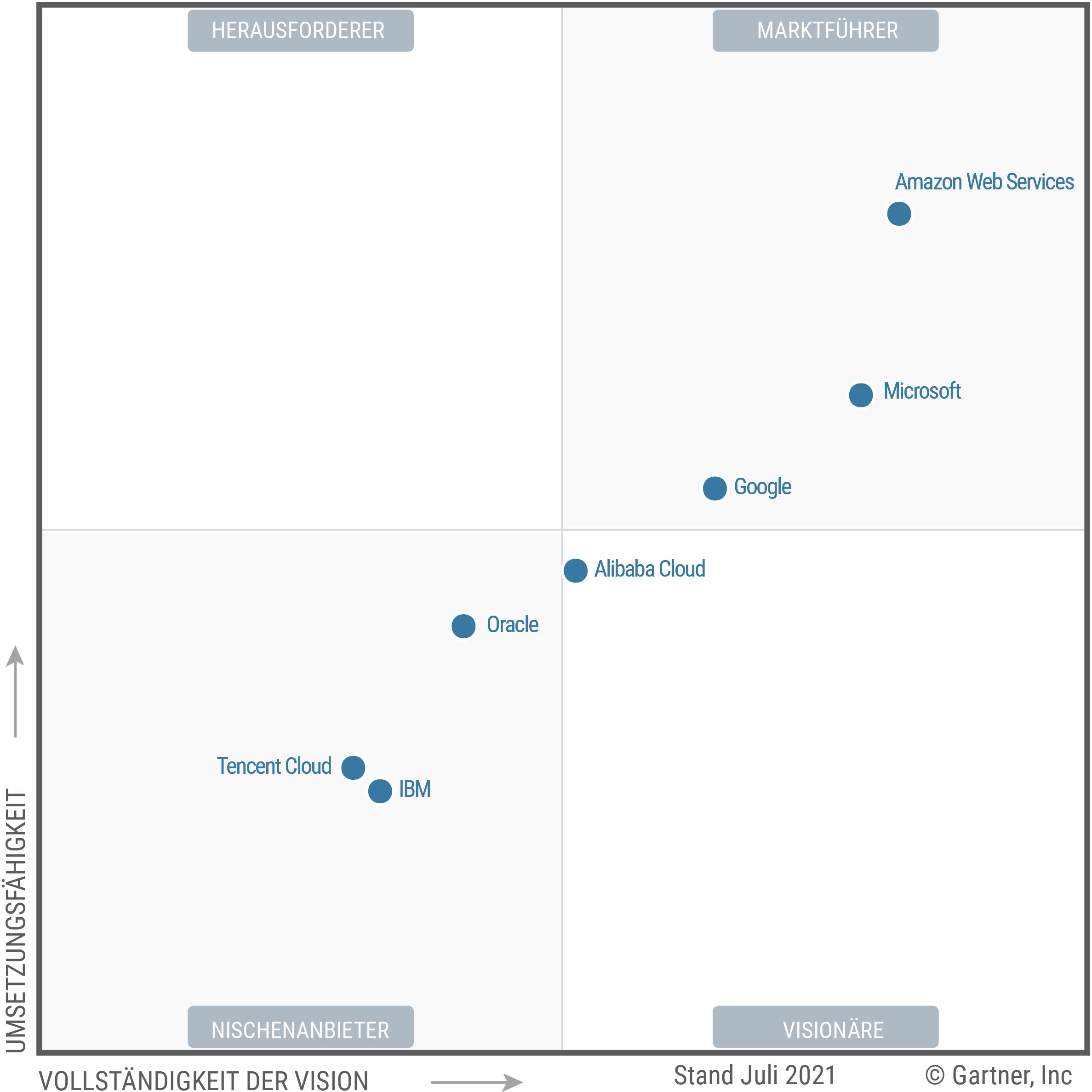

Im Cloud-Computing-Markt sind auch der Marktführer Amazon mit AWS, Google mit der Google Cloud und auch Alibaba unterwegs. Aber: Microsoft ist auf Platz 2 mit hohen Wachstumsraten.

Ein kurzer Vergleich der drei größten Cloud-Player zu Mitte 2022 und den jeweils letzten Wachstumsraten:

- Amazon AWS: +37%, 30% oper. Marge, ~33% Marktanteil

- Microsoft Azure: +29%, 43% oper. Marge, ~21% Marktanteil

- Google Cloud: +44%, -16% oper. Marge. ~8% Marktanteil

Wachstum kann sich erkauft werden indem ein Unternehmen Preise senkt und die Profitabilität weiter weg schiebt. Genau das sehen wir bei Google (und die Erfahrung, dass Google am günstigsten ist, kenne ich aus der Praxis), weshalb das Wachstum am höchsten ist. Gleichzeitig ist Microsoft mit Azure wohl am profitabelsten, wächst aber am langsamsten.

Das Researchunternehmen Gartner ordnet Microsoft auch in der Stärke auf dem zweiten Platz ein.

Segment 3: More Personal Computing

In dieses Segment fallen Produkte und Services, die sowohl für Konsumenten, Entwickler und IT-Spezialisten nutzbar sind. Im Gegensatz zu den anderen Segmenten, die größtenteils aus B2B-Leistungen bestehen, liegt hier der Fokus auf Endnutzern.

- Windows, das allseits bekannte Betriebssystem. Der Marktanteil von Windows hat über das letzte Jahrzehnt stetig abgenommen, während vor allem das macOs von Apple gewonnen hat. Windows stellt aber immer noch 77 % der Betriebssysteme (macOs "nur" 18 %).

- Geräte, wie die Surface-Produkte (Tablets und Laptops), PC-Zubehör und Ähnliches.

- Gaming, wozu vor allem die Konsole Xbox und die damit verbundene Software und Services zählen. Dort bietet Microsoft Live Transaktionen, Abonnements, Cloud Services, Werbung und Video-Spiele.

Bundling als Burggraben und Schwäche

Der größte Unterschied von Microsoft zur Konkurrenz: Microsoft bietet ein Bündel an Leistungen an. Cloud-Speicher, Kommunikationstools per Messenger und Videochat und mehr. Konkurrenz sind Lösungen, die etwas weniger integriert sind (bspw. Google hat keinen Messenger) oder einzelne Lösungen (Slack als Chat-Kommunikation, Zoom als Videotool, AWS als Cloud-Speicher).

Microsoft bietet also eine vollintegrierte Lösung, vermutlich die vollständigste am Markt für B2B-Software. Das ist die große Stärke.

Vor allem große Enterprise-Kunden spricht das an. Je größer ein Unternehmen, desto mehr Tools werden gebraucht, die Microsoft alle gebündelt anbieten kann. Dabei kann Microsoft oft bessere Preise als die Konkurrenz anbieten und selbst noch gute Margen erzielen.

Gleichzeitig ist es die größte Gefahr: Es ist ein großes Schiff, das aktuell in die richtige Richtung steuert. Sollte es mal drehen müssen, dauert es aber: Die Dienste sind so integriert, das nicht jeder Dienst einzeln komplett frei gestaltet werden kann. Dann können die vielen kleinen Schiffe (die Unbundling-Lösungen) viel schneller wenden.

Wenn Microsoft sich nicht schnell genug an technologischen Wandel anpassen kann, werden Kunden sich eigenständig die jeweils besten Lösungen suchen.

Akquisitionen von Microsoft

Da die großen Tech-Unternehmen immer größer und mächtiger werden, werden vermehrt Stimmen laut, die Regulierungen oder sogar Zerschlagungen fordern. Die Kritik trifft dabei vor allem Facebook, Google und Amazon.

Auch Microsoft hat Erfahrung mit solchen Prozessen: Im Jahr 2000 gab es den laut Spiegel "bedeutendsten US-Kartellprozess seit Jahrzehnten". Den ersten Prozess hat Microsoft verloren und es drohte eine Zerspaltung des Unternehmens in separate Unternehmen mit Betriebssysteme und Anwendungssoftware. Später wurde das Urteil aufgehoben. Auch 2013 gab es eine vergleichsweise geringe Strafe (561 Mio. EUR), da Nutzer nicht die Auswahlmöglichkeit beim Internet Browser hatten.

Microsoft ist heute (wieder) eines der größten Unternehmen der Welt, hat aber breit gestreute Erlösströme, keine Datenskandale und kaum aktuelle Monopolmissbrauchsanklagen. Das, was für die anderen Tech-Konzerne aktuell das größte Risiko scheint, könnte - wie naturgemäß bei jedem Unternehmen mit so einer Größe - auch Microsoft treffen, danach sieht es aktuell aber nicht aus.

Auch über die letzten Jahre hat Microsoft einige relevante Akquisitionen getätigt, allein 2021 ca. 15, vor allem aus den Bereichen Software, Zukunftstechnologien (IoT, 5G) und KI. Die größte wurde aber 2022 bekannt gegeben und wird vermutlich 2023 abgeschlossen.

Die relevantesten und größten Käufe der letzten Jahre (inklusive meiner Einschätzung):

- 2011: Die Telefonsoftware Skype wurde für 8,5 Mrd. US-Dollar gekauft.

Gescheitert.

- 2014 wurde die Handysparte von Nokia gekauft, die 2016 allerdings weiterverkauft wurde.

Gescheitert.

- 2016: Das soziale Business-Netzwerk LinkedIn für 26 Mrd. USD.

Erfolg.

- 2018: GitHub, eine Code-Verwaltungs- und Versionierungsplattform, die jeder Programmierer kennt, für 7,5 Mrd. USD.

Eher Erfolg.

- 2022: Activision Blizzard, Spieleentwickler, für 68,7 Mrd. USD in Cash. Offen, mehr dazu gleich.

Bewertung des Geschäftsmodells

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Mittlerweile ist der Großteil des Geschäfts auf wiederkehrende Erlöse ausgelegt: Cloud-Hosting, die Office-Suite und sogar Windows wurden entsprechend umgebaut und haben einen hohen Lock-In Effekt. Andere Erlöszweige wie LinkedIn, Computer-Peripherie u.ä. sind nicht wiederkehrend.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Die Netzwerkeffekte sehe ich vor allem im Office-Geschäft: In der Geschäftswelt ist es schwierig, wenn man nicht PowerPoint oder Excel nutzt oder keinen Teams-Zugang hat. Auch für Windows gilt das: Je mehr Nutzer, desto mehr für Windows optimierte Spiele und Programme gibt es. Aber: Im Cloud-Geschäft gibt es weniger Netzwerkeffekte und dieses ist das aktuell wichtigste Segment.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

Microsoft ist enorm groß und hat viele Angebote, die so gebündelt werden können wie von kaum einem Konkurrenten (mehr dazu gleich). Auch die Gewinnmargen zeigen, wie Microsoft daraus hohe Profitabilität schöpft, indem entwickelte Produkte weltweit ausgerollt werden.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Microsoft beruht zentral auf Technologie und erzielt hier daher eine hohe Wertung. Aber: In den einzelnen Produkten gilt Microsoft in meiner Wahrnehmung nicht zwangsweise als technologisch führend, weshalb dies nicht das ultimative Alleinstellungsmerkmal ist.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Microsoft ist gegenüber Apple sicherlich eine schwächere Marke mit weniger Premium-Image, aber Microsoft ist weltweit bekannt und öffnet als Name im heute deutlich relevanteren B2B-Geschäft alle Türen.

Geschäftsmodell-Bewertung: 21 / 25

Zukunft & Strategie

Im Geschäftsjahresbericht 2021 hat Satya Nadella die bisherige Richtung bestätigt und auf die ersten Erfolge verwiesen, wonach über 10 Mrd. Dollar jährlicher Umsatz über neue Geschäftssegmente erzielt wurde:

“Our results show that when we execute well and meet customers’ needs in differentiated ways in large and growing markets, we generate growth, as we’ve seen in our commercial cloud – and in new franchises we’ve built, including gaming, security, and LinkedIn, all of which surpassed $10 billion in annual revenue over the past three years.”

Außerdem betont er einerseits, dass der Anteil von Technologie am gesamten BIP bis 2030 von 5 auf 10% steigen soll, die digitale Transformation der übrigen 90% aber noch spannender ist.

"Tech as a percentage of total GDP will double from 5 to 10 percent by 2030. But the most notable thing is what will happen to the other 90 percent. Digital transformation that was projected to happen over the next 10 years is happening today."

Im Jahresbericht 2019, quasi dem letzten Ausblick, bevor es viel um die Bewältigung der Pandemie ging, ging CEO Satya Nadella auf vier Kernthemen ein. Diese zeigen, womit Microsoft sich auch aktuell beschäftigt:

- Technology breakthroughs and progress: Mehr dazu gleich.

- Trust: Microsoft möchte Vertrauen zu den Kunden und Partnern gewinnen und stärken. Dafür gibt es drei Säulen: Privatsphäre, Cybersecurity und verantwortungsvoller Umgang mit KI.

- Environmental and corporate social responsibility: Die Nachhaltigkeitsagenda, die mittlerweile jedes Unternehmen sich auf die Fahne schreibt - was gut so ist. Microsoft möchte u.a. bis 2030 nicht nur emissionsneutral, sondern emissionsnegativ sein.

- Culture: Verbessern der Arbeitsatmosphäre, höherer Anteil an Frauen in Führungspositionen.

Der erste Teil ist der interessanteste aus Geschäftsmodellsicht. Darin nennt Nadella einige große und wachsende Märkte, in die Microsoft investiert.

"Computing is becoming embedded in the world — in every place and every thing. This era of the intelligent cloud and intelligent edge is shaping the next phase of innovation, powering intelligent systems and experiences that previously would have been unimaginable, and transforming nearly everything around us. Across our businesses, we are innovating to empower our customers, and investing in large and growing markets to help them digitally transform — today and long into the future."

Diese Märkte sind folgende:

#1 Applications and Infrastructure

Die These: Entwickler und Programmierer werden immer wichtiger. Daher sagt Microsoft:

"We are investing to build the most complete toolchain for developers"

Dazu gehören Tools & Software für Programmierer, bspw. GitHub, die Coding-Tools Visual Studio und Visual Studio Code sowie die Programmiersprache TypeScript.

Außerdem wird Azure weiter ausgebaut:

"We are building Azure as the world’s computer, addressing customers’ real-world operational sovereignty and regulatory needs. Today, 95 percent of the Fortune 500 trust Azure for their mission-critical workloads."

#2 Data and AI

Microsoft sieht den Trend, dass es immer mehr übers Internet verbundene Geräte und Daten gibt. Daher fokussiert Microsoft Daten- und Analysemöglichkeiten.

Außerdem prognostiziert Nadella, dass KI in Zukunft noch wichtiger wird. Microsoft möchte die Technologie dafür demokratisieren und auch kleineren Unternehmen zugänglich machen:

"That’s why we are democratizing AI infrastructure, tools, and services with Azure Cognitive Services, so any developer can embed the ability to see, hear, respond, translate, reason, and more into their applications."

#3 Business Applications

Hierunter fallen viele Anwendungsbereiche für Unternehmen. Dazu gehören Feedbackprozesse, Verknüpfung der digitalen mit der offline Welt, einfachere Programmierumgebungen, aber auch LinkedIn und darin verfügbare Tools zur Personalgewinnung und -entwicklung.

#4 Modern Workplace

Microsoft 365 ist das Angebot, das bekannte Tools wie PowerPoint, Word und Excel bündelt. Dazu gehören aber viele weitere Apps für Notizen, Kommunikation (Teams), Dateistrukturen, Emails (Outlook) etc.

Gerade Microsoft Teams, das ein ganzheitliches Angebot für Teams innerhalb von Unternehmen bietet (Chat, Dateiablage, Videoanrufe,...), hat schon vor der Corona-Krise ein starkes Wachstum hingelegt und wurde danach noch stärker davon beflügelt.

Außerdem gehört noch das Microsoft Surface, die Laptop- und Tablet-Familie, in diese Kategorie.

#5 Gaming

Nach vier B2B-Kategorien ist das nun das große B2C-Wachstumsfeld. Microsoft entwickelt mit Xbox Cloud Gaming (vorher "Project xCloud") eine Game-Streaming-Technologie. Dazu bietet Microsoft Tools für Spieleentwickler im "Microsoft Game Stack" an.

Außerdem möchte Microsoft die Angebote rund um die Xbox weiterentwickeln, u.a. mit dem Abo-Modell des Xbox Game Pass und der Zugangsmöglichkeit für Spieleentwickler, die Spieler der Xbox Live Community auch über mobile Geräte zu erreichen.

In dieses Wachstumsfeld fällt die größte Akquisition der Firmengeschichte: Der angestrebte Kauf von Activision Blizzard für fast 69 Mrd. US-Dollar. Im September 2022 hat der Microsoft Gaming CEO die Akquisition weiter kommentiert.

Es liest sich in Teilen eher wie ein Schreiben an die Wettbewerbshüter, die befürchten könnten, dass Activision Blizzard einige Titel nur noch exklusiv für Windows-PCs oder die Xbox rausbringen könnte.

Zwei Ziele nennt Microsoft aber konkret:

- Der Game Pass, das Spiele-Abo, soll gestärkt werden. Durch die Bibliothek von Activision Blizzard, zu der Overwatch, Diablo und Call of Duty gehören, wird diese deutlich attraktiver.

- Mehr Spiele sollen für mobile Plattformen und die Streaming-Technologie entwickelt werden.

"We are expanding choice in two ways: through the creation of Game Pass, which gives players a subscription option; and by bringing more games to mobile platforms, including through our cloud game streaming technology."

Viele große Wachstumsmärkte

Die bisherige Positionierung, aber auch die Strategie zeigt, dass Microsoft bei den relevantesten Zukunftstechnologien auch weiterhin eine Rolle spielen will und höchstwahrscheinlich auch wird:

- Cloud Computing

- Gaming

- Cybersecurity - hier will Microsoft 20 Mrd. Dollar über die nächsten 5 Jahre investieren

- Big Data

- Metaverse

- Künstliche Intelligenz

- Modernes Arbeiten

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung & Investment-These

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Finanzielle Ziele

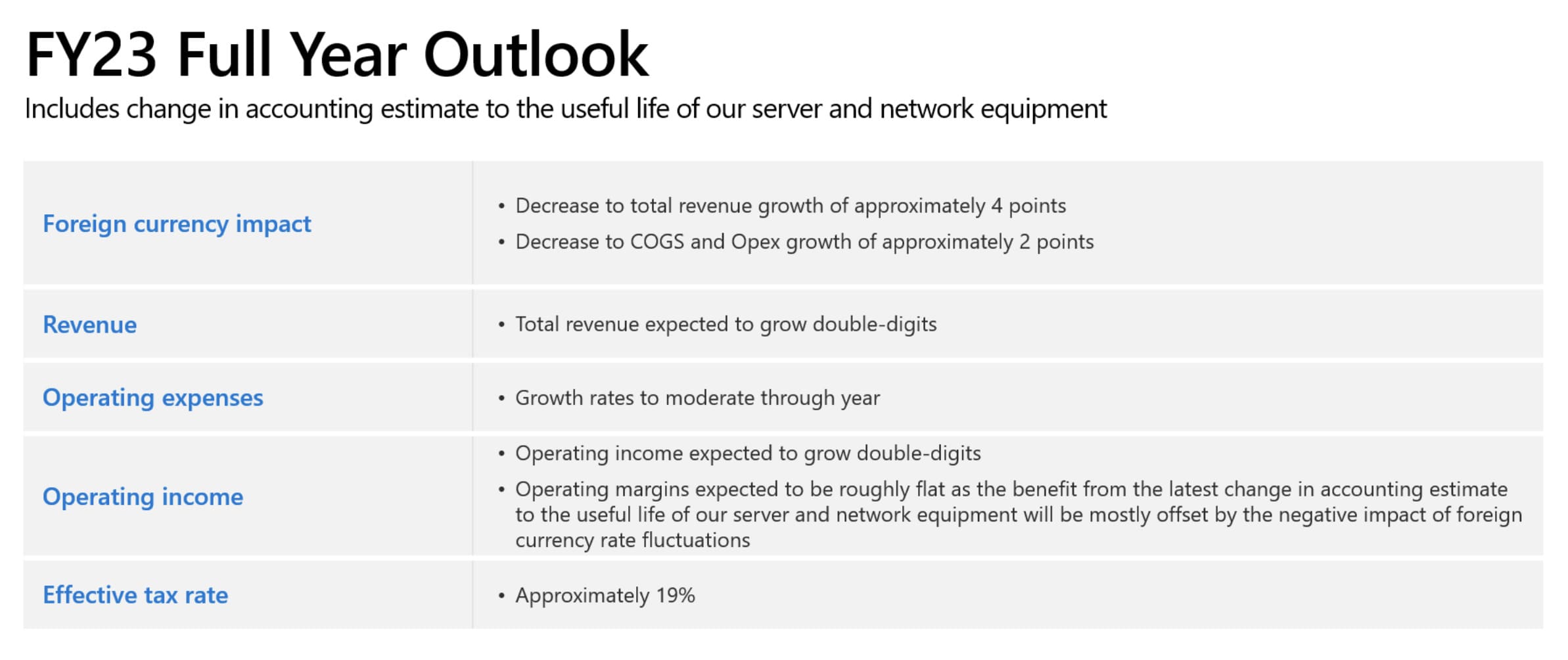

Microsoft präsentiert eine Guidance für das nächste Geschäftsjahr (endet im Juni 2023) - natürlich stilgerecht in PowerPoint statt als PDF.

Es wird dabei eine zweistellige Wachstumsrate in Aussicht gestellt, sowohl im Umsatz als auch im operativen Ergebnis. Negativ werden sich Wechselkurse auswirken, positiv eine Umstellung bei Abschreibungsdauern - beides beeinflusst die langfristigen Aussichten nicht.

Der faire Wert der Aktie

Dafür kalkuliere ich drei Szenarien: Ein pessimistisches, ein optimistisches und das Szenario, das ich im Mittel erwarte. Ausreißer nach unten und oben sind naturgemäß auch immer möglich.

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: Etwa 16% pro Jahr. Im letzten Quartal +16% währungsbereinigt über Vorjahr.

- Microsofts Prognose: "Zweistellige Wachstumsrate", was wohl 10% oder etwas mehr bedeutet.

- Analystenerwartung: Analysten erwarten bis Juni '23 +11%, bis Juni '24 +14%.

- Meine kurzfristige Annahme: 12% p.a.

- Meine langfristige Annahme: Ich gehe im Mittel von 6% langfristig aus. Hier sehe ich aber die größte Varianz. Die Digitalisierung ist ein natürlicher Rückenwind und aktuell steht Microsoft gut da. Cloud und Gaming sind signifikante Wachstumssegmente. Andererseits besteht die Gefahr, dass Microsoft - wie vor 15 Jahren - nicht mehr zeitgemäß ist und zu langsam werden könnte.

Nettomarge

Microsoft war schon immer, bis auf wenige Ausnahmen seit 30 Jahren, ein hochprofitabler Konzern mit Nettomargen über 20%.

Die Nettomarge liegt heute bei 37%, die operative Marge bei 42%. In 2019 und 2020 lag die Nettomarge bei 31%, 2021 deutlich höher. Kurzfristig drückt die Rezession auch die Margen leicht bzw. sorgt eher für eine Normalisierung in Richtung des vorherigen Niveaus.

Ich gehe langfristig von 34% Nettomarge aus.

Bewertungsniveau

Heute ist die Aktie mit einem KGV von 25 und KGVe von 23 bewertet. Zum Vergleich: Von 2010 bis 2014 lag das KGV auch mal bei 10 bis 15, da Microsoft nicht mehr als innovativ galt. Historisch liegt der Durchschnitt von Microsoft eher bei 20. Ich gehe davon aus, dass die Aktie - basierend auf den anderen Annahmen - langfristig mit einem KGV von 18 fair bewertet ist.

Sonstiges

Microsoft hat die Anzahl ausstehender Aktien über die letzten Jahre kontinuierlich durch Aktienrückkäufe reduziert, über zehn Jahre etwa um 16%. Zusätzlich schüttet Microsoft quartalsweise eine Dividende aus. Die Dividendenrendite liegt bei gut 1%, was ~25% des Gewinns entspricht. Daher nehme ich 30% bis 40% Ausschüttungsquote an.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: MSFT.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Scorecard

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Stark 🥳

Pro, Contra & Fazit: Aktie jetzt kaufen?

Pro

Contra

Mein Fazit

Microsoft steht gut da. Auch wenn die Bewertung im Vergleich zur eigenen Historie etwas häher ist, finde ich sie aktuell gerechtfertigt.

Die größte Gefahr, die ich mittel- und langfristig sehe: Microsoft könnte wieder in einer Situation landen, wo kleinere Anbieter bessere Lösungen entwickeln und Microsoft zu langsam vorankommt. Dann würde das Wachstum und auch das Bewertungsniveau stark fallen. Kurzfristig halte ich das Risiko für überschaubar.

Unterm Strich halte ich Microsoft daher für sehr solide und immer noch mit Chancen, die aus den starken Fundamentalzahlen hervorgehen. Es ist gut positioniert für zahlreiche Wachstumsmärkte, von denen Cloud, Cybersecurity und Gaming in meinen Augen die vielversprechendsten sind.

Ich bin vorsichtig optimistisch. Die Börse neigt dazu die Zukunft positiv fortzuschreiben, wenn ein Unternehmen gut da steht. Entsprechend vorsichtiger wähle ich auch die Wachstumsraten. Entsprechend fällt auch meine Renditeerwartung gut, aber nicht überragend aus. Ich halte hier einen Einstieg aber definitiv für legitim.