LVMH ist das größte Luxusimperium der Welt. Louis Vuitton, Moët, Hennessy, Hublot, Dior, Tiffany und viele weitere starke Marken gehören zum Portfolio.

Jahrelang ist die Aktie stark gestiegen, die Umsätze und Gewinne ebenso, Bernard Arnault wurde zeitweise der reichste Mensch der Welt. Nun haben die jüngsten Zahlen enttäuscht, der Kurs liegt über 20% unter Allzeithoch. Eine günstige Kaufgelegenheit?

- 🛍 Wertvollste Marken der Welt: LVMH hat ein starkes Markenportfolio im Luxussegment, das vor allem in einem bestimmten Faktor einen starken Burggraben mitbringt.

- 🌏 Schwellenländer: LVMHs hohe Umsatzanteiligkeit in Schwellenländern bietet die Chance von dem dortigen Wachstum zu profitieren, während der rechtliche Sitz selbst in Frankreich ist.

- 📈 Starke Unternehmenskennzahlen (mit Schönheitsfehlern): LVMH ist über die letzten Jahre gewachsen, hat klug zugekauft, Anteile wie von Birkenstock an die Börse gebracht und ist hochprofitabel. Aber: Der Blick auf den Free Cashflow offenbart aktuell eine deutliche Schwäche, die es so lange nicht gab.

- 💰 Preissetzungsmacht: Es gibt wohl kein Unternehmen, das besser Preise erhöhen kann als LVMH. Viele Kunden würden es wohl gar nicht merken. Das mag Warren Buffett besonders - und kann ein entscheidender Vorteil beim heute so wichtigen Inflationsschutz sein.

- 📉 Kursdruck: Vom Allzeithoch vor einigen Monaten steht der Kurs 27% tiefer. Die neuesten Earnings haben enttäuscht. Auf Sicht der letzten Jahre steht die Aktie trotzdem sehr gut da.

Mehr als genug Gründe also, dass wir uns die Aktie genauer anschauen und herausfinden, ob sich eine Investition aktuell lohnen könnte.

Dabei erfährst du, wie das Geschäftsmodell funktioniert, woraus der Burggraben wirklich besteht (und woraus nicht), welche Herausforderungen LVMH bevor stehen und ob die Aktie heute attraktiv bewertet ist oder nicht. Viel Spaß!

More...

Überblick, Entwicklung & Zahlencheck

Das Unternehmen

LVMH - ausgeschrieben "LVMH Moët Hennessy – Louis Vuitton SE" - ist ein Konzern, der zahlreiche Luxusmarken bündelt. Gegründet wurde er 1987, indem Louis Vuitton und Moët Hennessy fusionierten. An der Spitze steht Bernard Arnault als CEO, der außerdem als reichster Europäer - und phasenweise auch der Welt - gilt.

Der Geschäftsbericht startet so:

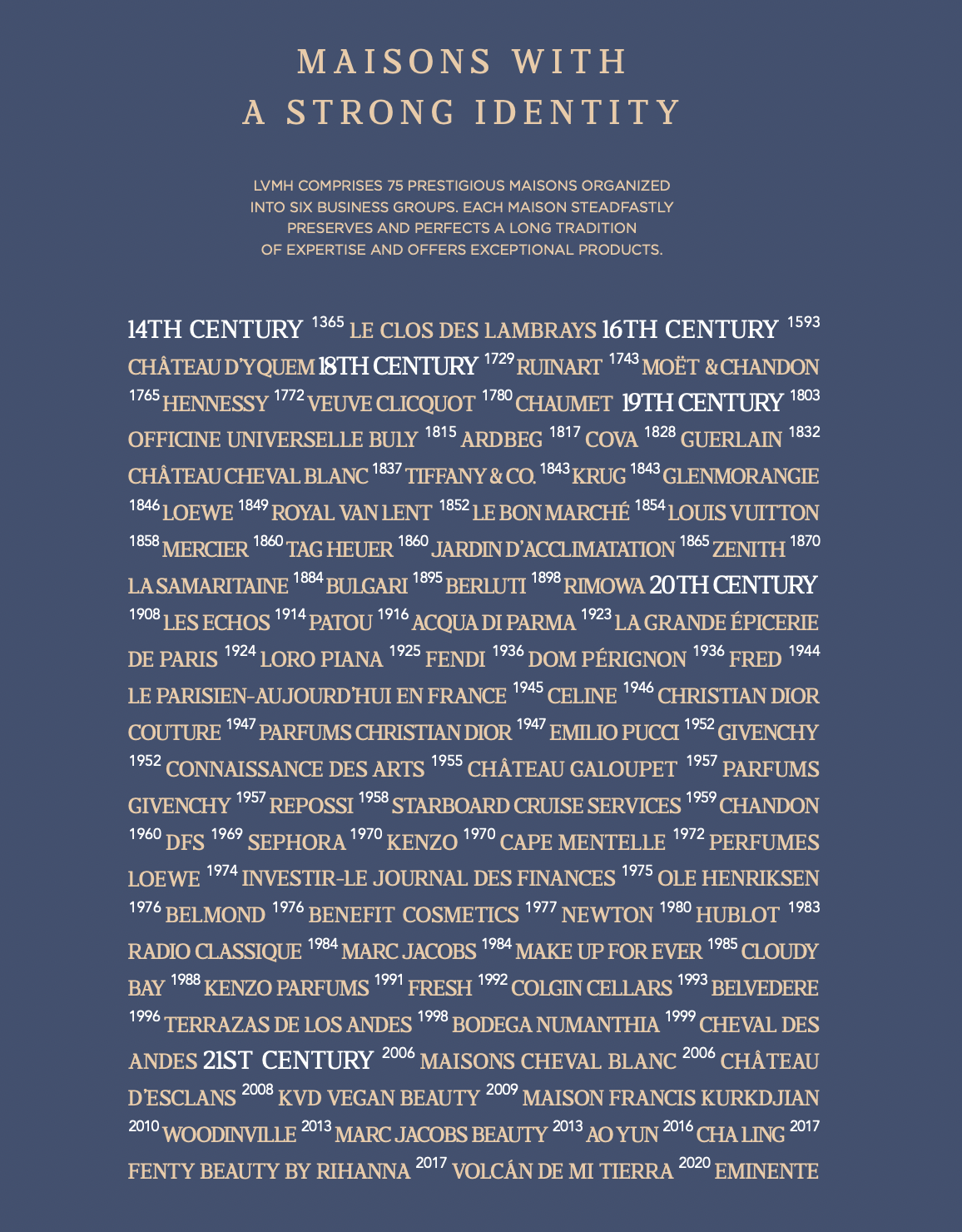

Louis Vuitton and Moët Hennessy merged in 1987, creating the LVMH Group. From the outset, Bernard Arnault gave the Group a clear vision: to become the world leader in luxury, with a philosophy summed up in its motto, “Passionate about creativity”. Today, the LVMH Group comprises 75 exceptional Maisons, each of which creates products that embody unique craftsmanship, carefully preserved heritage and resolute modernity. Through their creations, the Maisons are the ambassadors of a refined, contemporary art de vivre.

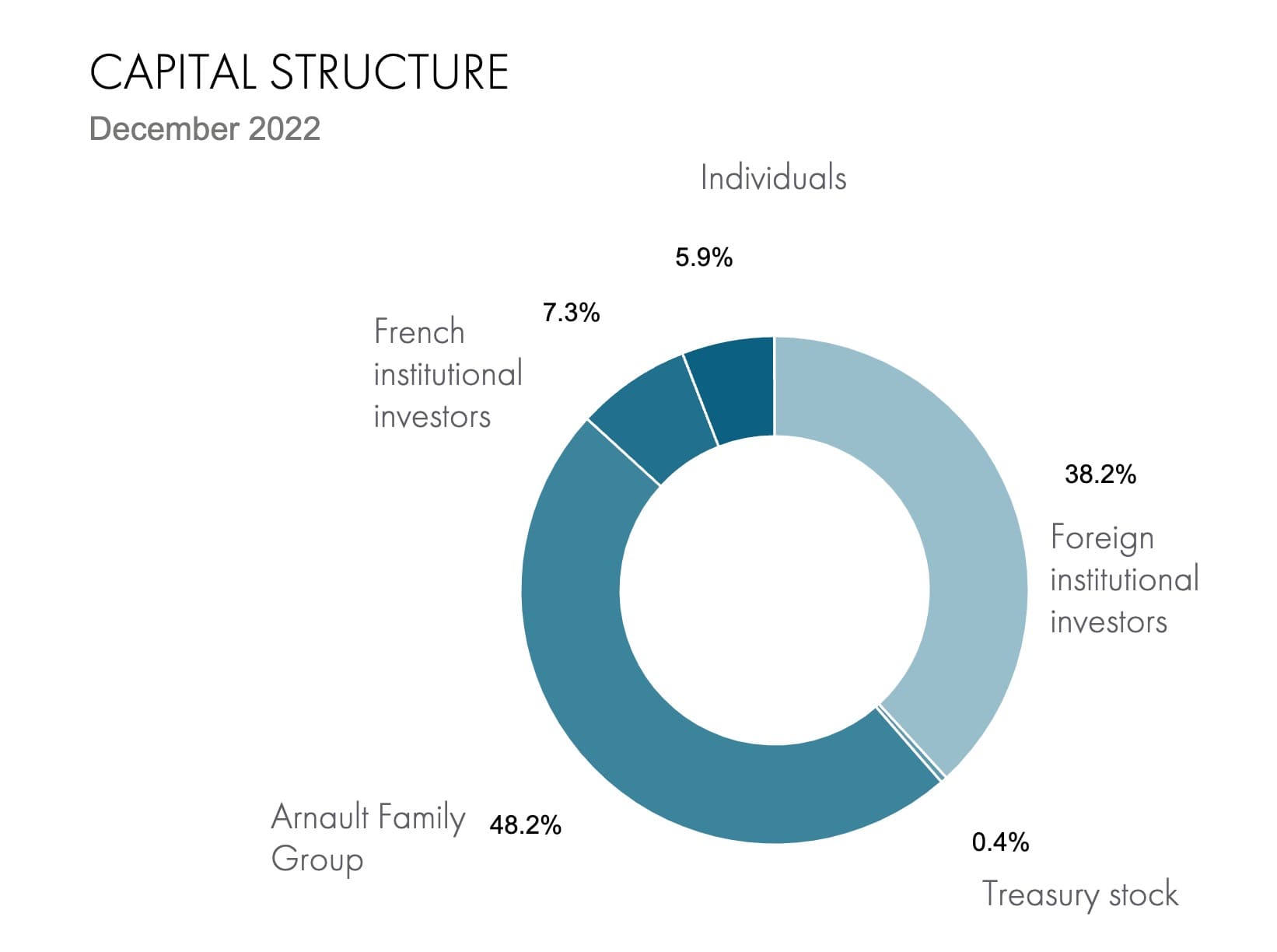

Die Arnault Family Group besitzt noch 48% an LVMH.

Produkt & Geschäftsmodell

LVMH verkauft Luxusgüter. Mode, Accessoires und Alkohol gehören dazu. Unter anderem folgende Marken gehören zu LVMH:

- Alkohol: Moët & Chandon, Dom Pérignon, Veuve Clicquot, Hennessy (Cognac), Belvedere (Wodka)

- Mode: Louis Vuitton, Givenchy, Kenzo, Loewe, Marc Jacobs, Fendi, Rimowa, Dior

- Uhren und Schmuck: Tiffany, Bulgari, Hublot, TAG Heuer

Louis Vuitton gilt als wertvollste Marke im Portfolio, die 2007 auf über 20 Mrd. Euro geschätzt wurde.

LVMH hat auch den Großteil der Anteile am deutschen Sandalen-Hersteller Birkenstock übernommen. Erst vor wenigen Tagen wurden einige der Anteile wiederum an die Börse gebracht.

Aktienkurs

LVMH ist erfolgsverwöhnt, der Kurs über die letzten Jahre stark gestiegen. Nun ging es zuletzt um 7% an einem Tag runter, da die Earnings enttäuschten. Vom Hoch vor einigen Monaten steht die Aktie 27% tiefer (Stand 15.10.2023).

Meine Bewertungshistorie

Mitte 2021 habe ich LVMH erstmals analysiert, fand die Aktie dort aber - fälschlicherweise - zu teuer. Ich hatte weniger Wachstum und eine weniger schnelle Erholung in der Pandemie erwartet. Im Mai '22 war ich optimistischer:

Heute sieht es schon etwas anders aus. Die Preissetzungsmacht ist in der inflationären Phase ein starker Vorteil. Die Umsätze sind gewachsen, die Margen gestiegen, der Gewinn hat also überproportional zugelegt. Der Kurs ist 25% seit meiner letzten Analyse gefallen, die Bewertung ist also heute deutlich günstiger geworden. Damit rutscht LVMH auf meine engere Watchlist.

Gekauft habe ich damals aber nicht. Rückblickend war es tatsächlich der beste Kaufkurs der letzten Jahre, der Kurs steht heute - trotz des jüngsten Verlustes - 27% höher.

Im September '22: Eher eine faire Bewertung (6,2% p.a. als Renditeerwartung), also etwas weniger attraktiv als vorher. Seitdem steht die Aktie 7% höher.

Rückblickend wäre es tendenziell klug, die Aktie gekauft zu haben, auch wenn der Betrachtungszeitraum recht kurz ist. Die Earnings haben mich positiv überrascht, was der Kurs aber recht schnell widergespiegelt hat. Nach wie vor finde ich die Aktie fair bewertet.

Im Juni '23 habe ich in der Aktienanalyse des Konkurrenten Kering geschrieben (seitdem steht die LVMH-Aktie 21% tiefer):

LVMH ist operativ glänzend geführt. Die Bewertung ist in meinen Augen allerdings auch ziemlich hoch.

Schauen wir uns nun an, was hinter diesen Zahlen steckt und ob der jüngste Kursrücksetzer eine Chance bietet.

Zahlencheck

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht.

Unternehmensentwicklung

LVMH hatte es in 2020 durch die Coronapandemie nicht leicht. Am Ende stand ein Umsatzrückgang von -17% zu Buche. Mittlerweile wurde sich davon aber erholt.

Die Umsatzentwicklung:

- 2018: 47 Mrd. EUR

- 2019: 54 Mrd. EUR

- 2020: 45 Mrd. EUR

- 2021: 64 Mrd. EUR

- 2022: 79 Mrd. EUR

Dieses Wachstum hat LVMH einerseits durch organisches Wachstum der bestehenden Marken, aber auch durch Zukäufe erreicht. Beispielsweise 2021 wurde Tiffany akquiriert.

Das Umsatzwachstum liegt seit 2010 durchschnittlich bei 13%. Nachdem das Wachstum zu Beginn der Pandemie eingebrochen ist bzw. negativ war, gab es danach starke Ausholeffekte. Nun ist man wieder dicht an der historischen Wachstumsrate.

Der organische (gesamte) Umsatz lag 2021 um 14% (20%) über 2019, 36% (44%) über 2020.

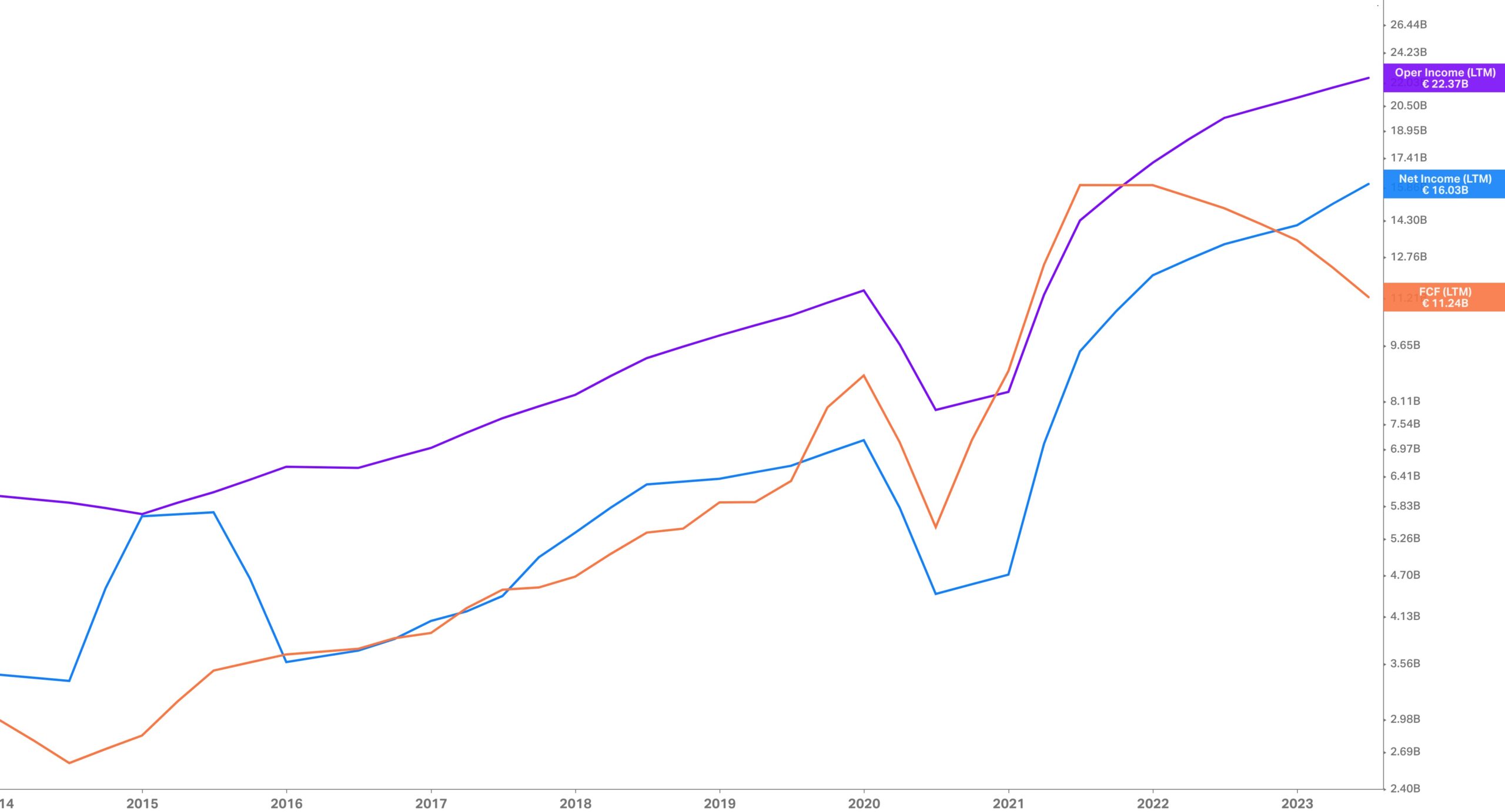

Ergebnis & Cashflow

Parallel zum Umsatz sind auch die Erträge gestiegen. Der Free Cashflow lag lange gleichauf mit dem Ergebnis, sogar mal leicht darüber, zuletzt gab es hier einen negativen Knick. Das operative Ergebnis ist mit Ausnahme der Pandemie ziemlich konstant.

Woher kommt der Cashflow-Knick?

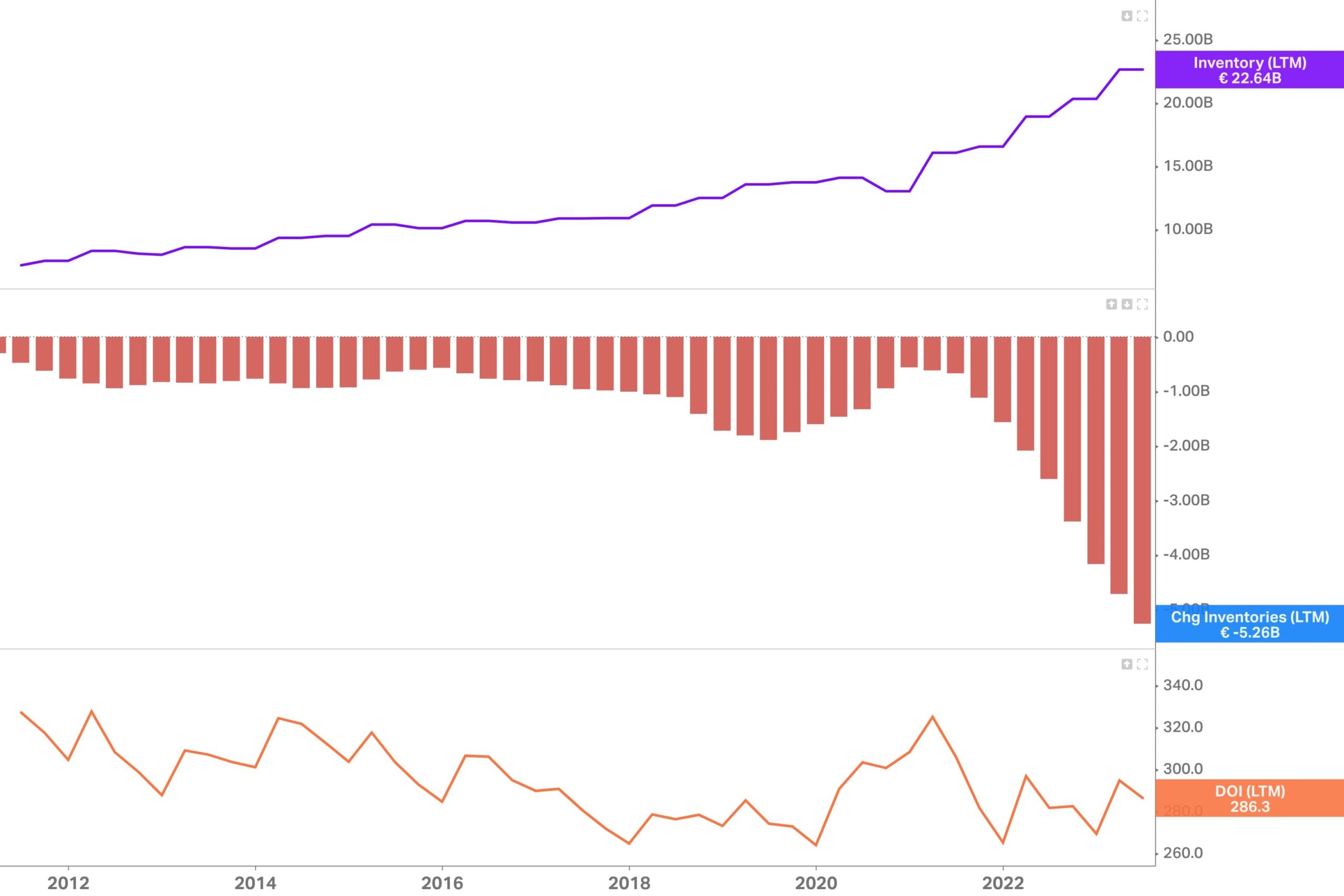

Das Cashflow-Statement offenbart vor allem zwei Punkte: Das Inventar und die langfristigen Investitionsausgaben (CapEx).

Das Inventar ist um über 5 Mrd. Euro (TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More) gestiegen. Mehr und mehr Produkte liegen also in den Lagern und sind damit bilanziell kein Verlust, aber eben auch kein Cashflow. Was erst wie ein Warnsignal klingt relativiert sich allerdings: LVMH erzielt auch mehr Umsatz. Schauen wir uns die Tage an, die es braucht, um das Inventar abzuverkaufen (unterster Chart), ist das recht konstant.

Aber: Jetzt verlangsamt sich das Umsatzwachstum deutlicher. Entsprechend könnte das Inventar zunehmen und der Cashflow bleibt aus. Realwirtschaftlich ist das Risiko, dass die Kosten der Lagerung steigen und Produkte irgendwann rabattiert oder vernichtet werden.

Die CapEx lagen ebenfalls zuletzt (TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More) bei 6 Mrd. Euro, vor 2 Jahren waren es nur knapp 1,8 Mrd. Euro. Auch das drückt den Cashflow kurzfristig.

Neuestes Quartal: Q3 '23

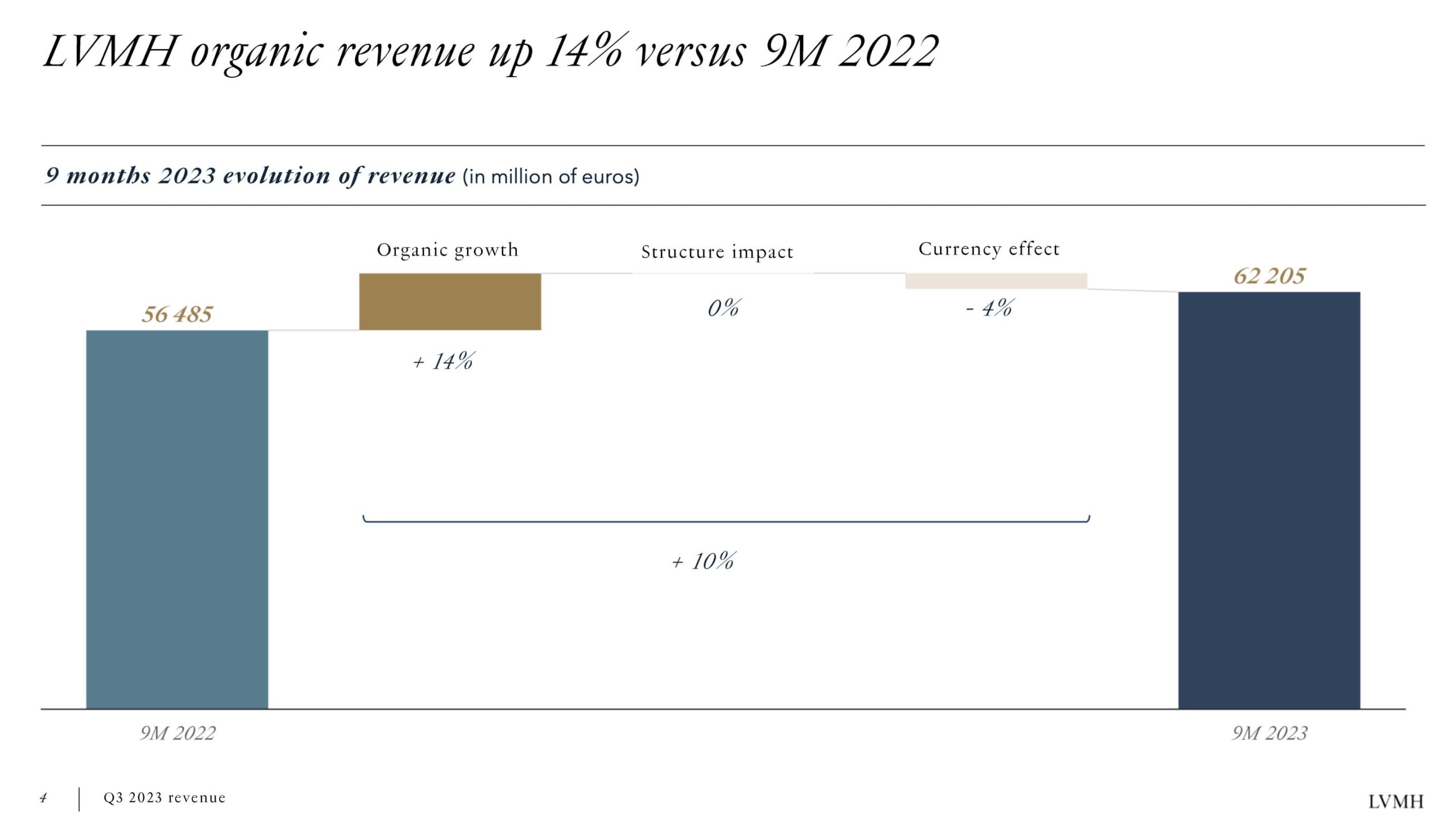

In den ersten neun Monaten 2023 lag der organische Umsatz 14% höher. Wechselkurseffekte kosten 4 Prozentpunkte in der offiziellen Wachstumsrate.

Aber: Die organische Wachstumsrate von Quartal zu Quartal ist deutlich stärker rückläufig.

- Q1 '23: +17%

- Q2 '23: +17%

- Q3 '23: +9%

Verteilung & Herkunft der Umsätze

Die Umsätze werden in fünf Segmente aufgesplittet (inkl. Umsatzanteil):

- Wines & Spirits: 9%

- Fashion & Leather Goods: 48%

- Perfumes & Cosmetics: 10%

- Watches & Jewelry: 14%

- Selective Retailing: 19%

Der Mode-Bereich dominiert. Hinter "Selective Retailing", dem zweitstärksten Segment, verbergen sich über 2.000 Luxus-Geschäfte, die LVMH (bspw. in Paris) betreibt.

Im letzten Quartal konnten alle Segmente zulegen, gerade das Selective Retailing, bis auf "Wines & Spirits": Hier ging der Umsatz um 14% zurück.

Untypisch für ein europäisches Unternehmen ist die regionale Herkunft der Umsätze: Der größte Markt ist Asien. Japan eingerechnet macht Asien 42% der Umsätze aus (vor zwei Jahren waren es 41%). Gerade Asien und Japan waren zuletzt die Wachstumstreiber, während die USA stagnierte.

Profitabilität

Wieviel Geld verdient LVMH? In den letzten 12 Monaten:

- Bruttomarge: 69% (10J ∅: 66%)

- Operative Marge: 26% (10J ∅: 21%)

- Nettomarge: 19% (10J ∅: 14%)

Die Margen sind seit 2021 deutlich über dem langfristigen Durchschnitt und scheinen sich dort auch unabhängig von Pandemie-Effekten einzupendeln.

Kapitalmanagement

Ab 2021 hat LVMH begonnen im größeren Stil auch eigene Aktien zurückzukaufen. Während vor 2021 netto eher Schulden aufgenommen wurden, werden diese seitdem überwiegend getilgt. Auch so fließt also Geld an Aktionäre zurück und die Bilanz verbessert sich.

Etwa die Hälfte des Free Cashflows fließt in die Dividende. Die Dividendenrendite liegt aktuell bei 1,8% p.a. Die Dividende ist in den letzten 20 Jahren mit Ausnahme des Pandemie-Jahres 2021 immer erhöht worden, im Durchschnitt um starke 17% pro Jahr.

Starke Bilanz

Die Eigenkapitalquote liegt zurzeit bei etwa 40%, was ziemlich solide ist. Die Ratings von Moody's und S&P Global liegen bei A oder AA, was hervorragend ist.

Die Nettoverschuldung liegt bei 12,5 Mrd. Euro zum Ende des 1. Halbjahres 2023. Bei 330 Mrd. Euro Marktkapitalisierung ergibt das einen Enterprise Value von ~342 Mrd. Euro.

Bei Akquisitionen entsteht Goodwill. Bei LVMH stehen davon 25 Mrd. Euro in der Bilanz bei 60 Mrd. Euro Eigenkapital. Das ist grundsätzlich kein Problem, wird es aber dann, wenn Akquisitionen sich als überbewertet herausstellen und abgeschrieben werden müssen.

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet.

Die Eckdaten

- Land: Frankreich

- Branche: Luxusgüter

- Marktkapitalisierung: 343 Mrd. EUR

- Enterprise Value: 355 Mrd. EUR

Erträge

- Umsatz: 87 Mrd. EUR

- Operatives Ergebnis: 24 Mrd. EUR

- Gewinn: 17,5 Mrd. EUR

- Free Cashflow: 12,2 Mrd. EUR

Bewertung

- KUV: 4

- KGV: 23 (10J ∅: 26,5)

- KGVe: 21

- K-FCFC-V: 32 (10J ∅: 26)

Qualität & Wachstum

- Bruttomarge: 69% (10J ∅: 66%)

- Operative Marge: 26% (10J ∅: 21%)

- Nettomarge: 19% (10J ∅: 14%)

- Umsatzwachstum: 9% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More im letzten Quartal (organisch), 13% p.a. im langfristigen Durchschnitt

Geschäftsmodell, Burggraben & Strategie

Bevor wir gleich in die SWOT-Analyse gehen, schauen wir in die Zukunft. Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Konkurrenz

LVMH hat in jedem Segment einzelne Konkurrenten. Es gibt überall auf der Welt auch Modemarken außerhalb des eigenen Konzerns. Das ist allerdings im Konsumgüterbereiche in jeder Branche so.

Kering ist ein ebenfalls in Frankreich ansässiger Konzern, der Luxusmarken bündelt. Zu Kering gehören Marken wie Gucci, Saint Laurent, Balenciaga, Brioni oder Boucheron. Kering ist aktuell an der Börse etwas vorsichtiger bewertet als LVMH und heute 90 Mrd. Euro wert.

Weitere Konkurrenz könnte durch Luxusmarken kommen, die durch Prominente aufgebaut werden. So wurde bspw. Beats von Dr. Dre mit aufgebaut und an Apple verkauft, Jay-Z hat einen eigenen Luxuswodka erschaffen. Aber: Auch diese Marken könnten mögliche Akquisitionsziele von LVMH sein oder gemeinsam aufgebaut werden. Ein Beispiel dafür ist die LVMH-Marke "Fenty Beauty by Rihanna".

Business Breakdown: Mechanismen des Geschäftsmodells

Worauf kommt es an, wenn man Luxusmarken etablieren und verkaufen möchte? Wodurch entstehen starke Marken, die wiederum hohe Margen erzielbar machen? Darauf basierend lässt sich abschätzen, wie groß LVMHs Burggraben ist.

Ich konnte drei Faktoren in wissenschaftlichen Studien und Tipps von Luxusagenturen identifizieren. Die Studie trägt den Titel "Why are we seduced by luxury brands?" fragt, warum Kunden von Luxusmarken verführt werden.

#1 Tradition

Die älteste Marke von LVMH, das Weingut Château d’Yquem, geht bis 1593 in der Geschichte zurück. Auch andere Marken wurden über Jahrzehnte aufgebaut.

Viele Marken leben von der Geschichte, die um sie herum erzählt werden. Das ist ein großer Burggraben für LVMH: Auch heute können Luxusmarken etabliert werden, aber eine 30-jährige Historie kann nicht so einfach kopiert oder neu gegründet werden.

#2 Exklusivität

Luxusmarken stellen klassische BWL- und VWL-Preiskonzepte auf den Kopf. Normalerweise gilt: Je höher der Preis, desto geringer die Nachfrage.

Nicht so bei Luxusmarken. Die Nachfrage der Luxusmarken würde vermutlich einbrechen, wenn der Preis normal wäre.

Je exklusiver, desto mehr wird eine Marke als Luxus wahrgenommen. Das ist allerdings erstmal kein Burggraben, da jeder Preise einfach erhöhen kann. Viel mehr ist es auch eine Limitierung in der Skalierung: Wenn Marken wahllos abverkauft werden (niedrigere Preise, keine Wartezeiten mehr, jeder trägt es,...), verlieren sie ihren Wert.

#3 Qualität

Qualität ist ein Versprechen von Marken. Dazu gehört auch Service, der von Problemlösung bis zur Einladung zur besonderen Events reicht.

Bietet LVMH Inflationsschutz?

LVMH bietet damit etwas Wichtiges: Preissetzungsmacht. Warren Buffett hat diese mal als "the single most important decision in evaluating a business”, also als wichtigste Entscheidung bei der Unternehmensbewertung, beschrieben.

Aktuell erleben wir hohe Inflationsraten. Einige Unternehmen können höhere Rohstoffpreise und Löhne besser an Kunden weitergeben, andere schlechter.

LVMH hat eine enorme Preissetzungsmacht. Viele Kunden würden vermutlich gar nicht merken, ob eine Handtasche oder Uhr nun 5% teurer ist oder nicht.

Selbst wenn LVMH Preise nicht anpassen könnte, wäre das zwar schmerzhaft, aber hohe Gewinnmargen würden es zumindest abfedern können.

Strategie

LVMH hat langfristig sechs Säulen festgelegt, auf denen die LVMH als Konzerngruppe aufgebaut sein soll.

- Dezentrale Organisation: Die einzelnen Marken sollen möglichst autonom agieren können

- Vertikale Integration: LVMH möchte in jedem Schritt der Wertschöpfungskette, von der Produktion bis zur Auslieferung, vertreten sein

- Fachwissen erhalten und untereinander austauschen

- Organisch wachsen, wofür jede Marke ausreichend Mittel erhöht

- Synergien erschaffen, indem wichtige markenübergreifende Funktionen in der Gruppe geteilt werden

- Ausgewogene Verteilung zwischen Segmenten und Regionen

Die drei großen Ziele

LVMH kommuniziert darüber hinaus aktuell immer wieder drei Ziele in den Geschäftsberichten:

- Die Markenlandschaft weiter stärken ("Remain focused on preserving value of our brands, quality of our products and their distribution")

- Integration neuer Marken, aktuell vor allem von Tiffany, einem der jüngsten Zukäufe

- E-Commerce Geschäft ausbauen ("Pursue digitalization of our Maisons to enrich customers’ experience both online and in stores")

Ehrlicherweise wird der dritte Punkt nur kurz und eher selten erwähnt, sollte aber einen hohen Stellenwert eingeräumt bekommen. Das Markenerlebnis ist vor allem durch prunkvolle Ladengeschäfte aufgebaut wurden. Nun muss LVMH gelingen, dass auch beim Online-Shopping (und womöglich auch der Lieferung) ein Luxuserlebnis geboten werden kann.

In den nächsten Jahren soll jeder vierte Euro im Luxussegment online ausgegeben werden. Hier wird LVMH attestiert etwas spät zu kommen. Online-Marktplätze für Luxusgüter wie Farfetch wachsen deutlich stärker. Auch die E-Commerce Aktivitäten sind laut Branchenexperten noch recht vage.

Bewertung des Geschäftsmodells

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab?

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Die Umsätze sind im größten Teil nicht wiederkehrend. Aber: Das bei allen Marken, Segmenten und Regionen gleichzeitig nicht mehr gekauft wird ist enorm unwahrscheinlich.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Es gibt keine Netzwerkeffekte im Geschäftsmodell. Womöglich sind die Netzwerkeffekte sogar negativ: Je mehr Menschen die Produkte kaufen, desto weniger exklusiv und damit weniger "wertvoll" sind diese.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

Sind hoch. Die Produktionskosten werden nicht zwangsweise günstiger (und sind auch eher irrelevant). Durch die vielen Marken kann LVMH die Marken aber viel besser distribuieren und platzieren, Events organisieren und markenübergreifend Know How nutzen.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

LVMH ist kein Technologieunternehmen ist. Die Frage ist hier aber: Gibt es ein Geheimrezept im Geschäftsmodell, das sich nicht so einfach nachmachen lässt? Eher weniger. Für die meisten Produkte gibt es qualitativ gleichwertige Konkurrenz oder zumindest Zugriff auf die Zulieferer.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Mehr Markenpower geht nicht.

Geschäftsmodell-Bewertung: 13 / 25

Der resultierende Wert sieht für mich etwas niedriger aus als geschätzt. Was gut klar wird: Das Alleinstellungsmerkmal beruht quasi nur auf Skaleneffekten und starken Marken, andere Faktoren spielen kaum eine Rolle. Für die Markenwelt ließen sich womöglich auch 6 oder 7 Punkte vergeben.

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Jetzt analysieren wir aber: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Wachstumsrückgang

LVMH hat nun einen deutlich umgeschlagenen Trend. Zwar wächst es noch im Vergleich zum Vorjahr, mit 9% allerdings deutlich langsamer als noch im letzten Quartal (+17%).

Eintrittswahrscheinlichkeit: Hoch | 📉 Auswirkung: Mittel

Cashflow-Lücke

Erstmals seit 10 Jahren liegt der Free Cashflow deutlich unter dem Nettoergebnis, was v.a. an hohen Investitionsausgaben (die zukünftig zu höheren Abschreibungen führen) und wachsendem Inventar (was zukünftig zu höheren Lagerkosten oder Rabattierungen und damit Abschreibungen führen könnte) liegt.

Das ist kein Weltuntergang, aber ist in meinen Augen ein ziemlich fundierter Indikator für mehr Gegenwind in der Profitabilität. Es ging zuletzt nur bergauf, auch die Margen wurden über historische Werte gesteigert. Jetzt muss LVMH aufpassen, dass sich diese Effekte nicht zu stark umkehren.

Eintrittswahrscheinlichkeit: Hoch | 📉 Auswirkung: Mittel

Weitere Risiken:

Aktienbewertung & Investment-These

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Der faire Wert der Aktie

Zuletzt habe ich die Aktie Mitte 2021 analysiert. Damals ergab sich eine jährliche Renditeerwartung von -0,9% bzw. damit verbunden eine Überbewertung von ~50%. Seitdem ist die Aktie knapp 25% gefallen. Wie sieht's heute aus?

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: Langfristig ~12% p.a. Im letzten Quartal 9% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More.

- Analystenerwartung: +10% in 2023, +8% in 2024 (könnten beide noch leicht nach unten korrigiert werden)

- Meine kurzfristige Annahme: +8% p.a.

- Meine langfristige Annahme: Ich nehme hier durch Herausforderungen im E-Commerce und den nicht unbegrenzt skalierbaren Produkten (um Marken nicht zu beschädigen) langfristig 5% an.

Nettomarge

Aufgrund der aktuellen Herausforderungen, also vor allem dem Umsatzrückgang und dem gesunkenen Cashflow, würde ich eine vorsichtigere Nettomarge annehmen. Zuletzt lag sie bei 19%, über die letzten 10 Jahre im Durchschnitt bei 14%. Analysten erwarten konstant 19% für die nächsten Jahre. Ich nehme langfristig 18% an.

Bewertungsniveau

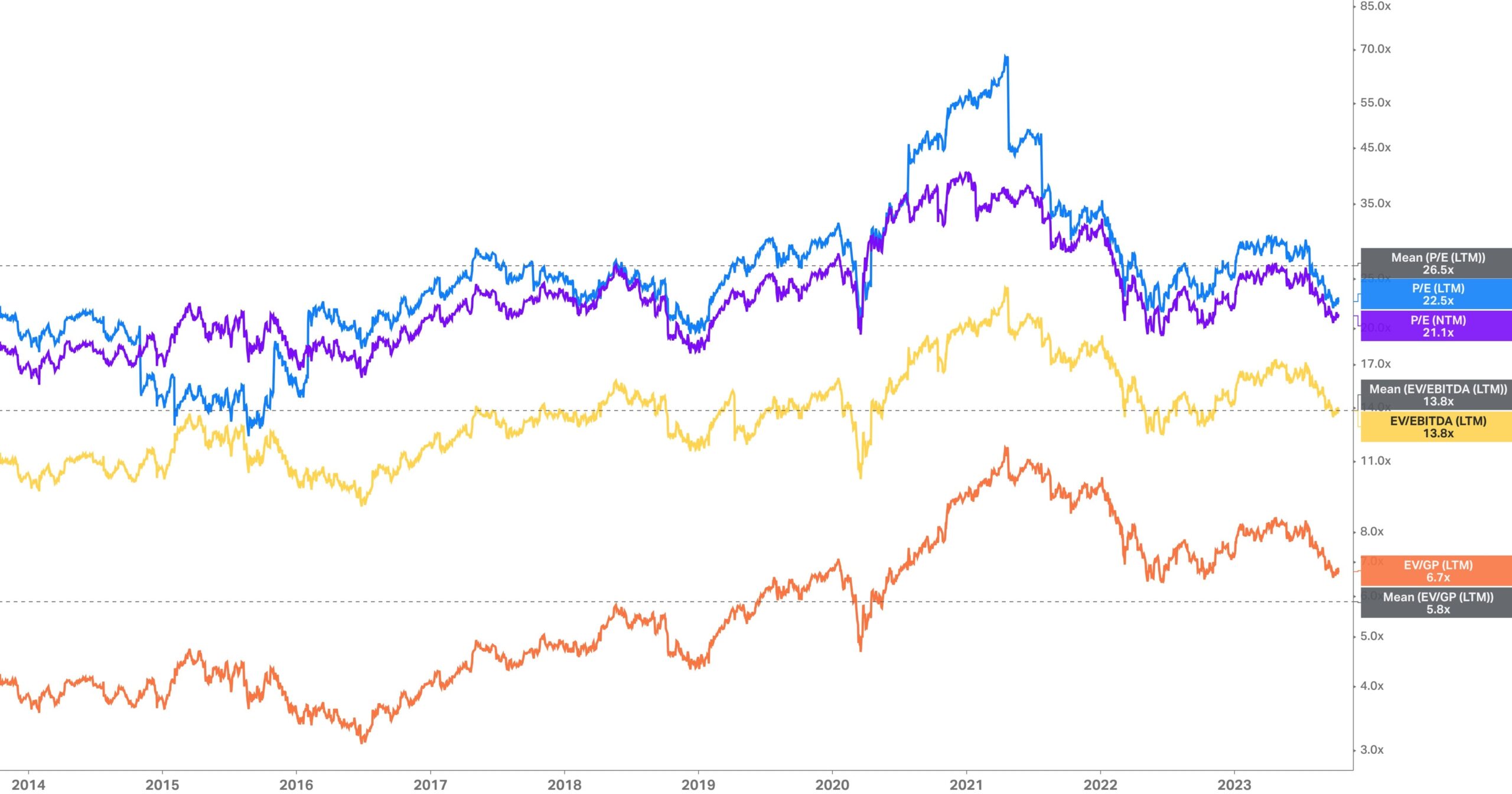

Heute liegt das KGV bei 23, das KGVe bei 21. Das KGV lag historisch, vor allem getrieben durch die letzten Jahre, bei 26,5. Die Bewertung ist also relativ gesehen günstig, aber: Wohlgemerkt vor allem durch die letzten Jahre.

Auch kann es durchaus sein, dass die erwarteten Gewinne im KGVe noch nach den enttäuschenderen Earnings reduziert werden, wodurch das KGVe noch leicht steigen könnte.

Nach dem EV/EBITDA liegt LVMH exakt auf dem historischen Durchschnitt, beim EV/Bruttogewinn ist es leicht überdurchschnittlich bewertet (allerdings auch durch höhere Profitabilität gerechtfertigt).

Das Kurs-Cashflow-Verhältnis (gemessen am Free Cashflow) ist nicht in der Grafik. Es liegt heute bei 32, der Durchschnitt bei 26.

Gemessen daran ist LVMH also im historischen Vergleich nicht wirklich günstig. Nach den anderen Metriken würde ich sagen, es ist ziemlich normal bewertet.

Das Wachstum ist unter den historischen Durchschnitt gefallen. Die Marge ist hoch, hat aber eher Gegen- als Rückenwind. Das Geschäftsmodell ist und bleibt stark. Ich sehe damit aber wenig Gründe, dass das Bewertungsniveau dauerhaft höher sein sollte. Ich nehme langfristig weiterhin ein faires KGV von 20 an.

Sonstiges

Ich nehme als Börsenwert den höheren Enterprise Value von 342 Mrd. Euro (siehe Zahlencheck). Die Ausschüttungsquote liegt durch Dividende und Aktienrückkäufe etwa bei 95% des Free Cashflows und 70% des Gewinns.

Meine Renditeerwartung

Durch diese Annahmen, die ich in weiteren Szenarien noch etwas pessimistischer und optimistischer variiere, ergeben sich folgende Renditeerwartungen:

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: LVMH.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Scorecard

Der SI Score landet im Durchschnitt. Die Qualität ist top, es gibt wenig unternehmerische Risiken, die Bewertung aber sehr hoch.

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Gut 🙂

Pro, Contra & Fazit: Aktie jetzt kaufen?

Pro

Contra

Fazit

Tatsächlich ist die Renditeerwartung bei all meinen LVMH-Analysen bisher die positivste. Dabei habe ich meine langfristigen Erwartungen nicht groß angepasst bzw. sogar eher leicht nach unten. Vor allem ist der Umsatz aber stark gestiegen (etwa +70% ggü. Ende 2021), der Kurs wieder etwa gleichauf.

Kurzfristig hält sich mein Optimismus in Grenzen. Das Umsatzwachstum ist deutlich zurückgegangen, vorlaufende Indikatoren zeigen mehr Gegen- als Rückenwind für die Margen. Wenn es dann trotzdem in einer vorsichtigeren Renditekalkulation ein positives Ergebnis bringt, stimmt mich das unterm Strich positiv.

Positiv finde ich, dass die Aktie auch dann, wenn sie keine grandiose Rendite liefern sollte, Stabilität bringt. Negativ ist der Sitz in Frankreich mit einer unbequemen Dividendenbesteuerung, was für viele Privatanleger etwas Rendite kosten könnte. Bei mir landet LVMH ingesamt daher auf der Watchlist.

Quellen

- Investor Relations Bereich von LVMH

- Ergebnis aus Q3 2023

- Meine Kering Aktienanalyse

- Kennzahlen und Vergleiche in Tools wie Aktien.guide*, Koyfin* und Morningstar

- und viele weitere Beiträge, Artikel, Webseiten und eigene Gedanken