Levi Strauss gilt als Erfinder der Jeans, wie wir sie heute kennen. Heute ist ein milliardenschweres Unternehmen drum herum entstanden, das an der Börse weniger bekannt ist.

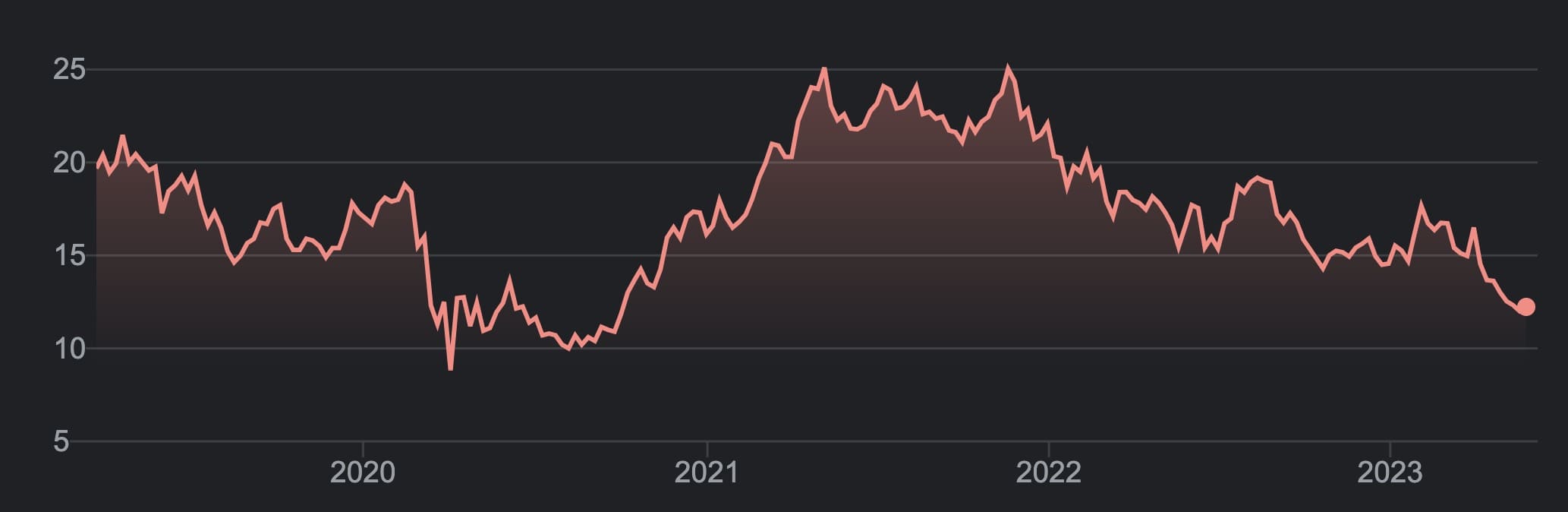

Die Aktie steht (in Euro) etwa 50% unter dem Allzeithoch, 40% über dem Allzeittief. Im Vergleich zu Anfang 2019, also vier Jahren vorher, steht die Aktie heute etwa ein Drittel niedriger. Dabei wächst das Unternehmen und erzielt Überschüsse, die Bewertungskennzahlen werden günstiger. Zeit für ein Update!

More...

Entwicklung: Auf Aufstieg folgt der Abstieg

Kurz zum Geschäftsmodell (für den ausführlichen Blick empfehle ich die Levi Strauss Aktienanalyse): Levi Strauss hat heute mehrere Marken. Die bekannteste: Levi's. Diese werde ich auch hier synonym zum gesamten Unternehmen verwenden. Daneben gibt es Marken wie Dockers und Levi Strauss Signature.

Im Kern steht die Denim-Männerjeans. Heute ist Levi's aber viel mehr als das: Relevante Umsatzanteile kommen über Oberbekleidung, Stoffe aller Art und Frauenbekleidung.

Ich habe Levi Strauss erstmals im Juni '22 analysiert. Damals stand die Aktie schon etwa 38% unter dem Allzeithoch, das einige Monate zuvor erreicht wurde. Seitdem ging es eher noch etwas weiter runter.

Es war allgemein ein schweres Umfeld für den Fashion-Markt. Nach dem Boom ging die Nachfrage zurück, viele Anbieter saßen schnell auf Überbeständen und hatten für weiteres Wachstum geplant und eingekauft. Diese liegen nun in den Lagern und müssen mit Rabatten abverkauft werden - mehr zur Situation bei Levi's gleich.

Levi Strauss konnte 2021 überproportional gewinnen, hat dann aber auch wieder etwas stärker verloren, wenn auch nicht so stark wie reine Online-Händler wie Zalando.

Blick in die neuesten Zahlen (Q1 '23)

Nun gut. Was die Kurse machen, ist die eine Sache. Die andere, wie sich die fundamentalen Kennzahlen entwickeln. Hier besonders wichtig: Die Erträge, das Inventar und das Kapitalmanagement. Dazu die Frage: Hat sich durch die Zahlen etwas an der langfristigen These verändert?

Diese war in meiner Aktienanalyse auf zwei langfristige Ideen gestützt:

Mich überzeugen vor allem die günstige Bewertung in Kombination mit den beiden großen Wachstumsthesen, denen ich gute Chancen einräume: Der Wandel zu Nachhaltigkeit stärkt Marken wie Levi Strauss und gerade für Levi's bringt der Wandel in den E-Commerce und zum D2C-Geschäft besondere Vorteile (höhere Margen, weniger Abhängigkeit, höheres Wachstum).

Nun haben wir neue Erkenntnisse. Die Ergebnisse wurden Anfang April '23 vorgestellt. Seitdem ging es im übrigen ca. 15% im Kurs ohne neue Zahlen runter.

Umsatz & Ergebnis

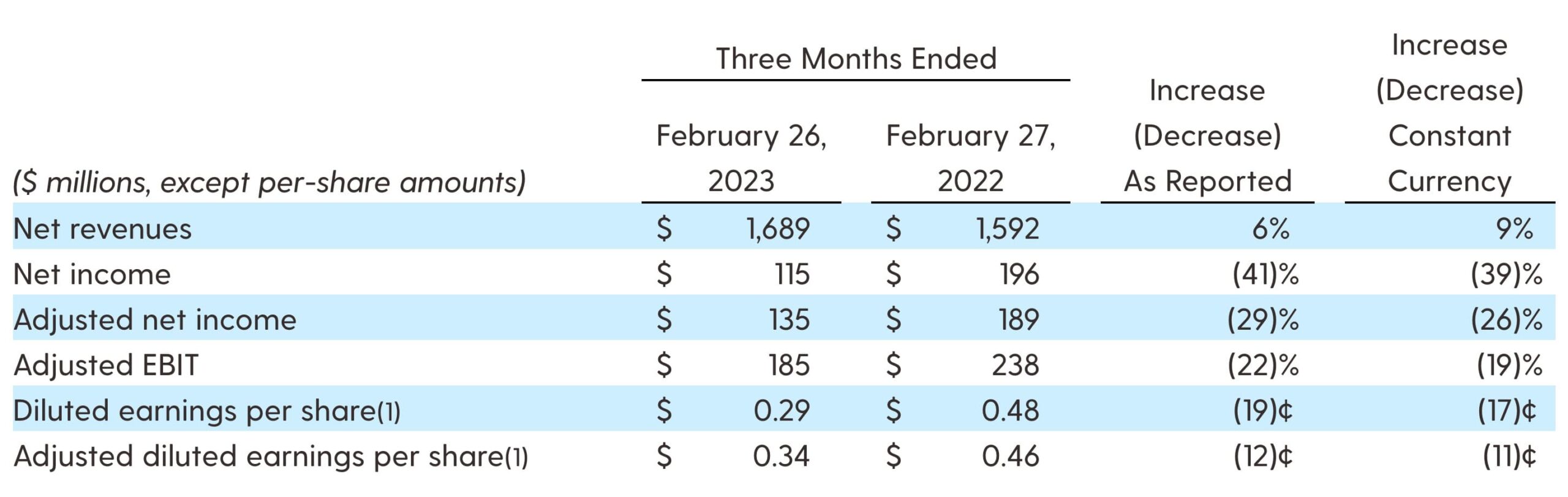

In Q1 '23:

- Umsatz +6%, währungsbereinigt +9%

- Direct-to-Consumer (DTC) +12% (währungsbereinigt +16%), also leicht überproportional

- Bruttomarge: 55,8%, im Vorjahresquartal noch 59,4% (also -3,6 Prozentpunkte)

- Bereinigte EBIT-Marge: 11%, im Vorjahresquartal 15% (-4 Prozentpunkte)

- Operative Marge: 9,3%

- Nettomarge: 7% (Vorjahresquartal: 12%)

9% währungsbereinigtes Wachstum sind nicht rasant, in meinen Augen aber durchaus gut in einer Phase, in der sich Konsumenten eher zurückhalten. Es entspricht genau dem Wert, den ich kurzfristig in meiner Analyse angenommen habe.

Die Margen sind allerdings leicht zurückgegangen. Produktionskosten sind etwas gestiegen, Ware muss eher mal rabattiert werden, wodurch die Bruttomarge sinkt. Die fehlenden Prozentpunkte ziehen sich in alle Margen durch und entsprechend geringer fällt so ein Gewinn dann aus: Um 40% ist der Gewinn gefallen.

Aber: In meinen Augen sind das vor allem Sondereffekte. Das heißt nicht, dass diese sofort verschwinden werden - mehr dazu gleich -, aber dass diese nicht langfristig maßgebend sein sollten.

Harmit Singh geht im Earnings Call ebenfalls davon aus, dass die Gegenwinde der Bruttomarge schrittweise zurückgehen sollten:

As we move through the year, the headwinds impacting gross margin should begin to recede, including from product costs given lower cotton pricing, freight and demurrage charges as well as lapping lower full-price selling and unfavorable FX from H2 last year. And the key contributors to our structurally higher margins that we have spoken to you about such as favorable channel, geographic and women's mix will continue to benefit margins.

Bilanz & Inventar

Das Inventar ist 33% höher als im Vorjahresquartal. Also: Es liegt deutlich mehr Ware auf Lager.

Das ist für Fashion-Händler und Marken problematischer als es vielleicht klingt: Es verursacht laufende Lagerkosten, belegt Platz für neue Sortimente, muss ggf. rabattiert abverkauft werden und könnte Abschreibungen zur Folge haben. Nichts davon ist langfristig ein Problem. Es sind aber kurzfristige Margen-Gegenwinde.

Das ist allerdings auch eine deutliche Verbesserung gegenüber dem Vorquartal, in welchem das Inventar noch 58% über Vorjahresniveau lag.

Dazu heißt es im Earnings Call, dass 2/3 des Inventars aus dem "Core Segment" bestehen. Das ist bei Levi's spannend: Viele Produkte sind nicht saisonal immer erneuert, sondern zeitlos und dauerhaft im Segment. Da ist es weniger schlimm, wenn sie nicht sofort abverkauft wird. Anders gesagt: Andere sollte hohes Inventar stärker treffen als Levi Strauss.

Der Verschuldungsgrad (Gesamtverschuldung geteilt durch Adj.Bei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More EBITDA der letzten 12 Monate) ist von 1,1 im Vorjahr auf nun 1,4 gestiegen. Das ist immer noch im Rahmen, die Erhöhung liegt daran, dass die Verschuldung um ~10% zugenommen hat, das Adj.Bei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More EBITDA um ~10% gefallen ist.

Kapitalmanagement

In Q1 '23 wurden 56 Mio. $ an Aktionäre zurückgeführt. Das ist ~1% des Börsenwerts. Es besteht aus einer Dividende, die 20% über der Vorjahresdividende lag, sowie Aktienrückkäufen von 8 Mio. Dollar.

Noch spannender: Weiterhin sind 680 Mio. $ für Aktienrückkäufe genehmigt. Damit könnten beim Börsenwert von 5,2 Mrd. Dollar 13% der ausstehenden Aktien zurückgekauft werden. Bedeutet: Der Gewinn pro Aktie steigt allein dadurch.

Diese müssen aber nicht zwangsweise durchgeführt werden. Womöglich ist das Management hier erstmal vorsichtiger. Je günstiger der Kurs wird, desto attraktiver wird der Rückkauf aber.

Ausblick

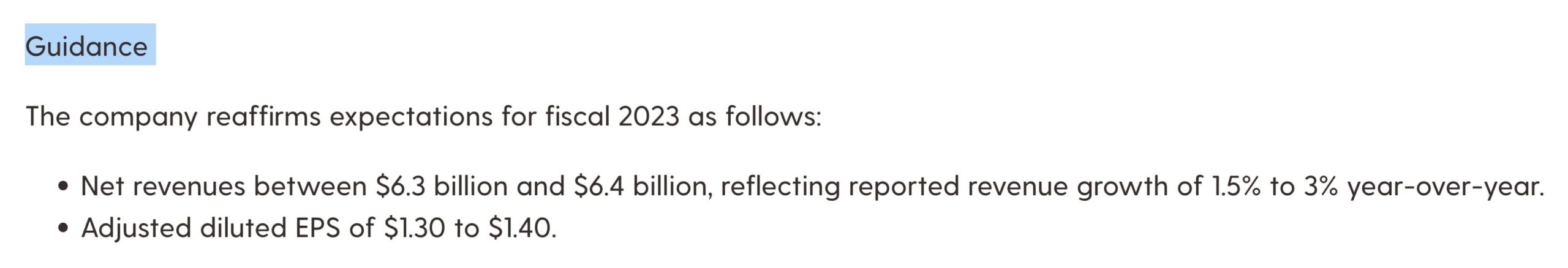

Für das Geschäftsjahr 2023 wird weiterhin ein (nicht-währungsbereinigtes) Wachstum von 1,5 - 3% im Jahresvergleich erwartet. Das bedeutet, dass die kommenden Quartale wohl eher eine Stagnation im Umsatz bringen werden.

In Q2 soll der Umsatz dabei deutlich unter Vorjahr liegen, was an der Einführung des neuen ERP-Systems und dem damit verbundenen Ausfall liegt.

For the second quarter, the over delivery reported in Q1 will temper growth in Q2 but will not have an impact in the first half or full year. In Q2, we now expect revenues down high single digits to low double digits, given that we are in our ERP implementation and associated downtime our ability to ship product in the U.S. in excess of what we have contemplated in our guide is limited.

Der bereinigte Gewinn pro Aktie soll bei 1,3 - 1,4 USD liegen, was weiterhin etwa einer Profitabilität auf Niveau des ersten Quartals entspricht.

Bei einem Aktienkurs von 13 USD bedeutet das, dass das erwartete KGV für 2023 bei 10 oder leicht darunter liegen würde. Selbst ohne Wachstum ist das bei einem soliden und langfristig intakten Geschäftsmodell auf den ersten Blick recht günstig.

Im Earnings Call geht's noch tiefer: Die Bruttomarge soll bei 57% liegen. Das ist deutlich besser als in Q1 '23, aber noch leicht unter den 57,5% des Vorjahres. Langfristig werden weiterhin 60% angepeilt, was ein historischer Bestwert wäre.

[...] gross margin will progressively improve as we move through the year and headwinds abate and we expect to end the year with gross margins above 57% on our way to our long-term goal of 60%.

Schätzung der Renditeerwartung

Die Berechnung bzw. Schätzung der zu erwartenden Rendite beruht im Kern auf der ausführlichen Aktienanalyse. Mit den neuen Infos und Entwicklungen aktualisiere ich die Zahlen.

- Eckdaten: Die Aktie ist heute ca. 20% günstiger, der Umsatz 5% höher.

- Umsatzwachstum: Analysten erwarten 3% (2023) und 6% (2024), also eine Erholung. Ich gehe kurzfristig von 5% aus, langfristig nehme ich weiter 4% an.

- Nettomarge: Kurzfristig liegt sie bei 7% (vor einem Jahr habe ich 8% angenommen). Langfristig bleibe ich bei meiner Annahme von 7%, auch wenn Levi Strauss selbst wohl eher Richtung 10% zielt und ich hier eher optimistisch als pessimistisch wäre.

- KGV: Ich nehme 14 an, also ein eher unterdurchschnittliches Bewertungsniveau, gerade für US-Aktien.

- Kapitalrückfuhr: Ich nehme 50% an. Die ausstehenden Aktienrückkäufe allein, die einmalig genehmigt wurden, betragen rechnerisch über 100% des Jahresgewinns. Dazu kommen die Dividenden, die regelmäßig etwa 35% des Gewinns ausmachen. Meine Annahme ist daher vorsichtiger und eher eine, die dauerhaft umgesetzt werden würde.

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: LEVI.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Mein Fazit

Aktienkurse können schnell Panik auslösen. Hier bin ich eher entspannt: In einer sicherlich herausfordernden Phase wächst Levi Strauss und erzielt mit 7% Nettomarge immer noch einen soliden Gewinn. Das senkt das Abwärtsrisiko nach unten erst einmal.

Ich sehe die Aktie weiterhin positiv, sogar positiver als noch vor knapp einem Jahr. Die langfristige Vision sehe ich nicht angetastet, auch wenn ich kurzfristig meine Wachstumserwartung zurückschraube. Selbst mit diesen gedämpften Erwartungen - weniger Wachstum, etwas weniger Marge, maximal durchschnittliches Bewertungsniveau - ergibt sich eine recht attraktive Renditeerwartung.

Die größte Unsicherheit bleibt die kurzfristige Entwicklung: Kommt es zu einer Erholung oder leiden Fashion-Marken wie Levi Strauss noch Quartale (oder sogar Jahre) unter zu hohem Inventar?

Ich spekuliere weniger auf die kurzfristige Entwicklung und sehe viel Pessimismus eingepreist. Kurzfristig kann es ungemütlich werden, langfristig finde ich die Aktie recht attraktiv.