Immer wieder kommen spannende Unternehmen mit interessanten Geschäftsmodellen an die Börse. Heute möchte ich drei von ihnen in der Kurzanalyse vorstellen:

- Vimeo, die mit Video-Hosting für Unternehmen eine starke Nische gefunden haben

- UiPath, die Robotik- und KI-Lösung aus Europa, die nun mit 40 Mrd. Dollar bewertet ist

- SimilarWeb, den "offiziellen Maßstab der digitalen Welt", die mit 1,5 Mrd. Dollar eher klein sind, aber spannende Entwicklungsmöglichkeiten haben

All diese Aktien sind recht neu an der Börse, daher sind die historischen Daten nicht so weitgreifend und belastbar wie bei anderen Unternehmen. Dazu kommen die Aspekte, die IPOs so an sich haben - ausführlicher habe ich das hier geschildert.

Das nur zum Kontext. Schauen wir uns nun die 3 Aktienunternehmen an. Viel Spaß!

More...

Vimeo: Video als B2B-Software

Vimeo ist am 25. Mai 2021 an die Börse gegangen. Vorher war es Teil von IAC.

Gegründet wurde es 2004 in den USA. CEO ist seit 2017 Anjali Sud, die vorher als Marketingleiterin im Unternehmen tätig war.

Geschäftsmodell

Vimeo nennt sich selbst:

"The world’s leading video software solution."

Sie schreiben außerdem:

"Our platform enables any professional, team, and organization to unlock the power of video to create, collaborate and communicate. We proudly serve our growing community of over 200 million users — from creatives to entrepreneurs to the world’s largest companies."

Vimeo bietet im ersten Schritt Video-Hosting an. Ich selbst nutze Vimeo übrigens selbst für meine Videos seit vielen Jahren. Warum nutze ich nicht YouTube als kostenlose Alternative?

Vimeo wirkt wertiger, bietet mehr Einstellungsmöglichkeiten aus Marketing-Sicht und gewährleistet, dass geschützte Videos nicht woanders auftauchen.

Über die letzten Jahre hat Vimeo einen Strategiewechsel vollzogen: Früher hat es sich auf Filmemacher konzentriert, die besonders hochauflösende und hochwertige Filme oder Videos hochgeladen haben. Dieses Segment war allerdings begrenzt und schwierig zu monetarisieren.

Mittlerweile konzentriert sich Vimeo auf Unternehmen und möchte genau die Werkzeuge bieten, die diese brauchen: Im Marketing, für interne Schulungen oder im Verkauf. Features wie flexible Monetarisierung, teamübergreifende Bearbeitungsmöglichkeiten, Rechtemanagement, Backups und Versionierung.

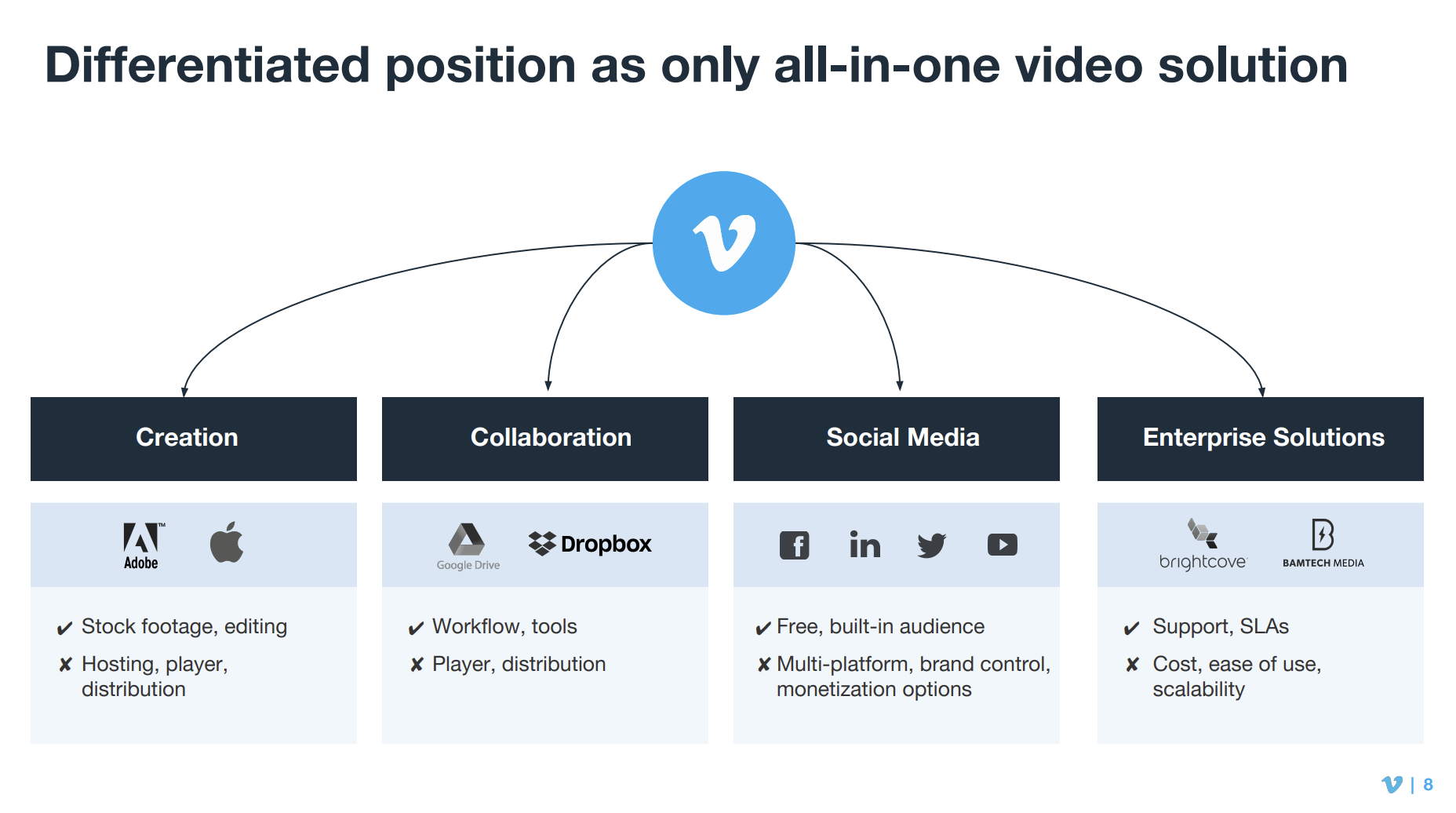

Damit möchte es sich von anderen Konkurrenten abheben, die Vimeo nicht nur im Bereich anderer Video- oder Social Media Plattformen sieht:

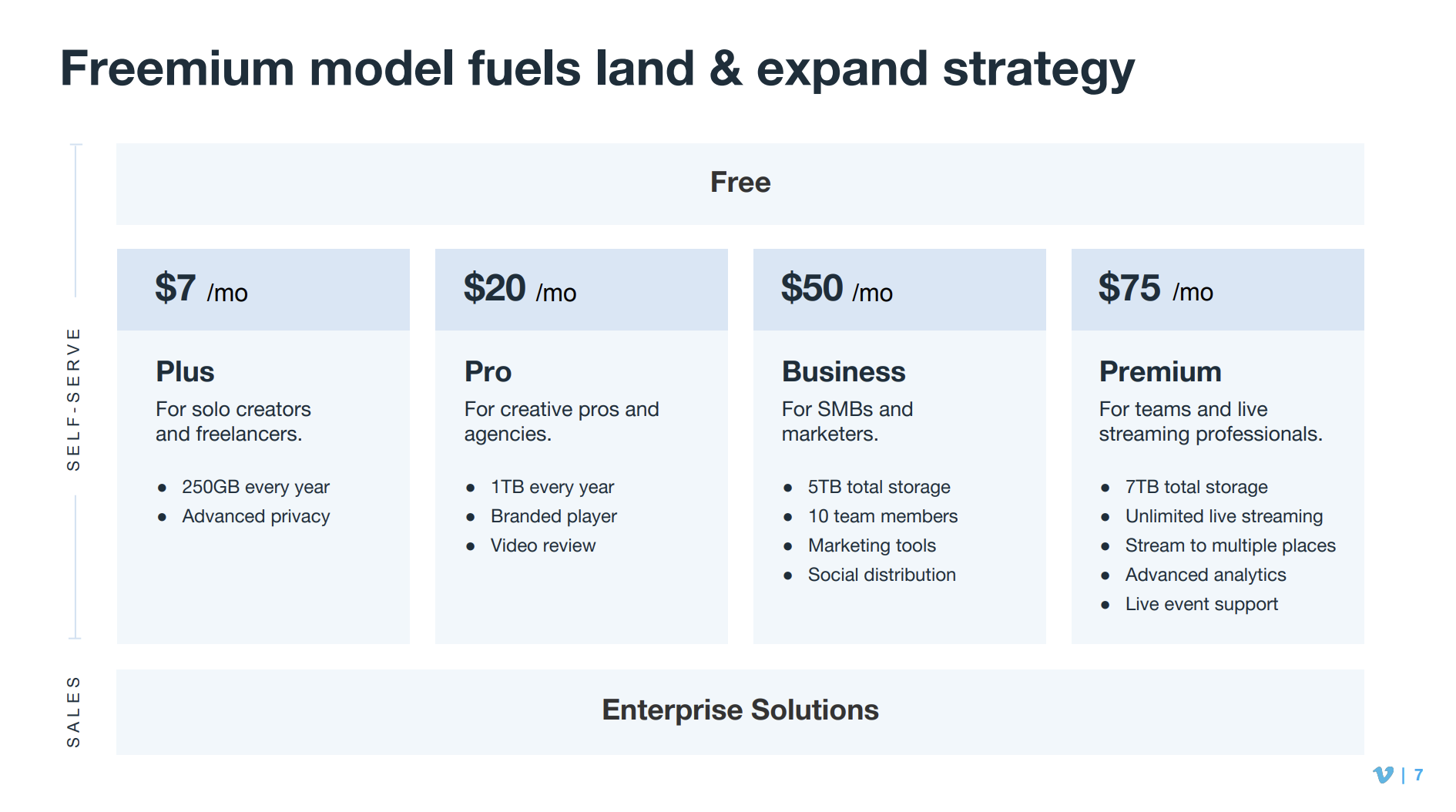

Diese Lösungen bietet es im Freemium-Modell an: Der Einstieg ist kostenlos, je mehr Speicherplatz und Features man möchte, desto teurer wird's.

Geschäftszahlen

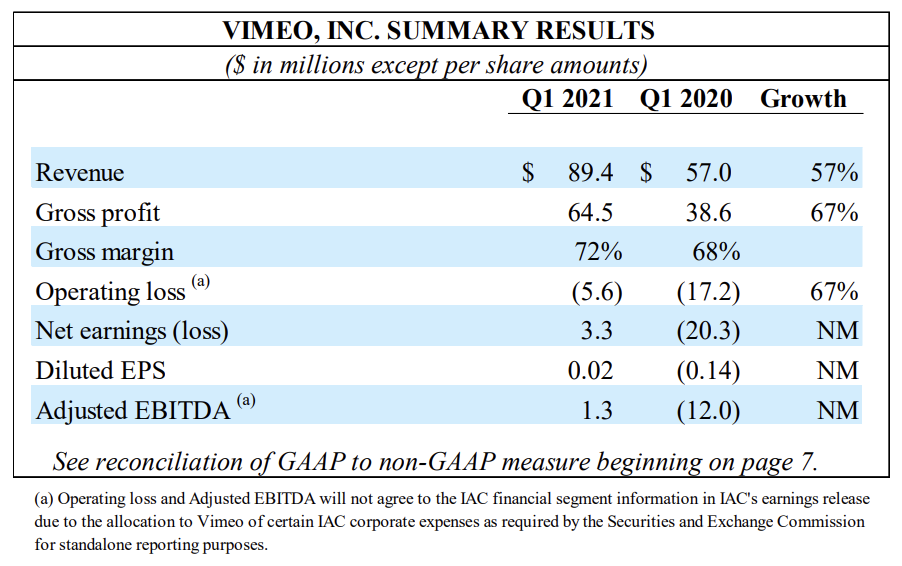

Der Strategiewechsel scheint sich auszuzahlen: Die Erträge von Vimeo entwickeln sich gut.

Der Gesamtumsatz 2020 lag bei 283 Mio. Dollar. 2019 wurden noch 196 Mio. Dollar erlöst. Das entspricht einem Anstieg von +44%.

Der Umsatz ist auf Q1 '21 im Jahresvergleich sogar um +57% gestiegen, der Bruttogewinn um +67%. Das letzte Quartal war minimal profitabel, operativ allerdings noch leicht im Verlust.

Die Bruttomarge von 72% zeigt eine für Software-Unternehmen typische hohe mögliche Profitabilität an.

Auch die Zahl der Nutzer steigt aktuell mit etwa 20 - 25% pro Jahr. Nach einer Unternehmenspräsentation von 2018 lag das damalige Abonnentenwachstum nur bei 9% und 10 - 15% wurden angepeilt. Das wurde bis heute also deutlich übertroffen.

Vimeo steckt außerdem viel Geld in die Weiterentwicklung: Zuletzt waren es 24% des Umsatzes, also 21 Mio. Dollar in einem Quartal.

Bewertung

Vimeo liegt aktuell bei einem Börsenwert von etwa 8 Mrd. US-Dollar.

Der Umsatz der letzten 12 Monate liegt etwa bei 300 Mio. Dollar. Das ergibt ein Kurs-Umsatz-Verhältnis von 27, was sehr hoch ist, auch im Vergleich zu anderen Wachstumsunternehmen.

Immerhin: Auch Vimeos Wachstum ist überdurchschnittlich gut, die Bruttomarge ähnlich wie bei anderen Software-Unternehmen.

Die Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More ist bei Vimeo erfüllt: Mit einem Umsatzwachstum von 57% und einer EBITDA-Marge von 1% liegt die Summe mit 58 deutlich drüber.

Pro und Contra

Pro

Contra

Fazit

Ich finde das Geschäftsmodell, die Entwicklung der Erträge und den Strategiewechsel stark. Die Bewertung scheint mir aktuell aber ebenfalls sehr hoch.

UiPath: 40 Mrd. schwere KI-Hoffnung aus Europa

UiPath wurde in Rumänien gegründet und gilt als wertvollstes KI-Unternehmen aus Europa. Nun ist es in den USA an die Börse gegangen.

Geschäftsmodell

UiPath selbst ist ein Software-Unternehmen und stellt eine Plattform bereit, auf der andere Unternehmen Prozessautomatisierung durch Roboter (Robotic process automation) entwickeln können.

Mit Roboter sind hier nicht tatsächliche Roboter aus Metall und Plastik gemeint, sondern "Software Roboter", die wie ein Roboter im echten Leben Aufgaben von Menschen abnimmt und automatisiert. Das Geschäftsmodell ist damit vergleichbar zu ServiceNow.

Sie schreiben selbst:

UiPath is a leading enterprise automation software vendor that helps organizations efficiently automate business processes. Started in 2005 in Romania, UiPath has a vision to deliver the fully automated enterprise™ where companies use automation to unlock their creativity and full potential of every worker. UiPath offers an end-to-end platform for automation, combining the leading robotic process automation (RPA) solution with a full suite of capabilities that enable every organization to digitally transform its business.

Konkret bietet die Software Unterstützung und Automatisierung für Prozesse aus allen Branchen an. Beispielsweise zeigen sie hier, wie automatisch die neuesten Quartalsberichte gezogen und passend importiert werden können.

Andere Anwendungsfälle sind Chatbots, sich identisch wiederholende Prozesse (bspw. bei Rechnungsstellung), Datenmodellierung uvm.

Geschäftszahlen

In den letzten 12 Monaten konnten etwa 600 Mio. Dollar umgesetzt werden. 2020 waren es noch 340 Mio. Das entspricht einem Plus von etwa +76%. Dieser Umsatz wird nahezu komplett in einem wiederkehrenden Abo-Modell verdient.

UiPath verliert aber auch noch relativ viel Geld: 2020 waren es 500 Mio. Verlust, in den letzten 12 Monaten 320 Mio. Das entspricht einer negativen Nettomarge von -50%. Immerhin: Im Free Cashflow war UiPath zuletzt schon minimal positiv.

Die Bruttomarge lag zuletzt bei ziemlich starken 89%.

Die Ausgaben für Forschung & Entwicklung liegen bei etwa 18% am Umsatz. Diese sind von 2020 auf 2021 leicht zurückgegangen.

Ebenfalls stark: Die Expansion Rate liegt bei 145%, Bestandskunden erweitern ihr Produkt also von Jahr zu Jahr deutlich.

Bewertung

UiPath ist heute mit etwa 40 Mrd. Dollar bewertet. Daraus ergibt sich ein Kurs-Umsatz-Verhältnis von 65, was mit eines der höchsten am Markt zurzeit darstellt.

Die Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More zeigt Extreme: Viel Wachstum (+76%) bei hohem Cash Burn (-12% EBITDA-Marge), auch wenn dieser schon leicht zurückgegangen ist. In Summe (64%) liegt UiPath damit trotzdem recht deutlich über der Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More.

Pro und Contra

Pro

Contra

Fazit

Zweifelsfrei ein enorm starkes Geschäftsmodell mit hervorragenden Zahlen. Die Bewertung ist aber ebenfalls enorm und mir deutlich zu hoch.

SimilarWeb: Der "offizielle Maßstab der digitalen Welt"

SimilarWeb wurde 2009 in London gegründet. Die Geschäftsbereiche sind Web Analytics, Data-Mining und Business Intelligence. Es wird noch heute von Or Offer und Nir Cohen, den beiden Gründern, geführt.

SimilarWeb nennt sich selbst wenig bescheiden:

Offizieller Maßstab der digitalen Welt

Geschäftsmodell

SimilarWeb sammelt jede Menge Daten im Internet und stellt diese für konkrete Anwendungsfälle aufbereitet zur Verfügung.

SimilarWeb kenne ich vor allem um Website-Besucher von anderen Webseiten und deren Herkunft herauszufinden. Auch im Marketing-Umfeld ist das die erste Adresse, die genutzt wird.

Umso erstaunter war ich, als ich mir die Produktpalette von SimilarWeb heute angeschaut habe.

- Digital Research: Analysieren von Wettbewerbern, Zielgruppen, Sektorvergleiche

- Digital Marketing: Suchoptimierung, Werbeanzeigen, Content-Optimierung

- Shopper: Kaufentscheidungen, Marktplatzdaten, Kategorienachfrage

- Sales: Kontaktgenerierung, Kaufsignale, CRM

- Investor: Digitale Performance von Aktienunternehmen, alternative Finanzmarktdaten

Auch der Investoren-Teil ist natürlich aus Anlegersicht spannend. So könnte SimilarWeb bspw. Daten über Website-Besucher liefern, die wiederum eine Tendenz bei Quartalsergebnissen vorweg nehmen könnten.

Geschäftszahlen

SimilarWeb erzielt aktuell etwa 100 Mio. Dollar an wiederkehrendem Umsatz und wächst bei diesem mit 38% pro Jahr. Die Bruttomarge liegt bei 79%.

Die Expansion Rate liegt bei 113. Das heißt: Bestandskunden geben nach einem Jahr im Schnitt 13% mehr für SimilarWeb aus als im Vorjahr.

Für einen besseren Kontext die Umsatzentwicklung:

- 2018: 52 Mio. Dollar

- 2019: 71 Mio. Dollar (+37%)

- 2020: 93 Mio. Dollar (+31%)

Etwa 24% des Geldes fließen in Forschung und Entwicklung. Unterm Strich steht noch ein Nettoverlust von 22 Mio. Dollar am Jahresende.

Bewertung

SimilarWeb ist heute etwa 1,6 Mrd. US-Dollar wert. Mit einem 2020er Umsatz von 102 Mio. Dollar ergibt sich ein KUV von 16. Nimmt man den annualisierten Umsatz des letzten Quartals von 107 Mio. Dollar landen wir bei 15.

Die Rule of 40 wird hier nicht erfüllt: Das Umsatzwachstum liegt bei 38%, die EBITDA-Marge bei -23%, was einen summierten Wert von 15 ergibt.

Unterm Strich ist das daher sicherlich keine Schnäppchenbewertung, wirkt aber auch nicht völlig astronomisch.

Pro und Contra

Pro

Contra

Fazit

Mir gefällt das Geschäftsmodell sehr gut, vor allem der sich stärkende Burggraben und die zahlreichen Entwicklungsmöglichkeiten, die diese Daten hergeben. Allerdings wird der Datenschutz immer weiter verschärft - wird also gerade vor möglichen Schwierigkeiten das Unternehmen noch möglichst gut an die Börse gebracht?