Kering ist ein traditionsreicher Luxusmarken-Konzern aus Frankreich. Das verspricht eine starke Positionierung, hohe Preissetzungsmacht und tatsächlich optisch aktuell eine günstige Bewertung. Was steckt dahinter?

- 💰 Günstige Bewertung: Der größere Konkurrent LVMH ist aktuell etwa 70% teurer bewertet als Kering, obwohl die Mechanismen recht ähnlich sind. Woran liegt das? Ist Kering relativ gesehen unterbewertet?

- 👜 Attraktives Geschäftsmodell: Luxus ist weniger konjunkturabhängig, bietet hohe Gewinnmargen und einen starken Burggraben über etablierte, meist traditionsreiche Marken. Frankreich als Sitz unterstreicht das.

- 📈 Gute Zahlenentwicklung: Die Erträge von Kering sind nicht immer nur gestiegen, waren zuletzt aber solide. Der Umsatz konnte zulegen, seit mehr als 10 Jahren gab es keine Verluste und die Überschüsse werden an Aktionäre zurückgeführt - mit einem kleinen Nachteil.

Du erfährst in dieser Analyse, ob sich eine Investition lohnen könnte, ob die Aktie überbewertet ist oder man die Aktie jetzt kaufen kann, um langfristig zu profitieren. Konkret geht es um:

Die Analyse beruht auf aktuellsten Kennzahlen, dem Jahresbericht, der Investorenpräsentation, den letzten Earnings Calls, Einschätzungen von Marktexperten, Interviews der Führungsebene und mehr. Viel Spaß!

More...

Überblick & Investment-These

Kering ist einer der großen Luxuskonzerne der Welt mit Sitz in Frankreich, wo es 1963 gegründet wurde. Die Marken sind Gucci, Saint Laurent, Balenciaga, Bottega Veneta und weitere.

Gegründet wurde es von François-Henri Pinault. Die Artémis Group ist die Familienholding, die noch heute 42% der Aktien hält.

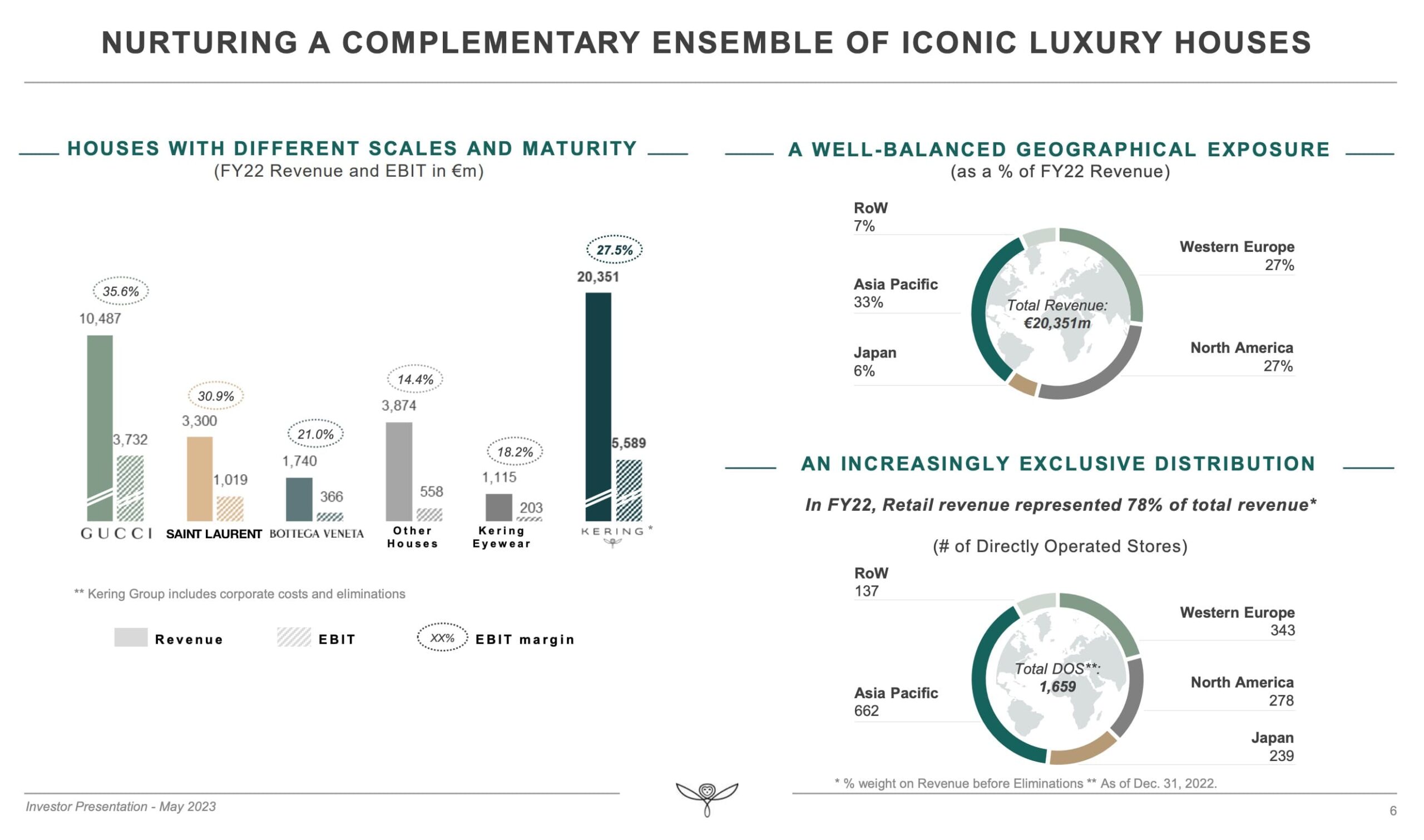

Dabei macht allein Gucci etwa die Hälfte des Konzernumsatzes aus, sogar 66% des EBITs. Es ist also die mit Abstand relevanteste Konzernmarke.

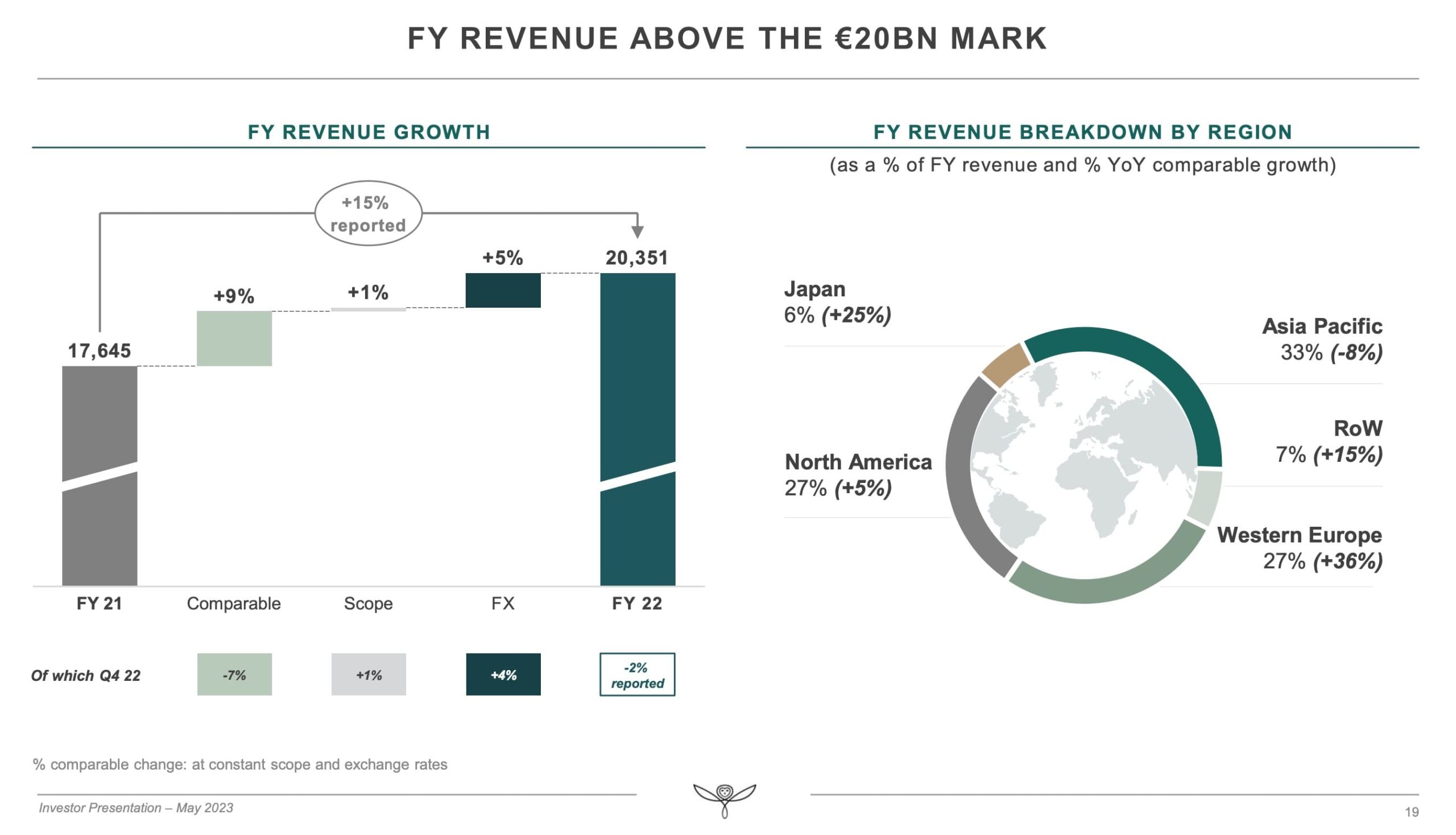

Der Umsatz stammt zu 33% aus Asien-Pazifik, 27% aus Westeuropa und 27% aus Nordamerika. Gerade Asien ist damit eine überproportional starke Umsatzquelle.

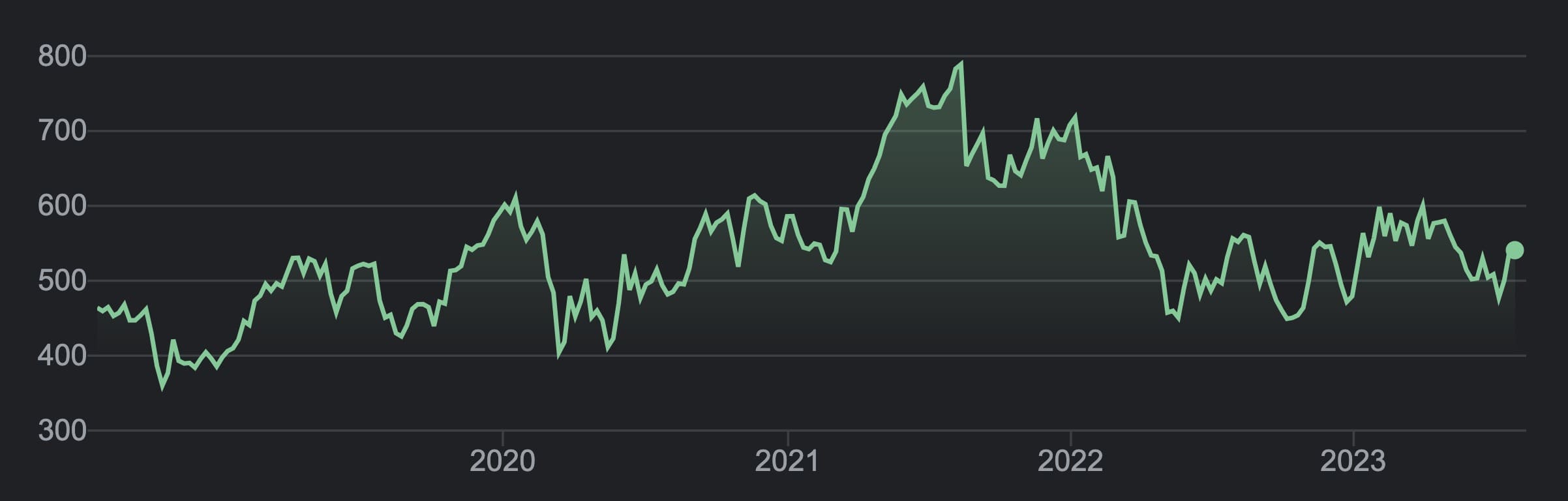

Der Aktienkurs von Kering ist über die letzten 5 Jahre okay gelaufen.

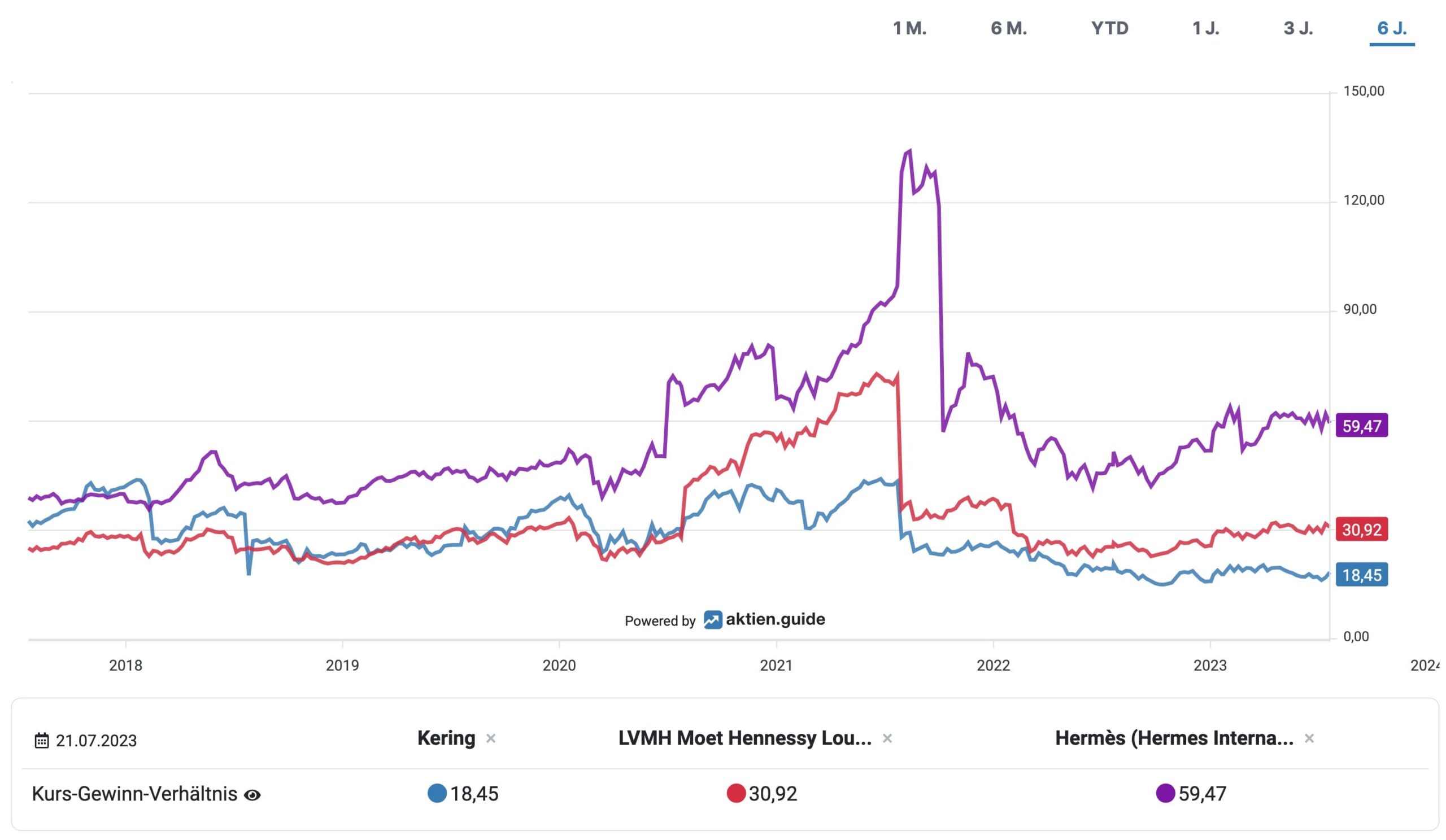

Im Vergleich zu anderen Luxusaktien ist die Bilanz eher ernüchternd: Kering legte mit Richemont am wenigsten zu, während der Branchenprimus LVMH und auch Hermès sich über die letzten Jahre vervielfacht haben.

Die fundamentale Entwicklung verstehen wir im Laufe der Aktienanalyse besser. Was wir aber auch sehen: Hermés ist durchgehend mit einem deutlichen Premium bewertet, gilt als eine der stärksten Luxusmarken. Kering war, gemessen am KGV, 2017 und 2018 sogar teurer bewertet als LVMH, etwa seit 2020 hat es sich allerdings gedreht. Heute wird jeder Euro Gewinn bei Hermés mit dem 60-fachen, bei LVMH mit dem 31-fachen und bei Kering nur mit dem 18-fachen bewertet.

Investment-These

Kering ist der Luxuskonzern mit der günstigsten Bewertung. Es ist profitabel, konnte zuletzt noch leicht wachsen und profitiert vom langfristig wachsenden Wohlstand.

Eine These steht am Anfang einer Investment-Idee. Schauen wir jetzt, ob sie aufgehen könnte.

Geschäftsmodell, Markt & Burggraben

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht. Außerdem: Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Geschäftsmodell

Über unterschiedliche Marken verkauft Kering Produkte aus unterschiedlichen Segmenten. Basierend auf 2022:

- 52% - Lederwaren

- 21% - Schuhe

- 15% - Ready-to-Wear (Kleidung)

- 5% - Uhren und Schmuck

91% der Produkte werden in eigenen stationären Geschäften verkauft, 9% über andere Händler.

So funktioniert Luxus

Der Verkauf von Luxusgütern hat besondere Charakteristiken:

- Hohe Margen und hohe Preise gehören zum Geschäftsmodell. Damit geht eine große Preissetzungsmacht einher.

- Alles geht um Marken und das, was sie ausstrahlen: Qualität und Luxus.

- Einige Luxusmarken bleiben jahrhundertelang bestehen, erleben aber auch immer wieder Phasen, in denen sie nicht so beliebt sind.

Kering nennt für die Hauptmarke Gucci drei Wachstumstreiber in absteigender Relevanz:

- Mehr Kunden durch neue Segmente, Bestandskunden länger binden und die Top-Kunden noch besser ansprechen

- Preiserhöhungen, sowohl durch saisonale Effekte und durch Verbesserung der Kollektionsstruktur

- Mehr Ladenfläche, also sowohl neue zu eröffnen und bestehende auszubauen

Marktanalyse & Konkurrenz

Es gibt einige große Luxusgüterkonzerne, die Kering nahe kommen:

- LVMH kommt ebenfalls aus Frankreich, ist heute 440 Mrd. Euro wert. Es besteht aus vielen Marken wie Louis Vuitton, Hennessy, Moet & Chandon.

- Hermès ist ebenfalls im Luxussegment, aber eine eigene Marke, die auch stark mit Limitierung und Exklusivität arbeitet. Der Konzern ist 200 Mrd. Euro wert, sitzt ebenfalls in Frankreich.

- Richemont hat den Sitz in der Schweiz, ist 7 Mrd. CHF wert (also ca. 7,5 Mrd. Euro). Darin stecken auch Modekonzerne, vor allem aber Juweliere und Uhrenhersteller.

Hinsichtlich Sitz, Segmenten und Markenstruktur würde ich Kering am ehesten mit LVMH vergleichen.

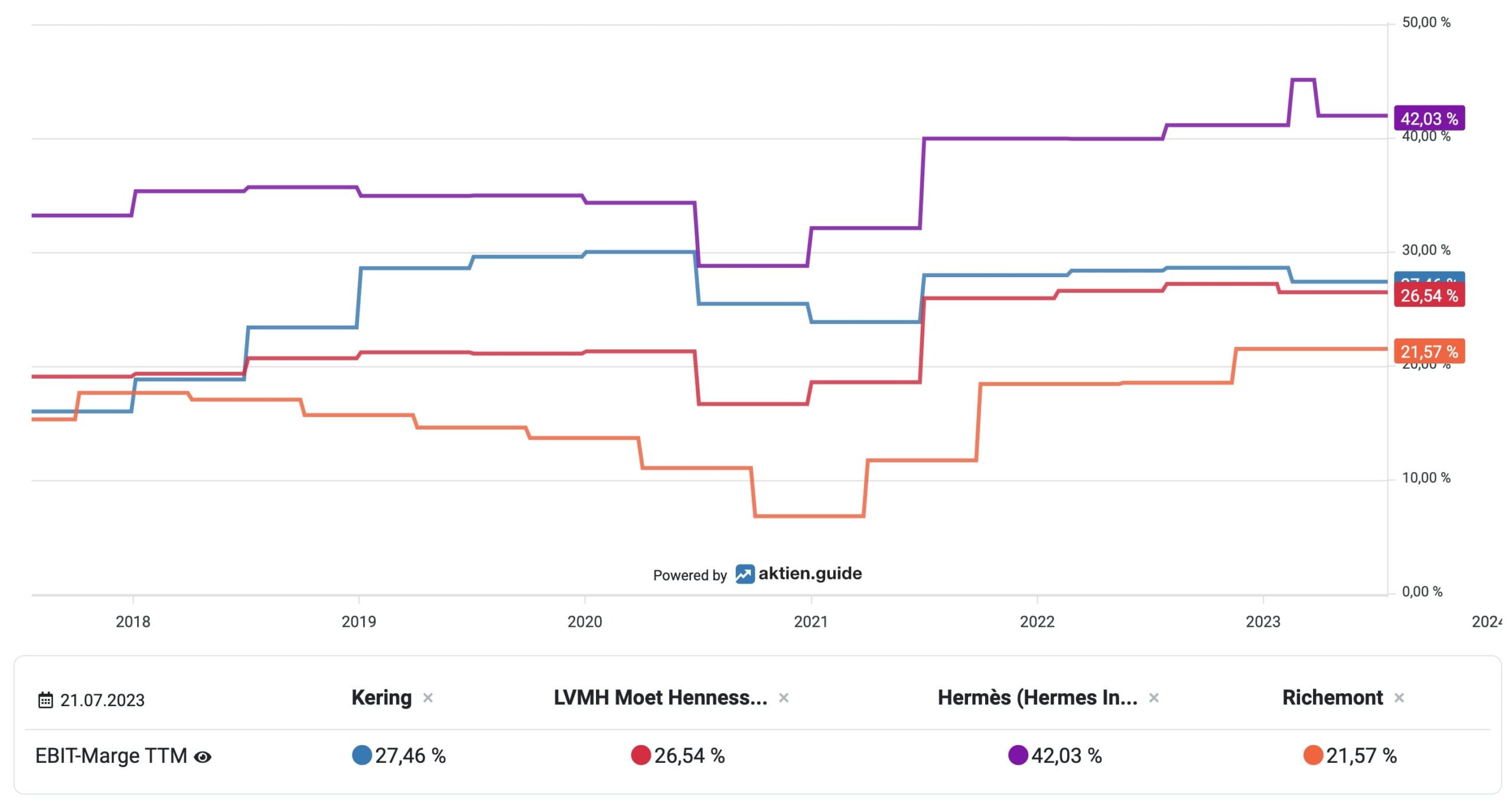

Vergleichen wir die EBIT-Margen der vier Konzerne, sieht man, dass Hermès durchgehend am profitabelsten ist. Alle anderen liegen in einem ähnlichen Korridor von 20 - 30%, wobei Kering hier sogar aktuell recht gut da steht. Mehr dazu gleich.

Meine Bewertung des Geschäftsmodells

Ein starkes Geschäftsmodell ermöglicht Wachstum, einen Burggraben und damit Differenzierbarkeit von der Konkurrenz, höhere Gewinnmargen und Preismacht.

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Es gibt keine richtigen Abo-Umsätze. Durch die Vielfalt der Marken ist aber unwahrscheinlich, dass plötzlich bei keiner der Marken mehr gekauft wird.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Keine. Sie wären auch eher negativ: Je mehr Leute Luxus besitzen, desto weniger wird es als Luxus empfunden.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

Kering ist ein großer Konzern und kann entsprechend gute Konditionen verhandeln.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Sicherlich ist die Qualität stark, es ist aber nicht so, dass niemand so eine Qualität kopieren könnte.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Die Marken sind enorm stark und der zentrale Burggraben. Womöglich ist es auch der einzige starke Vorteil, der aber schon ausreicht, um die Langlebigkeit und Profitabilität des Konzerns zu gewährleisten.

Geschäftsmodell-Bewertung: 13 / 25

Zahlencheck

Ertragsentwicklung & Wachstum

2021 lag das Umsatzwachstum bei 31%. 2022 konnte der Umsatz um 15% gegenüber 2021 gesteigert werden, auf vergleichbarer Basis waren es 9%. Das lag allerdings auch noch an wiedereröffneten Filialen nach der Pandemie.

Die operative Marge lag bei 27,5%, die Nettomarge bei knapp 18%.

5% Umsatzwachstum sind auf Währungseffekte zurückzuführen. Der Großteil des Wachstums stammt tatsächlich aus Westeuropa, in 2022 waren die Nach-Pandemie-Effekte ein großer Einflussfaktor.

Profitabilität

- Die Bruttomarge lag von 2013 - 2017 im Bereich von 62 - 66%, ab 2018 meistens bei 74%.

- Die operative Marge lag erst bei 14 - 18%, ist dann auf 27 - 30% gestiegen.

- Die Nettomarge ist stärker geschwankt, war aber in den letzten 10 Jahren immer positiv und über die letzten 5 Jahre im Durchschnitt bei 18%.

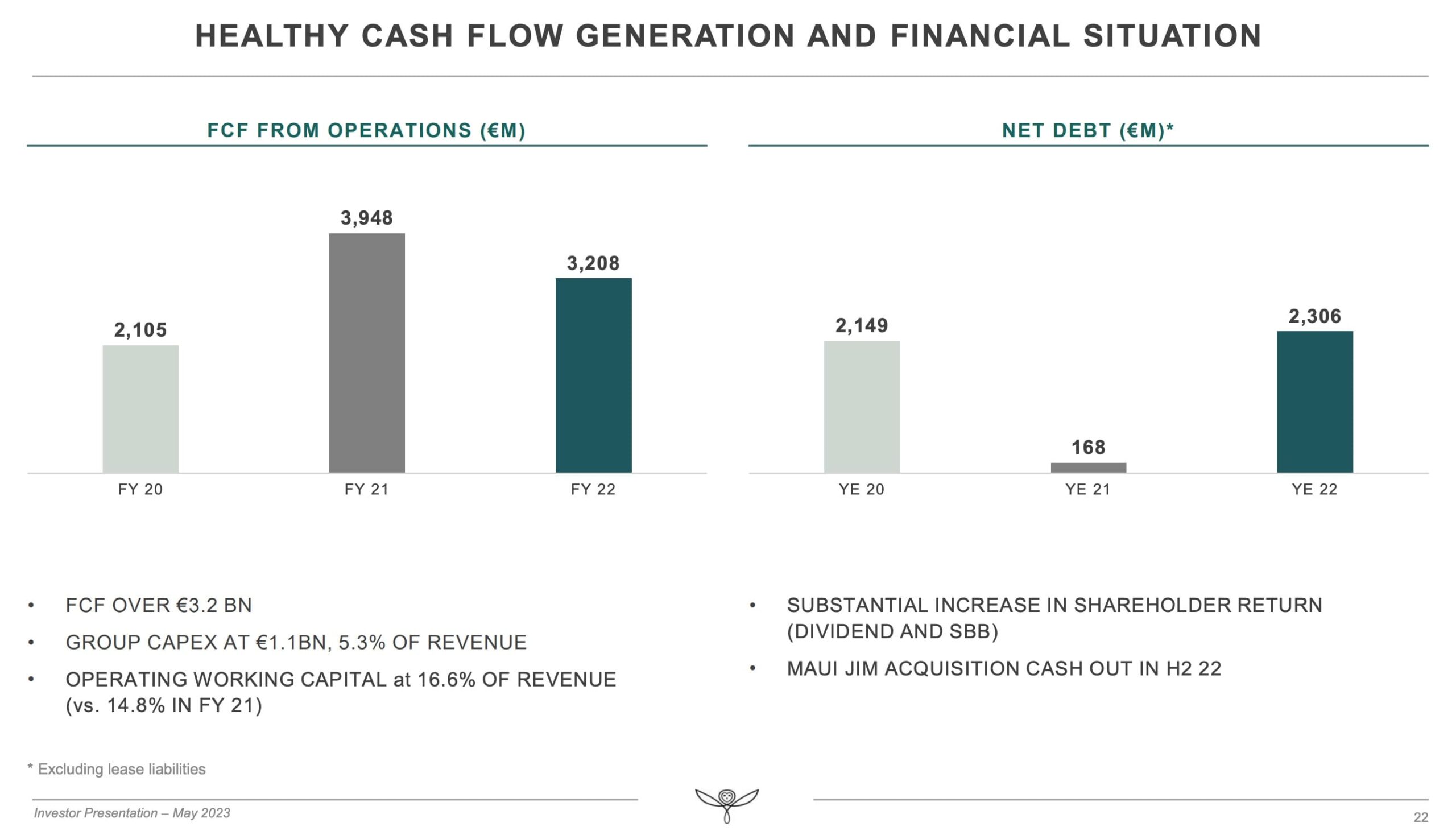

Auch der Cashflow ist positiv und ähnlich hoch wie der Gewinn. Die Nettoverschuldung liegt bei 2 Mrd. Euro.

Kapitalverwendung

Die Gewinne werden immer wieder an Aktionäre zurückgeführt. 2019 gab es eine Dividendenkürzung, zuletzt wurde sie immer wieder angehoben.

Die Ausschüttungsquote, gemessen am Nettoergebnis, liegt bei 30 - 50%. In der Zeit wurden allerdings auch zusätzlich immer noch eigene Aktien zurückgekauft. Mal wurden Schulden aufgenommen, mal zurückgezahlt. In Summe werden etwa 60 - 90% des Gewinns an Aktionäre zurückgeführt.

Bilanz

Die Nettoverschuldung beträgt das 0,3-fache des EBITDAs. Das ist kein Problem, gerade angesichts der konstanten Profitabilität.

Finanzielle Ziele

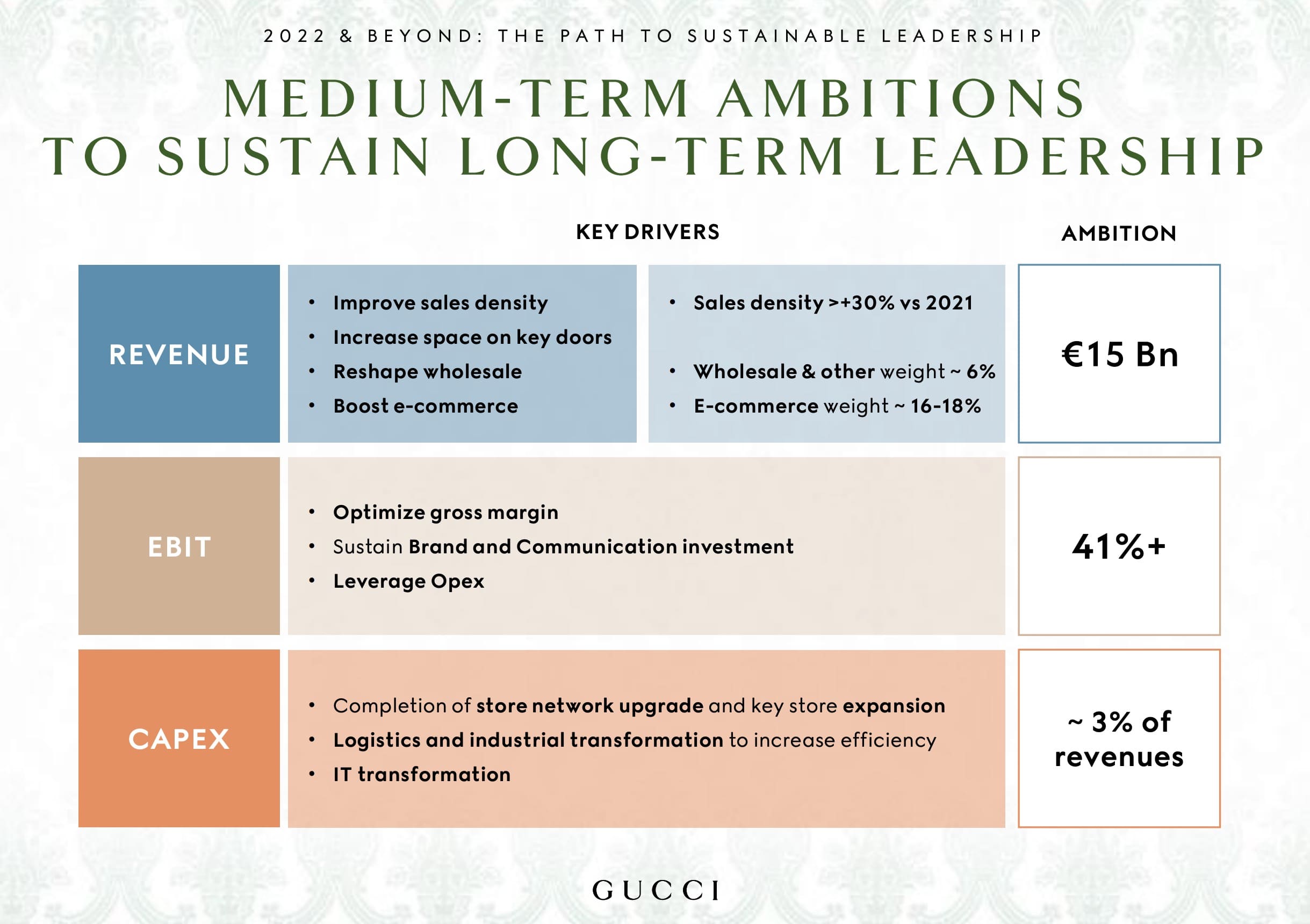

Für Gucci wurden 2022 mittelfristige Ziele kommuniziert. Aus 10 Mrd. Euro Umsatz sollen 15 Mrd. Euro werden, die EBIT-Marge soll weiter gesteigert werden und die Investitionsquote bei 3% liegen.

Factsheet

Factsheet

TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). 3J = 3-Jahres-Durchschnitt. 'e' = erwartet. 'YoY' = im Jahresvergleich.

Die Eckdaten

- Land: Frankreich

- Branche: Luxusgüter

- Marktkapitalisierung: 66 Mrd. EUR

- Enterprise Value: 74 Mrd.

- Dividendenrendite: 2,6%

Erträge

- Umsatz: 20,3 Mrd. EUR

- Ergebnis: 3,6 Mrd.

- Operatives Ergebnis: 5,6 Mrd. EUR

- Free Cashflow: 3 Mrd. EUR

Bewertung

- KUV: 3

- KGV: 18,4

- KGVe: 17,6

- EV/FCF: 23

Qualität & Wachstum

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Mehr Wohlstand, mehr Luxus

Mit wachsendem Wohlstand (und vielleicht auch steigendem Geltungsbewusstsein auf Social Media), steigt auch die Nachfrage nach Luxus. Das kann für überproportionales Umsatzwachstum führen.

Eintrittswahrscheinlichkeit: hoch | 📈 Auswirkung: mittel

Weitere Chancen für Unternehmen & Aktie

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine insgesamt schwächelnde Wirtschaft, operative Fehler, politische Eingriffe und mehr. Hier geht's daher viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen? Welche Risiken sind die bedeutendsten?

Luxus ist kein Selbstgänger

Luxus ist heute ziemlich begehrt: Die Aktienkurse der Konzerne steigen, auch Automobilhersteller wollen nun alle Luxus sein. Dabei gab es auch Phasen, bspw. 2010 - 2013, wo die Aktien eher unbeliebt und recht niedrig bewertet waren.

Manche Luxusmarken verzetteln sich oder verramschen sich, nur um kurzfristige Umsatzsprünge mitzunehmen, aber langfristig der Marke zu schaden. Es muss eine feine Balance zwischen Wachstum und Erhalt des Markenwerts geschaffen werden. Wenn Kering hier scheitert, könnte das auch eine Abstrafung bedeuten.

Immerhin: Da das KGV schon fast auf Marktdurchschnitt liegt, scheint hier nicht übermäßig viel Hype oder Optimismus eingepreist zu sein. Das Risiko operativer Fehlentscheidungen bleibt.

Eintrittswahrscheinlichkeit: niedrig | 📉 Auswirkung: mittel

Weitere Risiken für Unternehmen & Aktie

Aktienbewertung & Renditeerwartung

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Berechnen wir dafür die zu erwartende Rendite. Kann ich diese hellsehen? Nein, definitiv nicht. Wir können aber das Chance-Risiko-Verhältnis auf Basis der Analyse abschätzen und in konkrete Zahlen gießen.

Dafür kalkuliere ich drei Szenarien: Ein pessimistisches, ein optimistisches und das Szenario, das ich im Mittel erwarte. Auch Ausreißer nach unten oder oben sind immer möglich.

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich im mittleren Szenario folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: 9% auf vergleichbarer Basis in 2022 (offiziell 15%), noch +1% in Q1 '23 (offiziell 2%)

- Management-Prognose: -

- Analystenerwartung: Für 2023 geht es je nach Quelle etwas auseinander, mal sind es +3%, mal +9%. In 2024 werden +8% erwartet.

- Meine kurzfristige Annahme: Ich nehme kurzfristig auf Basis des schwachen Q1 '23 eher 4% an. Langfristig sehe ich ein Wachstum von 6% pro Jahr - quasi Weltwirtschaftswachstum, dazu hoffentlich kluge operative Entscheidungen und mit steigendem Wohlstand auch mehr Luxusnachfrage.

- Meine langfristige Annahme:

Nettomarge

Die Nettomarge liegt heute bei 18%. Ohne Sondereffekte ist das am oberen Ende der letzten 10 Jahre. Andere Konzerne sind auf ähnlichem Niveau. Sicherheitshalber gehe ich von 17% langfristig aus.

Bewertungsniveau

Heute ist die Aktie mit einem KGV von 18 bewertet. Die anderen Luxuskonzerne sind höher bewertet, auch historisch war Kering oft eher über 20 bewertet. Ich nehme langfristig ein 19er KGV an, was ein leichtes Premium gegenüber dem Markt darstellt, was ich aber aufgrund der starken Positionierung und Preissetzungsmacht für gerechtfertigt halte.

Sonstiges

Als Ausschüttungsquote (also Summe aus Dividenden, Aktienrückkäufen und Netto-Schuldenveränderung) nehme ich 75% an. Die Herleitung ist oben im Zahlencheck.

Als Börsenwert habe ich hier den Enterprise Value von 74 Mrd. Euro genommen. Würde man mit der Marktkapitalisierung kalkulieren, würde der Wert bei 66 Mrd. Euro liegen.

Achtung: Die Dividendenrendite könnte durch die französische Quellensteuer (siehe oben) etwas niedriger ausfallen.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: KER.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Scorecard

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Gut 🙂

Pro, Contra & Fazit: Aktie jetzt kaufen?

Checkliste

In jedem Fall gilt: Beachte die folgenden Punkte, bevor du diese oder eine andere Aktie kaufen solltest.

Es kann viele Gründe, eine Aktie spannend zu finden und kaufen zu wollen. Vor dem Kauf gibt es eine Handvoll Fragen, die du dir stellen solltest, um Enttäuschungen und Anfängerfehler zu vermeiden:

- Verstehst du das Geschäftsmodell?

- Hast du dich mit den Risiken des Unternehmens beschäftigt?

- Hast du dich mit den Risiken der Aktie beschäftigt?

- Passt die Aktie in dein Depot? (hinsichtlich Klumpenrisiken)

- Verstehst du, dass es beim Investieren nie um Garantien, sondern Wahrscheinlichkeiten geht - so auch bei dieser Analyse und jedem Aktienkauf?

Ausführliches Hintergrundwissen bekommst du in der Know-How Sektion und der Academy.

Mein Fazit

LVMH ist operativ glänzend geführt. Die Bewertung ist in meinen Augen allerdings auch ziemlich hoch. Dafür, dass Kering und LVMH ziemlich ähnlich aufgebaut sind, ist der Bewertungsunterschied (LVMH ist gemessen am KGV ca. 70% teurer bewertet) schon deutlich.

Bei Kering stört mich noch die hohe Abhängigkeit von Gucci und die etwas unbequeme französische Quellensteuer. Die Bewertung finde ich recht fair.

Insgesamt finde ich persönlich eher LVMH recht teuer, Kering recht fair bewertet. Relativ gesehen wäre es daher eine spannende Option, insgesamt sehe ich aber noch nicht die große Renditequelle.

Möglich ist, dass die Bewertung kurzfristig steigt, einfach weil die Konkurrenz höher bewertet ist. Auch ist es okay, wenn die Rendite nicht übermäßig groß wäre, da ich bei allen Luxuskonzernen mit mehreren Marken, hohen Margen und starker Preissetzungsmacht ein geringeres Risiko sehe. Ich finde Kering unterm Strich aktuell kaufbar, investiere selbst aber nicht.