In wenigen Tagen steht der Börsengang von IONOS, einer Tochter von United Internet, bevor. Es wird eine Bewertung von etwa 3 Mrd. Euro angepeilt und macht es damit zu einem der größten deutschen Tech-Unternehmen.

Das Geschäftsmodell sieht stabil aus, erzeugt Profite und hat durch den Cloud-Fokus einige Wachstumsfantasien. Ich zeige hier, was hinter IONOS steckt, wie ich das Geschäftsmodell und den IPO einschätze. Viel Spaß!

IPO = It's probably overpriced?

Ich habe bereits untersucht, wie sich Aktien nach Börsengangen entwickeln. Das Ergebnis war ernüchternd: Im Durchschnitt unterbieten diese Aktien den Markt. Dafür gibt es mehrere Gründe:

- Die meisten IPOs finden dann statt, wenn die Börse und Bewertungen am Hochpunkt sind

- Die bisherigen Eigentümer versuchen den Preis höchstmöglich anzusetzen, was bedeutet, dass neue Aktionäre tendenziell teuer kaufen

- Die bisherigen (gut informierten) Eigentümer würden wohl nicht verkauf, wenn sie glauben, ihre Anteile seien deutlich mehr wert als das, was sie durch den Börsengang erlösen

- Zahlen können vor dem Börsengang aufgehübscht werden, bspw. indem langfristige Ausgaben zurückgeschraubt werden

Das ist eine Durchschnittsbetrachtung. IPOs sind nicht immer nachteilig, aber zu einem etwas größeren Teil erwischt man eher teure Aktien nach IPOs.

Es gibt auch IPOs, die gerade mittel- und langfristig deutlich outperformt haben, denn schließlich ist jedes Unternehmen irgendwann mal an die Börse gekommen. Gerade kurzfristig sollten wir bei IPOs daher aber umso kritischer hinschauen.

Der Börsengang von IONOS

Die Frage ist also: Kann IONOS zur kleineren Gruppe der überdurchschnittlich guten IPOs gehören?

Ionos geht am 9. Februar an die Börse, die Zeichnungsfrist endet um 11:15 Uhr am 7. Februar. 17% der Aktien sind dann frei handelbar, der Rest bleibt bei bisherigen Eigentümern, vor allem United Internet.

Die finale Bewertung kennen wir noch nicht. Medial wurde eine Bewertung von 5 Mrd. Euro diskutiert, nun wird eine deutlich niedrigere angepeilt: Durch die Preisspanne ergibt sich eine maximale Bewertung von 3,15 Mrd. Euro - diese Zahl wird später noch wichtig. Der Emissionserlös fließt aber nicht in Ionos, sondern an die Altaktionäre.

Auf knapp 60 Slides bekommen wir die wichtigsten Infos.

Das Geschäftsmodell von IONOS

Ionos ist Teil von United Internet, einem jahrzehntelangen erfolgreichen deutschen Internet-Unternehmen. Dazu gehören neben Ionos auch 1&1, web.de, gmx.de und weitere Seiten und Produkte.

Der Bereich Web Presence & Productivity macht 90% des Umsatzes aus. Darin steckt das Domain-Geschäft, E-Mail & Office, Web Hosting & Sitebuilder, E-Commerce, Server Hosting und Value Added Services. Es dreht sich alles um den Aufbau und das Hosting von Webseiten. Eigene Marken sind Ionos, Strato, Sedo und United Domains.

Der Fokus liegt auf kleinen und mittelgroßen Unternehmen, die typischerweise 10 - 20€ im Monat ausgeben und oft keine oder wenig eigene Ressourcen haben.

Das 2020 unter "IONOS Cloud" gestartete Cloud-Geschäft macht 10% des Umsatzes aus. Neben kleinen und mittelgroßen Unternehmen ist hier auch der öffentliche Sektor ein Abnehmer. Der typische Kunde gibt hier 300 - 500€ pro Monat aus.

Mit der Cloud schwimmt also im großen Teich mit den Big Tech Unternehmen Amazon, Microsoft und Alphabet (Google), bedient dabei aber im Durchschnitt deutlich kleinere Kunden, vorrangig aus Europa.

Warum sollte jemand die Ionos Cloud den großen Anbietern vorziehen?

- Es ist - nach eigener Aussage von Ionos aber auch meiner Recherche - etwas günstiger

- Einfachheit in der Nutzung, die nicht nur Programmierer verstehen, sondern auch andere

- Deutscher Ansprechpartner, auch für kleinere Kunden

- Keine Datenschutz-Probleme als europäischer Anbieter

Ein Nachteil vom Fokus auf kleinere Kunden: Die Kündigungsraten sind mit 13 - 14% pro Jahr recht hoch. Das liegt auch daran, dass Kunden ab einer gewissen Größe aus dem Ionos-Angebot rauswachsen oder andersrum ihr Geschäft aufgeben.

Beständigkeit & Wachstum

Die Marktgröße schätzen Ionos & McKinsey bis 2026 auf 89 Mrd. Euro. Es soll von 2015 bis 2021 mit 15% pro Jahr gewachsen sein, von 2021 bis 2026 um 19% pro Jahr wachsen. Woher diese Beschleunigung kommen soll erklärt sich mir nicht.

Für das Web Presence & Productivity Geschäft wird in Zukunft 9% Marktwachstum erwartet, im kleineren Cloud-Geschäft 29% p.a. Im letzten Jahr wuchs letzteres um 20%.

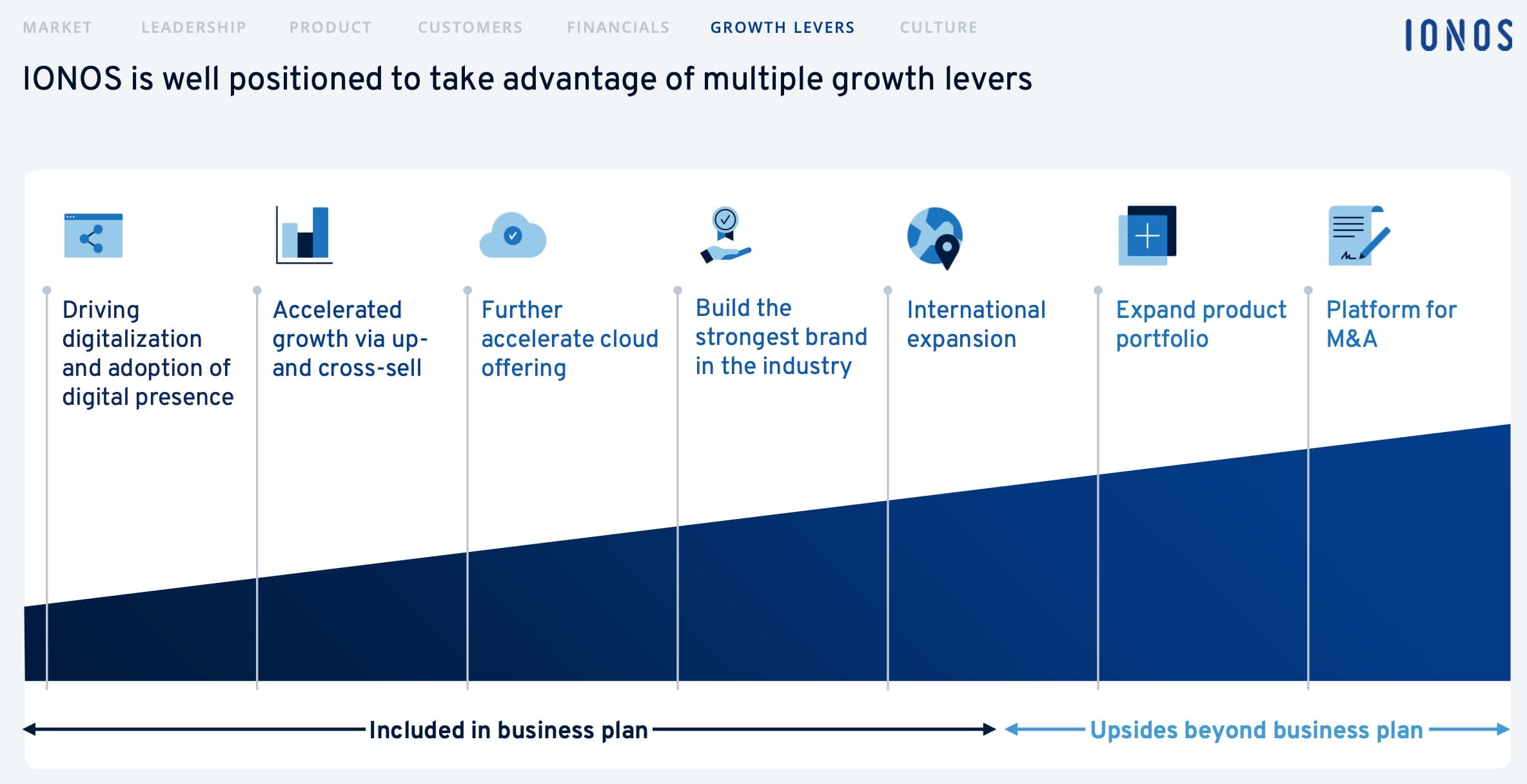

Das Wachstum der Vergangenheit entstand durch die allgemeine Digitalisierung, aber auch immer wieder durch Aufkäufe von Konkurrenten. Es bietet sich an, kleinere Wettbewerber zu kaufen, da das Geschäft der Domainverwaltung und Hosting recht austauschbar und daher gut zu integrieren ist.

Die Wachstumsfantasie entsteht durch allgemeines Marktwachstum, gerade im Cloud-Bereich, aber auch den Fakt, dass nur ~50% der kleinen Unternehmen heute eine Webseite besitzen.

Stark ist die Beständigkeit des Geschäfts, was einerseits daran liegt, dass 90% der Umsätze in einem Abo-Modell erzielt werden und dass die Zahl der kleinen und mittelgroßen Unternehmen in Europa und Nordamerika auch in Krisen ziemlich stabil ist. Ionos bietet dazu Lösungen an, die im Kern der Unternehmen stehen - niemand verkauft vorübergehend mal eine Domain, nimmt die Webseite oder die Cloud offline.

Konkurrenz

Einer der größten Wettbewerber im Domain- und Hostingbereich ist GoDaddy aus den USA. In Europa ist der Marktanteil von Ionos allerdings mehr als doppelt so groß.

Das könnte auch Übernahmefantasien wecken: GoDaddy könnte sich Ionos einverleiben wollen, um damit auch in Europa führend zu sein. Dem müssten aber auch die Ankeraktionäre rund um United Internet zustimmen.

Andere Konkurrenten:

- GoDaddy

- Team Blue

- newfold

- Jimdo

- Wix

- Squarespace

- OVH

Zahlencheck

Die Zahlen aus 2021 liegen vor, für 2022 die ersten neun Monate:

- Umsatz: 1,1 Mrd. Euro (+12% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More, +19% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More in 2022)

- Adj.Bei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More EBITDA-Marge: 32% (2022: 29%, wobei die fehlenden 3 Prozentpunkte auf gestiegene Energiekosten und höhere Branding-Ausgaben zurückzuführen sind)

- 90% wiederkehrender Umsatz

- Kunden haben sich nach 12 - 18 Monaten refinanziert

- Nettoverschuldung von 1,2 Mrd. Euro, damit ~4x Adj.Bei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More EBITDA, was noch im Rahmen ist

50 Mio. Euro des Umsatzes stammen aus Geschäften mit dem Mutterunternehmen United Internet. Die könnten theoretisch zukünftig wegfallen, allerdings ist United Internet immer noch größter Aktionär, weshalb ich das für unwahrscheinlich halte. Auch im eigenen Ausblick geht Ionos eher davon aus, dass dieser Anteil noch mit einer geringen Rate wachsen wird.

Die Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More, also die Kombination aus Wachstum und Profitabilität, ist demnach solide erfüllt, was ein positives Zeichen ist. Es wächst solide und kann gleichzeitig hohe Erträge erzielen.

Ausblick

Ionos gibt einen Ausblick für 2022 sowie Zielwerte für die mittlere Frist von 4 - 5 Jahren.

Ausblick (2022 | Mittelfristig):

- Umsatzwachstum: 15 - 18% | 10% p.a.

- Adj.Bei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More EBITDA-Marge: 25 - 28% | 30%+

- Nettoverschuldung reduzieren (auf 3x EBITDA bis 2023 und 2,5x bis 2024)

Bewertungsvergleich

Es gibt einige börsennotierte Unternehmen mit einem vergleichbaren Geschäftsmodell:

- GoDaddy, einer der weltweit größten Hosting- und Domainanbieter. Börsenwert: 13 Mrd. USD. KUV: 3,4. Umsatzwachstum: +15% in 2021, +7% im letzten Quartal. Operative Marge: 13%.

- Wix: Domains, Hosting & Website-Baukasten. Börsenwert: 5,3 Mrd. USD. KUV: 3,8. Umsatzwachstum: +28% in 2021, +8% im letzten Quartal. Operative Marge: -26%.

- OVH: Domains, Hosting & Cloud. Börsenwert: 3 Mrd. EUR. KUV: 3,7. Umsatzwachstum: +19% in 2021, +21% im letzten Quartal. Operative Marge: 1%.

- DigitalOcean: Auf Cloud- und Entwickler fokussiert. Börsenwert: 3 Mrd. USD. KUV: 6. Umsatzwachstum: +35% in 2021, +37% im letzten Quartal. Operative Marge: -4%.

Ionos ist mehr Domain- und Hosting als Cloud, das Wachstum lag zuletzt bei 10 - 20%. Es ist von allen Unternehmen mit Abstand am profitabelsten, aber geringfügig stärker verschuldet. Ein KUV von 3 wäre daher im Marktvergleich wohl mindestens angebracht, was einen Börsenwert von 3,3 Mrd. Euro ergeben würde. Das läge über der angepeilten Maximal-Bewertung zum Börsengang.

Auch ein KUV von 3,5 wäre für mich zu rechtfertigen. Dann läge Ionos bei 3,85 Mrd. Euro, hätte also bis zu 30% Aufwärtspotenzial.

Achtung: Der Vergleich zum Markt hat die Schwäche, dass es mögliche Unter- oder Überbewertungen der Konkurrenten übernimmt. Es ist also vor allem ein relativer Vergleich zum Wettbewerb.

Renditeberechnung

Die Zahlen von Ionos sind mit mehr Vorsicht zu genießen als üblich. Es gibt noch keine ausführliche Börsenhistorie und wir kennen die finale Bewertung noch nicht. Ich gehe einmal von 3 Mrd. Euro aus, um eine grobe Schätzung vorzunehmen.

Eine wirklich verlässliche Nettomarge gibt es nicht, da Ionos bisher ein Teil von United Internet war. In den ersten 9 Monaten wurden etwa 9% ausgewiesen. Die adj.Bei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More EBITDA-Marge liegt bei ~30%, davon gehen die Bereinigungen, Abschreibungen, Zinskosten und Steuern (~30%) ab. Ich nehme 12% Nettomarge an, das ist aber mit Unsicherheit verbunden.

Die Ausschüttungsquote besteht vor allem durch die geplante Schuldenrückzahlung, durch die das Vermögen des Unternehmens und damit der Aktionäre gesteigert wird. Zurückgerechnet aus der geplanten Schuldenreduktion ergibt sich ~100 Mio. Euro Schuldentilgung pro Jahr, damit ~60% des Ergebnis. Ich nehme vorsichtigere 40% des Ergebnis an, falls meine Annahmen zu optimistisch sein sollten.

Wie immer kalkuliere ich drei Szenarien: 1. Ein pessimistisches. 2 Eins, das ich für am wahrscheinlichsten halte. 3. Ein optimistisches.

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Vorbehaltlich der Ungewissheiten sieht die Renditeerwartung zumindest auch recht positiv aus.

Pro

Contra

Fazit

Ich halte mich aus den eingangs geschilderten Gründen von 90% aller Börsengänge prinzipiell fern. Es gibt weniger Infos und strukturelle Nachteile. In diesem Fall scheinen diese aber überschaubar zu sein.

Im Gegenteil: Mir gefällt das Geschäft gut. Es sieht sehr stabil aus, ist profitabel und die Bewertung nach allen Maßstäben fair. Falls der Wert deutlich fallen sollte, könnte es schnell einen Boden erreichen, da Konkurrenten es dann akquirieren wollen würden.

Daher überlege ich tatsächlich, kurzfristig ein Angebot zur Zeichnung abzugeben. Disclaimer: Das ist etwas komplexer als der normale Aktienkauf und definitiv riskanter. Gerade am ersten Handelstag ist die Volatilität oft auch hoch und davon abhängig, in welcher Laune die Börse ist.

Wer den Trubel nicht möchte, kann sich die Aktie auch nach Börsengang in aller Ruhe anschauen. In meinen Augen ist sie definitiv einen Blick wert.