Intel liefert mit seinen Chips & Halbleitern das Fundament der aktuellen Digitalisierung und den neuesten Technologien wie künstliche Intelligenzen, 5G und autonomes Fahren. Das könnte so schön sein. Die Realität sieht aber anders aus.

Zahlen brechen ein: Der Umsatz lag im letzten Quartal etwa 25% unter Vorjahr, das Ergebnis dreht sich langsam ins Negative, Intel verliert Marktanteile. Das zeigt auch der Aktienkurs.

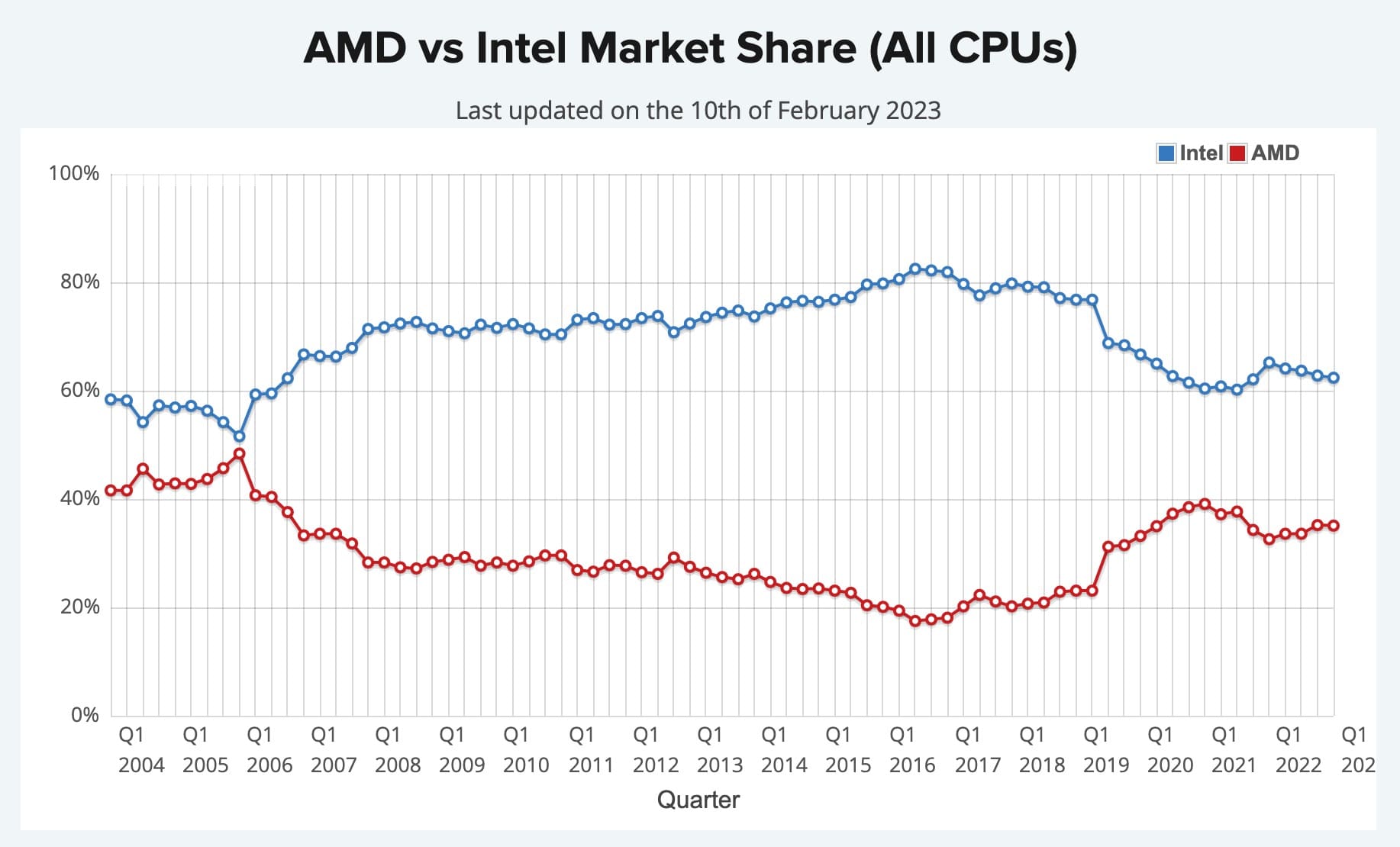

Marktführer im CPU-Segment: Nichtsdestotrotz ist Intel noch der Marktführer vor AMD im CPU-Bereich. Die Innovationskraft hat aber stark nachgelassen und muss sich jetzt wieder teuer erkämpft werden.

Zukunftsmarkt: Halbleiter werden gebraucht und der Markt wird wachsen. Intel könnte als Marktführer von diesem Rückenwind profitieren können. Dazu kommen hohe staatliche Investitionen der USA, von denen auch Intel profitieren kann.

Gewagte Strategie: Einerseits kündigt Intel große Einsparmaßnahmen an, andererseits will und muss es investieren, um konkurrenzfähig zu bleiben. Gelingt der Spagat?

Value-Chance oder Falle: Intels Aktienkurs ist niedrig wie lange nicht mehr. Ist der maximale Pessimismus eingepreist und Aktionäre haben eine gute Chance auf hohe Gewinne oder geht die Talfahrt weiter?

Du erfährst in dieser Analyse, ob sich eine Investition lohnen könnte, ob die Intel Aktie überbewertet ist oder man die Intel Aktie jetzt kaufen kann, um langfristig zu profitieren. Konkret geht es um:

Die Analyse beruht auf aktuellsten Kennzahlen, dem Jahresbericht, der Investorenpräsentation, den letzten Earnings Calls, Einschätzungen von Marktexperten, Interviews der Führungsebene und mehr. Viel Spaß!

More...

Überblick & Investment-These

Intel wurde schon 1968 in den USA gegründet. Seit Januar 2021 ist Pat Gelsinger der CEO, der das Amt von Robert Swan (seit 2019) übernommen hat.

Intel ist ein Halbleiterunternehmen. Mit den hergestellten Chips stellt Intel die Grundlage für die Computer und wegweisende Technologien der Zukunft: Autonomes Fahren, KI, Cloud und weitere Bereiche. Ohne die Rechenkraft, die u.a. die Chips von Intel liefern, hätten wir nicht den starken technologischen Fortschritt der letzten Jahre gesehen.

Intel selbst sagt dazu im Investor Relations Bereich:

Shaping the Future of Technology

Der Aktienkurs hat sich über die letzten Jahre schwankend entwickelt (aber auch jährlich eine Dividende von zuletzt 2% ausgeschüttet):

Zuletzt habe ich Intel im Januar 2021 analysiert. Mein Fazit damals: Die hohe Dividende rettet etwas, insgesamt hielt ich die Aktie für 20% überbewertet. Eine Bedrohung waren die schlechten Vorzeichen:

Schlechte Vorzeichen: Letzte Quartale und Prognosen deuten auf Umsatzrückgang und teilweise auch Margenrückgang hin. [...] Die Prognosen für 2021 zeigen einen bedenklichen Rückgang und auch die Ankündigungen lassen eher vermuten, dass es ein paar Jahre dauern wird, bis dieser Trend gestoppt oder umgekehrt wird.

Es ist nicht nur so gekommen, sondern fundamental hat Intel seitdem mehrfach enttäuscht.

Investment-These

Intel ist eine Value-Aktie: Im Vergleich eine ziemlich günstige Bewertung, da der Markt das Unternehmen skeptisch sieht, es aber noch (hoch)profitabel ist. Die Chance sehe ich vor allem darin, dass die Zukunftsaussichten sich verbessern und die Intel Aktie dadurch stark profitiert.

Geschäftsmodell, Markt & Burggraben

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht. Außerdem: Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Geschäftsmodell

Einige Unternehmen im Halbleitermarkt sind 'fabless'. Das heißt: Sie haben keine eigene Produktion. Sie kümmern sich um die Entwicklung und Vermarktung, lagern aber die Produktion an andere Unternehmen, oft an TSMC oder Samsung, aus. Intel gehört aktuell nicht zu den fabless-Unternehmen, sondern zu den IDMs (Integrated Device Manifacturer) - mehr dazu aber gleich.

Das Geschäft wird in mehrere Segmente aufgeteilt. Historisch gab es ein PC- und ein Daten-zentriertes Geschäftsmodell.

- Client Computing (CCG): 47% Umsatzanteil. Jeglicher Einbau von CPUs in Computer.

- Datacenter and AI (DCAI): 31%. Alle Produkte, die für Datenzentren und KI-Anwendungen genutzt werden.

- Network and Edge (NEX): 15%. Netzwerke und die neueren Edge-Ansätze.

- Accelerated Computing Systems and Graphics (AXG): 2%. Hochleistungschips.

- Intel Foundry Services (IFS): 2%. Spezialisierte Halbleiter-Fertigung.

- Mobileye: 4%. Technologie für autonomes Fahren.

Mobileye ist eine Tochter von Intel und entwickelt Software zum autonomen Fahren. Ein Teil der Aktien wurde 2022 an die Börse gebracht, Hauptanteilseigner ist Intel aber nach wie vor.

Marktanalyse & Konkurrenz

Intel ist vor allem auch durch Konkurrenten geprägt: AMD, Nvidia und Taiwan Semiconductors (TSMC) spielen im Spielfeld der Halbleiterindustrie und den zahlreichen Nischen darin mit.

AMD ist fabless. Intel nicht, d.h. Intel designt nicht nur Chips, sondern produziert diese auch selbst. Ben Thompson sieht auch Intels eigene Produktion als mögliches Problem, warum es vermehrt zu Verzögerungen gekommen ist.

Wer produziert die besten CPUs? Jedes Unternehmen sieht sich selbst am stärksten. Sie werfen mit technischen Details um sich und zitieren den Test, der ihre Chips am besten aussehen lässt. Das macht es für technische Laien ziemlich schwer, den besten Anbieter zu sehen. Die Komplexität steigt dadurch, dass nicht nur Rechenleistung, sondern auch Stromverbrauch, Kosten und Einsatzzweck zu anderen Ergebnissen führen können.

Was wir sehen: AMD hat über die letzten Jahre massiv Marktanteile gewonnen, vor allem im Bereich der Desktop-PCs (wo es mittlerweile fast gleich auf ist), auch im Laptop-Bereich, ganz leicht im Server-Bereich. Es gilt in der Meinung vieler Experten als innovativer. Es hat mittlerweile oft das bessere Preis-Leistungs-Verhältnis - und das spiegelt sich auch in AMDs starker Aktienkurs- und Zahlenentwicklung wider.

Intel verliert also schrittweise Marktanteile an AMD, sowohl im CPU-Markt (wenn auch hier zuletzt halbwegs stabil) und im Datacenter-Bereich. Neue Prozessoren sollen die Wende bringen, mehr dazu gleich.

Spannend ist ein Vergleich der Zahlen, auch der Margen basierend auf 2022er-Niveau:

in USD | AMD | Intel | Nvidia |

|---|---|---|---|

Börsenwert | 130 Mrd. | 115 Mrd. | 520 Mrd. |

Umsatz | 23 Mrd. | 63 Mrd. | 29 Mrd. |

Bruttomarge | 47% | 43% | 65% |

Operative Marge | 11,5% | 4% | 37% |

Umsatzwachstum 2022 | 68% | -16% | 61% |

Umsatzwachstum letztes Quartal | 29% | -29% | -17% |

Umsatzwachstum Prognose | 12% p.a. | -5% p.a. | 17% p.a. |

KUV | 6 | 2 | 20 |

In der Vergangenheit war eine meiner Thesen, dass Intel aufgrund überlegener Bruttomargen gegenüber AMD (in 2019 lag Intel bei 59%, AMD bei 43%) einiges an Spielraum hat, um mit Preissenkungen Marktanteile zu gewinnen und trotzdem noch mehr daran zu verdienen als AMD. Diese Situation hat sich gerade leicht umgekehrt.

Die Herausforderungen der letzten Jahre

Intel hatte schon 2020 unterschiedliche Herausforderungen, die nach eigener Aussage vor allem Covid-Effekte waren: Aufwind für Laptops und Cloud, Gegenwind für Desktop-PCs, Enterprise-Unternehmen & IoT-Lösungen.

Analysten und Marktbeobachter sagen eher: Intels Produkte sind heute schlechter und/oder teurer als die Konkurrenz. Nicht umsonst hat der Konkurrent AMD sich seit Februar 2020 im Wert um +70% gesteigert, während Intel ein Drittel des Werts eingebüßt hat.

Dazu musste Intel wiederholt Produktlaunches verschieben, da die Entwicklung und die Produktion die angekündigten Termine nicht halten konnten. Beispielsweise die Produktion der 7nm Chip Technologie, die die Grundlage zukünftiger CPUs darstellt, lag zum Q2 2020 etwa 12 Monate hinter den internen Zielen.

Auch der Umstand, dass Apple nun auf eigene Chips setzt (mit großem Erfolg) statt auf Intel war einer von vielen Gegenwinden.

Anandtech hat die Performance der Single-Core Recheneinheiten von Apple und Intel verglichen. Dort ist zu sehen, wie Apple (grau) Intel (blau) mittlerweile überholt hat:

Tech-Analyst Ben Thompson sieht vor allem schlechtes Management als Ursache. Er hat 2020 die These aufgestellt, dass es Intel durch den Rückenwind im Markt noch zu gut geht, um finanziell die Auswirkungen der eigenen Fehler zu merken - was zu weiteren Fehlern geführt hat:

This is a company that has completely lost its way technologically for years now, but because of its dominant position in a category (server chips) driven by secular changes in computing (cloud shift in back-end services plus mobile-driven explosion in usage) it has yet to feel any sort of financial pain from that failure; this, sadly, has only led to further failures, and as I noted last month, serious national security vulnerabilities for the United States. This is abject management failure.

Seitdem wurde der CEO tatsächlich ausgetauscht und die Zahlen sind eingebrochen. Dadurch haben unterschiedliche Effekte dazu geführt, dass Intel zuletzt viel Vorsprung verspielt hat.

Die neuen Probleme

Nun ist es offenbar nicht besser geworden. Der Grund, wenn es nach dem Management geht: Makroökonomische Probleme. Diese gibt es tatsächlich und alle Chip-Hersteller leiden darunter. Die Weltwirtschaft kühlt sich ab, die Chip-Hersteller (und einige Kunden) haben Überbestände und werden diese nicht oder nur mit Preisabschlägen los. Das führt zu Umsatz- und Margenrückgängen bei AMD, Intel, Nvidia und anderen Unternehmen.

Der CEO erwartet, dass sich die Situation Ende 2023 wieder verbessern sollte.

Meine Bewertung des Geschäftsmodells

Ein starkes Geschäftsmodell ermöglicht Wachstum, einen Burggraben und damit Differenzierbarkeit von der Konkurrenz, höhere Gewinnmargen und Preismacht.

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Keine Abo-Modelle, wobei viele Systeme mit Intel-CPUs ausgestattet sind und diese nicht immer "einfach so" ausgetauscht werden können.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Keine.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

Sind gegeben, da Intel immer noch größer ist als der Hauptkonkurrent AMD. Dadurch gibt es eine hohe finanzielle Kraft, Forschungsbudgets und eine effiziente Produktion. Aber: Intel hat hier zuletzt Vorsprung verloren.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Intel beruht zentral auf Technologie und galt jahrzehntelang als Vorreiter. Mittlerweile genießt AMD diesen Ruf und Intel versucht wieder aufzuholen.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Intel ist weltweit bekannt, allerdings hat die Marke durch die mangelnde Innovation und viele Verzögerungen der letzten Jahre Schaden genommen.

Geschäftsmodell-Bewertung: 11 / 25

Zahlencheck

Langfristige Entwicklung

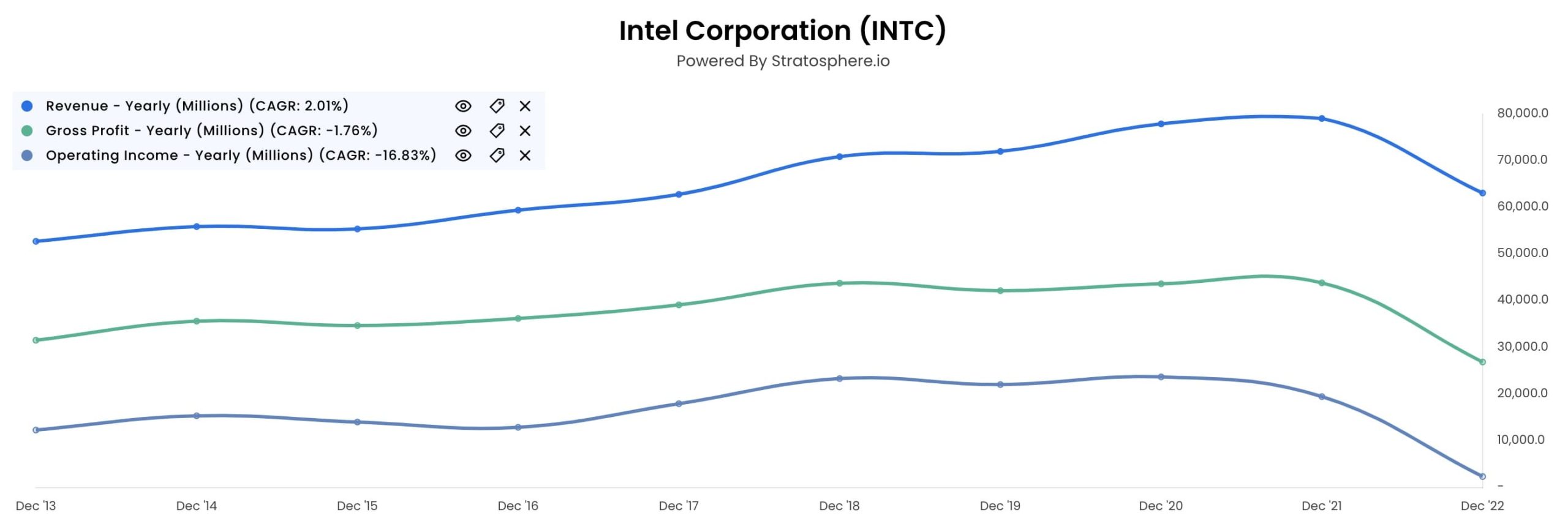

Die historische Umsatzentwicklung der letzten 10 Jahre sieht durchaus gut aus. Bis auf das Jahr 2022 konnte der Umsatz, aber auch der Bruttogewinn und das operative Ergebnis langsam aber stetig gesteigert werden.

Das war zumindest bis 2022 der Fall. Das Q4 '22 markiert einen vorläufigen Tiefpunkt.

Erschreckende Quartalszahlen

Die neuen Quartalszahlen für Q4 '22 markieren den vorläufigen Tiefpunkt und haben die Analystenerwartungen deutlich unterboten.

- Umsatz: -28% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More (2022: -16% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More)

- Bruttomarge: 44% statt 56% (2022: 47% statt 58%)

- Adj.Bei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More Gewinn pro Aktie: -92% (2022: -65%)

- -4 Mrd. Dollar Adj.Bei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More Free Cashflow

Der Abschwung trifft das CCG und das DCAI Segment. Im NEX-Segment ist der Umsatz stabil, der Gewinn ebenfalls deutlich gefallen. In "Other Business Segments" sticht Mobileye heraus, das den Umsatz und den operativen Gewinn deutlich steigern konnte.

Im Gesamtjahr 2022 liegt das Ergebnis bei 8 Mrd. Dollar, vor allem aber durch den Verkauf von McAfee-Anteilen und dem Mobileye Börsengang. Das operative Ergebnis liegt nur bei 2 Mrd. Dollar, im letzten Quartal bei -1 Mrd.

Bilanz & fragwürdige Kapitalverwendung

Intel hat eine kurzfristige Liquidität von ~28 Mrd. Dollar, die Finanzschulden liegen bei ~42 Mrd. Dollar. Entsprechend beträgt die Nettofinanzverschuldung 14 Mrd. Dollar. Das ist allgemein okay, sofern die Gewinne und Cashflows in naher Zukunft wieder stimmen.

Intel hält darüber hinaus die Dividende konstant hoch. 0,365 Dollar je Aktie werden quartalsweise ausgeschüttet, also 1,46 Dollar pro Jahr, was beim aktuellen Kurs von 28 USD eine Dividendenrendite von 5% bedeutet.

Ich sehe keinen Grund, warum Dividenden ein Unternehmen per se besser machen. Geld sollte dann ausgeschüttet werden, wenn das Geld im Unternehmen nicht sinnvoll eingesetzt werden kann und schon gar nicht, wenn es an der Substanz des Unternehmens zehren würde.

Intel würde 6 Mrd. Dollar im kommenden Geschäftsjahr ausschütten. Das Ergebnis und wohl auch der Cashflow wird 2023 negativ sein. Die Dividende wird also aus dem Cashbestand gezahlt, was wiederum die Nettofinanzverschuldung erhöht - und ggf. fehlt, um investiert zu werden.

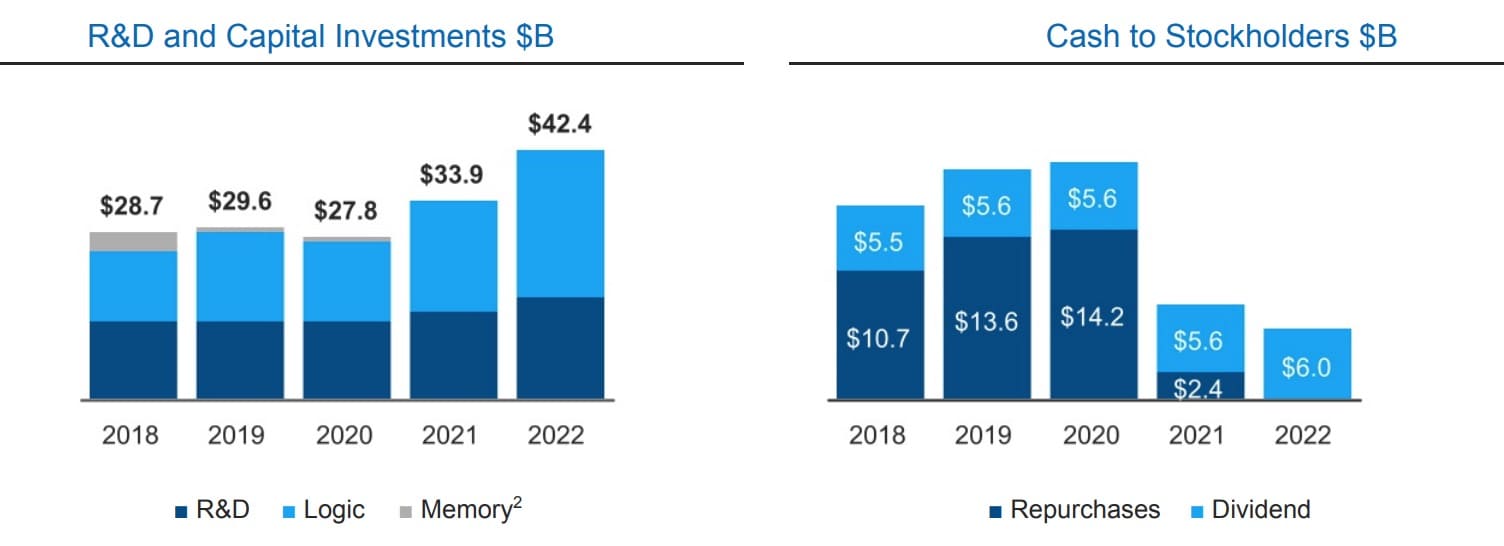

Immerhin: Zuletzt gab es Dividenden und Aktienrückkäufe, letztere wurden tatsächlich gestrichen.

Investitionen

In der obigen Grafik sehen wir, wie die Ausgaben für Forschung & Entwicklung gesteigert wurden. Die folgende Grafik ordnet das ganze in den langfristigen Kontext ein: Die blaue Linie zeigt, wie du Ausgaben für langfristige Investitionsgüter stetig gestiegen sind, die violette Linie die (größtenteils Gehälter) für Forschung & Entwicklung.

Factsheet

Factsheet

TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). 3J = 3-Jahres-Durchschnitt. 'e' = erwartet. 'YoY' = im Jahresvergleich.

Die Eckdaten

- Land: USA

- Branche: Halbleiter

- Marktkapitalisierung: 115 Mrd. USD

- Enterprise Value: 130 Mrd. USD

Erträge

- Umsatz: 63 Mrd. USD

- Operatives Ergebnis: 2 Mrd. USD

- Ergebnis: 8 Mrd. USD

- Free Cashflow: -10 Mrd. USD

Bewertung

- KUV: 2

- KGV: 15

- KGVe: 60

- KCV: 8

Qualität & Wachstum

Zukunft & Strategie

Wie will Intel sich retten?

Es gibt große Herausforderungen, starke Konkurrenz und schlechte Zahlen. Wie will Intel den Turnaround schaffen?

Der schmale Grat: Investieren & sparen

Intel investiert mittlerweile stark. 2022 wurden 25 Mrd. Dollar in CapEx investiert, im Vorjahr waren es 19 Mrd. Dollar und auch schon deutlich über 2020. Beides liegt deutlich über den Abschreibungen von zuletzt 11 Mrd. Dollar.

Das wird jetzt auch vom Staat gefördert. Halbleiter werden mittlerweile als Kerntechnologie angesehen. Die USA möchten nicht von China abhängig sein und umgekehrt. Entsprechend hat die USA den Chips Act verabschiedet, mit welchem sie die heimische Produktion mit insgesamt 52 Mrd. US-Dollar (und zusätzlichen Steuersenkungen) befeuern möchte.

Gleichzeitig wurden Kostensparprogramme angekündigt. In 2023 sollen die Kosten um 3 Mrd. Dollar reduziert werden, bis Ende 2025 sollten 8 - 10 Mrd. Dollar eingespart werden.

Einerseits wird also mehr Geld in hoffentlich rentable Forschung und Produkte gesteckt, andererseits muss an den richtigen Stellen gespart werden, um die Profitabilität kurzfristig nicht zu stark abstürzen zu lassen. Ein schmaler Grat.

Hoffnung auf neue Prozessoren

Die neuen Prozessoren von Intel, die Intel Sapphire Rapids, sollen das Ruder rumreißen. Sie kamen im Januar 2023 auf den Markt und hatten damit eine Verspätung von über einem Jahr, was ein Grund für die schlechte finanzielle Entwicklung ist.

Klar ist: Diese Prozessorengeneration schiebt Intels Marktposition wieder etwas nach oben. Wie weit ist mir noch nicht ganz klar. Von Analysten und Tech-Beobachtern gute Chancen zugeschrieben.

Auf die Frage im jüngsten Earnings Call, warum "der Konkurrent" (= AMD) mehr Anteile im Cloud Computing gewinnt und wie Intel das ändern möchte, weist der Intel CEO auf die neuen CPUs hin:

I think the most important thing is what we just did with Sapphire Rapids, right? Our customers were anxious for a great product from Intel. Obviously, we would have liked it to be earlier as we had initially estimated, but we are now shipping a very high-quality product with significant areas of leadership in areas like AI performance, power performance, security feature function, high-performance computing workflows that are 5x the competition and features in areas like confidential computing and security that are quite differentiated from anything in the marketplace.

Fabless?

Intels CEO hat im Earnings Call Q2 2020 angedeutet, dass auch für Intel die Überlegung im Raum steht, auf eine eigene Produktion zu verzichten und damit 'fabless' zu werden:

We will continue to invest in our future process technology roadmap, but we will be pragmatic and objective in deploying the process technology that delivers the most predictability and performance for our customers, whether that be in our process, external foundry process or a combination of both.

Die Effekte eines Auslagerns der Produktion wären vermutlich kurzfristig zusätzliche Kosten, langfristig geringere Margen (wobei der margenstärkere Teil bestehen bleiben würde) und (hoffentlich) mehr Zuverlässigkeit.

Finanzielle Ziele

Die Guidance wurde nur für das Q1 '23 ausgegeben. Wenn die obere Spanne erreicht wird,...

Die Guidance sieht noch schlechter aus, wenn wir einen buchhalterischen Effekt zugunsten von Intel inkludieren.

Intel hat die Abschreibungsdauer von Produktionsmaschinen und Ausstattung von 5 auf 8 Jahre erhöht. Das ist legitim, macht vergangene und zukünftige Zahlen aber etwas weniger vergleichbar. Dadurch sind die verbuchten Kosten, die Abschreibungen, jetzt niedriger, als sie in Vergangenheit angesetzt wurden.

Das senkt die Kosten in 2023 um ~4 Mrd. Dollar, immerhin über 6% von Intels Umsatz. Diesen Effekt sehen wir in der GuV, nicht beim Cashflow - was übrigens ein Vorteil ist, da dieser für solche bilanziellen Veränderungen weniger anfällig ist.

Effective January 2023, Intel increased the estimated useful life of certain production machinery and equipment from five years to eight years. When compared to the estimated useful life in place as of the end of 2022, Intel expects total depreciation expense in 2023 to reduce by roughly $4.2 billion, including an approximate $2.6 billion increase to gross profit, a $400 million decrease in R&D expenses and a $1.2 billion decrease in 2023 ending inventory values.

Immerhin: Dieser Effekt steckt nicht in der Summe, die Intel als Einsparung verkündet hat.

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung & Renditeerwartung

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Berechnen wir dafür die zu erwartende Rendite. Kann ich diese hellsehen? Nein, definitiv nicht. Wir können aber das Chance-Risiko-Verhältnis auf Basis der Analyse abschätzen und in konkrete Zahlen gießen.

Dafür kalkuliere ich drei Szenarien: Ein pessimistisches, ein optimistisches und das Szenario, das ich im Mittel erwarte. Auch Ausreißer nach unten oder oben sind immer möglich.

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich im mittleren Szenario folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: -16% von 2021 auf 2022

- Management-Prognose: Es gibt nur eine Guidance für Q1 '23 mit deutlichem Umsatzrückgang.

- Analystenerwartung: In 2023 50 Mrd. USD Umsatz statt 63 Mrd. (2022), dann ~15% Wachstum pro Jahr, also eine Erholung.

- Meine kurzfristige Annahme: 2023 wird der Umsatz definitiv deutlich zurückgehen und sollte den Tiefpunkt markieren. Durch die staatlichen Investitionen, die neue CPU-Familie und irgendwann überwundene Kaufzurückhaltung im prinzipiell wachsenden Halbleitermarkt sollte der Umsatz definitiv wieder steigen und von Erholungseffekten profitieren können. Um die ersten Jahre zu mitteln nehme ich hier 2% p.a. an

- Meine langfristige Annahme: 5% p.a. durch die eben beschriebenen Effekte.

Nettomarge

Die Nettomarge ist rapide gesunken und wird in Kürze negativ. Von 2013 bis 2021 lag die Nettomarge stets zwischen 15% und 30%, also enorm stark. Ich glaube, dass Intel wieder profitabel wird. Aber in diesem Zeitraum war Intel technologisch führend, die Probleme lagen bei AMD und Intel hat womöglich auch zu wenig investiert, was die Marge nicht nachhaltig erhöht hat. Ich gehe daher langfristig von 15% Nettomarge aus, sehe hier aber auch eher Abwärts- als Aufwärtspotenzial.

Bewertungsniveau

Heute ist die Aktie mit einem KGV von 15 bewertet, das gerade stark schwankt und durch Sondereffekte verzerrt ist. Das KGVe liegt bei 60. Historisch lag Intels KGV bei 10 - 15. Basierend auf den anderen Annahmen gehe ich langfristig von einem KGV von 12 aus.

Sonstiges

Intel schüttet wohl in 2023 >100% des Ergebnisses aus, 2022 ~75%. In den Jahren davor lag die Ausschüttungsquote (aus Dividenden und Aktienrückkäufen) bei nachhaltigeren 40 - 70%. Ich nehme hier daher 60% an.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: INTC.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Scorecard

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Schlecht 🙁

Pro, Contra & Fazit: Aktie jetzt kaufen?

Pro

Contra

Checkliste

In jedem Fall gilt: Beachte die folgenden Punkte, bevor du diese oder eine andere Aktie kaufen solltest.

Es kann viele Gründe, eine Aktie spannend zu finden und kaufen zu wollen. Vor dem Kauf gibt es eine Handvoll Fragen, die du dir stellen solltest, um Enttäuschungen und Anfängerfehler zu vermeiden:

- Verstehst du das Geschäftsmodell?

- Hast du dich mit den Risiken des Unternehmens beschäftigt?

- Hast du dich mit den Risiken der Aktie beschäftigt?

- Passt die Aktie in dein Depot? (hinsichtlich Klumpenrisiken)

- Verstehst du, dass es beim Investieren nie um Garantien, sondern Wahrscheinlichkeiten geht - so auch bei dieser Analyse und jedem Aktienkauf?

Ausführliches Hintergrundwissen bekommst du in der Know-How Sektion und der Academy.

Mein Fazit

Die neuen Zahlen zeigen wenig Gutes. Die Hoffnung liegt auf der neuen CPU-Familie, um wieder zu AMD aufzuschließen. Die Ergebnisse werden wohl auch 2023 noch ziemlich schlecht aussehen, trotz positiver buchhalterischer Effekte.

Wenn wir die Zahlen um diese sowie nicht-operative Effekte bereinigen, ist das KGV sogar nicht mehr günstig. Das wäre es nur dann wieder, wenn Intel wieder an die Zahlen von vor einigen Jahren anknüpfen kann.

Wenn das gelingt, wird die Aktie stark aufwerten. Mich würde es wundern, wenn Intel bei den finanziellen Ressourcen gar nicht konkurrenzfähig wäre, aber es ist ein schwerer Weg, wenn es zurück zu alter Stärke gehen soll.

Die Ausgangsthese war: Intel könnte eine Value-Aktie in einem langfristig wachsenden Markt sein. Aktuell finde ich das Chance-Risiko-Verhältnis aber nicht sehr attraktiv.