IBM, auch "Big Blue" genannt, ist nicht wirklich aufregend. Im Gegenteil: Es ist ein eingestaubter Tech-Konzern, der seine besten Zeiten hinter sich hat und von der Konkurrenz überholt wurde.

Genauer dieser Langweiler hat allerdings über die letzten Monate eine stabile Rendite geliefert, während alle Tech-Indizes deutlich verloren haben. Schauen wir also auf die Entwicklung, die Zahlen und wie das Unternehmen nach der Abspaltung aussieht. Viel Spaß!

IBMs Ausgangslage & meine Kaufthese

IBM bietet Unternehmen eine umfassende IT-Infrastruktur an. Sie setzen Computer, Server und Netzwerke auf und beraten Unternehmen dazu. Auf den Cloud-Zug ist IBM dabei erst ziemlich spät - und zweifelsfrei zu spät - aufgesprungen, gehört mittlerweile aber auch zum Portfolio. Gerade der aufgekaufte Hybrid-Cloud-Anbieter Red Hat, den IBM sich 34 Mrd. Dollar kosten lassen hat, ist hier von Bedeutung.

Ich selbst habe IBM im Jahr 2019 gekauft. Die These war Value getrieben und kurzgefasst: IBM ist profitabel und in einem Markt mit Rückenwind.

Ende 2020 habe ich IBM erneut ausführlich analysiert. Das KGV lag bei 13, das KGVe bei 10, das KCV bei 7. Der Umsatz stagnierte, der Gewinn ging leicht zurück, war aber leicht steigend prognostiziert.

In meiner Renditeerwartung ergab sich ~5% Dividendenrendite und ~4% Wertsteigerung, was zu einer Unterbewertung von 20% führte. Seitdem ist die Aktie tatsächlich um 40% gestiegen, steht damit heute (in Euro) etwa 5% über dem höchsten Kurs der letzten fünf Jahre, während alle Big Tech Aktien 20% und mehr darunter liegen.

Dabei hat IBM seitdem zusätzlich ~5% Dividendenrendite gezahlt und einen Unternehmensanteil abgespalten, den Aktionäre als separate Aktie ins Depot gebucht bekommen haben. Diese Effekte verbessern die effektive Rendite von IBM weiter.

Wie hat IBM sich seitdem entwickelt?

IBM lässt sich nur verstehen, wenn wir die Aufspaltung kennen, die im September 2021 stattgefunden hat. Danach schauen wir auf die aktuellsten Quartalszahlen.

Aufspaltung

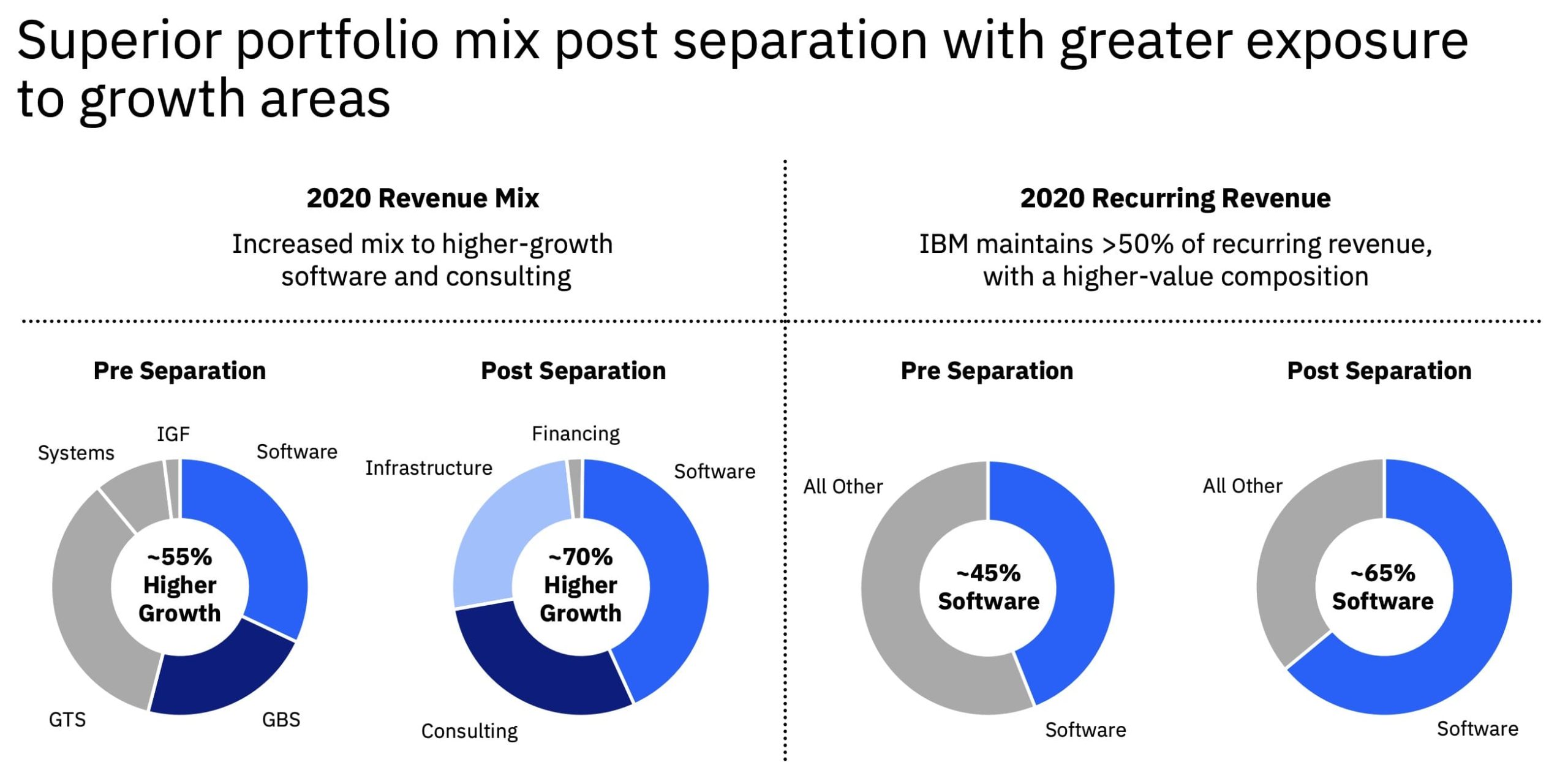

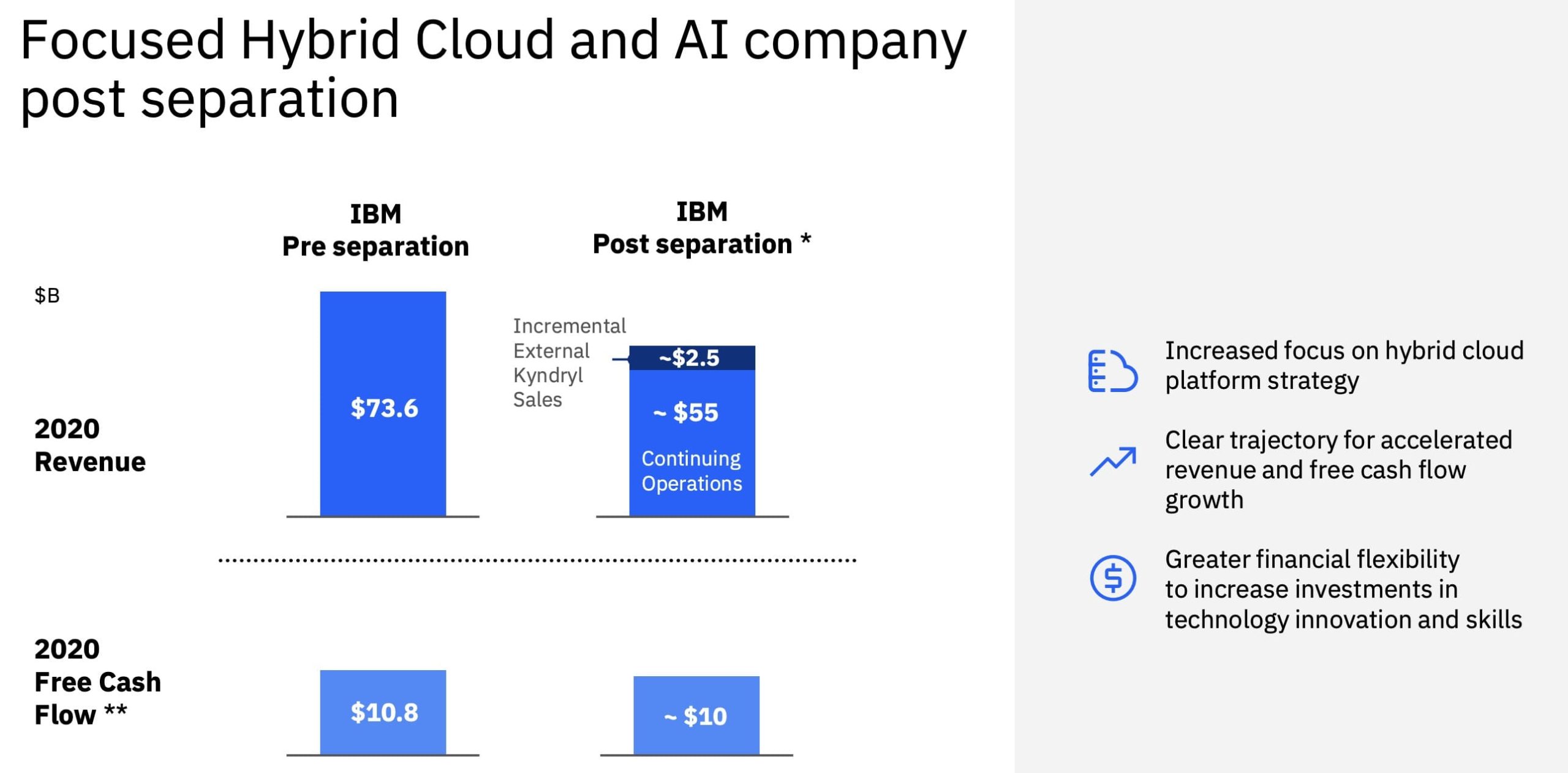

IBM hat sich aufgespalten. Das Geschäft um den Betrieb von Netzwerken, Servern, Großrechnern, Datenzentren und mehr liegt seitdem im separaten Unternehmen Kyndryl. Das Unternehmen ist heute nur ~2,5 Mrd. Dollar wert, obwohl es fast 18 Mrd. Dollar an Umsatz erzielt. Das liegt daran, dass der Umsatz rückläufig ist und das Ergebnis im negativen Bereich - eine denkbar ungünstige Kombination.

In dem jetzigen IBM sind damit vor allem (Hybrid) Cloud Infrastruktur und Beratungsleistungen geblieben. Durch diese Aufspaltung weist die Historie der Finanzzahlen im Umsatz einen schlagartigen Rückgang aus, der Gewinn ist aber eher leicht positiv betroffen.

Zahlencheck

Im letzten Quartal, Q3 2022, hat IBM über 14 Mrd. Dollar an Umsatz und 4,1 Mrd. Dollar Free Cash Flow erzielt. Das Umsatzwachstum lag bei 6%, währungsbereinigt bei 15% (5 Prozentpunkte davon noch durch Verkäufe an Kyndryl). Die operative Marge konnte um 1,8 Prozentpunkte verbessert werden.

Brechen wir den Umsatz des letzten Quartals währungsbereinigt herunter:

- Software: 5,8 Mrd. Dollar, 14% Wachstum (8 %P. davon an Kyndryl)

- Consulting: 4,7 Mrd. Dollar, 16% Wachstum

- Infrastruktur: 3,4 Mrd. Dollar, 23% Wachstum (9 %P. davon an Kyndryl)

Der Umsatz aus der Hybrid Cloud liegt über die letzten 12 Monate bei 22,2 Mrd. Dollar und damit 20% über Vorjahresniveau.

Für das gesamte Geschäftsjahr, in dem noch ein Quartal aussteht, erwartet IBM damit währungsbereinigt ein Wachstum im oberen einstelligen Prozentbereich, zusätzlich 3,5 Prozentpunkte Wachstum durch Verkäufe an Kyndryl. Der Free Cashflow soll bei 10 Mrd. Dollar liegen.

Bei der aktuellen Börsenbewertung von ~135 Mrd. Dollar wäre es damit etwa das 13-fache Kurs-Cashflow-Verhältnis.

Zwischenfazit

Die Zahlen sind durchaus solide. Die Wachstumsraten liegen leicht über meiner Schätzung von Ende 2020, sind allerdings auch durch die Aufspaltung beeinflusst.

Durch diesen ist das Umsatzniveau gefallen, der Gewinn aber gestiegen. Auch das Wachstum ist nun etwas höher. Die Effekte sind also nicht eindeutig und auch dadurch, dass beide Unternehmen immer noch Erträge miteinander verrechnen, macht es das Konstrukt schwieriger zu durchdringen.

Ein solides Wachstum, dazu ein deutlich positives Ergebnis und positiver Free Cashflow und eine Ausschüttung davon als Dividende. Die Bewertung ist heute allerdings mit einem KGVe von 15 auch nahe dem Marktdurchschnitt.

IBMs Zukunftsplan

IBM hat Ende 2021 ein ausführliches Event mit dem Titel "Investor Briefing" abgehalten, wo das aktuelle Geschäftsmodell und die Zukunftspläne vorgestellt worden.

IBMs Fokus liegt weiterhin auf der Hybrid Cloud, einer Kombination aus unterschiedlichen Servern, bspw. einer Private Cloud, eigenen Servern und einer Public CloudEine Cloud-Lösung ist ein Produkt, das online abrufbar und nutzbar ist. Die größten Anbieter von Public Clouds sind Amazon AWS, Microsoft Azure und Google Cloud. Beispiel: Wenn du Daten auf einem Laptop speicherst, kannst... More. Die großen Cloud-Anbieter AWS, Azure und Google Cloud sind Public CloudEine Cloud-Lösung ist ein Produkt, das online abrufbar und nutzbar ist. Die größten Anbieter von Public Clouds sind Amazon AWS, Microsoft Azure und Google Cloud. Beispiel: Wenn du Daten auf einem Laptop speicherst, kannst... More Anbieter.

Ich sehe den komparativen Vorteil von IBM nicht wirklich. Es ist gut positioniert und grenzt sich durch die hybride Cloud etwas von der Public CloudEine Cloud-Lösung ist ein Produkt, das online abrufbar und nutzbar ist. Die größten Anbieter von Public Clouds sind Amazon AWS, Microsoft Azure und Google Cloud. Beispiel: Wenn du Daten auf einem Laptop speicherst, kannst... More Konkurrenz ab, nichts hält diese allerdings davon ab, auch in diesen Markt einzusteigen, wenn er attraktiv genug ist.

Auch den darüber hinausgehenden Software-Bereich möchte IBM ausbauen. Lösungen für Cybersecurity und Automatisierung versprechen Wachstum. Diese Bereiche sind allerdings auch hoch umkämpft.

Das Consulting dient zur Beratung bei digitaler Transformation, Technologie und Anwendungen. Dabei arbeitet IBM mit großen Anbietern wie SAP, Adobe, Microsoft, Amazon AWS, Salesforce oder ServiceNow zusammen.

Ich vermute, dass IBMs Beratungsleistungen vor allem in Kombination mit den eigenen Technologien eingesetzt wird. So kommt alles aus einer Hand. Für eine unabhängige Tech- und Digitalberatung gibt es dann womöglich unabhängigere Berater.

Der Infrastrukturbereich legt das Fundament für die Hybrid Cloud. Gerade im Bereich regulierter Branchen sieht IBM Chancen, bspw. im Finanzsektor. Hier sind Private und damit auch Hybride Clouds gefragt.

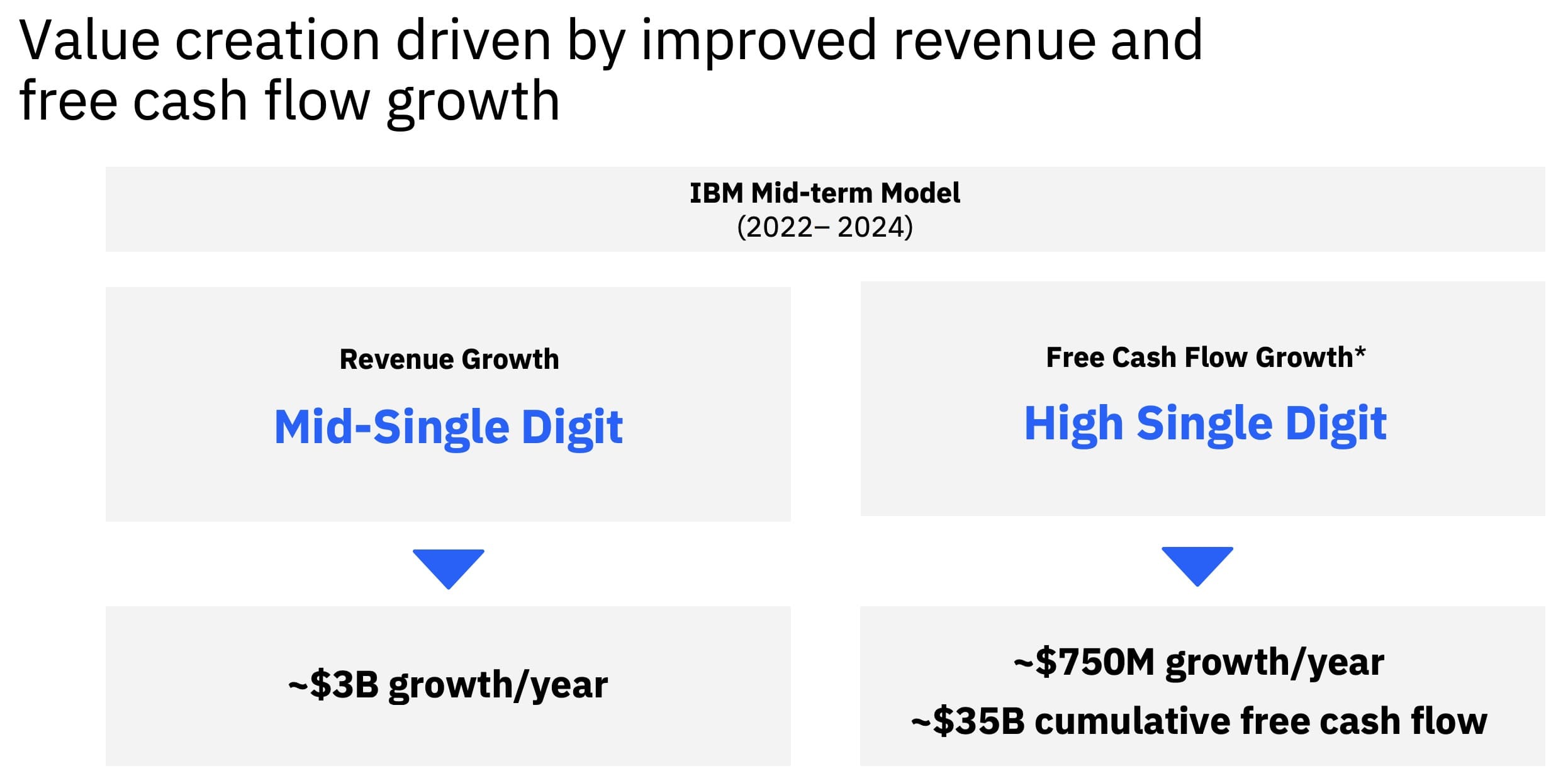

Bis 2024 will IBM ein Wachstum im einstelligen Prozentbereich erzielen, das zuletzt leicht überboten wurde. Der Free Cashflow soll leicht überproportional wachsen.

Update der Renditeberechnung

Die letzte Renditeberechnung von IBM liegt zwei Jahre zurück. Die langfristigen Thesen sind heute noch ähnlich, die finanzielle Ausgangslage muss durch die Aufspaltung aber angepasst werden.

- Umsatzwachstum: IBMs Prognose und die Analystenerwartung liegen bei ~5% p.a.

- Die Nettomarge sollte sich leicht verbessern

- Das Bewertungsniveau liegt leicht unter dem Marktdurchschnitt

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: IBM.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Fazit: Was mache ich mit der Aktie?

Mir hat die IBM-Aktie immer gut gefallen, da sie kaum Aufmerksamkeit erregt hat, günstig bewertet war und damit eher Potenzial für positive Überraschungen hatte. Das hat die Aktie auch genutzt.

Heute ist das Geschäft zukunftsorientierter aufgestellt, IBM hat viel Staub und Ballast abgeworfen. Die Aktie ist aber auch wieder teurer bewertet. Ein wesentlicher Teil meiner persönlichen Kaufthese hat sich dadurch bereits eingestellt.

Auch die grobe Renditeberechnung zeigt für mich eher ein faires Bewertungsniveau, keine starke Unterbewertung. IBM hat auch noch eine vergleichsweise hohe Nettoverschuldung mit 40 Mrd. Dollar, was etwa das 4-fache des EBITDA beträgt. Dadurch, dass ich nicht abschätzen kann, ob und in welcher Höhe die durch Kyndryl erzielten Umsätze bei IBM bleiben oder nicht, bleibt auch etwas mehr Risiko.

Meine Tendenz geht daher trotz aller Sympathie aktuell eher in Richtung Verkaufen.