IBM ist ein IT-Unternehmen. Aber keins, das vor 10 Jahren gegründet wurde und vor Wachstum nur so strotzt: IBM wurde 1911 gegründet und der Aktienkurs ähnelt über die letzten Jahre eher dem der Bayer-Aktie als denen von Microsoft oder Fastly.

"Big Blue", wie IBM genannt wird, ist eine Value-Aktie unter den IT-Unternehmen. Sie steht heute an einem ähnlichen Punkt wie Microsoft und Apple vor 10 Jahren: Wenig Innovation, mangelndes Wachstum, viele ältere Strukturen. Aber wie geht's für IBM weiter?

Vor kurzem hat IBM etwas Spannendes angekündigt: Die Cloud-Sparte soll abgespalten und alleinstehend an die Börse gebracht werden.

Ich analysiere hier, was dahinter steckt, wie IBM sich schlägt und ob es Chancen für die Zukunft gibt. Unter anderem erfährst du in dieser Analyse:

- Wie gut steht IBM wirtschaftlich aktuell da?

- Wie funktioniert das Geschäftsmodell und warum hakt es aktuell?

- Stärken, Schwächen, Chancen & Risiken von IBM gegenübergestellt

- Abschließende Bewertung inkl. Renditeerwartung: Ist die IBM Aktie aktuell kaufenswert?

More...

1. Aktienanalyse: Was macht das Unternehmen überhaupt?

Überblick

Verschaffen wir uns zuerst einen Überblick über das Unternehmen.

Hard Facts

Die International Business Machines Corporation (IBM) wurde 1911 in New York gegründet. Seit April 2020 ist Arvind Krishna CEO.

Geschäftsmodell

IBM ist vorrangig ein IT-, aber auch ein Beratungsunternehmen.

Größe & Kennzahlen

IBM ist heute etwa 100 Mrd. US-Dollar wert und erzielt einen Umsatz von ca. 75 Mrd. US-Dollar.

2. Fakten und Kennzahlen zur Aktie

Factsheet

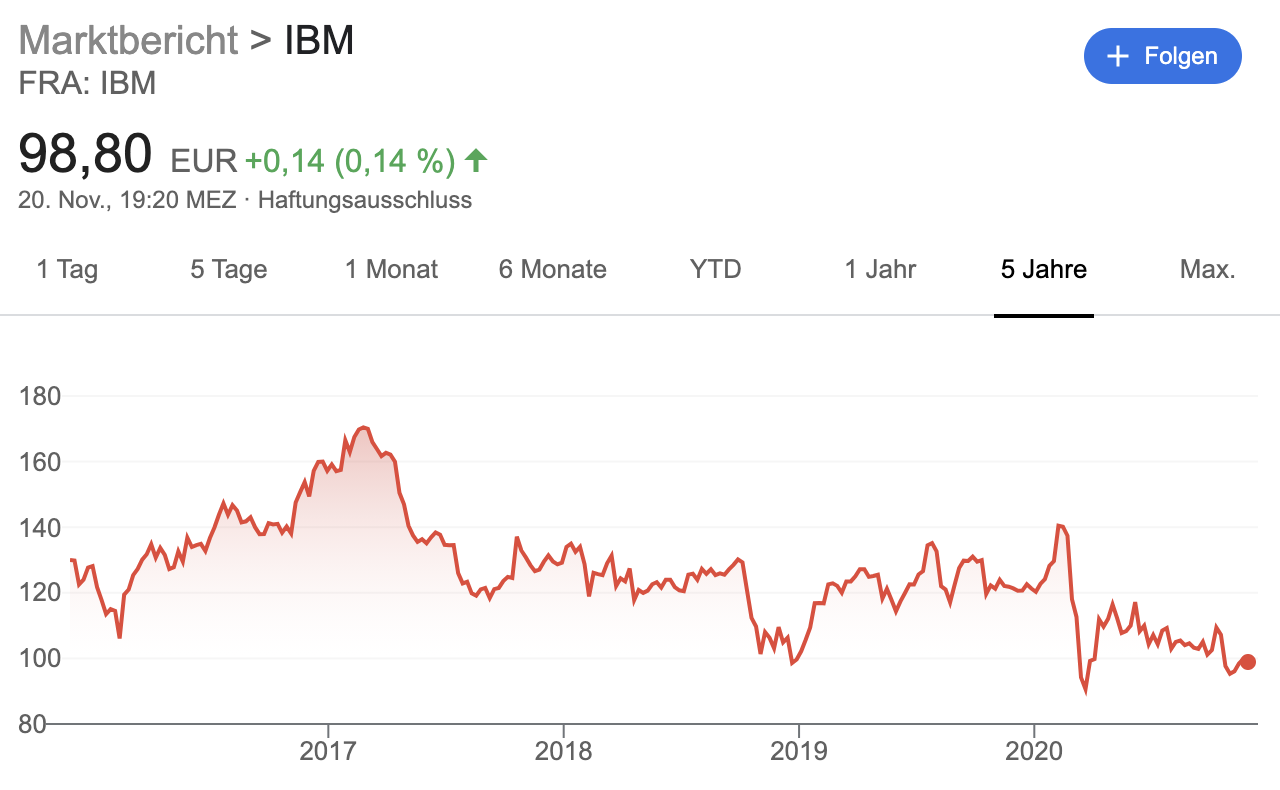

Der Aktienkurs hat über die letzten Jahre stark gelitten und zeitweise im Wert halbiert:

Das Factsheet zur Aktie:

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet.

Die Eckdaten

- Land: USA

- Branche: IT

- Marktkapitalisierung: 104 Mrd. USD

- Umsatz: 75 Mrd. USD

- Gewinn: 8 Mrd. USD

- Free Cashflow: 13 Mrd. USD

- Dividendenrendite: ca. 5 %

Bewertung

- KUV: 1,4

- KGV: 13

- KGVe: 10

- KCV: 7

- PEG-Ratio: 9

Qualität & Wachstum

- Verschuldungsgrad: 332 %

- Bruttomarge: 48 %

- Nettomarge: 11 %

- Gewinnwachstum (letzte 3 Jahre): -7 % p.a.

- Umsatzwachstum (letzte 3 Jahre): -1 % p.a.

Schauen wir uns nun an, was hinter diesen Zahlen steckt.

3. Business Breakdown: Geschäftsmodell analysiert

Business Breakdown

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht.

Umsatz-, Gewinn- und Cashflow-Entwicklung

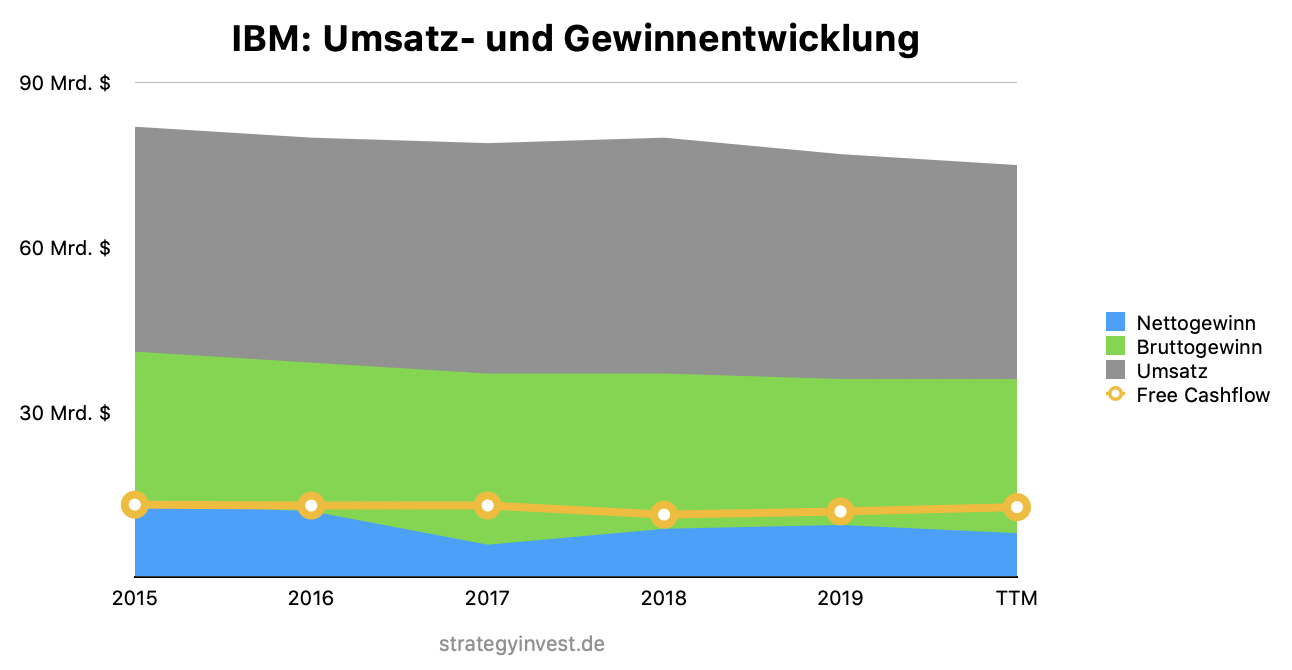

Die folgende Grafik zeigt die Umsatz-, Gewinn- und Cashflow-Entwicklung. Beachte dabei, dass der letzte Punkt (TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More) die letzten 12 Monate darstellt und sich daher naturgemäß dicht am letzten Jahr befindet.

Umsätze und Gewinne sind leicht rückläufig, der Free Cashflow stagniert weitestgehend. Aber: IBM ist noch recht deutlich, sowohl im Ergebnis als auch im Cashflow, positiv.

Mechanismen des Geschäftsmodells

IBM weist im Geschäftsbericht unterschiedliche Segmente aus (mit Umsatzanteil):

- Cloud & Cognitive Software (30 %): 6 % Wachstum, 77 % Bruttomarge

- Global Business Services (22 %): 2 % Wachstum, 28 % Bruttomarge

- Global Technology Services (35 %): -4 % Wachstum, 35 % Bruttomarge

- Systems (10 %): -4 % Wachstum, 53 % Bruttomarge

- Global Financing (2 %)

- Other (1 %)

Schauen wir einmal darauf, wie IBM in den drei größten Segmenten Geld verdient.

Cloud & Cognitive Software

Dieses Segment ist - allein aufgrund des Begriffs "Cloud" im Namen - das Hoffnungssegment von IBM. Es macht aktuell 30 % am Umsatz aus, ist das am stärksten wachsende Segment und hat mit Abstand die höchsten Bruttomargen.

In diesem Segment stecken sichere Cloud-, Daten und KI-Lösungen, IoT, Sicherheitssoftware und mehr. Das Segment selbst ist nochmal aufgesplittet in die Geschäftsbereiche Cognitive Applications (KI-gestützte Systeme), Cloud & Data Platforms (Cloud- und Datenplattform), and Transaction Processing Platforms (Plattform für Transaktionsabwicklung).

Cloud & Cognitive Software brings together IBM’s software platforms and solutions, enabling us to deliver integrated and secure cloud, data and AI solutions to our clients. [...]

Cloud & Cognitive Software comprises three business areas -

Das Cloud Segment, speziell die Strategie zum Hybrid Cloud Modell, hat IBM durch die Akquisition von Red Hat gestärkt. Diese hat IBM sich starke 34 Mrd. US-Dollar, also ein Drittel des heutigen Werts von IBM, kosten lassen. Diese wurde Mitte 2019 abgeschlossen. Im letzten Geschäftsbericht für 2019 hat IBM dazu geschrieben:

Red Hat - One of the largest technology acquisitions in history combined the power and flexibility of Red Hat’s open hybrid cloud technologies with the scale and depth of IBM’s innovation and industry expertise.

Global Business Services

In diesem Segment stecken vor allem Beratungsumsätze und das Managen und Implementieren von Services. Der Umsatzanteil liegt bei 22 %, das Wachstum bei 2 % und die Bruttomarge bei 28 %.

Global Business Services provides clients with consulting, business process and application management services. These professional services deliver value and innovation to clients through solutions which leverage industry, technology and business strategy and process expertise.

Global Technology Services

Das umsatzseitig größte Segment (35 %), die Global Technology Services, ist zuletzt um 4 % geschrumpft und erzielt eine Bruttomarge von 35 %. Darin steckt das Modell, für das IBM die letzten Jahrzehnte am bekanntesten war: Das Aufsetzen und Managen einer IT-Infrastruktur von Unternehmen, inklusive Server und Großrechner.

Global Technology Services provides comprehensive IT infrastructure and platform services that create business value for clients. Clients gain access to leading-edge, high-quality services, and realize greater flexibility and economic value.

Warum entwickelt sich IBM so schleppend?

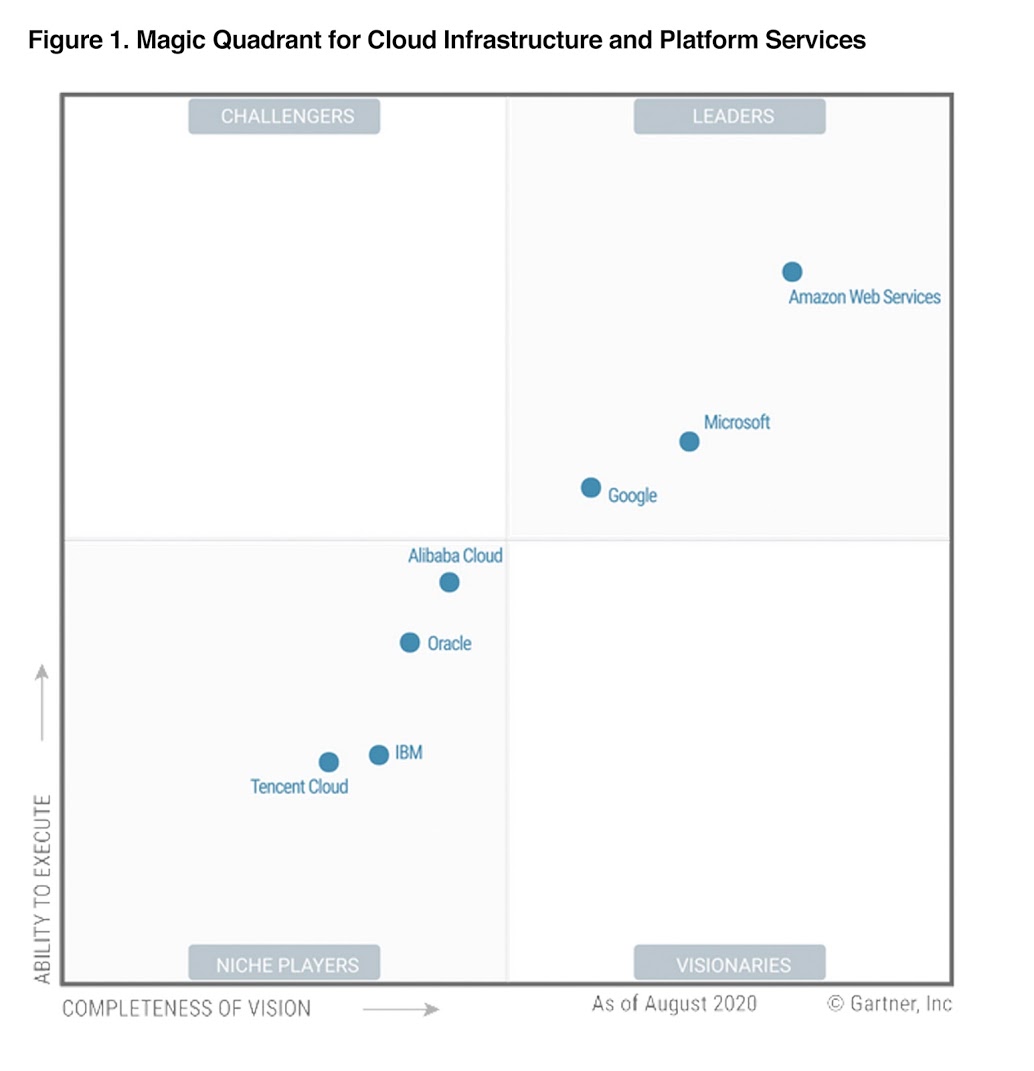

Auch wenn die Cloud-Lösungen hier im Vordergrund stehen, ist klar zu sehen, dass die Kernsegmente von IBM große Schwierigkeiten haben. IBM hat viel zu spät auf die neuesten Entwicklungen in die Cloud reagiert, wodurch andere Unternehmen - Amazon, Microsoft, Alphabet und Alibaba - deutlich voraus sind. Genauer analysiere ich das in der SWOT-Analyse.

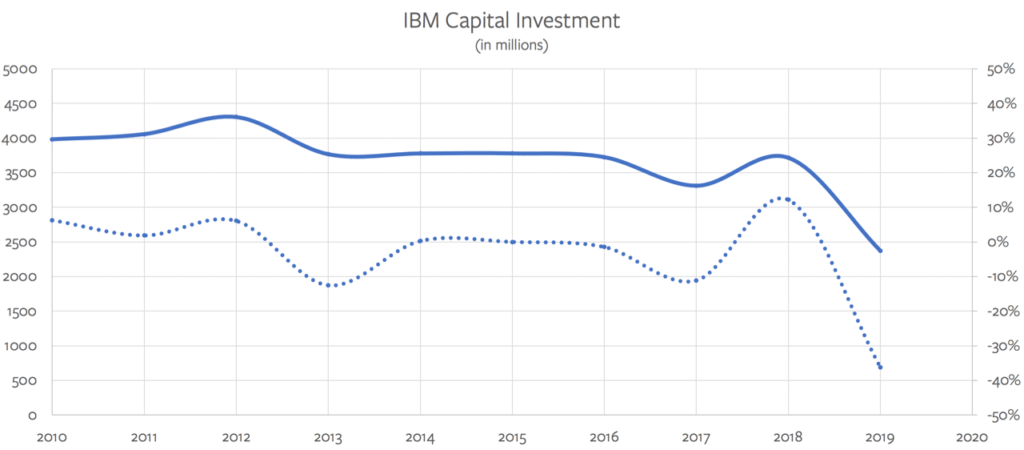

Das lässt sich auch an Zahlen ablesen: Die Summe, die IBM über die letzten 10 Jahre investiert hat, investieren die größeren Tech-Unternehmen etwa in einem Jahr.

Die folgende Grafik von Ben Thompson (Stratechery, kostenpflichtig) zeigt die Capex (= Investitionsausgaben):

Er schreibt dazu:

"[...] over the last 10 years IBM has spent a total of $40.5 billion in capital expenditures across its entire business; as Charles Fitzgerald notes, Amazon spent $32.0 billion in 2019 alone. IBM talks a lot about cloud, but they have never spent the money to actually compete with the big three of Amazon, Microsoft, and Google."

Was macht IBM in der Cloud?

Wir werden gleich noch sehen, wie IBM sich auf die Hybrid Cloud als Produkt fokussiert und wie diese u.a. durch eine anstehende Abspaltung gestärkt werden soll.

Kurze Begriffserklärung im Cloud-Hosting: Was heißt On Premise, Private Cloud, Public CloudEine Cloud-Lösung ist ein Produkt, das online abrufbar und nutzbar ist. Die größten Anbieter von Public Clouds sind Amazon AWS, Microsoft Azure und Google Cloud. Beispiel: Wenn du Daten auf einem Laptop speicherst, kannst... More und Hybrid Cloud? Es ist eigentlich ganz einfach - versprochen.

Eine On-PremiseBezeichnet das lokale Installieren von Software, bspw. auf dem eigenen Rechner oder Server. Der andere Weg ist das Installieren in der Cloud, um von überall darauf zuzugreifen. More Lösung bedeutet, dass eine Software selbst vor Ort installiert wird, bspw. auf einem Computer. Nur dieser Computer kann auch darauf zugreifen.

Eine Cloud-Lösung hingegen wird auf einem Server installiert, der von überall über das Internet zugänglich ist und in der Regel auch von einem Dienstleister gewartet wird.

Innerhalb der Cloud-Lösungen gibt es nun noch feine Unterschiede:

Amazon (AWS) und Microsoft (Azure) sind Public CloudEine Cloud-Lösung ist ein Produkt, das online abrufbar und nutzbar ist. Die größten Anbieter von Public Clouds sind Amazon AWS, Microsoft Azure und Google Cloud. Beispiel: Wenn du Daten auf einem Laptop speicherst, kannst... More Anbieter: Sie verwalten den Server, den Unternehmen nutzen können. Diese Lösung ist in der Regel sehr kosteneffizient, unkompliziert und flexibel.

Bei der Private Cloud ist das Prinzip das gleiche, die Daten werden allerdings auf eigenen Servern (und nicht auf denen von bspw. Amazon) gehostet.

Und was ist nun die Hybrid Cloud, von der IBM spricht?

Eine hybride Cloud-Lösung ist die Mischung aus allem: Je nach System, Sensibilität der Daten und bspw. der Kosten wird sowohl auf On-PremiseBezeichnet das lokale Installieren von Software, bspw. auf dem eigenen Rechner oder Server. Der andere Weg ist das Installieren in der Cloud, um von überall darauf zuzugreifen. More, Public CloudEine Cloud-Lösung ist ein Produkt, das online abrufbar und nutzbar ist. Die größten Anbieter von Public Clouds sind Amazon AWS, Microsoft Azure und Google Cloud. Beispiel: Wenn du Daten auf einem Laptop speicherst, kannst... More und Private Cloud Lösungen zurückgegriffen.

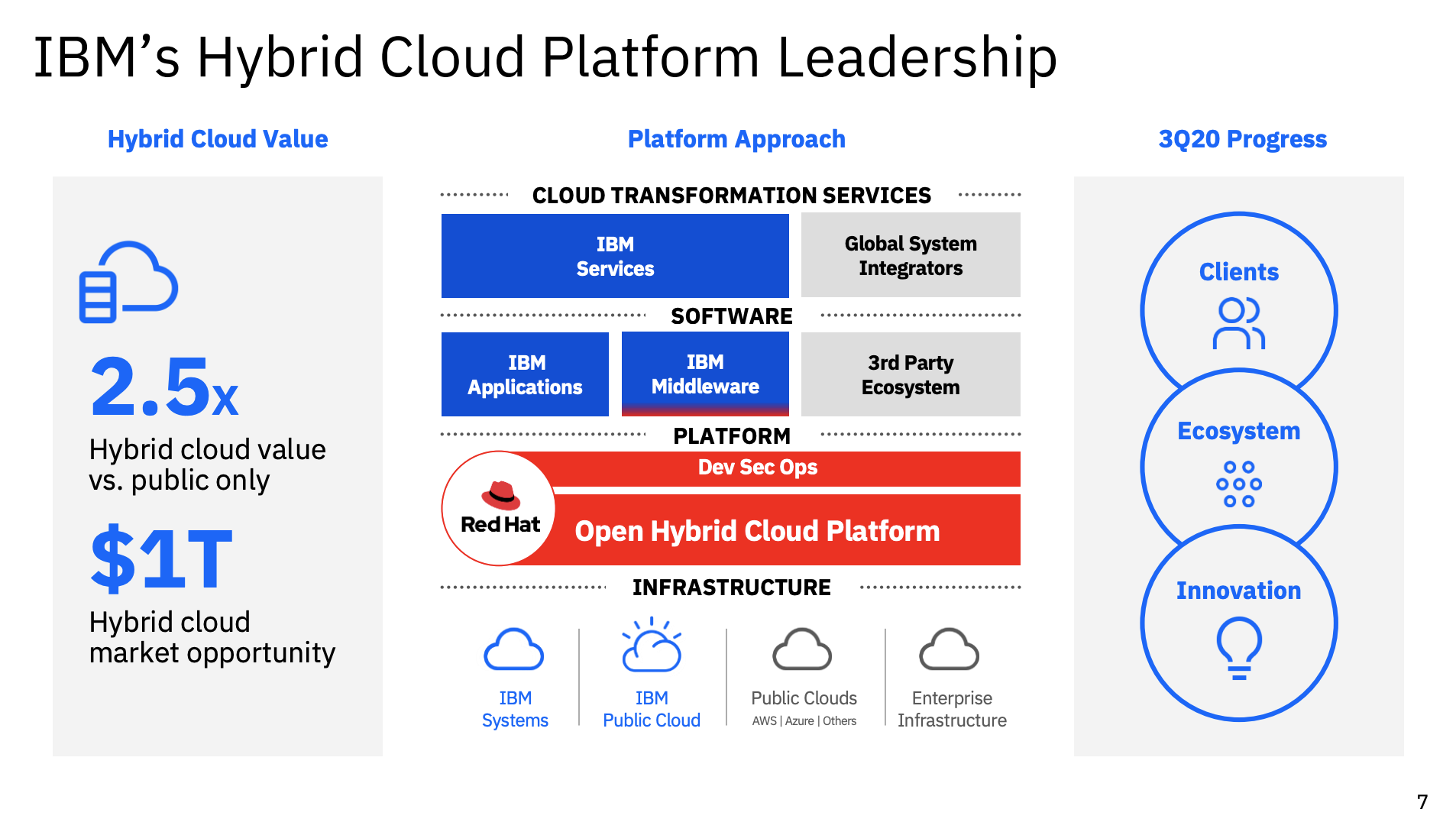

Im folgenden Diagramm, das etwas technischer ist, aber auch eine Abgrenzung zu anderen Cloud Services wie AWS von Amazon oder Azure von Microsoft, findet hier statt:

Was sehen wir hier vor allem?

- IBM Systems und IBM Public CloudEine Cloud-Lösung ist ein Produkt, das online abrufbar und nutzbar ist. Die größten Anbieter von Public Clouds sind Amazon AWS, Microsoft Azure und Google Cloud. Beispiel: Wenn du Daten auf einem Laptop speicherst, kannst... More konkurrieren mit AWS und Azure.

- Vor allem durch den Aufkauf von Red Hat, einer Open Source Plattform, möchte IBM die Plattform sein, um die Cloud Infrastruktur zu managen.

- Darauf aufbauend wird Software verkauft oder Services, inklusive Beratung, zur Transformation in die Cloud.

- Den Hybrid Cloud Markt schätzt IBM auf 1 Bio. US-Dollar und damit auf das 2,5-fache Volumen des Public CloudEine Cloud-Lösung ist ein Produkt, das online abrufbar und nutzbar ist. Die größten Anbieter von Public Clouds sind Amazon AWS, Microsoft Azure und Google Cloud. Beispiel: Wenn du Daten auf einem Laptop speicherst, kannst... More Markts.

Letztendlich lässt sich sagen: IBM hat erst versucht, mit den Public CloudEine Cloud-Lösung ist ein Produkt, das online abrufbar und nutzbar ist. Die größten Anbieter von Public Clouds sind Amazon AWS, Microsoft Azure und Google Cloud. Beispiel: Wenn du Daten auf einem Laptop speicherst, kannst... More Anbietern zu konkurrieren. Jetzt kommt der Strategiewechsel: IBM setzt vor allem darauf die Plattform zu werden, über die die anderen Cloud Anbieter gesteuert werden. Es ist also die Schicht, die hybride Cloud, die über den Cloud Anbietern liegt.

4. Strategie: Das sind die Wachstumspläne

Strategie

Bevor wir gleich in die SWOT-Analyse gehen, schauen wir, welche strategischen Pläne aktuell vom Management geschmiedet werden. Schließlich beteiligst du dich an dem Unternehmen der Zukunft, nicht der Vergangenheit.

Abspaltung des Cloud-Geschäfts: Was bedeutet das?

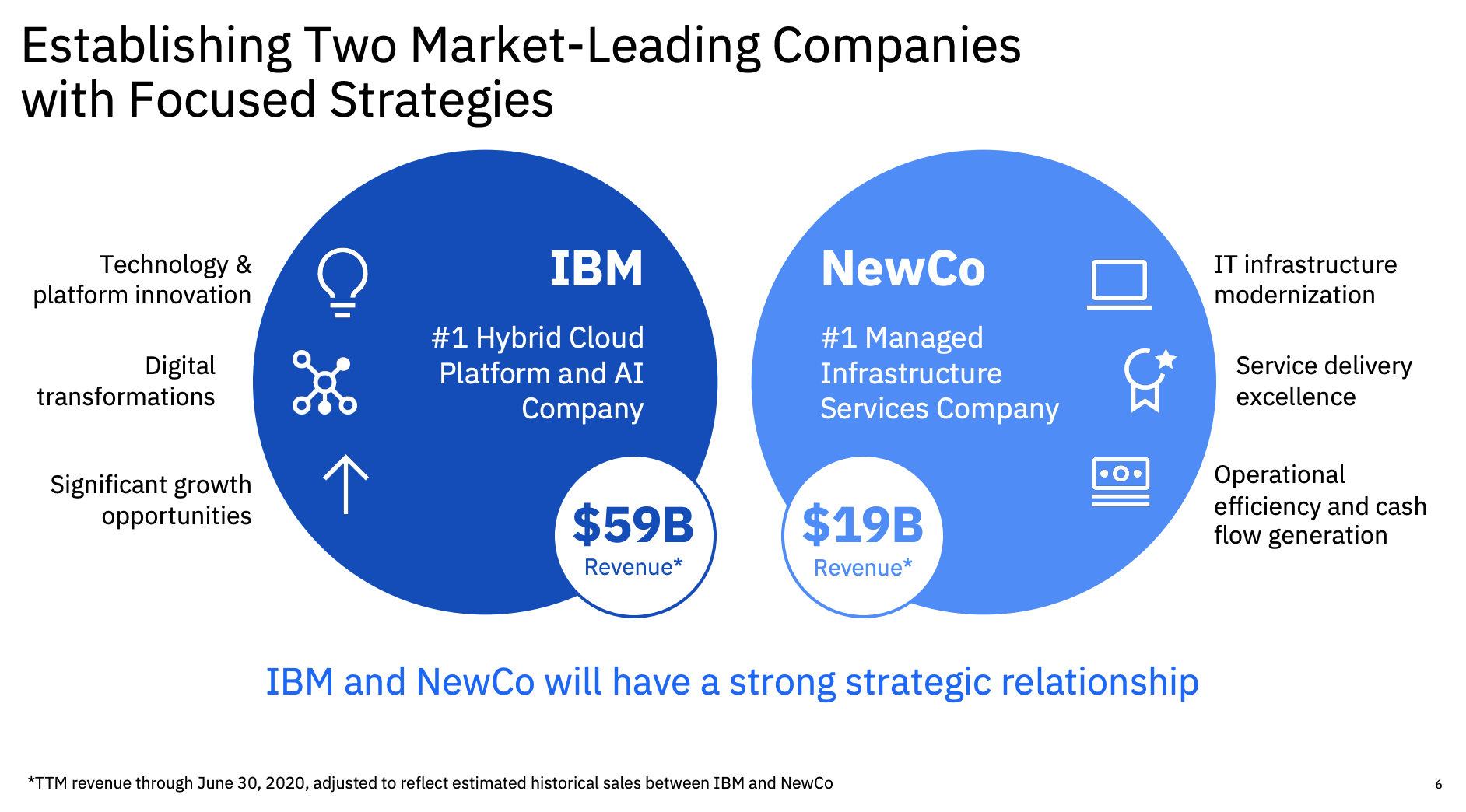

Ende 2020 hat IBM angekündigt, dass die Cloud-Sparte bis Ende 2021 abgespalten wird. Sprich: Es wird ausgegründet als neues Unternehmen (bisher "NewCo" genannt), an dem die bisherigen IBM-Aktionäre dann ebenfalls Anteile halten.

IBM schreibt im Strategic Update:

With client needs for application and infrastructure services diverging, IBM will also execute a tax-free spin-off of the Managed Infrastructure Services business of its Global Technology Services segment (“NewCo”)

• IBM will be focused on its open hybrid cloud platform and AI solutions, underpinning its growth strategy and ability to drive digital transformations for clients

• NewCo will immediately be the world’s leading managed infrastructure services provider, with increased agility to focus on evolving client needs and delivery excellence

• Both companies will be on a trajectory for improved growth, with greater financial flexibility and ability to partner and capture new opportunities

IBM fokussiert sich also auf die offene Hybrid Cloud Plattform und KI-Lösungen, um die digitale Transformation der Kunden voranzutreiben. Das sind die Zukunftssegmente.

NewCo wird sofort der weltweit führende Anbieter für "Managed Infrastructure", also dem schlüsselfertigen Anbieten einer IT-Infrastruktur. Das ist eher das etablierte Modell von IBM der Vergangenheit.

Auf IBM entfallen nach aktuellem Stand 59 Mrd. USD (76 %), auf NewCo 19 Mrd. USD (24 %) der Umsätze.

Was sind nun Gründe für diese Abspaltung?

- Meine These: Möglicherweise eine insgesamt höher erhoffte Bewertung. Der Tech-Analyst Ben Thompson sieht die Gründe außerdem vor allem darin, dass die neue, benötigte Kultur bisher nicht zu erreichen war und diese sich schwerer ändern lässt, als sich ein Geschäftsmodell ändern lässt, weshalb die Abspaltung nötig ist.

- IBMs Aussage: Fokus in den jeweiligen Unternehmen, Schaffen des größten Managed Infrastructure Service Providers (was hier ehrlicherweise für mich wie ein Selbstzweck klingt) und die Wachstumskurve zu verbessern.

Wie ist die Abspaltung zu bewerten?

Grundsätzlich sehe ich sie positiv. In jedem Fall entsteht so ein klarer Fokus. Fraglich ist, ob bestehende Vorteile durch die noch vorhandene Integration (bspw. segmentübergreifende Kunden zu gewinnen) darunter leiden. IBM sagt aber, dass beide Unternehmen weiterhin eng zusammenarbeiten werden.

Die Börse hat die News am 8. Oktober leicht positiv aufgefasst (+6 %), danach hat die Aktie aber bis heute wieder 10 bis 15 % verloren - u.a. durch schwächere Geschäftszahlen am 19. Oktober für Q3 2020.

Strategischer Fokus: Hybrid Cloud

Durch jede Kommunikation von IBM zieht sich der Fokus auf die Hybrid Cloud.

“Separating the managed infrastructure services business creates a market-leading standalone company and further sharpens our focus on IBM’s open hybrid cloud platform and AI capabilities. This will accelerate our growth strategy and better position IBM to seize the $1 trillion hybrid cloud opportunity.” - Arvind Krishna, IBM CEO

Ein Markt von 1 Bio. US-Dollar steht IBM demnach offen.

Ziele & Maßnahmen nach der Abspaltung

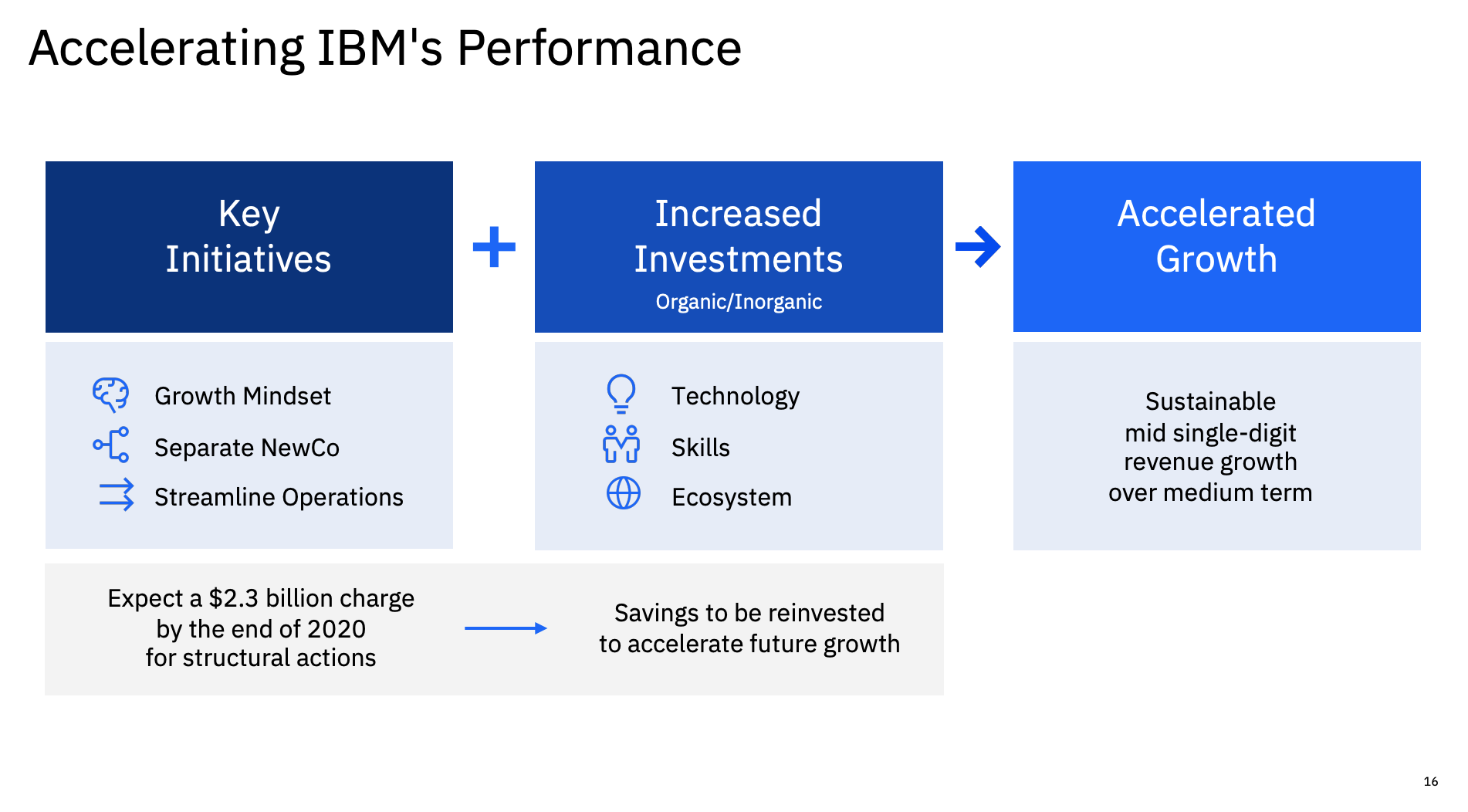

Offensichtlich ist die Abspaltung das große Projekt für IBM und wird einiges an Ressourcen kosten. Es weist aber auch den Weg für die Zukunft. Darüber hinaus hat IBM für Ende 2020 große Investitionen in Höhe von 2,3 Mrd. US-Dollar angekündigt.

Die Maßnahmen sind zum einen das Etablieren einer Wachstumskultur, die Abspaltung von NewCo und die Maßnahmen parallel umzusetzen. Dazu kommen verstärkte Investments in Technologie, Fähigkeiten und das Ökosystem.

Das Ziel: Nachhaltiges Erreichen von Wachstumsraten im einstelligen Prozentbereich in der mittleren Frist. Ein erstaunlich moderates Ziel, aber aufgrund der letzten Jahre nicht ganz abwegig.

5. SWOT-Analyse: Stärken, Schwächen, Chancen und Risiken analysiert

SWOT-Analyse

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Beginnen wir mit den Stärken. Was zeichnet IBM bei allem Gegenwind aktuell aus?

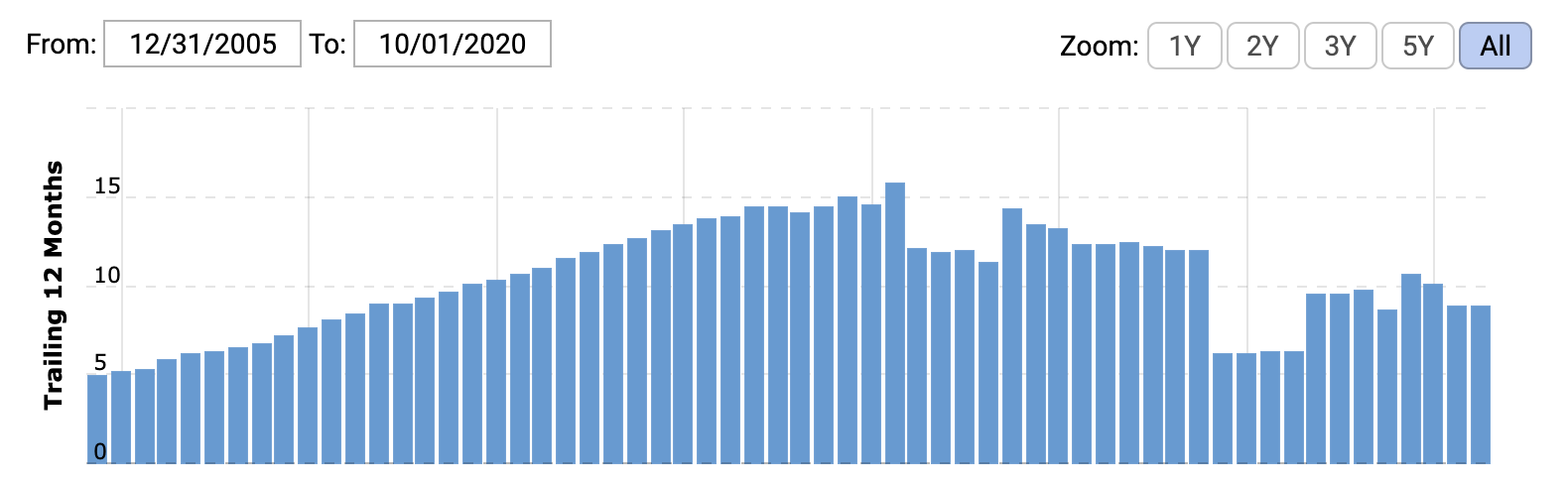

Relativ stabile Profitabilität

Trotz aller Rückgänge in den Ertragszahlen hat IBM sich die Profitabilität weitestgehend bewahrt: Zwar liegen die Gewinne pro Aktie etwa 40 % unter dem höchsten Wert, trotzdem liegt die Nettomarge seit 10 Jahren (mit einer Ausnahme) immer über 10 %. Der Free Cashflow liegt seit 5 Jahren konstant über dem Gewinn, zuletzt sogar fast 50 % höher.

Es fließt also nach wie vor Geld ins Unternehmen, zuletzt ca. 12 Mrd. US-Dollar (FCF).

Gewinne pro Aktie seit 2006 - Quelle: Macrotrends

Besser als der Ruf?

IBM hat eigentlich nicht das Image eines Innovators, aber immerhin heftet noch Zuverlässigkeit am "blauen Riesen". Auf der Liste der weltweit meist bewundertsten Unternehmen 2020, die von Branchenexperten erstellt wird, liegt IBM - für mich positiv überraschend - auf Platz 35. Im Segment "Information Technology Services" liegt IBM auf Platz 3 von 8, hinter Accenture (#1) und Booz (#2). Die besten Kategorien von IBM sind "Soziale Verantwortung" (Platz 1), "Globale Wettbewerbsfähigkeit" (Platz 2) und, wer hätte es gedacht, "Innovation" (Platz 2). Auf Platz 8 von 8 landet IBM im Bereich Langfristige Investment-Werte.

Quelle: Fortune

Etabliert im Kerngeschäft

Das Kerngeschäft schrumpft leicht und hat nicht die höchsten Gewinnmargen. Immerhin ist IBM hier recht stark und angesehen. In einigen Teilbereichen, bspw. "Data Center Backup and Recovery Solutions", ist IBM laut Analysereport von Gartner im 9. Jahr in Folge führend.

Schwächen

Wo Licht ist, ist meist auch Schatten. Schauen wir auf die Schwachstellen des Unternehmens.

Hohe Verschuldung

Mit über 300 % ist IBM vergleichsweise hoch verschuldet, gerade für einen IT-Konzern. Auch durch die jüngste Akquisition von Red Hat ist die Verschuldung gestiegen. Solange die Profitabilität noch stabil ist, sollte das kein Problem werden - aber genau das ist ein Risiko. Eines der Unternehmensziele, das IBM bspw. hier genannt hat, ist die Reduktion dieser Schulden.

Aber: Nach wie vor hat IBM bei Standard & Poor's ein A Rating, auch wenn es vorher bei A+ war. Unterm Strich sieht S&P also eine leichte Verschlechterung, aber immer noch eine solide finanzielle Position. Die Ratingagentur Moody's schließt sich der Einschätzung an.

Rückläufiger Umsatz

Als IT-Unternehmen in einer der wachstumsstärksten Phasen des Segments einen rückläufigen Umsatz vorzuweisen ist kein gutes Zeichen. IBM hat vor allem den Wechsel in die Cloud und zu neuen Technologien in den letzten 10 Jahren verschlafen.

Schwaches Wachstum in der Cloud

Die Cloud ist das Rettungsboot von IBM, das hoffentlich schnell selbst bald zum großen Schiff. Die Zahlen wie die Bruttomarge (> 75 %) sehen gut aus und entsprechen dem Marktdurchschnitt, das Wachstum von währungsbereinigt zuletzt 6 % pro Jahr liegt aber deutlich unter den Werten des Marktes. Andere Unternehmen (Amazon, Google, Microsoft, Alibaba) wachsen hier deutlich stärker, tlw. mit 30 - 70 % (!).

Das Analyseunternehmen Gartner bescheinigt IBM ebenfalls noch deutliche Rückstände gegenüber den anderen Anbietern im Markt:

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Positionierung als Oligopol-Alternative

Irgendwann können Monopole oder Oligopole ein Problem werden. Solche Konstrukte, bei denen wenige Unternehmen einen Markt beherrschen, sehen wir aber im Cloud Hosting Bereich. Das könnte für IBM eine Chance sein: Wer eine Alternative dazu sucht, die großen Tech-Riesen noch weiter zu stärken und von deren Servern abhängig zu sein (und keine Lust hat, auf Server des chinesischen Konzerns Alibaba zurückzugreifen), wird schnell auf IBM stoßen.

Eintrittswahrscheinlichkeit: mittel | Wirkung bei Eintreten: niedrig

(Hybrid) Cloud-Geschäft

Auch wenn das Cloud-Geschäft im Marktvergleich langsam wächst, ist es fast die einzige aktuell sichtbare Chance, mit der IBM die aktuell rückläufigen Umsätze abfedern kann.

Tatsächlich bin ich optimistisch, dass IBM hier zulegen kann, wenn auch längst nicht auf dem Niveau der Cloud-Konkurrenten: IBM investiert enorm stark, sowohl durch Akquisitionen, als auch durch interne Projekte. Auch die Abspaltung ist ein klares Zeichen in Richtung des neuen Geschäftsmodells. Dass auf solche Initiativen Wachstum folgt halte ich für realistisch.

Dazu kommt, dass jeder Euro, der über das Cloud Segment umgesetzt wird, etwa die doppelte bis dreifache Rentabilität von jedem Euro hat, der über die anderen Segmente umgesetzt wird. Anders gesagt: Wenn der Umsatz insgesamt stabil bleibt, sich aber schrittweise in Richtung der Cloud verschiebt, steigt die Profitabilität und damit der Gewinn von IBM.

Eintrittswahrscheinlichkeit: hoch | Wirkung bei Eintreten: mittel

Neuer CEO

IBMs Entwicklung ist auch Verschulden des Managements, da nicht früh genüg - trotz bestehenden Kunden, einer enormen finanziellen Stärke und einer soliden Stellung im Markt - auf die Entwicklungen im Markt reagiert wurde.

Der neue CEO Arvind Krishna ist seit April 2020 im Amt. Er ist ein interner Nachfolger und seit 1990 schon bei IBM. Nicht der frischeste Wind, den man sich vorstellen kann, in jedem Fall hat er aber die Chance, um IBM jetzt eine neue Richtung zu geben.

Eintrittswahrscheinlichkeit: mittel | Wirkung bei Eintreten: mittel

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Jetzt analysieren wir aber: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Starke Konkurrenz

Gerade im Cloud-Segment tritt IBM, wie schon diskutiert, gegen die stärksten Unternehmen der Welt an: Amazon, Microsoft, Alphabet und Alibaba. Das birgt zwar Chancen, vor allem erschwert es aber das Wachstum.

Immerhin: In den anderen Segmenten von IBM sind diese Konkurrenten eher weniger vertreten und in eigenen Branchen, bspw. Data Sec.

Eintrittswahrscheinlichkeit: hoch | Wirkung bei Eintreten: hoch

Fazit: IBM Aktie kaufen? Pro & Contra

Fazit

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Der faire Wert der Aktie

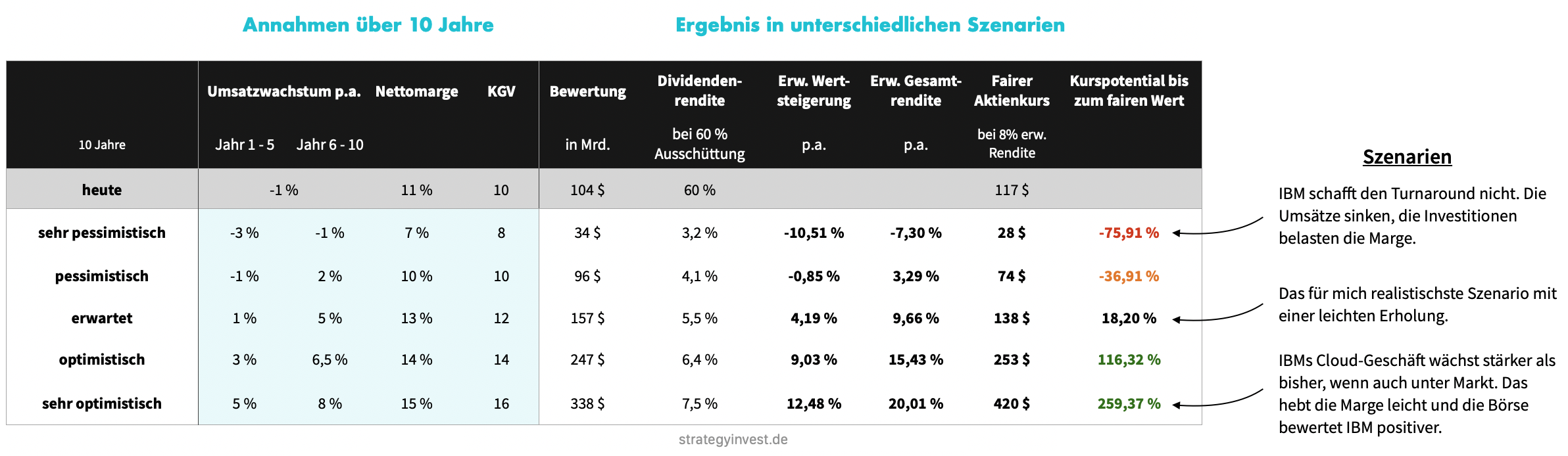

Für die Ermittlung des fairen Werts habe ich folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

- Umsatzwachstum: IBM liegt aktuell bei einem Umsatzwachstum von -1 % pro Jahr. Ich gehe davon aus, dass über die nächsten 5 Jahre ein minimales Umsatzwachstum von 1 % erzielt wird. Danach halte ich es für realistisch, dass IBM mit moderaten 5 % wächst, bspw. durch stabile Geschäfte der NewCo und leicht wachsendes Cloud-Geschäft.

- Nettomarge: Die Nettomarge liegt heute bei 11 %. Kurzfristig könnte die Marge durch Investitionen sinken, mittel- und langfristig gehe ich durch die Transition in die Cloud mit höheren Gewinnmargen aber davon aus, dass die Nettomarge auf 13 % gesteigert werden kann.

- Bewertungsniveau: Ich gehe davon aus, dass IBM - sollten diese Annahmen so stimmen - etwas höher, aber immer noch noch mit einem vergleichsweise niedrigen KGV von 12 bewertet sein würde.

Wichtig ist hier, dass die Dividendenrendite addiert wird. Denn: Aktuell schüttet IBM ca. 60 % der Gewinne an Aktionäre aus und will das auch zukünftig über beide Unternehmen in Summe beibehalten. Diese Dividende steigert nicht das Wachstum, ist aber trotzdem ein Bestandteil der erwarteten Rendite. Dafür habe ich eine Ausschüttungsquote von 60 % angenommen.

Außerdem kann sich natürlich gerade das Bewertungsniveau durch die kommende Aufspaltung des Unternehmens verändern, auch wenn ich da angesichts der bisher ausgebliebenen Bewegung im Aktienkurs kurzfristig keine großen Effekte erwarte.

Die IBM-Aktie liefert damit im erwarteten Szenario eine jährliche Rendite von 9,7 %. Das ist ein guter Wert. Dabei entsteht 4 % durch eine mögliche Wertsteigerung, 5,5 % durch die Dividendenausschüttung.

Aber auch das Risiko ist höher: Das zeigt sich dadurch, dass die Aktie im pessimistischsten Szenario um ca. 75 % überbewertet wäre, im optimistischsten um 260 % unterbewertet. Auch wenn ich von beiden nicht ausgehe, sind das die Extremfälle, bei denen wir landen könnten.

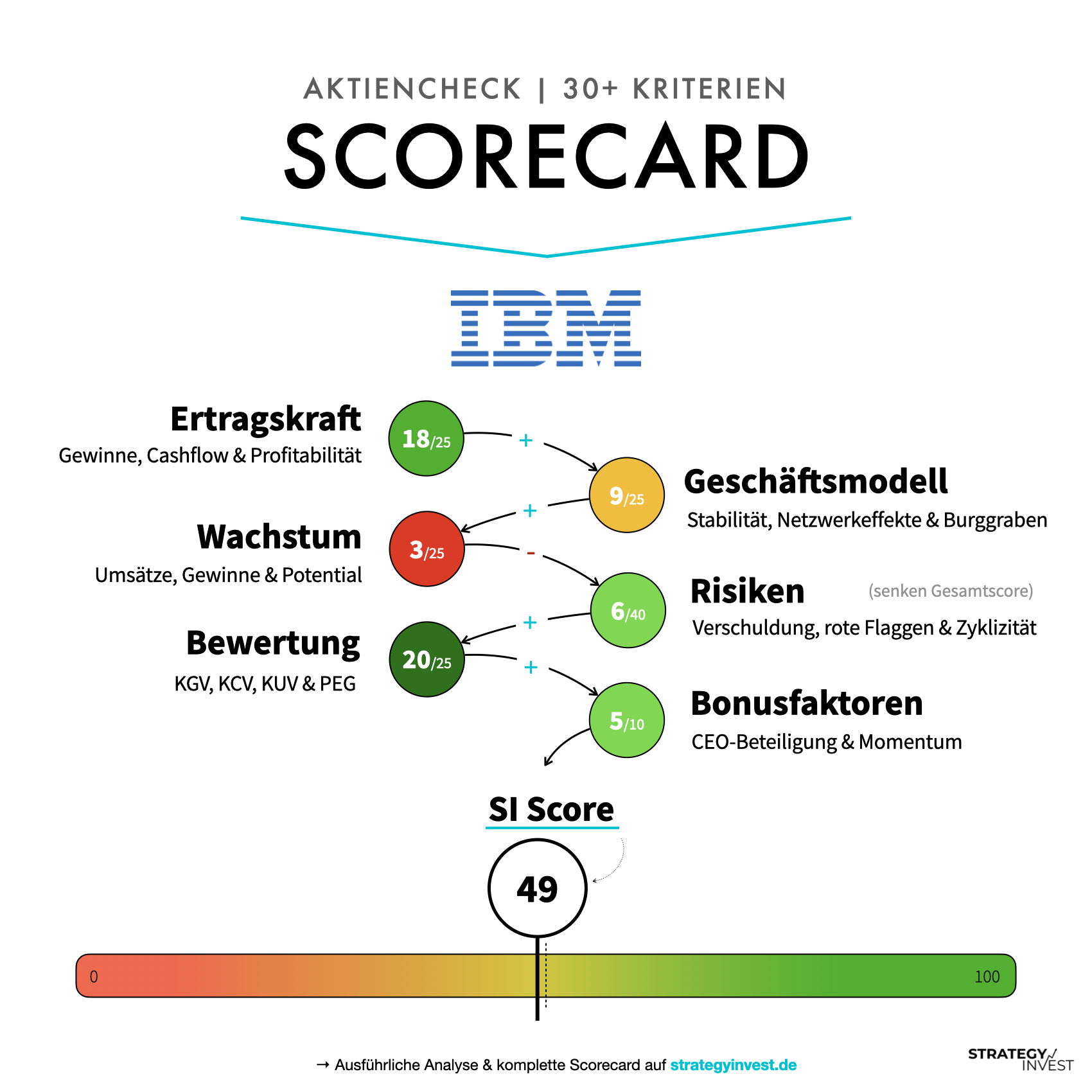

IBM in der Scorecard

Pro

Contra

Fazit

IBM hat einige Schwierigkeiten, grundsätzlich aber aktuell noch solide Zahlen und durchaus Möglichkeiten zum Wachstum, wenn diese auch mit größeren Kraftakten angeschoben werden müssen. Das klingt nach genau den Kernkomponenten, die Value-Investoren suchen. Gerade der hohe Free Cashflow (konstant über 12 Mrd. US-Dollar) in Anbetracht der Bewertung von 100 Mrd. USD sowie die gute Bruttomarge von 47 % sind starke Werte, für die ich IBM vergleichsweise stark abgestraft sehe.

Ich habe IBM selbst seit 2019 im Depot. Unterm Strich, also inklusive Wertentwicklung und Dividenden, liegt die Aktie leicht im Verlust. Ich halte die Aktie aber weiterhin, da ich (a) eine positive Renditeerwartung habe, die mir realistisch erscheint und (b) ich IBM im Sinne der Diversifikation interessant finde als Gegengewicht zu vielen eher teurer bewerteten Aktien.