Was ist der Unterschied zwischen Cashflow und Gewinn? Diese Frage möchte ich hier für dich beantworten. Außerdem zeige ich dir, in welchen Fällen du auf welche Kennzahl schauen solltest.

Was haben Cashflow und Gewinn gemeinsam?

Bevor wir auf die Unterschiede schauen, sollten wir uns vergegenwärtigen, was Cashflow und Gewinn (oder Verlust) gemeinsam haben.

- Beide, die Gewinn- und Verlustrechnung (GuV) sowie das Cashflow-Statement, werden im Zuge der Quartals- und Jahresberichte von Unternehmen standardmäßig veröffentlicht.

- Im Gegensatz zur Bilanz, die nur an einem Stichtag erstellt wird, sind Cashflows- und Gewinne Stromgrößen. Das bedeutet: Sie werden über eine gewisse Periode gemessen.

- Cashflows und Gewinne haben in erster Linie das Ziel, die Profitabilität eines Unternehmens besser beurteilen zu können.

Was ist der Unterschied zwischen Gewinnen und Cashflow?

Grundsätzlich geben sowohl der Gewinn, als auch der Cashflow, Auskunft darüber, wie profitabel ein Unternehmen arbeitet. Dabei gibt es aber relevante Unterschiede.

#1 - Abschreibungen

Abschreibungen, bspw. Wertverluste auf Immobilien oder Maschinen, erzeugen Verluste in der Gewinn- und Verlustrechnung (außer beim EBITDA), sind aber keine Zahlungsströme. Es verlässt also kein Kapital das Unternehmen. Daher werden bilanzielle Veränderungen ohne Zahlungsstrom beim Cashflow nicht berücksichtigt.

Nehmen wir an, ein Unternehmen investiert 5 Mio. Euro in eine Maschine, die 5 Jahre in Betrieb ist. In der GuV wird die Maschine über 5 Jahre abgeschrieben, also ein Verlust von 1 Mio. Euro im Jahr. Beim Cashflow wird ein negativer Cashflow von 5 Mio. Euro in diesem Jahr verbucht und nichts in den folgenden Jahren.

#2 - Rückstellungen

Auch das Bilden von Rückstellungen sind Ausgaben, die in der GuV berücksichtigt werden, im Cashflow allerdings nicht berücksichtigt werden, solange sie das Unternehmen nicht verlassen.

#3 - Betrachtungszeitraum

In der GuV werden Einnahmen und Ausgaben in der Regel stärker über mehrere Jahre geglättet als beim Cashflow.

Nehmen wir an, dass ein Unternehmen zum 30.06. eines Jahres einen einjährigen Vertrag mit einem Kunden über 10 Mio. Euro abschließt, die sofort gezahlt werden. In der GuV wird dieses Jahr eine Hälfte der Umsätze verbucht, im kommenden Jahr die andere Hälfte. Beim Cashflow wird dies sofort in voller Höhe verbucht.

Genauso gilt es umgekehrt: Wenn ein Unternehmen heute einen Vertrag abschließt, der aber erst in 3 Jahren bezahlt wird, kann der Umsatz in der GuV heute schon verbucht werden, obwohl erst in 3 Jahren das Geld fließt.

Das gleiche Prinzip gilt bei Warenfinanzierung: Wenn in Jahr 1 hohe Warenbestände eingekauft und erst in Jahr 2 verkauft werden, wird dies in der GuV geglättet, im Cashflow schlägt Jahr 1 negativ und Jahr 2 positiv aus.

Eine große Differenz zwischen Cashflow und Gewinn, bei der der Gewinn den Cashflow deutlich übersteigt, kann daher auf Risiken hinweisen, wenn die einkalkulierten Zahlungsströme so doch nicht stattfinden.

Gewinn oder Cashflow: Welche Kennzahl ist besser?

Je nachdem, was du über ein Unternehmen erfahren möchtest, bieten sich unterschiedliche Kennzahlen an. In den meisten Fällen ist es sinnvoll, auf beide zu schauen.

Vorteile vom Gewinn

Vorteile vom Cashflow

Praxisbeispiel: Amazon

Amazon ist ein Musterbeispiel für ein Aktienunternehmen, das nach dem Cashflow steuert und bewertet werden sollte statt nach dem Nettoergebnis. Die Gründe dafür habe ich in der Amazon Aktienanalyse erläutert:

Wie sollte Amazon bewertet werden?

Es ist auffällig, dass Amazon es fast immer schafft, kaum Gewinne zu erzielen. [...]

Die niedrigen Gewinne sind kein Zufall: Amazon versucht jeden überschüssigen Cent zu reinvestieren. Jeff Bezos selbst hat von Anfang an betont, den Fokus auf die langfristige Sicht und den Free Cashflow zu setzen, statt auf (kurzfristige) Gewinne.

Der bekannte Tech-Investor Benedict Evans hat schon 2014 die Zahlen von Amazon genauer angeschaut und es hier genauer beschrieben.

Die wichtigsten Erkenntnisse:

- Der Gewinn von Amazon sagt wenig aus, da ständig reinvestiert wird. Auch das ist ein Grund, warum Amazon seit vielen Jahren von Anlegern, die nur auf fehlende Gewinne schauen, als „überbewertet“ bezeichnet wird.

- Der Umsatz ist nur begrenzt aussagefähig, da bspw. durch den beschriebenen Wandel im Online-Handelsgeschäft der Umsatz fällt, obwohl am Ende ein Gewinn in ähnlicher Höhe anfällt.

- Die beste Metrik, um das Geschäft von Amazon zu beurteilen, ist der Free Cashflow („verfügbare Cashflow“) und der operative Cashflow. Diese sind stetig angestiegen, während der Nettogewinn auf niedrigem Niveau stagnierte.

In any case, profits as reported in the net income line are a pretty bad way to try to understand a business like this – actual cash flow is better. As the saying goes, profit is opinion but cash is a fact, and Amazon itself talks about cash flow, not net income (Enron, for obvious and nefarious reasons, was the other way around). Amazon focuses very much on free cash flow (FCF), but it’s very useful to look also at operating cash flow (OCF), […]

Der Free Cashflow misst ausschließlich die Zahlungsströme und errechnet daraus die Differenz. Der operative Cashflow ist höher, da zu diesem noch die Capex (= Investitionsausgaben) addiert werden.

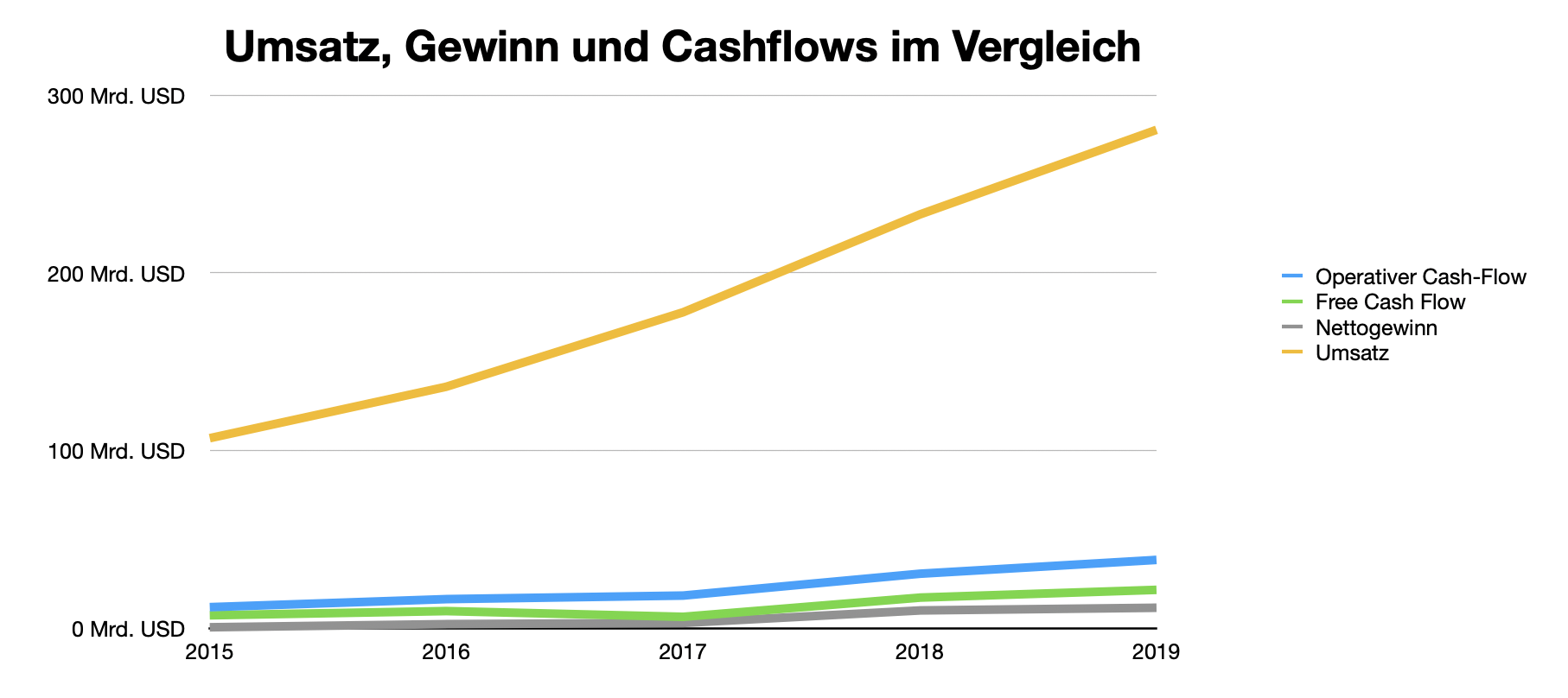

Mit diesem Wissen können wir uns die relevanten Metriken einmal im Vergleich anschauen:

Hier siehst du, wie sich der Anteil der jeweiligen Metrik im Vergleich zum Umsatz entwickelt hat:

Wir sehen: Die Cashflows liegen deutlich über dem Nettogewinn. Zudem sind alle Metriken – bei steigenden Umsätzen – über die letzten Jahre gestiegen.