Die Fiverr Aktie ist innerhalb des ersten Jahres der Coronapandemie um 1.000% gestiegen. Mittlerweile hat sich der Kurs korrigiert, trotzdem war Fiverr einer der größten Coronagewinner.

Hinter Fiverr steckt eine Plattform für Freelancer und Unternehmen, um diese zusammenzubringen und optimal miteinander arbeiten zu lassen. Das Geschäftsmodell ist also schlank aufgebaut und zuletzt um 50 bis 100% pro Jahr gewachsen.

Ich sehe drei Gründe, warum die Aktie aktuell spannend ist:

- 📈 Enorm hohes Wachstum: Im besten Quartal ist Fiverr um ca. 100% gewachsen. Auch zuletzt lag das Wachstum noch bei 40 bis 50%.

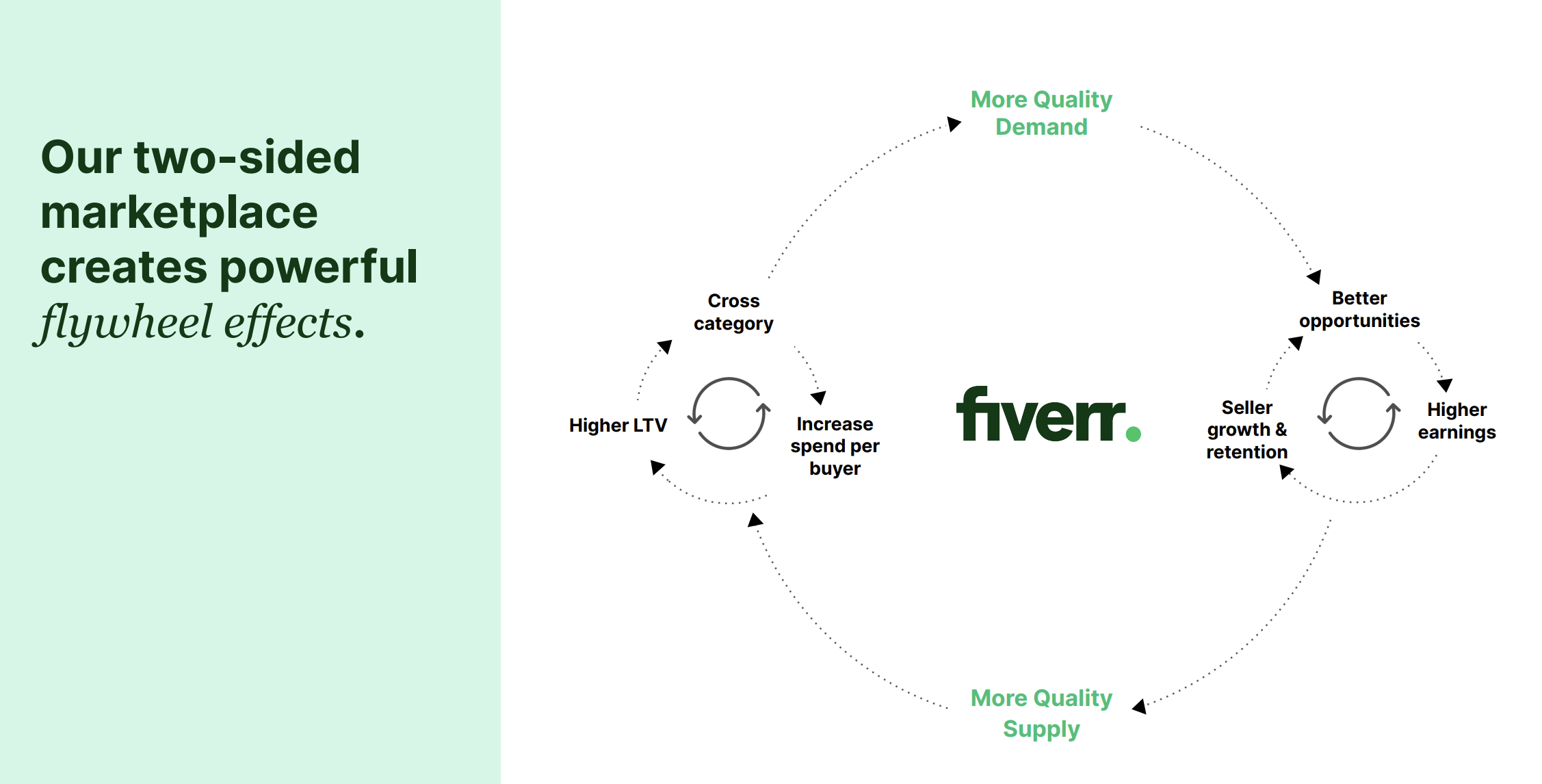

- 🧑💻 Netzwerkeffekte: Je mehr Freelancer, desto mehr Unternehmen, desto mehr Freelancer - und so weiter. Je größer das Netzwerk auf Fiverr wird, desto wertvoller wird die Plattform.

- 💰 Hohe Margen in Aussicht: Die Bruttomarge liegt bei über 80%, der Cashflow ist seit kurzem positiv. Fiverr könnte in Kürze profitabel werden und die Margen dann ausweiten.

Mehr als genug Gründe also, dass wir uns die Fiverr Aktie genauer anschauen und herausfinden, ob sich eine Investition aktuell lohnen könnte. Ist die Fiverr Aktie überbewertet? Oder sollte man jetzt noch Fiverr Aktien kaufen? Diesen Fragen versuchen wir uns zu nähern.

Dabei erfährst du, wie das Geschäftsmodell funktioniert und wie gut es ist, woraus der Burggraben besteht (und wo ich hier meine Zweifel habe), wie die aktuelle Strategie aussieht, wie die Chancen von dieser sind, gegen wen sich das Unternehmen behaupten muss und ob die Aktie heute attraktiv bewertet ist oder nicht. Viel Spaß!

More...

Überblick: Das steckt hinter Fiverr

Das Unternehmen

Fiverr wurde 2010 in Israel gegründet. Recht schnell gelang ein bedeutender Aufstieg und 2019 der Gang an die Börse. Gründer Micha Kaufman und Shai Wininger sind noch heute die Geschäftsführer.

Der Name Fiverr stammt daher, dass Angebote ab 5 US-Dollar buchbar sind. Gerade in der Anfangszeit waren viele Angebote für genau 5 USD online, mittlerweile sind die Preise im Durchschnitt höher.

Produkt & Geschäftsmodell

Fiverr nennt sich selbst Freelance-Portal. Es ist damit letztendlich ein Marktplatz, der Unternehmen, die Aufträge haben, mit entsprechenden Freelancern verbindet.

Logo-Design, eine neue Webseite, Übersetzungen, Videoschnitt, Aufsetzen von Werbekampagnen - für all diese Bereiche und viele mehr werden Dienstleistungen vermittelt.

Fiverr vermittelt diese Dienstleistungen nicht nur, sondern wickelt auch die Zahlung ab. Dazu gibt's Support von Fiverr, sollte eine Seite nicht zufrieden sein.

Für die Unternehmen vorteilhaft: Sie müssen für einzelne, in sich abgeschlossene Aufgaben nicht extra Mitarbeiter einstellen. Sie haben dazu Preistransparenz und Bewertungen zu Freelancern. Sie haben außerdem eine unabhängige Instanz, die bei Problemen zu Rate gezogen werden kann.

Für Freelancer vorteilhaft: Sie müssen kein eigenes Marketing betreiben, sondern finden Aufträge und können sich durch gute Leistung für Folgeaufträge qualifizieren und höhere Preise fordern. Die Zahlung wird sichergestellt.

Gerade am Anfang war ein entscheidender Erfolgsfaktor, dass durch Fiverr Freelancer aus Ländern mit deutlich niedrigerem Lohnniveau beschäftigt und gefunden werden konnten.

Und auch Fiverr geht dabei natürlich nicht leer aus: Als Marktplatz-Modell winken hohe Margen, Netzwerkeffekte und schnelle Skalierung.

Aktienkurs

Der Aktienkurs hat sich von März 2020 bis März 2021 verzehnfacht und war damit eine der erfolgreichsten Corona-Aktien. Vom Höhepunkt hat sich der Kurs dann bis heute allerdings etwa halbiert.

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet, 'YoY' = im Jahresvergleich.

Die Eckdaten

- Land: Israel

- Branche: B2B-Marktplatz

- Marktkapitalisierung: 6 Mrd. USD

- Umsatz: 270 Mio. USD

- Ergebnis: -50 Mio. USD

- Free Cashflow: 30 Mio. USD

Bewertung

- KUV: 21

- KGV: -

- KGVe: -

- KCV: 160

Qualität & Wachstum

- Verschuldungsgrad: 110%

- Bruttomarge: 83%

- Nettomarge: -20%

- operatives Gewinnwachstum: -

- Umsatzwachstum: 80% p.a.

Schauen wir uns nun an, was hinter diesen Zahlen steckt.

Business Breakdown: Geschäftsmodell analysiert

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht.

Unternehmensentwicklung

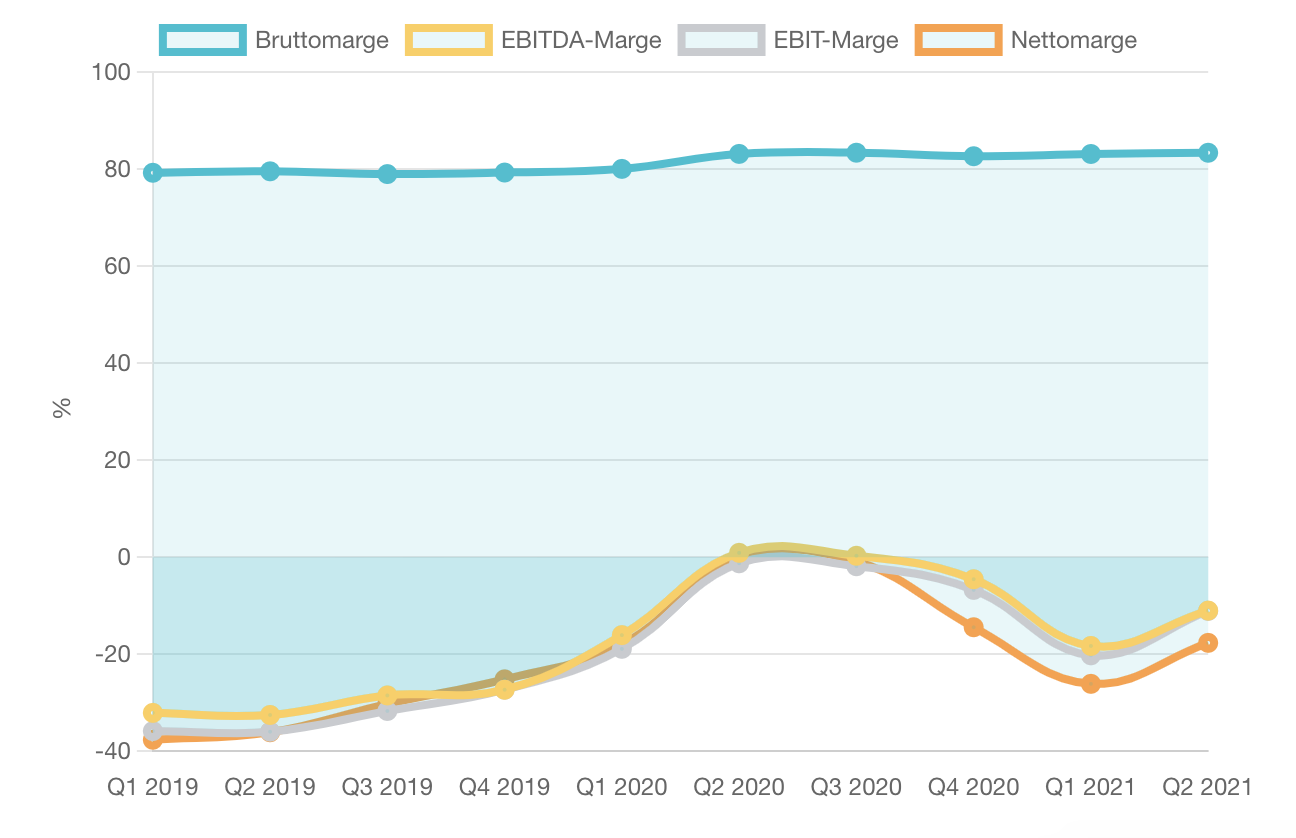

Fiverr wächst recht konstant, mit Beginn der Coronapandemie mit einem leichten Sprung nach oben. Die Ertragskennzahlen sind noch größtenteils im Negativbereich. Aber: Das neue Quartal (noch nicht in der Grafik) liegt erstmals leicht unter dem Vorquartal.

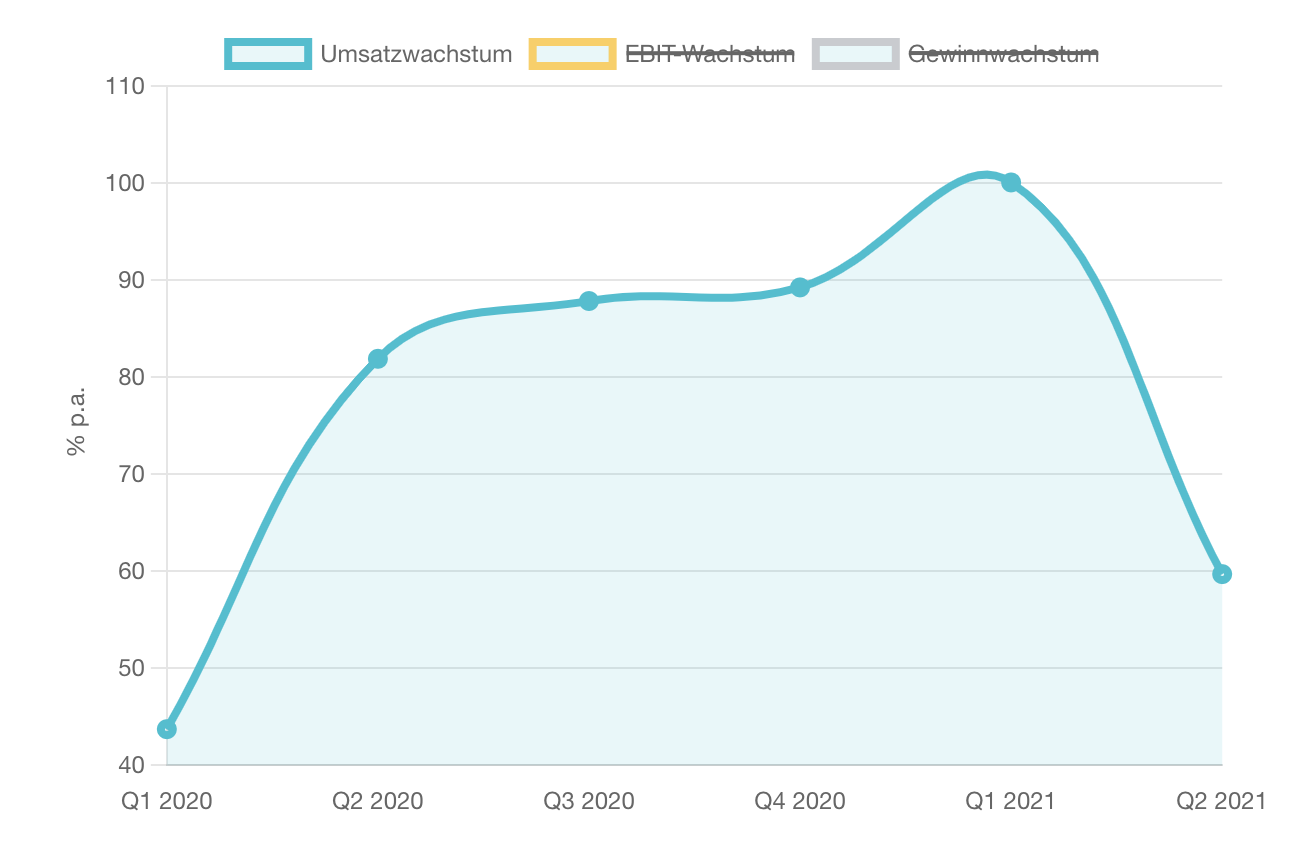

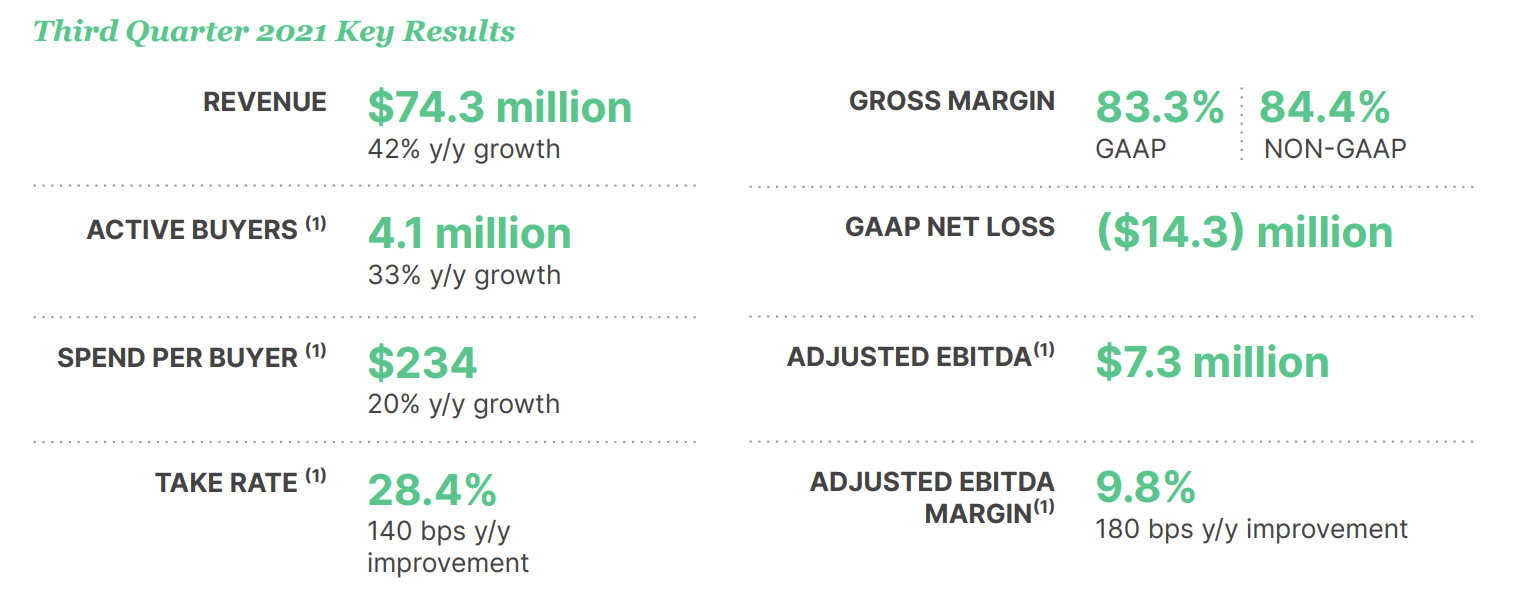

Um das in konkrete Wachstumsraten umzusetzen: Das Umsatzwachstum lag von Q1 '20 auf Q1 '21 bei 100%, zuletzt in Q2 '21 bei +60% und Q3 '21 (noch nicht in der Grafik) bei 42%.

Die Bruttomarge ist recht konstant bei 83%.

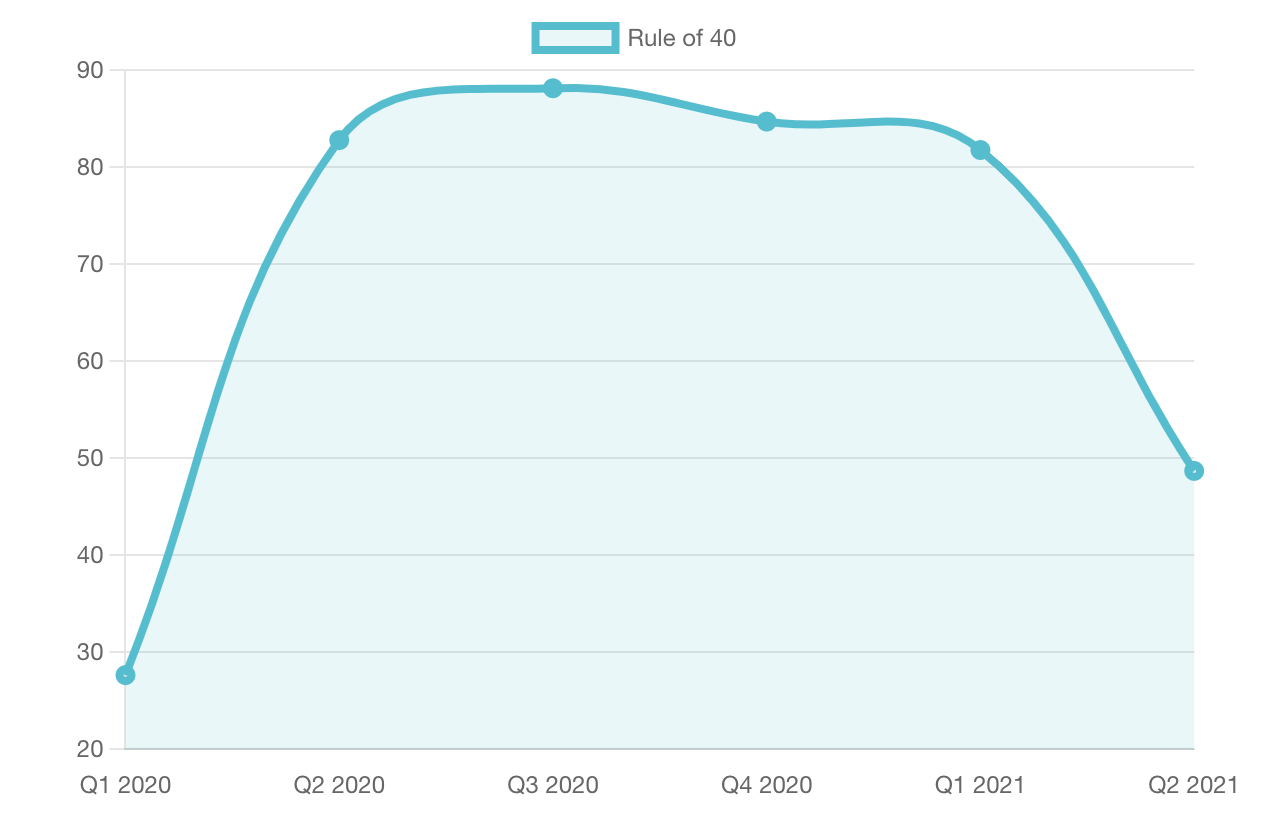

Die Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More (Summe aus EBITDA-Marge und Umsatzwachstum) zeigt an, wie kapitaleffizient ein Unternehmen wächst. Alles über 40 gilt als sehr gut. Bei Fiverr variiert vor allem das Umsatzwachstum, zuletzt lag der Wert hier bei knapp 50.

Zusammengefasst sieht das aktuelle Quartal so aus:

Tieferer Blick ins Geschäftsmodell

Ein spannender Teil des Geschäftsmodells ist die Take Rate. Diese bezeichnet den Anteil an einer Transaktion, die Fiverr einbehält. Der Umsatz bezieht sich auf diesen Anteil, nicht auf das insgesamt vermittelte Volumen.

Das heißt: Wenn ein Projekt für 200€ abgewickelt wird, erhält Fiverr etwa 56€ und der Freelancer 144€.

Die Take Rate ist eine wichtige Kennzahl bei Marktplätzen. Vergleichbare Marktplätze, die auch Unternehmen involvieren, sind in meinen Augen Etsy (17% Take Rate), Delivery Hero (18%), Airbnb (ca. 20%) und Uber (ca. 20%). Daher sind knapp 30% nach meinem Empfinden überraschend hoch.

Für Forschung & Entwicklung investiert Fiverr aktuell 20% des Umsatzes. Das bewegt sich etwa auf dem Durchschnitt ähnlicher Unternehmen.

Abseits dieser Zahlen verdeutlicht das Flywheel, wie beide Zielgruppen voneinander abhängen: Je mehr Freelancer verdienen, desto länger sie dabei bleiben und je mehr Auswahl sie haben, desto besser ist das Angebot. Je besser das Angebot, desto mehr Unternehmen fragen Projekte nach, geben mehr aus und suchen unterschiedliche Projekte. Dadurch steigt die Nachfrage, was wiederum mehr Freelancer anzieht. Netzwerkeffekte.

Bewertung des Geschäftsmodells

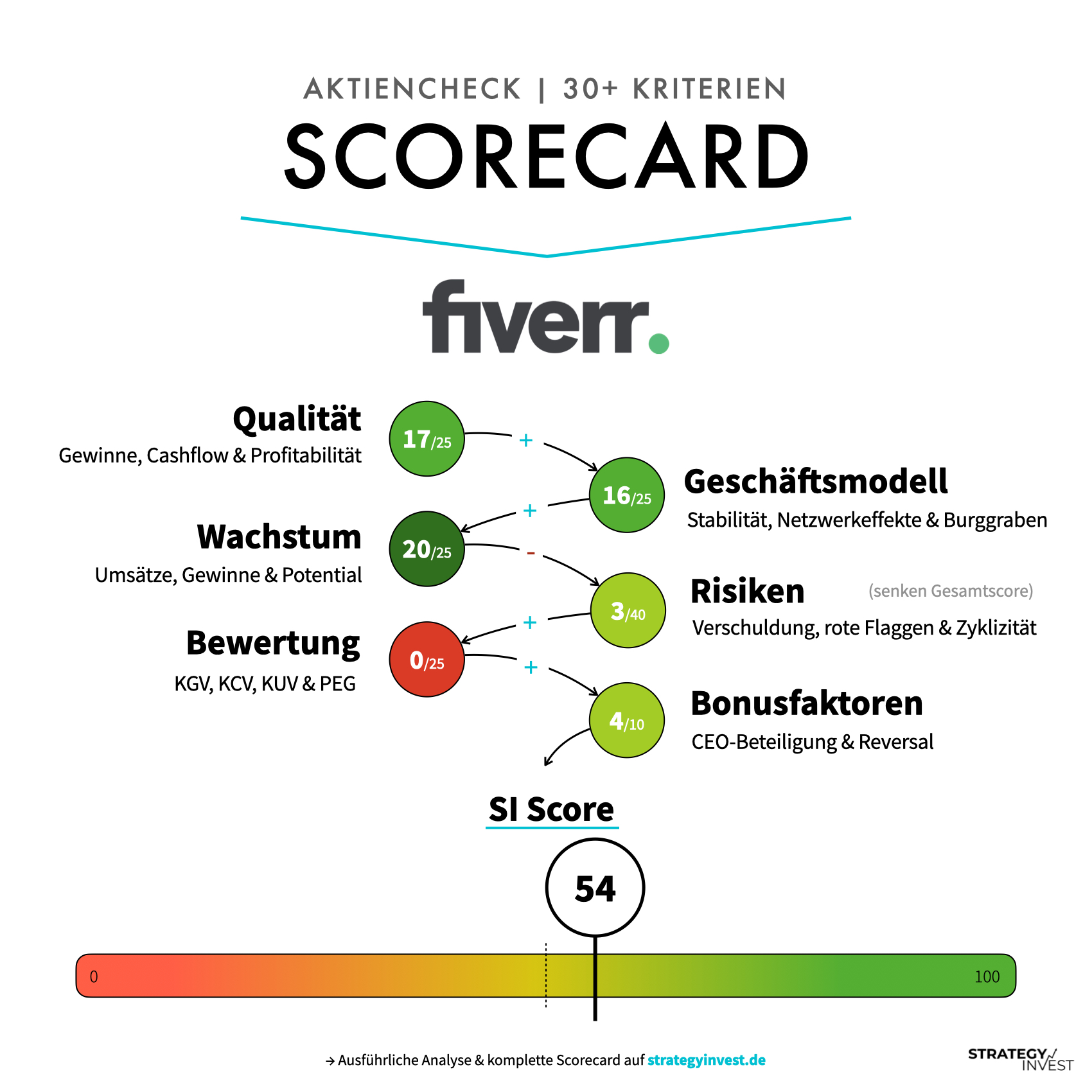

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Fiverr hat keine wirklichen Abo-Umsätze. Ich sehe auch keinen starken Lock-In-Effekt: Sowohl Freelancer, vor allem aber Unternehmen könnten die Plattform schnell wechseln oder direkt Aufträge an den Freelancer vergeben, ohne dafür über eine Plattform wie Fiverr gehen zu müssen.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Die Netzwerkeffekte sind die große Stärke eines Marktplatzmodells: Je mehr Freelancer, desto mehr Auftraggeber und umgekehrt. Je größer das Netzwerk, desto höher die Chance die besten Projekte und Freelancer zu bekommen.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger?

Die Erlöse sollten, wie für digitale Geschäftsmodelle üblich, schneller als die Kosten steigen. Die Zahlen zeigen über die letzten Jahre auch, dass die operative Marge sich in Richtung Profitabilität entwickelt

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Die Technologie für einen Marktplatz zur Freelancer-Vermittlung ist kein großes Alleinstellungsmerkmal.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Fiverr hat den "top of mind" Vorteil: Wer einen Freelancer sucht oder selbst einer ist, wird direkt an Fiverr denken. Das hilft bei der Kundenakquise enorm, erlaubt alleine aber auch keine deutlich überdurchschnittlichen Take Rates.

Geschäftsmodell-Bewertung: 16 / 25

Zukunft: Burggraben, Strategie & Wachstumsperspektiven

Bevor wir gleich in die SWOT-Analyse gehen, schauen wir in die Zukunft. Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Konkurrenz

Der wichtigste Konkurrent ist Upwork. Upwork wurde 2015 gegründet und ist 5 Mrd. US-Dollar wert. Der Umsatz lag zuletzt bei 470 Mio. US-Dollar. Damit ist das Bewertungsniveau bei Upwork gemessen am KUV nur halb so hoch wie bei Fiverr. Das Umsatzwachstum war allerdings auch etwas langsamer.

Beide agieren recht ähnlich. Upwork ist tendenziell etwas günstiger und etwas mehr auf größere Projekte und höherpreisige Spezialtätigkeiten ausgerichtet.

Strategie & Chancen

Vor Fiverr liegt ein riesiger Markt an Freelance-Tätigkeiten. Davon entfallen 115 Mrd. US-Dollar auf Segmente, in denen Fiverr aktiv ist.

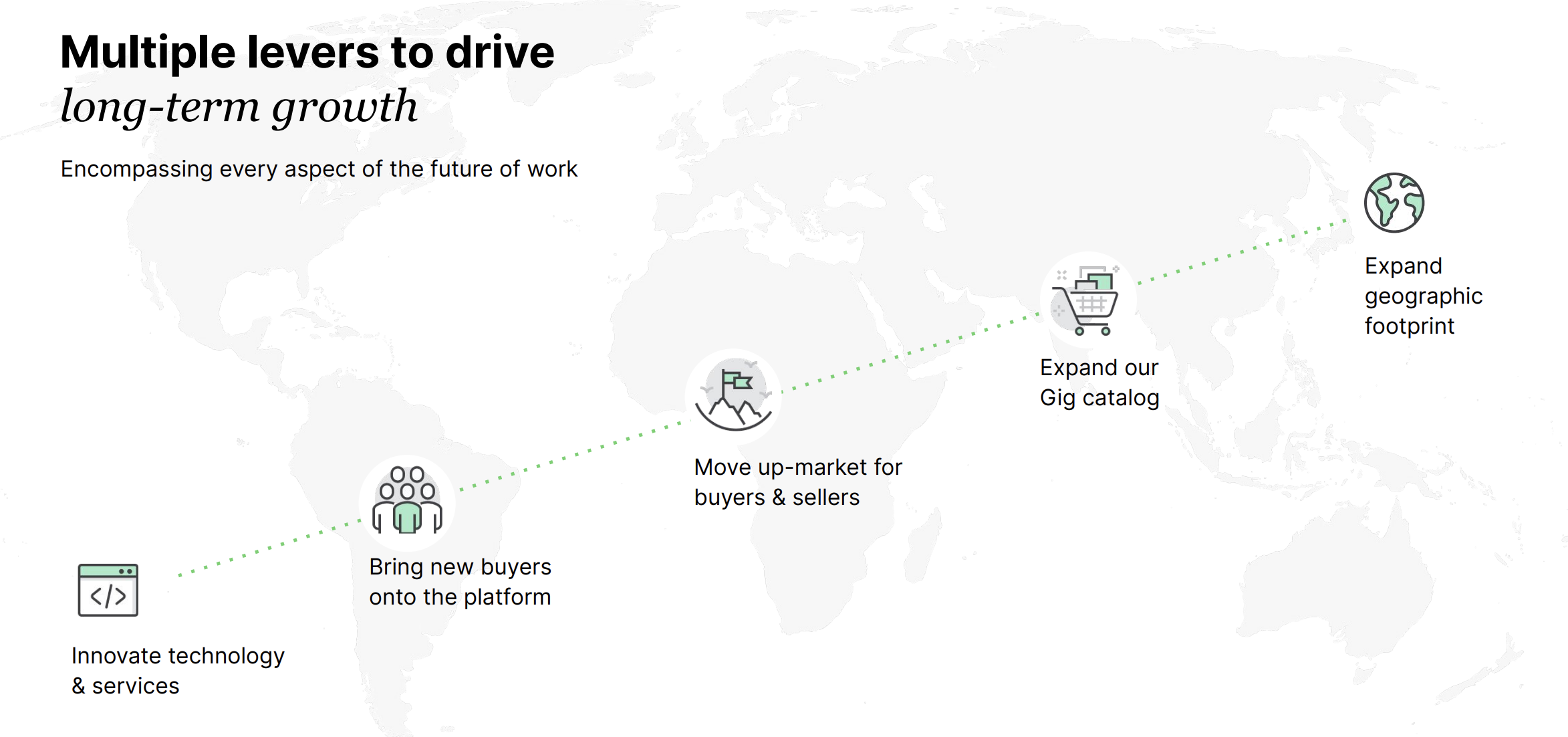

Fiverr möchte mehr sein als nur eine Freelancer-Plattform, sondern ein Ökosystem für Freelancer und Unternehmen.

As we think about the next ten years of Fiverr, we want to be more than just a marketplace, but an ecosystem that empowers freelancers and businesses to grow and thrive.

Fiverr hat im letzten Shareholder Letter Q3 '21 dazu mehrere strategische Schwerpunkte der nächsten Jahre genannt:

- Neue Käufer (= Auftraggeber) auf die Plattform bringen

- Wertschöpfung erweitern: Hier hat Fiverr vor Kurzem die Plattform Stoke gekauft, die mittelgroßen und großen Unternehmen das Arbeiten mit Freelancern vereinfacht

- Service-Angebot ausbauen: Fiverr bekommt viele Suchanfragen und wertet diese aus, um weitere Segmente (bspw. digitale Transformation, 3D-Illustration) auf die Plattform zu bringen

- Innovation: Das Plattformerlebnis soll für beide Seiten besser werden, vor allem durch steigende Personalisierung. Gerade für Freelancer wurde "Fiverr Workspace" gelauncht, wo Freelancer ihr Geschäft managen können.

- International expandieren

Bewertung der Strategie & Wachstumschancen

Es gibt unterschiedliche Ausbaustufen, denen ich unterschiedliche Erfolgschancen beimesse.

Einen Ausbau, um Freelancer Unterstützung für ihr Geschäft zu bieten und auf der anderen Seite Unternehmen das Arbeiten mit Freelancern zu erleichtern scheint sehr naheliegend und logisch.

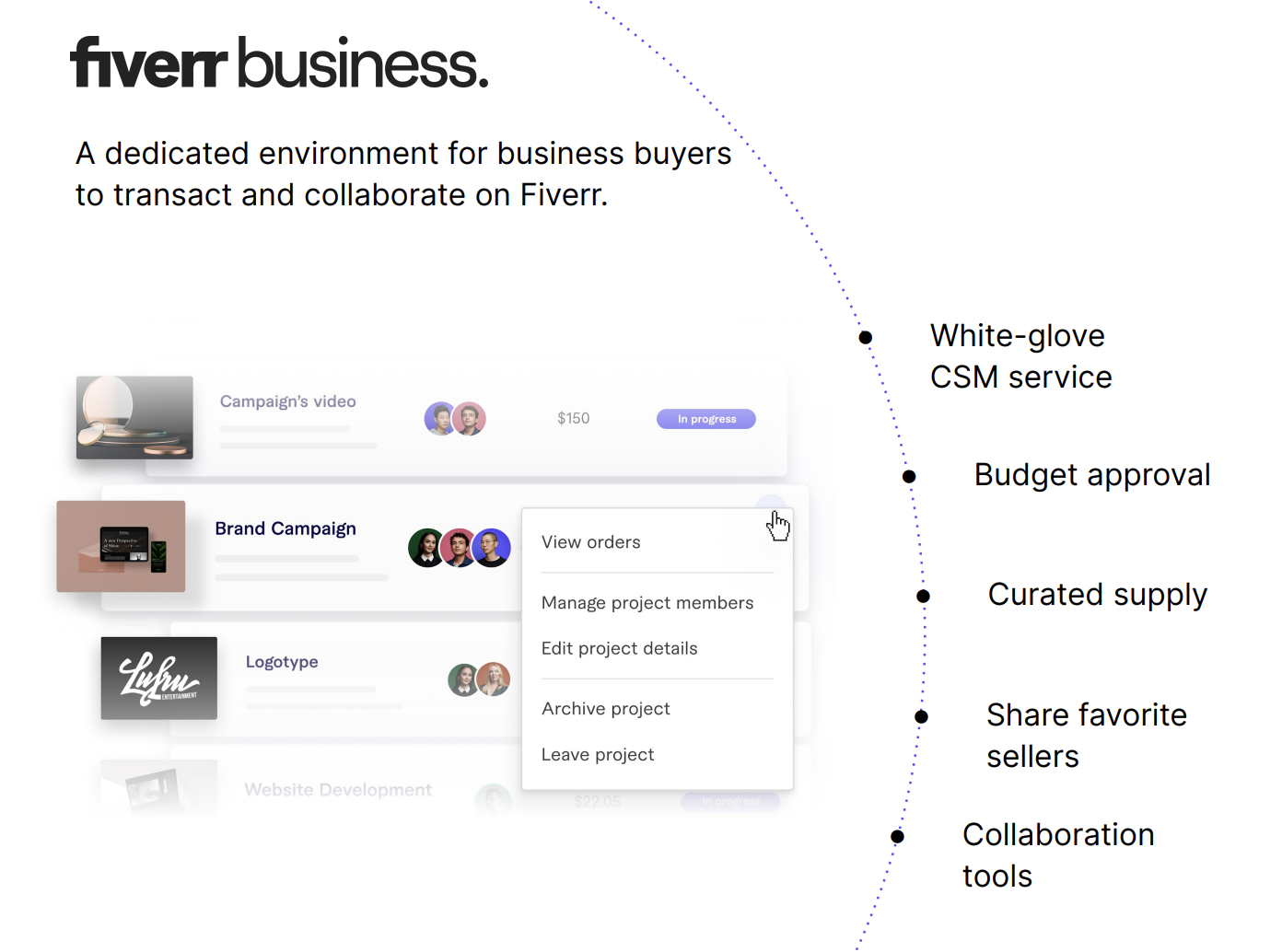

Bspw. Fiverr Business zielt auf größere Unternehmen an, die nicht einzeln Freelancer buchen, sondern unterschiedliche Freelancer für ganze Projekte benötigen, dies entsprechend managen und im Überblick behalten wollen.

Auch das Service-Angebot zu erweitern ist eine logische Konsequenz. Alle Freelance-Tätigkeiten, die Unternehmen brauchen, könnten über Fiverr abgewickelt werden.

Was ich als Problem sehe: Fiverr nimmt fast 30% der vermittelten Umsätze. Der Mehrwert von Fiverr ist gerade groß, wenn es die Vermittlung von bspw. einem indischen Entwickler an ein deutsches Unternehmen ermöglicht. Ob aber ein Entwickler in den USA oder Deutschland es akzeptiert, dass fast 30% seiner Projektumsätze an eine Plattform geht, bezweifle ich.

Wenn das so ist wird man die Plattform vermeiden oder es versuchen, die Kundenbeziehung möglichst schnell außerhalb von Fiverr stattfinden zu lassen.

Chancen durch die Strategie

Fiverr möchte durch Integrationen weiterer Tools den Burggraben stärken. Dazu soll das Wachstum beibehalten und neue Segmente auf der Plattform erschlossen werden.

Warum es klappen könnte:

Warum es scheitern könnte:

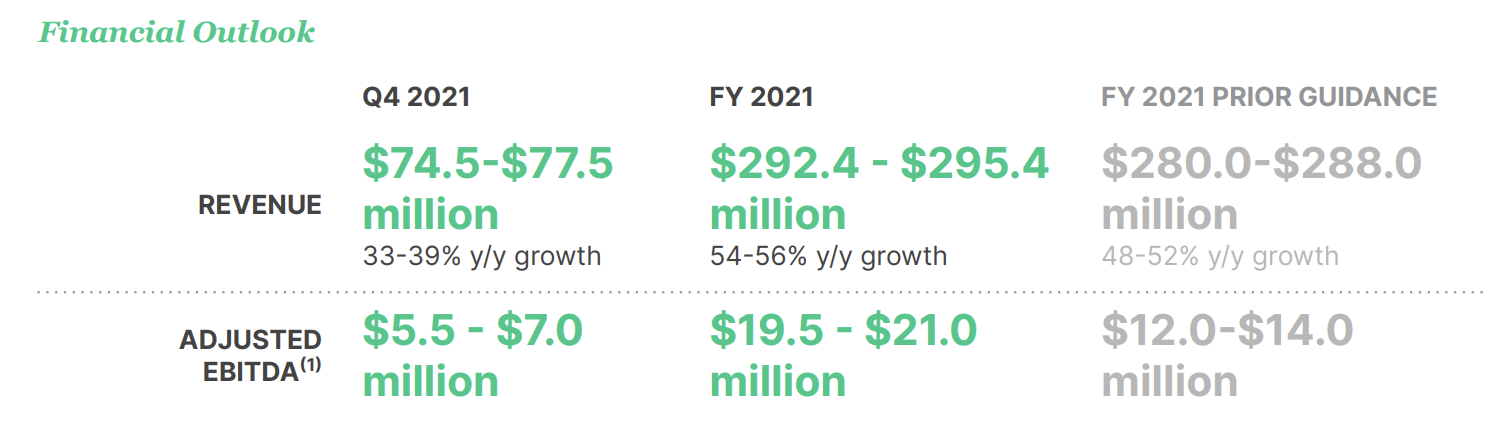

Finanzielle Ziele

Für das vierte Quartal wird ein Wachstum von 33 bis 39% in Aussicht gestellt, womit das Geschäftsjahr bei 54 - 56% liegt. Vorher wurde etwas weniger in Aussicht gestellt.

SWOT-Analyse: Stärken, Schwächen, Chancen und Risiken analysiert

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung: Der faire Wert der Fiverr Aktie

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Dafür kalkuliere ich drei Szenarien: Ein pessimistisches, ein optimistisches und das Szenario, das ich im Mittel erwarte. Ausreißer nach unten und oben sind naturgemäß auch immer möglich.

worst case

pessimistisch

erwartet

optimistisch

best case

Der faire Wert der Aktie

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

#1 Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: Zuletzt lag das Wachstum bei 40 bis 50% pro Jahr. Für das kommende Quartal wird 33 bis 39% in Aussicht gestellt.

- Analystenerwartung: +26% für 2022.

- Meine kurzfristige Annahme: 29% p.a.

- Meine langfristige Annahme (in 10 Jahren): Fiverr hat langfristiges Potenzial, das allerdings die größte Variable darstellt. Ich gehe im Mittel von 10% aus.

#2 Nettomarge

Noch verdient Fiverr kein Geld. Die Bruttomarge ist hoch. Langfristig sollte mindestens eine zweistellige Marge erreichbar sein. Ich gehe von 18% aus.

#3 Bewertungsniveau

Ich gehe davon aus, dass die Aktie - basierend auf den anderen Annahmen - noch mit einem leicht überdurchschnittlichen KGV von 25 bewertet sein wird.

Sonstiges

Fiverr verliert aktuell noch Geld, könnte also noch Kapitalerhöhungen brauchen. Die Anzahl ausstehender Aktien ist zuletzt leicht gestiegen. Deshalb gehe ich langfristig von 5% Verwässerung aus.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: FVRR.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Scorecard

Pro, Contra & Fazit: Fiverr Aktie jetzt kaufen?

Pro

Contra

Mein Fazit

Fundamental zeigt vieles bei Fiverr in die richtige Richtung. Auch das Geschäftsmodell selbst ist stark, auch wenn mir aktuell noch die Differenzierungsmerkmale zu Anbietern wie Upstart fehlen. Der Markt ist groß genug, um die Bewertung noch steigern zu können.

Die Aktie ist innerhalb eines Jahres um 1.000% gestiegen, nach dem jüngsten Kursverlust "nur noch" um 500% gegenüber März 2020. Entsprechend ist die Aktie aber auch jetzt noch mit einem KUV von über 20 relativ teuer, wenn auch in meinen Augen nicht utopisch, bewertet.

Warum ich aktuell nicht kaufe: Ich finde das Geschäftsmodell langfristig noch zu angreifbar. Dazu fehlt mir etwas Optionalität, also konkrete und große Wachstumshebel über "mehr Nutzer, teurere Projekte" hinaus. Die Take Rate ist in meinen Augen schon jetzt am oberen Limit. Das aktuelle Wachstum drosselt sich gerade stärker und muss wieder anziehen, um die Bewertung zu rechtfertigen.

Aber: Wer in diesen Aspekten positiver auf Fiverr schaut, kann jetzt durchaus überlegen hier eine kleine Position aufzubauen.