Hey,

Heute gibt’s ein wichtiges und ungewöhnliches Update. Denn: Die Aktienanalysen auf StrategyInvest wird es in Kürze vorerst nicht weiter geben.

Das klingt womöglich dramatischer als es ist, da die Beweggründe im Grunde sehr positiv sind, auch wenn mir der Schritt nicht leicht fällt. Daher hier einmal der Kontext: Was passiert nun konkret? Was sind die Beweggründe dafür? Und: Ich erlaube mir auch ein kleines Zwischenfazit zu den Top- und Flop-Investitionen der letzten 3,5 Jahre und meinen Learnings.

Der offizielle Part:

Es werden in den nächsten Wochen noch letzte Aktienanalysen bzw. Updates veröffentlicht. Nach Februar werden keine Abbuchungen mehr stattfinden; diese enden automatisch, du musst dafür also nichts weiter tun. Als Goodie: Für bis dahin aktive Mitglieder lasse ich den Zugriff auf alles im Mitgliederbereich - also alle 120+ Aktienanalysen, den Renditerechner und die Wissensbeiträge - weiter offen, dann eben kostenfrei. Mehr zu den Details gleich.

Was sind die Beweggründe dafür?

Am Ende ist ein Wort die Antwort: Zeit.

Diese wurde und wird bei mir immer knapper, vor allem durch zwei große, neue Veränderungen. Eine private und eine berufliche.

Die private: Ende letzten Jahres bin ich Vater geworden. Das stellt das Leben ganz schön (Betonung auf “schön”) auf den Kopf und verdient Zeit, die ich investieren möchte. Der Alltag war davor natürlich auch schon recht gut gefüllt, was allein nun schon eine Herausforderung wäre.

Dazu kommt nun aber in Kürze noch eine berufliche Veränderung, die mich deutlich stärker einspannt als bisher und volle Aufmerksamkeit bedarf. Auch wenn ich in der Vergangenheit mehrere berufliche Bälle jonglieren konnte, wird das nun realistischerweise in Kombination mit dem Nachwuchs nicht mehr (guten Gewissens) möglich sein.

Daher die schmerzhafte Erkenntnis: Ich kann nicht mehr garantieren, jeden Monat mehrere ausführliche und hochqualitative Aktienanalysen abzuliefern.

Es schmerzt aus unterschiedlichen Gründen. Ich selbst investiere nach meinen Analysen und bin damit mein eigener Kunde gewesen. Die letzten 12 Monate liefen renditeseitig sehr stark (mehr dazu am Ende). Gerade jetzt scheinen sich viele Gelegenheiten aufzubauen, die wir in den letzten Jahren händeringend gesucht haben. Ich habe viel Zeit investiert, die Analysen haben sich immer weiterentwickelt und ich habe eigene Tools und Datenvisualisierungen gebaut. Die Mitgliederzahl ist gewachsen und hat damit ehrlicherweise auch meine größte Einnahmequelle dargestellt, die ich damit versiegen lasse.

Das soll aber kein Beschweren sein, die Gründe für diesen Schritt sind wunderbar. Aber man kann nun mal nicht auf mehreren schönen Hochzeiten tanzen, so gern man es würde.

Was waren die Top-Käufe?

Auch wenn es für ein finales Fazit zu früh ist - einerseits kommen noch Analysen, andererseits betrachte ich Aktien eher auf 5- und 10-Jahres-Sicht und nicht auf Sicht weniger Monate oder Jahre - habe ich mich gefragt: Was waren meine fünf besten und meine fünf schlechtesten Käufe nach den eigenen Analysen?

Ich habe es mal ausgewertet, auch wenn der Betrachtungszeitraum noch zu kurz ist. Die Analysen sind nur die Grundlage, die Schlussfolgerungen und Entscheidungen daraus jedem persönlich überlassen, es beruht hier daher auf meinen.

Die besten Aktien der letzten Jahre:

- Meta: +214%

- Alphabet: +151%

- American Express: +134% (verkauft)

- Adyen +110%

- JP Morgan: +99%

- Sixt: +86%

- Adidas +80%

Absolut gesehen war Booking Holdings in meiner Top 3 der Gewinner, da die Rendite zwar “nur” bei +64% (bis jetzt) lag, ich die Position aber deutlich größer gewichtet habe. Auch das ist nun mal entscheidend abseits der relativen Rendite. Was bringt mir die beste Performance, wenn ich mich nicht getraut habe die Position ausreichend groß zu gewichten?

Ansonsten waren zuletzt auch Adidas mit +80% und Adyen mit +110% (Analyse ist erst wenige Monate her) sehr erfolgreich. Neben Meta waren das Investitionen, die recht konträr zum Pessimismus des Marktes waren, was mich umso mehr freut. Auch Uber war eine Aktie, die nur schlechtgeredet wurde, heute aber auf einem Allzeithoch steht und bei mir immerhin (deutlich vor Allzeithoch verkauft) auch +30% zulegen konnte.

Auch Qualiäts-Tech-Aktien wie Adobe und Atlassian (beide mittlerweile verkauft) konnten je ~50% hinzugewinnen. Selbst Dropbox steht 44% höher, eine Aktie, die ich sonst nie besprochen gesehen habe. Die beiden Tech-Oldies IBM und Intel konnten auch 40% zulegen. Starbucks ist dann kein Tech mehr, eher langweilig und allseits bekannt, hat aber immerhin auch ein Plus von 63% geschafft.

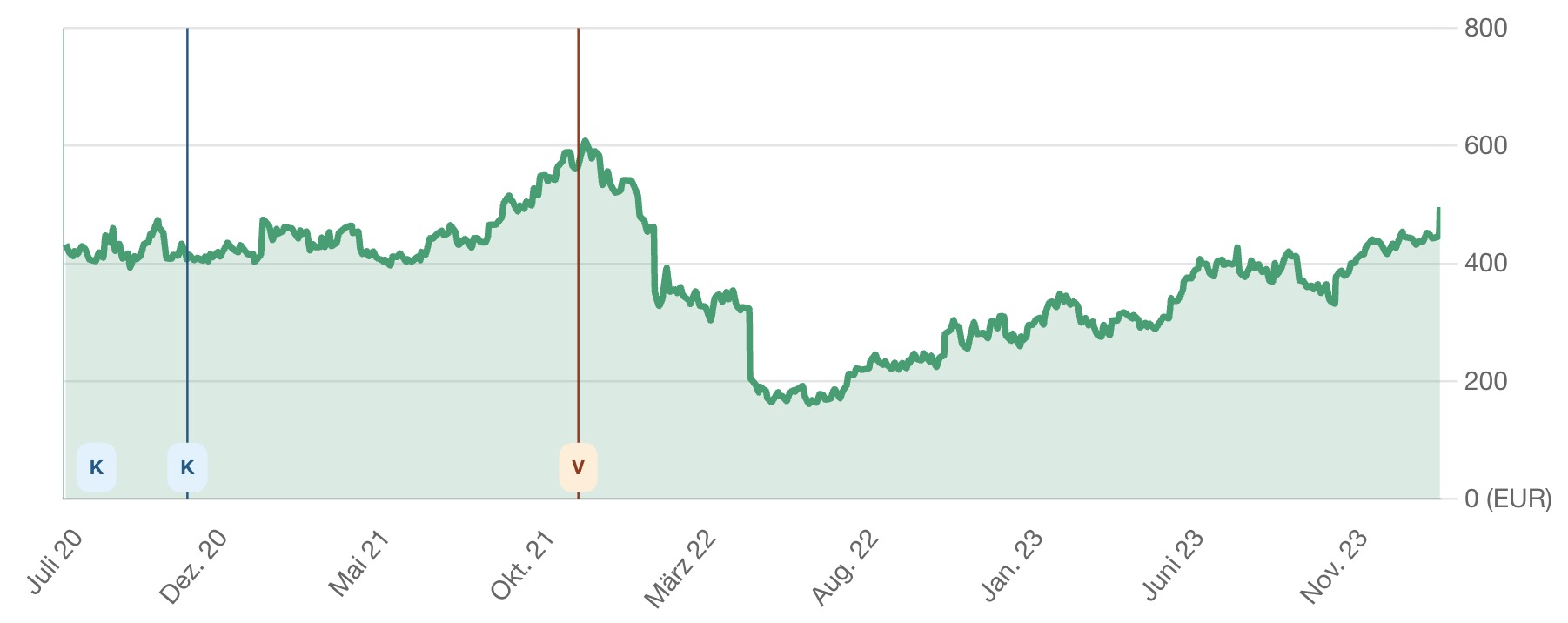

Manchmal trügt auch die reine Rendite über die emotionale Reaktion. Ich habe Netflix, Atlassian und auch Mercedes-Benz im Gewinn verkauft. Er lag jeweils bei 30 - 55%. Dabei habe ich - im Nachhinein betrachtet - ziemlich nah am Allzeithoch verkauft, kurz danach sind die Aktien gefallen. Obwohl es nicht die besten Aktien wären, überwiegt hier die Freude fast noch mehr. Hier ein Beispiel von Netflix (K = Kauf, V = Verkauf).

Meine Käufe und Verkauf der Netflix-Aktie

Bei Meta wiederum habe ich einen Teil verkauft und danach weitere 30% Rendite mitgenommen, aber eben nur etwa mit der Hälfte der ursprünglichen Aktien. Die Rendite dort war insgesamt deutlich höher (siehe oben). Freue ich mich jetzt darüber, dass ich nicht alles verkauft habe und Meta eine meiner größten Positionen bleib? Oder ärgere ich mich darüber, dass ich einen Teil verkauft habe und es nicht zur größten Position gemacht habe? Ich spüre die Irrationalität. Es zeigt wunderbar, wie man eigentlich in jedem Szenario etwas hätte verbessern können. Das gehört zu einem Depot dazu.

Das waren ein paar Highlights aus den Gewinner-Aktien. Aber: Ich habe bei einigen Aktien auch verpasst, sie zum richtigen Moment zu verkaufen. Auch das waren schmerzhafte Lektionen. Und es gab noch viele weitere.

Was waren die Flop-Aktien?

Denn das klingt ja bisher vielleicht alles super. Es gab aber auch einige schmerzhafte Enttäuschungen bei denen ich mir im Nachhinein wünsche, noch skeptischer gewesen zu sein oder die erkannten Risiken noch schärfer zu gewichten. Aber der Reihe nach:

- Teladoc Health: -68% (verkauft). Der Telemedizin-Anbieter war nie günstig, aber ich fand zu Anfang der Pandemie die These spannend, dass Arztbesuche sich dauerhaft stärker ins Digitale verlagern (ähnlich wie Home Office ein deutlich normaleres Phänomen geworden ist). Das ist wohl nicht passiert, gleichzeitig hat Teladoc sich mit einer viel zu teuren Akquisition übernommen, kaum international expandiert und die USA dann doch schon zu gut ausgeschöpft, als dass noch viel Wachstum drin war.

- Zalando: -56%, immerhin zeitweise 26% im Plus. Hier ging ich von länger anhaltendem Wachstum nach der Pandemie aus, danach hat es sich aber stark ins Gegenteil umgekehrt, also weniger Wachstum, teilweise Schrumpfung und hoher Margendruck. Ähnlich war es bei mir mit About You (ca. -40%) aus gleichen Gründen.

- Upstart: -51% (verkauft), zeitweise 60% im Plus. Die These war: KI-basierte Kreditvergabe kann deutlich besser funktionieren als subjektive Einschätzungen von Menschen. Das war vor dem KI-Boom und klingt heute eigentlich noch sinnvoller als damals. Das Unternehmen ist gewachsen und war profitabel. Das Risiko war mir aber auch bewusst: Das Geschäft hat fast nur zur Niedrigzinsphase stattgefunden und es war unklar, was bei Zinssteigerungen passiert. Dann sind die Zinsen so stark gestiegen wie nie zuvor und die Kreditvergabe bricht ein. Folgerichtig fällt auch der Kurs. Ich wäre vorsichtig, das Geschäft abzuschreiben, die Vorhersagbarkeit ist durch die hohe Abhängigkeit vom Zinsniveau aber sehr schwer.

- HelloFresh: -50%, obwohl zeitweise 90% (!) im Plus. Auch hier traf der Boom der Pandemie auf Konsumrückhaltung danach, auch wenn ich das Geschäftsmodell weiterhin gut finde.

- Block: -42%. Der Payment-Sektor ist stark abgestürzt, ein Konkurrent wie PayPal sogar noch stärker. Die Idee war hier von einem breit aufgestellten Wachstumsunternehmen zu profitieren, das auch im Krypto-Markt aktiv ist, den ich sonst nicht abgebildet habe. Die Bewertung war allerdings nie besonders günstig, zuletzt kamen noch Shortseller-Vorwürfe dazu.

Die prozentualen Angaben sind der Wertverlust, den ich mitgemacht habe. “Glücklicherweise” habe ich keine der Aktien nahe ihres Allzeithochs gekauft, wobei das nur ein schwacher Trost ist - mehr dazu gleich anhand der HelloFresh-Aktie.

Auffällig ist, dass die Aktien überproportional stark aus Deutschland kommen und aus dem Wachstumssegment, gerade auch aus dem E-Commerce. Das sind die Bereiche, die zuletzt in der Krise mit am stärksten eingebüßt haben.

Auch interessant: Bis auf Teladoc waren alle Aktien beim Kauf profitabel, alle sind gewachsen und ich habe immer mind. 20% unter Allzeithoch investiert. Es ist also nicht der Fall, dass hier einfach unprofitable Unternehmen am Allzeithoch gekauft wurden. Die Verluste können trotzdem entstehen, eben weil viele davon deutlich an Profitabilität und Wachstum einbüßen mussten.

Teilweise finde ich persönlich die Abstrafungen bis heute übertrieben, die Bewertungsniveaus sind schon erstaunlich niedrig, sodass ich das Gefühl habe, dort ist fast nur noch Pessimismus eingepreist. Aber das wird die Zeit zeigen, bis dahin ist diese Meinung des Marktes die nackte Wahrheit.

Auch nach 50% Absturz kann's problemlos nochmal 50% fallen

Eine Aktie wie HelloFresh zeigt aber auch die ungenaue Interpretation: War der Kauf und die Analyse dahinter richtig, da die Aktie danach stark gestiegen ist, und der eigentliche Fehler bei mir, dann nicht im richtigen Moment zu verkaufen?

Erstaunlich finde ich auch da immer wieder die mathematischen Feinheiten. Ich habe die höchsten Kurse und Bewertungen bei HelloFresh deutlich umschifft, auf dem Chart sehen sie gar nicht so schlecht aus. Ganz platt gesagt: Ich habe in der unteren Hälfte des Charts gekauft. Wenn der Kurs zwischen 10 und 100 Euro schwankte, habe ich nie mehr als 50 Euro bezahlt.

Meine Käufe der HelloFresh-Aktie

Auch von einem niedrigeren Niveau kann der Kurs aber schnell nochmal 50% fallen. Anders gesagt: Ein 75%-Absturz besteht rechnerisch aus zwei 50% Abstürzen hintereinander. Für einen 87,5%-Absturz kann es dann sogar noch einen dritten geben.

Absolute vs. relative Renditen

Eine große Rolle spielt, wie oben erwähnt, die Gewichtung der Aktien. Als jemand, der immer skeptisch auf hohe Bewertungsniveaus schaut, habe ich die Wachstumsaktien immer deutlich geringer gewichtet als die, die sich am Ende als die Gewinner entpuppt haben. Anders gesagt: Alphabet oder Meta waren eher 5 - 10% Positionen bzw. sind es noch immer, eine Aktie wie Teladoc Health hat beim Kauf 1,5% ausgemacht und zum Ende dann <1%.

Das Schöne: Eine Aktie, die um 100% steigt, fängt zwei Aktien auf, die um 50% fallen. Selbst dann, wenn sie gleichgewichtet sind. Wenn die Gewinner-Aktie doppelt so stark gewichtet wurde, fängt sie sogar 4 Aktien mit je 50% Verlust auf. Da kommt die Börsenweisheit ins Spiel:

“An der Börse kann man 1.000 Prozent gewinnen, aber nur 100 Prozent verlieren.”

Die Herausforderung ist wohl trotzdem, dass die Aktien mit den roten Zahlen die größten Bauchschmerzen verursachen. Aber: Sie gehören dazu. Wir können nicht jede Entwicklung hellsehen, sondern nur Wahrscheinlichkeiten abwägen. Das bedeutet auch immer eine gewisse Anzahl an Fehlschlägen. Wer diese nicht haben will, darf nicht investieren.

Opportunitätskosten und -gewinne

Und das eine ist, in was wirklich investiert wurde. Das andere, welche Gelegenheiten verpasst wurden.

Bei letzteren sehe ich bei mir vor allem Tesla und Nvidia, die (mich) positiv überrascht haben und wo ich womöglich zu skeptisch war. Auf den heutigen Niveaus kaufe ich beide trotzdem nicht. Zu Beginn, vor allem 2021, waren es außerdem zahlreiche Hype- und Tech-Aktien, bei denen ich (und viele andere) blöd aussah, da ich sie analysiert habe, sie zu teuer fand und sie dann doch noch 50% oder 100% gestiegen sind. Aus heutiger Sicht stehen die allermeisten heute aber niedriger. Auch hier zeigt sich: Was eine richtige Einschätzung war kann ein Jahr später schon ganz anders aussehen.

Neben den verpassten Chancen geht es aber auch um die Aktien, wo Skepsis berechtigt war. Also auch Dummheiten zu vermeiden und mögliche Schrottaktien zu erkennen. Im Nachgang wissen es alle immer besser, die Analysen liefern aber Transparenz und zeigen auch, wo Schaden vermieden werden konnte - oftmals konträr zur Meinung des Marktes und vieler Anleger.

Einige Hype-Aktien, die ich für überbewertet hielt und in Analysen schlecht abschnitten, trotz hoher Nachfrage von Anlegern:

- Varta: -90%

- Plug Power: -93%

- Fiverr: -91%

- Oatly: -95%

- Peloton: -96%

- Beyond Meat: -96%

- UiPath: -70%

Auch bei PayPal war ich 2021 skeptisch, als es eigentlich überall (auch unter Experten) hieß, die Aktie könne nur steigen, sei eine Qualitätsaktie etc. Seitdem ging es 75% bergab, ich habe die Aktie zwischendrin einmal gekauft und mit 11% Gewinn verkauft. Danach ging es weiter runter. Wenn es gelingt, konträre Thesen zur Marktmeinung zu formulieren und die Leser öfter vor (hohen) Verlusten schützen als dass es sie Gewinne verpassen lässt, freut mich das.

Einige konträre Thesen gingen also schief (siehe meine Flops oder meine Skepsis), der Großteil ging aber auf, sowohl bei den Käufen als auch bei diesen Nicht-Käufen. Gerade diese hätten überproportional viel Kapital vernichtet, davon bin ich glücklicherweise verschont geblieben und dadurch hoffentlich auch einige Leser-Depots.

Rückblickend sieht vieles auch sehr einfach und logisch aus. Einige Käufe haben aber zu Beginn der Pandemie stattgefunden, als niemand wusste, wie lange diese dauert, ob sich das Konsumverhalten nur temporär oder dauerhaft stärker in die Online-Welt verlagert. Es war vor der Inflationswelle, vor dem Krieg in der Ukraine und weiteren Ereignissen. Zahlreiche der am besten informierten Firmenlenker (lies: CEOs) der Welt wurden von Entwicklungen überrascht. Das sind aber nun mal die Dinge, die wir nicht vorhersehen können, die aber dazu führen werden, dass in jedem Depot unerwartete Dinge passieren.

Market Timing & Börsenphasen

Ansonsten bin ich kein Fan von Market Timing, aber das Investieren in Marktphasen des Pessimismus hat erstaunlich gut geklappt: Erstmals habe ich im März 2020 stark investiert, dann Mitte 2022 und Ende 2022. Rückblickend waren das wohl auch die günstigsten Momente um die Aktienquote hochzuschrauben.

Übrigens sieht man so etwas im Performance-Benchmarking mit einem Index kaum. Dort wird nämlich üblicherweise der Vergleich so aufgebaut, dass man zur gleichen Zeit entsprechend in einen Index investiert hätte - wodurch der kluge Timing-Effekt verpufft. Eine von vielen Schwierigkeiten von Benchmarking, was aber hier den Rahmen sprengen würde.

Im langfristigen Blick ist der Startzeitpunkt meiner Analysen durchaus interessant. Anfang 2020, kurz vor Ausbruch der Covid-Pandemie. Damit brach eine Phase der Unsicherheit los, niemand wusste, wie die Welt und die Wirtschaft in einigen Jahren oder auch nur in einigen Monaten aussieht. Die eben beschriebenen Ereignisse wie der Ukraine-Krieg, die hohe Inflation und der schnellste Zinsanstieg der Geschichte der Eurozone kamen dazu.

Je nachdem, wann man einige Aktien beurteilt, erhält man ein ganz anderes Bild. Ich erlebe immer wieder, wie Anleger ein Fazit ziehen, das mit nur ein paar Monaten Wartezeit schon wieder ungültig ist. PayPal, Netflix und Meta sind Aktien, die mal 70% gefallen und 200% gestiegen sind - je nachdem, ob man ein paar Monate früher oder später darauf schaut, fühlen sich die Optimisten und die Pessimisten im Recht. Das zeigt, wie wichtig ein langfristiger Blick ist und wie wenig aussagekräftig kurzfristige Kursschwankungen sind.

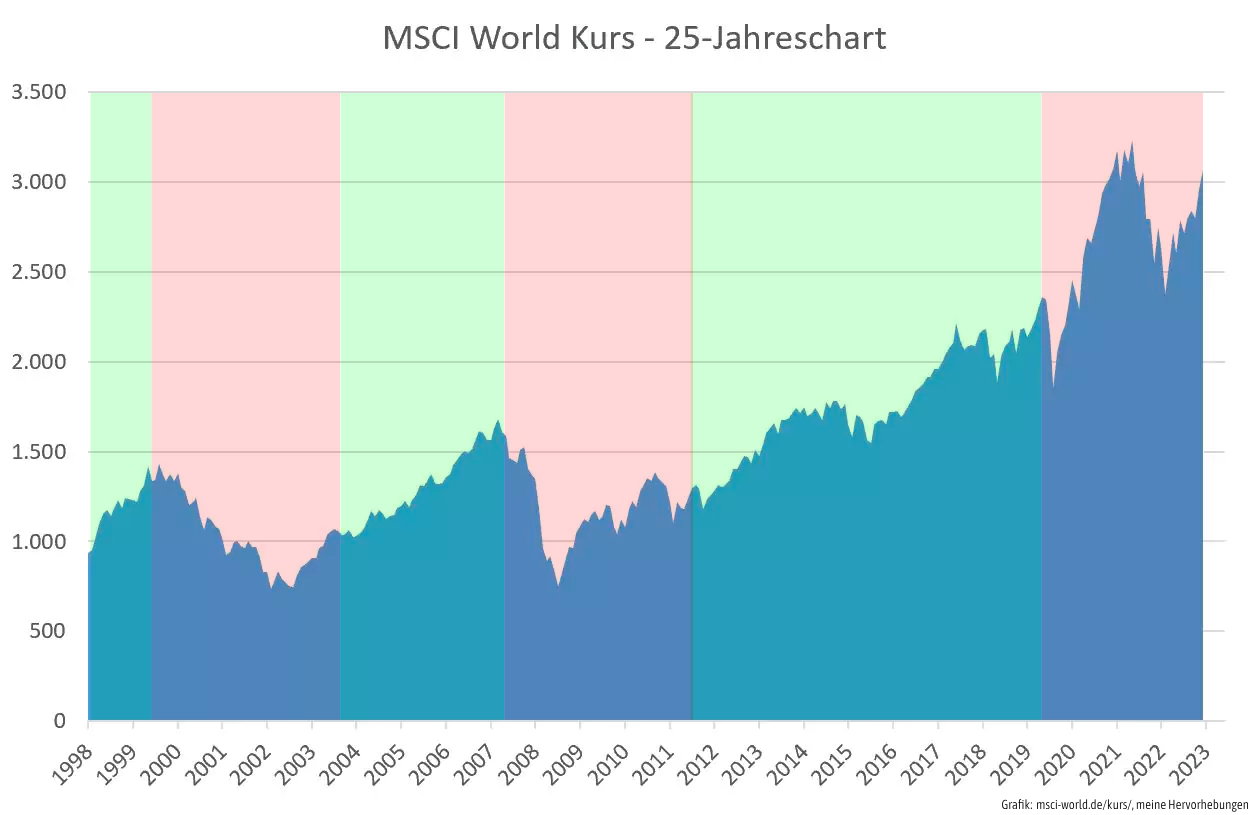

Am Aktienmarkt fühlt es sich nie komplett sicher an. Risiken gibt es immer. Im Nachhinein sehen wir aber Phasen, die von hoher Unsicherheit und Ungewissheit geprägt sind und andere Phasen, in denen das, was wir erwarten, tatsächlich größtenteils eintritt. Letzteres sind dann Phasen, in denen es Wachstum gibt, Dinge sich verbessern, neue Champions hervortreten und Aktienmärkte in der Breite wachsen.

Das eine sind die Phasen des Aushaltens (rot), das andere die Phasen des Aufbauens (grün). Beides gehört zusammen und wir wissen vorher nicht, in welcher Phase wir sind.

Phasen des Aushaltens (rot) und des Aufbauens (grün)

Kommen wir auf das Timing zurück: 2020 begann nicht unbedingt eine schlechte Aktienphase (auch wenn die Phase ungewöhnlich stark von wenigen großen Aktien getragen wurde), aber definitiv eine des Aushaltens und der erhöhten Ungewissheit. Ähnlich wie davor zur Eurokrise 2012, der Finanzkrise 2008 und der Dotcom-Blase 2001.

Ob wir jetzt aus dieser Phase raus sind? Keine Ahnung. Ich bin mir aber sicher, dass früher oder später wieder eine Phase des Aufbauens kommen wird. Wir haben in jedem Fall gerade einen sehr schweren Teil hinter uns, der angenehme Teil kommt wohl noch, in dem Sinne ein etwas ärgerliches Timing.

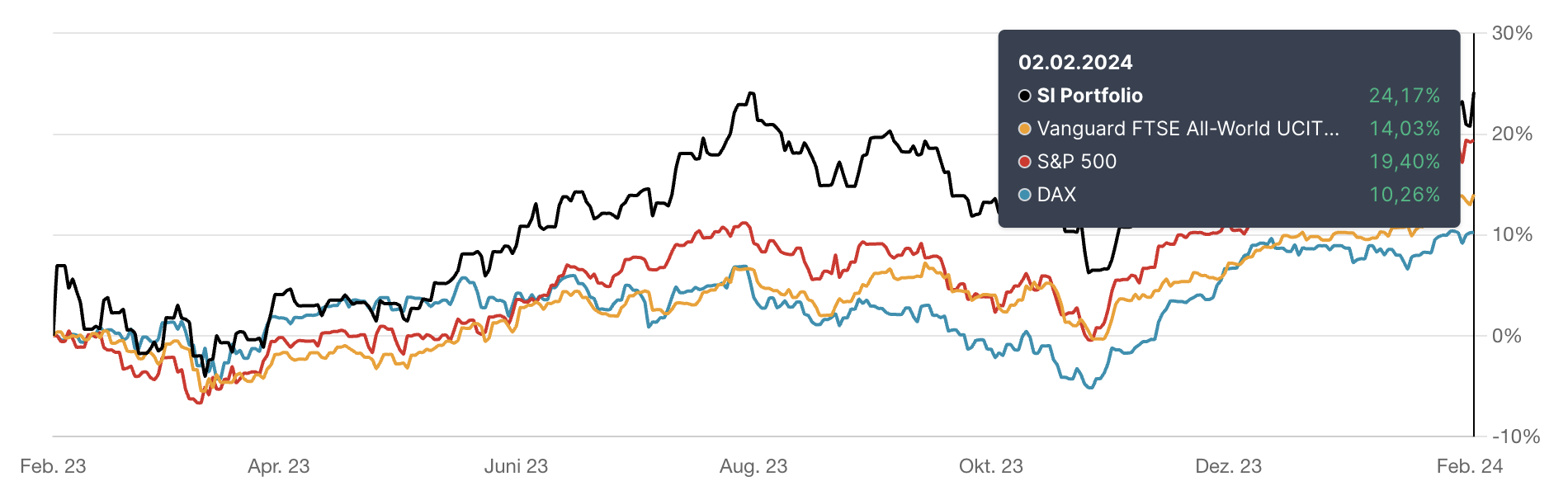

Auch, weil das zurückliegende Jahr recht erfolgreich war (nach einem wohl für alle durchwachsenen Jahr 2022) da mein veröffentlichtes Depot die großen Indizes, auch trotz nachteiliger Einberechnung von Transaktionskosten und Versteuerung realisierter Gewinne (was beides bei den Indizes fehlt), geschlagen hat: Den DAX, der gerade auf Allzeithoch notiert, den Vanguard All-World und auch den S&P 500, der zentral von den 7 großen Tech-Werten getragen wurde. Für Nerds: Der interne Zinsfuß des Depots lag noch etwas höher bei 31% (getrackt mit Parqet*).

So viel zur Performance und meiner Theorie der Aushalte- und Aufbauphasen. Stand jetzt werde ich den angenehmeren Teil - wenn er denn bevorsteht - nicht mehr so ausführlich mit Analysen begleiten können, was aber eben keinesfalls bedeuten soll, dass das Investieren nun unwichtiger, unrentabler oder unsicherer wäre. Ich glaube, das Gegenteil ist der Fall und so werde ich auch weiter investieren.

Abschluss

Soweit der kleine Rückblick, obwohl Zwischenstand es wohl besser trifft. Ich investiere weiter und kann dir nur empfehlen, es auch zu tun.

Das alles heißt auch nicht, dass ich verschwinde. Meine knapper werdende Zeit fokussiere ich dann aber vor allem auf Mitglieder der Academy. Vielleicht werde ich auch hin und wieder mal eine Aktienanalyse auf StrategyInvest veröffentlichen, genau wie Inhalte im Podcast, auf YouTube oder auf Instagram. Folge mir dort einfach, wenn du nichts verpassen möchtest.

Wenn du zum Jahreswechsel die Gelegenheit nutzen möchtest, um dein Wissen aufzubauen oder aufzufrischen, schaue auch gern in der Academy vorbei.

Ich hoffe insgesamt, dass der Schritt nachvollziehbar ist. Bei Fragen: Schreib mir gern eine Mail. Vielen Dank, dass du hier dabei warst!

Viele Grüße

Jannes

Meine 7 wichtigsten Learnings zusammengefasst

- Timing. Hätte ich diese Auswertung vor 1,5 Jahren gemacht, sähe sie fundamental anders aus mit möglicherweise anderen Schlussfolgerungen. Wer weiß, was davon von heute aus in 1,5 Jahren anders aussieht.

- Freud & Leid sind sehr subjektiv. Manchmal verschafft der Verkauf vor einem Absturz mehr Freude als eine positive Rendite. Mal freut man sich dann umso mehr, wenn man mit etwas richtig lag, wo 9 von 10 Anlegern sagen, dass es Quatsch wäre.

- Die Gewichtung macht’s. +100% mit einer Aktie ist schön, aber nur dann, wenn sie ausreichend gewichtet wurde. Der absolut höhere Gewinn kann oft von ganz anderen Aktien kommen, bei denen man sich mehr getraut hat.

- Es braucht zwei gute Timings. Einerseits den Kauf, andererseits aber auch den richtigen Verkauf. Wenn letzteres nicht klappt, kann ersteres umsonst sein.

- Gewinner dominieren objektiv, Verlierer subjektiv. Die Gewinner-Aktien reißen viele Verlierer-Aktien raus und sorgen für positive Rendite. Die wenigen Verlierer-Aktien schaffen es trotzdem mitunter, die Stimmungswelt zu dominieren.

- Die unsichtbaren (Miss-)Erfolge. Ein Großteil des Erfolgs spielt sich außerhalb des eigenen Depots ab. Welche Chancen habe ich liegen lassen, welche Verluste habe ich klugerweise umschifft?

- Im Nachgang sind wir alle Experten. Es fällt ziemlich schwer, im Nachhinein, wo wir jede Entwicklung kennen, zu verstehen, wie unsicher diese einige Jahre zuvor waren. Das, was heute alles logisch aussieht, gab es vorher nicht. Das schriftlich festzuhalten hilft.