Im Oktober 2022 habe ich eine Analyse mit dem Titel "Deere & Company: Mit Agrarmaschinen zu einem der wichtigsten KI-Unternehmen der Welt" veröffentlicht. Wenig später, Ende 2022, hat ChatGPT dafür gesorgt, dass die Welt nur noch über KI spricht. Deere & Co (bzw. die Hauptmarke John Deere) bekommt dabei vergleichsweise wenig Aufmerksamkeit.

Der Agrarmaschinen-Marktführer hat wieder starke Zahlen vorgelegt, der Kurs steht aber minimal tiefer. Die Bewertung sieht mit einem KGV von 12 durchaus günstig aus. Aber: Stecken da Sondereffekte drin?

Ich schaue hier darauf, was sich seit der letzten Analyse getan hat und wo die Aktie heute steht. Viel Spaß!

More...

Was macht John Deere so spannend?

John Deere ist der weltweit größte Anbieter von Landmaschinen. Auch Baumaschinen gehören zum Segment.

In der Deere & Company Aktienanalyse habe ich gezeigt, warum der Einsatz von KI in der Agrarwirtschaft deutlich einfacher ist als das, was bspw. Tesla im Straßenverkehr vorhat, gleichzeitig den Landwirten einen hohen ökonomischen Nutzen bringt.

Wissenschaftliche Studien sprechen davon, dass der Einsatz von KI einer "agrarwirtschaftlichen Revolution" gleicht. Das sind wohlgemerkt Aussagen von vor einigen Jahren, bei denen ChatGPT noch in weiter Ferne war.

Deere & Co kann dies auf unterschiedlichen Wegen umsetzen:

- Autonomes Fahren auf Feldern

- Präzisionslandwirtschaft, also höhere Effizienz

- Optimierung in der Planung

- Big Data

- Neuartige Geräte wie Drohnen

Ich fand die Aktie stark, aber auch etwas teurer bewertet. Aus der Renditeerwartung von 5,9% p.a. resultierte eine Überbewertung von 19%. Der Aktienkurs ist seitdem etwa 12% gefallen - und das, obwohl die Zahlen weiter stark waren.

Das KGV liegt heute bei 12, das KGVe bei 11. Deere & Company ist profitabel und konnte zuletzt sogar um 25% im Umsatz wachsen. Dazu kommt die langfristige KI-Chance (wofür ich die ausführliche Analyse empfehle). Schauen wir also mal genauer auf die neuen Zahlen.

Starke Zahlen

Die neuesten Zahlen stammen aus Mai 2023 und beziehen sich auf das Q2 '23.

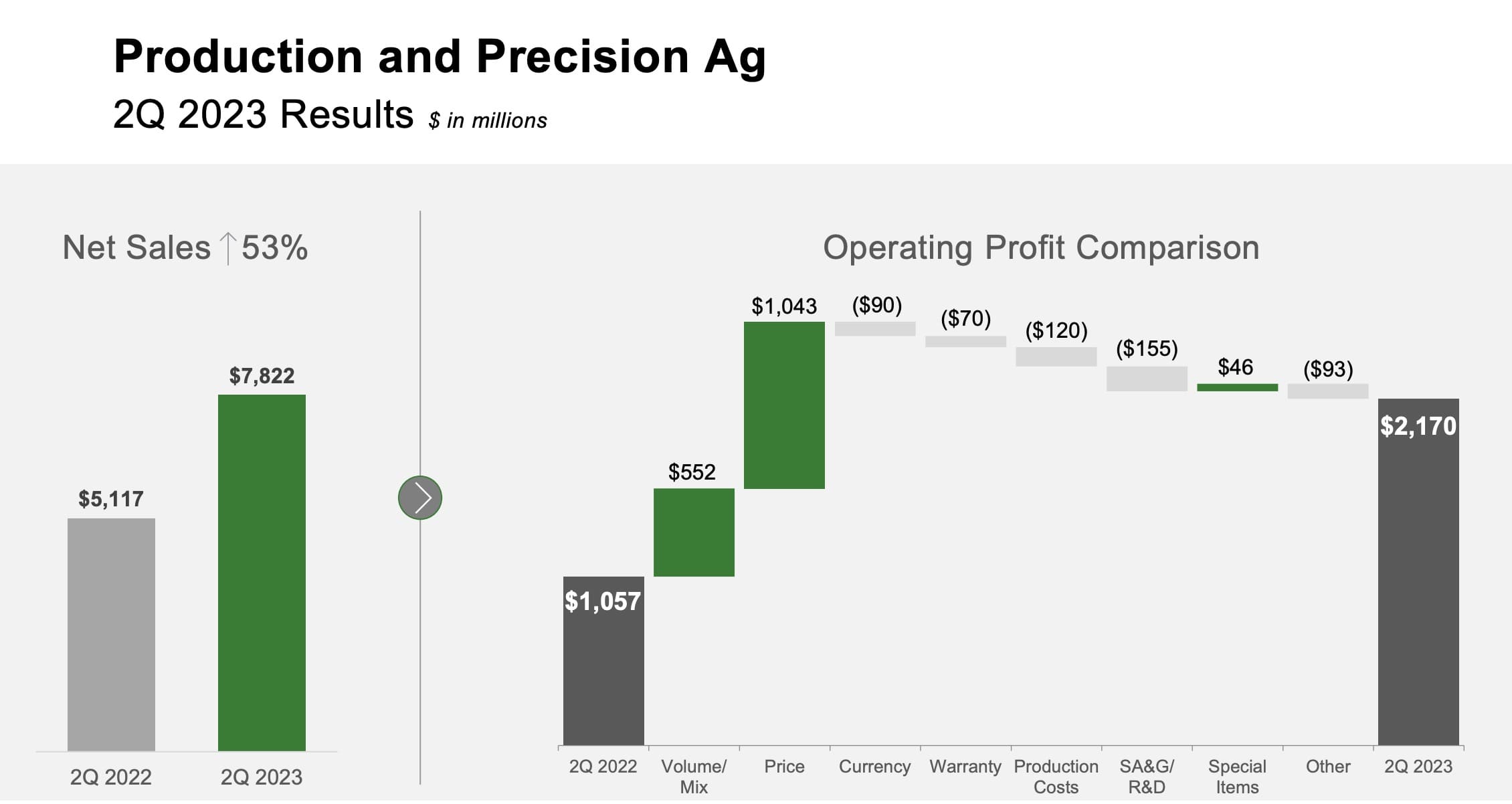

Der Umsatz ist um 30% gegenüber Vorjahr gestiegen, der Gewinn um 36% und der Gewinn pro Aktie durch Aktienrückkäufe sogar um 42%.

Dabei sind Preiserhöhungen ein zentraler Treiber der Ergebnisse. Der operative Gewinn des wichtigsten Segments "Production & Precision Ag" hat sich im Jahresvergleich verdoppelt, was zu großen Teilen auf Preissteigerungen zurückzuführen ist. Die Produktionskosten haben sich nur leicht erhöht.

Ein ähnliches Bild bei den beiden anderen Segmenten: Vor allem Preissteigerungen erhöhen den Umsatz und damit auch die Margen. In allen Segmenten werden für 2023 höhere operative Margen erwartet als 2022.

Der Ausblick für das Gesamtjahr 2023 wurde erneut angehoben: 9,25 - 9,5 Mrd. Dollar Gewinn und mind. 10 Mrd. Dollar operativer Cashflow. Bei einem Börsenwert von 105 Mrd. Dollar wäre das ein KGV von ~11.

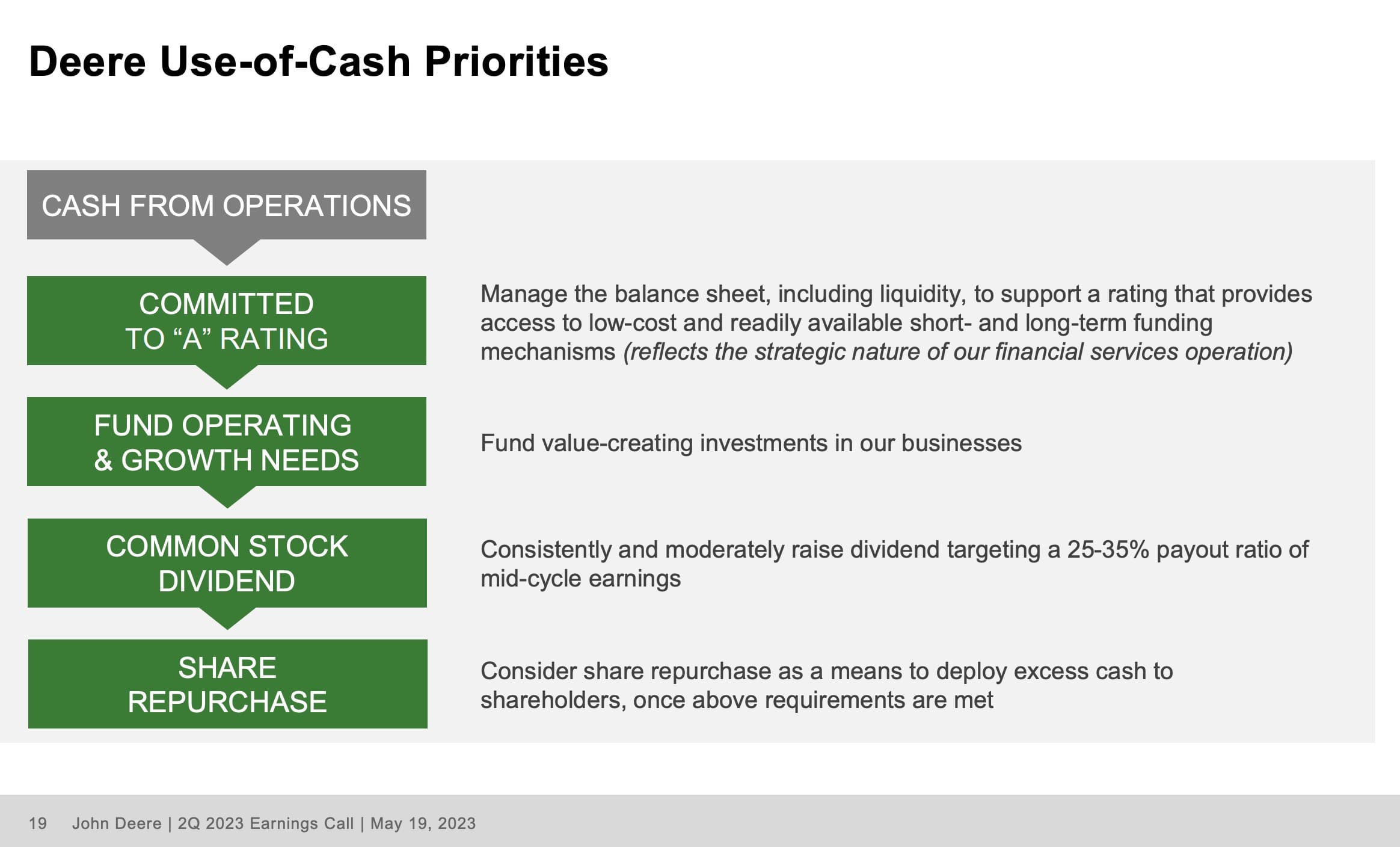

Weiterhin verfolgt Deere eine recht klare Vorgehensweise im Kapitalmanagement: Die Bonität soll stark bleiben, eigene Wachstumsinitiativen finanziert werden. Die Dividende soll moderat schrittweise erhöht werden und 25 - 35% Ausschüttungsquote angepeilt werden.

Wenn all das erfüllt wird und Kapital verfügbar ist, werden eigene Aktien zurückgekauft, wie auch zuletzt der Fall (ca. 3% weniger Aktien als im Vorjahr).

Alles nur Sonderkonjunktur?

Es sollte klar sein, dass Deere nicht jedes Jahr so starke Preiserhöhungen durchsetzen kann. Das kurzfristig gesehene Wachstum ist also nicht nachhaltig, in Zukunft gehen Analysten eher von niedrigen einstelligen Wachstumsraten aus. Aber der Reihe nach.

Was ist im Markt für Agrar- und Landmaschinen passiert?

- Gestiegene Preise für Lebensmittel hat den Landwirten erlaubt, stärker zu investieren, einige Investitionen womöglich vorzuziehen.

- Teilweise herrscht, wie im Automobilmarkt, eine Angebotsknappheit, wodurch Unternehmen wie John Deere ihre Preise anheben konnten und damit sowohl Umsatz, als auch Margen steigern konnten. Das Inventar der Verkäufer ist nach Aussagen von Rachel Bach im Earnings Call immer noch unter dem historischen Durchschnitt, wenn auch wieder steigend.

- Effizientere Produktion führt dazu, dass man schneller vorankommt als gedacht und etwas Produktion aus der zweiten Jahreshälfte vorzieht, was jetzt etwas mehr und dann etwas weniger Wachstum bedeutet.

Brent Norwood, Head of Investor Relations bei Deere & Co., wurde im Earnings Call gefragt, wie er die Marge einschätzt. Er geht demnach davon aus, dass ein großer Teil der Margenverbesserung auf technologischen Fortschritt zurückgeht und trotz höherer Investitionen realisiert werden konnte. Seine Sicht ist eher optimistisch.

First, I would say Deere has been on this journey of structural profitability improvement really for the last four years. The center piece of that has been our investment in technology, right? And over the years, we've been able to add new solutions, new technologies to our equipment. And all of those have come at margin accretive levels. So, we are benefiting from that today in a very structural way, irrespective of where volumes are.

That will continue to drive structural improvement for us. I think in addition to that, with the launch of the smart industrial strategy in 2020, you saw us drive portfolio improvements. We consolidated all of our tech spend under our CTO organization. And there's still a lot to come, right? We're not done there yet. I think in the areas of life cycle solutions, precision upgrades, solutions as a service, you're going to see continued effort on our part to better - to improve further our structural profitability.

That said, based on the volumes that we're at today, we are achieving margins and a return on assets commensurate with what we think we should be achieving given the structural profitability of the company at the moment.

Analysten erwarten 2023 weiter eine Margenverbesserung, 2024 eine minimale Absenkung. Unterm Strich sieht aber auch die Analystenerwartung danach aus, als blieben die Margen kurzfristig stabil. 14 Analysten erwarten bis 2024 sogar durchschnittlich 17,3% Nettomarge, 5 Analysten bis 2024 17,7%. Zum Vergleich: Heute stehen wir bei 14 - 15%, was schon über dem historischen Durchschnitt von ~10% liegt.

CFO Josh Jepsen ergänzt noch, dass die Margenverbesserung auch durch eine Verbesserung des Portfolios realisiert wurde und damit eher dauerhaft ist: Wirtgen wurde gekauft (Straßenbau), ein Joint Venture für Bagger aufgelöst. Insgesamt wurde sich auf profitablere Produkte konzentriert.

So, we have strategically and maybe a bit methodically over the last few years, been executing on a strategy that is delivering the performance you see today.

So that is adding with the acquisition of Wirtgen, exposure to road building. It is dissolving our joint venture on excavators to control and own our destiny there in a critical machine form that we have. On top of that, we have managed the portfolio in terms of exiting certain markets while extending our product portfolio in large production class equipment and on the small end on compact construction.

And we've done things like extending distribution on compact construction, which probably doesn't get a lot of fanfare, but extending distribution into our ag channel which has been tremendously helpful for that business.

Ich glaube, wir sollten hier - bei allen legitimen Chancen - nicht zu sehr romantisieren. Das Geschäft bleibt kapitalintensiv und zyklisch. Das macht es nicht schlecht, sollte uns nur vor zu optimistischen Schätzungen bewahren. Ich kalkuliere hier etwas vorsichtiger.

Meine neue Renditeberechnung

Basierend auf der letzten Analyse und den neuesten Zahlen aktualisiere ich die Berechnung meiner Renditeerwartung. Der Börsenwert ist minimal niedriger, die Zahlen kurzfristig besser, die Wachstumserwartungen allerdings auch breit gestreut.

- Die Nettomarge lag TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More bei 15%, in meiner letzten Analyse habe ich 12% angenommen, um für konjunkturelle Sondereffekte auszugleichen. Das mache ich auch jetzt noch, setze die Marge kurzfristig auf 13%. Langfristig sehe ich eine Rückkehr auf 11%. Der 5-Jahres-Durchschnitt liegt bei 10%, von 2013 bis 2019 waren es eher 7 - 9%.

- Das Umsatzwachstum wird dieses Jahr (bereits halb um) noch deutlich sein. Analysten erwarten +16%, für 2024 allerdings nur noch +2%, also weitestgehend Stagnation. Ich nehme daher kurzfristig weiter 7% an, langfristig 5%.

- Das Bewertungsniveau sehe ich mit 16 langfristig auf dem Durchschnitt. Es ist höher als heute, entspricht etwa dem historischen Durchschnitt.

Soweit das erwartete Szenario. Das pessimistischere Szenario geht von einer starken Rückkehr zu historischen Mittelwerten aus, das optimistische Szenario kalkuliert noch stärker die KI-Chancen ein.

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: DCO.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Insgesamt sieht die Bewertung fair aus und das Risiko nach unten begrenzt. Dieser genauere Blick zeigt aber auch, dass das niedrige KGV und die Wachstumsraten täuschen, da sie so wohl nicht dauerhaft zu erwarten sind.

Mein Fazit

Ich mag Deere & Co. weiterhin gerne. Die Agrarwirtschaft ist essenziell, bei Arbeiterknappheit werden Maschinen umso wichtiger. Es gibt klare KI-Chancen, ohne dass Deere durch den damit verbundenen Hype getrieben wird.

Der Wermutstropfen sind die Sondereffekte, die die aktuellen Zahlen wohl stark treiben. Um vorsichtiger zu kalkulieren gehe ich von einer Rückkehr zum Mittelwert aus. Das große Fragezeichen ist, wie stark diese stattfinden würde.

Unterm Strich schaue ich positiv auf die Aktie. Die Renditeerwartung ist nicht utopisch, es gibt allerdings Chancen und ein zeitloses, einfach zu verstehendes Geschäftsmodell.