Die Softwarelandschaften von Unternehmen werden immer komplexer. Wie behält man da den Überblick, identifiziert Risiken und stellt sicher, dass alle Dienste funktionieren wie sie sollen?

Die Lösung: Datadog. Es bietet eine Cloud-Monitoring-Lösung, mit der nahezu alle Technologien, Softwares und Datenbanksysteme integriert und überwacht werden können.

Und die Zahlen von Datadog sind verblüffend. Kaum ein anderes Unternehmen liefert so starke Werte von top line (Umsatz) bis bottom line (Nettoergebnis) und allem dazwischen.

Drei spannende Punkte zur Aktie, die wir gleich vertiefen werden:

- 🥇 Spitzen-KPIs: Kaum ein Unternehmen kommt an die Zahlen von Datadog heran. Enorm starkes, zunehmendes Wachstum & profitabel.

- 💸 Starkes Geschäftsmodell: Wiederkehrende Umsätze, Lock-In Effekte & Skaleneffekte schaffen einen starken und immer tieferen Burggraben.

- 💥 Teuer: Das KUV liegt fast bei 50. Kann das Unternehmen in eine so hohe Bewertung reinwachsen?

Finden wir also heraus, ob sich eine Investition aktuell lohnen könnte. Ist die Datadog Aktie überbewertet? Oder sollte man jetzt noch Datadog Aktien kaufen? Diesen Fragen versuchen wir uns zu nähern.

Dabei erfährst du, wie das Geschäftsmodell funktioniert und wie gut es ist, woraus der Burggraben besteht. Dazu schauen wir auf die aktuelle Strategie, wie die Chancen von dieser sind, gegen wen sich das Unternehmen behaupten muss und ob die Aktie heute attraktiv bewertet ist oder nicht.

Viel Spaß!

More...

Überblick: Das steckt hinter Datadog

Das Unternehmen

Datadog wurde 2010 in den USA gegründet. Gründer Olivier Pomel ist bis heute CEO. 2019 ist Datadog an die Börse gegangen und wurde an der Nasdaq gelistet.

Produkt & Geschäftsmodell

Datadog bietet "Cloud Monitoring as a Service". Es bietet also in der Cloud gehostete Software, mit der andere Unternehmen ihre Server, Datenbanken, Tools und Applikationen überwachen können.

Datadog is the monitoring and analytics platform for developers, IT operations teams and business users in the cloud age.

Die Anwender können damit nachvollziehen, ob einer dieser Dienste ausgefallen ist, Fehlerquellen und Sicherheitslücken identifizieren und diese Statistiken auswerten.

Gestartet ist Datadog mit einer Lösung, die danach immer stärker erweitert wurde, zuletzt um die Security Plattform.

Noch etwas kleinteiliger aufgeschlüsselt wird Datadogs Lösungsangebot gut klar:

Dabei ist die Abrechnung nutzungsbasiert ("consumption based"): Je intensiver Datadog genutzt wird, desto höher der Preis.

Das hat den Vorteil, dass auch kleine und mittelgroße Unternehmen schnell Datadog nutzen. Wenn diese wachsen, wächst Datadog automatisch mit und profitiert von den höheren Wachstumsraten.

Da das Geschäftsmodell auf Entwickler fokussiert ist, lohnt es sich hier auch für Nicht-Entwickler genauer zu schauen, wie es funktioniert.

Alle möglichen Prozesse, von denen es immer mehr gibt (mehr dazu gleich), müssen irgendwie überwacht werden. Was fällt aus? Wie schnell sind die Antwortzeiten? Wo liegen Fehler und Risiken?

In vielen Systemen gibt es einen einzigartigen Identifikator. Datadog erlaubt ein tag-basiertes Monitoring, bspw. alle Dienste nach Region, Version, Programmiersprache oder anderen Kriterien zu filtern und übersichtlich anzeigen zu lassen.

Unterm Strich nennt Datadog sechs Vorteile aus Kundensicht, warum diese die Plattform nutzen:

- Schnelles Aufsetzen

- Alle Technologien integrierbar

- Einfache und intuitive Benutzeroberfläche

- Benachrichtigungen und Dashboards

- No-code Umgebung: Auch Nicht-Programmierer können damit arbeiten

- Keine große Einarbeitung oder professionelle Berater nötig

Aktienkurs

Der Aktienkurs hat sich über die letzten Jahre enorm stark entwickelt:

Zusammenfassung

Datadog bietet eine Cloud-Monitoring Plattform in der Cloud. Diese ermöglicht es Kunden und speziell Entwicklern die eigenen Services, Tools und Datenbanken bestmöglich zu überwachen und dadurch stabile Systeme zu gewährleisten. Die Plattform wird ständig um neue Produktkategorien erweitert und besticht vor allem durch Einfachheit und hohe Integrierbarkeit mit allen Technologien.

Zahlencheck & Business Breakdown

Ab in die Zahlen-Corner. Wie sieht das Geschäft zahlenseitig aus?

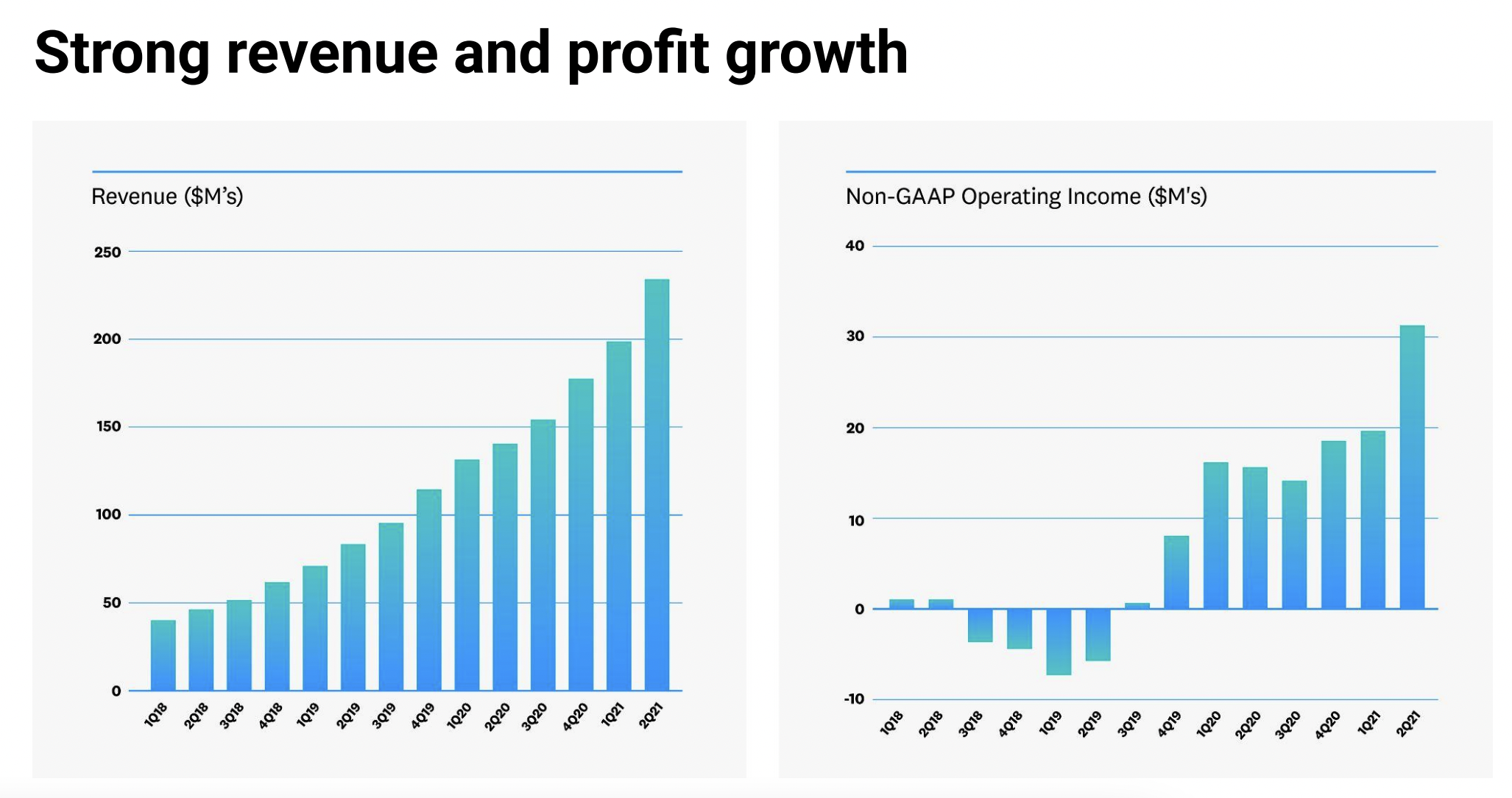

Ertragsentwicklung & Wachstum

Im letzten Quartal Q4 '21 ist der Umsatz um +84% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More auf 326 Mio. Dollar gestiegen. Im Jahr 2021 lag das Umsatzwachstum bei +70% gegenüber dem Vorjahr, insgesamt bei ca. 1 Mrd. Dollar.

Profitabilität

Die operative Marge lag im letzten Quartal bei 3%, nach Non-GAAPBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More bei 22% (2021 bei 16%).

Datadog hat knapp 287 Mio. Dollar an operativem und 250 Mio. Dollar an Free Cashflow erwirtschaftet. Das entspricht damit starken Margen von 25 - 29%.

Die Bruttomarge liegt bei 76%, hat zuletzt fast 80% erreicht. Dazu sagt CFO Obstler im letzten Earnings Call, dass diese im mittleren bis hohen 70er Prozentbereich angepeilt wird:

[...] we feel confident that that will remain in the mid to upper parts of the 70% range.

Rule of 40

Die Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More (Summe aus EBITDA-Marge und Umsatzwachstum) zeigt an, wie kapitaleffizient ein Unternehmen wächst. Alles über 40 gilt als sehr gut.

Hier liegt Datadog etwa bei 100, was extrem stark ist und kaum ein anderes Unternehmen zuletzt erreicht hat.

Forschung & Entwicklung

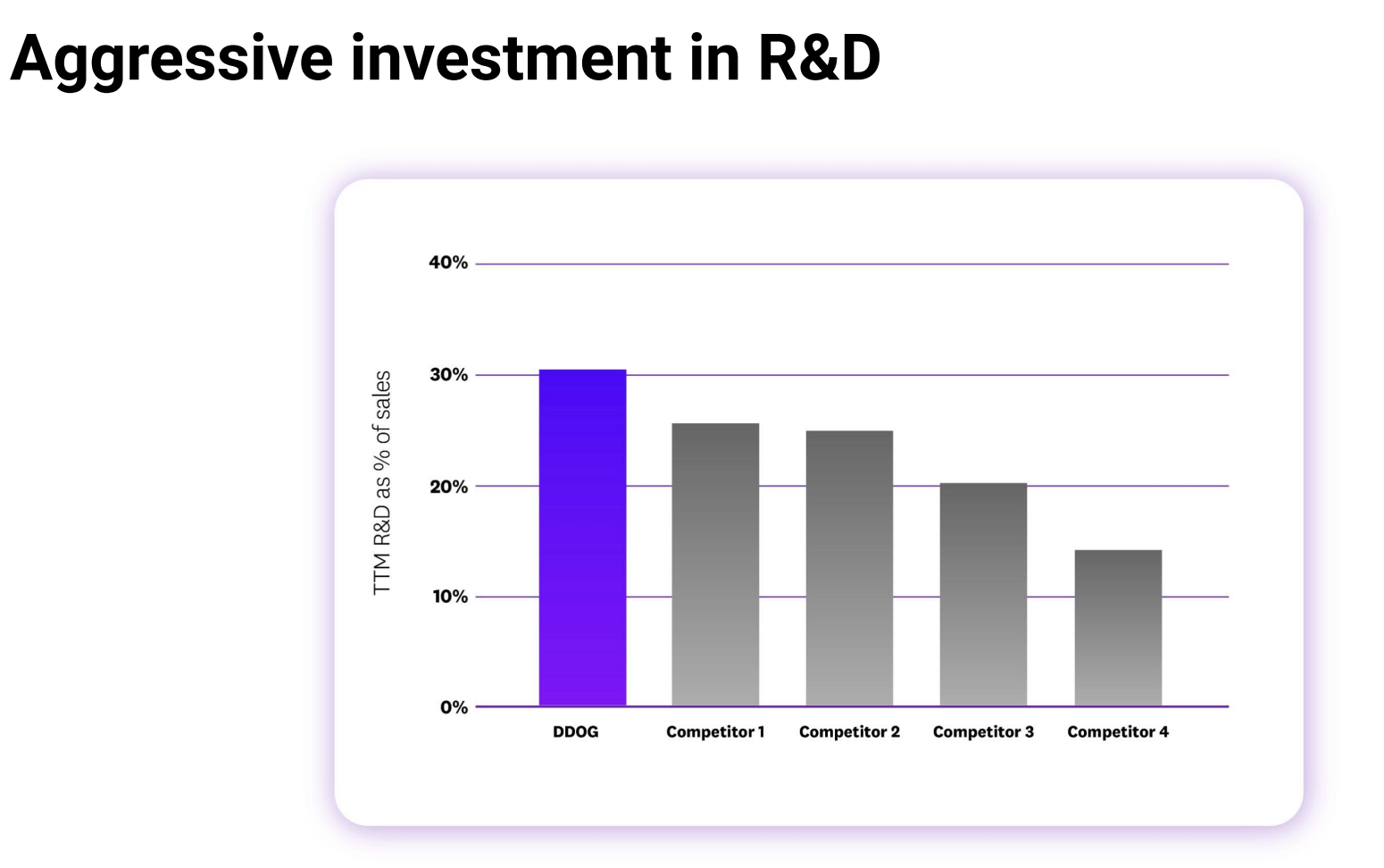

Datadog investiert mit über 30% überdurchschnittlich stark in Forschung & Entwicklung.

Saleseffizienz

Die Sales- und Marketingausgaben liegt bei 32%, das ist okay. Es kommt vor allem darauf an, wie effizient diese Ausgaben sind - und das sieht sehr gut aus.

Das zeigt die Payback Ratio bzw. die Magic NumberDie Magic Number ist eine Kennziffer zur Marketingeffizienz. Sie gibt an, wie schnell die Marketingausgaben wieder verdient werden. In der Regel gilt: Je höher, desto besser. Berechnung: Das Umsatzplus ggü. dem Vorquartal wird auf... More. Sie gibt an, wie lange es dauert, bis ein akquirierter Kunde seine Akquisitionskosten wieder einspielt. Bei Datadog sieht der Wert sehr stark aus.

Nach 7 Monaten ist ein akquirierter Kunde bereits refinanziert. Das ist deutlich schneller als bei den Konkurrenten. Wenn Datadog bspw. 100 Dollar in Sales- und Marketing steckt, hat es nach 14 Monaten daran 200 Dollar verdient.

Womöglich ist der Wert sogar etwas zu gut.

Wenn Datadog so günstig Kunden akquirieren und diese dann monetarisieren kann, wäre die logische Konsequenz, möglichst viele Sales- und Marketingpersonen einzustellen und so viel zu akquirieren, bis es sich nicht mehr lohnt - also bspw. neue Kunden nicht mehr 7, sondern 18 Monate brauchen um sich zu refinanzieren.

Was könnten Gründe sein, das nicht zu tun? Der Markt könnte nicht groß genug sein, die Akquise von Personal kommt nicht hinterher oder die Produktentwicklung kommt so schnell nicht hinterher.

Aber: Das ist meckern auf hohem Niveau und ich sehe bei Datadog bisher keine großen Warnzeichen.

Auch im Earnings Call wird das Thema kurz gestriffen. Als Grund für die hohe Saleseffizienz nennt der CFO die höhere Nutzung (= höherer Umsatz) und Cross-Selling, also Verkaufen weiterer Lösungen.

Frage: "I was impressed by your sales and marketing spend increased less this year quarter-over-quarter than it did last year, but the revenue incremental dollars that you added was much higher. Can you kind of go through, is that all just because of the usage base and existing customer contribution in the quarter?"

CFO Obstler: "Yeah, that's because of the usage and the cross-sell and the efficiency of it and our frictionless adoption. So, it's an indication of both the robustness of the end market as well as the ability for clients to adopt more of the platform."

Das zusammengenommen sind hervorragende Zahlen: Ca. ein Viertel des Umsatzes bleibt als Cashflow bei Datadog, knapp ein Drittel wird in Forschung & Entwicklung investiert. Bei so hohem Wachstum sind das enorm gute Werte.

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet, 'YoY' = im Jahresvergleich.

Die Eckdaten

- Land: USA

- Branche: Cloud-Monitoring

- Marktkapitalisierung: 50 Mrd. USD

- Umsatz: 1 Mrd. USD

- Ergebnis: 0 Mrd. USD

- Free Cashflow: 0,25 Mrd. USD

Bewertung

- KUV: 49

- KGV: -

- KGVe: 300+

- KCV: 180

Qualität & Wachstum

- Bruttomarge: 76%

- Nettomarge: -5%

- Cashflow-Margen: 25% (operativ), 29% (Free Cashflow)

- Umsatzwachstum: 84% p.a. (letztes Quartal), 70% p.a. (2021)

Zusammenfassung

Die Zahlen von Datadog sind wahnsinnig stark: Hohes Wachstum von >70%, Cashflow-Margen von >25%. Dazu kommt ein starker Ausbau von Bestandskunden, hohe Saleseffizienz und hohe Anteile, die in Forschung & Entwicklung gesteckt werden.

Analyse von Geschäftsmodell, Strategie & Markt

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht. Außerdem: Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Geschäftsmodell

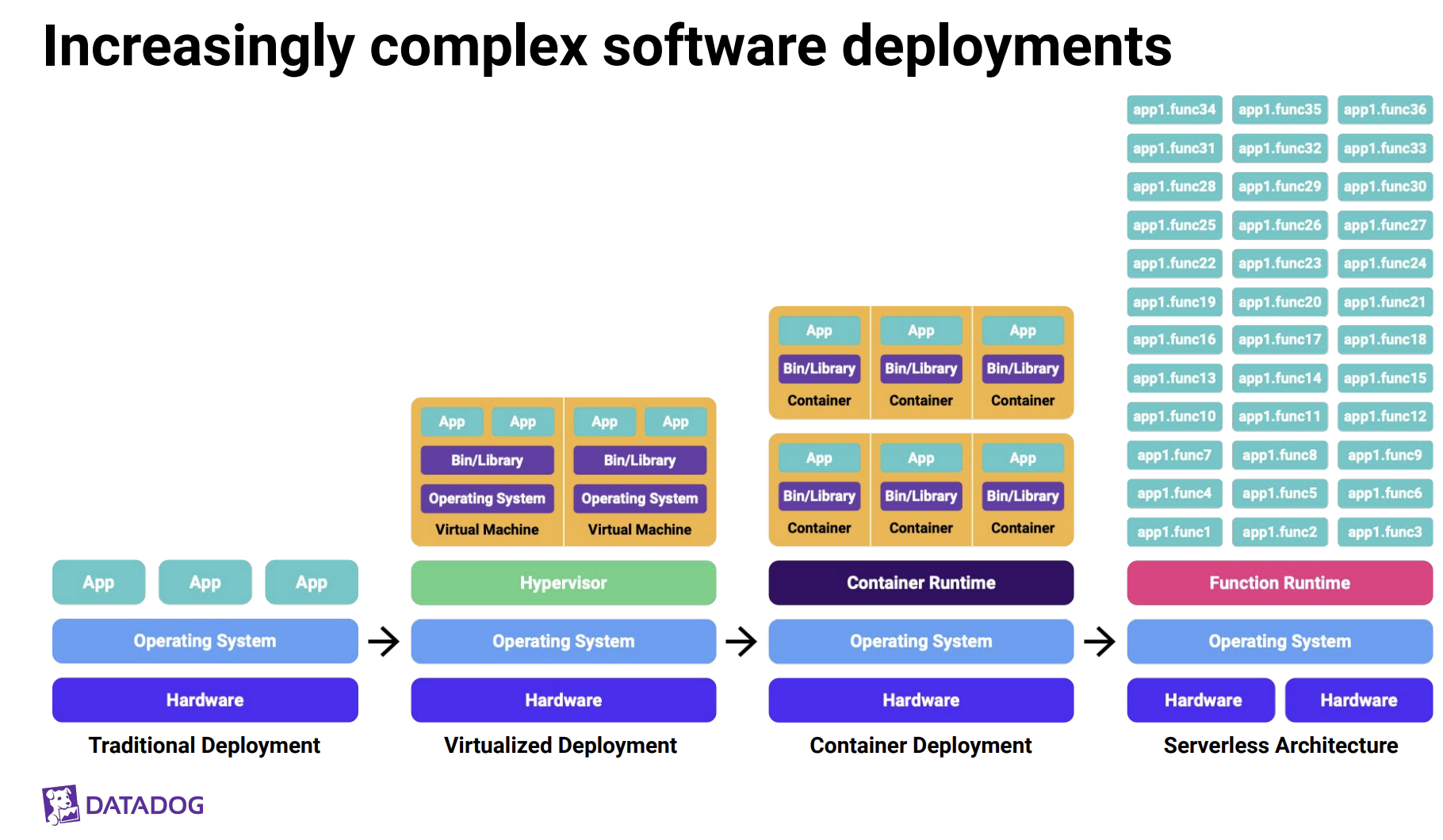

Datadog beruht auf einer These: Das Leben von Entwicklern wird immer komplexer. Es gibt immer mehr unterschiedliche Technologien, für jeden Anwendungsfall kleine Microservices, eine höhere Frequenz an Updates und immer mehr involvierte Personen und Teams.

Auch jedes einzelne Deployment, also online stellen von Änderungen in Code, ist komplexer. Früher wurden ganzheitliche Systeme, wenig unterteilt, auf eigenen Servern gehostet. Heute wird die Systemlandschaft immer granularer. Für jeden Anwendungsfall soll die optimale Lösung gefunden werden, die beim Ausfall andere Lösungen nicht beeinflusst sowie schnell und kosteneffizient ist

Diese Komplexität möchte Datadog lösen. Es ist die Plattform, die unterschiedlichste Technologien, Tools und Software integriert und überwachbar macht.

Marktanalyse & Konkurrenz

Der Markt wächst natürlich. Gartner schätzt dieses Wachstum auf ca. 10% jährlich und bis 2025 auf über 50 Mrd. US-Dollar.

Konkurrenzvergleich

Wer tummelt sich in diesem Markt?

Große IT-Unternehmen mischen hier mit, wie bspw. Microsoft, IBM oder Cisco. Es gibt aber mit Dynatrace und New Relic auch zwei jüngere Konkurrenten, die von Gartner ebenfalls - neben Gartner und Cisco - als führend eingestuft werden. Datadog steht hier also (Stand April 2021) sehr gut da, aber nicht auf Platz 1.

Auf G2 bekommt Datadog 4,3 / 5 Sterne bei 270 Bewertungen. Bei Gartner sind es 4,5 / 5 Sterne bei 210 Bewertungen. Damit gehört Datadog mit zu den besten Anbietern der jeweiligen Kategorie, wobei Dynatrace auch hier minimal besser abschneidet.

Die Eckdaten zu beiden Konkurrenten:

- Dynatrace: 13 Mrd. US-Dollar Börsenwert und ca. 700 Mio. Dollar Umsatz. Gegründet 2005 in Österreich, Hauptsitz heute in USA.

- New Relic: Knapp 5 Mrd. Dollar Börsenwert, knapp 700 Mio. Dollar Umsatz. 2008 gegründet.

Direkt gegenübergestellt:

Header | Datadog | Dynatrace | New Relic |

|---|---|---|---|

Gründungsjahr | 2010 | 2005 | 2008 |

Börsenwert | 53 Mrd. | 13 Mrd. | 5 Mrd. |

Jahresumsatz | 1 Mrd. | 700 Mio. | 670 Mio. |

KUV | 50 | 14 | 9 |

KCV | 180 | 50 | 76 |

Umsatzwachstum | 70% | 27% | 10% |

Oper. Cashflow-Marge | 29% | 24% | -3% |

R&D (% vom Umsatz) | 31% | 17% | 26% |

S&M (% vom Umsatz) | 32% | 39% | 54% |

Was auffällt: Datadog ist mit Abstand am wachstumsstärksten (sowohl zuletzt als auch nach Prognosen), gleichauf mit Dynatrace am profitabelsten. Die Bewertung ist entsprechend auf einem Premium-Niveau.

Dynatrace gibt nur 17% des Umsatzes für Forschung & Entwicklung aus, Datadog eher 30%. Da Datadog den größten Umsatz macht, ist der Unterschied absolut betrachtet noch größer. Auch bei den Sales- und Marketingausgaben gibt Datadog anteilig am Umsatz am wenigsten aus, wächst trotzdem am stärksten.

Insgesamt sieht alles danach aus, als würde Datadog den Vorsprung weiter ausbauen können.

Angesprochen auf die Stärke von Datadog im Vergleich zu beiden Konkurrenten im Earnings Call zeigt sich der CEO selbstbewusst. Dazu sagt er, dass die Konkurrenz viel mehr darin liegt, ob die Kunden die Tools selber entwickeln oder einfach komplett darauf verzichten und im Blindflug in die Cloud starten. Es geht also weniger darum mit anderen zu konkurrieren, sondern Nutzern die Vorteile einer Cloud Monitoring Plattform zu zeigen.

Wenn Datadog in einer Konkurrenzsituation landet, ist v.a. die integrierte und direkt in der Cloud entwickelte Plattform ein ausschlaggebendes Argument.

So, first off all, we don't actually see the competition all that much. So I don't wake up every morning asking myself how are we going to win or whether we're winning. We mostly compete against customers building it themselves or being under-tooled and starting in the cloud without the clear idea what's going on.

We do see a few big replacements in every quarter. [...] The reason why we win in those situations is we offer integrated platforms where others don't. We're cloud native where others aren't. And most importantly, we have a lot more usage and adoption from the teams on the ground around our product.

Strategie & Chancen

Datadog hat eine klare Strategie: Mehr Produkte auf der eigenen Plattform anbinden und launchen.

Statt nur ein Produkt anzubieten möchte Datadog eine umfassende Plattform werden. Schon jetzt zeigen die Zahlen, dass die bestehenden Kunden immer mehr Produkte dazu buchen.

Die Vorteile für Datadog sind vielfältig:

- Mehr Erlösmöglichkeiten bei Bestandskunden, die nicht neu akquiriert werden müssen

- Mehr Produkte, die für Neukunden den Einstieg darstellen können

- Je mehr Produkte Datadog anbietet, desto größer kann der Nutzen für Kunden sein, da diese alles auf einer Plattform bündeln können

Datadog möchte nun konkret den Cybersecurity-Markt stärker bedienen. Dazu kommen in der Zukunft Chancen für weitere Bereiche, bspw. Arbeitsabläufe von Entwicklern, Datenauswertungen in Echtzeit und IT Service Management.

Meine Bewertung des Geschäftsmodells

Ein stärkeres Geschäftsmodell ermöglicht Wachstum, einen Burggraben und damit Differenzierbarkeit von der Konkurrenz, höhere Gewinnmargen und Preismacht.

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab? Tiefergehende Erklärungen zu den Kriterien gibt's hier und hier.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Die Umsätze sind deshalb wiederkehrend, da die Nutzung der Kunden ziemlich zuverlässig wiederkehrend ist. Kunden legen geschäftskritische Prozesse in die Obhut von Datadog, die Wechselkosten sind also enorm hoch, wenn ein Kunde die Plattform wechseln will.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Tendenziell ja. Je mehr Nutzer, desto mehr Integrationen zu anderen Tools gibt es.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger?

Je größer, desto geringer werden anteilig die Entwicklungskosten. Je mehr Daten, desto besser funktionieren Datadogs Analyselösungen, die auch mit künstlicher Intelligenz (also zwangsweise mit großen Datenmengen) arbeiten.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Die Technologie ist das Herzstück von Datadog. Nicht die volle Punktzahl deshalb, da die Konkurrenten hier laut Gartner auch gut da stehen.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

Als Marktführer ist Datadog "top of mind": Wer eine Cloud-Monitoring-Lösung braucht, denkt zuerst an Datadog. Auch das kann Akquisekosten bedeutend senken. Auch Kunden wissen, dass Datadog als Marktführer die größten Kapazitäten hat. Am Ende wird die Marke aber nicht über ein schlechteres Produkt hinwegtäuschen können.

Geschäftsmodell-Bewertung: 20 / 25

Zusammenfassung

Das Geschäftsmodell beruht auf steigender Komplexität bei der Softwareentwicklung. Hier bietet Datadog Vereinfachung. Der Markt ist recht groß und wächst durch den Einstieg in neue Segmente, was Datadog durch Produkterweiterungen (aktuell v.a. im Security-Bereich) umsetzen möchte. Gegenüber den Konkurrenten ist Datadog das am höchsten bewertete, aber auch das zahlenseitig mit Abstand stärkste Unternehmen.

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Bei Datadog konnte ich allerdings bisher keine finden.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung: Der faire Wert der Aktie

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Finanzielle Ziele

Für Q1 '22 werden 334 - 339 Mio. Dollar Umsatz erwartet.

Für das Geschäftsjahr 2022 wird ein Umsatz von 1,51 bis 1,53 Mrd. Dollar erwartet, also etwa 50% mehr als im Vorjahr. Die operative Marge (Non-GAAPBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More) soll bei ca. 11 bis 12% liegen.

Renditeerwartung & fairer Wert

Berechnen wir nun die zu erwartende Rendite. Kann ich diese hellsehen? Nein (alle Versuche sind bisher zumindest gescheitert). Ich kann aber das Chance-Risiko-Verhältnis auf Basis der Analyse abschätzen und in Zahlen gießen, die sich gut interpretieren lassen.

Dafür kalkuliere ich drei Szenarien: Ein pessimistisches, ein optimistisches und das Szenario, das ich im Mittel erwarte. Ausreißer nach unten und oben sind naturgemäß auch immer möglich.

worst case

pessimistisch

erwartet

optimistisch

best case

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich im mittleren Szenario folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: +70% (TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More), +84% (Q4 '21 YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More)

- Datadogs Prognose: +50% in 2022

- Analystenerwartung: +49% (2022), +37% (2023)

- Meine kurzfristige Annahme: 45% p.a.

- Meine langfristige Annahme: 14% p.a.

Nettomarge

Die Nettomarge liegt heute bei -5%. Die operative Cashflow-Marge bei 29%, die Free Cashflow Marge bei 25%. Ich sehe keinen Grund, warum die Marge sinken sollte. Eher sollte durch Skaleneffekte, also höheres Umsatz- als Kostenwachstum, das Gegenteil der Fall sein. Hier halte ich daher langfristig (in 10 Jahren) 25% Nettomarge für realistisch.

Bewertungsniveau

Heute ist die Aktie mit einem KUV von 50 enorm hoch bewertet. Ich gehe davon aus, dass die Aktie - basierend auf den anderen Annahmen - noch mit einem überdurchschnittlichen KGV von 40 bewertet sein wird.

Sonstiges

Über die letzten zwei Jahre gab es ca. 10% Verwässerung durch aktienbasierte Vergütung. Kurzfristig wird es vermutlich weitergehen, allerdings wird Datadog kaum auf Kapitalerhöhungen angewiesen sein und könnte langfristig durch hohe Cash-Überschüsse eigene Aktien zurückkaufen, sodass die Effekte sich ausgleichen.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: DDOG.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Scorecard

StrategyInvest Scorecard

Je Kategorie bis zu 25 Punkte. Insgesamt 20+ Kriterien.

Qualität

Profitabilität, Bilanz & Risiken

Geschäftsmodell

Burggraben, Alleinstellung & Preismacht

Wachstum

Umsatz, Gewinne & Rule of 40Die Rule of 40 berechnet sich aus der Summe von Umsatzwachstum und EBITDA-Marge (oder Free Cashflow Marge). Wenn der Wert über 40 liegt, gilt das als kapitaleffizientes Wachstum. More

Bewertung

KUV, KGV & weitere

Gesamtscore

Spitze 🤩

Pro, Contra & Fazit: Datadog Aktie jetzt kaufen?

Pro

Contra

Mein Fazit

Es gibt kaum etwas an Datadog auszusetzen. Das Geschäft läuft hervorragend, sowohl typische Finanzkennzahlen als auch die Zahlen unter der Motorhaube sehen stark aus.

Einziger Makel aus Anlegersicht: Die enorm hohe Bewertung mit einem KUV von 50. Ich bin allerdings selbst etwas erstaunt, dass die Renditeerwartung doch noch positiv aussieht. Diese geht allerdings, je nach Annahmen, sehr weit auseinander, was das Risiko bei einer so hoch bewerteten Aktie verdeutlicht.