Danaher ist eine untypische Aktie: Es ist ein Investmentunternehmen, das sich schon an über 400 Unternehmen beteiligt, viele davon komplett gekauft und damit eine beeindruckende Rendite erwirtschaftet hat.

Warum es sich lohnt einen genaueren Blick auf die Aktie zu werfen:

Diversifikation: Danaher bietet selbst einen diversifizierteren Zugang zum Kapitalmarkt als eine typische Einzelaktie, kann dadurch Risiken senken.

Health-Fokus: Erst Anfang 2020 hat Danaher für über 20 Mrd. Dollar Akquisitionen im Gesundheitswesen getätigt.

Stabil trotz Krise: Die Aktie liegt heute nur etwa 10% unter Allzeithoch, hält sich seit einem Jahr ziemlich konstant.

Shareholder Value: Danaher ist eines der wenigen Unternehmen, das heute noch klar den Shareholder Value, also die Wertmaximierung für Aktionäre, als Ziel ausruft - mit allen Vor- und Nachteilen, die das mit sich bringt.

Du erfährst in dieser Analyse, ob sich eine Investition lohnen könnte, ob die Danaher Aktie überbewertet ist oder man die Danaher Aktie jetzt kaufen kann, um langfristig zu profitieren. Konkret geht es um:

Die Analyse beruht auf aktuellsten Kennzahlen, dem Jahresbericht, der Investorenpräsentation, den letzten Earnings Calls, Einschätzungen von Marktexperten, Interviews der Führungsebene und mehr. Viel Spaß!

More...

Überblick & Investment-These

Die Danaher Corporation wurde 1969 unter dem Namen DMG gegründet. CEO ist heute Thomas P. Joyce, Jr. Es ist ein Mischkonzern, wovon mehr als 20 Unternehmen operativ vollständig eingegliedert sind.

Wikipedia spricht davon, dass Danaher insgesamt an 400 Unternehmen beteiligt ist, was ich aber nicht in den offiziellen Zahlen finden konnte. Diese Zahl ist wohl irreführend und geht darauf zurück, dass Danaher über 400 Akquisitionen über die letzten 30 Jahre getätigt hat.

Das eigene Geschäftsmodell ist daher das Beteiligen an Unternehmen sowie das Managen des Bestandportfolios. Im aktuellen Portfolio gibt es unterschiedlichste Geschäftsmodelle, wobei der Fokus auf Wissenschaft, Technologie und den Gesundheitssektor liegt.

We are a global science and technology innovator committed to helping customers solve complex challenges and improving quality of life around the world.

Die beiden Gründer sind die Brüder Steven und Mitch Rales. Steven Rales ist heute noch Chairman des Boards. Beide sind durch Danaher Multimilliardäre geworden. Der Spiegel nannte sie 2004 die "scheuen Renditekönige aus Maryland".

Ab den 90er-Jahren hat Danaher sich auf Bereiche mit dauerhaftem komparativen Vorteil in großen Märkten zu konzentrieren. Es hat in der Folge marktführende Positionen aufgebaut bei Wasser (1998), Produktidentifikation (2001), Diagnostik (2006) und Life Scienes (2009).

Drei Sektoren widmet Danaher aktuell besondere Aufmerksamkeit:

- Life Sciences (~49% Umsatzanteil). Dazu gehören Beckman Coulter, Sciex, Leica Microsystems, Pall, phomenex und weitere.

- Diagnostics (~35% Umsatzanteil). Dazu gehören Cepheid, Beckman Coulter, Leica Biosystems, Radiometer.

- Environmental & Applied Solutions (16% Umsatzanteil). Das inkludiert Themen wie Produktidentifikation und Wasserqualität. Dazu gehören Unternehmen wie Hach, ChemTreat, Trojan Technologies, Videojet, Esko, x-rite Pantone.

Ich bin ehrlich: Außer von Leica habe ich von keinem der Unternehmen bisher etwas gehört. Das ist aber wohl auch nicht verwunderlich, da es Unternehmen sind, die keine Beziehung zum Kunden haben, sondern im B2B-Umfeld und oft im Deep Tech Bereich agieren.

Leica ist eine der deutschen Beteiligungen, wurde 1997 gegründet und hat den Hauptsitz in Wetzlar. Das Unternehmen ist Hersteller von Lichtmikroskopen und "bildgebenden Systemen", bspw. um kleinteiligste Strukturen zu erkennen.

Aktienkurs

Der Aktienkurs hat sich über die letzten Jahre stark entwickelt, ist über die letzten 12 Monate weitestgehend stabil geblieben:

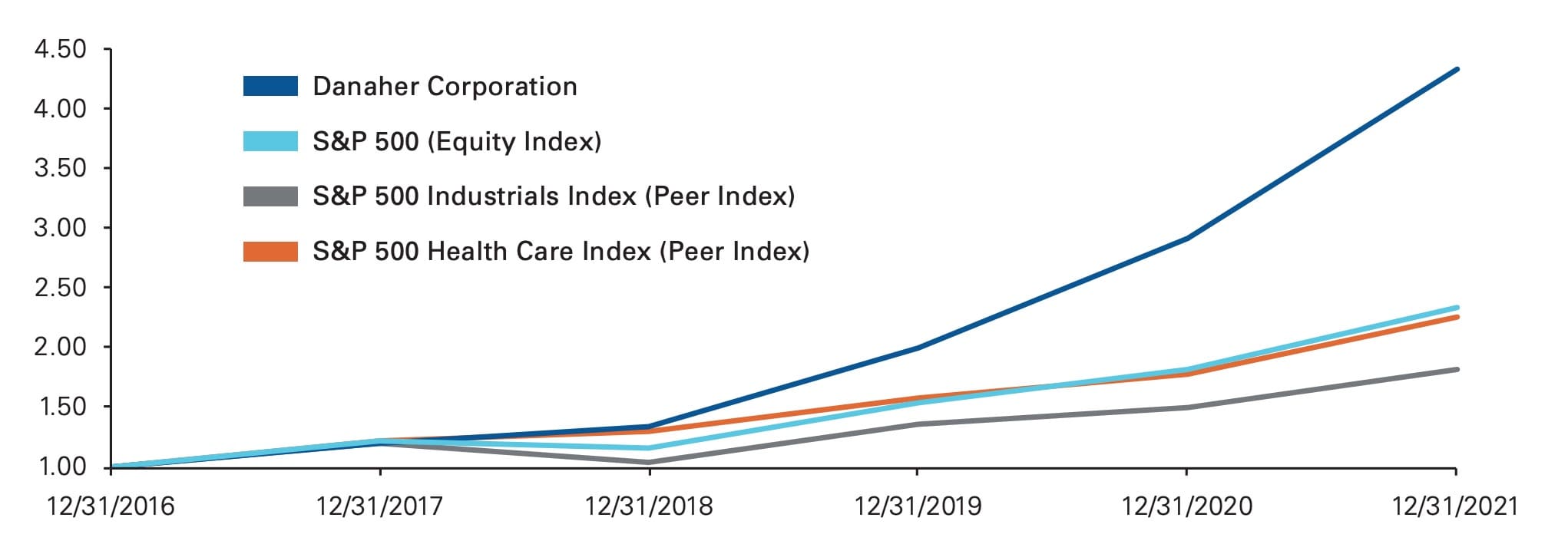

Im relativen Vergleich zum Gesamtmarkt, aber auch zum Health Care oder Industrie-Sektor, steht Danaher mit einer Vervierfachung enorm gut da.

Die Investment-These hinter Danaher:

Investment-These

Danaher bietet Zugang zu einem diversifizierten Portfolio an Unternehmen im Health Care und Health Tech Sektor, das in der Vergangenheit hervorragend gemanaget wurde. Dadurch wird das Risiko gesenkt, gleichzeitig gibt es weiterhin Renditechancen.

Geschäftsmodell, Markt & Burggraben

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht. Außerdem: Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Entwicklung der Geschäftsbereiche

Das Geschäft aller Segmente ist am stärksten in Nordeuropa ausgeprägt. Alle Bereiche beruhen überwiegend auf wiederkehrenden Umsätzen.

Schauen wir auf die beiden größten Segmente: Life Sciences und Diagnostics.

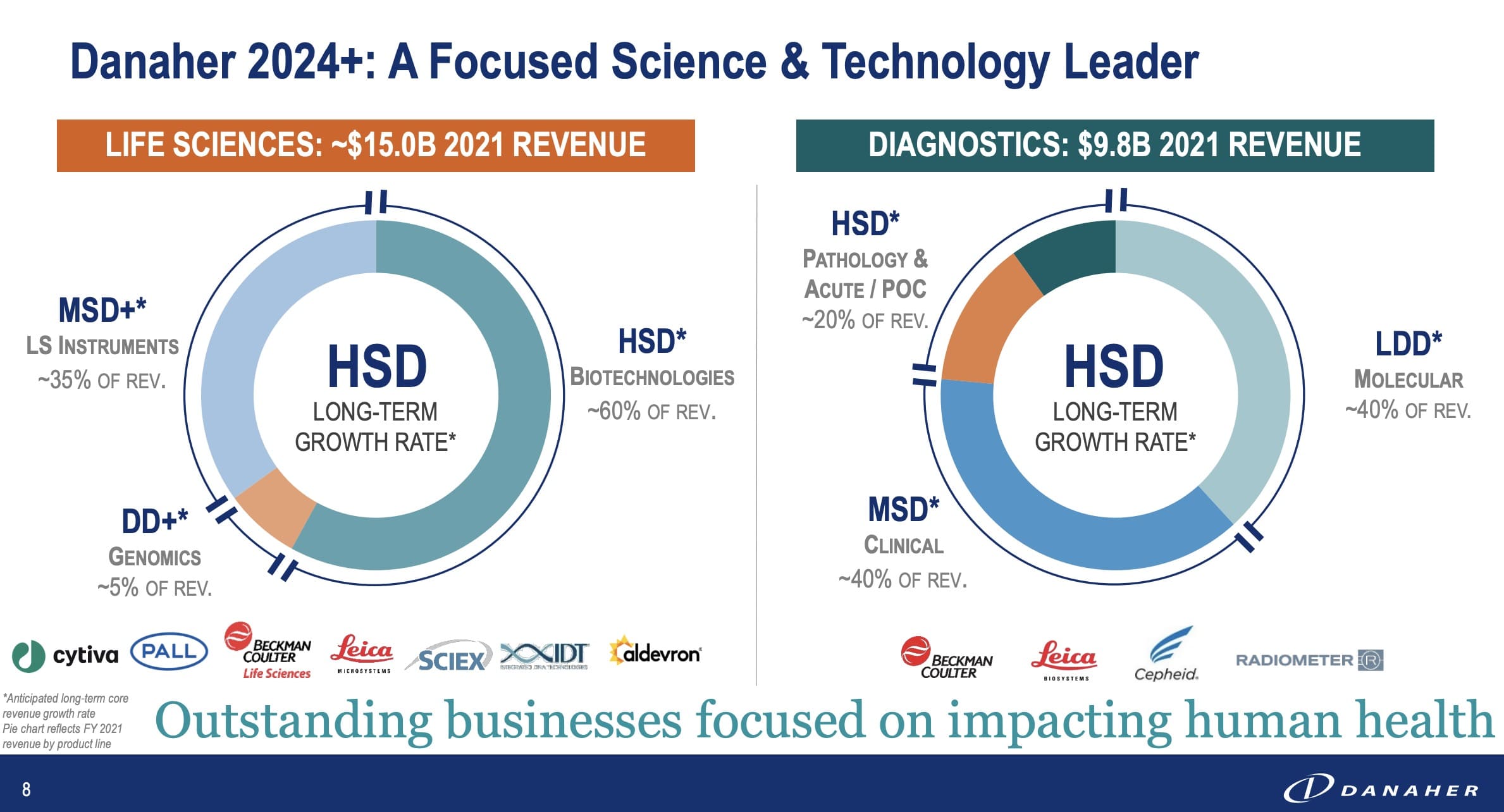

Life Sciences besteht aus Biotechnologie (60% Anteil, hohes einstelliges Wachstum), Genomik (DNA-Untersuchungen, 5% Anteil und mittleres einstelliges Wachstum) und LS Instruments (Geräte zur Partikelanalyse, 35% Anteil und zweistelliges Wachstum).

Diagnostics besteht aus Molekularbiologie (40%, niedrig zweistelliges Wachstum), Klinikausstattung (40%, mittleres einstelliges Wachstum) und Pathologie (20%, hohes einstelliges Wachstum).

Für beide Segmente wird im Durchschnitt bis 2024 und darüber hinaus eine hohe einstellige Wachstumsrate erwartet.

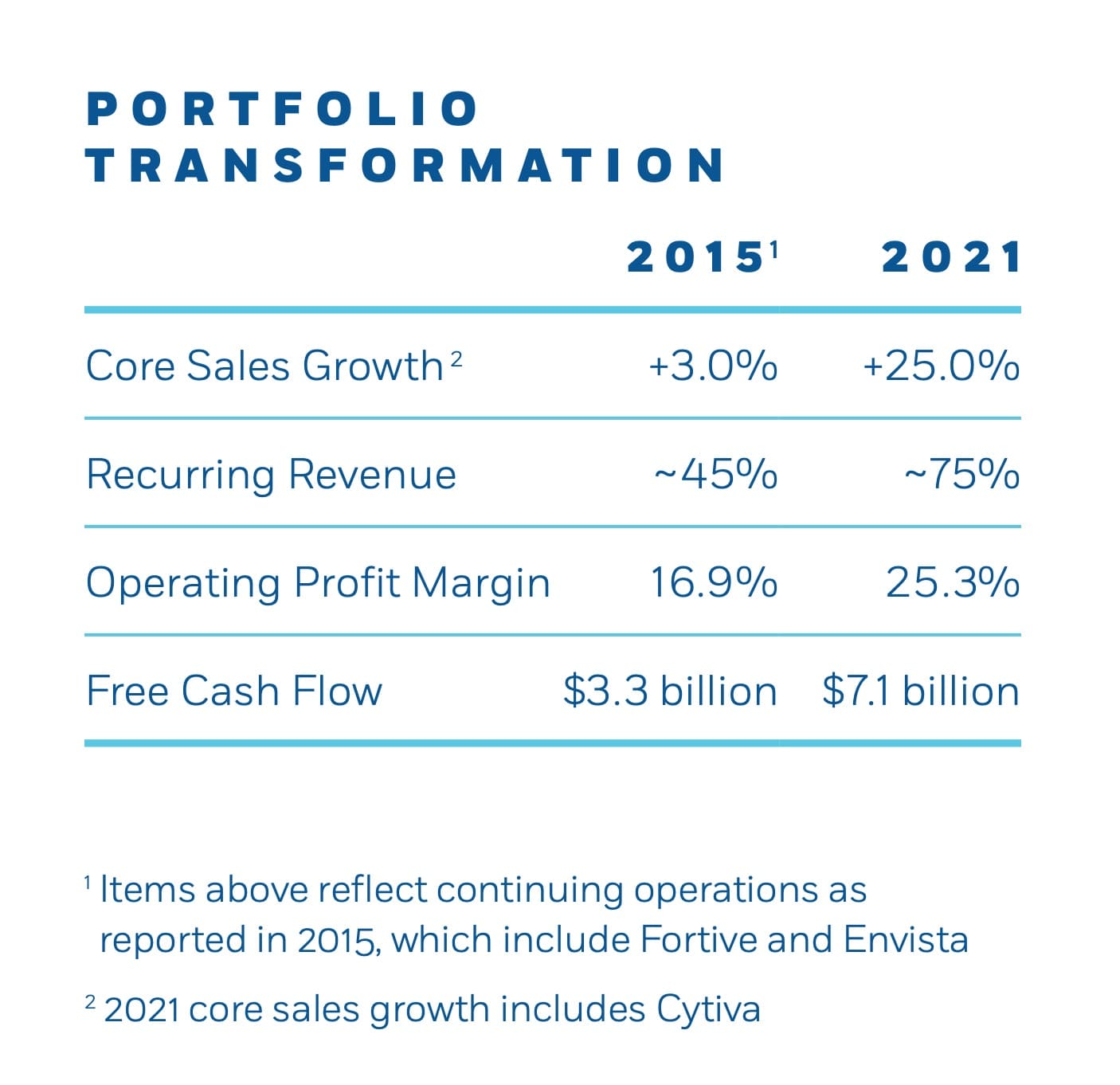

Die Entwicklung, die wir gleich noch auf Basis des gesamten Unternehmens anschauen, sehen wir auch im größten Segment. Von 2015 bis 2021 wurde die Wachstumsrate gesteigert, der Biopharma-Anteil deutlich ausgebaut, die Margen erweitert und die Umsätze zu Abo-Modellen umgebaut.

Alles für den Shareholder Value

Präsident und CEO Rainer M. Blair sagt:

"One of the Core Values we live by at Danaher is We Compete for Shareholders, and we believe we are uniquely positioned to deliver meaningful, long-term shareholder value for many years to come."

Jedes Unternehmen, das börsennotiert ist, tritt auch für den Shareholder Value an. Immer mehr Unternehmen geben aber, gerade nach außen, auch andere Ziele an:

- "Wir wollen den Kunden glücklich machen"

- "Wir wollen die Welt zu einem besseren Ort machen"

- "Wir kümmern uns um die Umwelt und Nachhaltigkeit"

Inwiefern das wirklich zutrifft muss im Einzelfall geprüft werden. Danaher fällt aber etwas hier raus, da es den Shareholder Value klarer kommuniziert und danach handelt - was auch auf Widerstände stößt.

2005 hat die Zeit geschrieben:

Der amerikanische Danaher-Konzern kauft deutsche Firmen, drückt dann gnadenlos die Kosten und droht mit Verlagerung nach Osteuropa.

Buy and Hold Strategie

Dabei gibt es durchaus diese Kritik, Danaher ist aber eher ein Buy-and-Hold Investor für die darin enthaltenen Unternehmen. Der Spiegel schrieb schon 2004:

Denn so genannte Corporate Raider - oder vornehmer: Private Equity Gesellschaften - haben beim Kauf eines Unternehmens immer schon den Verkauf im Kopf. Die Firma wird umstrukturiert und hübsch zurecht gemacht, um in der Regel nach maximal fünf Jahren wieder verscherbelt zu werden. Die Gebrüder Rales haben sich jedoch nur in Ausnahmefällen später von den erworbenen Firmen getrennt. Ihre Strategie entspricht dem, was an der Börse als "Kaufen und Halten" bekannt ist.

Was kann Danaher, was wir nicht können?

Wir als Anleger suchen uns selbst Aktien aus. Warum sollten wir in ein Unternehmen investieren, dass sich selbst nur an Unternehmen beteiligt? Und wie unterscheidet es sich von Fonds?

Einige Anleger wollen das aus eben diesem Grund nicht. Sie vermeiden Holdings und solche Holdings haben oft dadurch einen gewissen Bewertungsabschlag.

Fonds wiederum halten in der Regel kleine Positionen an Unternehmen. Danaher übernimmt diese komplett, gliedert sie ein, restrukturiert, legt zusammen, passt die Strategie an und mehr.

Das ist intuitiv der größere Mehrwert: Danaher macht etwas, was wir selbst oder Fondsmanager nie machen könnten. Sie haben selbst Einblicke in Märkte und Bedürfnisse, die wir nicht kennen und damit einen Informationsvorteil. Sie können komplementäre Geschäftsmodelle aufkaufen und so größere Teile der Wertschöpfung selbst anbieten.

Das bringt aber auch Nachteile: Danahers Beteiligungen komplett zu durchdringen ist für uns fast unmöglich. Der stärkere Fokus auf den Health-Tech Bereich birgt auch höhere Risiken, die die meisten Fonds so nicht hätten.

Meine Bewertung des Geschäftsmodells

Normalerweise würde ich hier das Geschäftsmodell nach meinen fünf wichtigsten Kriterien analysieren und bewerten. Das ist hier aber nicht sinnvoll, da wir kein operatives Geschäft, sondern nur Beteiligungen haben.

Zahlencheck

Ertragsentwicklung & Transformation

Wir sollten bei Danaher zwei Sichtweisen einnehmen:

- Wie entwickelt sich der Wert der Beteiligungen?

- Wie entwickelt sich der Wert von Danaher als ganzes Unternehmen?

In der Theorie sollten beide Werte deckungsgleich aus. In der Praxis gibt es meist Unterschiede, bspw. durch Verzögerungen in der Bewertung der Bilanz oder CEO-Wechsel. Langfristig sollten die Wachstumsraten von beiden Fragen aber ähnlich sein, der Aktienkurs kann nicht ewig vorlaufen.

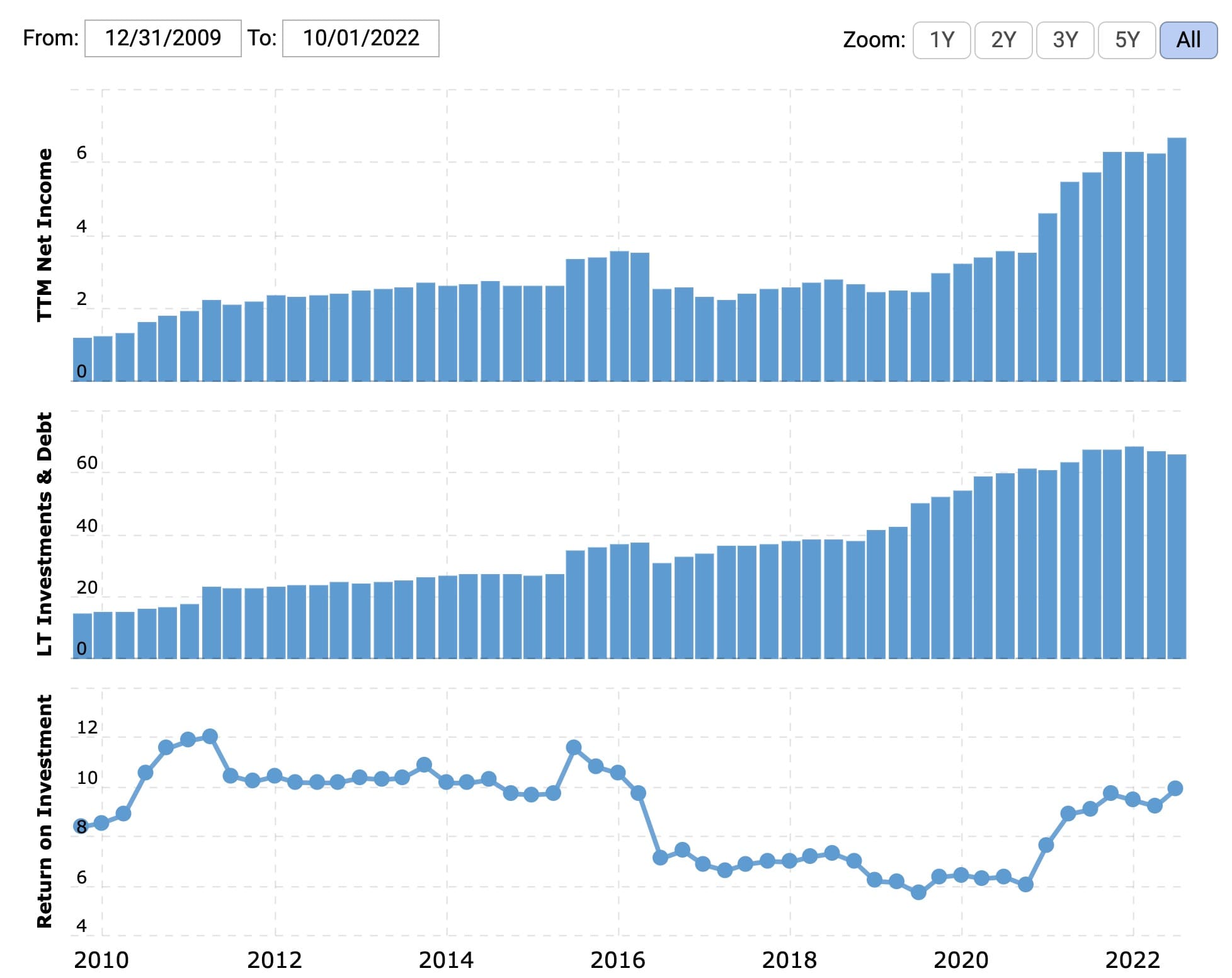

Der Return on Investment, also das Verhältnis von Gewinn zum im Unternehmen eingesetzten Kapital, lag von 2010 bis 2016 bei ~10%, ist danach auf 6 - 7% gefallen und hatte zuletzt wieder einen steigenden Trend.

Die Eigenkapitalrendite hatte ähnliche Schwankungen, liegt im langfristigen Durchschnitt bei 10 - 13%.

Der Börsenwert ist über die letzten fünf Jahre stark gestiegen: Die Aktie hat sich etwa vervierfacht, während Vergleichsmärkte sich nur etwa verdoppelt haben.

Eine Kennzahl hebt Danaher selbst immer wieder hervor und steckt auch in jeder meiner Geschäftsmodell-Analysen: Der wiederkehrende Umsatz. Die Anteiligkeit von diesem konnte über die letzten Jahre deutlich auf 75% erhöht werden.

Profitabilitätskennzahlen

Danaher ist heute hochprofitabel und konnte die operative Marge ausbauen. Die wichtigsten Kennzahlen heute:

- Bruttomarge: 61%

- Operative Marge: 27%

- Nettomarge: 21%

Neueste Quartalszahlen: Q3 '22

In Q3 2022 hat Danaher 7,66 Mrd. Dollar an Umsatz erzielt, was 6% war als im Vorjahr. Währungs- und akquisitionsbereinigt wären es sogar 10% gewesen. Der bereinigte Gewinn pro Aktie ist um 7% gestiegen.

Auch die operative Marge ist deutlich gestiegen, von 18 auf 26%. Das ist allerdings größtenteils auf Sondereffekte zurückzuführen, im Kern ist diese Marge nur um 0,5 Prozentpunkte gestiegen.

Woher kommt das Geld?

Danaher investiert immer wieder Geld. Wie läuft das ab und woher kommt das Geld? Es gibt drei zentrale Möglichkeiten:

- Es werden Gewinne und Überschüsse reinvestiert. Dafür müssen die Unternehmen Gewinne erzielen - was sie tun - und diese abführen. Alternativ können Beteiligungen verkauft werden.

- Es wird neues Geld als Kredit aufgenommen.

- Es wird neues Geld als Kapitalerhöhung, also durch die Herausgabe neuer Aktien, aufgenommen oder Akquisitionen werden durch eigene Aktien bezahlt. Beides verwässert Aktionäre.

Schauen wir uns das genauer an.

Die Bilanzsumme ist über die letzten Jahre konstant gestiegen, meist zwischen 10 und 30%. Sowohl das Eigenkapital im Unternehmen sowie das Fremdkapital sind über die letzten Jahre gestiegen. Da die Verschuldung schneller zugenommen hat, hat sich der Verschuldungsgrad erhöht, ist aber mit 40% immer noch auf einem gesunden Niveau.

Aber: Ein wesentlicher Teil des Eigenkapitals steckt in nicht-materiellen Vermögenswerten. Mehr dazu gleich unter "Goodwill-Risiko" im Zukunftsteil.

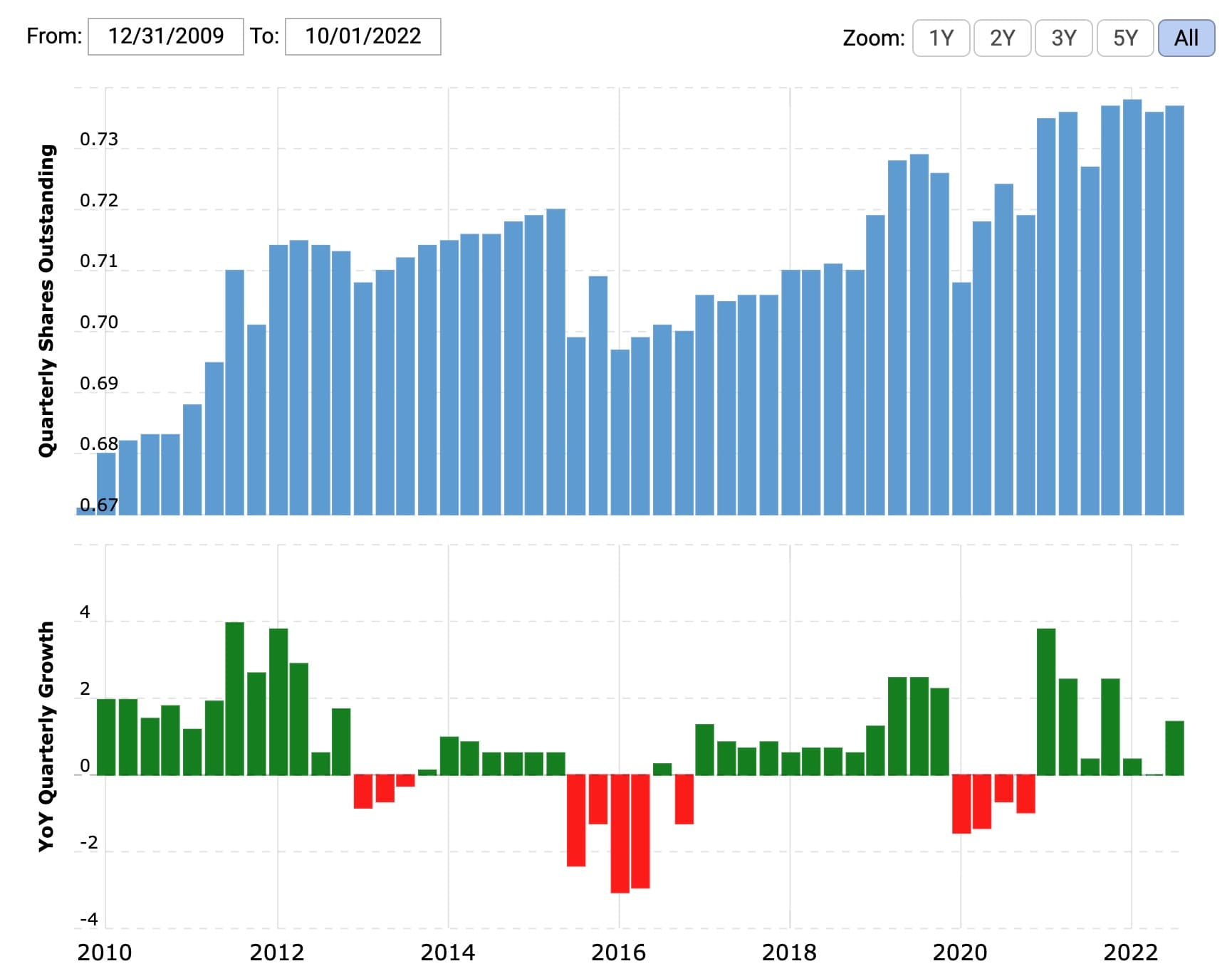

Die Anzahl herausgegebener Aktien schwankt leicht, ist aber langfristig weitestgehend konstant. Sie liegt heute minimal höher als vor zwei Jahren, es sind aber Unterschiede im niedrigen einstelligen Prozentbereich.

Wir sehen: Kaum Verwässerung durch neue Aktien. Gewinne werden reinvestiert und dazu mit wachsender Größe auch Fremdkapital aufgenommen, wobei der Fremdkapitalhebel - sicherlich auch aufgrund günstiger Zinsen - zuletzt weiter ausgereizt wurde.

Factsheet

Factsheet

Sofern nicht anders angegeben in jeweiliger Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). 3J = 3-Jahres-Durchschnitt. 'e' = erwartet. 'YoY' = im Jahresvergleich, '3J' = letzte 3 Jahre.

Die Eckdaten

- Land: USA

- Branche: Mischkonzern, v.a. Health Tech

- Marktkapitalisierung: 199 Mrd. USD

- Umsatz: 21 Mrd. USD

- Ergebnis: 2,2 Mrd. USD

- Free Cashflow: 2,2 Mrd. USD

Bewertung

- KUV: 6,3

- KBV: 4,3

- KGV: 29

- KGVe: 25

- KCV: 45

- PEG-Ratio: 3

Qualität & Wachstum

Zukunft & Strategie

30+ Mrd. schwere Akquisitionen

Für gut 21 Mrd. Dollar hat Danaher Anfang 2020 das Unternehmen General Electric Healthcare Life Science gekauft. Zum Kaufzeitpunkt war Danaher etwa 115 Mrd. Dollar wert, der Kauf entsprach also etwa 18% des gesamten Unternehmenswerts.

Kurz danach gab's die Umbenennung zu Cytiva und die Eingliederung in die Biotech-Gruppe von Danaher.

Mitte 2021 hat Danaher für knapp 10 Mrd. Dollar Aldevron übernommen und wird aufgrund des Fokus auf DNA und mRNA dem Life Sciences Segment zugeordnet. Der Kaufpreis ist sportlich, da der Jahresumsatz in 2020 bei 300 Mio. Dollar lag, das Kurs-Umsatz-Verhältnis also bei 33 - ein Preis, der so durch die gefallenen Bewertungen kaum noch gezahlt wird.

Das Goodwill-Risiko

Hohe Akquisitionspreise bergen das Risiko von Abschreibungen auf den Goodwill. Goodwill entsteht dann, wenn ein Unternehmen ein anderes kauft und dafür mehr als den Börsenwert oder einen nach eher bilanztypischen Methoden ermittelten Wert übersteigt.

Abschreibungen auf Goodwill drohen dann, wenn Unternehmen zu teuer gekauft werden und sich der bilanzierte Kaufwert nicht realisiert. Durch die zuletzt gefallenen Bewertungen an der Börse können gerade bei einem Unternehmen wie Danaher, das viele Akquisitionen, auch Abschreibungen drohen. In einer steigenden Börsenphase profitiert Danaher eher von Zuschreibungen. Das beeinflusst nicht die langfristige Ertragskraft, aber die kurzfristige sowie den Buchwert.

Danaher hat zu Ende 2021 einen Goodwill von 41 Mrd. Dollar in der Bilanz, dazu knapp 23 Mrd. Dollar an immateriellen Vermögenswerten (Patente, Technologie, Markenwert etc.).

As of December 31, 2021, the net carrying value of our goodwill and other intangible assets totaled approximately $64.0 billion.

Der Goodwill macht damit ~50% (!) des gesamten Bilanzwertes aus. Anders gesagt: Etwa die Hälfte des in Danaher investierten Kapitals steckt in Aufschlägen von Akquisitionen. Aber, um auch das einzuordnen: Es ist durch reale Gewinne und Cashflows gut gedeckt. Trotzdem entsteht das Goodwill-Risiko.

Die Biotech-Gruppe

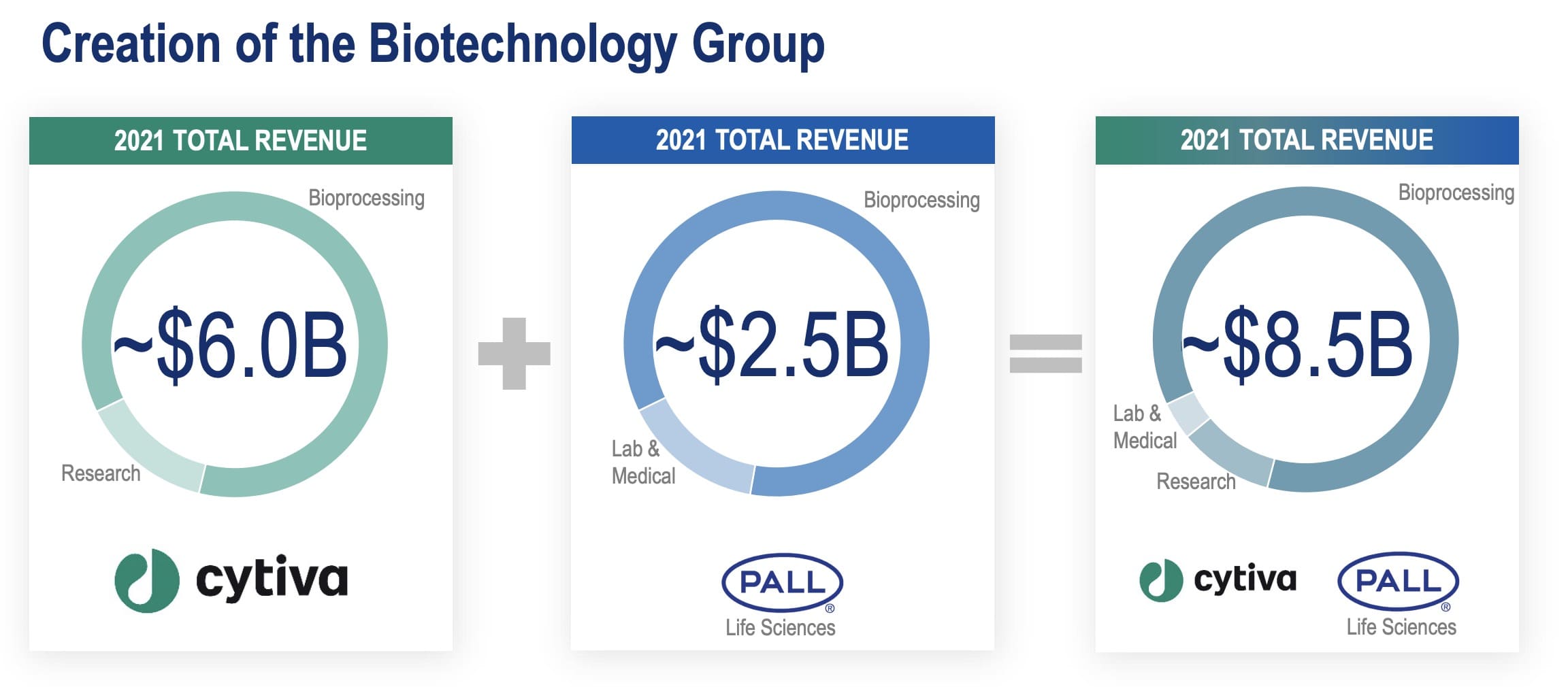

Auf dem Investor Day 2022 hat Danaher sich ausführlich der Biotechnology Group gewidmet, die es jetzt aufbauen möchte. Darin stecken im Kern zwei Unternehmen und auch Technologien wie mRNA, die wir vom Biontech-Impfstoff kennen.

Der Bereich besteht meist aus riskanten Wetten: Es können einige wenige Durchbrüche gelingen, die sich auch finanziell auszahlen. Diese erfordern aber hohe Forschungskosten, deren Rentabilität oft ungewiss ist.

Durch die beiden Unternehmen entsteht immerhin schon jetzt ein Umsatz von 8,5 Mrd. Dollar, der vor allem im Bioprocessing-Bereich (vereinfacht gesagt: Verarbeitung von Zellen) erzielt wird.

Finanzielle Ziele

Danaher kündigt jetzt an, das fast beendete Geschäftsjahr 2022 mit einer hohen, einstelligen Wachstumsrate (bereinigt) abschließen zu wollen. Das stellt eine leichte Anhebung der vorherigen Prognose dar.

For the fourth quarter 2022, the Company anticipates that non-GAAPBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More base business core revenue growth will be in the high-single digit percent range. For the full year 2022, the Company is increasing its expectation for non-GAAPBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More core revenue growth to the high-single digit percent range, which includes non-GAAPBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More base business core revenue growth in the high-single digit percent range.

Danaher hat zuletzt auf dem Investor Day 2022 die langfristigen Ziele kommuniziert:

- Hohe einstellige Wachstumsrate

- Free Cashflow liegt über Nettoergebnis

- Free Cashflow wird in Akquisitionen investiert

- Zweistellige Wachstumsraten beim Ergebnis je Aktie

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung & Renditeerwartung

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Berechnen wir dafür die zu erwartende Rendite. Kann ich diese hellsehen? Nein, definitiv nicht. Wir können aber das Chance-Risiko-Verhältnis auf Basis der Analyse abschätzen und in konkrete Zahlen gießen.

Dafür kalkuliere ich drei Szenarien: Ein pessimistisches, ein optimistisches und das Szenario, das ich im Mittel erwarte. Auch Ausreißer nach unten oder oben sind immer möglich.

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich im mittleren Szenario folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: bereinigt 10% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More, ∅ 14% p.a. (letzte 3 Jahre)

- Prognose: Hoher einstelliger Prozentbereich, also 7 - 9% p.a.

- Analystenerwartung: 6,4% p.a.

- Meine kurzfristige Annahme: 8%. Zuletzt hat Danaher den Ausblick leicht hochgeschraubt, mit 10% Wachstum (ohne Wechselkurseffekte) auch überdurchschnittlich gut geliefert.

- Meine langfristige Annahme: 6%. Alle Märkte haben langfristigen Rückenwind, sind aber auch von Konkurrenz geprägt.

Nettomarge

Die Nettomarge liegt heute bei 21%. Das ist deutlich über dem historischen Durchschnitt. Danaher sieht noch etwas Potenzial nach oben, ich bin etwas vorsichtig und nehme langfristig die 21% an.

Bewertungsniveau

Heute ist die Aktie mit einem KGV von 29 und einem KGVe von 25 bewertet. Die Branche ist attraktiv, auch die wiederkehrenden Umsätze und die höhere Marge, entsprechend ist ein Bewertungsaufschlag gerechtfertigt. Ich gehe daher davon aus, dass die Aktie - basierend auf den anderen Annahmen - noch mit einem leicht überdurchschnittlichen KGV von 22 bewertet sein wird.

Sonstiges

Danaher schüttet etwa 10% der Erträge als Dividende aus.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: DHR.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Buchwert-Bewertung: Aktie überteuert?

Die einzelnen Unternehmen von Danaher fließen in die Werte der Bilanz ein. Sie werden also dort bewertet, der Markt wiederum gibt Danaher als Ganzes einen Wert.

Der Marktwert von Danaher liegt aktuell bei mehr als dem 4-fachen des Buchwerts.

Diese Tendenz sehen wir aber schon länger. Von 2012 bis 2018 lag das Verhältnis meist zwischen 2 und 3, seit 2019 zwischen 3 und 6 und damit auf einem teureren Niveau.

ROIC-Bewertung nach Charlie Munger

Charlie Munger, der Investmentpartner von Warren Buffett, hat einmal gesagt, dass die Rendite mit einer Aktie sich langfristig dem Return on Invested Capital (ROIC) annähert. Anders gesagt: Langfristig liefern Aktien die Rendite, die das dahinterliegende Unternehmen abwirft. Unterschiede können noch durch Bewertungsänderungen entstehen, die vor allem kurzfristig eine Rolle spielen.

"Over the long term, it's hard for a stock to earn a much better return than the business which underlies it earns. If the business earns 6% on capital over 40 years and you hold it for that 40 years, you're not going to make much different than a 6% return -- even if you originally buy it at a huge discount. Conversely, if a business earns 18% on capital over 20 or 30 years, even if you pay an expensive-looking price, you'll end up with one hell of a result." - Charlie Munger

Der ROIC von Danaher liegt über die letzten 12 Monate bei 10,6%, über die letzten fünf Jahre bei 8%. Die Rendite der Aktie lag deutlich darüber, da die Bewertung zugelegt hat.

Wenn wir davon ausgehen, dass die Bewertung nicht mehr deutlich steigen wird - was ich tue - kann die Rendite nicht höher als der erzielte ROIC liegen. Auch hier ergäbe sich also bei konstantem ROIC, dem besten der letzten Jahre, ein Aufwärtspotenzial von maximal 11% pro Jahr.

Pro, Contra & Fazit: Aktie jetzt kaufen?

Pro

Contra

Checkliste

In jedem Fall und bei jeder Aktie gilt: Beachte die folgenden Punkte, bevor du diese kaufen solltest:

Es kann viele Gründe, eine Aktie spannend zu finden und kaufen zu wollen. Vor dem Kauf gibt es eine Handvoll Fragen, die du dir stellen solltest, um Enttäuschungen und Anfängerfehler zu vermeiden:

- Verstehst du das Geschäftsmodell?

- Hast du dich mit den Risiken des Unternehmens beschäftigt?

- Hast du dich mit den Risiken der Aktie beschäftigt?

- Passt die Aktie in dein Depot? (hinsichtlich Klumpenrisiken)

- Verstehst du, dass es beim Investieren nie um Garantien, sondern Wahrscheinlichkeiten geht - so auch bei dieser Analyse und jedem Aktienkauf?

Ausführliches Hintergrundwissen bekommst du in der Know-How Sektion und der Academy.

Mein Fazit

Danaher ist ein Unternehmen, das viele Checklisten für langfristige Anleger erfüllt: Es hat etwas weniger Risiken, verfolgt einen sinnvollen Investment-Ansatz mit Synergien der Tochterunternehmen, bewegt sich in einem Bereich, der Expertise benötigt und langfristigen Rückenwind hat und sieht sich selbst als langfristiger Investor.

Das einzige, was mich stört: Die Bewertung ist ebenfalls gestiegen, heute über dem historischen Durchschnitt und die Fundamentalzahlen ebenfalls auf einem Rekordhoch. Wenn diese weiter steigen kann die Aktie durchaus steigen, für mich gehen aber daraus auch Risiken hervor. Sollte die Bewertung etwas sinken oder mal die Nettomarge von 21% auf 18% fallen, wird der Kurs sensibel reagieren.

Für mich ist es daher ein Unternehmen, bei dem ich dann investiere, wenn der Kurs fällt und die langfristige Vision weiter intakt ist. Aktuell ist mir die Aktie etwas zu teuer.