Der Markt für Zahlungsabwicklung ist aktuell an der Börse sehr beliebt: Es verspricht schlanke Geschäftsmodelle, provisionsbasierte Monetarisierung und einen wachsenden Markt durch die Digitalisierung.

Aber welche Wege gibt es um im Payment-Markt Geld zu verdienen? Welche Unternehmen sind dort unterwegs? Wie schlagen sich klassische Finanzunternehmen gegen neue Technologieunternehmen?

Auf diese Fragen schaue ich in diesem Business Breakdown. Viel Spaß!

Wie verdienen Unternehmen im Payment-Markt Geld?

Überall, wo Geld versendet werden muss, muss auch ein Dienstleister zur Zahlungsabwicklung eingesetzt werden. Das gilt bei jedem Online-Kauf, Banking, Geldtransfers oder Offline-Käufen per Kartenzahlung.

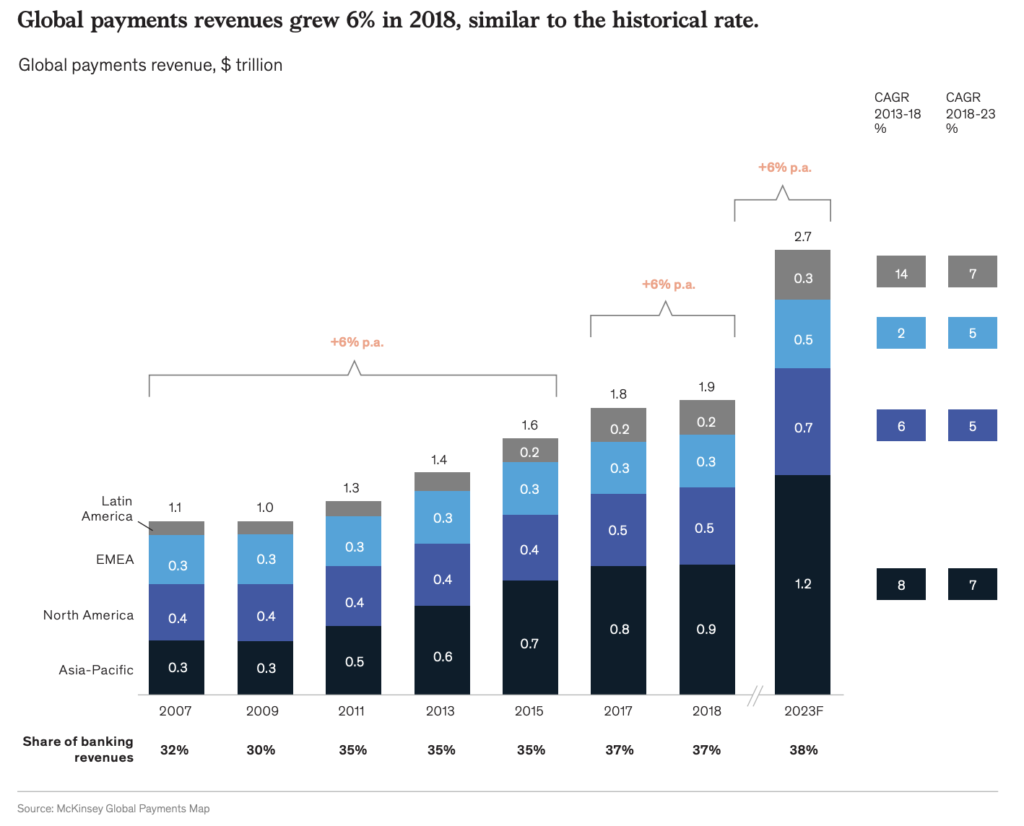

Im Global Payments Report von McKinsey zeigt sich die Größe des Marktes, der demnach bald 2,7 Bio. US-Dollar betragen wird und jährlich mit 6 % wächst.

Diese Zahlungen können in unterschiedliche Richtungen gehen:

- B2CB2C steht für "Business-to-Customer". Damit werden Produkte und Geschäftsmodelle bezeichnet, die vor allem Privatpersonen als Kunden haben. More: Unternehmen und staatliche Institutionen, die Geld an Privatpersonen senden (bspw. Gehalt). Umsatz (2018): 18 Mrd. $

- C2C: Privatpersonen, die Geld an Privatpersonen schicken. Umsatz (2018): 26 Mrd. $

- C2B: Privatpersonen, die Geld an Unternehmen senden (bspw. bei Käufen), sowohl Online als auch Offline. Umsatz (2018): 37 Mrd. $

- B2BB2B steht für "Business-to-Business". Damit werden Produkte und Geschäftsmodelle bezeichnet, die wiederum andere Unternehmen als Kunden haben. More: Unternehmen, die Geld an Unternehmen senden. Umsatz (2018): 149 Mrd. $

Der Umsatz bezieht sich dabei auf den Wert, den Zahlungsabwickler verdient haben. Die insgesamt bewegten Summen liegen dementsprechend um ein Vielfaches höher.

Hier sind die einzelnen Segmente und deren Wachstumsraten noch einmal separat aufgelistet mit Volumen und den jeweiligen Wachstumsraten:

Innerhalb der Zahlungsabwicklung gibt es unterschiedliche Herausforderungen, in denen sich die Unternehmen unterscheiden: Die Zahlung muss schnell und kostengünstig abgewickelt werden. Betrugsfälle sollen vermieden und möglichst im Voraus erkannt werden. Beide Seiten (Empfänger und Sender) müssen Vertrauen haben.

Was macht den Markt so attraktiv?

- Der Markt ist enorm groß, da er letztendlich aus allen Transaktionen und Geldflüssen besteht, die getätigt werden. Anders gesagt: Es geht nicht nur um spezifische Branchen, sondern eine Dienstleistung für alle Branchen.

- Durch die Digitalisierung steigt der Anteil der Zahlungen, die bargeldlos abgewickelt werden.

- Durch eine gewisse Größe ergeben sich Vorteile: Kleinere Unternehmen haben es schwer die Regularien zu erfüllen, größere Unternehmen haben Netzwerkeffekte etc.

Trends im Payment-Markt

Es gibt ein paar Trends, die den Payment-Markt aktuell bewegen und Chancen eröffnen.

#1 – Digitalisierung

Durch die Digitalisierung und vor allem das Wachstum im E-Commerce finden immer mehr Zahlungen online statt.

#2 – Trend zur Kartenzahlung

Auch bei Offline-Zahlungen spielt Technologie eine immer größere Rolle: Bargeld ist oftmals unpraktisch, erzeugt kleines Wechselgeld, ist nicht immer passend zur Stelle und muss erst besorgt werden, bevor gezahlt werden kann. Kartenzahlung löst diese Probleme für viele Menschen, weshalb der Anteil der Kartenzahlung steigt.

#3 – Blockchain & Kryptowährungen

Spätestens der Bitcoin hat Kryptowährungen und die dahinterstehende Blockchain-Technologie einem breiteren Publikum zugänglich gemacht. Große Finanzunternehmen und bspw. auch Facebook wagen damit erste Experimente.

Spannend ist vor allem die dahinterstehende Blockchain-Technologie: Diese soll Zahlungen effizient verschlüsseln und diese kostengünstig, dezentral und mit hohen Sicherheitsstandards gewährleisten. Auch Anonymität spielt bei vielen Kryptowährungen eine zentrale Rolle.

#4 – Payment as a Service

Einige Unternehmen möchten eine Zahlungsabwicklung anbieten, aber ungern stark in Vorleistung treten und investieren. Die Lösung: Sogenannte Payment-as-a-Service (PaaS) Anbieter. Diese bieten ihre Infrastruktur im Hintergrund an, damit ein anderes Unternehmen diese nutzen kann.

Am besten wird es klar, wenn wir uns anschauen, welche Unternehmen mit welchen Erlösmodellen am Aktienmarkt bereit stehen.

Begriffe aus dem Payment-Universum

Falls du dich mit den entsprechenden Unternehmen und der Funktionsweise dahinter auseinandersetzt, wirst du immer wieder auf ein paar Begriffe stoßen. Daher eine kurze Begriffsklärung.

Acquirer: Die Bank oder das Finanzinstitut, das es einem Unternehmen ermöglicht, Zahlungen zu akzeptieren. Ein Acquirer ist also die Bank des Unternehmens.

Issuer (oder Kartenherausgeber): Die Issuer-Bank stellt Verbrauchern verschiedene Karten (bspw. Kredit- oder EC-Karten) aus. Die Issuer-Bank ist demnach die Bank des Käufers.

Autorisierung: Die Prüfung und Bestätigung einer Zahlungsanfrage vom Issuer (also bspw. der Bank).

Fraud: Mögliche Betrugsversuche, bspw. bei Identitäts- oder Kartendiebstahl.

Interchange-Gebühr: Die Gebühr, die der Händler über die Acquiring-Bank an den Issuer (kartenherausgebende Bank) des Käufers zahlt.

POS (Point-of-Sale): Eine Lösung für Offline-Ladengeschäfte, die die Zahlung durch eine Kombination aus Hardware und Software ermöglichst und abwickelt. Ein Beispiel dafür ist das Unternehmen Square.

Die 10+ relevantesten Payment-Unternehmen

Von Tech-Giganten über Kreditkartenunternehmen und innovative FinTechs bis zu klassischen Banken mischen viele börsennotierte Unternehmen im Payment-Markt mit.

Amazon

Amazon hat mit Amazon Pay eine eigene Zahlungsmethode in den eigenen Online-Handel (und mittlerweile auch darüber hinaus) integriert. Das macht für Amazon Sinn, da ohnehin ein großes Volumen über den eigenen Online-Handel abgewickelt wird.

Google / Alphabet

Google bietet mit Google Pay eine Zahlungsmöglichkeit an, die vor allem auf Android Smartphones vertreten ist. Dadurch können Käufe im App Store oder auch online bezahlt werden.

Apple

Analog zu Google Pay bietet Apple das gleiche Programm mit Apple Pay an. Käufe im App Store, für Apple Music, iTunes etc. werden also mit Apple Pay bezahlt.

Facebook hat unterschiedliche Lösungen zur Zahlungsabwicklung in den Startlöchern. Zum einen: WhatsApp Payments, die geplante (und in Brasilien bereits eingeführte) Möglichkeit, direkt über WhatsApp Zahlungen abzuwickeln (ähnlich wie es Tencent in China bereits mit WeChat erfolgreich umsetzt).

Beyond WhatsApp Payments, we’re working on several other efforts to help facilitate more commerce, from Facebook Marketplace to Instagram Shopping to our work on Facebook Pay or our work on Libra.

Außerdem bietet Facebook mit Facebook Pay und der Kryptowährung Libra weitere Lösungen an. Diese Bemühungen von Facebook habe ich bereits in der Facebook Aktienanalyse so zusammengefasst:

Facebook ist und bleibt experimentierfreudig, vor allem im Bereich der Zahlungsabwicklung.

Zum einen gibt es Libra. Eine geplante digitale Währung, die digitalen Zahlungsverkehr, ähnlich wie eine Kryptowährung, ermöglichen soll. Es gibt eine Association, der einige namhafte Unternehmen angehören (wie Spotify, Vodafone und Uber). Facebook hat bisher aber starken Gegenwind erhalten – wegen Bedenken bezüglich des Datenschutzes, des Einflusses aufs Währungssystem und des ökonomischen Einflusses.

Eine einfachere Lösung als das Aufsetzen einer Kryptowährung, welches komplett unabhängig von Libra funktioniert, ist allerdings in Sicht: Facebook Pay.

Dieses System ist eher vergleichbar mit PayPal. Mark Zuckerberg sagt selbst auf einer Entwicklerkonferenz, dass es „so einfach sein sollte, Geld an jemanden zu senden, wie es ist, ein Foto zu senden“.

Über Facebook Pay sollen (a) Produkte bezahlt, (b) Geld an Freunde gesendet und (c) Geld gespendet werden können.

Die Chance: Facebook nutzt die bestehende Nutzerbasis und verdient am Zahlungsverkehr mit, ähnlich wie Apple und Google bereits eigene Payment-Lösungen implementiert haben. Vor allem in Kombination mit den bereits erwähnten Shopping-Funktionen eine sinnvolle Ergänzung.

Das Problem: Facebook fehlt aktuell Vertrauen, eine Grundvoraussetzung für eine solche Zahlungsabwicklung. Dieses Vertrauen fehlt bei Nutzern, aber auch bei Gesetzeshütern, was die flächendeckende Implementierung – zumindest kurzfristig – erschweren könnte.

PayPal

PayPal ist ein reines Payment-Unternehmen. Es ist heute ca. 220 Mrd. US-Dollar groß, mit einem KUV von 12 und einem KGVe von 55 bewertet und erzielt einen Umsatz von knapp 20 Mrd. USD. Das Umsatzwachstum lag zuletzt bei ca. 18 % jährlich. Die Bruttomarge liegt bei etwa 45 %.

PayPal ist ein Zahlungsanbieter, der schon 1998 gegründet wurde und unter anderem große Unternehmer und Investoren wie Elon Musk und Peter Thiel hervorgebracht hat. Der Aufstieg begann vor allem durch eBay, das ebenfalls nach der Jahrtausendwende enorm stark war und PayPal als Zahlungsmittel etabliert hat.

Was PayPal konkret anbietet:

- Digitale Zahlungsabwicklung von Unternehmen zu Unternehmen (B2BB2B steht für "Business-to-Business". Damit werden Produkte und Geschäftsmodelle bezeichnet, die wiederum andere Unternehmen als Kunden haben. More), Unternehmen zu Kunden (B2CB2C steht für "Business-to-Customer". Damit werden Produkte und Geschäftsmodelle bezeichnet, die vor allem Privatpersonen als Kunden haben. More) und von Privatperson zu Privatperson (C2C)

- Mini-Kredite

- Möglichkeit Geld zu senden oder anzufordern

- Abwicklung von Kreditkartenzahlungen

Ein zentrales Feature von PayPal war und ist der Käuferschutz. Dadurch haben Käufer, wenn sie Geld bezahlt, aber keine Ware erhalten haben, die Chance ihr Geld wiederzubekommen. Neben dem Vertrauen ist PayPals größte Stärke die Einfachheit, mit der Geldtransfers in unterschiedliche Richtungen ermöglicht werden.

Square

Square ist ebenfalls ein reines Payment-Unternehmen und aktuell aufstrebend. Es ist heute mit ca. 70 Mrd. US-Dollar, einem KUV von 12 und einem KGVe von über 300 bewertet und erzielt einen Umsatz von knapp 6 Mrd. USD. Zuletzt ist der Umsatz um 40 % pro Jahr gewachsen. Die Bruttomarge liegt bei etwa 36 %.

Square bietet Finanzdienstleistungen, vor allem Zahlungsabwicklungen im Kreditkartenbereich an. Es wurde 2009 gegründet, u.a. auch von dem Twitter CEO Jack Dorsey, und wird mittlerweile von mehr als 30 Mio. Unternehmen genutzt.

Square stellt die alte Welt von vielen Unternehmen so dar:

… und möchte die Welt so gestalten und u.a. mit dem kleinen, quadratischen Gerät oben links vereinfachen:

Square möchte eine Ökosystem der Zahlungsabwicklung erschaffen: Zahlungsabwicklung, Rechnungsstellung, Risikomanagement, Business Tools (bspw. Gutscheine, Loyalitätsprogramme, Mitarbeiterproduktivität, spezielle Software für Restaurants oder den Einzelhandel und Finanizerungsinstrumente. Auch Services für Privatpersonen, bspw. zur Geldanlage, bietet Square an.

Visa, Mastercard & American Express

Diese 3 Unternehmen sind Kreditkartenunternehmen. Das heißt: Sie geben selbst Kreditkarten heraus oder lizenzieren diese an Partner (bspw. Banken), die diese dann herausgeben. American Express gibt die Karten selbst heraus, Visa & Mastercard nutzen das Lizenzmodell.

Dadurch ergibt sich auch recht schnell das Kern-Erlösmodell: Diese Unternehmen verdienen prozentual am Umsatz, an den Lizenzen und ggf. Zinsen bei ausstehenden Zahlungen.

Visa ist heute ca. 440 Mrd. $ wert bei einem KGVe von 35. Mastercard ist 340 Mrd. $ wert bei einem KGVe von 50. American Express hat einen Börsenwert von knapp 80 Mrd. $ und einem KGVe von 26.

Goldman Sachs (und andere Banken)

Historisch bedingt sind natürlich auch Banken im Geschäft der Zahlungsabwicklung. Diese sind in den meisten Fällen das, was wir als „Issuer“ bezeichnen würden, also als Anbieter von Konten & Karten.

Adyen

Adyen ist ein Zahlungsabwickler aus der Niederlande. Es ist 50 Mrd. USD wert, erzielt einen Umsatz von 2,7 Mrd. USD und ist profitabel. Das Umsatzwachstum lag zuletzt bei 60 % p.a. Das KGVe liegt bei 160, das KUV bei 14. Die Bruttomarge ist vergleichsweise niedrig mit 18 %.

Die eigene Wertschöpfungskette beschreibt Adyen so:

Wer heutzutage ein Unternehmen führt, muss sich zwischen einer Vielzahl verschiedener Zahlungsanbieter entscheiden. Klassische Banken bieten Processing an, doch oftmals bestehen ihre Systeme aus zahlreichen unzusammenhängenden Technologien, von denen einige noch aus den 1980ern stammen. Start-ups, die sich ausschließlich auf Gateways spezialisieren, können ebenfalls Zahlungen verarbeiten. Da sie aber in der Wertschöpfungskette des Payment-Markts nur kleine Akteure sind, muss ihre Technologie weiterhin mit alten Systemen verknüpft werden. Zudem tummeln sich am Markt zahlreiche unabhängige Lösungen zur Betrugsabwehr, doch wenn Unternehmen separate Anbieter für Processing und Betrugsabwehr in Anspruch nehmen, benötigen sie mehr Personal zur Verwaltung dieser getrennten Bereiche.

Wenn sich bereits die Auswahl aus all diesen Zahlungsoptionen schwierig gestaltet, wie sieht es dann erst bei der tatsächlichen Integration in Ihr Unternehmen aus? Keine Sorge, es geht auch einfach!

Wir bei Adyen haben eine Kernaufgabe: Wir möchten Händlern die Entscheidungen im Payment-Prozess erleichtern. Adyen umfasst die gesamte Wertschöpfungskette des Zahlungsverkehrs und ist demnach eine End-to-End-Lösung, die den gesamten Zahlungsfluss von der Kasse bis zur Endabrechnung steuern kann.

Dazu gehören Hunderte von Zahlungsmethoden mit direkter Anbindung an Kartensysteme und Lösungen zur Betrugsabwehr – alles auf einer einzigen Plattform. Adyen ist Payment Gateway, Risikomanagementsystem und Acquirer in einem: So können Sie Ihre Abläufe optimieren, Kosten senken und bessere Geschäftsergebnisse erzielen.

Weiterführende Links: