Der Markt der Essenslieferdienste digitalisiert und professionalisiert sich: Spätestens seit Lieferando und Lieferheld sind diese auch in Deutschland präsent. Diese Anbieter verbinden hungrige Kunden mit Restaurants und schaffen Transparenz im Markt.

Uber investiert Milliarden in diesem Bereich. Auch Delivery Hero, das nun in den DAX und damit in die Reihe der 30 wichtigsten börsennotierten Unternehmen in Deutschland aufsteigen wird, zeigt die Relevanz des Geschäftsmodells.

Im heutigen Business Breakdown zeige ich dir deshalb:

- Wie funktioniert der Markt für Essenslieferdienste? Welche Entwicklung macht er gerade durch und wohin entwickelt er sich?

- Wie wird dort Geld verdient und wie hoch sind die Gewinnmargen?

- Welche Unternehmen sind im Markt unterwegs und wie stehen sie im Vergleich zueinander da?

More...

Die Disruption der Essenslieferdienste

Wie wurde vor Zeiten des Internets Essen bestellt?

Der Kunde kannte ein Restaurant, von dem er vermutlich einen Flyer zuhause hatte. Es wurde dort angerufen, ein paar Nummern und Extrawünsche durchgegeben. Bewertungen gab es nicht. Manchmal waren die Flyer auch veraltet. Nicht selten wurde ein Extrawunsch vergessen oder einfach am Telefon nicht verstanden. Adressen mussten Buchstabe für Buchstabe diktiert werden, damit es nicht zu Verzögerungen kam. Neue Restaurants konnten nur durch Zufall entdeckt werden. Bezahlt werden musste mit Kleingeld, das hoffentlich ausreichend und passend vorhanden war.

Na gut, das ist vielleicht etwas überdramatisiert. Es zeigt aber, dass das Erlebnis heute deutlich einfacher ist: Restaurants können besser entdeckt werden, haben Anreize durch das Bewertungssystem und sind besser vergleichbar. Bestellungen können Schwarz auf Weiß und ohne Interpretationsspielraum (zumindest in 99 % der Fälle 😉 ) übermittelt werden. Gezahlt werden kann bequem per App.

Diese Entwicklung wurde etwa seit der Jahrtausendwende voran getrieben. JustEat Takeaway, das Unternehmen hinter Lieferando, visualisiert die Kunden- und die Restaurant-Sicht so:

Wie entwickelt sich der Markt heute?

Der weltweite Food-Markt wird auf 7,5 Billionen Euro geschätzt. Etwa 10 - 15 % davon sind davon schätzungsweise Umsätze, die potentiell in den Bereich der Essenslieferungen fallen (vgl. 1). Uber schätzt den relevanten Markt für Essenslieferdienste auf 2,8 Bio. US-Dollar. Andere Studien sehen den Markt etwas kleiner:

"Der Weltmarkt für digitale Essenslieferungen hat nach einer eher vorsichtigen Studie des Datenportals Statista derzeit ein Volumen von 109 Milliarden Euro und soll in den kommenden Jahren jährlich um 7,5 Prozent wachsen. Schätzungen von Unternehmensberatungen und Investmentbanken gehen teils deutlich darüber hinaus." - Wirtschaftswoche

Aktuell werden etwa 10 % der Essensbestellungen online getätigt. Diese Quote wird weiter zunehmen. Insgesamt wird das Wachstum des Markts für Online-Essensbestellungen je nach Studie um ca. 7,5 - 10 % pro Jahr wachsen und hat durch die Corona-Krise einen Schub erhalten.

Delivery Hero stellt in der Investorenpräsentation sinnbildlich für die gesamte Branche die Schritte da, die aufeinander folgen:

- Online gehen

- Markt für Essenslieferungen transformieren

- Technology entwickeln und Innovation vorantreiben

- Take Rate verbessern (für Delivery Hero auf > 18 %)

- Gewinnmargen verbessern (für Delivery Hero auf EBITDA-Margen von > 50 %)

- (aktuell) Industrie-Konsolidierung

Der Markt ist in den letzten Monaten und Jahren geprägt von Akquisitionen und Übernahmen:

- Delivery Hero hat Ende 2018 das Deutschlandgeschäft (Lieferheld, pizza.de und Foodora) an JustEat Takeaway verkauft.

- JustEat Takeaway entstand aus der Übernahme im Juli 2019 vom britischen Unternehmen Just Eat durch Takeaway.com (u.a. Lieferando).

- Im Juni 2020 hat Just Eat Takeaway auch die Übernahme von Grubhub angekündigt.

- Im Juli 2020 hat Uber die Übernahme von Postmates angekündigt.

Was ist der Hintergrund dessen?

Solange mehrere Unternehmen in einem Markt unterwegs sind, konkurrieren diese um die gleichen Kunden. Das sorgt zum einen für Preisdruck auf der Angebotsseite (den Restaurants), auf der anderen Seite für hohe Marketingausgaben auf der Nachfrageseite (um Kunden zu gewinnen, teilweise auch durch Rabattcodes).

Durch diese Aufkäufe werden beide Probleme eliminiert und das Geschäftsmodell deutlich profitabler. Der Markt wird also voraussichtlich langfristig in der Hand weniger Anbieter liegen, die sich regional unterscheiden.

Die Monetarisierungsstrategie: Take Rate und Bruttomarge

Die Geschäftsmodelle der Unternehmen unterscheiden sich in den Details, beruhen aber auf dem gleichen Prinzip:

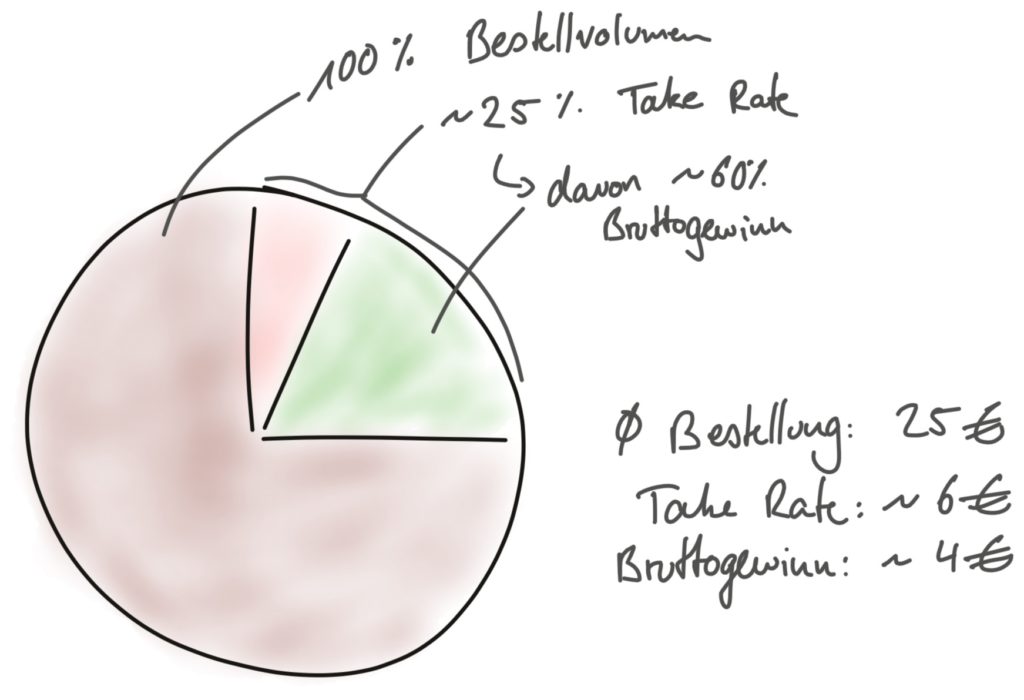

Bei jeder gebuchten Essensbestellung behält der Essenslieferdienst einen Anteil des Bestellwerts, die sogenannte Take Rate.

Diese liegt in der Regel bei ca. 15 - 25 %. In Deutschland wurde diese nach dem Verkauf des Deutschlandgeschäfts von Delivery Hero an JustEat Takeaway sogar von 20 % auf 30 % erhöht.

Dabei gibt es noch Unterschiede: In einigen Fällen sind die Lieferanten direkt bei dem jeweiligen Essenslieferdienst angestellt (bspw. JustEat Takeaway bietet das an), in den anderen - und häufigsten Fällen - wird die Lieferung vom Restaurant selbst durchgeführt und die Bestellung nur vermittelt.

Die Bruttomarge der Unternehmen im Markt variiert naturgemäß, liegt im Mittel aber etwa bei 55 - 70 %. Das bedeutet: Vom Anteil, den der Essenslieferdienst an einer Bestellung erhält (= Take Rate), geht nochmal etwa ein Drittel an direkten Kosten für die Bestellungsabwicklung ab.

Die durchschnittliche Bestellgröße liegt übrigens bei etwa 20 - 25 Euro bzw. US-Dollar.

Überblick und Vergleich der relevanten Unternehmen

Im Markt sind einige Unternehmen unterwegs:

- Uber mit dem "Uber Eats" Segment (und Beteiligungen an Essenslieferdiensten in Russland & China)

- Delivery Hero

- Just Eat Takeaway

- GrubHub (wurde im Juni 2020 von Just Eat Takeaway aufgekauft)

- Postmates (wurde von Uber Eats im Juli 2020 für 2,65 Mrd. US-Dollar aufgekauft)

So stehen die wichtigsten Unternehmen im Vergleich da:

(Hinweis: 1. Alle Zahlen sind in USD nach aktuellem Wechselkurs umgerechnet. 2. Die Zahlen von Uber Eats sind etwas ungenauer, da es anders als bei den anderen Unternehmen nur ein Segment eines Unternehmens ist, beruhen aber auf den offiziellen Zahlen von Uber - siehe Aktienanalyse.)

Uber Eats | Delivery Hero | JustEat Takeaway | GrubHub | |

|---|---|---|---|---|

Börsenwert | - (Uber gesamt: 55 Mrd.) | 24 Mrd. | 18 Mrd. | 7 Mrd. |

Außenumsatz | 28 Mrd. | 12 Mrd. | 11 Mrd. | 8 Mrd. |

Umsatz | 2 Mrd. | 2,2 Mrd. | 1,1 Mrd. | 1,5 Mrd. |

EBITDA-Marge | -25 % | -16 % | 17 % | 3 % |

Umsatzwachstum p.a. | 100 % | 62 % | 55 % | 39 % |

KUV | - (Uber gesamt: 3,6) | 11 | 11 | 5 |

Kernmärkte | USA, Japan, viele Hauptstädte | Nordafrika, Mittlerer Osten, tlw. Europa | Mitteleuropa (v.a. Deutschland & Benelux) | USA |

Wir sehen bei allen Unternehmen ein starkes Wachstum, das durch die Corona-Krise befeuert wurde. Die Kurs-Umsatz-Verhältnisse sind vergleichsweise hoch. Bei der Profitabilität sind die Unternehmen in unterschiedlichen Stadien, da die Geschäftsmodelle sich sehr stark ähneln, vermute ich langfristig ähnlich hohe Gewinnmargen.

Auch sehen wir bereits eine gewisse regionale Aufteilung. Lediglich durch den Aufkauf von GrubHub durch JustEat Takeaway wird der US-Markt noch etwas umkämpfter, in welchem Uber Eats der Marktführer ist.

Abschließende Beurteilung des Marktes

Was sind die Stärken, Chancen und positive Entwicklungen im Markt, was sind aber auch die Schwächen, Risiken und negative Entwicklungen?

Pros

Cons