Booking.com ist eines der größten Online-Reiseportale der Welt und eines der größten Tech-Unternehmen Europas. Booking.com wurde in der Niederlande gegründet und ist der größte Teil der Booking Holdings, die in den USA ansässig sind.

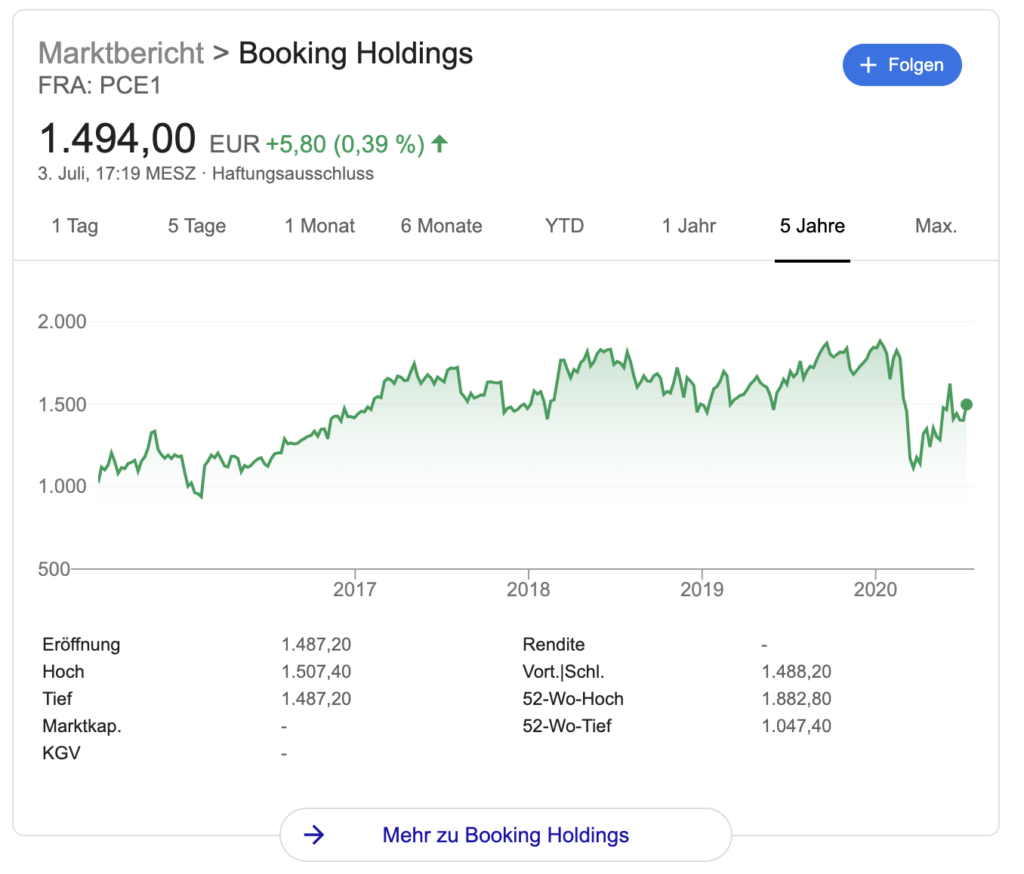

Nach einem Absturz in der Dotcom-Blase und einer längeren Dürrephase hat sich die Aktie im letzten Jahrzehnt stark entwickelt. In der Coronakrise wurde Booking stark getroffen, nachdem die Zahlen davor sehr stark aussahen:

Hier im "Business Breakdown" analysiere ich das Geschäftsmodell der Booking Holdings und werfe einen Blick darauf, wie sich die Zahlen entwickeln. Sollte das Geschäftsmodell interessant sein, vertiefe ich es in Kürze in einer Aktienanalyse. Viel Spaß!

More...

Zum Vorgehen: Ich werde zuerst alle Zahlen bis Ende 2019 anschauen. Die Coronakrise als Sondersituation thematisiere ich danach nochmal gezielt.

Das steckt hinter Booking Holdings

Booking selbst beschreibt sich als "weltweit führendes Unternehmen im Online-Reisebereich":

Booking Holdings is the world’s leading provider of online travel & related services, provided to consumers and local partners in more than 225+ countries and territories through six primary consumer-facing brands: Booking.com, KAYAK, Priceline, Agoda, Rentalcars.com and OpenTable.

Zu den Booking Holdings, die weltweit aktiv sind, gehören sechs Marken, die alle digitale Angebote haben, mit unterschiedlichen Positionierungen:

- Booking.com (Online-Buchungsplattform für Unterkünfte aller Art)

- KAYAK (Reisesuchmaschine)

- Priceline (Dienstleister für reduzierte Reisen)

- Agoda (Online-Hotelbuchungsplattform)

- Rentalcars.com (Vergleichsseite für Mietwagen)

- OpenTable (Reservierungs- und Gästemanagement für Restaurants)

So unterscheiden sich die Marken laut Geschäftsbericht 2019 konkret in ihrem Angebot:

Es ist also alles weitestgehend auf Reisen ausgelegt, innerhalb dieser Branche aber breiter gestreut: Von direkten Buchungen über Vermittlungen, von Unterkünften über Flüge bis hin zu Mietwagen wird fast alles abgedeckt.

Das verdeutlicht schon ein wichtiges Element: Booking Holdings ist stark mit der Entwicklung der Reisebranche verwoben, profitiert dabei von der stetigen Verschiebung von Offline- zu Online-Buchungen.

So entwickelt sich das Geschäft von Booking

Je mehr über die eigenen Plattformen der Booking Holdings gebucht wird, desto besser entwickelt sich das eigene Geschäft. Der Außenumsatz und die Anzahl der gebuchten Nächte steigen im Gleichschritt ziemlich kontinuierlich, wobei sich das Wachstum von 2018 auf 2019 leicht verlangsamt hat.

Werfen wir einmal einen Blick auf die wichtigsten Kennzahlen des Geschäftsmodells:

Die Eckdaten

- Marktkapitalisierung: 68 Mrd. USD

- Umsatz: 14,52 Mrd. (TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More), 15,07 Mrd. (2019)

- Gewinn: 3,4 Mrd. (TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More), 4,87 Mrd. (2019)

- Land: USA (Hauptmarke booking.com in Amsterdam, Niederlande)

- KGV: 21,4 (TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More), erwartet: 110

Qualität & Wachstum

- Verschuldungsgrad: 234%

- Bruttomarge: 98%

- Nettomarge: 23%

- Umsatzwachstum (letzte 3 Jahre): 12 % p.a.

- Gewinnwachstum (letzte 3 Jahre): 32 % p.a.

So haben sich Umsatz, Gewinne und der Free Cashflow entwickelt:

Der Außenumsatz spiegelt sich, wie erwartet, im Umsatz wieder. Und, ebenfalls auffällig: Nahezu der komplette Umsatz ist auch gleichzeitig der Bruttogewinn. Das liegt vor allem daran, da Booking an direkten Produktkosten lediglich die eigenen Webseiten betreibt und prozentual am vermittelten Umsatz verdient.

Die Welt sah vor der Corona-Krise also, trotz des zuletzt langsameren Wachstums, recht stabil und gesund aus: Wachsende Umsätze, steigende Gewinne und ein positiver Cashflow als Überschuss. Aber wie ging es dann weiter?

Corona-Krise: Wie hat sie die Booking Holdings getroffen?

Die Auswirkungen der Corona-Krise sind noch nicht vollständig abschätzbar, da der größte Effekt in Q2 2020 erwartet wird, zu welchem die Ergebnisse erst in Kürze veröffentlicht werden.

Klar ist aber: Es gibt kaum eine Branche, die so stark getroffen wurde wie die Reisebranche. Im ersten Quartal 2020 ist der Gewinn, der im Vorjahr noch 0,77 Mrd. USD betrug, zu einem Verlust von - 0,7 Mrd. USD geworden. Der Aktienkurs von Booking ist um 39 % und damit "nur" ähnlich stark wie der gesamte Markt gefallen:

Nach aktuellen Erwartungen wird der Gewinn in Q2 2020 im Vergleich zum Quartal des Vorjahres von 23,6 auf -11,9 USD pro Aktie fallen. Ab Q3 wird wieder ein Gewinn erwartet, der allerdings noch deutlich unter dem Vorjahresniveau liegt.

Für das komplette Jahr 2020 wird durchschnittlich ein Gewinn pro Aktie von 17,7 USD erwartet, für 2021 ca. 65 USD. Zum Vergleich: 2019 lag der Gewinn pro Aktie bei 112 USD, 2018 bei 83 USD, 2017 bei 47 USD. Die Schätzung für 2021 liegt also zwischen dem 2017er- und 2018er-Niveau.

Klar ist: Diese Schätzungen sind mit hoher Unsicherheit verbunden. Sie zeigen aber, dass die Effekte der Coronakrise noch länger wirken.

Stärken & Schwächen des Geschäftsmodells gegenübergestellt

Stärken

Schwächen

Fazit zum Geschäftsmodell:

Insgesamt hat Booking Holdings ein digitales und technologiegetriebenes Geschäftsmodell mit starken Kennzahlen. Die hohe Abhängigkeit von der Verfassung der Reisebranche, stark gezeigt durch die Corona-Krise, ist dabei der Nachteil des Modells.

Soviel zum Geschäftsmodell und dem "Business Breakdown" zu Booking Holdings. Ich behalte das Unternehmen im Auge und werde die Aktie in naher Zukunft in einer ausführlicheren Aktienanalyse hier unter die Lupe nehmen!