In der Börsenwelt hat sich einiges getan. Heute:

Viel Spaß!

More...

Storys der Woche

Das ist am Aktienmarkt passiert

Die neuesten Finanzmarkt-Updates:

🎮 Microsoft will Activision Blizzard für 70 Mrd. Dollar kaufen

Die größte Firmenübernahme in Microsofts Geschichte bahnt sich an.

Für 69 Mrd. US-Dollar will Microsoft das Gamingunternehmen Activision Blizzard kaufen. Das Unternehmen steht u.a. hinter der Spielereihe "Call of Duty" und "World of Warcraft".

Zum Vergleich: Die bisher teuerste Akquisition von Microsoft war LinkedIn für 26 Mrd. US-Dollar.

Microsoft ist schon im Gamingmarkt unterwegs, bietet die Xbox als Spielekonsole an und exklusive Spiele dafür, bspw. "Halo".

Die Activision Blizzard Aktie schoss um 27% nach oben, die Microsoft blieb weitestgehend konstant mit einem Verlust von 1 bis 2%.

😲 FED will Zinsen erhöhen

Jeder, der hochbewertete Wachstumsaktien im Depot hat, wird die Zinserhöhungen gemerkt haben. Viele dieser Aktien (wie auch 2021 in vielen Aktienanalysen hier gesehen) waren enorm hoch bewertet, die anstehenden Zinserhöhungen in den USA haben aber auch signifikanten Effekt. Darauf bin ich vorher schon hier vor knapp einem Jahr eingegangen:

Ein solcher Zinsanstieg hat (stark vereinfacht) den Effekt, dass Fremdkapital in Zukunft teurer wird und dass Anleihen relativ zu Aktien etwas attraktiver werden. Ersteres trifft vor allem Unternehmen, die Kapitalbedarf haben. Also: Wachstumsunternehmen, die selbst noch nicht profitabel sind.

Im Dezember '21 hat die FED einen Ausstieg aus der lockeren Geldpolitik angekündigt, im Januar wurde in Protokollen sichtbar, dass es wohl noch schneller gehen könnte als erwartet.

Zum einen sollen Anleihenkäufe schnell zurückgefahren werden, zum anderen die Zinsen in mehreren Schritten in Richtung der 1%-Marke bis Ende des Jahres angehoben werden.

Für 2022 werden drei Zinserhöhungen erwartet. Damit könnte der geldpolitische Schlüsselsatz am Ende des laufenden Jahres in einer Spanne von 0,75 bis 1,0 Prozent liegen. Aktuell liegt er in der Spanne von null bis 0,25 Prozent. Inzwischen taxiert das Fed-Watch-Tool des Börsenbetreibers CME die Wahrscheinlichkeit auf über 70 Prozent, dass die Notenbank bereits im März damit beginnt, die Leitzinsen anzuheben. - tagesschau.de

📈 Deutschland wieder mit Wachstum

Deutschland wieder mit Wachstum

Deutschlands Wirtschaft wuchs um 2,7% in 2021. Das liegt damit - natürlich - deutlich über dem Rückgang des letzten Jahres von -4,6% in der Eurozone. Das Niveau liegt allerdings immer noch etwa 2% unter dem Niveau von 2019.

Deutschland treffen noch unterschiedliche Nachteile. Zum einen basiert die Wirtschaft stark auf der Industrie. Diese ist getroffen von Lieferengpässen, teureren Energiepreisen und Chipmangel (der bspw. die Autoindustrie stark trifft).

📊 Earnings von TeamViewer, About You & JP Morgan

Analyse

💰 Lohnen sich limitierte Wertgegenstände?

Uhren, Kunst, Sneaker oder Whiskey haben in den letzten Jahren starke Wertsteigerungen erlebt. Darüber hinaus wollen Anleger ihr Risiko breiter streuen und suchen, gerade in der Niedrigzinsphase, Mittel der Wertaufbewahrung. Funktioniert das? Welche Vor- und Nachteile gibt es? Und welche Rolle sollten alternative Anlagemöglichkeiten im Anlagemix spielen?

Diese Fragen findest du in der folgenden Bilderserie und im Podcast beantwortet.

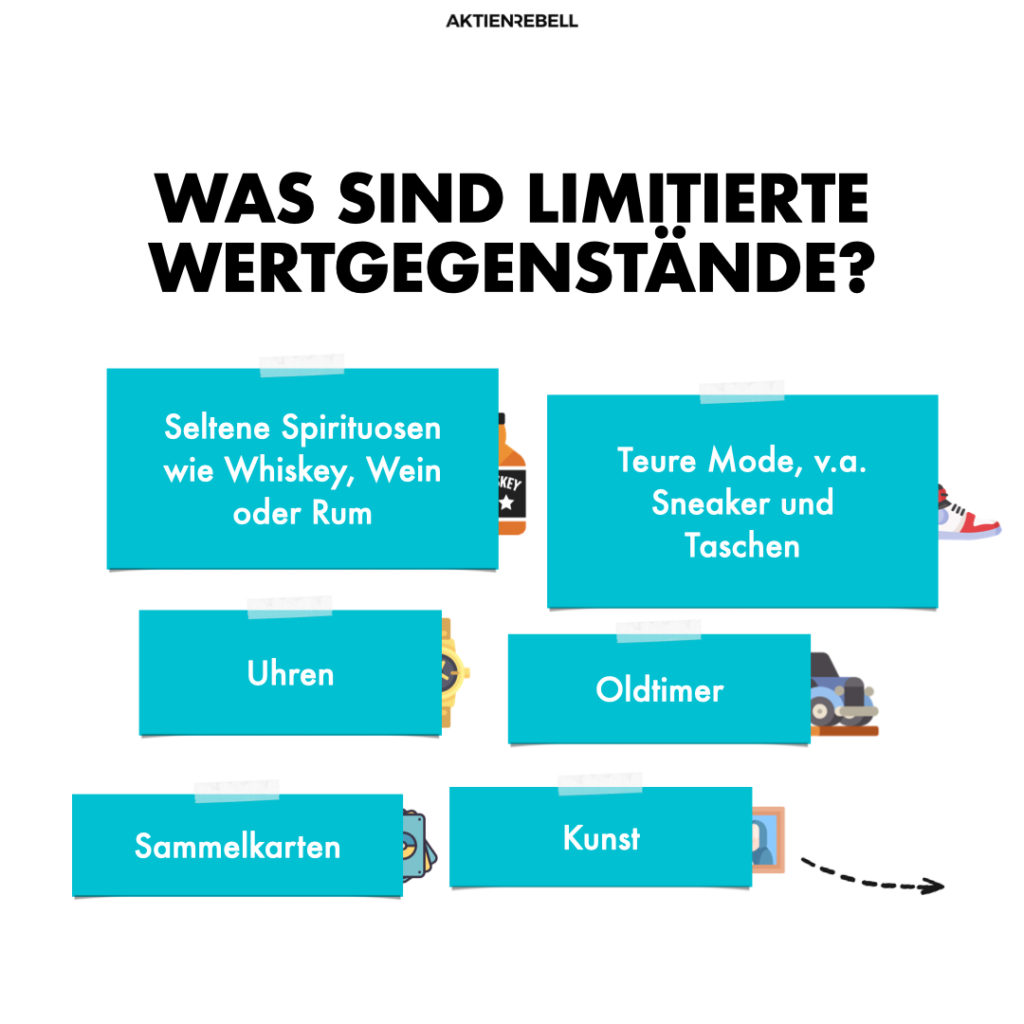

Was sind limitierte Wertgegenstände?

- Seltene Spirituosen wie Whiskey, Wein oder Rum

- Teure Mode, v.a. Sneaker und Taschen

- Uhren

- Oldtimer

- Sammelkarten

- Kunst

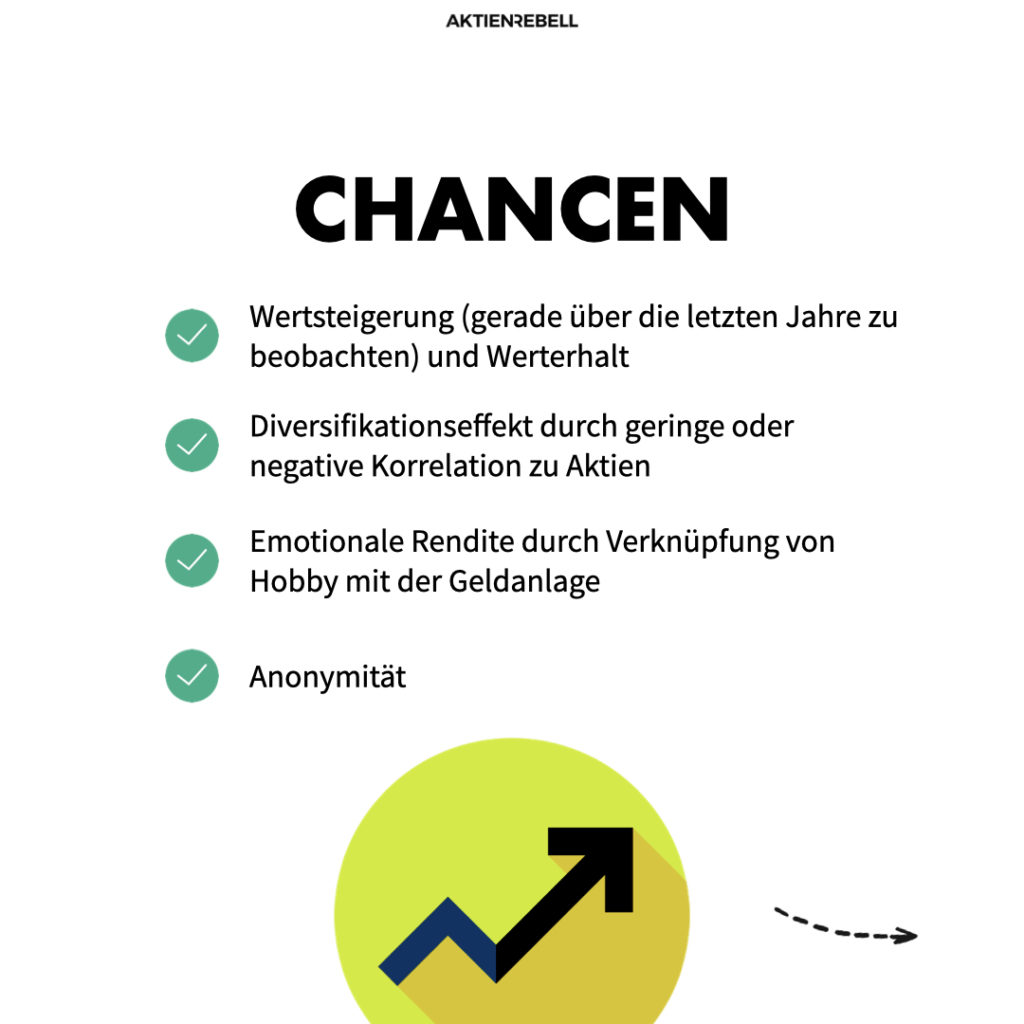

Diese bieten mehrere Chancen:

- Wertsteigerung (gerade über die letzten Jahre zu beobachten) und Werterhalt

- Diversifikationseffekt durch geringe oder negative Korrelation zu Aktien

- Emotionale Rendite durch Verknüpfung von Hobby mit der Geldanlage

- Anonymität

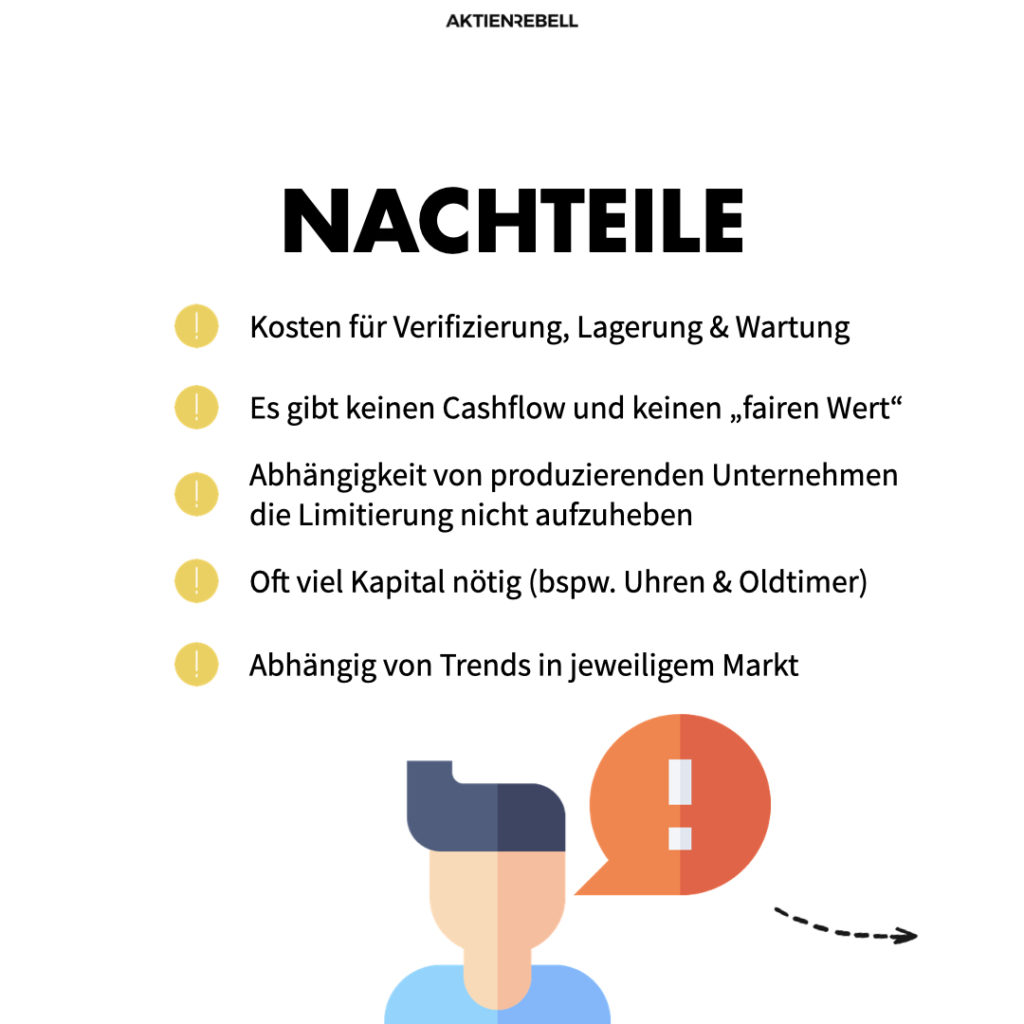

Aber es gibt auch einige Nachteile dieser Anlageklasse:

- Kosten für Verifizierung, Lagerung & Wartung

- Es gibt keinen Cashflow und keinen „fairen Wert“

- Abhängigkeit von produzierenden Unternehmen die Limitierung nicht aufzuheben

- Oft viel Kapital nötig (bspw. Uhren & Oldtimer)

- Abhängig von Trends in jeweiligem Markt

Der Markt entwickelt sich allerdings schnell weiter. Mittlerweile ist es möglich zu investieren, ohne selbst die Verifizierung, Lagerung & Wartung zu übernehmen. Auch können Anteile an Gegenständen gekauft und so diversifizierter investiert werden. Bspw. übernimmt so etwas Timeless (auch Podcast-Sponsor).

Es gibt im Wesentlichen drei unterschiedliche Wege, um an der Wertentwicklung zu partizipieren:

- Direkt: Direkt selbst die Wertgegenstände kaufen, lagern, warten und irgendwann verkaufen.

- Indirekt: Anteile an Assets kaufen, die wiederum von einem Dienstleister verwaltet werden.

- Aktien: Aktien von Unternehmen kaufen, die limitierte Assets verkaufen. Beispiele: LVMH, Ferrari, Kering.

Abschließend meine vier Tipps und Leitplanken, solltest du in solche Assets investieren wollen:

- Informieren und mit Markt beschäftigen, kein blindes Investieren in Hypes

- Realistische Erwartungshaltung: Werte können auch mal fallen, es geht nicht nur bergauf

- Diversifiziert, aber nicht alles kaufen. Dieser ETF-ähnliche Ansatz funktioniert hier eher nicht.

- Hauptbestandteil sollten immer Cashflow-Assets, in meinen Augen v.a. Aktien, sein.

Noch mehr dazu erfährst du im Podcast und in der folgenden Bilderserie (auch auf Instagram verfügbar).

Analyse

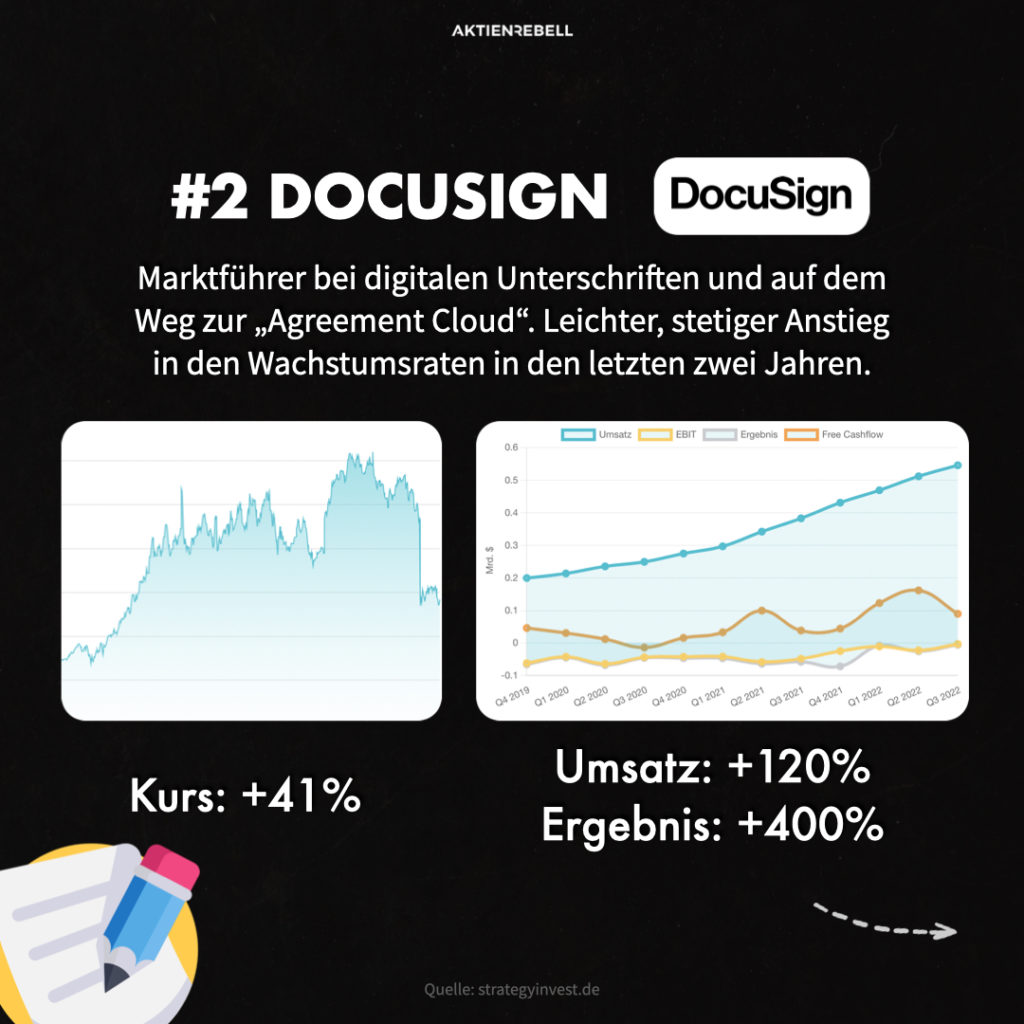

🏆 Wurden die Corona-Gewinner vergessen?

Die Pandemie hat Trends beschleunigt. Dadurch konnten einige Geschäftsmodelle stark profitieren und haben ein Wachstum erlebt, für das es sonst Jahre gebraucht hätte. Zuletzt sind einige dieser Aktien - ich stelle dir 4 Aktien vor - aber wieder stark gefallen. Wo stehen sie heute im Vergleich zu Beginn der Pandemie? Sind sie womöglich jetzt unterbewertet?

Ich habe einmal die Entwicklung der Aktie (von Anfang März 2020 bis heute) mit der Entwicklung der Fundamentalzahlen (letztes Quartal zu Vergleichsquartal vor 2 Jahren) von vier Aktienunternehmen verglichen: Zoom, Docusign, Peloton und Teladoc Health.

Das Ergebnis siehst du in der folgenden Bilderserie. Die Daten stammen von den jeweiligen Kennzahlen-Seiten der Aktien.

Inspiration

👴 Börsenweisheit des Tages

"Der Investor von heute profitiert nicht vom Wachstum von gestern." - Warren Buffett