In der Börsenwelt hat sich einiges getan. Heute:

Viel Spaß!

More...

Storys der Woche

Microsoft x Netflix, BYD überholt Tesla, VW entlässt Diess, IBM & HelloFresh verlieren nach Earnings

Microsoft x Netflix, BYD überholt Tesla, VW entlässt Diess, IBM & HelloFresh verlieren nach Earnings

Praxiseinblick & Gedanken

Netflix: Kurs steigt, die Zahlen unter der Haube schwächeln

Netflix: Kurs steigt, die Zahlen unter der Haube schwächeln

Netflix hat Zahlen veröffentlicht. Durch den Absturz der Aktie wurden sie besonders erwartet.

Zahlen

Die Umsatzerwartungen wurden leicht unterboten - 7,97 Mrd. Dollar statt 8,04. Umsatz liegt damit 9% über Vorjahr (13% währungsbereinigt). Der Gewinn pro Aktie fiel etwa 10% höher aus als erwartet, allerdings durch einen nicht-operativen Effekt.

Netflix hat vorher prognostiziert, dass 2 Mio. Abonnenten verloren werden. Am Ende wurde es nur eine knappe Million.

Die finanziellen Erwartungen für Q3 wurden leicht heruntergeschraubt, eine Million Abonnenten sollen allerdings wieder dazugewonnen werden. Insgesamt hat es für einen leichten Kursanstieg von 7% gesorgt.

Der operative Cashflow ist nach wie vor positiv mit 100 Mio. Dollar, der Free Cashflow noch leicht positiv bei 13 Mio. Aber: Die aktienbasierte Vergütung ist auf 150 Mio. Dollar gestiegen und wird dort nicht berücksichtigt.

Für das gesamte Jahr soll der Free Cashflow bei 1 Mrd. Dollar liegen.

Strategie

Netflix trifft der Wechselkurs negativ. Über die Hälfte der Umsätze erzielt Netflix außerhalb des USA und damit nicht im US-Dollar, der zuletzt quasi gegenüber allen anderen Währungen aufgewertet hat.

Die Werbelösung soll im ersten Halbjahr 2023 an den Markt gehen.

While it will take some time to grow our member base for the ad tier and the associated ad revenues, over the long run, we think advertising can enable substantial incremental membership (through lower prices) and profit growth (through ad revenues).

Die Monetarisierung vom Account Sharing wird in Südamerika getestet. Für eine zusätzliche Gebühr können weitere Nutzer dann regulär den Gemeinschaftsaccount weiternutzen.

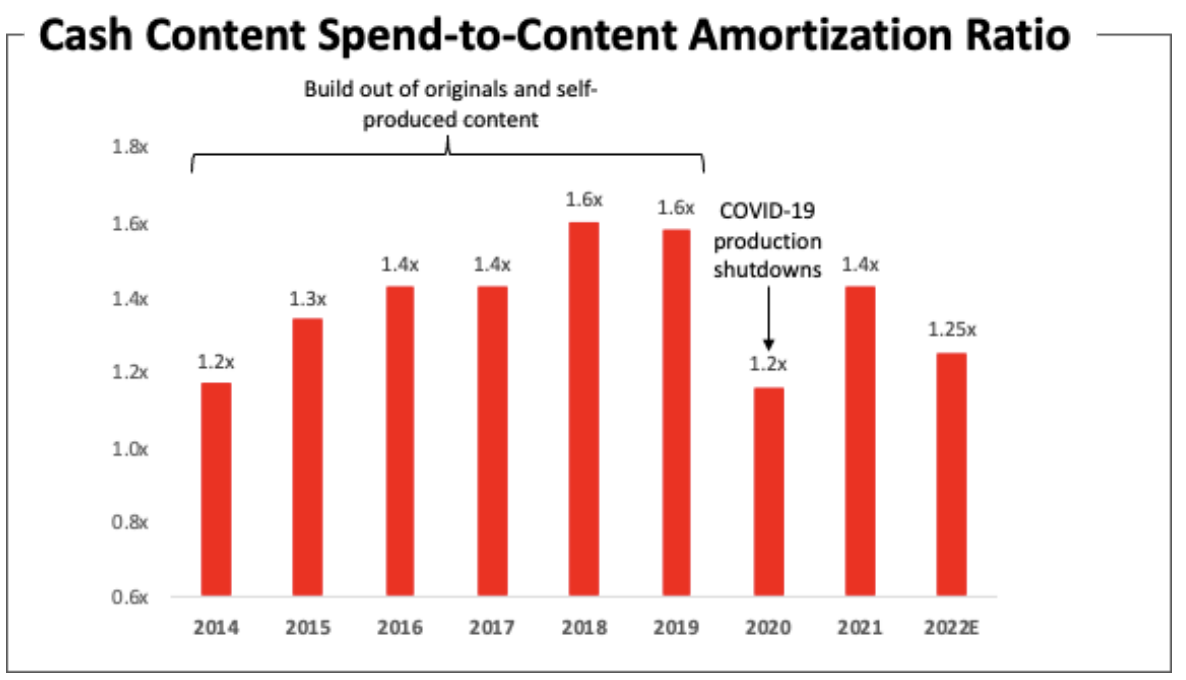

Die Skaleneffekte ziehen weiter an. Demnach sinken die Ausgaben für Content im Verhältnis zu den Abschreibungen auf diesen, nachdem diese bis 2019 immer weiter gestiegen sind, vor allem durch eigene Produktionen.

Meine Meinung

Für viele, die den Untergang von Netflix befürchtet haben, sehe ich hier die erwartete Entwarnung. Die Wachstumsphase ist vorbei, aber Netflix fängt sich und bereit wichtige strategische Initiativen vor.

Aber kurzfristig kostet das Geld, die Abonnenten gehen noch leicht zurück. Das Risiko ist damit höher. Ich finde Netflix eher fair bewertet, aber auch kein Schnäppchen.

Coinbase vor Problemen?

Coinbase vor Problemen?

Bei der Krypto-Handelsplattform Coinbase häufen sich ungewöhnliche Ereignisse.

Einige Nutzer berichten Probleme beim Auszahlen ihres Geldes.

Everything seems fine at $COIN pic.twitter.com/XBWgiE7SvV

— Markets & Mayhem (@Mayhem4Markets) July 18, 2022

Außerdem hat Coinbase für ein Jahr das eigene Affiliate-Programm gestoppt. Es gibt also keine Provision mehr für Werbepartner, die Neukunden besorgen - ebenfalls ein ungewöhnlicher Schritt, der mit dem Kryptowinter und den gefallenen Kursen begründet wurde.

Chart des Tages

Diese Sektoren kippen im Crash um

Diese Sektoren kippen im Crash um

Der Chart des Tages: In der Dotcom-Blase sind zuerst die unprofitablen Tech-Aktien gefallen, dann der gesamte Tech-Sektor und irgendwann alle Aktien.

$9 trillion of S&P 500 market cap is within 5% of its 52-week low.

— Michael Batnick (@michaelbatnick) July 14, 2022

We're in the "everything must fall" part of the cycle.https://t.co/XX7KZ6Kb3s pic.twitter.com/6UAudHaOsW

Praxiseinblick

Verkaufe ich jetzt meine Aktien?

Verkaufe ich jetzt meine Aktien?

Nein. Grundsätzlich glaube ich nicht an Market Timing und halte mich auch in der aktuellen Phase daran.

Wenn ich einzelne Aktien für überteuert halte, was der Fall war, verkaufe ich sie. Aber nicht den Großteil der Aktien und auch keine langfristig angelegten ETFs.

Dadurch lässt sich tatsächlich wohl Risiko reduzieren, das Anleger heute erleben. Ich glaube aber nicht, dass es die Rendite systematisch verbessert. Das hat in aller Kürze diese sieben Hauptgründe:

- Gewinne müssen versteuert werden und mindern den Steuerstundungseffekt. Bei gleicher Vorsteuerrendite ist die Rendite nach Steuern höher, die länger nicht versteuert wurde.

- Transaktionskosten.

- Der Verkauf jetzt würde auf Basis von Fakten passieren, die die ganze Welt bereits kennt. Ich habe nicht das Gefühl jemandem voraus zu sein.

- Ich habe dann immer noch keine Ahnung, wann ich wieder einsteige. Den perfekten Einstiegszeitpunkt zu treffen ist utopisch.

- Eine Rezession ist nicht gleichzusetzen mit einem Börsencrash oder einem Verkaufssignal, wie ich zuletzt hier gezeigt habe.

- Die Nachrichten sind enorm negativ. Historisch sind das die besseren Kaufzeitpunkte für langfristige Anleger.

- Die Nachrichten sind vor allem für Deutschland wirtschaftlich sehr negativ, weniger für die USA. Wir dürften nicht vergessen: In einem ausgewogenen Depot spielt Deutschland nur eine untergeordnete Rolle.

Inspiration

Börsenweisheit des Tages

Börsenweisheit des Tages

"Gewinnen kann man, verlieren muss man!" - André Kostolany