In der Börsenwelt hat sich einiges getan. Heute:

Viel Spaß!

More...

Storys der Woche

📊 Das ist am Aktienmarkt passiert

Die neuesten Finanzmarkt-Updates:

🎯 Das neue Inflationsziel der EZB

Die Europäische Zentralbank (EZB) hat ein neues Inflationsziel verkündet: 2% pro Jahr. Vorher lag es bei "knapp unter 2% pro Jahr". Ein kleiner, aber feiner Unterschied.

"Nach Auffassung des EZB-Rats kann Preisstabilität am besten gewährleistet werden, wenn mittelfristig ein Inflationsziel von 2 % angestrebt wird. Dieses Ziel ist symmetrisch, d. h. negative Abweichungen von diesem Zielwert sind ebenso unerwünscht wie positive. Wenn die nominalen Zinssätze in einer Volkswirtschaft in der Nähe ihrer effektiven Untergrenze liegen, sind besonders kraftvolle oder lang anhaltende geldpolitische Maßnahmen nötig, um zu verhindern, dass sich negative Abweichungen vom Inflationsziel verfestigen. Dies geht unter Umständen damit einher, dass die Inflation vorübergehend leicht über dem Zielwert liegt."

Die EZB möchte in der Eurozone Preisstabilität gewährleisten. Die Inflationsrate beschreibt dabei den durchschnittlichen Anstieg des Preisniveaus. In den letzten Jahren, etwa seit 2013, war das Problem vor allem eine zu niedrige Inflationsrate. Erst in den letzten Monaten gab es stärkere Preissteigerungen, bspw. bei Baumaterialen.

Das Ziel von 2% ist eine minimale Erhöhung, was nicht darauf deuten lässt, dass die expansive Geldpolitik zurückgefahren wird. Auch der ergänzende Hinweis, dass diese Zahl keine Obergrenze sei sondern auch zeitweilig moderat überschritten werden kann, verdeutlicht das.

Nebenbei wurde bestätigt, dass der zugrundeliegende Index HVPI, der die Preissteigerungen misst, beibehalten wird und eine geeignete Messgröße darstellt. Auch zu klimaschützenden Maßnahmen wurde sich verpflichtet, da "der Klimawandel weitreichende Folgen für die Preisstabilität hat".

🐶 Dogecoin-Gründer übt Krypto-Kritik

Jackson Palmer hat einen Tweet abgesetzt, für den er bisher fast 50.000 Likes bekommen hat.

Er ist kein Unbekannter: Er hat die Kryptowährung "Dogecoin" ins Leben gerufen, die es zu zweifelhafter Berühmtheit gebracht hat.

Hier habe ich ausführlicher über sie geschrieben. In Kurzform: Es ist eine reine Spaßwährung, die keinerlei Nutzen hat, nur zum Spekulieren genutzt wird und u.a. von Elon Musk gepusht wurde.

Nun antwortet Jackson Palmer, der den Dogecoin mit initiiert hat, auf die Frage, ob er wieder in die Szene der Kryptowährungen zurückkehrt und antwortet mit harscher Kritik.

I am often asked if I will “return to cryptocurrency” or begin regularly sharing my thoughts on the topic again. My answer is a wholehearted “no”, but to avoid repeating myself I figure it might be worthwhile briefly explaining why here…

— Jackson Palmer (@ummjackson) July 14, 2021

Die wesentlichen Punkte seiner Kritik, nachdem er sich jahrelang damit auseinandergesetzt hat:

- Kryptowährungen seien eine hyperkapitalistische Technologie, die hauptsächlich dazu dient, das Vermögen der Befürworter durch Steuervermeidung, geringe regulatorische Prüfung und künstlich erzwungene Knappheit zu steigern

- Obwohl "Dezentralisierung" ein immer wiederholtes Schlagwort ist, wird die Industrie von einem Kartell wohlhabender Personen gesteuert, die mittlerweile ähnliche Institutionen geworden sind, die sie im herkömmlichen Finanzsystem abschaffen wollen

- Die Industrie erzeugt einen kultartigen "Schnell reich werden" Trichter, der dazu dient, immer neues Geld von finanziell verzweifelten und naiven Menschen zu extrahieren

- Kryptowährungen nimmt die schlechtesten Teile des kapitalistischen Systems (bspw. Korruption, Betrug, Ungleichheit) und nutzt Software um die Möglichkeiten der Intervention (bspw. Anhörungen, Regulierungen, Steuern) technisch zu limitieren, die den durchschnittlichen Bürger schützen würden.

- Passwort vom Account verloren? Dein Fehler. Auf einen Betrug reingefallen? Dein Fehler. Milliardäre, die die Märkte manipulieren? Sie sind Genies. Diese gefährlichen Denkweisen fördern Kryptowährungen.

🎮 Netflix will ins Gaming- & Podcast-Geschäft

In der Netflix Aktienanalyse habe ich u.a. Matthew Ball zitiert, der geschrieben hat, dass das Spiel Fortnite ein größerer Konkurrent für Netflix ist als andere Streaming-Anbieter. Denn: Netflix konkurriert um Aufmerksamkeit.

Nun gab es interessante Personalerweiterungen: Netflix hat viele Personen von namhaften Gaming-Unternehmen angeworben.

Netflix 41 days later: "We compete with (and lose to) Fortnite more than HBO"

— Matthew Ball (@ballmatthew) July 14, 2021

Netflix 951 days later: Hires first gaming lead, previously VP of AR/VR @ Facebook, SVP of Mobile @ EA, Studio President & CCO @ Kabam, CCO and Co-President of Games @ Zynga https://t.co/gcjTdKTYFk

Nebenbei wurde auch die Position "Head of Podcast" erstmals besetzt - und das mit niemand geringerem als der ehemaligen "Head of Content" von Apple.

Netflix streckt nun also die Fühler in weitere Richtungen aus. Als Netflix-Aktionär bin ich allerdings noch vorsichtig, was Netflix Chancen in diesen Bereichen betrifft, aber in jedem Fall sehr gespannt.

🧑💻 TeamViewer mit Gewinnwarnung

Nachdem vor kurzem eine Partnerschaft mit SAP bekannt gegeben wurde, hat TeamViewer jetzt eine Gewinnwarnung veröffentlicht. Die Umsätze wachsen wie erwartet, die Billings mit 18% unter dem Mindestziel von 20%. Für 2021 wird die untere Grenze der erwarteten Spanne angepeilt.

🍖 Weber Grills an die Börse?

Weber möchte an die Börse. Angepeilt wird eine Bewertung von 4 bis 6 Mrd. Dollar. Zuletzt konnte der Umsatz um +62% gesteigert werden.

🎙 SAP-CEO Christian Klein im Interview

Bei OMR hat der SAP-CEO seinen eigenen Werdegang, aber auch SAP ausführlicher beschrieben. U.a. erklärt er den Umgang mit dem Kapitalmarkt und den Umstieg aufs Cloud-Modell, der jetzt statt Einmalbeträgen vor ab regelmäßige Abo-Erlöse erzielt und dadurch kurzfristig die Margen drückt. Leser der SAP Aktienanalyse wissen Bescheid.

📽 Disneys "Black Widow" Streaming-Erfolg

Disney hat in den USA den Film Black Widow sowohl im Kino, als auch per Streaming über Disney+ veröffentlicht. In den Kinos spielte der Film 80 Mio. Dollar ein, im Streaming stolze 60 Mio. Der Streaming-Umsatz ist also beachtlich und hat dazu wohl eine deutlich höhere Gewinnmarge.

☎️ Zoom kauft Five9 für 15 Mrd. Dollar

Zoom kauft Five9 mit Aktien im Wert von 15 Mrd. US-Dollar. Dahinter verbirgt sich Cloud-Software für "Contact Center", also die Unternehmensbereiche, die alle Kommunikationskanäle zum Kunden (Telefon, Mail, Social Media Nachrichten,...) verwalten.

📊 Neo-Broker Robinhood geht an die Börse

Der Vorreiter aller Neo-Broker aus den USA will an die Börse gehen. Angepeilt wird nun eine Bewertung von etwa 35 Mrd. US-Dollar. Noch ist das Unternehmen defizitär. Sobald Robinhood an der Börse ist, werde ich es mir einmal genauer anschauen.

Inspiration

📌 Zahl des Tages

2035

... ist das Jahr, ab dem die EU im Rahmen des Klimapakts keine neuen Verbrenner-Autos mehr zulassen möchte.

Learnings der Woche

💡 Denkanstöße & Know How

Ein paar Denkanstöße, die ich in den letzten Tagen aufgeschnappt habe.

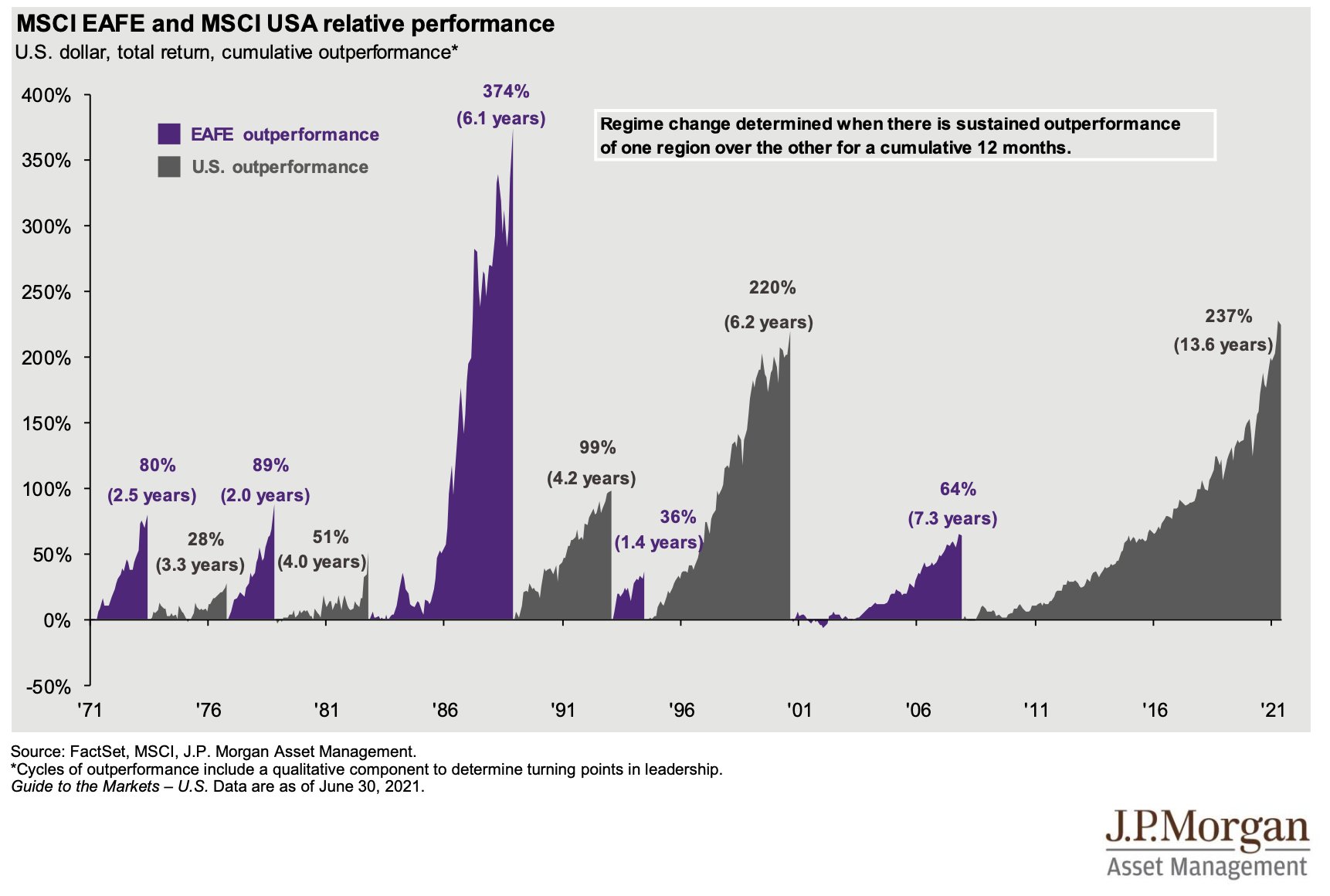

📈 USA vs. Rest der Welt über 50 Jahre

Der MSCI EAFE bildet die Industrienationen der Welt mit Ausnahme von Nordamerika, also USA und Kanada, ab. Die folgende Grafik zeigt die Phasen, in denen die USA und der EAFE jeweils gegenüber dem anderen Index outperformt haben:

Immer wieder haben sich die Perioden abgewechselt. Mittlerweile stecken wir in der längsten Periode der letzten 50 Jahre, in der die USA den Rest der Industrienationen outperformt haben: Seit 13,6 Jahren ist das der Fall. Die Outperformance ist dabei eher stetig entstanden und weniger sprunghaft als noch in der Vergangenheit.

Was können Gründe dafür sein?

- Es gibt digitale "Winner takes it all" Märkte, die US-Unternehmen eingenommen haben

- Die USA hatten früh das stärkste Tech-Ökosystem, vor allem im Silicon Valley. Dadurch gab es konzentriert viel Kapital und Know How, mit dem früh neue digitale Märkte besetzt wurden

- Die EU hat bisher mit höherer Regulierung, u.a. zum Datenschutz, eher zusätzliche Hürden aufgebaut, während die USA Hürden abgebaut haben (was beides natürlich abseits der Aktienmarktrendite noch positive und negative Effekte hat)

📊 Liefern gründergeführte Aktien die bessere Rendite?

Eine Analyse von Bain & Company kommt zum Schluss: Die Unternehmen, die von Gründern geführt werden, erzielen bessere Renditen.

Aber: Solche Charts allein sind auch mit Vorsicht zu genießen. Gründergeführte Unternehmen können oft eher neu gegründete Unternehmen sein, welche in bestimmten Phasen (bspw. der globalen Digitalisierung) besonders performen. Auch der Betrachtungszeitraum spielt immer eine Rolle.

Daher bin ich beim Interpretieren vorsichtig, glaube aber: Im Zweifelsfall ist ein Gründer, der selbst noch CEO ist, ein Pluspunkt (der übrigens auch so in die Scorecard einfließt).

Was könnten hierfür Gründe sein?

Gründer denken womöglich langfristiger und sind weniger auf kurzfristige Profite aus. Sie haben eine Vision, die sie konsequent umsetzen. Sie denken nicht nur an ihren Geldbeutel, sondern an ihr Lebenswerk.

Die Autoren nennen ebenfalls die Mentalität der Gründer als zentralen Faktor. Sie zitieren außerdem den fast schon legendären Investor Ben Horowitz, der weitere Aspekte nennt:

"In his blog, Ben Horowitz lists three reasons his VC firm prefers founder CEOs: founders have the moral authority to make the hard choices, they know the detail of the business and have better instincts, and they have a long-term perspective on investments and building a company that lasts."

Inspiration

💭 Börsenweisheit des Tages

"In investing, what is comfortable is rarely profitable." — Robert Arnott

✌️ Das war es mit dem heutigen Briefing. Danke, dass du dabei bist!