Der renommierte und berüchtigte Shortseller Hindenburg Research hat einen neuen Short-Report veröffentlicht. Das Ziel: Block. Ausführlich kritisiert es das Unternehmen, die Aktie bricht daraufhin um 20% ein, nachdem es ohnehin schon deutlich unter Allzeithoch notiert.

Mittlerweile gibt es auch eine Gegendarstellung von Block, der Kurs hat sich zumindest leicht erholt. Ich schaue mir an, was hinter den Vorwürfen steckt und wie ich als Aktionär damit umgehe.

More...

Was macht Block?

Block (ehemals Square) besteht im Wesentlichen aus zwei Geschäftsmodellen: Einer Plattform (Hardware und Software) zur Zahlungsabwicklung sowie die Cash App. Die Zahlungsplattform wird online und offline von Unternehmen zur Zahlungsabwicklung eingesetzt, die Cash App vor allem von Privatpersonen - um Geld zu verschicken, Dinge zu bezahlen oder zu investieren.

In der Block Aktienanalyse habe ich mir die Aktie angeschaut. Ich habe nach dem ersten Kursverfall investiert, da ich die Vision und das Ökosystem spannend finde, das Wachstum hoch und Profitabilität absehbar war. Danach hat sich die makroökonomische Situation verschlechtert, der Kurs ist weiter gefallen. Nun verschärft der Short Report das Bild.

Die Mechanik hinter Shortseller-Reports

Einige Investmentunternehmen konzentrieren sich auf das Shortselling. Sie setzen auf fallende Kurse von in ihren Augen überbewerteten Unternehmen. Manchmal liegen diese richtig, wie bei Wirecard, manchmal liegen diese falsch.

Sie unterliegen auch einem Interessenskonflikt: Sie gehen in die Short-Position, veröffentlichen ihr Research und die Aktie fällt, wodurch sie direkt Geld verdienen.

Nahezu jedes Mal erleben wir das gleiche Schema: Nach der Veröffentlichung streitet das Unternehmen alles ab, prüft rechtliche Schritte und weist auf den Interessenskonflikt hin. Manchmal schalten sich weitere Shortseller dazu, die dann auch genauer hinschauen und Vorwürfe verschärfen sich. Manchmal schaffen es Unternehmen, die Vorwürfe zu entkräften.

Hindenburg Research hat die Vorwürfe am 23. März 2023 veröffentlicht. Am gleichen Tag hat Block alles wie beschrieben abgestritten. Am 30. März 2023 gab es auch eine inhaltliche Antwort auf Fragen der Aktionäre.

Vorwürfe von Hindenburg Research

Im Kern sagt Hindenburg, dass Block keine besondere Technologie biete, sondern Betrug erlaube, Regulierung vermeidet und Kredite und Gebühren als revolutionär verkauft, die Metriken in Richtung der Aktionäre verfälscht. Dazu wurden Partner, Mitarbeiter und Industrieexperten interviewt.

Our 2-year investigation has concluded that Block has systematically taken advantage of the demographics it claims to be helping. The “magic” behind Block’s business has not been disruptive innovation, but rather the company’s willingness to facilitate fraud against consumers and the government, avoid regulation, dress up predatory loans and fees as revolutionary technology, and mislead investors with inflated metrics.

Die Kernvorwürfe:

#1 Es werden zu viele Accounts ausgewiesen

Ehemalige Mitarbeiter berichten, dass sie 40 - 75% der Accounts, die sie überprüft haben, schließen mussten (da Betrug oder Fake). Das sei vor allem deshalb der Fall, da Block sich an ein "underbanked segment" (also eine bisher kaum im Bankensystem befindliche Zielgruppe) richtet: Kriminelle (siehe Vorwurf #2).

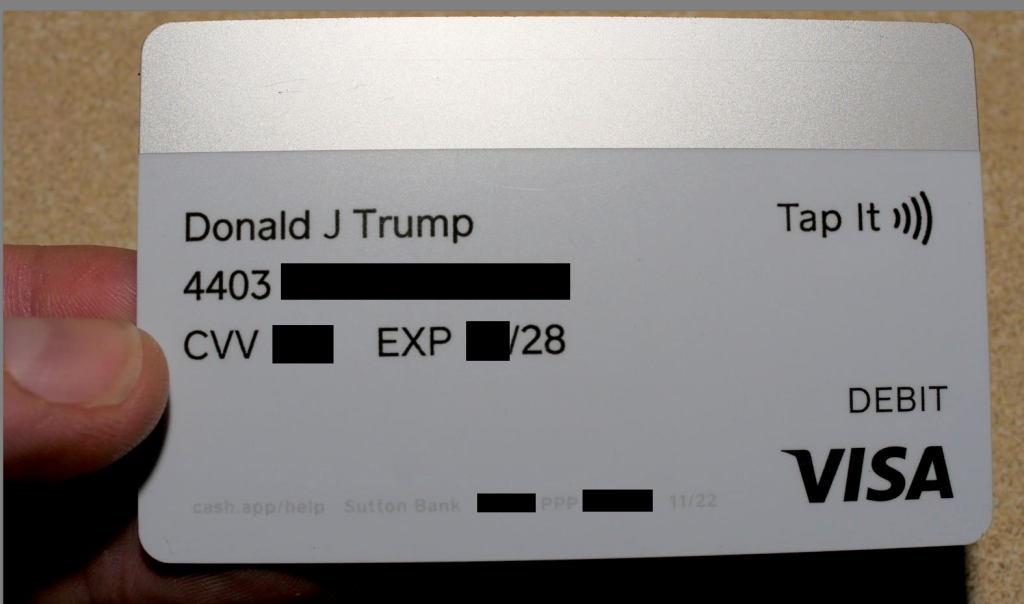

Sie haben sich sogar selbst als Donald Trump angemeldet und haben die Karte dazu, mit dem Fake-Namen, erhalten.

Meine Einschätzung: Klingt viel, aber die Frage ist, wieviele überhaupt in einer Überprüfung landen.

#2 Die Cash App wird von vielen Kriminellen genutzt

CEO Jack Dorsey ist stolz darauf, dass die Cash App in vielen Songs erwähnt wird. Dabei weist Hindenburg darauf hin - und hat ein kurioses Video zusammengeschnitten - dass das in vielen Rap-Songs der Fall ist, wo darüber berichtet wird, einen Auftragsmord mit der Cash App bezahlt zu haben.

“I paid them hitters through Cash App”

Auch gäbe es überproportional viele Fälle, wo über die Cash App unrechtmäßig Covid-Hilfen und Arbeitslosengeld ausgezahlt wurde.

#3 Block erhebe mehr Gebühren als gesetzlich erlaubt

Ein Drittel des Umsatzes der Cash App könnte zu hohe Gebühren erheben, da man sich über eine Firmenkonstruktion an einem Gesetz vorbeimogelt, das Gebühren großer Banken deckeln soll. Block zählt dadurch nicht zu solchen.

Congress passed a law that legally caps “interchange fees” charged by large banks that have over $10 billion in assets. Despite having $31 billion in assets, Block avoids these regulations by routing payments through a small bank and gouging merchants with elevated fees.

Block includes only a single vague reference in its filings acknowledging it earns revenue from “interchange fees”. It has never revealed the full economics of this category, yet roughly one-third of Cash App’s revenue came from this opaque source, according to a 2022 Credit Suisse research report.

#4 Insiderverkäufe am Höhepunkt

Die Aktie stieg um 639% in 18 Monaten während der Pandemie. Dann verkauften die beiden Co-Gründer zusammen über 1 Mrd. Dollar ihrer Aktien, andere Verantwortliche verkauften ebenfalls.

Empirisch sind Insiderverkäufe aber nicht so signifikant. Es ist normal, zu verkaufen, wenn der Großteil des Gehalts aus Aktien besteht. Trotzdem hat das natürlich einen faden Beigeschmack. Tatsächlich sieht man bei Block nur Insiderverkäufe und das quasi völlig unabhängig vom Kursverlauf.

#5 Afterpay-Akquisition floppt

Blocks Akquisition von Afterpay wird kritisiert: Es habe 29 Mrd. Dollar gekostet, beruhe aber darauf, dass nicht-kreditwürdige Kunden angelockt werden. Das Geschäftsmdell verbrenne heute noch zu viel Geld.

Block’s $29 billion deal to acquire ‘buy now pay later’ (BNPL) service Afterpay closed in January 2022. Afterpay has been celebrated by Block as a major financial innovation, allowing users to buy things like a pair of shoes or a t-shirt and pay over time, only incurring massive fees if subsequent payments are late.

Afterpay was designed in a way that avoided responsible lending rules in its native Australia, extending a form of credit to users without income verification or credit checks. The service doesn’t technically charge “interest”, but late fees can reach APR equivalents as high as 289%.

The acquisition is flopping. In 2022, the year Afterpay was acquired, the pro forma combined entity lost $357 million, accelerating from pro forma 2021 losses of $184 million.

Meine Einschätzung: Das mag alles stimmen und habe ich auch in meiner Analyse kritisiert. Allerdings war der effektive Kaufpreis, wie ich damals dargelegt habe, nur bei 14 Mrd. Dollar, da mit eigenen und bis zur Zahlung gefallenen Aktien gezahlt wurde. Dass ein Verlust erzielt wurde ist allein wenig aussagekräftig, gerade für ein Wachstumsunternehmen.

#6 Technologie ist nur Standard

Hindenburg macht sich etwas über Blocks Nutzung von starken Adjektiven lustig, wonach die eigene Technologie "magisch" oder "bahnbrechend" sei. Es sieht darin eher eine Standard-Technologie.

Block regularly hypes other mundane or predatory sources of revenue as technological breakthroughs. Roughly 31% of Cash App’s revenue comes from “instant deposit” which Block says it pioneered and works as if by “magic”. Every other major competitor we checked provides a similar service at comparable or better rates.

Dass die Technologie nicht so bahnbrechend ist, wie sie beschrieben wird, finde ich auch wenig relevant. Es ist nun mal Marketing. Ich habe schon in der Analyse dazu geschrieben:

Square hat in jedem Bereich eigene Technologien. Schwer zu beurteilen ist, wie sehr diese wirklich besser sind als Alternativen, bspw. bei Zahlungssystemen oder dem Verschicken von Geld. Ich sehe in Payment zunehmend eine austauschbare Commodity, wie in der PayPal Analyse beschrieben. Square ist technologisch trotzdem insgesamt gut aufgestellt.

#7 Bewertung ist zu hoch

Einerseits ist die Bewertung noch recht hoch, andererseits nimmt die Konkurrenz zu. Beides war auch vorher sichtbar: Block sah nie wirklich günstig aus und auch der Payment-Markt bekommt Zuwachs durch die Big-Tech-Unternehmen. Letzteres war auch mein Kritikpunkt an PayPal.

Hindenburg nennt nun ein paar fundamentale Fakten und Bewertungskennzahlen, sieht 65 - 75% Abwärtsrisiko:

On a purely fundamental basis, even before factoring in the findings of our investigation, we see downside of between 65% to 75% in Block shares. Block reported a 1% year over year revenue decline and a GAAP loss of $540.7 million in 2022. Analysts have future expectations of GAAP unprofitability and the company has warned it may not be profitable.

Es ist die Rede von einem 1%-Umsatzrückgang. Das ist faktisch richtig, aber nicht aussagekräftig. Der Umsatz wird stark von der Bitcoin-Handelsaktivität getrieben, der kaum Marge bringt. Der Bruttogewinn spiegelt das operative Geschäft besser wider und hat über 30% zugelegt. Die Frage ist eben, welche Fakten man zeigen will.

Despite this, Block is valued like a profitable growth company at (i) an EV/EBITDA multiple of 60x; (ii) a forward 2023 “adjustedBei "adjusted" Kennzahlen wird eine nach Standard-Richtlinien (GAAP) berechnete Kennzahl um Sondereffekte bereinigt, wird dann zur "Non-GAAP" Kennzahl. Diese Sondereffekte können aktienbasierte Vergütungen, Restrukturierungskosten oder Währungsschwankungen sein. Sie können einen besseren Vergleich ermöglichen, aber... More” earnings multiple of 41x; and (iii) a price to tangible book ratio of 13.1x, all wildly out of line with fintech peers.

Mich erstaunt fast noch, dass Hindenburg sich auf das bereinigte erwartete KGV bezieht - das finde ich selbst zu optimistisch. Ob ein Buchwert bei einem Payment-Unternehmen Sinn macht, bezweifle ich ebenfalls stark. Auch die Vergleiche zu Lemonade oder Upstart, die ziemlich unterschiedliche Geschäftsmodelle verfolgen auf Basis des Buchwerts, verstehe ich nicht.

Meine Einschätzung: In jedem Fall ist das Unternehmen teuer, auch nach anderen Metriken. Der Bruttogewinn wächst aber auch mit 35 - 40%, über die letzten drei Jahre mit 47%. Sollte das Wachstum anhalten und die Profitabilität steigen, könnten sich die Bewertungsniveaus normalisieren. Ich schaue gleich noch einmal auf die Bewertung.

Stellungnahme von Block

In der ersten Reaktion wurde alles abgeblockt: Hindenburg ist bekannt für solche Attacken. Diese sollen Anleger abschrecken. Man werde streng reguliert und lasse sich davon nicht ablenken.

Eine Woche später gab es inhaltliche Antworten auf einige der Vorwürfe.

Zu viele Accounts?

Es ist normal, dass es mehrere Accounts geben kann (bspw. privat und geschäftlich). Meist werden nicht Accounts, sondern Accounts mit Transaktionen angegeben.

Von 51 Mio. monatlich aktiven Accounts sind 44 Mio. verifiziert. Diese 44 Mio. Accounts gehen auf 39 Mio. einzigartige Sozialversicherungsnummern (also eindeutig zuzuordnende Personen) zurück. 97% der Zahlungseingänge gehen auf die 44 Mio. Accounts zurück.

Anders gesagt: Duplikate sind ziemlich irrelevant für die Finanzkennzahlen. Auch ändert sich nichts an Umsatz oder Gewinn, wenn die gleichen Transaktionen von mehr oder weniger Accounts durchgeführt werden.

Zu lockere Kontrollen?

Ausführlich wird beschrieben, dass man sich an Gesetze und Verpflichtungen halte, die Verantwortung außerdem ernst nehme.

Es gäbe Menschen, die die Cash App für illegale Aktivitäten nutzen - wie bei jedem anderen Zahlungsmittel (Bargeld, Überweisung, Bitcoin) auch.

In 2022 wurden 2,4% der Cash App Accounts abgelehnt. Das Compliance-Programm sei seit 2019 außerdem doppelt so stark gewachsen wie der Bruttogewinn, wurde also überproportional aufgestockt.

Sonst wenig Antworten

Ob die Bewertung zu hoch ist kann Block selbst nicht sagen. Auch die Afterpay-Akquisition würde es niemals schlechtreden. Zu den Vorwürfen der überhöhten Gebühren hätte ich mir mehr erhofft, aber auch hier wäre klar, dass ein Eingeständnis nicht erfolgen würde.

Meine Einschätzung der Vorwürfe

Die Zahl der Accounts finde ich weniger drastisch, da es im Rahmen wirkt und die Finanzkennzahlen weitestgehend unberührt lässt. Ich nehme mal an, dass der Anteil an Menschen, die für Auftragsmorde über die Cash App bezahlen, verschwindend gering sein wird.

Die Frage wäre auch: Wie soll das vermieden werden? Offensichtlich sieht Block nicht, aus welchem Grund etwas überwiesen wird - wie bei jedem anderen Transaktionsmittel auch. Der Vorwurf wäre eher, aktiv wegzuschauen, wenn das offensichtlich ist. Falls das passiert, wäre das wohl kaum geschäftsrelevant.

Dass die Technologie nicht wirklich bahnbrechend und das eher Marketing ist habe ich auch so gesehen.

Relevanter finde ich die Punkte...

- ob Block zu hohe Gebühren verlangt und das regulatorisch gedeckelt werden müsste. Das könnte die Umsatzseite etwas drücken.

- was aus der Afterpay-Akquisition wird. Die "Buy now, pay later" Unternehmen haben tatsächlich viel Luft gelassen und aus heutiger Sicht wirkt der Preis von 29 Mrd. Dollar ziemlich hoch (wobei es effektiv nur 14 Mrd. Dollar waren, da mit eigenen Aktien gezahlt wurde, die bis dahin gefallen sind). Auch in meiner letzten Analyse habe ich das schon kritisiert.

- ob die Bewertung gerechtfertigt ist.

Renditeberechnung

Werfen wir mal einen schnellen Blick auf die Renditeerwartung mit den neuesten Zahlen und Analystenschätzungen.

Block steht heute ungefähr auf dem Börsenwert von 2018 bis 2019. Dieser entspricht noch etwa dem meiner letzten Analyse, in der sich eine recht ausgeglichene Renditeerwartung ergab.

- Umsatzwachstum: Zuletzt lag das Umsatzwachstum bei 14%. Bei Block ist eher der Bruttogewinn relevant, der noch um 40% zugelegt hat, über 3 Jahre durchschnittlich bei 47% pro Jahr. In jedem Fall erwarte ich eine Erholung. Analysten erwarten 14% und 15% Umsatzwachstum über die nächsten Jahre. Ich nehme 18% kurzfristig an.

- Nettomarge: Block ist über die letzten Jahre mal leicht profitabel, mal leicht defizitär gewesen. Über die letzten 12 Monate liegt die EBIT-Marge bei -3%. Ich gehe langfristig von 7% Nettomarge aus (was weniger ist als meine Annahme vorher).

- Bewertungsniveau: Ich halte langfristig ein KGV von 18 realistisch.

- Verwässerung: Der Großteil der Verwässerung ist bereits in der Nettomarge enthalten. Block hat positive Cashflows, Kapitalbedarf ist daher unwahrscheinlich. Ich nehme sicherheitshalber 10% Verwässerung an.

Ich korrigiere die kurzfristige Wachstumserwartung, die langfristige Nettomarge und das langfristige KGV etwas nach unten. Der Umsatz ist heute höher.

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: SQ. Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an. Keine Garantie für die Zukunft.

Renditerechner-Tool

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Tatsächlich verschiebt sich dadurch die Renditeerwartung in eine weniger attraktive Region. Die Vorwürfe spiegeln hier eher das pessimistischere Szenario wider.

Was sollten Aktionäre tun?

Ich finde Short-Reports deshalb spannend und lehrreich, da sie die Risiko-Seite in der SWOT-Analyse gezielt ausschmücken. Es sollte klar sein, dass es immer Risiken gibt (und auch Dinge, die wir nicht sehen), aber auch Chancen, die dem gegenüberstehen.

Bisher sehe ich jetzt keine riesigen Vorwürfe, die meine Investment-These betreffen. Zum anderen steht die Aktie etwa 10% niedriger als vor dem Report, ist also zu einem gewissen Teil auch eingepreist worden. Was bleibt ist aber in jedem Fall ein fader Beigeschmack.

Es zeigt auch, dass Zahlungsdienstleister immer höheren Risiken unterliegen. Auch der Fall Wirecard hat das gezeigt. Entsprechend höher sollte das Renditepotenzial sein, um für das Risiko zu entschädigen.

Ich bleibe vorerst investiert, da ich die langfristige Vision stark finde, Block einer der am breitesten aufgestellten Payment-Anbieter ist und auch der Bruttogewinn noch stark wächst. Das Unternehmen ist ein Vielfaches größer, aber immer noch auf ca. 2018er-Niveau bewertet. Ich werde aber nicht nachkaufen, da mir die Renditeerwartung faktisch nicht groß genug ist, die aktuellen Vorwürfe nicht vollständig aufgeräumt wurden und ich es insgesamt sehr schwierig finde, Block zu bewerten (Vorwürfe, große Akquisitionen, hoher Bitcoin-Anteil am Umsatz mit wenig Marge).