BlackRock ist ein sagenumwobener Vermögensverwalter. Stolze 9 Bio. US-Dollar (= 9.000 Mrd.) werden von BlackRock verwaltet. Eine Marke von BlackRock heißt iShares, die der größte Anbieter von ETFs weltweit sind.

BlackRock ist der Gigant der Finanzindustrie. Das ruft auch viele Kritiker (meistens Personen, die selbst nicht aus der Branche kommen) auf den Plan, die eine zu große Marktmacht befürchten. Aus Anlegersicht bietet BlackRock - das übrigens seit über 30 Jahren vom Gründer geführt wird - einige spannende Aspekte.

- 📈 Wachsende Kapitalmärkte: BlackRock profitiert von langfristig wachsenden Aktienmärkten sowie Zuflüssen in ETFs bzw. Indexfonds, was für einen natürlichen Rückenwind sorgt.

- 🏦 Hochprofitabel: BlackRock ist mit einer Nettomarge von 30% enorm profitabel, was für Sicherheit im Geschäftsmodell sorgt.

- 💰 Bewertung: Die Aktie ist mit einem KGVe von 20 auf durchschnittlichem Marktniveau bewertet.

- 👴 Gründergeführt: Larry Fink hat BlackRock gegründet und ist noch heute der CEO und Vorstandsvorsitzende. Aber: Er hat auch gerade ein signifikantes Aktienpaket verkauft.

- 🌱 Stakeholder-Kapitalismus und Nachhaltigkeit: BlackRock positioniert sich für Werte, die man dem Schattengiganten der Finanzwelt nicht zugetraut hätte. Was steckt dahinter, wie beeinflusst es die Aktienmärkte und was bedeutet es für BlackRock selbst?

Mehr als genug Gründe also, dass wir uns die Aktie genauer anschauen und herausfinden, ob sich eine Investition aktuell lohnen könnte.

More...

Überblick & Entwicklung

Das Unternehmen

BlackRock ist ein sagenumwobener Vermögensverwalter - und gleichzeitig der größte der Welt. Stolze 9,1 Bio. US-Dollar verwaltet BlackRock. Eine Marke von BlackRock heißt iShares, die der größte Anbieter von ETFs weltweit sind.

BlackRock wurde 1988 gegründet. Seitdem ist Gründer Laurence Douglas Fink (meist Larry Fink genannt) als CEO an Bord, mittlerweile also über 35 Jahre.

Eben dieser Larry Fink hat vor wenigen Tagen 7% seiner BlackRock-Aktien verkauft, was 25 Mio. Dollar entspricht. Empirisch sind Verkäufe aber nicht so aussagekräftig wie Käufe.

Produkt & Geschäftsmodell

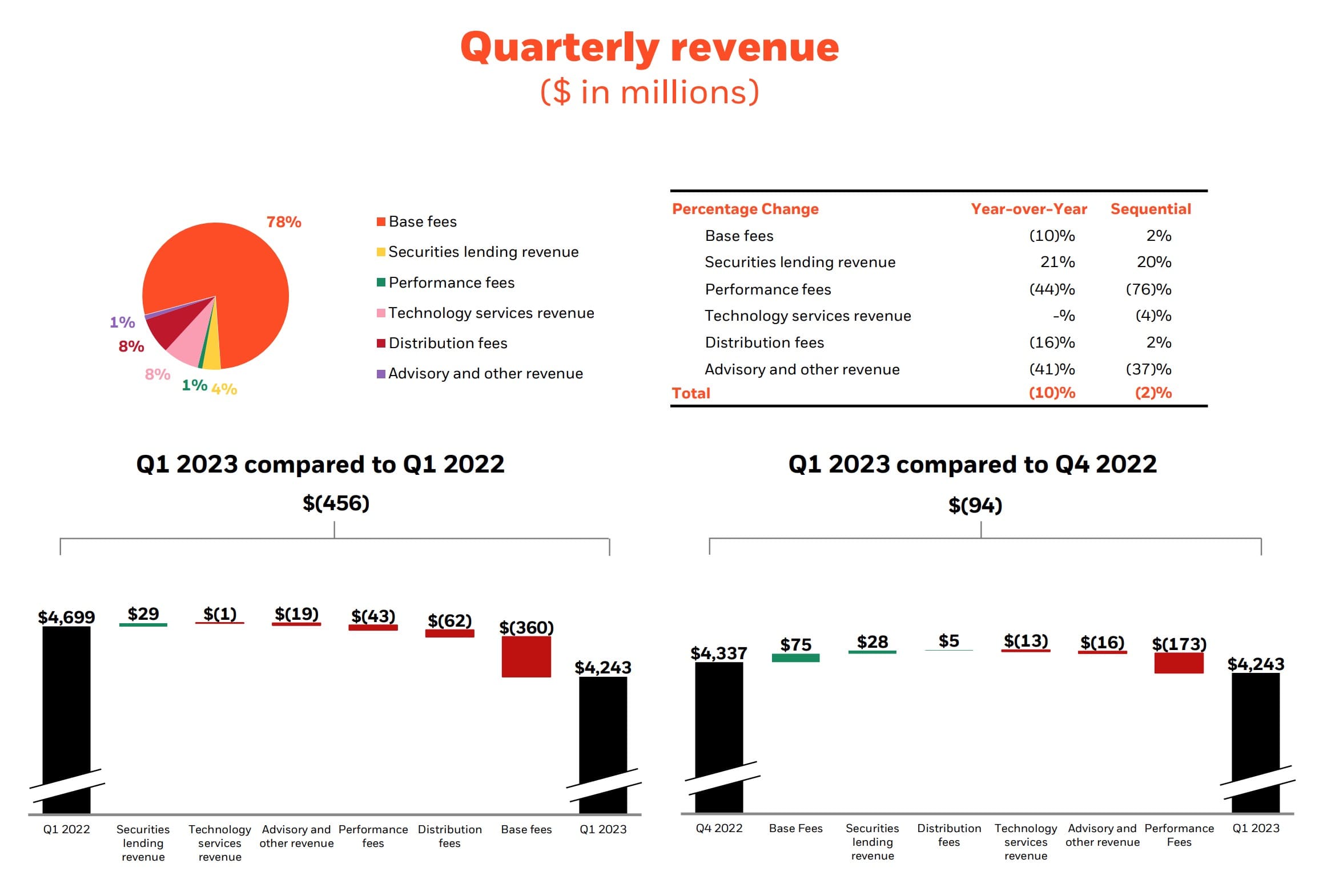

BlackRocks zentrales Modell ist das Verwalten von Vermögen über die unterschiedlichsten Produkte, die es anbietet. Meist gibt es eine jährliche Gebühr, es kann aber auch einmalige Kosten oder Performance-Gebühren geben. Dazu kommen im kleineren Umfang Technologie-Services, die verkauft werden. Der mit fast 80% größte Teil sind allerdings die Gebühren auf das verwaltete Vermögen, die sogenannten "base fees".

BlackRocks Geschäftsmodell besteht darin, Geld für andere Menschen zu verwalten. Dafür verlangt BlackRock eine Gebühr. Das macht etwa 75% der Umsätze von BlackRock aus. Dieser Bereich ist zuletzt auf Jahresbasis um gewachsen.

Dazu kommen weitere Services, die BlackRock sich bezahlen lässt:

- 9% - performanceabhängige Gebühren

- 7% - Technologie-Services

- 7% - Vertriebsgebühren

- 3% - Wertpapierleihegeschäfte

- 1% - Beratung und anderes

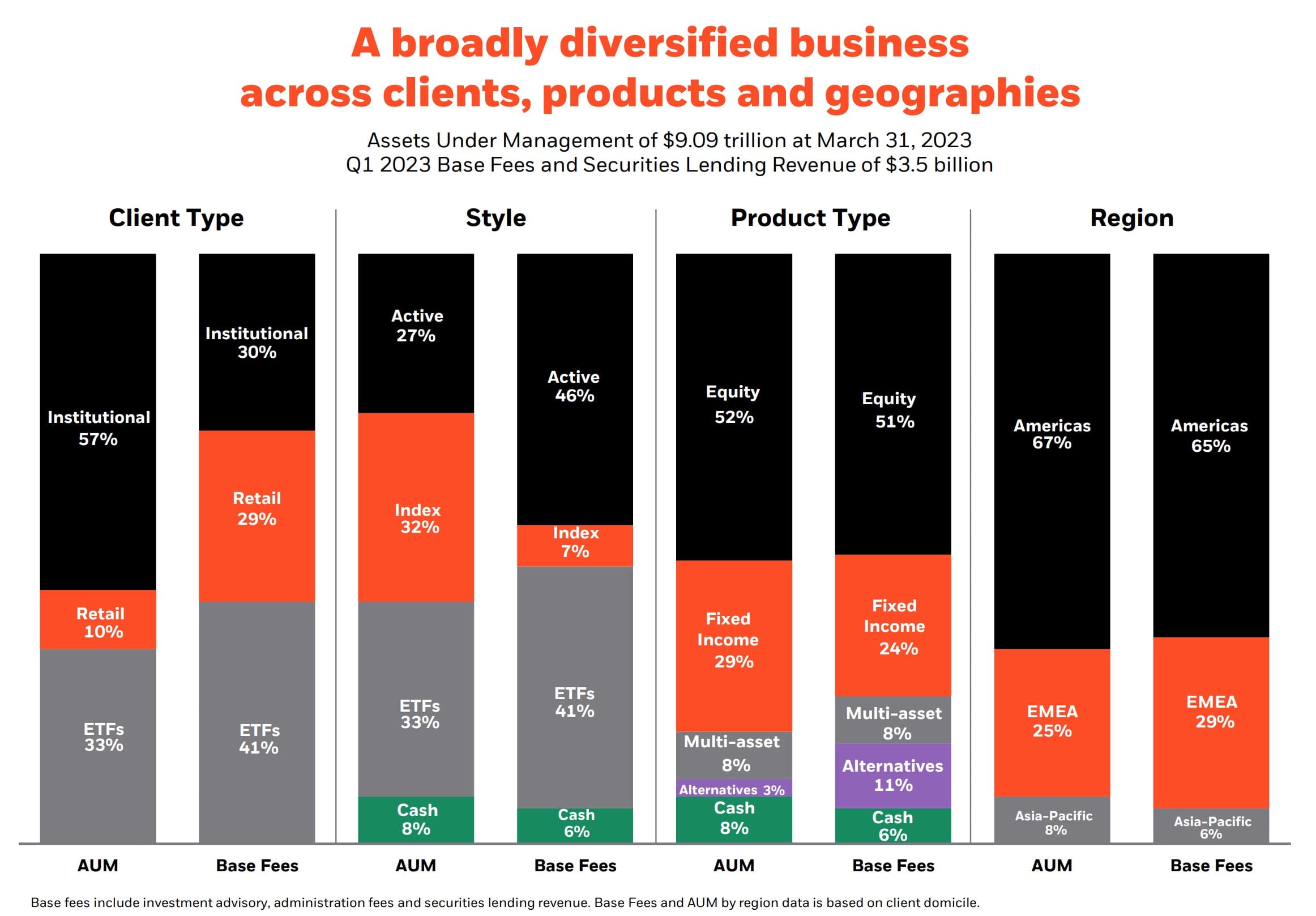

BlackRock verwaltet aktuell 9,1 Bio. USD. Schauen wir uns einmal genauer an, wo dieses Geld investiert wird und wie profitabel die jeweiligen Segmente für BlackRock sind. BlackRock selbst teilt die Umsätze vier Mal nach unterschiedlichen Dimensionen auf.

- Kunden: 57% institutionelle Anleger, 33% ETFs, 10% Privatanleger. Da die Privatanleger mehr Gebühren zahlen, sind die Gebühren etwa gleichverteilt.

- Anlagestil: Etwa ein Drittel aktiv, ein Drittel indexbasiert, ein Drittel ETFs. Die Gebühren sind im aktiven Bereich höher, im Indexbereich deutlich geringer.

- Anlageklassen: 50% Aktien, 30% Anleihen, dazu Multi-Asset Ansätze sowie alternative Anlageklassen und Cash.

- Regionen: Zwei Drittel Amerika, 25 - 30% Europa. Der asiatisch-pazifische Raum ist mit 6% recht gering, war allerdings ein Fokusthema auf dem Investor Day 2021.

Das zentrale Produkt von BlackRock ist also das Verwalten von Anlegergeldern, sowohl von privaten, als auch von institutionellen. BlackRock verdient dadurch Gebühren und lässt sich weitere Services bezahlen, welche aber nur nachgelagert relevant sind.

Zusammenfassung

Die Erträge sind zuletzt solide gewachsen. BlackRocks Umsätze sind dabei recht breit gestreut. Sowohl private, als auch institionelle Anleger tragen dazu bei. Das ETF-Segment ist mit knapp 40% Umsatzanteil präsent vertreten. Das Geschäftsmodell ist eng an die Entwicklung der Finanzmärkte und dem Volumen an diesen gekoppelt, da BlackRock der Marktführer der dort verwalteten Gelder ist.

Aktienkurs

Der Aktienkurs hat sich über die letzten Jahre relativ gut, aber weitestgehend gleichauf mit dem Gesamtmarkt, entwickelt:

Chance

- BlackRock profitiert von Zuflüssen an den Aktienmärkten und speziell in ETFs bzw. Indexfonds

- BlackRock ist mit einer Nettomarge von 30% enorm profitabel, was für Sicherheit im Geschäftsmodell sorgt

- Die Bewertung ist mit einem KGVe von 19 auf durchschnittlichem Marktniveau

Geschäftsmodell, Burggraben & Strategie

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht. Welche wesentlichen Faktoren müssen wir bei BlackRock verstehen?

Deep Dive: Mechanismen des Geschäftsmodells

Koppelung ans Anlagevolumen

Je mehr Geld an die Finanzmärkte fließt, desto mehr profitiert BlackRock als marktführender Vermögensverwalter davon. Das kann auf zwei Arten passieren:

- Es wird mehr Geld direkt in BlackRock Produkte investiert.

- Die Aktien- und Anleihenmärkte steigen, wodurch BlackRock über die prozentuale Gebühr mehr Geld verdient.

Diese Abhängigkeit kann Vorteile, aber auch Risiken bringen. Mehr dazu gleich in der SWOT-Analyse.

Skaleneffekte

BlackRock hat einen Vorteil: Die Größe. Dadurch kann BlackRock oft preisgünstigere Produkte anbieten, da selbst bei geringeren Gebühren durch das hohe investierte Volumen noch eine wirtschaftliche Rechnung entsteht.

Dazu kommen weitere Vorteile als Marktführer: Besserer Zugang in neue Märkte, höhere Investitionsbereitschaft, bestehende Kundenbeziehungen etc.

Kundenzugang

BlackRock hat große institutionelle Investoren als Kunden. Durch diesen Kundenzugang kann BlackRock auch weitere Produkte anbieten, bspw. weitere ETFs, Analysetools oder Beratung.

Konkurrenz

BlackRock selbst benennt vor allem andere Banken und Vermögensverwaltungen als Konkurrenten. Dazu gehören u.a.:

- Charles Schwab

- Goldman Sachs

- Invesco

- Morgan Stanley

- Franklin Resources

Im ETF-Segment sind andere Fondsgesellschaften Konkurrenten von BlackRock. Dazu gehört Vanguard, die ähnlich einer Genossenschaft organisiert sind und dadurch hohes Vertrauen bei Anlegern genießen. Auch andere Fondsgesellschaften wie Lyxor, Xtracker, VanEck, DWS, UBS, Amundi uvm. stellen Konkurrenz dar.

In Europa liegt der Marktanteil von iShares bei ca. 44%, DWS folgt auf Platz 2 mit 10%. Damit hat iShares (und BlackRock) eine starke Stellung.

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Wird wiederkehrender Umsatz mit hohen Wechselkosten erzielt?

Das investierte Geld wird langfristig mehr, da Kapitalmärkte wachsen. Die Gebühren fallen jährlich an. Es ist zwar größtenteils jederzeit möglich zu verkaufen und umzuschichten, das werden aber die wenigsten machen, solange es keine deutlich besseren Produkte gibt.

Netzwerkeffekte

Wird das Produkt besser, je mehr Kunden es nutzen?

Gibt es nicht wirklich. Allerdings wird gerade online meist über die größten ETFs und Indizes gesprochen, da diese die meisten Anleger interessieren. Entsprechend ziehen Anleger sich tendenziell gegenseitig an, womit BlackRock profitiert.

Skaleneffekte (Economies of Scale)

Wird das Geschäftsmodell mit zunehmender Größe widerstandsfähiger? Wachsen Umsätze stärker als Kosten?

BlackRock ist der größte Vermögensverwalter der Welt. Die Skaleneffekte gibt es hier, da die meisten Produkte Fixkosten erzeugen, die BlackRock auf so viele Kundengelder wie möglich verteilen kann.

Proprietäre Technologie

Besitzt das Unternehmen eigene Technologie oder Patente, die nicht einfach kopiert werden können?

Die Technologie ist gut, aber grundsätzlich machen viele Vermögensverwalter das gleiche. BlackRock will sich hier mit Aladdin stärker positionieren und steht in meinen Augen in einer guten Position.

Marke (Branding)

Hat das Unternehmen eine starke Marke, die das Geschäftsmodell nach vorne bringt?

BlackRock ist global bekannt und eine der stärksten Marken im Finanzbereich. Einen Punkt Abzug gibt es deshalb, da das auch immer wieder zu Kritik führt und manche Anleger BlackRock deshalb wohl meiden.

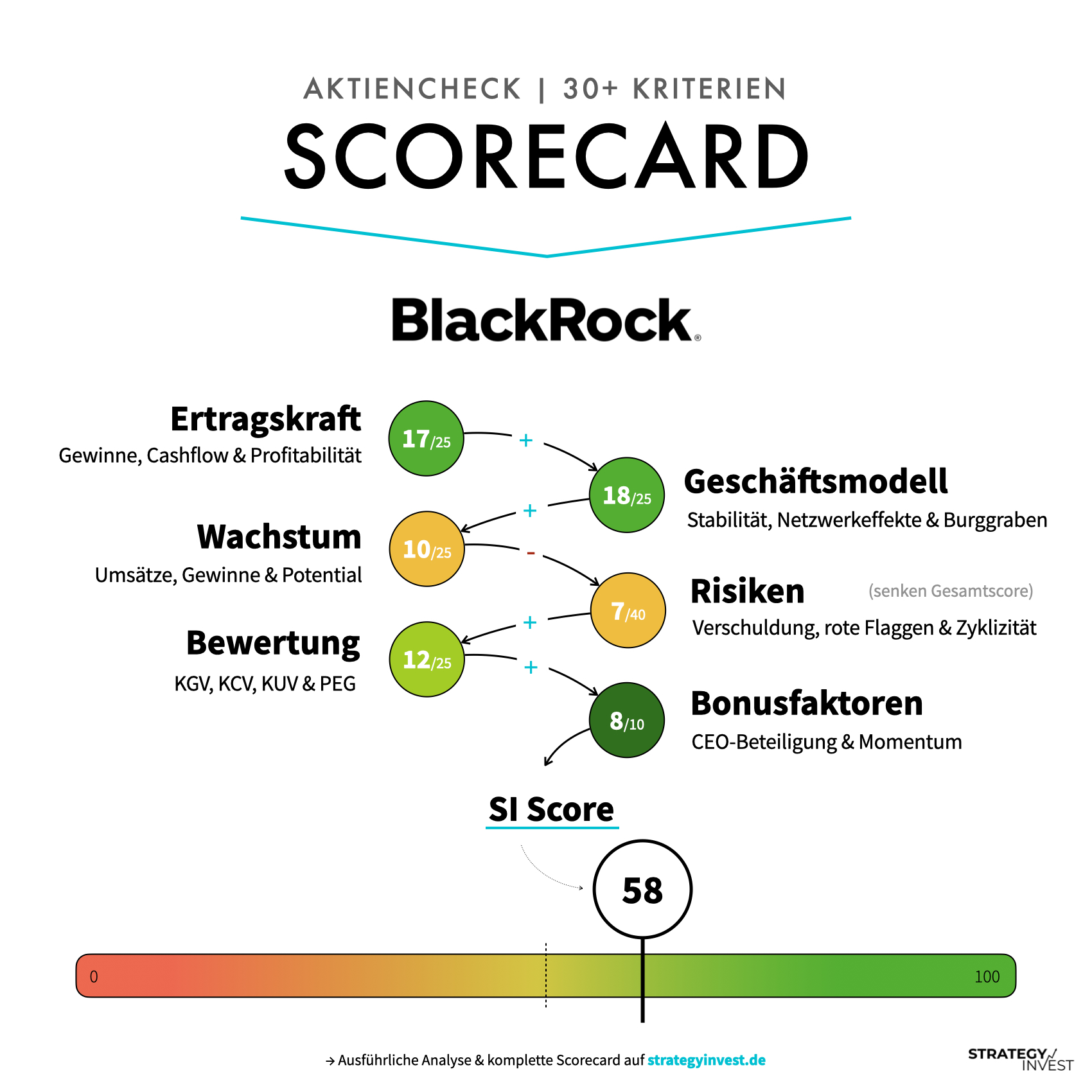

Geschäftsmodell-Bewertung: 18 / 25

Strategie

BlackRock hat Mitte 2020 im Jahresbericht die eigene Strategie so vorgestellt:

In 2020, we will continue to strategically and efficiently invest in BlackRock to optimize future growth and deliver better outcomes for clients, opportunities for employees and long-term value for shareholders. We will focus on investing in areas we believe have high growth potential such as ETFs, illiquid alternatives and technology, and reinforce our leadership position as a whole portfolio advisor to our clients, while focusing on the long-term sustainability of BlackRock for all of our stakeholders.

Also: Effizient investieren und Produkte entwickeln, vor allem in Bereichen mit hohem Wachstum wie ETFs (zuletzt +13% p.a.), illiquide Investments (zuletzt +12% p.a.) sowie Technologie (gleich mehr dazu). Das sind die Zahlen bis 2020, also vor dem Börsenboom und -crash der Folgejahre bis heute.

"Die Kraft des Kapitalismus"

Larry Fink schreibt regelmäßig Briefe an die CEOs der Welt. Sein 2022er Brief trägt den Titel "The Power of Capitalism". Er schreibt darin:

- Stakeholder-Kapitalismus ist wichtig und widerspricht nicht den Aktionärsinteressen, sondern geht damit Hand in Hand.

- Die Arbeitswelt hat sich verändert und Unternehmen und CEOs müssen sich anpassen.

- Neues Kapital steht bereit und soll Innovation bringen. Kapital zu erhalten ist ein Privileg, mit dem die CEOs gewissenhaft umgehen sollen.

- Nachhaltigkeit: "Jedes Unternehmen und jede Branche wird sich durch den Übergang zu einer Netto-Null-Emissionen-Welt verändern. Die Frage ist: Werden Sie führen oder werden Sie geführt werden?"

- "Wir konzentrieren uns auf Nachhaltigkeit, nicht weil wir Umweltschützer sind, sondern weil wir Kapitalisten und Treuhänder für unsere Kunden sind."

- BlackRock will ermöglichen, dass die Aktionäre ihre Stimmen und Meinungen besser bei den Unternehmen einbringen können, da die Stimmrechte sonst nur bei BlackRock selbst liegen.

Ich finde den Brief spannend, gut und vieles davon richtig. Offensichtlich soll BlackRock aber so auch positioniert werden: Als größter Vermögensverwalter der Welt, der auch auf die Stakeholder und die Umwelt achtet.

Wachstumsperspektiven

BlackRock ist bereits der größte Vermögensverwalter der Welt, entsprechend schwer sollte es werden, mehr Marktanteile zu gewinnen. BlackRock selbst zeigt aber, dass der Markt enorm fragmentiert ist: Selbst als größter Vermögensverwalter beträgt der Marktanteil nur 3%, die #2 bis #5 machen 8% aus, 89% dann kleinere Anbieter. Damit ist der Markt deutlich fragmentierter als andere Märkte.

Abseits des Kerngeschäfts - mehr Kundengelder zu möglichst profitablen Gebühren zu verwalten - versucht BlackRock neue Initiativen zu starten.

Aladdin

Wer bei Aladdin an die Disney-Verfilmung denkt, muss jetzt eine ganz andere Richtung einschlagen: So heißt nämlich das recht junge Tool von BlackRock zur Portfolioanalyse und Risikomanagement.

BlackRock selbst schreibt dazu:

Unsere Risiko- und Investmentplattform Aladdin® verbindet skalierbar Portfolioanalyse und Risikomanagement mit einer vollständigen Handelsplattform. Auf Aladdin® werden derzeit Anlagen von über 14 Billionen USD für mehr als 160 Kunden und insgesamt 30.000 Investmentportfolios verwaltet – von BlackRock, aber auch von Wettbewerbern, Banken, Vorsorgeeinrichtungen und Versicherern.* Dabei geht es nicht nur um die Einschätzung der Entwicklung einzelner Anlagen, sondern auch beispielsweise um die stetige Überwachung der Korrelation der Anlagen innerhalb eines Gesamtportfolios.

Ein paar Zahlen zu Aladdin, dem zentralen Technologie-Service von BlackRock:

- 15% Umsatzwachstum p.a. im Bereich Technologie-Services. Zur Erinnerung: Diese machen aktuell 7% der Umsätze aus und sind zuletzt +11% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More gewachsen.

- 900+ Kunden in 68 Ländern

- 430.000 abgewickelte Transaktionen pro Tag

Eine weitere Initiative ist das BlackRock Lab, das die interne Nutzung von Daten und künstlicher Intelligenz ausbaut.

Außerdem "Aladdin Developer", eine Plattform für Programmierer und Entwickler, die damit ihre eigenen Anwendungen auf Basis von der BlackRock Infrastruktur bauen können.

BlackRock als ESG-Vorreiter

Dass ausgerechnet BlackRock die ESG-Initiativen der Welt vorantreibt, mag einige überraschen und paradox klingen, wenn man BlackRock als bösen Schattengiganten der Finanzindustrie abgespeichert hat.

BlackRock legt immer mehr nachhaltige Anlageprodukte auf und erstellt ESG-Ratings zu Unternehmen. Damit übt es tatsächlich eine gewisse Macht aus.

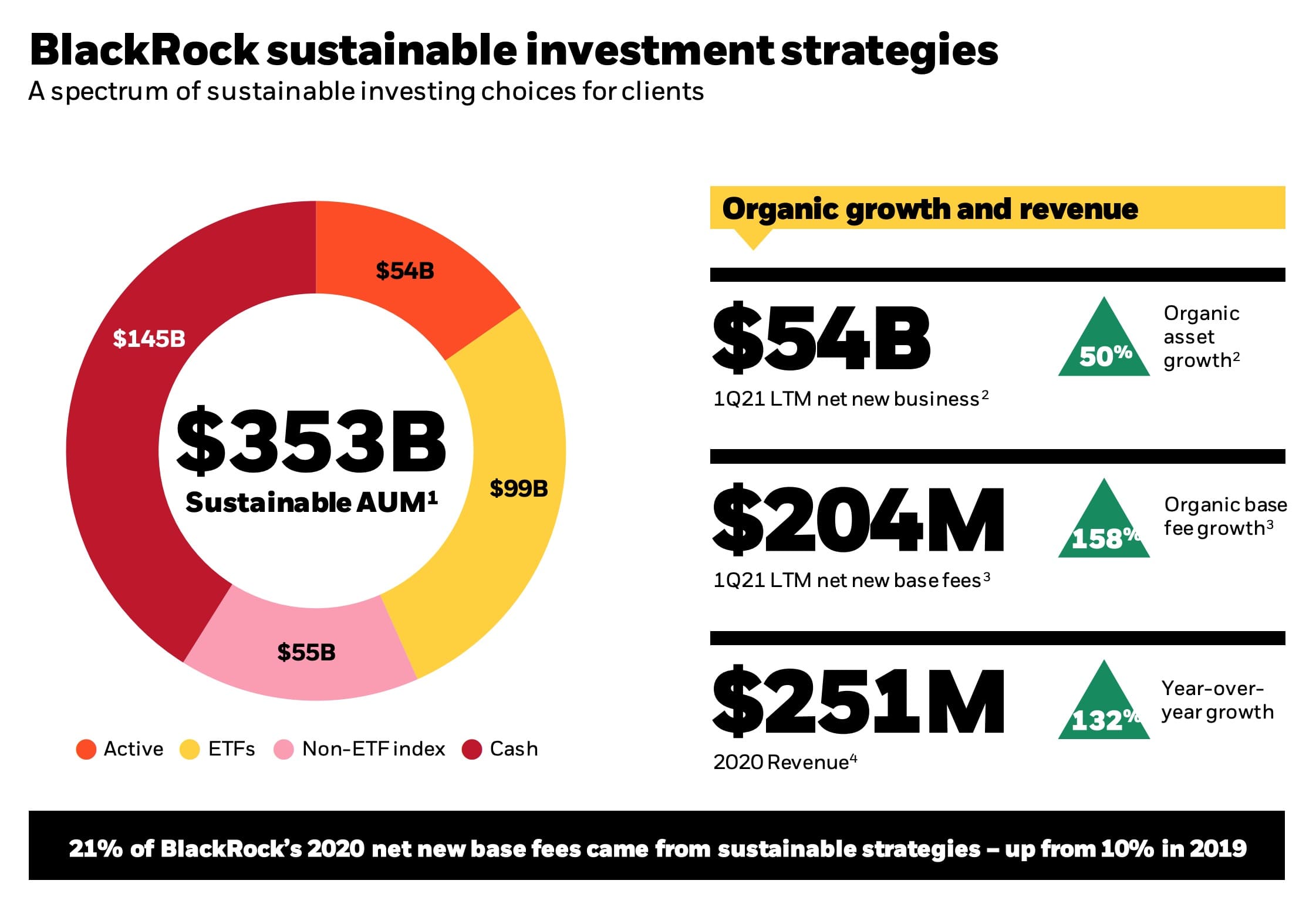

Auf dem Investor Day 2021 wurde gezeigt, dass das organische Wachstum der nachhaltigen Produkte mit 50% pro Jahr deutlich überdurchschnittlich wächst.

Seit 2018 gab es eine Ver-12-fachung des Volumens, die Produktpalette wurde erweitert und auch Analysemöglichkeiten werden dazu angeboten.

Aus BlackRocks Sicht macht der Wandel in meinen Augen Sinn:

- Der Bereich wächst überdurchschnittlich.

- Es gibt eine höhere Zahlungsbereitschaft für ESG-Produkte, also für BlackRock höhere Margen.

- Das angekratzte Image von BlackRock kann sich verbessern.

Zusammenfassung

BlackRock konkurriert vor allem mit anderen Vermögensverwaltern und Anbietern von ETFs. BlackRock möchte weiter Kundengelder einsammeln bei "effizientem Investieren" und v.a. die Bereiche der ETFs und illiquiden Investments ausbauen. Auch die eigenen Technologie-Services, v.a. Aladdin, werden weiter fokussiert.

Zahlencheck

Ertragsentwicklung

BlackRock profitiert umsatzseitig von neuen Geschäften, zufließendem Kapital oder wachsenden Kapitalmärkten.

Schauen wir auf die aktuellsten Zahlen bis Q1 '23. Parallel zur Entwicklung der Kapitalmärkte war das Wachstum des verwalteten Vermögens 2021 bei 6 - 8% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More, geht aktuell eher auf 3% zu. Im ETF-Bereich und bei den instutionellen Anlegern gibt es weiter Zuflüsse, der Bereich langfristiger Privatanleger schrumpft aktuell leicht.

Das zeigt sehr gut ein Phänomen, das wir in der Praxis beobachten konnten: Viele Anleger sind 2021 (glücklicherweise) erstmals zur Börse gekommen. Das hat die Zuflüsse 2021 hochgeschraubt, einige ziehen sich nun wieder zurück und verwaltete Vermögen sinken, wenn die Aktienmärkte auch zurückgehen.

BlackRocks Umsatz besteht zurzeit zu 78% aus Verwaltungsgebühren ("base fees"). Diese liegen 10% unter Vorjahr, aber 2% über dem Vorquartal - genau wie der Gesamtumsatz. Diese Gebühren sind stark von der Kapitalmarktentwicklung abhängig.

Auch performanceabhängige Gebühren fallen naturgemäß deutlich niedriger aus, wenn die Märkte fällen. Dieser Bereich wird zukünftig recht sicher wieder zulegen.

Profitabilität

Es gibt wenige Unternehmen, die ihre Gewinnmarge so konstant halten wie BlackRock. Seit 2012 liegt die operative Marge immer bei 36 - 42%, die Nettomarge bei 28 - 32% (ohne Sondereffekte).

Die folgende Grafik visualisiert die bereinigten Margen, die leicht über den offiziellen liegen. Die operative Marge befindet sich auf eine leicht rückläufigen Trend seit 2021. Das ist nicht verwunderlich: Wenn die Kostenbasis die gleiche bleibt, das verwaltete Vermögen schrumpft, müssen auch Margen sinken. Umgekehrt wird es zur Margenausweitung kommen, wenn die Märkte wieder steigen.

Nach wie vor ist BlackRock aber hochprofitabel. Das schafft einen starken Sicherheitspuffer, da BlackRock selbst in Krisenzeiten (wie 2022 bis heute) profitabel arbeiten kann.

Kapitalallokation

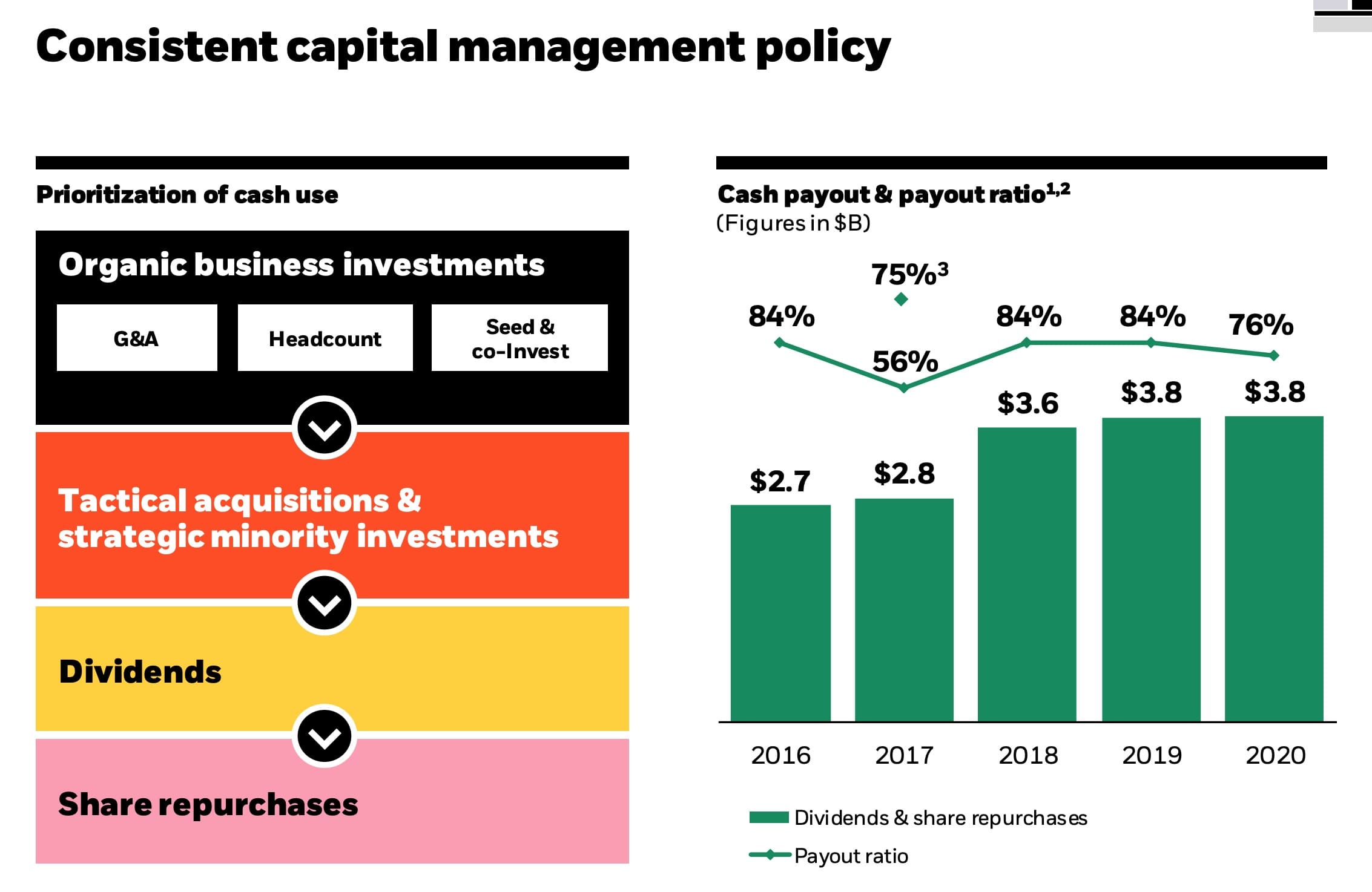

Zur Rückzahlung des Kapitals an die Aktionäre schreibt BlackRock im 2020er Geschäftsbericht, dass es plant 40 - 50% des Geldes allein per Dividende an Aktionäre zurückzuführen:

Our capital return strategy has been balanced between dividends, where we target a 40-50% payout ratio, and a consistent share repurchase program.

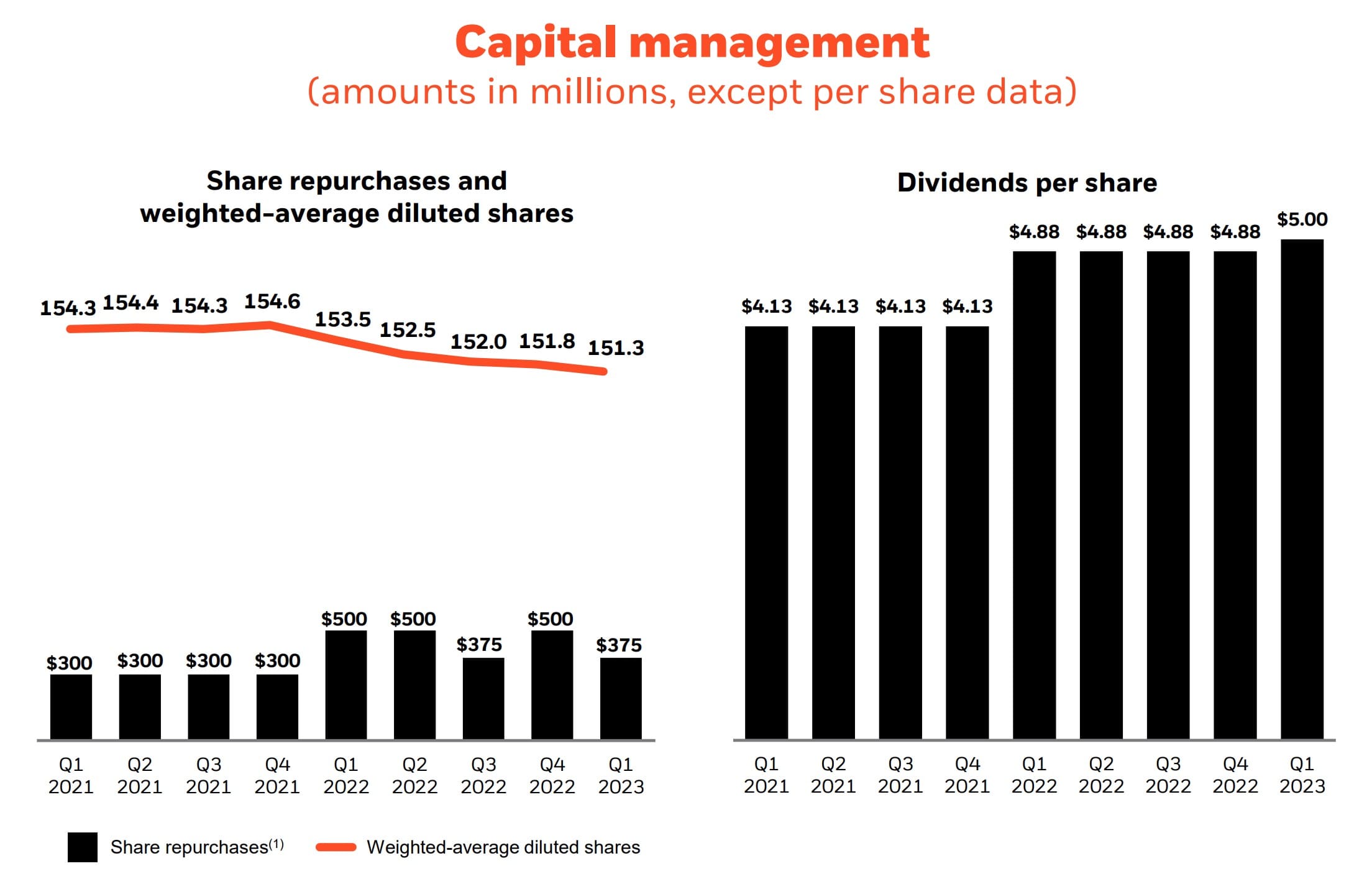

Auch über die letzten Quartale wurden immer wieder eigene Aktien zurückgekauft und die Dividende erhöht, die BlackRock quartalsweise auszahlt. Die Summe der Aktienrückkäufe lag zuletzt etwa bei 1,5 Mrd. Dollar jährlich, was etwa 20 - 25% des Gewinns entspricht.

Das passt auch zur langfristigen Strategie: Etwa 75 - 85% des Überschusses investiert BlackRock in die Kapitalrückfuhr an die Aktionäre. Mit dem restlichen Kapital wird in das eigene Geschäft investiert sowie sich an Unternehmen beteiligt.

Dieses Aktienrückkaufprogramm wird seit 2013 durchgeführt und hat den Aktienbestand effektiv um 11% reduziert und damit alle anderen Effekte, die zur Ausgabe neuer Aktien führen, überstiegen.

Auch die Dividendenhistorie ist beachtlich. Seit 20 Jahren wachsen diese mit 18% p.a. Sie wurden fast immer angehoben, einzig in der Finanzkrise von 2008 auf 2009 nicht.

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet.

Die Eckdaten

- Land: USA

- Branche: Vermögensverwaltung

- Marktkapitalisierung: 102 Mrd. USD

- Enterprise Value: 103 Mrd. USD

Erträge

- Umsatz: 18 Mrd. USD

- Gewinn: 5,2 Mrd. USD

- Free Cashflow: 4,4 Mrd. USD

Bewertung

- KUV: 6

- KGV: 21

- KGVe: 20

- KCV: 21

- PEG-Ratio: 2,7

Qualität & Wachstum

- Bruttomarge: 49% (5J: 51%)

- Operative Marge: 36% (5J: 39%)

- Nettomarge: 29% (5J: 32%)

- operatives Gewinnwachstum: 5% p.a. (3J)

- Umsatzwachstum: -10% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More, 3J: +7% p.a.

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Beginnen wir mit den Stärken. Was zeichnet das Unternehmen aktuell aus?

Größe und Skaleneffekte

Als Marktführer genießt BlackRock einige Vorteile: Bessere Kostenstrukturen, besserer Zugang für neue Produkte, bestehende Kundenbeziehungen (sowohl privat, als auch institutionell) und einige mehr.

Hohe Gewinnmarge

BlackRock liegt bei einer Bruttomarge von ca. 60%, operativen Marge von 40% und einer Nettomarge von 30%. Das heißt, dass fast jeder dritte Euro, den BlackRock an Gebühren und Services vereinnahmt, auch am Ende Gewinn für den Aktionär bleiben.

Planbare Umsätze

Durch die Gebührenlogik hat BlackRock planbare Umsätze: Wenn die Kundengelder einfach nur gleich bleiben, erzielt BlackRock weiter den Umsatz, den es heute erzielt. Das bietet eine Stabilität fürs Geschäftsmodell, gerade in Kombination mit der hohen Gewinnmarge.

Schwächen

Wo Licht ist, ist meist auch Schatten. Schauen wir auf die Schwachstellen des Unternehmens.

Schlechtes Image

Als größter Vermögensverwalter schlägt BlackRock auch Kritik entgegen, vor allem auf die angeblich zu große Marktmacht. Auch wenn dort inhaltlich oft übersehen wird, dass BlackRock Geld verwaltet, aber oft nur den Willen der Anleger ausführt (und nicht völlig eigenständig handelt), bleibt diese Kritik haften.

Das kann Regulierungen fördern oder Anleger davor abschrecken lassen, dort Geld anzulegen. Auch im Wachstumssegment der ESG-Investments, also sozial und gesellschaftlich verträglichen Investments, kann das eine Hürde darstellen.

Gewinne > Cashflow

BlackRocks Gewinn liegt über dem Cashflow. Das ist kein großes Problem, letztendlich sind wir als Aktionäre aber vor allem an realem Cashflow interessiert. Gewinne, die den Cashflow übersteigen, können in Gefahr laufen, durch bilanzielle Möglichkeiten geschönt zu werden.

Zum Vergleich: Der Gewinn lag zuletzt bei 5 Mrd. USD, der Free Cashflow bei 3,5 Mrd. USD. Über die letzten 5 Jahre lag das Verhältnis von Free Cashflow zu Gewinn bei etwa 70%.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Langfristig steigende Aktienmärkte

Wenn BlackRock den Marktanteil und die Gebührenstruktur behält und die Aktienmärkte langfristig um 8% p.a. steigen, wächst auch der Umsatz von BlackRock um 8% jährlich.

Das ist BlackRocks natürlicher Rückenwind. In den nächsten Jahren werden in den meisten Analysen eher 5% Wachstum pro Jahr erwartet, was aber immer noch einen Rückenwind darstellt.

Zuflüsse in ETF-Segment

Das ETF-Segment ist über die letzten Jahre mit ca. +10% pro Jahr gewachsen und bestätigt den Trend, dass immer mehr Gelder in börsengehandelte Indexfonds fließen.

Hier ist BlackRock als deutlicher Marktführer hervorragend positioniert, auch in den nächsten Jahren von den Zuflüssen zu profitieren.

Aladdin als Wachstumschance

Mit Aladdin bietet BlackRock einen Technologie-Service für andere Vermögensverwalter, Anleger und Großinvestoren. BlackRock weist keine detaillierten Zahlen dafür aus, aber vermutlich liegt die Gewinnmarge dort über dem sonstigen Geschäft, da es sich dabei vor allem um ein Software-Produkt handelt.

Gemessen am heutigen Umsatz ist der Anteil mit 7% nur noch recht klein und wird auch mit einem Wachstum von zuletzt 11% pro Jahr voraussichtlich über die nächsten Jahre ein eher kleinerer Anteil bleiben.

Erschließung neuer Segmente

Die neuen Segmente können BlackRocks Umsatz steigern und weiter diversifizieren:

- Ausbau des Segments der illiquiden Investments

- als Idee, auch wenn es noch keine Indikatoren dafür gibt: Angebot als Lieferant von Finanzdaten und Kennzahlen, wie es aktuell das Bloomberg Terminal oder Factset machen

- Aladdin für Entwickler

ESG & Nachhaltigkeit

BlackRock kann durch den ESG-Bereich einerseits neue, besser monetarisierte Produkte anbieten, auf der anderen Seite kann es sich dadurch besser positionieren und bekommt die Chance, das eigene Image aufzupolieren.

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Jetzt analysieren wir aber: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Börsencrash

Crashen die Kurse an der Börse, trifft es in der Regel jede Aktie. Die eine mehr, die andere weniger. Ob die Ertragslage des Unternehmens hinter der Aktie davon betroffen ist, steht noch einmal auf einem anderen Blatt.

Bei BlackRock ist der Effekt allerdings ziemlich direkt: In einem Crash sinkt das verwaltete Vermögen und damit auch der Umsatz aus Gebühren. Damit ist ein Börsencrash immer ein Risiko für den Aktienkurs und die Erträge von BlackRock.

BlackRock hat also früher oder später zwangsweise Kurssteigerungen, da sowohl die Aktie, als auch das Unternehmen davon real betroffen sein werden.

Eintrittswahrscheinlichkeit: hoch | Auswirkung bei Eintritt: hoch

Margendruck im ETF-Geschäft

iShares sorgt für knapp 40% der Umsätze. Das ETF-Geschäft ist bekannt für hohen Margendruck, da Anleger dieses Segment gerade für die geringen Kosten wertschätzen.

Produkte in dem Segment sind oft sehr austauschbar: Wenn es 15 ETFs auf den MSCI World gibt, werden alle weitestgehend ähnliche Ergebnisse liefern (auch wenn es sich bei einem langen Anlagehorizont lohnt, einmal einen möglichst guten in dieser Gruppe zu wählen).

Daher suchen ETF-Anbieter nach Alternativen: Faktoren, Branchen oder ESG-Kriterien können für mehr Ertrag sorgen. Der Margendruck im Segment bleibt aber tendenziell.

Immerhin positiv aus BlackRock-Sicht: Als Marktführer hat BlackRock die stärkste Position inne und kleinere Anbieter haben damit stärker zu kämpfen. Gerade BlackRock kommt auch mit nischigeren ETFs schneller auf eine Fondsgröße, durch die sich ein ETF profitabel betreiben lässt.

Eintrittswahrscheinlichkeit: mittel | Auswirkung bei Eintritt: niedrig

Aktienbewertung & Investment-These

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Bierdeckel-Aktienbewertung

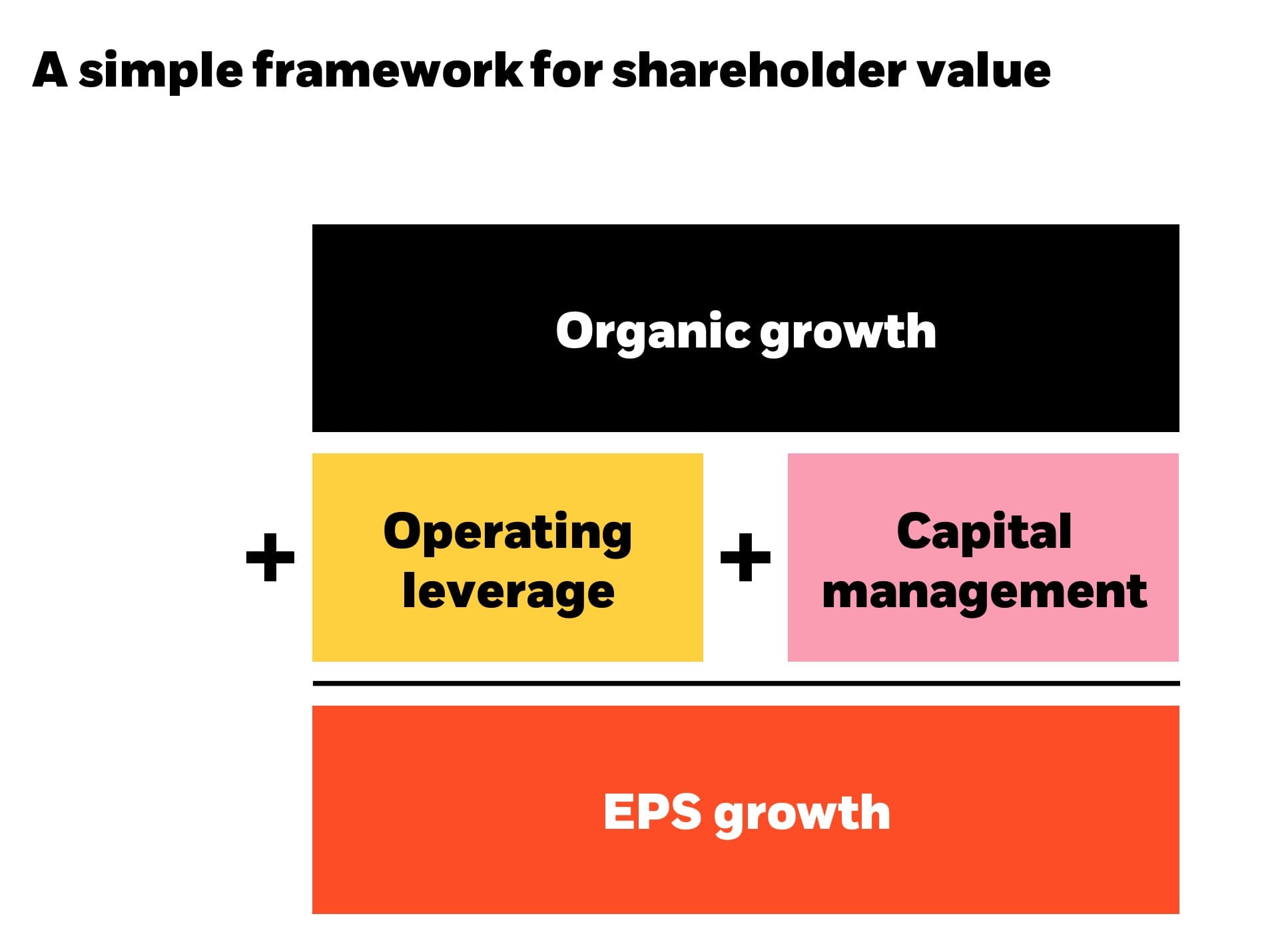

Zuerst eine kurze Bewertung auf dem Bierdeckel, die auf das Shareholder Value Framework von BlackRock zurückgeht.

Nehmen wir an, BlackRock hält den gleichen Marktanteil sowie Gewinnmarge und die Aktienmärkte wachsen langfristig um 7% pro Jahr ("organic growth"). Dann wächst BlackRocks Umsatz ebenfalls um 7% p.a. BlackRock hat heute ein KGV von 20, was einer Gewinnrendite von 5% entspricht. Wenn 60% des Gewinns an die Aktionäre zurückgeführt wird (per Dividende oder Aktienrückkauf), sind das 3% p.a. Rendite. Dann würde die Gesamtrendite bei 10% p.a. liegen.

Die Rendite wird besser, wenn der Markt stärker wächst, BlackRock Marktanteile gewinnt oder zusätzliche Erlösquellen etabliert. Umgekehrt wird die Rendite schlechter, wenn die Märkte sich schwächer entwickeln oder BlackRock Marktanteile verliert. Was außerdem dagegen wirken könnte, wäre ein zukünftig niedrigeres Bewertungsniveau.

Eine weitere Schwäche der Berechnung: BlackRocks Anlageprodukte bestehen nicht allein aus dem Aktienmarkt, sondern auch aus weniger wachsenden Bereichen. Allerdings erschließt BlackRock auch immer wieder neue Segmente, sodass ich 7% p.a. als Annahme nicht zu optimistisch finde.

Gehen wir das noch einmal genauer durch.

Der faire Wert der Aktie

Für die Ermittlung des fairen Werts habe ich folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: -10% YoYYear-over-Year. Bezeichnet den Vergleich einer Kennzahl im Vergleich zum Vorjahr (bspw. Quartal 4 des aktuellen Jahres zu Q4 des Vorjahres). More, langfristig 9% p.a.

- Management-Prognose: wohl etwa 10% p.a. langfristig, also Marktwachstum plus leichte Zugewinne.

- Analystenerwartung: 2% in 2023, 11% in 2024

- Meine kurzfristige Annahme: 7% p.a.

- Meine langfristige Annahme: 7% p.a., weitestgehend mit dem Wachstum der Aktienmärkte

Nettomarge

Die Nettomarge liegt heute bei 30%, die operative Marge bei 36%. Die Margen sind wahnsinnig konstant seit 2012: Operative Marge bei 36 - 42%, Nettomarge bei 28 - 32% (ohne Sondereffekte). 30% Nettomarge halte ich daher auch langfristig für realistisch.

Bewertungsniveau

Heute liegt BlackRock bei einem KGV von 21, KCV von 21 und KGVe von 20. Das historische KGV lag fast immer bei 15 - 25, also leicht über dem Marktdurchschnitt. Ich nehme 18 an, was also einen leichten Bewertungsrückgang impliziert.

Sonstiges

BlackRock führt Geld per Aktienrückkäufe und Dividenden an Aktionäre zurück. Das entspricht etwa 70 - 85% der Gewinne. Ich nehme hier 75% an.

Meine Renditeerwartung

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: BLK.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Die Scorecard

Pro, Contra & Fazit: Aktie jetzt kaufen?

Pro

Contra

Mein Fazit

Jeder, der an der Börse investiert, kann das Geschäftsmodell von BlackRock vermutlich weitestgehend intuitiv verstehen. Eine Investition in BlackRock ist auch eine Investition in die Aktien- und Finanzmärkte der Welt.

Dazu hat BlackRock auch gute und schlechte Aspekte, die dazu kommen: Wachstumsperspektiven, eine gute Renditeerwartung und Marktführerschaft auf der positiven Seite, eine eher schwierige Außendarstellung (die jeder inhaltlich für sich selbst beurteilen darf) und die Abhängigkeit auch von möglicherweise mal fallenden Aktienkursen auf der anderen Seite.

Unterm Strich finde ich BlackRock als Aktie attraktiv. Die Bewertung ist fair. Die Positionierung darf man kritisch sehen, wird BlackRock aber eher helfen. Die Kapitalmärkte wachsen, was BlackRocks Erlöse steigert und große Teile davon werden an Aktionäre zurückgeführt.

Kurzfristig sehe ich also Risiken durch die beschriebene Abhängigkeit, langfristig sehe ich aber mit hoher Wahrscheinlichkeit eine positive Rendite in der BlackRock Aktie und überlege selbst eine Position aufzubauen.