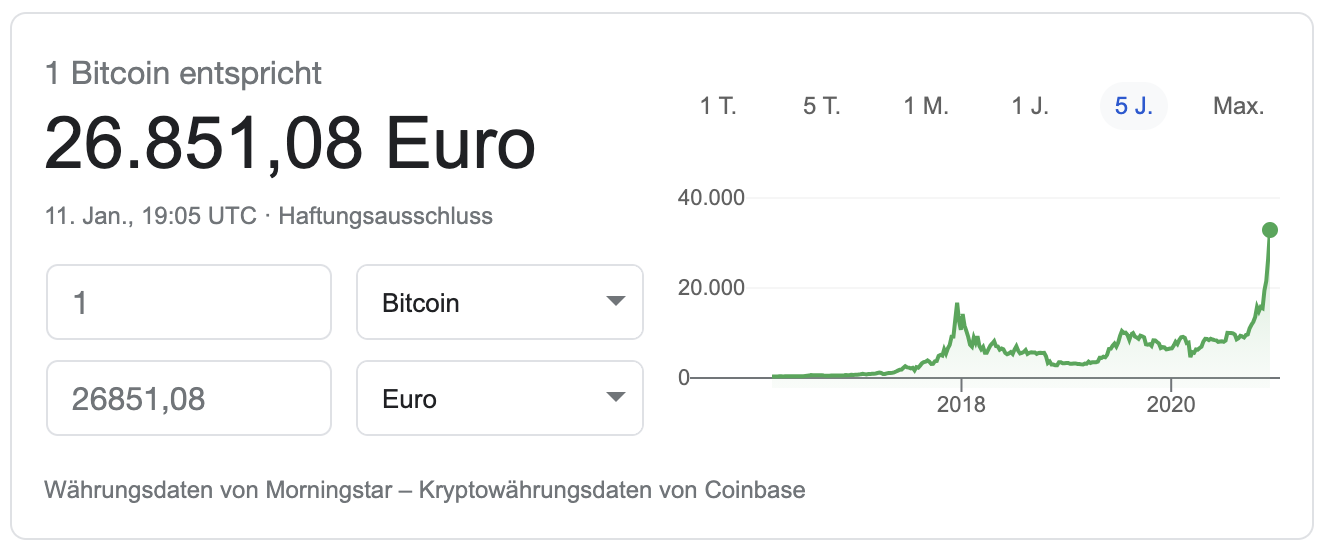

Bitcoin ist spätestens seit dem jüngsten Kursanstieg und dem neuen Allzeithoch über 20.000 USD wieder in aller Munde, nachdem Ende 2017 die Medien von Bitcoin dominiert waren. Der jüngste Preisanstieg war wieder enorm:

Aktuell ist aber auch die Volatilität hoch: Erst steigt der Bitcoin über 100% in einem Monat, dann fällt er mal 20% an einem Tag. Gefühlt kann der Kurs jeden Tag ganz woanders stehen.

Spannend ist, dass das Interesse gemäß Google Trends noch unter dem von 2017 liegt - was aber auch daran liegen kann, dass der Bitcoin damals noch viel unbekannter war:

Der Bitcoin ist die populärste von vielen Kryptowährungen. Dabei gibt es viele technische Feinheiten zur dahinter stehenden Blockchain-Technologie.

Vereinfacht gesagt ist es digitales Geld in einem dezentralen Netzwerk. Die Anzahl der maximalen Bitcoin ist begrenzt und diese müssen mit zunehmender Rechenleistung erschaffen und validiert werden. Es gibt keine Geldpolitik oder Institutionen, die darauf Einfluss nehmen.

Seit Jahren streiten sich Anleger und Wissenschaftler über die neu aufkommenden Kryptowährungen. Die einen sehen den realen Wert eines Bitcoins bei 0, andere bei 300.000 USD. Die einen bezeichnen den Bitcoin als Abzocke, die anderen als Zukunft des Finanzsystems.

Fakt ist: Bisher hat keines der beiden Lager Recht. Und: Solange Menschen an den Bitcoin glauben, wird er auch einen Wert haben - genau wie Bargeld oder Gold.

Aber woran können wir beim Bitcoin glauben?

Ich möchte hier deshalb vor allem einmal die Frage betrachten: Was für ein Asset ist Bitcoin überhaupt? Welche Rolle kann der Bitcoin in Zukunft in der Gesellschaft oder in der Finanzwelt einnehmen?

4 Thesen, was Bitcoin in Zukunft sein könnte

Ich sehe vier wesentliche Thesen zum Bitcoin - absteigend in der Größe und Bedeutung, die der Bitcoin dadurch haben würde.

These 1: Bitcoin ist eine Währung und andere Kryptowährungen werden Bargeld ablösen

In der größten These ist Bitcoin eine Währung und keine Vermögensklasse. Es konkurriert also mehr mit US-Dollar, Euro, Schweizer Franken und Yen als mit Aktien, Immobilien und Anleihen.

These 2: Bitcoin ist ein Vermögensspeicher wie Gold

Andere sagen: Bitcoin ist vor allem die Möglichkeit zur Wertaufbewahrung. Das Bargeld wird entwertet, ein Bitcoin ist aber begrenzt, wodurch er langfristig Geldstabilität und Inflationsschutz bietet. Genau wie Gold, das zwar weiter geschürft werden kann, aber nur endlich vorhanden ist.

These 3: Bitcoin ist das Gold der Millennials

Diese These sieht Bitcoin ebenfalls als Gold, aber viel spezifischer: Als Gold der Millennials, also der jüngeren Generation, die mit dem Bitcoin erwachsen geworden ist. Für diese Generation ist es naheliegender, in eine digitale Kryptowährung als in physisches Gold zu investieren, anders als die ältere Generation.

Diese These befeuert auch JP Morgan mit einer neuen Studie. Darin stellen sie fest, dass Geld aus Gold-Investments abgezogen und in den Bitcoin investiert wird, vor allem von jüngeren Anlegern.

These 4: Der Bitcoin ist ein reines Spekulationsobjekt

Ein Großteil der Menschen, die Bitcoin kaufen, tun das nicht aus einer der drei genannten Thesen, sondern deshalb, weil der Bitcoin Phasen schneller Anstiege hat und damit ein Spekulationsobjekt ist. Damit ist es eher vergleichbar mit Hebelzertifikaten, Lotto spielen oder Sportwetten und gehört in kein Depot.

Das Handelsblatt schreibt in Bezug auf die JP Morgan Studie von langfristigem Potenzial, aber aktuell einem "spekulativen Wahnsinn":

Langfristig erwarten die Analysten, dass sich die Investitionen in Gold und Bitcoin angleichen werden. Daraus errechnen sie ein Kursziel von 146.000 Dollar. „Es ist jedoch unwahrscheinlich, dass eine Konvergenz der Volatilitäten zwischen Bitcoin und Gold schnell eintritt. Wir denken, dass dies ein mehrjähriger Prozess ist“, schreiben die Experten.

Das Kursziel ist demnach nicht als Jahresprognose zu verstehen. Aktuell beobachtet JP Morgan vielmehr einen „spekulativen Wahnsinn“. Dieser könne den Bitcoin zwar in Richtung 50.000 und 100.000 US-Dollar befördern, sie bezweifeln aber, dass sich solche Preisniveaus als nachhaltig erweisen würden. Denn die Rally sei nicht nur von langfristigen Investoren getrieben, sondern auch von spekulativen Anlegern.

Was für ein Asset ist der Bitcoin also?

Ich glaube, dass aktuell Anleger nach allen vier Thesen heute in Bitcoins investiert haben.

Ich halte es aber für unwahrscheinlich, dass der Bitcoin tatsächlich in absehbarer Zeit den Zahlungsverkehr bestimmen wird. Dafür gibt es zu viel Unsicherheit, zu wenig Macht von Zentralbanken in diesem System und zu hohe Risiken für Politiker - unabhängig davon, ob es sinnvoll wäre oder nicht.

Auch die Autoren dieser wissenschaftlichen Studie aus 2016 kommen zu dem Schluss, dass Bitcoins vor allem spekulativ und nicht als Währung genutzt werden:

The analysis of transaction data of bitcoin accounts shows that bitcoins are mainly used as a speculative investment and not as an alternative currency and medium of exchange.

Gold ist ein physisch anfassbarer Rohstoff, der Bitcoin besteht aus Zeilen Code. Trotzdem bekommen beide ihren hohen Wert nur dadurch, dass Menschen daran glauben - anders als Aktien, die reale Gewinne oder Immobilien, die Mieterträge liefern und damit einen Wert aus ihrem Cashflow erzeugen.

Ich sehe noch nicht, dass ältere Hälfte der Gesellschaft sich massenweise Bitcoins in die Geldanlage legt oder Fonds von Versicherungen und Vermögensverwaltern diese in die Depots ihrer Kunden legen.

Aber: Für die junge Generation ist das deutlich normaler. Digitale Wertspeicher, die nur per Smartphone aufgerufen werden, sind völlig normal, während das Bankschließfach mit Goldbarren eher befremdlich wirkt. In der älteren Generation wäre das Gegenteil der Fall.

Warum die Zukunft noch nicht entschieden ist

Das heißt natürlich nicht, dass zwangsweise der Bitcoin diese Funktion erfüllen muss, auch wenn es heute die größte und bekannteste Kryptowährung ist. Es gibt viele Unsicherheiten, die erst in Zukunft zeigen werden, welche These die richtige war:

- Konkurrenz der Kryptowährungen untereinander

- Mögliche Kryptowährungen großer Unternehmen ("Libra") oder Institutionen (wie der digitale Euro)

- Vertrauen in den Bitcoin (welches durch mögliche Skandale oder Kontroversen erschüttert werden kann)

- Regulierungen der Zentralbanken oder Politik

Meine persönliche Einschätzung

Kurzfristig sehe ich einen großen Anteil an Spekulanten, wodurch These 4 zentral für die Preisentwicklungen vom Bitcoin mit verantwortlich ist. Ich sehe aber auch Chancen, dass Bitcoin mittel- und langfristig in These 3 hinein wächst. Darüber hinaus bin ich skeptisch, dass wir solche Entwicklungen in den nächsten Jahrzehnten sehen werden.

Das macht den Preis eines Bitcoins immer noch nicht vorhersagbar, aber es ist skeptischer gegenüber den ganz großen Versprechen und Vergleichen zum Volumen des US-Dollar, zeigt aber auch, dass der Bitcoin dauerhaft einen Wert haben wird, allein wenn die jüngere Generation es als Wertspeicher akzeptiert und darauf vertraut.

Übrigens: Ich werde in Zukunft noch genauer darauf schauen, welche Aktien ein fundiertes Geschäftsmodell haben, dass aber auch positiv durch Kryptowährungen und den Bitcoin auf unterschiedliche Art und Weise profitieren können.

Falls du das Thema noch grundlegender verstehen möchtest: