BioNTech ist eine der großen Börsengeschichten der Pandemie: Durch die Entwicklung des Corona-Impfstoffs hat BioNTech viele Menschen geschützt, aber geschäftlich eine große Chance genutzt und erheblich an Reputation gewonnen. Es ist heute auf Platz 13 der größten Unternehmen der Pharma-Branche, obwohl es vor ein paar Jahren noch nahezu komplett unbekannt war.

Was bedeutet das nun langfristig für die Aktie? Ist das nur der Auftakt für das, was Biontech in Zukunft im Gesundheitsmarkt leisten kann?

In der Analyse geht's u.a. um folgende fünf Punkte:

- 💉 Impfstoff-Erfolg sorgt für hohe Umsätze, teils gesicherte Bestellungen und hohe Gewinne, da die Investitionen bereits getätigt wurden.

- 🏆 Großer Reputationsgewinn, durch den neue Entwicklungen, Innovationen, Gelder, Partner und Mitarbeiter einfacher gewonnen werden können

- 🚀 Zukunftsmarkt: Biotechnologie als spannendes Geschäftsmodell, das sich vielen großen Gesundheitsproblemen (Covid, Krebs, seltene Erkrankungen) annimmt und langfristiges Potenzial birgt.

- 🧮 Ich stelle eine These und Berechnung auf: Mit dem aktuellen Vermögen und den Erlösen der nächsten 1,5 Jahre allein kann sich die Biontech-Aktie schon rechnen - selbst, wenn sie das Geschäft dann einfach stoppen würde. Das Abwärtsrisiko ist demnach begrenzt.

- 📊 Volatilität: Kaum ein Unternehmen hat so hohe Ausschläge bei den Erträgen wie Biontech (und Biotechnologie-Unternehmen). 60% Nettomarge, ein KGV von 3 und über 1.000% Umsatzwachstum verdeutlichen das. Wie nähert man sich also der Bewertung?

Mehr als genug Gründe also, dass wir uns die Aktie genauer anschauen und herausfinden, ob sich eine Investition aktuell lohnen könnte und was die Zukunft für Biontech bereit hält.

Die operativen Zahlen sind durch den Impfstoff-Erfolg stark schwankend, was die Bewertung komplexer macht. Probieren wir es trotzdem, indem wir die Chancen und Risiken abwägen.

Dabei erfährst du, wie das Geschäftsmodell funktioniert und wie gut es ist, woraus der Burggraben wirklich besteht, wer die Konkurrenten sind und ob die Aktie heute attraktiv bewertet ist oder nicht. Viel Spaß!

More...

Überblick, Entwicklung & Zahlencheck

Das Unternehmen

Biontech wurde 2008 gegründet. Seit 2019 ist es an der Börse notiert. Der Sitz ist in Mainz in Deutschland, die Börsennotierung erfolgte am Nasdaq in den USA.

CEO ist Uğur Şahin, der 2008 Biontech mit seiner Ehefrau gegründet hat, die aktuell Marketingchefin im Unternehmen ist.

Produkt & Geschäftsmodell

Startpunkt für Biontech war die Erforschung von Krebsimmuntherapien. Das Ergebnis daraus waren Patente und Technologieplattformen in diesem Bereich. Mittlerweile ist Biontech auch in die Bekämpfung von Infektionskranheiten und die Impfstoff-Entwicklung für die Corona-Pandemie eingestiegen.

Die eigene Vision umschreibt Biontech so:

Harnessing the immune system’s full potential to fight human disease.

Biontech setzt auf Immuntherapien, also auf Methoden, die das körpereigene System zur Abwehr von Krankheiten, speziell von Krebs, nutzen. Biontech spricht von der "Immuntherapie der nächsten Generation".

Es möchte:

- ein vollständig-integriertes biomeditinisches Unternehmen bauen

- Immuntherapien für Krebs und weitere Krankheiten entwickeln

- breit auf die neuesten Technologien setzen

- mit anderen Marktführern kooperieren

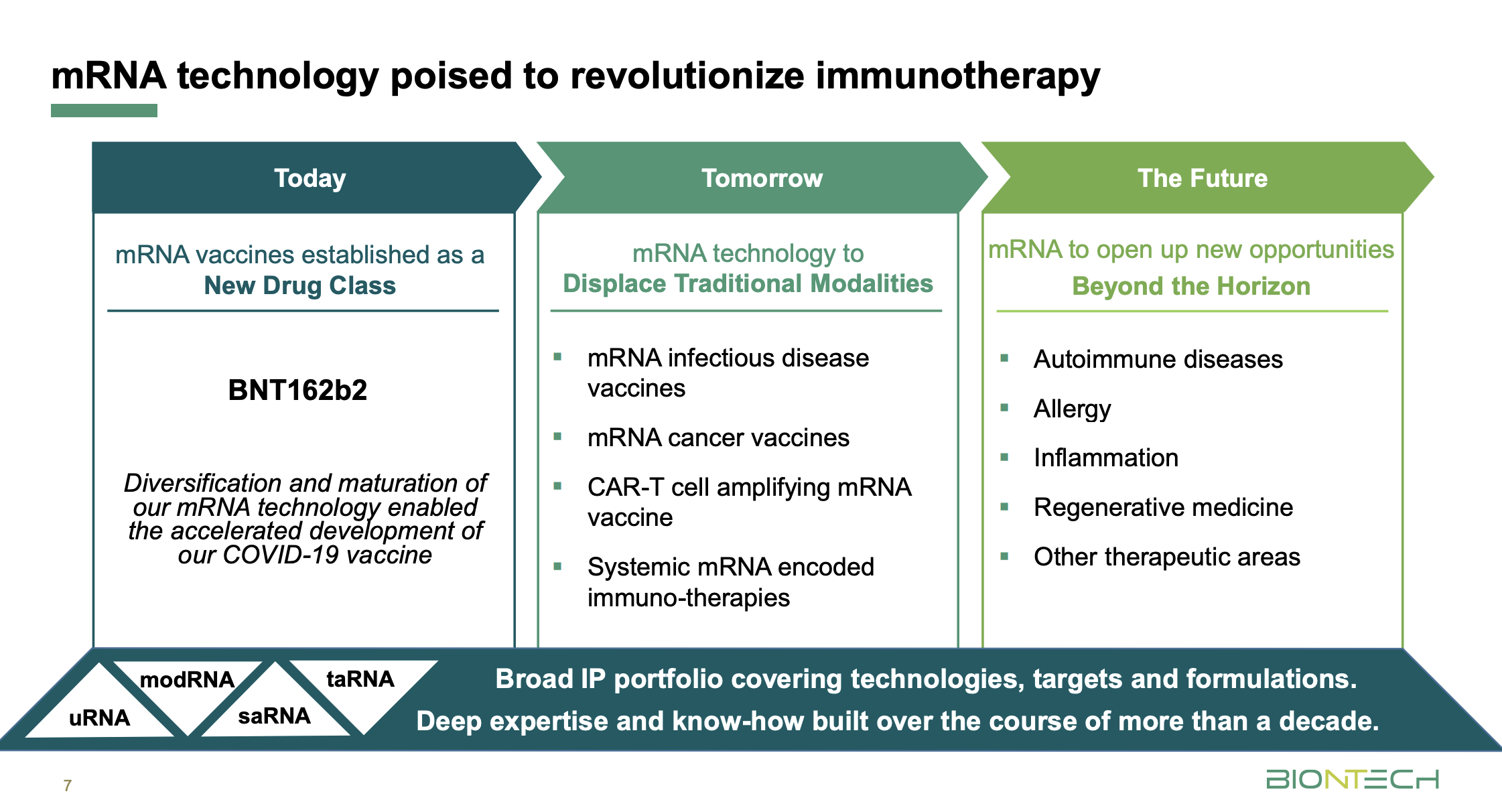

Ganz zentral setzt Biontech dabei auf mRNA Technologie, die auch maßgebend für den Covid-19-Impfstoff ist.

Dabei möchte Biontech in naher Zukunft weitere Impfungen auf mRNA Basis entwickeln. Langfristig werden autoimmun Krankheiten, Allergien, Entzündungen und mehr anvisiert.

Was steckt eigentlich hinter "mRNA"?

Diese Technologie ist recht neu, setzt aber auf bewährten Prinzipien auf. Vereinfacht: Bei einer mRNA-Impfung soll das Immunsystem des Körpers so gestärkt werden, dass es sich eigenständig gegen Erreger schützen kann.

Herkömmliche Impfungen setzen tote Erreger oder Bestandteile eines Erregers in einen Körper ein, wodurch das geschieht. Der mRNA-Impfstoff gibt dem Körper viel mehr den Bauplan, um selbst Antikörper zu entwickeln (und nicht Bestandteile des Erregers selbst). Die mRNA ist dieser Bauplan.

Im Vorteil soll diese Technologie zum einen in der Genauigkeit, zum anderen in der Geschwindigkeit sein, mit der diese Therapien angewandt werden können.

Kursentwicklung

Der Aktienkurs hat sich über die letzten Jahre stark entwickelt, gerade seit der Verkündung, dass der Impfstoff bereit steht. Zuletzt ist der Kurs allerdings wieder deutlicher gefallen.

Zuletzt habe ich die Aktie vor ziemlich genau einem Jahr, Ende Juni 2021, analysiert. Die Aktie war schon damals schwer einzuschätzen, ich fand sie im Mittel aber zu teuer. Auch im 1-Jahres-Vergleich hat sie leicht verloren.

Factsheet

Factsheet

Alle Zahlen, sofern nicht anders angegeben, in der jeweiligen Heimatwährung und TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More (= letzte 12 Monate). Zusatz 'e' = erwartet.

Die Eckdaten

- Land: Deutschland

- Branche: Biotechnologie

- Marktkapitalisierung: 35 Mrd. EUR

- Umsatz: 23,3 Mrd. EUR

- Operatives Ergebnis: 18 Mrd. EUR

- Ergebnis: 13 Mrd. EUR

- Free Cashflow: 5 Mrd. EUR

Bewertung

- KUV: 2

- KGV: 3

- KGVe: 4

- KCV: 7

Qualität & Wachstum

- Eigenkapitalquote: 25%

- Bruttomarge: 90%

- Nettomarge: 60%

- Umsatzwachstum (letzte 3 Jahre): 1.000+ % p.a.

Schauen wir uns nun an, was hinter diesen Zahlen steckt.

Zahlencheck & Business Breakdown

Schauen wir uns einmal an, wie das Geschäftsmodell aussieht.

Unternehmensentwicklung

Biontechs Umsätze (in Euro) haben sich wie folgt entwickelt:

- 2017: 0,06 Mrd.

- 2018: 0,13 Mrd.

- 2019: 0,11 Mrd.

- 2020: 0,48 Mrd.

- 2021: 19 Mrd.

- TTMTrailing twelve months. Bezeichnet die jeweils letzten 12 Monate, unabhängig vom Kalenderjahr. More: 23 Mrd.

Die hohe Schwankungsbreite fällt direkt auf. Auf 2019 ist der Umsatz sogar leicht gesunken. Danach hat der Corona-Impfstoff die Erträge gesteigert.

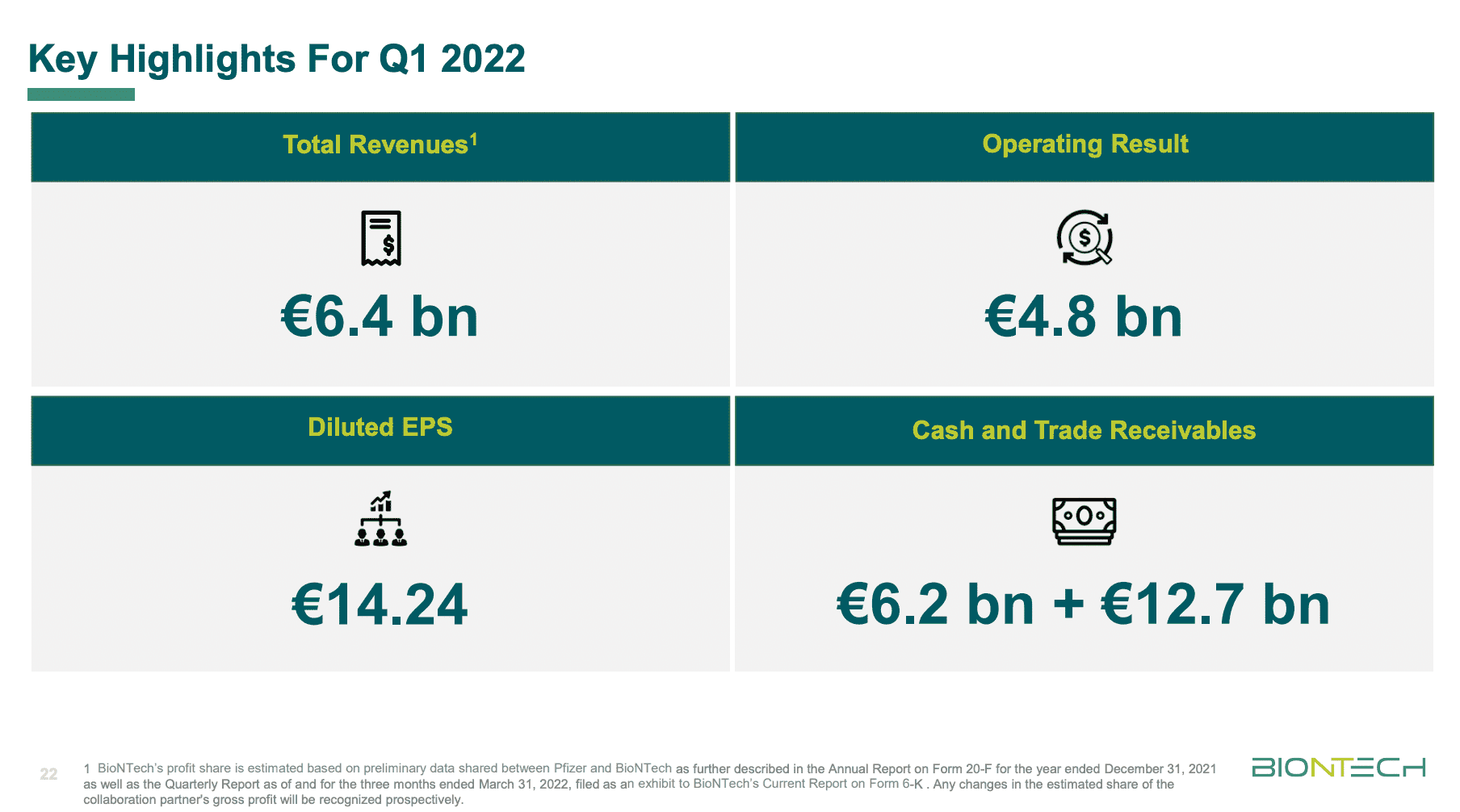

Vom Umsatz bleibt der Großteil auch als Gewinn hängen. Im letzten Quartal wurden 6,4 Mrd. Euro umgesetzt, wovon 75% als operatives Ergebnis zu Buche stehen.

Außerdem spannend: Die Cash-Position.

Biontech hat mit 6,2 Mrd. Euro Cash und 12,7 Mrd. Euro an offenen Forderungen kurzfristige Liquidität von etwa 19 Mrd. Euro. Das ist etwas mehr als die Hälfte der heutigen Marktkapitalisierung, die Biontech theoretisch sofort an Aktionäre ausschütten könnte.

Der Erfolg mit dem Corona-Impfstoff

Der Gesellschaft ist Biontech vor allem seit Beginn der Corona-Pandemie ein Begriff. Im Projekt Lightspeed hat Biontech sich entschlossen einen Covid-Impfstoff zu entwickeln. Die letztendlich Produktion wurde dabei von Pfizer übernommen.

Erste Tests gab es im April 2020. Im November 2020 wurde verkündet, dass der Impfstoff eine Wirksamkeit von über 95% hat. Im Dezember folgte der Antrag auf Zulassung. Seit Ende Dezember 2020 wird der Impfstoff offiziell vertrieben.

Der Großteil der Einnahmen wird über den Vertrieb von Pfizer und Fosun Pharma erzielt. Danach kommen eigene Direktverkäufe und schlussendlich die Verkäufe an Kollaborationspartner.

Wie verdient BioNTech Geld?

Schauen wir grundlegender auf das Geschäftsmodell von BioNTech und die Mechanismen, die im Biotechnologie-Bereich wirken.

Grundlegend ist das Geschäftsmodell eine Wette auf einzelne Erfolge durch Medikamente und Therapien, die die hohen Forschungsausgaben (auch von den nicht-erfolgreichen Forschungen) refinanzieren können.

Die Entwicklung solcher Medikamente und Therapien ist langwierig: Von einer anfänglichen These müssen erste Lösungen entwickelt werden, die dann wiederum getestet werden müssen. Diese Testzeiträume sollen sicherstellen, dass (a) eine Wirkung besteht und (b) keine ungewünschten Nebenwirkungen auftreten.

Je nach öffentlichem Interesse und Eindeutigkeit der Studien kann ein Medikament auf den Markt kommen und Anwendung in der Medizin finden. Durch Patente sind die Therapien und Medikamente kurz- und mittelfristig geschützt.

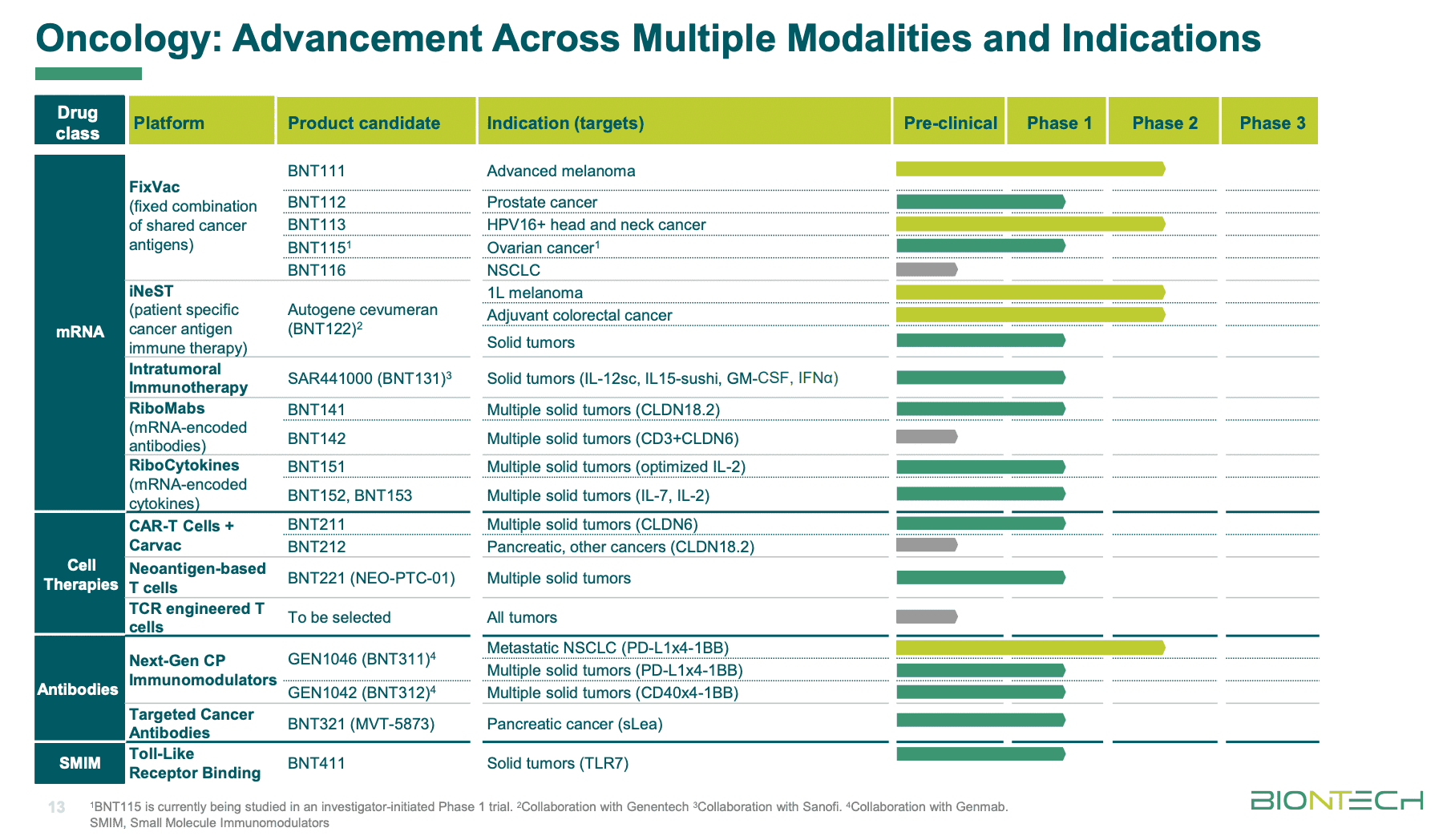

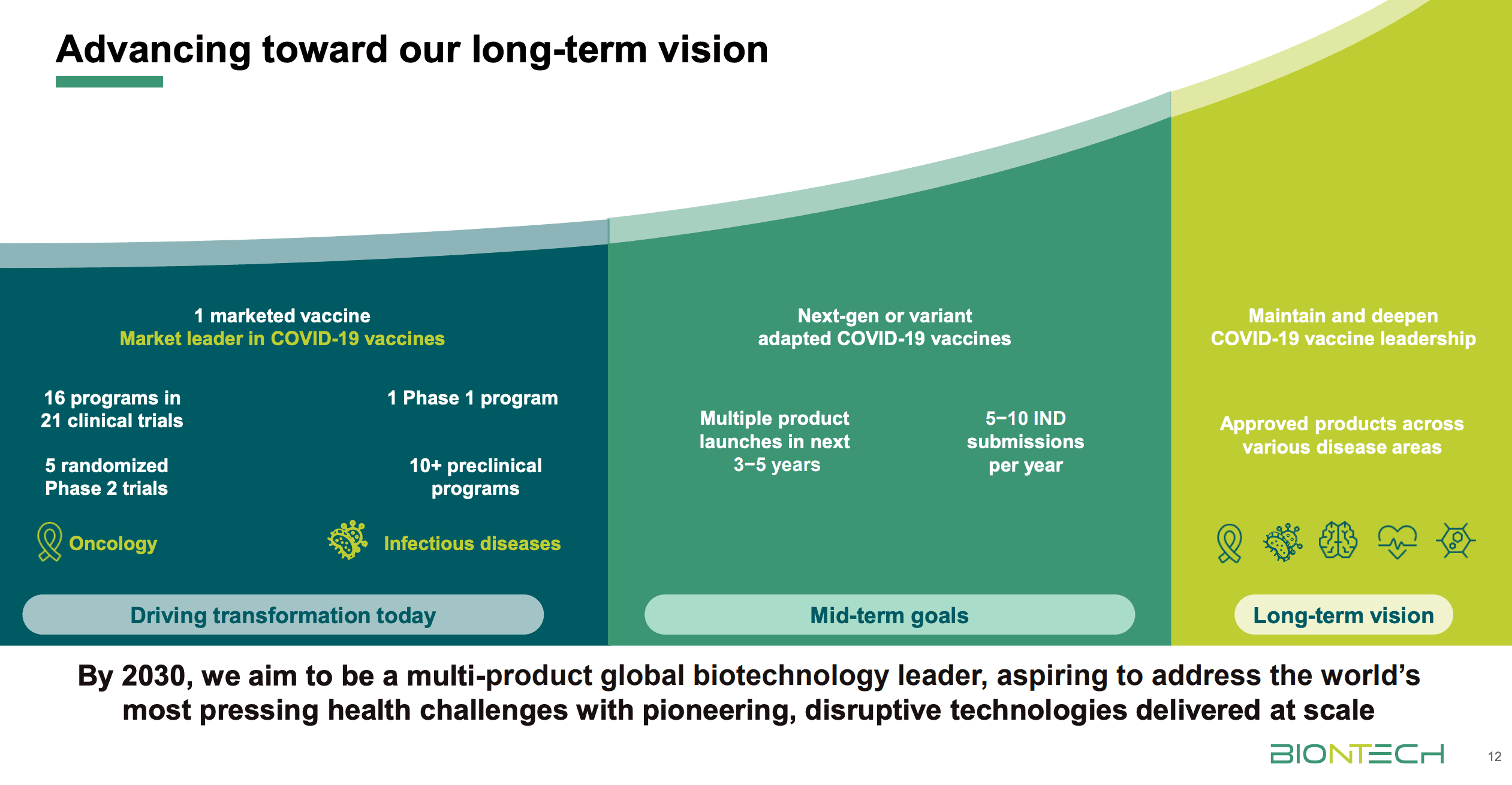

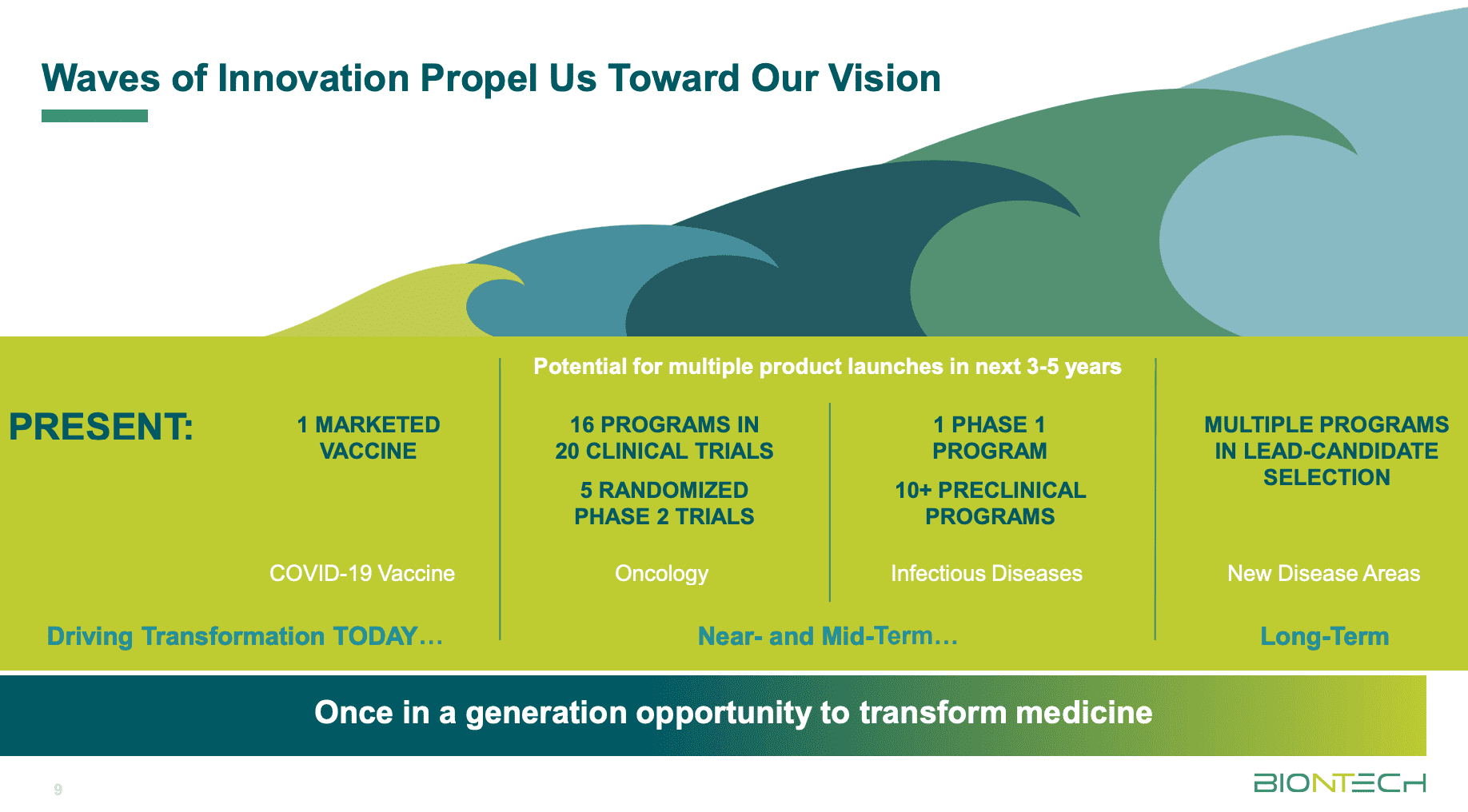

BioNTech hat gerade 21 mögliche neue Produkte in 16 klinischen Studien in der Pipeline.

Im Vergleich zum Vorjahr fällt auf: Es gibt einige neue Forschungen, die jetzt in der "preclinical" Phase sind. Dazu sind einige Forschungen von der Phase 1 in Phase 2 fortgeschritten.

So sah die Pipeline vor einem Jahr aus:

Dazu kommen weitere Produkte, die noch im "Early-stage" Bereich sind und zu denen klinische Studien starten sollen.

Für die Forschung an einem Produkt gegen Hodenkrebs hat BioNTech im Juni '22 den PRIME-Status erhält, der eine schnellere und priorisierte Prüfung zulässt. Sie schreiben dazu:

Erster BioNTech-Produktkandidat, der von der Europäischen Arzneimittelagentur den Priority-Medicines (PRIME)-Status erhält; dies ermöglicht eine verstärkte regulatorische Unterstützung bei der klinischen Evaluierung des Zelltherapie-Kandidaten BNT211 ab der Drittlinienbehandlung von Patienten mit stark vorbehandeltem Hodenkrebs

Geschäftsmodell, Burggraben & Strategie

Bevor wir gleich in die SWOT-Analyse gehen, schauen wir in die Zukunft. Wie sieht die Strategie aus? Wie ist die Konkurrenzsituation und der eigene Burggraben gegenüber der Konkurrenz? Welche Wachstumsperspektiven gibt es?

Entwicklung des Pharma-Marktes

Es gibt fünf wesentliche Entwicklungen, die den Pharma-Markt im Bereich der Entwicklung neuer Therapien und Medikamente bewegen:

- Lange Entwicklungszyklen: Von der Entwicklung über Tests bis zur Markteinführung vergehen oft viele Jahre. U.a. durch mRNA Technologie werden sich kürzere Entwicklungszyklen erhofft, die sich auch in der Corona-Pandemie bestätigt haben.

- Alt vs. neu: Es gibt einige ältere Pharma-Konzerne (Roche, Pfizer, Bayer), die von neuen (Biontech, Moderna) aufgemischt werden.

- Big Data & KI: Durch höhere Rechenleistung und mehr verfügbare Daten bekommt auch der IT & Data-Teil in der Entwicklung eine größere Bedeutung und kann Entwicklungszyklen beschleunigen.

- Alternde Gesellschaft: Eine immer älter werdende Gesellschaft in Industrienationen führt dazu, dass mehr Krankheiten auftreten. Dadurch gibt es mehr Nachfrage nach Medikamenten und Therapien gegen diese Krankheiten.

- Höhere Ausgaben: Laut einer Studie von Deloitte rechnen 63% der CEOs in der Pharmabranche über die nächsten 5 Jahre mit höheren Ausgaben.

- Es braucht Homeruns: Viele Entwicklungen und Studien starten, aber nur wenige erreichen die Marktreife und ein Umsatz- und Gewinnniveau, das die andere Forschung querfinanziert.

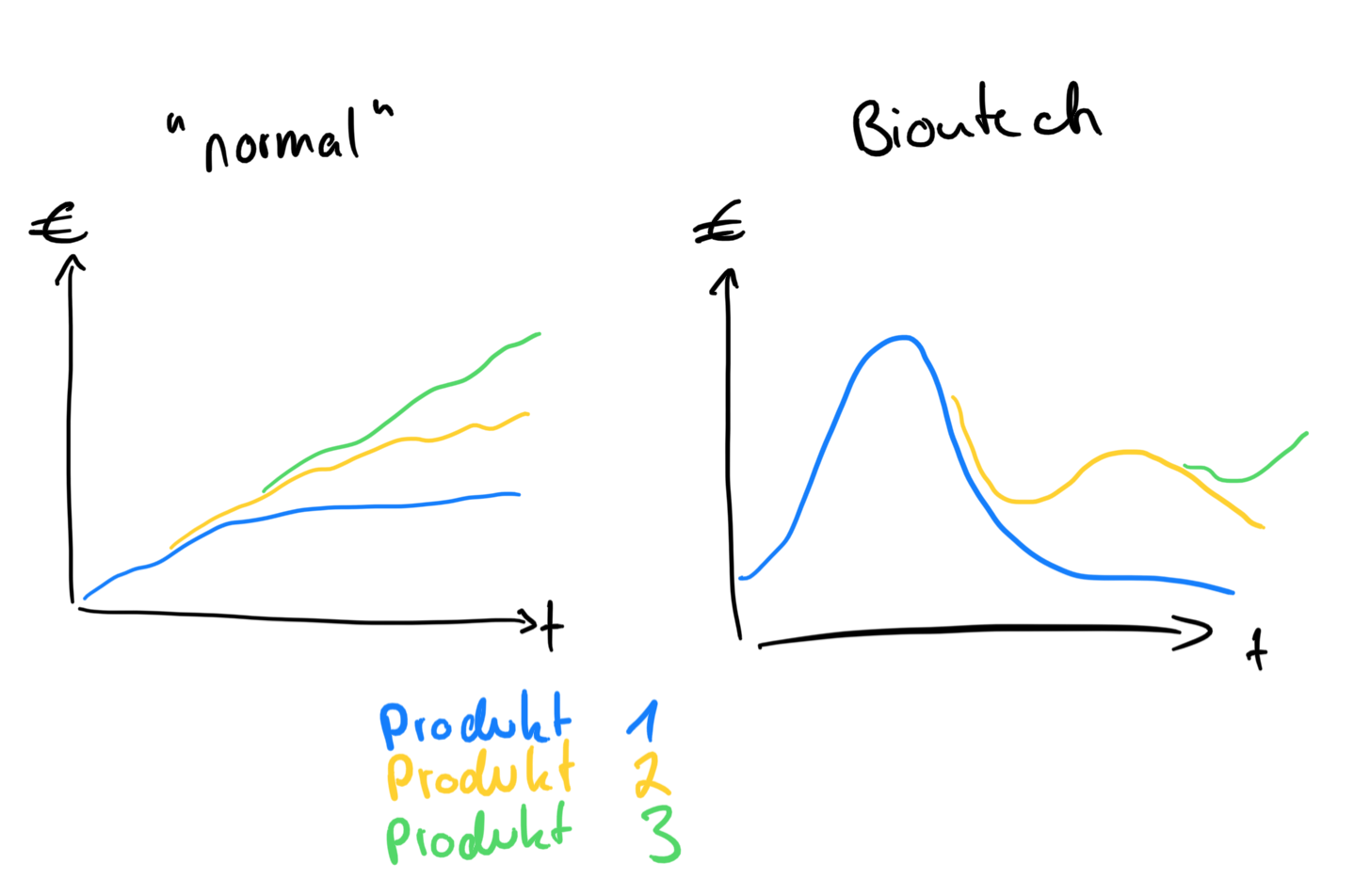

Während "normale" Geschäftsmodelle aufeinander aufbauen, bestehende Produkte weiterentwickeln und neue dazu nehmen, sieht es im Biotech-Bereich anders aus: Es gibt wenige "Produkte", die eine begrenzte Lebensdauer haben (bspw. durch Patentfreigabe begrenzt) und durch neue Produkte ersetzt und aufgefangen werden müssen.

Die Umsätze nach Produkt (im Fall von Biontech sind das Therapien und Medikamente, bspw. die blaue Linie als Covid-Impfstoff) schematisch dargestellt:

Konkurrenz

Die Pharma-Branche ist groß. Speziell im mRNA-Bereich gibt es aktuell vor allem Biontech und Moderna, die recht junge Unternehmen in der Branche sind. Auch Pfizer, Sanofi und GlaxoSmithKline denken darüber nach, stärker in diese Technologie zu investieren. Bayer und Merck sind ebenfalls, wenn auch nicht in direkter Konkurrenz zu Biontech, Teil der Branche.

Roche gilt als größter Pharmakonzern der Welt, ist zuletzt aber nicht wirklich durch Innovation aufgefallen. Tatsächlich stammen 12 der 14 Präparate von Roche, die aktuell über 1 Mrd. Dollar Umsatz erzielen, vom 2008 aufgekauften Biopharma-Unternehmen Genentech.

Je nach Therapie gibt es dann noch andere Konkurrenten, die mit anderen Technologien nach Lösungen forschen, bspw. für den Covid-19 Impfstoff auch AstraZeneca, Curevac oder Sanofi. Sanofi galt bisher als größter Impfstoffhersteller in der EU, konnte bisher aber noch nicht liefern.

Nicht immer ist hier aber die Konkurrenz entscheidend: Oft gibt es mehrere Medikamente und Therapien, die nebeneinander existieren. Das Risiko ist manchmal, aber längst nicht immer die Konkurrenz, sondern selbst kein Medikament zugelassen und marktreif zu bekommen.

Das zeigt auch das CureVac Beispiel: In der Hoffnung auf eine Impfstoff-Zulassung ist die Aktie stark gestiegen, dann aber um fast 50% gefallen, als ernüchternde Ergebnisse zur Wirksamkeit veröffentlicht wurden. Und es zeigt auch: Es ist keinesfalls garantiert, dass solche Projekte gelingen. Auch CureVac ist ein starkes Unternehmen und auch Glück kann hier eine Rolle spielen.

Bewertung des Geschäftsmodells

Wie schneidet das Unternehmen in der Geschäftsmodell-Bewertung der Scorecard ab?

Geschäftsmodell-Bewertung

Wiederkehrende Umsätze mit Lock-In

Erlöse sind teilweise wiederkehrend, da die meisten Medikamente und Therapien (a) dauerhaft oder wiederholt angewandt werden und (b) Krankheiten immer wieder auftauchen. Allerdings können Krankheiten langfristig weniger werden, andere Behandlungsmöglichkeiten auftauchen oder Patente freigegeben werden, sodass es neue Innovationen braucht.

Netzwerkeffekte

Die Netzwerkeffekte sind sehr gering. Am ehesten gibt es sie, wenn durch eine höhere Nutzungszahl von Therapien schneller eine breite Datenbasis entsteht - was allerdings erst nach der Zulassung passiert. Daher in Summe geringe Netzwerkeffekte.

Skaleneffekte (Economies of Scale)

Skaleneffekte sind vorhanden: Je größer Biontech wird, desto einfacher gelingt eine Finanzierung und eine breit diversifizierte Produktpalette.

Proprietäre Technologie

Biontech hat eine eigene Therapie, die in den Patenten steckt. Der Entwicklungsprozess ist aus meiner laienhaften Sicht allerdings nicht einzigartig, sondern kann auch von anderen Unternehmen aus dem Biotech-Sektor so angewandt werden. Es herrscht also bei der neuen Entwicklung immer noch ein Konkurrenzkampf mit ähnlichen Mitteln.

Marke (Branding)

Biontech hat durch den jüngsten Erfolg eine starke Marke aufgebaut. Diese kann überall helfen: Bessere Finanzierungskonditionen, Vertrauen von Partnern, Mitarbeitergewinnung, Zugang zu Politik und Wissenschaft.

Geschäftsmodell-Bewertung: 17 / 25

Strategie

Die Strategie für Biontech ist recht klar: Weitere marktfähige Medikamente und Therapien entwickeln.

Konkret sieht Biontech im Bereich der Infektionskrankheiten, zu denen auch Covid-19, Influenza oder HIV gehören, sowie in der Onkologie die langfristige Wachstumsstrategie.

Biontech möchte ein globales "Immuntherapie Powerhouse" für das 21. Jahrhundert bauen. Dazu gehört die globale Ausdehnung, das Investieren in Infrastruktur und Kapazitäten sowie die Produktpipeline weiter voranzutreiben.

SWOT-Analyse: Stärken, Schwächen, Chancen & Risiken

Bewerten wir nun das Geschäftsmodell und schauen auf die Stärken, Schwächen, Chancen und Bedrohungen.

Stärken

Fassen wir die Stärken zusammen, die wir im Geschäftsmodell identifizieren konnten.

Schwächen

Wo Licht ist, ist meist auch Schatten. Fassen wir die Schwachstellen des Unternehmens zusammen.

Chancen

Wo liegen die Chancen für das Unternehmen, um zu wachsen und den Unternehmenswert zu steigern?

Bedrohungen

Es gibt bei jedem Unternehmen Risiken wie eine schwächelnde Wirtschaft, operative Fehlentscheidungen, politische Eingriffe und andere. Hier geht's nun viel mehr darum: Was könnte speziell das hier gezeigte Geschäftsmodell gefährden oder das Wachstum hemmen?

Aktienbewertung & Investment-These

Wir haben uns jetzt ein umfangreiches Bild des Unternehmens verschafft. Schauen wir abschließend auf die Aktie, bringen Qualität und Bewertung zusammen und ziehen ein Fazit.

Finanzielle Ziele

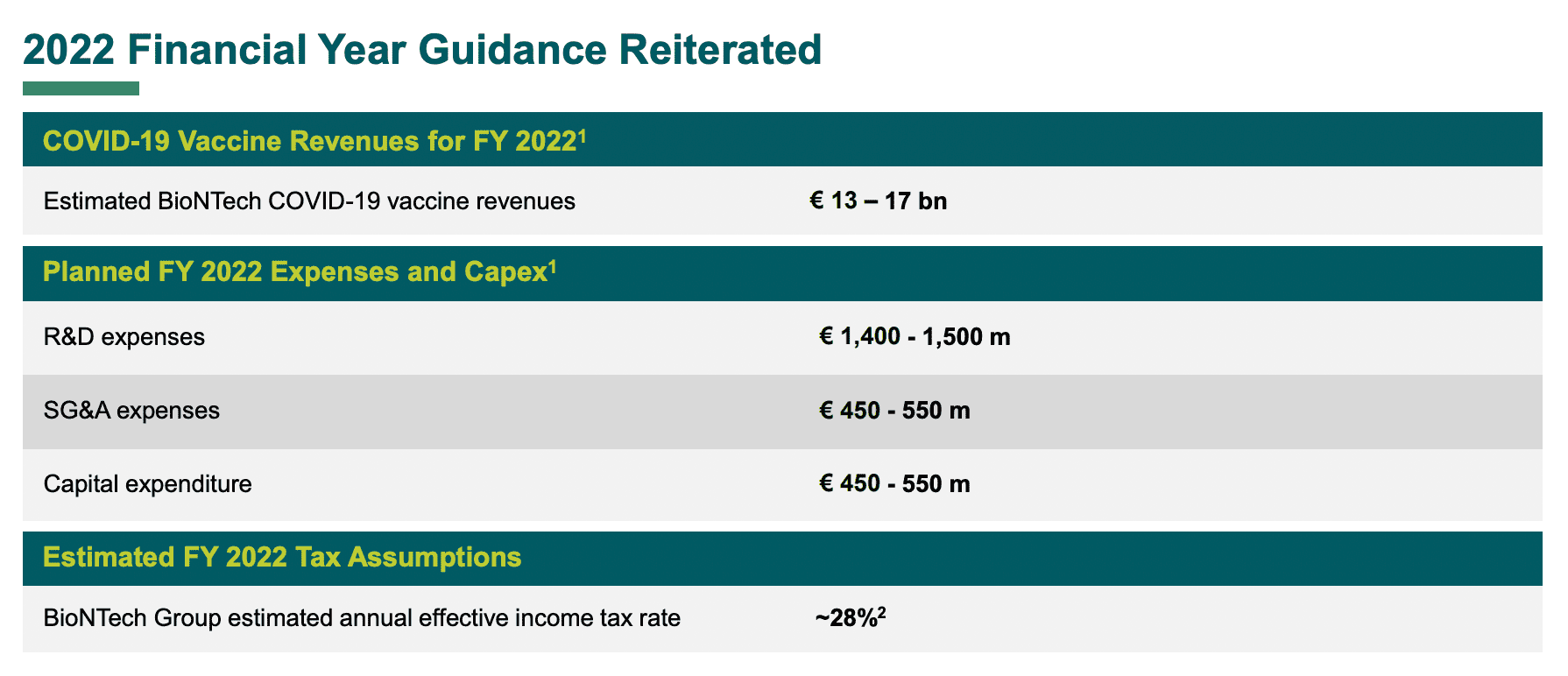

Biontech kommuniziert Ziele für 2022 und hat diese in Q1 '22 bestätigt.

- Umsatz: 13 - 17 Mrd. Euro

- ca. 1,5 Mrd. Euro in Forschung & Entwicklung

- weiter hohe Profitabilität

Die Erlöse hängen am Covid-Impfstoff. Für 2022 sind bereits 2,4 Mrd. Dosen bestellt. Außerdem wird weiter Forschung an Impfstoffen für neue Varianten geforscht, bspw. für die vierte Impfung für Erwachsene, eine auf Omicron angepasste und mögliche Weiterentwicklungen.

Aber: Erlöse bleiben darüber hinaus schwer zu schätzen. Sie hängen nicht nur von Biontech, sondern auch vom Infektionsgeschehen, der Gesellschaft und der Konkurrenz im Markt ab.

Der faire Wert der Aktie

Das Problem bei Biontech: Die Umsätze sind sehr sprunghaft. Während normalerweise Unternehmen bspw. mit 5 - 15% pro Jahr wachsen, kann der Biontech Umsatz mal um 50% zurückgehen, aber sich im nächsten Jahr verfünffachen. Hier stößt also das Bewertungsmodell an seine Grenzen. Aber: Wir probieren mal eine Bewertung, die deutlich geglätteter ist als die Realität sein wird.

Für die Ermittlung des fairen Werts (alle Erläuterungen dazu über diesen Link) habe ich folgende Annahmen über einen Zeithorizont von 10 Jahren getroffen:

#1 Umsatzwachstum

Das Umsatzwachstum nähert sich in der Berechnung vom kurzfristigen schrittweise an das langfristige Wachstum über 10 Jahre an.

- Umsatzwachstum zuletzt: +1.000%

- Analystenerwartung: -16% (2022), -39% (2023)

- Meine kurzfristige Annahme: Ein kurzfristig abnehmender Umsatz steht für mich fest. Daher starte ich die Kalkulation direkt mit niedrigeren 12 Mrd. Euro, die etwa der Analystenschätzung für 2023 entsprechen.

- Meine langfristige Annahme: Langfristig nehme ich +10% p.a. an. Das Geschäftsmodell hat Rückenwind, ist aber auch stark davon abhängig, ob im Einzelfall erfolgreiche Medikamente und Therapien entwickelt werden. Durch den jetzt hohen Gewinn (mehr dazu gleich) sollte aber zusätzlich eine gute Basis für Wachstum bestehen, da deutlich mehr Geld als vorher zur Verfügung steht. Aber erstmal wird der Umsatz, so meine These, über Jahre abnehmen.

#2 Nettomarge

Die Nettomarge liegt heute bei ~60%, schwankt aber enorm und war vor der Pandemie negativ. Als langfristigen Mittelwert nehme ich 10% an.

#3 Bewertungsniveau

Heute ist die Aktie mit einem KGV von 3 und einem KGVe von 4 bewertet, was vor allem durch das aktuell kurzfristig hohe Gewinnniveau verzerrt wird. Langfristig nehme ich bei der entsprechenden Wachstumsrate, der Nettomarge und der Volatilität des Geschäfts ein KGV von 15 an.

Meine Renditeerwartung

Was ist also das Ergebnis aus diesen - zugegebenermaßen sehr schwer zu treffenden - Annahmen?

Wichtig: Die Renditekalkulation funktioniert hier nur begrenzt, da (a) wir kaum lineare Verläufe bei BioNTech sehen, die die Grundlage des Rechners darstellen und (b) die aktuell hohe Cash-Position schwer abzubilden ist, sich nur auf die Ertragskraft konzentriert wird.

Renditerechner-Tool

Berechnung der Renditen in drei Szenarien. Erklärung hier. Zahlen in Heimatwährung. Aktienticker: BNTX.

Status Quo » Die Zahlen heute

Zukunft » Annahmen zur Wertentwicklung

Die kurzfristigen Werte nähern sich über einen 10-Jahres-Horizont an die langfristigen an.

kurzfristig, in % Wie stark ist das Umsatzwachstum im nächsten Jahr?

langfristig, in % Wie hoch wird das Umsatzwachstum in 10 Jahren erwartet?

kurzfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz heute?

langfristig, in % Wie hoch ist der Nettogewinn im Verhältnis zum Umsatz in 10 Jahren? Indikatoren: Heutige Nettomarge, EBIT-Marge & Free Cashflow Marge.

langfristig Wie hoch wird das Unternehmen in 10 Jahren - auch beruhend auf den anderen Annahmen - fair bewertet sein? Je stärker die Zahlen & das Geschäftsmodell, desto höher die mögliche Bewertung.

Keine Garantie für die Zukunft.

Fortgeschrittene Optionen einblenden +Nur 30% Abwärtsrisiko? Ein anderer Blick auf die Bewertung

Da die Bewertung im klassischen Modell für BioNTech schwierig ist, schaue ich - wie bspw. auch bei Amazon oder Uber - nach anderen Methoden zur Unternehmensbewertung.

BioNTech ist heute etwa 35 Mrd. Euro wert. Für 2022 wird ein Umsatz von 13 - 17 Mrd. Euro erwartet (~6 Mrd. bereits erwirtschaftet), für 2023 noch 11 Mrd. Euro. Die operative Marge lag zuletzt bei 75%, die Nettomarge bei 60%, wobei ich bei beiden von sinkenden Werten ausgehe (da Skaleneffekte abnehmen).

Heute hat BioNTech knapp 19 Mrd. Euro an kurzfristigem Vermögen.

Rechnen wir über den Daumen gepeilt zusammen:

- Nettogewinn über die nächsten zwei Jahre: 8,4 Mrd. Euro (~10 Mrd. Euro für Rest-2022 + 11 Mrd. Euro in 2023 mit je 40% Marge)

- Kurzfristiges Vermögen, das sofort ausgeschüttet werden könnte: 19 Mrd. Euro

Macht in Summe: 27,5 Mrd. Euro - und damit ~70 - 75% der aktuellen Marktkapitalisierung. Es würde annehmen, dass die nächsten 1,75 Jahre wie erwartet eintreffen und BioNTech dann das Geschäft beenden würde.

Wenn wir noch Verbindlichkeiten von ~4 Mrd. Euro davon tilgen würden, läge der Cash-Bestand noch bei 62% des heutigen Börsenwerts. Mit etwas Sicherheitspuffer kann ich mir daher vorstellen, dass >50% des heutigen Werts von BioNTech allein durch das kurzfristige Vermögen gedeckt ist und damit das Abwärtsrisiko senkt.

Die Scorecard

Der SI Score landet bei einer starken 72. Hier ist wohlgemerkt das starke aktuelle Jahr mit dafür verantwortlich. Vor ein bis zwei Jahren wäre der Score eher bei 50 gelandet.

Pro, Contra & Fazit: Aktie jetzt kaufen?

Pro

Contra

Fazit

Ist Biotechnologie wichtig? Ja.

Wird sie in Zukunft wichtiger werden? Ja.

Wird Biontech in nächster Zeit große Erfolge zeigen? Weiß ich nicht.

Ist Biontech kurzfristig in einer guten Position? Ja, definitiv.

Ist Biontechs wirtschaftliche Entwicklung planbar? Kaum.

Das verdeutlicht denke ich gut die Schwierigkeit: Der Markt ist interessant und Biontech in einer guten Position. Eine konkrete Erwartung ist aber schwierig und mit hoher Volatilität verbunden.

Ich habe bisher nicht investiert. Mittlerweile habe ich das Gefühl, dass zumindest der hohe Optimismus aus dem Kurs raus ist, gleichzeitig durch die bereits erzielten und gesicherten Gewinne das Abwärtsrisiko begrenzt ist. Entsprechend finde ich die BioNTech Aktie heute durchaus spannend, wenn auch nach wie vor riskant.